Что это такое?

Страховые выплаты по ОСАГО – это деньги, которые получает владелец автомобиля, пострадавший в аварии не по своей вине, в качестве возмещения, необходимые, чтобы оплатить ремонт или покупку новой машины в случае её полной гибели.

При этом выплаты осуществляются за счёт средств страховой компании виновника аварии, поскольку полис ОСАГО предусматривает страхование не своего автомобиля и даже не чужого, а ответственность владельца полиса перед другими участниками дорожного движения, которая может наступить из-за его неверных действий, повлекших ДТП.

Средства, перечисляемые страховщиками по договору

Страховая выплата представляет собой некую денежную сумму, которую страховая организация обязана выплатить своему клиенту при наступлении страхового случая по условиям договора ОСАГО. По ст.1 «Закона об ОСАГО» страховое событие предусматривает гражданскую ответственность собственника автомобиля вследствие нанесения ущерба имуществу или причинения вреда жизни и здоровью человека.

Страховая компания виновника происшествия берет на себя ответственность за компенсацию ущерба пострадавшим. Имея на руках страховку ОСАГО, потерпевшая сторона вправе получить денежную сумму на проведение восстановительных работ, или натуральную компенсацию, то есть ремонт ТС за счет страховщика.

Особенности налогообложения

Чтобы разобраться, облагается ли налогом страховая выплата, давайте для начала определимся, какие здесь могут быть случаи и особенности.

- Во-первых, законодательство в области налоговых правоотношений в общем виде предусматривает два вида налогоплательщиков:

- физические лица, то есть мы с вами;

- юридические лица, которыми являются предприятия.

- Во-вторых, учитывая, что страховые возмещения, поступая к нам, увеличивают имеющийся у нас капитал, они признаются доходом физического или юридического лица.

- В-третьих, договор ОСАГО со страховщиком может заключить как физическое лицо, так и предприятие, имея на балансе транспортные средства. Соответственно, и страховые выплаты могут получать и физические, и юридические лица, которые признаются доходом и служат причиной возникновения объекта налогообложения.

Значит, плательщиками могут быть как физические, так и юридические лица. Поэтому вид налога зависит от категории субъекта. А налог может взиматься только тот, объект налогообложения по которому рассчитывается исходя из суммы дохода.

Однако то обстоятельство, что появляется доход и объект налогообложения, не означает, что в любом случае должен быть уплачен налог, ввиду того что существует множество преференций, и не все доходы в итоге являются налогооблагаемыми.

Для граждан

Физические лица уплачивают налог на доходы (НДФЛ), порядок начисления и уплаты которого регламентирован главой 23 Налогового кодекса России. Так, кодекс устанавливает, что:

- страховые выплаты относятся к доходам (статья 208);

- данные возмещения не подлежат налогообложению как выплаты по договорам обязательного страхования (статья 213).

Таким образом, физические лица не должны уплачивать НДФЛ со страховых выплат по ОСАГО.

Индивидуальные предприниматели не являются юридическими лицами, поэтому на них распространяются те же правила, которые установлены для физических лиц. Следовательно, НДФЛ с таких доходов они также не перечисляют.

Для юридических лиц

С юридических лиц взимается налог на прибыль, суть которого такова, что объект налогообложения определяется как разница между доходами и расходами. Положения о порядке обложения этим налогом закреплены главой 25 НК РФ. В частности, установлено, что:

- в состав внереализационных доходов входят суммы возмещения убытков и ущерба (статья 250);

- статьёй 251 обозначен исчерпывающий перечень доходов, не учитываемых при определении налоговой базы, в котором отсутствуют суммы возмещения ущерба;

- к внереализационным расходам приравниваются убытки от аварий и чрезвычайных ситуаций (статья 265).

Таким образом, страховые выплаты по ОСАГО входят в состав доходов предприятия, а траты на устранение последствий повреждения корпоративного транспортного средства входят в состав расходов.

Учитывая, что налогом на прибыль облагается только разница между доходами и расходами, то:

- если убытки больше полученного возмещения или равны ему, налог на прибыль не будет взиматься;

- если убытки окажутся меньше возмещения, то облагаться будет только часть страховой выплаты, которая превышает значение полученных убытков.

Процедура уплаты

Процесс уплаты налога включает в себя следующие этапы:

- расчет суммы, подлежащей к уплате;

- подготовка соответствующих документов;

- внесение платежа в бюджет.

Как подсчитать налог

Ставка НДФЛ составляет 13%. Исходя из этого значения физические лица должны производить выплату. Сам платеж должен быть выплачен на следующий год, после получения страхового возмещения. Для расчета налоговой базы необходимо из общей суммы полученного возмещения (само покрытие суммы ущерба, а также возможные штрафные санкции и возмещение морального ущерба) вычесть затраты на ликвидацию последствий ущерба.

Юридические лица обязаны выплачивать налог на прибыль по ставке 20%. Он рассчитывается как разница между всеми поступлениями и расходами, полученными компанией.

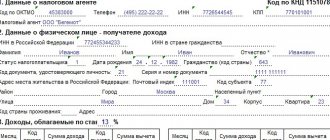

Список документов

При уплате налога физическое лицо подает декларацию о доходах, полученных за предыдущий год, заполненную по форме 3-НДФЛ. Никаких дополнительных документов не требуется.

Для юридического лица при заполнении декларации по налогу на прибыль требуется приложить документы, на основании которых проводился учет доходов и расходов.

Если говорить о расходах относительно страхования, то для их подтверждения необходимо предоставить договоры по ремонту транспортного средства либо недвижимости компании, другую документацию, подтверждающую расходы, связанные с устранением ущерба.

Пошаговая инструкция

Порядок уплаты налога со страховой выплаты следующий:

- Гражданин получает уведомление от страховщика о том, что ему необходимо уплатить налог с полученной страховой выплаты.

- Декларация, заполненная по форме 3-НДФЛ, должна быть подана в соответствующие органы не позднее 30 апреля следующего года. В разделе «Страхование» необходимо указать размер дохода, с которого производится уплата фискального платежа.

- Сам платеж по НДФЛ нужно выполнить до 15 июля года, в котором подана декларация о доходах.

Ответственность за неуплату

Действующее законодательство предполагает ответственность лица, которое не уплатило либо несвоевременно внесло платеж по НДФЛ. Так, в соответствии со статьей 122 Налогового кодекса, недобросовестный налогоплательщик будет наказан штрафом, составляющим 20% от суммы задолженности по налоговому обязательству.

Таким образом, гражданину придется уплатить не только недоимку по налогу, но еще и денежный штраф.

Является ли доходом?

Вне зависимости от того, на какие цели и по какой причине происходит поступление денежных средств, это является увеличением экономических выгод, а значит, учитывается в качестве дохода, кроме случаев, прямо оговоренных в законодательных актах. И страховые выплаты не стали исключением:

- на основании статьи 208 НК РФ они признаются доходом в целях налогообложения налогом на доходы физических лиц;

- согласно статье 250 НК РФ они также приходятся доходом в целях обложения налогом на прибыль организаций.

Однако следует учитывать, что не с любого дохода взимаются налоги.

По какой ставке осуществляется налогообложение?

Ставка НДФЛ при отчислении средств в казну составляет 13%. На практике это выглядит следующим образом:

- Автомобиль страхователя попал в ДТП. После проведения соответствующих расчетов сумма компенсации составила 20 000 рублей.

- После оформления страхового случая и предоставления всех документов страховщику, клиент ожидает выплаты.

- Страховая компания затягивает с перечислением средств, поэтому владелец ТС вынужден обратиться в суд.

- После получения судебного решения о взыскании средств и уплате неустойки за просрочку платежа, страхователь получит уже не положенные 20 000, а большую сумму, включающую размер пени.

- Эта разница облагается налогом, она рассматривается как доход, так как превышает сумму необходимую на восстановление ТС. Из этой разницы водитель обязан оплатить 13% налога.

Порядок действий для организаций

Хозяйствующие субъекты не всегда исчисляют налог на прибыль с сумм, полученных в качестве возмещений по договорам ОСАГО. Облагается не полный размер выплат, а исключительно разница между суммой страховой выплаты и фактическими затратами на восстановление автомобиля или покупку нового в случае его полной гибели.

Ставка налогообложения установлена в размере 20%. Например, если:

- сумма страхового возмещения по ОСАГО составила 50 тыс. руб.;

- а фактические расходы на починку машины сложились в размере 45 тыс. руб.;

- то объектом налогообложения по налогу на прибыль будет признаваться разница в размере 5 тыс. руб.;

- а налоговый платёж составит 1 тыс. руб.

Налог со страховых выплат подлежит уплате в том же порядке, как и при получении других видов доходов. Момент уплаты зависит от того, какой метод используется при признании доходов и расходов:

- при методе начисления не имеет значения, когда фактически поступили денежные средства, и когда осуществлены затраты на ремонт машины. Они должны признаваться в тот момент, в котором они имели место. Поэтому налог должен быть перечислен в бюджет сразу без ожидания получения денег;

- при кассовом методе платить следует только после того, как страховая выплата поступит на счёт компании.

Также при начислении и уплате рассматриваемого обязательного платежа следует действовать согласно правилам, установленным статьёй 286 НК РФ. Так, налог на прибыль платится путём перечисления ежемесячных авансовых платежей, рассчитанных исходя из налогооблагаемой прибыли и ставки.

НДФЛ с различных страховых выплат

Каждый тип страхового договора будет облагаться налогом по-разному.

По ОСАГО

Если владелец автотранспорта имеет оформленный полис ОСАГО, то в случае дорожного происшествия и причинения ущерба имуществу либо здоровью третьих лиц страховая компания возместит понесенные затраты на компенсацию ущерба.

Подавая декларацию о доходах, налогоплательщик должен включить в нее страховые выплаты, полученные как в стране проживания, так и за ее пределами.

В то же время исходя из положений статьи 213 Налогового кодекса, физ.лица, получившие компенсационные возмещения по обязательным договорам страхования, освобождаются от уплаты НДФЛ, и такие поступления облагаться налогами не будут. Страховка ОСАГО является обязательной в России, соответственно возмещения по ущербу, полученные страхователем, не должны облагаться налогом 13%.

Исключение могут составлять выплаты, размер которых превышает объем причиненного ущерба.

Личное добровольное страхование

Выплаты, которые получены налогоплательщиком по договорам добровольного страхования жизни, не идут в расчет базы налогообложения при исчислении размера выплаты НДФЛ. Об этом говорится в статье 213 НК РФ. Это касается договоров по дожитию, а также событийных страховок.

Важно! Расчета суммы налога не проводится, если ежемесячные платежи вносил сам налогоплательщик либо его родственники и члены семьи.

По имущественному страхованию

Возмещение по страхованию имущества будет облагаться фискальными платежами в том случае, если размер компенсационной выплаты больше, чем стоимость недвижимости, для которой оформлен страховой полис.

Если возникает страховой случай по недвижимости, то налогообложение со страховых выплат будет определяться таким образом:

- Если имущество уничтожено, основанием для расчета будет разница между страховым покрытием, которое выплатила компания страховщик и стоимостью имущества, которая действительна на дату наступления события, указанного в договоре страхования, к которой добавляется сумма страховых платежей по договору.

- При повреждении имущества – разница между суммой страхового покрытия и затратами на восстановление, которые увеличены на сумму страховых платежей, выполненных страхователем.

Пришло письмо с налогом – можно не платить и что грозит?

Не платить можно всегда, но надо понимать, что это будет налоговым правонарушением, за которое предусмотрена ответственность. Размер штрафа будет зависеть от того, подавали ли вы налоговую декларацию или нет, и может составить до 30-40% от суммы налога. Но оплата штрафа не освобождает от обязанности уплатить сам налог, поэтому возможные «потери» необходимо суммировать.

Срок для подачи налоговой декларации установлен до 30 апреля следующего года, а заплатить налог по этой декларации надо не позднее 15 июля. Если вы эти сроки пропустите, но все же решите заплатить налог, то главное сделать это до того, как неуплату обнаружит налоговая, тогда можно избежать штрафа.

Данная тема становится всё более актуальной, поскольку в ситуации, когда денег в казне всё меньше, вспоминают про всех должников государства.

Мне пришло письмо от страховой – что делать?

Здесь нужно чётко разграничивать, от кого пришло такое письмо – от налоговой инспекции или страховой компании. Дело в том, что в подавляющем числе случаев его присылает именно страховщик. И в этом случае оно имеет статус только уведомления – напоминания как жеста доброй воли от страховой организации.

Платить или не платить – в любом случае решать только вам.

Когда НДФЛ все же придется заплатить?

Получение страховки по судебному постановлению чаще всего сопровождается письменным уведомлением о необходимости уплатить налог. Оплачивать НДФЛ необходимо не со всех сумм. Основная часть возмещаемого ущерба не подлежит налогообложению. Но налог придется оплатить за:

- неустойку, которая присуждается за пропуск положенных сроков выплаты страховки;

- штраф, который выписывают как наказание за невыполнение досудебной претензии.

Если застрахованному присуждается возмещение морального ущерба, то эти деньги не считаются доходом, а потому не подлежат налогообложению.

Тарифы страховых взносов в 2022 году

Если у организации нет права на применение пониженных тарифов, то она начисляет взносы по основным тарифам. Они указаны в ст. 426 НК РФ.

Тарифы страховых взносов с выплат работнику, не превышающих предельную базу:

- На обязательное пенсионное страхование (ОПС) — 22%;

- На страхование по временной нетрудоспособности и в связи с материнством (ВНиМ) — 2,9%;

- На обязательное медицинское страхование (ОМС) — 5,1%.

Тарифы страховых взносов с выплат работнику в части, превышающей предельную базу:

- На обязательное пенсионное страхование — 10%;

- На обязательное медицинское страхование — 5,1%.

Пониженные тарифы взносов установлены, в частности, для следующих категорий организаций:

- IT-организация (Тарифы: ОПС -8%, ВНиМ — 2%, ОМС — 4%);

- Организация на УСН, ведущая льготируемую деятельность по пп. 5 п. 1 ст. 427 НК РФ (Тарифы: ОПС — 20%, ВНиМ — 0%, ОМС — 0%);

- Аптека на ЕНВД в отношении выплат работникам, занятым в фармацевтической деятельности (Тарифы: ОПС — 20%, ВНиМ — 0%, ОМС — 0%).

Пониженный тариф вправе применять организации, доходы которых за год не превышают 79 млн руб.

Взносы на ОПС по дополнительным тарифам начисляют организации, у которых есть сотрудники, занятые на работах, которые дают право на досрочное назначение страховой пенсии (перечислены в п. п. 1 — 18 ч. 1 ст. 30 Закона N 400-ФЗ). На это указывают ст. 428 НК РФ, Письма Минфина от 16.11.2016 N 03-04-12/67082, Минтруда от 25.02.2014 N 17-3/В-76.

Нужно ли платить НДФЛ?

Неуплата налогов влечет за собой наложение административных мер борьбы с неплательщиками – наложение штрафа. Физлицу придется не только уплатить положенные 13% с полученного дохода, но и компенсировать установленный штраф.

Определить нужно ли платить НДФЛ или нет можно самостоятельно или проконсультировавшись в ближайшем отделении налоговой. В большинстве случаев страховая выплата не влечет за собой обязанности уплачивать НДФЛ. Однако из этого правила есть и редкие исключения.

Уплата взносов. Отчетность по страховым взносам

Уплата взносов работодателями

Уплата страховых взносов с выплат физическим лицам предполагает, что в течение расчетного периода (года) необходимо исчислять и платить взносы в виде ежемесячных обязательных платежей.

По итогам каждого отчетного периода — I квартала, полугодия, 9 месяцев, календарного года — нужно подвести итоги по уплате страховых взносов: заполнить и сдать расчеты по начисленным и уплаченным взносам за эти периоды.

При этом, вести учет начисленных выплат и взносов нужно по каждому работнику.

Ежемесячный обязательный платеж уплачивается с 2022 года в ИФНС за всех работников общей суммой (кроме взноса в ФСС). Суммы ежемесячных обязательных платежей необходимо перечислять в рублях и копейках.

Ежемесячные обязательные платежи по страховым взносам нужно уплачивать не позднее 15-го числа месяца, следующего за месяцем, за который они начислены. Если последний день уплаты выпадет на нерабочий день, крайним сроком платежа будет следующий рабочий день.

Отчетность по страховым взносам

С 1 января 2022 года вступили в силу новые правила, по которым сдается отчетность по страховым взносам.

Начиная с 1 квартала 2022 года надо сдавать в свою налоговую новый единый расчет по страховым взносам. Он объединяет в себе данные сразу из четырех отчетов в фонды: РСВ-1 ПФР, 4 — ФСС, РСВ-2 ПФР и РВ-3 ПФР. Расчет, формат и порядок заполнения утверждены Приказом ФНС России от 10.10.2016 N ММВ-7-11/[email protected]

Важно! Сроки сдачи расчета изменились.

Расчет по взносам на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, на обязательное медицинское страхование нужно представлять в налоговый орган раз в квартал не позже 30-го числа месяца, следующего за расчетным (отчетным) периодом (п. 7 ст. 431 НК РФ). Новшество связано с тем, что НК РФ дополнен положениями о взимании страховых взносов (кроме взносов на травматизм).

Из разъяснения ФСС следует, что расчет нужно подавать за периоды, начинающиеся не ранее 1 января 2022 года. Отчетность по взносам, в том числе уточненная, за более ранние периоды сдается по старым правилам. Они таковы: электронную 4-ФСС нужно представить в территориальный орган ФСС не позднее 25-го числа, бумажную — не позже 20-го числа месяца после отчетного периода. РСВ-1 в электронном виде следует направить в территориальный орган ПФР не позднее 20-го числа, в бумажном — не позже 15-го числа второго месяца, следующего за отчетным периодом.

Крайний срок уплаты взносов остался прежним — 15-е число месяца, следующего после месяца, за который они начислены.

Изменения предусмотрены Федеральным законом от 03.07.2016 N 243-ФЗ.

Обратите внимание! За несвоевременную сдачу расчета по взносам проверяющие штрафуют по ст. 119 Налогового кодекса РФ, минимальный штраф — 1 000 рублей.