Расчеты по счету 73

Основные расчеты с персоналом ведут по счетам 70 и 71. Первый — это заработная плата, премии и так далее, второй — выданные в подотчет деньги. На счете 73 учитывают прочие расчеты, не связанные с зарплатой и подотчетом. На этот счет попадают:

- материальная помощь по различным причинам: рождение ребенка, тяжелое финансовое состояние и так далее;

- займы, выданные работникам;

- выплаты за использование личного имущества сотрудников в рабочих целях, например, арендные платежи за использование личного автомобиля;

- реализованная сотрудникам продукция собственного производства;

- переданная в собственность спецодежда и спецобувь;

- суммы, которые работник должен возместить в связи с нанесенным материальным ущербом;

- компенсации за просрочку зарплаты, отпускных и так далее.

Выплату зарплаты, премии, отпускных, больничных, декретных, доплат за работу в сверхурочное время и аналогичных платежей на счете 73 не отражают.

Материальная помощь

Организации могут выплачивать работникам материальную помощь при наступлении определенных событий (рождение ребенка, юбилейная дата, болезнь и др.), то есть ее выплата не связана с выполнением этими работниками трудовых функций. Материальная помощь выплачивается только по желанию работодателя.

Как правило, условие о предоставлении материальной помощи не предусматривается в трудовом или коллективном договоре. Решение о ее выплате принимает руководитель организации на основании заявления работника, в котором указываются причины обращения за помощью (с приложением соответствующих документов). Выплата материальной помощи производится на основании резолюции руководителя на заявлении либо на основании соответствующего приказа. Приказ составляется в произвольной форме, в нем указываются суммы материальной помощи, срок и источник выплаты.

Материальная помощь, по своей сути, не относится к системе оплаты труда, и не носит производственного и стимулирующего характера (статья 144 ТК РФ). В соответствии с пунктом 23 статьи 270 Налогового кодекса РФ, при определении базы для исчисления налога на прибыль, суммы материальной помощи не учитываются.

Также в соответствии с пунктом 28 статьи 217 НК РФ материальная помощь в размере, не превышающем 4000 рублей в год на одного работника, НДФЛ не облагается. Помощь, оказываемая сверх этой суммы, облагается налогом в общеустановленном порядке. Кроме того, освобождается от налогообложения вся сумма материальной помощи, если она выплачивается (п. 8 ст. 217 НК РФ):

- налогоплательщикам в связи со стихийным бедствием или другими чрезвычайными обстоятельствами в целях возмещения причиненного материального ущерба или вреда здоровью;

- физическим лицам, пострадавшим от террористических актов на территории РФ;

- членам семьи умершего работника или работнику в связи со смертью членов его семьи;

- работникам (родителям, усыновителям, опекунам) при рождении (усыновлении, удочерении) ребенка.

Сумма материальной помощи, выплачиваемая при рождении (усыновлении, удочерении) ребенка, освобождается от налогообложения при условии, что она составляет не более 50 000 рублей на каждого ребенка и выплачивается в течение первого года после его рождения.

Важно, чтобы данные выплаты были единовременными и сотрудники предоставили в организацию документы, подтверждающие право на получение данных выплат. Например, копию свидетельства о смерти члена семьи или копия свидетельства о рождении и т.д.

Также не начисляются страховые взносы на суммы единовременной материальной помощи, оказываемой:

- физическим лицам в связи со стихийным бедствием или другим чрезвычайным обстоятельством в целях возмещения причиненного им материального ущерба или вреда здоровью;

- физическим лицам, пострадавшим от террористических актов на территории РФ;

- работникам (родителям, усыновителям, опекунам) при рождении (усыновлении (удочерении)) ребенка. По этому основанию от страховых взносов освобождается материальная помощь в сумме не более 50 000 руб. на каждого ребенка при условии, что она выплачивается в течение первого года после рождения (усыновления, удочерения) ребенка;

- работнику в связи со смертью члена (членов) его семьи.

Согласно подпункту 11 пункта 1 статьи 9 Закона от 24 июля 2009 г. № 212-ФЗ не облагаются страховыми взносами также суммы материальной помощи, оказываемой работодателями своим работникам, не превышающие 4000 рублей на одного работника за расчетный период (календарный год). С суммы, превышающей установленный лимит, нужно начислить страховые взносы.

Необходимо учесть, что в бухгалтерском учете материальная помощь признается в составе прочих расходов, а в налоговом учете — нет, вследствие чего у организации возникает постоянная разница, которой соответствует постоянное налоговое обязательство (ПНО) (п. 4, 7 Положения по бухгалтерскому учету ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций», утв. приказом Минфина России от 19 ноября 2002 г. № 114н).

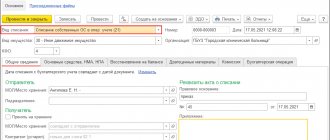

Приведем пример отражения в учете операции по выдаче сотруднику материальной помощи.

Пример

Работнику организации в марте 2011 года выплачена материальная помощь в размере 15 000 рублей в связи с кражей кошелька. В учете эти операции отражаются так.

Дебет 91-2 Кредит 73— 15 000 рублей – начислена работнику материальная помощь.Дебет 73 Кредит 68-11430 рублей- удержан НДФЛ с суммы дохода работника. ((15000 руб.-4000 руб.)х13%)Дебет 99 Кредит 68-2— 3000 рублей – отражено ПНО ( 15 000 руб.х 20%);Дебет 73 Кредит 50— 13 570 рублей – выплачена работнику материальная помощь за вычетом удержанного НДФЛ.Дебет 20 Кредит 69— 3762 рублей – начислены страховые взносы.

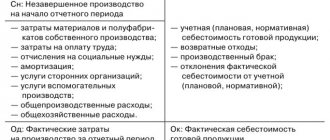

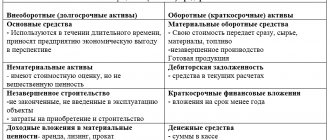

Характеристика счета 73

Счет 73 — активно-пассивный. По кредиту отражают задолженность компании перед сотрудниками. То есть это суммы, причитающиеся к выплате в виде материальной помощи, компенсаций, платы за использование автомобиля и так далее. По кредиту фиксируют удержания из заработной платы сотрудников, например, стоимости обучения, спецодежды и так далее.

Кредитовый остаток по счету 73 в балансе отражают по строке 1520 «Кредиторская задолженность».

По дебету фиксируют долги сотрудников перед компанией. Самый яркий пример — выданные займы. Сюда же попадают суммы, которые сотрудник должен возместить или компенсировать, например, в результате материального ущерба.

Дебетовый остаток по счету 73 в балансе отражают по следующим строкам:

- 1170 — финансовые вложения в виде долгосрочных займов сотрудникам;

- 1240 — финансовые вложения в виде краткосрочных займов сотрудникам;

- 1230 — долг сотрудника перед компанией.

Аналитику по счету строят в разрезе сотрудников.

Счет 73 в бухгалтерском учете

Помимо оплаты труда или подотчётных сумм в организации могут возникнуть прочие ситуации по учёту расчётов с персоналом, например, учёт недостач или использование личного имущества. Для этих целей используется счёт 73 «Расчёты с персоналом по прочим операциям».

Рассмотрим какие же бывают прочие ситуации:

- Предоставление займов;

- Возмещению материального ущерба;

- Оплата использования личного имущества (например, автомобиля);

- Возмещение сумм телефонных разговоров;

- Прочие расчёты.

Для каждой ситуации можно выделить отдельный субсчет:

Характеристика счета 73 Расчеты с персоналом по прочим операциям:

- Является активно-пассивным счётом. Остаток по дебету характеризует задолженность сотрудника, по кредиту – организации;

- Аналитический учёт ведётся в разрезе сотрудников предприятия.

Основные проводки по счету 73

В таблице собраны основные проводки, в которых участвует счет расчетов с сотрудниками по прочим операциям.

| Дебет | Кредит | Содержание |

| 73 | 50 / 51 / 52 / 57 / 62 | Выдан заем сотруднику из кассы / с расчетного или валютного счета / путем передачи векселя. |

| 73 | 94 | Зафиксирована сумма недостачи, которая подлежит взысканию с сотрудника. |

| 73 | 98 | Превышение взыскиваемой суммы недостачи по ТМЦ, над учетной ценой ТМЦ. |

| 73 | 28 | Сотруднику начислена сумма потерь от брака по вине работника. |

| 73 | 20 / 23 / 29 | Виновному сотруднику начислена сумма нанесенного ущерба. |

| 73 | 99 | Виновному сотруднику начислена сумма, подлежащая возмещению в результате ЧС: пожара, аварии и так далее. |

| 73 | 91 | Стоимость спецодежды, обучения, оформления трудовой книжки, подлежащая возмещению работником. |

| 73 | 90 | Продажа сотрудникам продукции собственного производства. |

| 50 / 51 / 52 / 57 | 73 | Работник вернул ранее полученный займ. |

| 70 | 73 | Удержания из заработной платы сотрудника (возмещение ущерба, возврат займа, возмещение стоимости спецодежды, обучения и так далее). |

| 94 | 73 | Списаны убытки по недостаче или браку, ранее отнесенные на сотрудника, но во взыскании которых отказал суд. |

| 91 | 73 | Отражение материальной помощи сотруднику. |

| 99 | 73 | Списали задолженность сотрудника в связи с ЧС. |

Учет расчетов с персоналом рекомендуем вести с помощью облачного сервиса Контур.Бухгалтерия. Начисляйте зарплату, выдавайте деньги в подотчет, проводите удержания и так далее прямо в программе. А еще — легко ведите учет, сдавайте отчетность через интернет и пользуйтесь другими инструментами. Система интуитивно понятна и проста. Всем новичкам мы дарим пробный период на 14 дней.

Корреспонденция счета 73 с другими счетами

Таблица 1. По дебету счета 73:

| Дт | Кт | Описание проводки |

| 73.02 | 20, 29,23 | Нанесённый ущерб основному, обслуживающему или вспомогательному производству списан на виновные лица |

| 73.02 | 28 | Брак списан на виновные лица |

| 73.01 | 50, 51, 52, 57, 62 | Выдан займ из кассы, с расчётного или валютного счета, путём перечисления переводов или за счёт индоссирования векселей покупателей |

| 73.03 | 50, 52 | Выплата аренды личного имущества или возмещение сумм использования личного имущества через кассу или расчётный счёт |

| 73.03 | 68 | Удержание НДФЛ с прочих операций |

| 73.03 | 69 | Задолженность по страховым взносам по прочим операциям |

| 73.03 | 76 | Отражены страховые платежи по личному страхованию |

| 73 | 79 | Перенос задолженности при переводе из обособленного подразделения |

| 73.03 | 81 | Выдача собственных акций |

| 73.01 | 91.01 | Проценты по выданным займам |

| 73.02 | 94 | Списаны суммы недостачи и ущерба в пределах балансовой стоимости |

| 73.02 | 98.4 | Разница между взыскиваемой и балансовой стоимостью, недостачи за прошлые годы |

| 73.02 | 99 | Списаны суммы ущерба от чрезвычайных событий (пожар, авария) на виновные лица |

Таблица 2. По кредиту счета 73:

| Дт | Кт | Описание проводки |

| 20 | 73.03 | Начисление аренды личного имущества или возмещаемых сумм использования личного имущества через кассу или расчётный счёт |

| 41 | 73 | Оприходование товаров за счёт оплаты задолженности |

| 50, 51, 52 | 73 | Поступление оплаты от сотрудников (оплата займа, возмещение недостач, потерь от брака) |

| 70 | 73 | Удержание из оплаты труда задолженности сотрудника |

| 76 | 73 | Суммы возмещения по страховому договору сотрудника |

| 91.02 | 73 | Списание нереальной к получению задолженности |

| 94 | 73 | Иск по недостачам не обоснован, списание задолженности по недостачам |

| 99 | 73 | Списание задолженности в связи с чрезвычайными ситуациями, при которых сотрудник погиб |

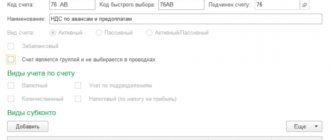

Основные субсчета счета 73

К бух. счету 73 можно открывать, например, такие субсчета:

- счет 73-1 – для расчетов по предоставленным займам;

- счет 73-2 – для расчетов по возмещению материального ущерба и др.

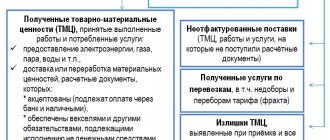

| Субсчет | Что отражают | Дебет | Кредит |

| 73-1 | Расчеты с работниками по предоставленным им займам. Например:

| По дебету счета 73 отражают сумму предоставленного работнику займа в корреспонденции со счетом 50 «Касса» или 51 «Расчетные счета» | На сумму платежей, поступивших от работника-заемщика, счет 73 кредитуют в корреспонденции со счетами 50, 51, 70 (в зависимости от принятого порядка платежа) |

| 73-2 | Учитывают расчеты по возмещению материального ущерба, причиненного работником в результате:

| В дебет счета 73 суммы, подлежащие взысканию с виновных лиц, относят с кредита счетов:

| По кредиту счета 73 записи производят в корреспонденции со счетами:

|

Аналитику по счету бухучета 73 ведут по каждому работнику организации.

Что отражают на счете 73 «Расчеты с персоналом по прочим операциям»

На данном счете находят отражение практически все виды расчетов с сотрудниками, кроме расчетов по оплате труда и с подотчетными лицами. Подробную информацию о счете 73 можно найти в Плане счетов, утв. Приказом Минфина РФ от 31.10.2000 № 94н.

В частности, на счете 73 находят отражение:

- матпомощь,

- компенсации, выплачиваемые работникам за использование личного имущества,

- льготные займы,

- иные хозоперации по расчету с персоналом.

Аналитика по счету 73 ведется по каждому сотруднику компании.

Проводки по субсчету 73.1

73 счет может иметь несколько субсчетов, использование которых регламентирует учетная политика организации. Условно примем, что компания применяет субсчет 73.1 для учета расчетов с сотрудниками по предоставленным им займам.

Контировки с использованием субсчета 73.1

| Дт | Кт | Характеристика хозяйственной операции |

| 73.1 | 50 | Работнику выдан из кассы займ на покупку домашнего скота |

| 73.1 | 51 | Перечислен с расчетного счета на счет сотрудника займ на строительство дома |

| 73.1 | 10 | Работнику предоставлен займ в виде строительных материалов |

| 73.1 | 91 | На сумму займа начислены проценты за использование |

| 50 | 73.1 | В кассу организации поступила сумма в погашение долга по займу |

| 51 | 73.1 | На расчетный счет компании перечислены средства для оплаты займа |

| 70 | 73.1 | Из заработной платы сотрудника удержана сумма займа и проценты |

| 91.2 | 73.1 | Сумма невозвращенного долга списана на расходы организации |

Как видно из таблицы, организация вправе удержать сумму долга из заработной платы сотрудника. Если же удержанных средств все равно не хватает для погашения суммы займа, остаток списывают на финансовый результат (сч. 91.2).