Порядок проведения инвентаризации

Порядок по которому проводят инвентаризацию устанавливается в Методических указаниях (утв. Приказом Минфина России №49 от 13.06.1995). Он представлен тремя этапами:

- На первом этапе компания издает приказ о проведении инвентаризации (форма ИНВ-22), после чего его регистрируют в журнале учета контроля по выполнению соответствующих приказов (ИНВ-23). Кроме того, на первом этапе формируется инвентаризационная комиссия;

- На втором этапе происходит непосредственная проверка расчетов. Для этого разворачивают сальдо по счета в отношении отдельных работников. После этого рассматривают документы, подтверждающие насколько правомерна задолженность в расчетах по каждому работнику;

- На третьем этапе составляют акт (форма ИНВ-17), в котором отражаются остатки долгов по расчетам с сотрудниками, которые не были подтверждены документально. После этого результаты инвентаризации заносят в форму ИНВ-23.

Проверка расчетов по оплате труда персоналу

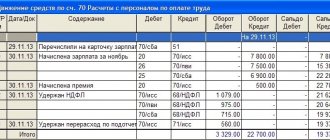

Все операции по начислению, выплате зарплаты, отпускных и пособий отражаются на 70 счете «Расчеты с персоналом по оплате труда». Для подтверждения остатка по этом счету проверяют обороты по нему. В случае наличия ошибки будет отражаться неверное сальдо.

По кредиту 70 счета отражается начисление выплат работникам, в том числе зарплата, отпускные и пособия. Созданная комиссия проверяет приказы по выплате премий, компенсаций, больничных, а также табель, трудовые договора и допсоглашения к ним. Расчет по зарплате отражается в одной из двух ведомостей: в Т-51, если зарплата перечисляется на карту или Т-49 (Т-53), если выдают зарплату из кассы.

По дебету 70 счета отражаются удержания из начисленных выплат (алименты, НДФЛ и т.д.), а также непосредственно выплаты (зарплата, отпускные, пособия и др.).

Для того, чтобы расчет при инвентаризации был правильным, необходимо проверить наличие документов по:

- НДФЛ, включая заявления на предоставление вычета, а также копии свидетельств о рождении;

- Иным удержаниям, например, исполнительные листы, приказы на удержание сумм из зарплаты и др.;

- Платежным документам по выплате зарплаты (отпускных или пособий).

Ответ

Удержания по исполнительным документам отражаются в бухгалтерском учете как уменьшение кредиторской задолженности перед работником и возникновение кредиторской задолженности перед взыскателем. Следовательно, подтвержденной задолженностью перед взыскателем будет сумма, удержанная с работника в соответствии с имеющимися у работодателя исполнительными листами. Неподтвержденной задолженностью является неправильно произведенная сумма удержания. Например, ошибка в размере удержания или удержание после окончания действия исполнительного листа.

Удержания по исполнительным листам отражаются в бухгалтерском учете проводкой Дт 70 — Кт 76. Следовательно, по данным бухгалтерского учета при инвентаризации расчетов по оплате труда счета 70 и по данным инвентаризации счета 76 по расчетам со взыскателем без сопоставления с исполнительными листами отразить в акте инвентаризации недостоверные данные невозможно.

Кроме отражения в акте выявленных неподтвержденных задолженностей требуется еще оформить бухгалтерскую справку с подтверждением правильных расчетов на основании действующих исполнительных листов.

Задолженность по зарплате

Если на 70 счете показывается кредиторская задолженность, это означает, что работникам начислена зарплата (отпускные, пособия), но еще не выплачена. Если на 70 счете дебетовое сальдо, это говорит о том, что есть задолженность за персоналом. В этом случае созданная комиссия выявляет причины, которые способствовали ее возникновению, а также оценивает возможность ее погашения. После этого принимается решение, можно ли создать ли резерв по сомнительному долгу, списать ли долг в прочие расходы (Читайте также статью ⇒ Денежная компенсация за задержку зарплаты в 2022).

Особенности бухучета расчетов с сотрудниками

По кредиту 70 отражается начисление работнику выплат в рамках трудовых отношений:

- заработной платы;

- премий;

- пособий и иных соцвыплат;

- дивидендов акционерам (участникам общества), являющимся сотрудниками организации.

Так что означает кредит счета 70 — это обязательство организации выплатить работникам причитающиеся им суммы. Сальдо — это долг организации перед сотрудниками по оплате труда на определенную дату.

Перейдем к тому, что значит дебет по 70 счету, отраженный за период времени:

- произведенные выплаты начисленной оплаты труда (или дивидендов);

- удержания (НДФЛ, алименты, иные платежи по исполнительным листам и прочие удержания).

Проверка расчетов с подотчетными лицами

Все расчеты с подотчетными работниками отражаются на 71 счете. Для проведения проверки формируется оборотка по этому счету. Если на конец года имеется дебиторская задолженность, это означает, что работник за полученные им суммы в полном объеме не отчитался. При этом такая задолженность может быть как нормальной, так и просроченной. Нормальная она в том случае, если рок, в течение которого работник должен был отчитаться за выданные ему суммы еще не истек. Такой срок составляет 3 дня со дня окончания срока, на который выданы деньги. То есть если срок, на который работнику были выданы деньги истечет 10 февраля, то не позднее 13 февраля работник должен по ним предоставить авансовый отчет, либо вернуть неистраченные им средства. Если работник не сделает это вовремя, возникает просроченная задолженность подотчетного лица. Инвентаризационная комиссия при проверке выявляет причины возникновения дебиторки. Это может быть авансовый отчет, который во время не был сдан, либо работником не предоставлены документы, подтверждающие его расходы (

Проверка расчетов с работниками по прочим операциям

Для отражения прочих расчетов с работниками используется счет 73, например выданные работнику займы, либо возмещение ущерба, связанного с недостачей в кассе или производственного брака. Если по этому счету возникает дебиторская задолженность, это означает, что за работником числится непогашенный заем или ущерб. Размер ущерба и порядок его погашения устанавливается по одному из документов: приказу, решению суда, ПКО или расчетно-платежной ведомости. Для сверки остатков по займу, комиссией будут рассматриваться документы о погашении работником долга, а также сам договор займа. Документами, подтверждающими факт гашения долга являются: ПКО, заявление работника, в котором он просит произвести удержание из зарплаты, расчетно-платежная ведомость, а также выписка со счета компании, если погашение долга происходит не наличными.

Долг работников сверяют с данными бухгалтерских справок и приходными документами. После этого комиссия оценивает вероятность погашения задолженности.

Остаток по кредиту 73 счет показывает, что у компании есть долги перед персоналом. Например, работодатель выплачивает работнику компенсацию за пользование его автомобилем. Такая задолженность также может быть нормальной или просроченной. Комиссия при проверке сверяет сумму задолженности с суммами компенсаций, прописанных в договоре аренды или в допсоглашении к трудовому договору.

Инвентаризация расчетов с работниками

Инвентаризация расчетов с работниками не регламентирована законодательно, поэтому инвентаризацию обычно проводят один раз в год. Однако если проводить инвентаризацию ежеквартально, то это позволит избежать задолженности перед персоналом, а следовательно, рисков проверок трудовой инспекции, споров с работниками и даже убытков компании, когда подотчетное лицо не вернуло денежные средства.

Порядок инвентаризации расчетов с персоналом четко не определен, поэтому если имеются особенности расчетов с персоналом, то порядок инвентаризации лучше установить в локальном акте. Общий же порядок проведения инвентаризации установлен в приказе Минфина РФ от 13.06.1995 № 49 (ред. от 08.11.2010) «Об утверждении Методических указаний по инвентаризации имущества и финансовых обязательств».

Но в целом алгоритм инвентаризации расчетов с персоналом следующий:

| Количество инвентаризаций в отчетном году, дата их проведения, перечень имущества и финансовых обязательств, проверяемых при каждой из них, устанавливаются руководителем организации |

| Руководитель издает приказ о проведении инвентаризации |

| Руководитель назначает членов инвентаризационной комиссии |

| Анализ счетов по конкретным работникам |

| Анализ документов в отношении работников |

| Оформление акта по форме ИНВ-17 и занесение результатов в форму ИНВ-23 |

В состав инвентаризационной комиссии включаются представители администрации организации, работники бухгалтерской службы, другие специалисты (инженеры, экономисты, техники и т. д.).

До начала проверки фактического наличия имущества инвентаризационной комиссии надлежит получить последние на момент инвентаризации приходные и расходные документы или отчеты о движении материальных ценностей и денежных средств.

В отношении инвентаризации расчетов с работниками важно, что по задолженности работникам организации выявляются невыплаченные суммы по оплате труда, подлежащие перечислению на счет депонентов, а также суммы и причины возникновения переплат работникам. Резерв на предстоящую оплату предусмотренных законодательством очередных (ежегодных) и дополнительных отпусков работникам, отражаемый в годовом балансе, должен быть уточнен, исходя из количества дней неиспользованного отпуска, среднедневной суммы расходов на оплату труда работников (с учетом установленной методики расчета среднего заработка) и обязательных отчислений в Фонд социального страхования Российской Федерации, Пенсионный фонд Российской Федерации, Государственный фонд занятости Российской Федерации и на медицинское страхование.

Соответственно, результаты инвентаризации оформляются актом.

ПОЛЕЗНО ЗНАТЬ

Все унифицированные формы, перечисленные в схеме, утверждены постановлением Госкомстата России от 18.08.1998 № 88. В то же время любая компания может использовать и самостоятельно разработанные бланки.

Проверяем расчеты по оплате труда

Порядок проверки расчетов по оплате труда и конкретный перечень документов также устанавливаются в каждом конкретном случае.

Лучше провести инвентаризацию в три этапа.

На первом этапе необходимо проверить операции по счетам:

- 71 «Расчеты с подотчетными лицами» (суммы, выданные под отчет, по которым не получены авансовые отчеты);

- 73 «Расчеты с персоналом по прочим операциям» (задолженность работников по возврату займов, по возмещению материального ущерба, причиненного работником организации в результате недостач и хищений, брака и т. п.).

Проверяются также кредитовые остатки по счетам:

- 70 «Расчеты с персоналом по оплате труда» (задолженность перед работниками по заработной плате, по выплате пособий по временной нетрудоспособности, по беременности и родам и т. п., по выплате доходов от участия в организации (дивидендов));

- 71 «Расчеты с подотчетными лицами» (суммы перерасходов по авансовым отчетам, подлежащие возмещению подотчетным лицам);

- 73 «Расчеты с персоналом по прочим операциям» (задолженность перед работниками по выплате компенсации за использование личного автотранспорта (иного имущества) в служебных целях и т. п.).

ПОЛЕЗНО ЗНАТЬ

При проведении инвентаризации депонированных сумм проверяется соответствие остатка по счету 76 субсчету 4 «Расчеты по депонированным суммам» суммам в книге учета депонированной зарплаты или в карточках депонентов, при необходимости – с расчетно-платежными ведомостями.

Пример 1.

Приведем пример ошибки, выявленной при инвентаризации.

Бухгалтер А. К. Иванова два раза начислила секретарю С. С. Беловой отпускные.

Бухгалтер должна была начислить сумму 18 000 руб., а начислила 36 000 руб.

Бухгалтер договорилась с С. С. Беловой о том, что она вернет сумму в кассу.

В бухгалтерском учете сумма, излишне начисленная работнику, сторнирована:

| Дебет | Кредит | Сумма | Описание |

| 26 | 70 | 18 000 | Сторнирована сумма, излишне начисленная работнику вследствие счетной ошибки |

К негативным последствиям несвоевременного обнаружения ошибки могло бы относиться:

- увольнение работника;

- отказ от возврата излишне начисленных средств.

На втором этапе целесообразно провести проверку документов.

Правильность начисления заработной платы регулируется:

- положениями, инструкциями и решениями работодателя, регулирующими систему оплаты труда;

- штатным расписанием;

- постановлениями, приказами, распоряжениями, коллективным договором, иными решениями по организации работ, выплате заработной платы, премий, материальной помощи или иных вознаграждений;

- договорами, по которым предусмотрена выплата заработной платы или иных вознаграждений, в том числе договорами гражданско-правового характера;

- другими документами, имеющими отношение к выплатам в пользу работников.

ПОЛЕЗНО ЗНАТЬ

Инвентаризация расчетов с персоналом – это проверка обоснованности сумм задолженности в расчетах с работниками, которая числится на счетах бухгалтерского учета компании.

Пример выявленной ошибки.

Инвентаризационная комиссия выявила наличие разных сумм в штатном расписании и трудовом договоре. В трудовом договоре сумма оклада – 30 000 руб. В штатном расписании – 26 000 руб.

По результатам инвентаризации было выявлено, что работнику была повышена заработная плата, вместе с тем в штатном расписании была допущена ошибка.

К негативным последствиям несвоевременного обнаружения ошибки могли бы относиться:

- претензии налоговых органов;

- претензии Пенсионного фонда и ФСС РФ.

ПОЛЕЗНО ЗНАТЬ

Начисления по кредиту счета 70 сверяют с расчетными и расчетно-платежными ведомостями. Обороты по дебету счета 70 сверяют с расходными кассовыми ордерами или платежными поручениями, если зарплата перечисляется по безналичному расчету, с документами, на основании которых производились удержания.

Также проверке подлежат следующие документы:

- приказ о приеме на работу;

- табели учета использования рабочего времени и расчета заработной платы;

- договоры гражданско-правового характера, по условиям которых на выплачиваемые вознаграждения начисляются страховые взносы;

- расчетные ведомости;

- платежные ведомости;

- лицевые счета;

- банковские и кассовые документы на предмет выплат в пользу работников (доход), не относящихся к фонду оплаты труда (материальная помощь; премии, не связанные с выполнением трудовых обязанностей; другие единовременные поощрения, включая стоимость подарков; средства на возмещение расходов работников по оплате жилья; надбавки к пенсиям работающим на предприятии из средств работодателя; расходы по оплате учреждениям здравоохранения услуг, оказываемых работникам за счет предприятия; оплата путевок работникам и членам их семей на экскурсии, путешествия за счет средств работодателя и др.).

ПОЛЕЗНО ЗНАТЬ

Информация о выплате работникам заработной платы представлена в платежных (расчетно-платежных) ведомостях и расходных кассовых ордерах.

Если в компании работают инвалиды, которые имеют сокращенную рабочую неделю и льготы по страховым взносам, то нужно проверить:

- заверенные печатью организации и подписями ее руководителя и главного бухгалтера списки работающих инвалидов с указанием группы инвалидности, номера пенсионного удостоверения, номера и даты выдачи удостоверения, подтверждающего факт установления инвалидности, на каждого инвалида;

- сведения о величине выплат, начисленных в пользу работающих инвалидов;

- справки (копии справок) учреждений медико-социальной экспертизы, подтверждающие наличие инвалидности у работников-инвалидов;

- копии расчетно-платежных документов, подтверждающих суммы выплат в пользу работников, являющихся инвалидами I, II, III групп, организациями любых организационно-правовых форм;

- документы, подтверждающие наличие трудовых отношений организации с работниками-инвалидами.

На третьем этапе целесообразно уделить внимание отдельным случаям (например, если произошел несчастный случай на производстве).

Назначение и выплата пособия по временной нетрудоспособности в связи с несчастным случаем на производстве или профессиональным заболеванием производятся в порядке, установленном законодательством Российской Федерации для назначения и выплаты пособий по временной нетрудоспособности по государственному социальному страхованию (п. 1 ст. 15 Федерального закона от 24.07.1998 № 125-ФЗ).

Таким образом, необходимо провести проверку:

- счетов бухгалтерского учета;

- документов;

- особых ситуаций, связанных с оплатой труда.

ПОЛЕЗНО ЗНАТЬ

Кредитовое сальдо счета 70 показывает задолженность компании перед работниками. Это начисленная, но не выплаченная зарплата, отпускные и т. п.

Проверяем расчеты с персоналом по прочим операциям

Для инвентаризации расчетов с персоналом по прочим операциям необходимо проверить операции по счету 73.

В рамках проверки счета 73 нужно оценить:

- сумму, которую надо выдать под отчет;

- срок, на который выдаются деньги;

- подпись руководителя организации (иного лица, уполномоченного подписывать заявления о выдаче денег под отчет доверенностью);

- дату подписания заявления.

Также нужно проверить:

- расходные кассовые ордера (РКО) по форме № КО-2;

- приказы;

- трудовые договоры с работниками;

- авансовые отчеты;

- чеки на покупку.

Инвентаризация расчетов с подотчетными лицами состоит в выверке остатков по каждому подотчетному лицу в отношении выданных авансов (представленных отчетов), в проверке соблюдения подотчетным лицом сроков представления авансового отчета и возврата неизрасходованных по нему сумм, наличия первичных документов, подтверждающих произведенные оплаты, соответствия отчета целевому назначению полученного аванса (п. 3.47 Методических указаний по инвентаризации).

В ходе проведения инвентаризации устанавливаются суммы дебиторской, кредиторской, а также депонентской задолженности, по которым истекли сроки исковой давности (пп. «в» п. 3.48 Методических указаний по инвентаризации).

ПОЛЕЗНО ЗНАТЬ

Кредитовый остаток по счету 73 говорит о том, что у компании есть задолженность перед работниками.

Самыми распространенными ошибками, выявляемыми при инвентаризации, являются:

- невозврат денежных средств;

- использование средств работником на личные цели;

- выдача средств под отчет при отсутствии отчета за ранее выданные средства.

Исправление ошибок по итогам инвентаризации. Проводки

Проводится инвентаризация на конец отчетного года, то есть на 31 декабря (№402-ФЗ от 06.12.2011, письмо Минфина России №07-02-18/01 от 09.01.2013). Все выявленные при инвентаризации ошибки фиксируются 31 декабря. Этим же числом необходимо ошибки исправить.

Исправление излишне начисленных сумм зарплаты оформляется следующей проводкой:

Д20 К70 – сторнирована начисленная излишне зарплата

Если необходимо доначислить недостающие суммы, то проводка будет такая:

Д20 К70 – доначислена заработная плата.

Что это за регистр и для чего он применяется

Согласно Федеральному закону «О бухгалтерском учете» № 402-ФЗ от 06.12.2011, план счетов бухгалтерского учета и порядок его применения устанавливается федеральными стандартами (пункт 3 статьи 21 закона 402-ФЗ). Таким стандартом является приказ Минфина РФ от 03.10.2000 № 94н. В нем прописано все о счете 70 в разделе VI «Расчеты».

Предназначен регистр для отражения начисления и выплаты заработной платы работникам и, в некоторых случаях, начислений дивидендов (иных доходов от участия в капитале организации). Он активно-пассивный, поэтому нормальным является сальдо по счету 70 и дебетовое, и кредитовое. Сальдо на конец отчетного периода отражается в бухгалтерской отчетности следующим образом:

- кредитовое — в пассиве баланса в составе кредиторской задолженности;

- дебетовое — в активе баланса в составе дебиторской задолженности.

Резерв по сомнительным долгам

Если при инвентаризации выявляются дебетовые остатки, то это означает, что сотрудники задолжали работодателю. В зависимости от конкретной ситуации, в результате которой образовалась задолженность, применяется то или иное правило ее погашения. Указаны они в статье 811 ГК РФ и следующих статьях ТК РФ: 137, 138, 248, 392.

В некоторых случаях задолженность относят к сомнительной. Например, если она не обеспечена никакими гарантиями, либо если задолженность в срок не погашена или не будет погашена в срок с высокой вероятностью. Отнести к сомнительным долгам задолженность можно в срок до трех лет с даты его возникновения. Если исковой срок истек, а задолженность так и не погашена, его можно списать. Создают резерв по сомнительным долгам следующей проводкой:

Д91 субсчет «Прочие расходы» К63

Какова величина сомнительного долга – это определяется по каждому такому долгу. Если долг работник все же возвращает, это оформляется такой записью:

Д63 К91 субсчет «Прочие доходы».

Когда срок исковой уже прошел, дебиторку можно списывать. При этом проводки будут зависеть от того, был ли создан резерв сомнительного долга под эту дебиторку. Если да, то проводка будет следующая:

Д63 К70 (71, 73)

Если нет, то долг списывается на финансовые результаты компании, проводка при этом будет такая:

Д91.2 К70(71, 73)

Помимо этого задолженность отражается на 007 счете «Списанная в убыток задолженность неплатежеспособных кредиторов», где она учитывается 5 лет. Чтобы списать задолженность оформляется акт инвентаризации, а также приказ директора.