Пошаговая инструкция

01 ноября Организация получила заем от контрагента на сумму 450 000 руб. сроком на 18 месяцев под 15% годовых. По условиям договора основная сумма задолженности уплачивается равными долями ежемесячно, проценты начисляются ежемесячно на остаток задолженности. Уплата долга и процентов производится согласно графику платежей.

30 ноября и 31 декабря были начислены проценты, проведена уплата основной задолженности и процентов по графику.

Рассмотрим пошаговую инструкцию оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Получение займа от контрагента | |||||||

| 01 ноября | 51 | 67.03 | 450 000 | 450 000 | Получение займа от контрагента | Поступление на расчетный счет — Получение займа от контрагента | |

| Отражение в учете начисленных процентов по займу за ноябрь | |||||||

| 30 ноября | 91.02 | 67.04 | 5 363,01 | 5 363,01 | 5 363,01 | Начисление процентов | Операция, введенная вручную — Операция |

| Уплата основного долга по займу за ноябрь | |||||||

| 30 ноября | 67.03 | 51 | 25 000 | 25 000 | Уплата основного долга | Списание с расчетного счета — Возврат займа контрагенту | |

| Уплата процентов за ноябрь | |||||||

| 30 ноября | 67.04 | 51 | 5 363,01 | 5 363,01 | Уплата процентов | Списание с расчетного счета — Возврат займа контрагенту | |

| Отражение в учете начисленных процентов по займу за декабрь | |||||||

| 31 декабря | 91.02 | 67.04 | 5 414,38 | 5 414,38 | 5 414,38 | Начисление процентов | Операция, введенная вручную — Операция |

| Уплата основного долга по займу за декабрь | |||||||

| 31 декабря | 67.03 | 51 | 25 000 | 25 000 | Уплата основного долга | Списание с расчетного счета — Возврат займа контрагенту | |

| Отражение в учете начисленных процентов по займу за декабрь | |||||||

| 31 декабря | 67.04 | 51 | 5 414,38 | 5 414,38 | Уплата процентов | Списание с расчетного счета — Возврат займа контрагенту | |

Бухгалтерский учет у кредитора

Обязательным условием заемного соглашения является определение порядка и сроков уплаты заемщиком начисленного. Периодичность начисления таких кредитных дивидендов устанавливается в первоначальном заемном соглашении и может производиться ежемесячно, ежеквартально либо в определенный отчетный период. Проводки по начислению процентов по займу полученному и выданному мы приведем ниже. Разберемся последовательно.

Начисление процентов по кредиту — проводки будут зависеть, в первую очередь, от вида деятельности (п. 34 ПБУ 19/02) и организационно-правовой формы учреждения-кредитора. В том случае когда займодавцем выступает кредитное учреждение либо микрофинансовая организация, то, в соответствии с Приказом Минфина № 94н от 31.10.2000 и ПБУ 9/99 (п. 12), проценты по займам выданным (проводки) отражаются на 90 счете плана счетов.

Если же организацией, не являющейся кредитной, начислены проценты по кредиту, проводка будет формироваться по кредиту счета 91, согласно п. 16 ПБУ 9/99.

Выдавая кредитную ссуду, займодавец осуществляет определенное финансовое вложение, соответственно, бухучет будет вестись по счету 58 «Финансовые вложения».

Бухгалтерские записи для некоммерческих организаций будут такими:

- Дт 58.3 Кт 51 — выдан заем сторонней организации;

- Дт 73.1 Кт 51 — работнику организации.

Следующие записи формируются бухгалтером периодически — ежеквартально, ежемесячно:

- Дт 58 Кт 91 — начислены проценты по займу выданному, проводки;

- Дт 51 Кт 58.3 — поступление на расчетный счет процентных сумм. Возврат средств заемщиком также отражается данной бухгалтерской записью.

Для ведения корректного налогового учета займодателем, когда начислены проценты по договору займа, проводки формируются периодически, а сами процентные суммы признаются доходами по итогам каждого отчетного периода в том случае, когда срок действия соглашения — более чем один квартал (п. 6 ст. 271 НК РФ).

Получение займа от контрагента

Нормативное регулирование

По договору займа одна сторона (займодавец) передает или обязуется передать в собственность другой стороне (заемщику) деньги, вещи, определенные родовыми признаками, или ценные бумаги, а заемщик обязуется возвратить займодавцу такую же сумму денег (сумму займа) или равное количество полученных им вещей того же рода и качества либо таких же ценных бумаг (п. 1 ст. 807 ГК РФ).

Заем и кредит — не одно и то же! По кредитному договору банк или иная кредитная организация обязуются предоставить денежные средства заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты за пользование ею, а также предусмотренные кредитным договором иные платежи, в том числе связанные с предоставлением кредита (п. 1. ст. 819 ГК РФ).

Основные отличия займа от кредита:

- Кредит выдает только банк. Заем может быть получен от других юридических лиц, а также физлиц.

- Кредит обязательно предусматривает уплату процентов. Заем может быть беспроцентным.

- Кредит выдается исключительно деньгами. Заем может быть выдан в натуральной форме, ценными бумагами.

- Кредиты «подчиняются» нормативно-правовым актам Банка России. Для займов между лицами, не являющимися кредитными организациями, эти НПА могут рассматриваться как рекомендуемые.

Правила бухучета займов описаны в ПБУ 15/2008 «Учет расходов по займам и кредитам». Сумма, полученная по договору займа, является кредиторской задолженностью и учитывается в зависимости от срока займа: если срок до года включительно — на счете 66.03 «Краткосрочные займы», при сроке более года —на счете 67.03 «Долгосрочные займы» (план счетов 1С).

К расходам, связанным с исполнением договора займа и учитываемым отдельно от основного долга, относят (п. 3 ПБУ 15/2008):

- проценты за пользование займом;

- сопутствующие расходы — оплату информационных и консультационных услуг, экспертизы договора и др.

Сопутствующие расходы учитываются равномерно на протяжении всего срока договора займа (п. 8 ПБУ 15/2008).

С 01 июня 2022 года законодательное регулирование договоров займа существенно поменялось. Подробно С 01.06.2018 вступили в силу изменения по договорам кредита и займа.

Учет в 1С

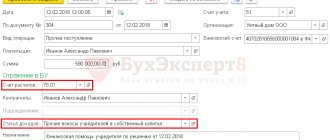

Получение денежных средств по договору займа оформляется документом Поступление на расчетный счет вид операции Получение займа от контрагента.

Необходимо обратить внимание на заполнение полей:

- Сумма — полученная сумма по договору займа, согласно выписке банка.

- Договор — договор займа с Видом договора — Прочее.

В нашем примере расчеты по договору займа ведутся в рублях, срок договора — более года. PDF В результате выбора такого договора в документе Поступление на расчетный счет автоматически устанавливается:

- Счет расчетов — 67.03 «Долгосрочные займы».

Проводки по документу

Документ формирует проводку:

- Дт Кт 67.03 — получение займа от контрагента.

Проводки по получению займа

Срок выдачи краткосрочных займов не превышает 1 года. При получении организацией денежных средств от кредитной организации, учредителя и т.д. они учитываются на счете 66. Заем может быть получен наличными, переводом на счет, в иностранной валюте. Соответственно будут сделаны записи:

- Дебет 50 (, ) Кредит 66 — проводки по получению займа.

При погашении задолженности проводка обратная:

- Дебет 66 Кредит 50 (,).

Сумма платежа и его периодичность прописывается в условиях договора.

Когда фирма несет дополнительные расходы при получении займа, они учитываются на 91 счете:

- Дебет 91.2 Кредит 66.

Долгосрочные займы предоставляют на срок больше года. Счет учета – 67. Учитывать заём можно на этом счете, либо после того, как срок погашения станет меньше 12 месяцев, перевести его на 66 счет:

- Дебет 67 Кредит 66.

Пример проводок получения займа:

Организация получила два кредита: один — на 6 месяцев в сумме 150 000 руб., а второй на 36 месяцев в сумме 680 000 руб. При оформлении долгосрочного кредита были оплачены услуги юристу — 5 000 руб.

Проводки:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 66 | Получен краткосрочный кредит | 150 000 | Выписка банка | |

| 66 | 50 | Погашен краткосрочный кредит по истечении 6 месяцев | 150 000 | Платежное поручение исх. |

| 67 | Получен долгосрочный кредит | 680 000 | Выписка банка | |

| 60 | Оплачены услуги юриста | 5 000 | Платежное поручение исх. | |

| 91.2 | 67 | Учтены услуги юриста в составе расходов | 5 000 | Акт выполненных работ |

| 67 | Погашен долгосрочный кредит | 680 000 | Платежное поручение исх. |

Отражение в учете начисленных процентов за ноябрь и декабрь

Размер процентов по займу (или условие об отсутствии процентов) указывается в договоре. Если такой оговорки нет, то проценты уплачиваются по ключевой ставке Банка России, действующей в расчетные периоды. Исключения — займы между гражданами (в том числе ИП) на сумму не более 100 тыс. руб. и займы в натуральной форме, по умолчанию являющиеся беспроцентными, если в договоре не предусмотрены иные условия (п. 1, п. 4 ст. 809 ГК РФ).

В БУ начисленные проценты отражаются (п. 6-7 ПБУ 15/2008, пп. 5 п. 11, п. 18 ПБУ 10/99):

- в составе прочих расходов в отчетном периоде начисления процентов;

- в первоначальной стоимости инвестиционного актива.

В НУ начисленные проценты отражаются в составе внереализационных расходов:

- по неконтролируемым сделкам — исходя из фактической процентной ставки (пп. 2 п. 1 ст. 265 НК РФ, п. 1 ст. 269 НК РФ);

- по контролируемым сделкам — в пределах максимального порога ключевой ставки ЦБ РФ или международных ставок EURIBOR, SHIBOR, ЛИБОР в зависимости от валюты кредита (п. 1.1, п. 1.2 ст. 269 НК РФ).

Как правило, проценты по займам начисляются по аналогии с банковскими кредитами: со следующего дня после поступления суммы и до дня погашения займа включительно — такой порядок предусмотрен п. 3.14 Положения ЦБ РФ от 04.08 2003 N 236–П. Однако для займов он не является обязательным, поэтому в договоре можно предусмотреть иной порядок: например, установить фиксированную сумму процентов (п. 2 ст. 809 ГК РФ).

В нашем примере проценты, согласно договору займа, начисляются на остаток долга ежемесячно по следующей формуле:

Рассчитаем проценты за ноябрь и декабрь:

В следующие месяцы расчет будет аналогичный.

Учет в 1С

Начисление процентов отражается документом Операция, введенная вручную вид операции Операция в разделе Операции – Бухгалтерский учет – Операции, введенные вручную:

- в БУ — на счете 91.02 «Прочие расходы»;

- в НУ — в составе внереализационных расходов.

Начисление процентов за ноябрь.

Начисление процентов за декабрь и последующие месяцы оформляется аналогично.

Для более удобной работы можно определить шаблон для отражения в учете начисленных процентов. Для этого необходимо создать документ Типовая операция в разделе Операции – Бухгалтерский учет – Типовые операции.

Статья

Начисление процентов по договору займа: проводки. Что надо знать бухгалтеру, если компания заключила договор займа, какие проводки составить.

Компания в роли заимодавца

Начнем с типовых проводок для ситуации, когда ваша компания предоставляет заем контрагенту. Кроме того, рассмотрим налоговые последствия этой сделки.

Передача денег заемщику

Начисление процентов по договору займа: проводки. Начнем с того, что на ту сумму, которую вы передаете заемщику, начислять НДС не нужно (подп. 15 п. 3 ст. 149 Налогового кодекса РФ). В расходах для целей налогового учета переданные деньги тоже не отражайте (п. 12 ст. 270 кодекса).

В бухучете займы, по которым ваша компания будет получать доход в виде процентов, надо показать на счете 58 (п. 2, 3 ПБУ 19/02). А беспроцентные займы можете учитывать на счете 76. При этом сделайте проводку:

ДЕБЕТ 58 субсчет «Предоставленные займы» (73 субсчет «Расчеты по предоставленным займам», 76) КРЕДИТ 51 (50) — предоставлен заем.

Начисление процентов по договору займа: проводки

На сумму процентов составляйте счета-фактуры с пометкой «Без НДС». Иначе контролеры могут взыскать с вашей компании штраф в размере 10 000 руб. Либо 30 000 руб., если счета-фактуры ваша компания не выписывала в течение двух или более кварталов. Данная санкция установлена в статье 120 Налогового кодекса РФ.

При расчете налога на прибыль начисленные проценты включайте во внереализационные доходы компании ежемесячно. А также на дату, когда контрагент возвращает заем. Такие правила установлены в пункте 6 статьи 250 и пункте 6 статьи 271 Налогового кодекса РФ.

В бухгалтерском учете проценты по договору займа признавайте в доходах равномерно. То есть независимо от того, когда ваша компания фактически получит эти суммы от контрагента. Так поступать рекомендуют чиновники из Минфина России в письме от 24 января 2011 г. № 07-02-18/01. Начисление процентов по договору займа проводки:

ДЕБЕТ 76 (73 субсчет «Расчеты по предоставленным займам») КРЕДИТ 91 субсчет «Прочие доходы» — начислены проценты по займу;

ДЕБЕТ 51 (50, 70) КРЕДИТ 76 (73 субсчет «Расчеты по предоставленным займам») — получены проценты от заемщика (удержаны из зарплаты, если заем выдан работнику).

Если вы выдали заем физлицу под небольшой процент, вам придется считать НДФЛ с материальной выгоды по ставке 35 процентов.

Какую сделать запись в бухучете, если заимодавцем является работник? То есть у вас есть возможность удержать НДФЛ:

ДЕБЕТ 70 КРЕДИТ 68 субсчет «Расчеты по НДФЛ» — начислен НДФЛ с материальной выгоды.

Возврат займа

Когда контрагент возвращает вам долг, дохода у вашей компании не возникает. Об этом сказано в подпункте 10 пункта 1 статьи 251 Налогового кодекса РФ.

В бухучете сделайте следующую проводку:

ДЕБЕТ 51 (50, 70) КРЕДИТ 58 субсчет «Предоставленные займы» (73 субсчет «Расчеты по предоставленным займам», 76) — возвращена контрагентом сумма займа.

Если вы выдали беспроцентный заем работнику, при его возврате удержите НДФЛ с материальной выгоды:

ДЕБЕТ 70 КРЕДИТ 68 субсчет «Расчеты по НДФЛ» — начислен НДФЛ с материальной выгоды.

Компания в роли заемщика

Начисление процентов по договору займа: проводки, если компания в роли заемщика. Теперь разберем, какие проводки сделать в учете и как рассчитывать налоги, если компания получает заем от кредитора.

Получение займа

Поступившие денежные средства в виде займа в доходы не включайте (подп. 10 п. 1 ст. 251 Налогового кодекса РФ).

В бухучете для займов, срок которых не превышает года, используйте счет 66. Если же денежные средства ваша компания получила на период более 12 месяцев, их сумму учитывайте на счете 67. Таким образом, проводка будет следующей:

ДЕБЕТ 51 (50) КРЕДИТ 66 (67) субсчет «Расчеты по основной сумме займа» — получен заем.

Начисление процентов по договору займа: проводки

В налоговом учете проценты по займам относите на внереализационные расходы. Но в пределах лимита. Его размер равен ставке рефинансирования, увеличенной на коэффициент 1,8 (п. 1.1 ст. 269 Налогового кодекса РФ). Это мы по умолчанию берем самый распространенный случай: вы нормируете проценты по обязательствам, ориентируясь на ставку Банка России, и заем получили в рублях.

Учитывать проценты в расходах нужно ежемесячно, а также на дату, когда ваша компания возвращает заем контрагенту. Такие правила установлены в пункте 8 статьи 272 кодекса.

Если вы выплачиваете проценты учредителю или другому физлицу, удерживайте НДФЛ по ставке 13 процентов.

Для целей бухучета начисленные проценты отражайте в составе прочих расходов. Это следует из пункта 7 ПБУ 15/2008. Начисление процентов по договору займа проводки:

ДЕБЕТ 91 субсчет «Прочие расходы» КРЕДИТ 66 (67) субсчет «Расчеты по процентам по займу» — начислены проценты по договору займа;

ДЕБЕТ 66 (67) субсчет «Расчеты по процентам по займу» КРЕДИТ 68 субсчет «Расчеты по НДФЛ» — удержан НДФЛ (если компания выплачивает проценты физлицу);

ДЕБЕТ 66 (67) субсчет «Расчеты по процентам по займу» КРЕДИТ 51 (50) — уплачены проценты по договору займа.

Исключением являются займы, которые ваша компания получает, чтобы приобрести или построить инвестиционный актив. Проценты по ним нужно включать в стоимость этого имущества. Впрочем, малые предприятия вправе относить на прочие расходы проценты по любым займам.

Возврат займа

Сумму займа, которую ваша компания перечислила контрагенту, в расходы включать не нужно. В бухучете возврат денег отразите следующим образом:

ДЕБЕТ 66 (67) субсчет «Расчеты по основной сумме займа» КРЕДИТ 51 (50) — возвращена сумма займа контрагенту.

Подробнее: https://www.glavbukh.ru/art/21987-naglyadnaya-pamyatka-dlya-dogovora-zayma-provodki-i-raschety#ixzz4OI1eUomO

Уплата основного долга за ноябрь и декабрь

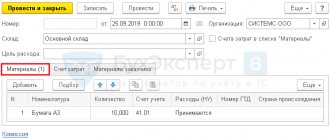

Учет в 1С

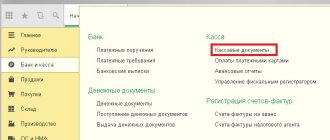

Уплата основного долга отражается документом Списание с расчетного счета вид операции Возврат займа контрагенту в разделе Банк и касса — Банк – Банковские выписки — Списание.

Необходимо обратить внимание на заполнение полей:

- Сумма — сумма уплачиваемого основного долга, согласно выписке банка.

- Договор — договор займа с Видом договора — Прочее.

- Вид платежа — Погашение долга.

В нашем примере расчеты по договору займа ведутся в рублях, срок договора — более года. PDF В результате выбора такого договора и вида платежа Погашение долга в документе Списание с расчетного счета автоматически устанавливается:

- Счет расчетов — 67.03 «Долгосрочные займы».

Уплата основного долга за декабрь и последующие месяцы оформляется аналогично.

Проводки по документу

Документ формирует проводку:

- Дт 67.03 Кт — уплата основного долга.

Особенности кредитования

Кредитный договор или договор займа — это двустороннее соглашение, в котором оговорены условия предоставления одной стороной конкретного вида активов (денег, имущества, нематериальных активов и прочего), которые принадлежат данной стороне, во временное использование второй стороне (организации, ИП или сотруднику).

Напомним, что кредит может выдать только специализированная организация, которая имеет соответствующую лицензию. А вот заемные средства можно получить от компании, ИП или физического лица. К тому же кредитование осуществляется исключительно в деньгах, то есть в денежной форме. В то время, как займы можно получить и в материальной форме, например, в виде продукции, основных средств, сырья или любого другого имущества фирмы.

Некоторые компании могут предоставить заемные средства бесплатно, то есть дополнительную плату за пользование заемными активами уплачивать не нужно (п. 1 ст. 809 ГК РФ). Однако большинство компаний осуществляют кредитование за конкретную плату — проводят начисление процентов по займу, проводки по начислению отражают возникновение задолженности заемщика перед займодателем.

Предоставление заемных средств в учете заемщика и займодателя существенно отличаются.

Уплата процентов за ноябрь и декабрь

Учет в 1С

Уплата процентов отражается документом Списание с расчетного счета вид операции Возврат займа контрагенту в разделе Банк и касса — Банк – Банковские выписки — Списание.

Необходимо обратить внимание на заполнение полей:

- Сумма — сумма уплачиваемых процентов, согласно выписке банка.

- Договор — договор займа с Видом договора — Прочее.

- Вид платежа — Уплата процентов.

В нашем примере расчеты по договору займа ведутся в рублях, срок договора — более года. В результате выбора такого договора и вида платежа Уплата процентов в документе Списание с расчетного счета автоматически устанавливается:

- Счет расчетов — 67.04 «Проценты по долгосрочным займам».

Уплата основного долга за декабрь и последующие месяцы оформляется аналогично.

Проводки по документу

Документ формирует проводку:

- Дт 67.04 Кт — уплата процентов.

Отчетность

В бухгалтерском балансе полученные долгосрочные займы отражаются по:

- стр. 1410 «Заемные средства» — отражается остаток задолженности;

- строке, соответствующей инвестиционному активу — в сумме процентов, учтенных в стоимости приобретения этого актива.

Если до погашения займа осталось меньше года, то его можно перевести в состав краткосрочной кредиторской задолженности. Возможность перевода должна быть зафиксирована в учетной политике организации. Если заем переведен в краткосрочный, то отражаться будет по:

- стр. 1510 «Заемные средства».

В декларации по налогу на прибыль суммы начисленных процентов отражаются в составе внереализационных расходов: PDF

- Лист 02 Приложение N 2 стр. 201 «Расходы в виде процентов по долговым обязательствам…»

В отчете о финансовых результатах начисленные проценты отражаются по:

- стр. 2330 «Проценты к уплате».

См. также:

- Приобретение материалов на кредитные средства

- Приобретение основных средств на кредитные средства

- В чем разница между займом учредителя и финансовой помощью

- Финансовая помощь от учредителя: особенности оформления и налогообложения

- Прощение займа учредителем

- С 01.06.2018 вступили в силу изменения по заключению договоров кредита и займа

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Учет займов у заимодавца — проводки по выдаче займов

Если фирма выдает заем другой организации, то проводки будут такие:

- Дебет 58 Кредит (50, , …) – проводку по выданному займу.

Как видно из проводки, заем может быть предоставлен не только в виде денежной суммы, но и в виде имущества (материалов, ОС и т.д.). Сумма, которая будет учитываться в данном случае – стоимостное выражение товаров/материалов и т.д.

При выдаче беспроцентного займа юридическому лицу сумму учитывают по дебету 76 счета и кредиту счета выдачи средств или имущества (50, ,10, и т.д.).

Возврат займов оформляется проводкой:

- Дебет (50, 40…) Кредит 58 (76).

Что касается обложением займов налогом НДС, есть две противоположенные точки зрения. Первая основывается на том, что происходит передача права собственности, которое является реализацией (ст. 39 НК РФ). Реализация облагается НДС. Обратная точка зрения: при получении и возврате кредита в виде товаров не возникает объекта налогообложения НДС.

Проводки по учету НДС по займам в натуральной форме:

- Дебет 91.2 Кредит 68 НДС – при выдаче займа

- Дебет 19 Кредит 58 (76) – учет входного НДС при возврате займа.

Выдача займа работнику организации оформляется проводкой:

- Дебет 73 Кредит 50 ().

Возврат оформляется обратной проводкой.

Пример:

Организация выдала беспроцентный заем юридическому лицу в сумме 320 000 руб.

Проводки по выдаче займа:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 76 | Выдача беспроцентного займа | 320 000 | Платежное поручение исх. | |

| 76 | Возврат займа | 320 000 | Выписка банка |

Возврат займа

Возврат займа (в зависимости от вида передаваемого имущества и условий договора) оформите записью:

Дебет 51 (50, 41, 10…) Кредит 58-3 – отражен возврат процентного займа;

Дебет 51 (50, 41, 10…) Кредит 76 – отражен возврат беспроцентного займа.

При возврате займа в натуральной форме сумму «входного» НДС со стоимости поступающего имущества отразите проводкой:

Дебет 19 Кредит 58-3 – учтен входной НДС по имуществу, поступившему от заемщика при возврате процентного займа;

Дебет 19 Кредит 76 – учтен входной НДС по имуществу, поступившему от заемщика при возврате беспроцентного займа;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19 – принят к вычету входной НДС (если организация является плательщиком НДС).

Пример отражения в бухучете займа, выданного организации в натуральной форме. Условиями договора установлена процентная ставка, проценты выплачиваются в денежной форме

31 января ООО «Альфа» предоставило процентный заем в натуральной форме ООО «Производственная ».

«Альфа» и «Мастер» являются плательщиками НДС.

Предмет договора – 12 000 листов оцинкованного железа на сумму 600 000 руб. (в т. ч. НДС – 91 525 руб.). Фактическая себестоимость товара составляет 508 475 руб. Срок возврата займа – 2 марта. Процентная ставка по условиям договора составляет 20 процентов годовых. Проценты выплачиваются в денежной форме.

Ставка рефинансирования на дату выплаты процентов условно составила 11 процентов годовых, год не високосный.

В соответствии с учетной политикой «Альфы» для целей бухучета доходы от предоставления процентных займов организация признает в составе прочих доходов.

В учете «Альфы» сделаны следующие проводки.

31 января:

Дебет 58-3 Кредит 10 – 508 475 руб. – отражена сумма выданного займа в размере фактической себестоимости переданных товаров;

Дебет 58-3 Кредит 68 субсчет «Расчеты по НДС» – 91 525 руб. – отражена сумма выданного займа в размере НДС, начисленного на стоимость переданных заемщику материалов.

28 февраля:

Дебет 76 Кредит 91-1 – 9206 руб. (600 000 руб. × 20% : 365 дн. × 28 дн.) – начислены проценты по займу за февраль.

2 марта:

Дебет 76 Кредит 91-1 – 658 руб. (600 000 руб. × 20% : 365 дн. × 2 дн.) – начислены проценты по займу за период с 1 по 2 марта.

Ставка рефинансирования в период предоставления займа составила: 11 процентов годовых.

Размер процентов, рассчитанных исходя из ставки рефинансирования, составит: 600 000 руб. × 31 дн. : 365 дн. × 11% = 5606 руб.

С суммы превышения полученных процентов над суммой процентов, рассчитанных исходя из ставки рефинансирования, бухгалтер начислил НДС. Сумма превышения составляет 4258 руб. (9206 руб. + 658 руб. – 5606 руб.).

НДС с суммы превышения полученных процентов над суммой процентов, рассчитанных исходя из ставки рефинансирования, составила 650 руб. (4258 руб. × 18/118).

В учете сделаны проводки:

Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС» – 650 руб. – начислен НДС с суммы превышения процентов, рассчитанных исходя из условий договора, над суммой процентов, рассчитанных исходя из ставки рефинансирования;

Дебет 51 Кредит 76 – 9864 руб. (9206 руб. + 658 руб.) – получены проценты от заемщика за пользование займом в натуральной форме;

Дебет 10 Кредит 58-3 – 508 475 руб. – оприходованы материалы, полученные в счет уплаты задолженности по займу;

Дебет 19 Кредит 58-3 – 91 525 руб. – учтен входной НДС со стоимости возвращенных материалов;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19 – 91 525 руб. – принят к вычету входной НДС.

Пример отражения в бухучете займа, выданного организации в натуральной форме. Условиями договора установлена процентная ставка, проценты выплачиваются в денежной форме. Организация применяет специальный налоговый режим

31 января ООО «Альфа» предоставило процентный заем в натуральной форме ООО «Производственная ».

«Альфа» применяет упрощенку.

Предмет договора – 12 000 листов оцинкованного железа на сумму 600 000 руб. Фактическая себестоимость товара составляет 600 000 руб. Срок возврата займа – 2 марта. Процентная ставка по условиям договора составляет 20 процентов годовых. Проценты выплачиваются в денежной форме. Год не високосный.

В соответствии с учетной политикой «Альфы» для целей бухучета доходы от предоставления процентных займов организация признает в составе прочих доходов.

В учете «Альфы» сделаны следующие проводки.

31 января:

Дебет 58-3 Кредит 10 – 600 000 руб. – отражена сумма выданного займа в размере фактической себестоимости переданных товаров.

28 февраля:

Дебет 76 Кредит 91-1 – 9206 руб. (600 000 руб. × 20% : 365 дн. × 28 дн.) – начислены проценты по займу за февраль.

2 марта:

Дебет 76 Кредит 91-1 – 658 руб. (600 000 руб. × 20% : 365 дн. × 2 дн.) – начислены проценты по займу за период с 1 по 2 марта.

Дебет 51 Кредит 76 – 9864 руб. (9206 руб. + 658 руб.) – получены проценты от заемщика за пользование займом в натуральной форме;

Дебет 10 Кредит 58-3 – 600 000 руб. – оприходованы материалы, полученные в счет уплаты задолженности по займу.