01.07.2019

0

685

4 мин.

Уплата налогов – обязанность, которая распространяется на каждого трудоустроенного члена общества. Существующая система взимания сборов представляет собой произведение безвозмездных взносов лицами и организациями для обеспечения функционала государства, муниципалитетов и содержания нетрудоспособных категорий граждан. Сотрудники, решившие уволиться, часто задают работодателю вопрос – компенсация за отпуск облагается страховым взносом или нет?

За людей, трудоустроенных официально, работодатель автоматически ежемесячно отчисляет взносы в инспекцию. К облагаемым доходам относится оклад, премиальные и отпускные выплаты, работа в праздничные дни и сверхурочно, больничный лист, компенсация за неиспользованный отпуск при увольнении.

Законодательные нормы

Алгоритм расчета КНО выполняется в порядке, определенном статьей 139 Трудового Кодекса, по методу начисления среднего заработка за 1 день.

Начисление и предельные сроки уплаты подоходного налога производятся по базовым нормативам, приведенным в главе 23 Налогового Кодекса.

Тарифы, размеры, периоды начисления и уплаты обязательных страховых отчислений определены в главе 34 НК.

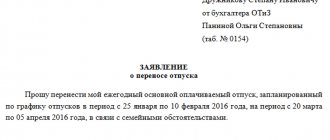

В каких случаях компенсация за отпуск предоставляется без увольнения?

По Трудовому кодексу каждому сотруднику, который успел проработать в компании 1 год, полагается не менее 28 дней оплачиваемого отпуска ежегодно. Но на практике мало кто из работников, особенно в средних и крупных фирмах, успевает за год отгулять все 28 дней. Причин может быть множество: не было желания, не отпустил руководитель в связи с высокой загрузкой и т. д. Для всех возможных причин последствия одинаковы.

Ст. 126 ТК РФ позволяет компании вместо дней отпуска, которые сотрудник не хочет использовать, выплатить ему денежную компенсацию.

ВАЖНО! В ст. 126 ТК РФ закреплено право руководства фирмы, а не обязанность, поэтому итоговое решение по вопросу в любом случае останется за организацией.

Однако не всегда компания имеет право пойти навстречу работнику, который хочет получить деньги взамен определенных дней отпуска. ТК РФ устанавливает специальный перечень лиц, которым должен быть обязательно предоставлен именно отпуск, а не заменяющая его компенсация. К таким лицам относятся (ст. 126 ТК РФ):

- беременные женщины;

- несовершеннолетние (не достигшие 18 лет);

- лица, которые трудятся в условиях, считающихся вредными или опасными;

- сотрудники, которые подверглись воздействию радиации в результате аварии на Чернобыльской АЭС (письмо Минтруда РФ от 26.03.2014 № 13-7/В-234).

ОБРАТИТЕ ВНИМАНИЕ! Для лиц, работающих во вредных или опасных условиях, установлено одно исключение: заменить денежной выплатой нельзя только минимум дополнительного отпуска, который составляет 7 дней. Значит, если, к примеру, сотрудник имеет право по законодательству на 10 дней дополнительного отпуска, то только вместо 3 дней такого отпуска можно выплатить деньги.

Если работник не подпадает ни под одну из перечисленных категорий, то компания может по его просьбе заменить отпуск денежной выплатой.

Но здесь важно следующее: можно выплатить деньги только вместо тех дней, которые превышают 28 дней отпуска, полагающегося сотруднику в год. Данное правило применяется к отпуску за каждый год в отдельности. Неотгулянные части отпусков за разные года в размере не более 28 дней не суммируются в целях расчета компенсации.

Схожей с указанным выше является ситуация, когда сотрудник решил уволиться, не отгуляв до конца положенный ему отпуск. Может ли он в таком случае рассчитывать на компенсацию?

Об этом подробнее см. в статье «Расчет компенсации за неиспользованный отпуск по ТК РФ».

Пример

Сотрудник в течение 2022 года не воспользовался отпуском, у него осталось 28 неотгулянных дней. В 2022 году повторилась аналогичная ситуация. Ни за 2020-й, ни за 2022 год совокупное количество дней отпуска у работника не превысило (в расчете отдельно за каждый год) 28 дней. Поэтому рассчитывать на замену отпуска 2020-2021 годов на денежную выплату сотрудник не может.

Возникает вопрос: в каких же случаях тогда можно требовать компенсацию за отпуск, оставшийся от прошедших лет работы в фирме? Только в том случае, если сотрудник имеет право на удлиненный или дополнительный отпуск (например, работающие инвалиды и др.).

ВАЖНО! Даже если компания-работодатель не обязана предоставлять увеличенный отпуск сотруднику в силу прямых требований ТК РФ, она вправе сделать это самостоятельно, закрепив такой отпуск в локальном НПА (к примеру, по достижении какого-либо количества лет стажа работы в фирме отпуск сотрудника увеличивается на некоторое количество дней).

Виды выплат, необлагаемые налогами при увольнении

В отдельном разделе НК (п. 1, подпункт 2 ст. 422) изложены события, когда начисленные трудящимся выплаты не подлежат обложению обязательными страховыми взносами. К их числу, в частности, относятся:

- выходное пособие

- среднемесячный заработок при увольнении

Не подлежат включению в расчет налога суммы, не превышающие 3-х кратный размер среднего заработка работника. (Для трудящихся лиц северных регионов, ограничение увеличено до шести средних заработных плат).

Что касается КНО, подчеркнуто: все платежи начисляются на общих основаниях.

Нормативное регулирование

ТК РФ отражает необходимость получения компенсации за неиспользованный отпуск, если работник увольняется (ст. 127)

Постановление Правительства РФ от 24.12.2007 N 922 определяет последовательность расчета средней заработной платы как основы для расчета отпускных

Гл. 34 НК РФ посвящена страховым взносам во внебюджетные фонды

Федеральный закон от 29.12.2006 N 255-ФЗ регулирует вопросы социального страхования

Федеральный закон от 15.12.2001 N 167-ФЗ определяет порядок уплаты пенсионных взносов

Федеральный закон от 24.07.1998 N 125-ФЗ регулирует страхование от несчастных случаев

Правила «Об очередных и дополнительных отпусках» (от 30 апреля 1930 г. N 169) ст. 28-30 используются в рамках, не противоречащих действующему ТК РФ

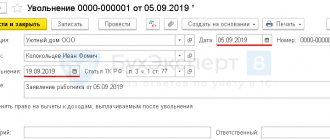

Особенности документального оформления компенсации

Безошибочно и удобно рассчитать КНО при увольнении помогает типовая форма Т-61. На ее лицевой стороне указываются все требуемые данные о работнике, количество «не догулянных» дней отпуска. На обратной стороне в последовательно расположенных графах осуществляется расчет полной суммы КНО, налоговых удержаний и окончательной суммы к выплате уволившемуся сотруднику.

Производится ли расчет компенсации за неиспользованный отпуск при увольнении в 2022 году?

На практике нередко встречаются ситуации, когда сотрудник не успевает отгулять весь причитающийся ему по Трудовому кодексу очередной оплачиваемый отпуск. И если такой работник вдруг решит покинуть компанию, возникнет вопрос: что делать с неиспользованной частью отпуска? Следует ли отгулять оставшиеся дни либо за них можно получить компенсацию в денежной форме? Кроме того, имеет ли значение причина, по которой произошло расторжение трудового договора? И как будет сделан расчет компенсации за неиспользованный отпуск при увольнении?

ТК РФ однозначно отвечает: фирма-работодатель должна выплатить бывшему сотруднику компенсацию за неотгулянный отпуск при увольнении, т. е. за каждый неиспользованный день.

Внимание! Право сотрудника на расчет компенсации за неиспользованный отпуск и ее выплату при увольнении не зависит от того, на каком основании был расторгнут трудовой договор (письмо Роструда от 02.07.2009 № 1917-6-1).

Размер предоставляемой компенсации

Для расчета размера компенсационной выплаты выполняются следующие этапы:

- Определяется количество дней отпуска, которые не отгулял работник. ТК предусматривает, что ему должны быть компенсированы все отпускные дни, независимо от продолжительности периода, когда он в отпуске не был (3, 5, 7 лет). Стандартный размер положенного работнику в одном году отпуска 28 дней. Для некоторых сотрудников (например, работающих на вредных производствах, без ограничения продолжительности рабочего дня, несовершеннолетним, работающим в северных регионах) предусмотрены дополнительные отпуска, также подлежащие денежной компенсации, в случае их неиспользования.

Примечание. Если сотрудник не отгулял отпуск за неполный год, компенсационная выплата рассчитывается в пропорции с отработанным периодом.

- Например, трудящийся (не имеющий дополнительных льготных отпусков) не догулял отпуск за 1 год и 4 месяца. За каждый месяц ему положены (28/12) 2,33 отпускных дня. Всего работнику начисляется КНО за 37 дней (2,33 х 4 дня + 28).

- Если увольняющийся отработал меньше чем полмесяца, этот период в расчет не принимается.

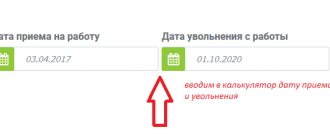

- Определяется средний заработок 1 дня за предшествующие выплате 12 отработанных календарных месяцев (периоды временной нетрудоспособности исключаются) на основе Положения 922.

- Определяется общая сумма компенсационного начисления.

- Проводится расчет НДФЛ и страховых взносов с отпускной компенсации.

Для упрощения процедуры расчета и правильности его проверки можно использовать электронный калькулятор из интернета.

Как рассчитать компенсацию отпуска при увольнении

После того как организация убедилась в необходимости выплаты, перед ней встает вопрос: как рассчитать компенсацию за неиспользованный отпуск?

В соответствии с общим правилом сотрудник, решивший покинуть компанию, имеет право получить денежную компенсацию за неиспользованный отпуск в пропорции от совокупных отработанных в компании месяцев, за которые ему были начислены эти дни (п. 28 Правил об отпусках, утв. НКТ СССР 30.04.1930 № 169, далее — Правила).

Однако если сотрудник принял решение покинуть прежнее место работы не по собственному желанию, а в связи с наступлением обстоятельств, перечисленных в п. 28 Правил (к примеру, произошло сокращение штата), то работодатель должен будет выплатить ему компенсацию в размере как за полный отработанный год, но только при условии, что такой сотрудник успел проработать в фирме от 5½ до 11 месяцев (п. 28 Правил).

ВАЖНО! Указанное выше правило действует, только если сотрудник не успел отработать в фирме целый год. В противном случае при увольнении компенсация за неиспользованный отпуск будет рассчитываться согласно общему порядку, т. е. пропорционально отработанному времени.

На полную компенсацию (как за целый год) вправе рассчитывать также и другие работники (покинувшие компанию не по обстоятельствам из п. 28 Правил), но только если на дату ухода из организации они успели отработать 11 месяцев, однако не доработали до целого года.

Типичные ошибки при начислении взносов

Часто бухгалтера включают излишние суммы при расчете среднедневного заработка (например, включают в общую сумму зарплаты за последние 12 месяцев одноразовые премии, не предусмотренные Положением об оплату труда, действующим на предприятии).

Неправильный результат расчета среднего заработка за 1 день по цепной реакции приводит:

- к неверному начислению размера КНО, НДФЛ, обязательных взносов в страховые фонды

- неправильное начисление приводит к искажению сумм валовых расходов при определении налога на прибыль предприятия в отчетном периоде

Другой оплошностью может быть неверное понимание или невнимательность при определении даты перечисления обязательных платежей в соответствующие бюджеты, не включение начислений в периодически предоставляемую отчетность.

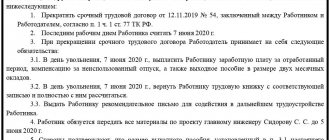

Какие выплаты положены при увольнении

В последний день работы, по общему правилу, независимо от основания увольнения сотрудника, ему необходимо выплатить:

- всю положенную заработную плату по день увольнения,

- компенсацию за неотгулянные дни отпуска.

При расторжении трудового договора по сокращению штата, ликвидации организации, нередко при расторжении трудового договора по соглашении сторон, кроме вышеперечисленных выплат, увольняющемуся выплачивается выходное пособие. Кроме того, при сокращении сотрудника ему положен сохраняемый заработок на время трудоустройства.

Размеры и расчет налогов с примерами

Уволившийся инженер Головин на дату увольнения не использовал один полный основной отпуск 28 дней, два дополнительных за ненормированный рабочий день (3 дня х 2) и 4 дня за последующий неполный год. Размер его среднедневного заработка по расчету составил 2216 рублей. Выполним расчет размера компенсационных выплат Головина и начислим обязательные платежи:

- сумма компенсации = (28 + 6 + 4) х 2216 = 84 208 рублей

- размер налога с доходов физического лица = 84 208 х 13% / 100% = 10 947,04 рубля

- взнос на пенсионное страхование = 84 208 х 22% / 100% = 18 525,76 рубля

- страхование временной нетрудоспособности = 84 208 х 2,9% / 100% = 2 442,03 рубля

- от НС и производственных травм (класс профессионального риска – XYIII) = 84 208 х 2,3% / 100% = 1 936,78 рубля

- медстрахование = 84 208 х 5,1% / 100% = 4 294,61 рубля

Напоминаем, что все начисленные платежи подлежат перечислению в день выплаты компенсации работнику.

Процесс определения правильной суммы КНО увольняющемуся сотруднику на первый взгляд не представляет большого труда. На самом деле единственная ошибка в расчете размера компенсационной суммы влечет за собой необходимость исправления обязательных отчислений, платежей и отчетов, требует больших дополнительных трудозатрат и моральных усилий для работников учета.

Наверх

Напишите свой вопрос в форму ниже

Как рассчитать компенсацию за неиспользованный отпуск при увольнении, если отпуск дополнительный

Нередко встречаются ситуации, когда работник, принявший решение покинуть компанию, не успел отгулять не только свой ежегодный отпуск, но еще и не воспользовался днями дополнительного отпуска.

Такой отпуск предоставляется сотруднику по коллективному договору. Например, в коллективном договоре может быть прописано, что по достижении определенного стажа работы в компании полагается дополнительно несколько дней к отпуску.

В такой ситуации важно помнить, что дни дополнительного отпуска необходимо компенсировать в соответствии с общим порядком (описанным выше), т. е. как если бы это были дни обычного ежегодного отпуска. Этот вывод следует из ст. 127 ТК РФ, где указано, что при увольнении сотрудника работодатель должен компенсировать (в денежном измерении) ему все неиспользованные отпуска.

Поэтому, осуществляя расчет компенсации за неиспользованный отпуск при увольнении в 2022 году, важно четко следовать общему порядку, описанному выше.

О компенсации за неиспользованный отпуск без увольнения мы подробно рассказали здесь.

Помимо компенсации за неотгулянный отпуск работодатель обязан выплатить сотруднику заработную плату. Как правильно ее рассчитать, узнайте здесь.

Виды страховых взносов

Выделено несколько страховых взносов. Каждый из них заслуживает особого внимания:

- Страховые взносы от несчастных случаев и профзаболеваний. Эти отчисления также называют взносы на «травматизм». Перечисляются работодателем в Фонд Социального страхования (ФСС). Их ставка связана с опасностью профессиональной деятельности и может составлять от 0,2 до 8,5%, в зависимости от того, к какой из 32 групп риска принадлежит деятельность организации. Ежегодно до 15 апреля организации подают сведения в ФСС о согласовании вида экономической деятельности. ФСС подтверждает уведомлением тариф, согласно ОКВЭД, либо назначает свой, если видов деятельности более чем одна и организация не предоставила заявления вовремя.

- Пенсионное страхование (взносы ПФ РФ). Существует предельная величина базы для начисления по сотруднику. Она считается по каждому работнику в отдельности, с начала календарного года. До достижения этого лимита применяется ставка в 22%. Если годовой доход сотрудника оказался выше, то ставка пенсионного отчисления сверх этой суммы составит 10%.

- Социальное страхование на случай временной нетрудоспособности и материнства. Именно система отчислений по материнству позволяет работодателю в последующем компенсировать из бюджета декретные выплаты работникам путем взаимозачета оплаты текущих отчислений или возмещения в денежном выражении на счет организации.

- Страховые взносы в Федеральный Фонд Обязательного Медицинского Страхования (ФФОМС) стабильны и составляют 5,1%.