Какие бухгалтерские счета участвуют в проводках?

Все операции по начислению налогов отображаются по кредиту счета 68. Для отображения начисления налога на прибыль к нему открывают специальный субсчет. При начислении прибыли с учетом норм ПБУ 18/02 (утв. приказом Минфина от 19.11.2002 № 114н) соблюдается приведение к общему значению искомой величины, рассчитываемой в налоговом и бухгалтерском учете. С целью увязки возникающих разниц (временных и постоянных) при расчете налога на прибыль используются различные бухгалтерские проводки.

Появление этих разниц обусловлено тем, что не все расходы в налоговом учете уменьшают налогооблагаемую прибыль, в то же время в бухучете они учитываются. Именно с целью последующей коррекции рассчитанной в бухучете прибыли и необходимо учитывать все возникающие разницы.

Подробнее о расхождениях между бухгалтерским и налоговым учетом см. здесь.

В зависимости от того, какую разницу получил налогоплательщик за отчетный период (вычитаемую или налогооблагаемую), применяются различные проводки.

Налог на прибыль в 1С 8.3. Пошаговая инструкция

- Заполнить настройки учетной политики.

- Заполнить справочники, связанные с налоговыми регистрами. Особое внимание уделить справочнику расходов.

- При вводе документов корректно указывать параметры, которые могу повлиять на расчет налога на прибыль: счета и субсчета по Плану счетов, типы доходов или расходов, номенклатурные группы и т.п. Если документы содержат специальные настройки для налогового учета, на них следует обратить особое внимание и при необходимости заполнить. При вводе документа следует анализировать проводки и обратить внимание на отображение данных в НУ.

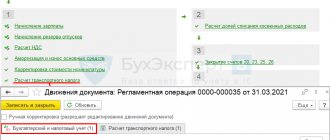

- После ввода всех документов за месяц следует сформировать регламентные документы Закрытие месяца, проверить результаты. Если результаты в 1С не совпали с ожидаемыми, значит где-то в настройках или введенных документах допустили ошибку.

- По Кт сч.68.04.1 за месяц должна сформироваться правильная сумма налога на прибыль. Если добились в 1С такой ситуации, можно идти в регламентные отчеты и формировать декларацию.

- Формируем и проверяем декларацию. Иногда не нравится распределение прямых и косвенных затрат. Это можно править соответствующими настройками. Если все позиции в декларации соответствуют нашим ожиданием, выгружаем ее и отправляем в налоговую инспекцию.

- Далее следует оплатить налог и отразить оплату в 1С. По счету 68.04.1 должно отображаться реальное сальдо, отражающее учет налога на прибыль по налогу в плане расчетов с налоговой инспекцией и бюджетами.

Рассмотрим пример расчета налога за квартал. Первые два месяца примера показывают варианты постоянных и временных разниц, в третьем месяце добавим операцию купли-продажи товаров.

Рис.1 Налог на прибыль в 1С 8.3 (1-2 месяц)

Рис.2 Налог на прибыль в 1С 8.3 (3-4 месяц)

Отражаем ОНА

Если при расчете в налоговом учете значение прибыли выше аналогичного показателя в бухучете, то возникает вычитаемая разница, а значит, имеет место отложенный налоговый актив.

ОНА = Свр * НС, где:

ОНА — отложенный налоговый актив;

Свр — сумма временной разницы;

НС — налоговая ставка, которая равна 20% (17% уплачиваются в региональный бюджет, а 3% — в федеральный).

Для отражения в учете делается такая корреспонденция:

Дт 09 – Кт 68 — начисление ОНА.

С примерами, когда возникает ОНА и ОНО, можно ознакомиться в Типовой ситуации от КонсультантПлюс. Изучите материал, получив пробный доступ к системе бесплатно.

Отражаем ОНО

Если прибыль по бухучету больше налоговой, то возникает отложенное налоговое обязательство.

Отобразить в учете это можно такой корреспонденцией:

Дт 68 – Кт 77 — начисление ОНО.

При возникновении ситуации, когда временные разницы остаются по каким-то причинам непогашенными, для их списания делаются такие проводки:

Для досписания отложенного налогового актива проводки налога на прибыль — Дт 91 – Кт 09

Для списания отложенного налогового обязательства — Дт 77 – Кт 91.

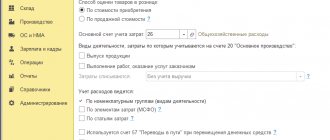

Предварительная настройка программы

В программе 1С 8.3 Бухгалтерия 3.0 налог на прибыль рассчитывается полностью автоматически. Для его правильного расчета необходимо произвести ряд предварительных настроек.

Перейдите в раздел «Главное» — «Учетная политика». В открывшемся окне установите флаг на пункте «Применяется ПБУ 18 «Учет расчетов по налогу на прибыль организаций».

В последних версиях релиза 1С:Бухгалтерия 3.0 настройки налогов и отчетов производятся отдельно. Перейти к ним можно по соответствующей гиперссылке из нижней части данной формы. В рамках данного примера нам не нужно дополнительно ничего настраивать.

Бухучет ПНР и ПНД

Постоянные налоговые расходы возникают в том случае, если по итогам за отчетный период значение прибыли в налоговом учете больше, чем в бухучете.

ПНР = Прп * НС, где

ПНР — постоянный налоговый расход;

Обратите внимание! ПНР и ПНД ранее назывались ПНО (постоянное налоговое обязательство) и ПНА (постоянный налоговый актив). В связи с внесением правок в ПБУ 18/02 поменяли свои названия.

Прп — постоянная разница (положительная);

НС — ставка налога, которая равна 20%.

Бухгалтерские проводки по налогу на прибыль в этом случае будут следующими:

Дт 99 – Кт 68 — начисление постоянного налогового расхода.

В той ситуации, когда прибыль меньше в налоговом, а не в бухучете, соответственно, и постоянная разница получается отрицательной. Возникает постоянный налоговый доход.

Налог на прибыль в бухгалтерских проводках отражается следующим образом:

Дт 99 – Кт 68 — начисление условного расхода по налогу.

Значение равно прибыли в бухучете, умноженной на ставку налога.

Возникший в результате проведения операции убыток, который также умножается на налоговую ставку, составляет условный доход, и отображается так:

Дт 68 – Кт 99.

Рассчитанная прибыль в налоговом учете, помноженная на ставку налога, составляет текущий налог на прибыль. Для его отображения делать корреспонденции не нужно.

В результате проведенных операций финрезультат по налогу на прибыль становится равен текущему значению налога.

Для малых предприятий проводки налога на прибыль выглядят так: Дт 99 – Кт 68.

Проверьте правильно ли вы учитываете постоянные налоговые расходы/доходы с помощью подсказок от КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Узнать больше о налоговых льготах по налогу на прибыль вы сможете в нашей статье «Какие льготы по налогу на прибыль организаций установлены на 2022 — 2022?».

Бухгалтерские проводки при начислении налога на прибыль

Если организация применяет ПБУ 18/02

Порядок применения ПБУ 18/02 настраивается в регистре сведений Учетная политика (раздел Главное). Если организация применяет положения ПБУ 18/02, то переключатель Учет отложенных налоговых активов и обязательств (ПБУ 18 «Учет расчетов по налогу на прибыль организаций») следует установить в одно из положений:

- Ведется балансовым методом;

- Ведется затратным методом (методом отсрочки). В программе данный метод можно применять и после 2022 года, поскольку ПБУ 18/02 не содержит ограничений для применения организацией любого из этих способов по своему выбору (Информационное сообщение Минфина России от 28.12.2018 № ИС-учет-13).

Если в программе установлен затратный метод, то регламентная операция Расчет налога на прибыль выполняет сразу две функции: и начисление налога для уплаты в бюджет (по данным налогового учета), и расчеты по ПБУ 18/02 (по данным бухгалтерского учета).

Если же организация применяет балансовый метод, то в состав обработки Закрытие месяца включаются две отдельные регламентные операции:

- Расчет налога на прибыль — выполняет только начисление налога по данным налогового учета для уплаты в бюджет;

- Расчет отложенного налога по ПБУ 18/02 — выполняет только расчеты по ПБУ 18/02 по данным бухгалтерского учета (по новому алгоритму, то есть балансовым методом) для финансовой отчетности.

В любом случае рассчитанные суммы налога на прибыль начисляются проводкой:

Дебет 68.04.2 Кредит 68.04.1.

Одновременно суммы налога распределяются по бюджетам различных уровней.

Уменьшение сумм, причитающихся к уплате в бюджет, отражается сторнировочной записью с одновременным распределением по бюджетам:

СТОРНО Дебет 68.04.2 Кредит 68.04.1.

Счет 68.04.2 «Расчет налога на прибыль» специально используется в программе для обобщения информации о порядке расчета налога на прибыль организаций в соответствии с положениями ПБУ 18/02. Аналитический учет по счету 68.04.2 не предусмотрен.

Расчеты по ПБУ 18/02 включают в себя следующие операции:

- признание (погашение) отложенных налоговых активов (ОНА) и отложенных налоговых обязательств (ОНО). Для обобщения информации о наличии и движении ОНА и ОНО предназначены счета 09 «Отложенные налоговые активы» и 77 «Отложенные налоговые обязательства». Аналитический учет ОНА и ОНО ведется по видам активов или обязательств, в оценке которых возникла временная разница;

- определение условного расхода (дохода) по налогу на прибыль. Условный расход (доход) по налогу на прибыль рассчитывается как произведение бухгалтерской прибыли за отчетный период и ставки налога на прибыль. Для обобщения информации о суммах условного расхода (дохода) по налогу на прибыль в программе предназначены счета 99.02.1 «Условный расход по налогу на прибыль» и 99.02.2 «Условный доход по налогу на прибыль»;

- признание постоянного налогового расхода (дохода) по налогу на прибыль. Постоянный налоговый расход (доход) по налогу на прибыль рассчитывается как произведение постоянной разницы, возникшей в отчетном периоде, и ставки налога на прибыль. Для обобщения информации о сумме признанного постоянного налогового расхода (дохода) в программе используется счет 99.02.3 «Постоянное налоговое обязательство».

Примечание

О преимуществах балансового метода и о том, как в «1С:Бухгалтерии 8» редакции 3.0 применяется этот метод при определении временных разниц, см. статьи «ПБУ 18/02: как применяется балансовый метод в «1С:Бухгалтерии 8″» и «Применение ПБУ 18/02 и балансового метода в «1С:Бухгалтерии 8″».

Проводки, относящиеся к расчетам по ПБУ 18/02 балансовым методом, представлены в таблице.

Таблица

Проводки, формируемые в программе при выполнении регламентной операции «Расчет отложенного налога по ПБУ 18/02»

Обратите внимание, что налог на прибыль начисляется в целых рублях, а суммы условного расхода (дохода) по налогу на прибыль, ОНА и ОНО, постоянного налогового расхода (дохода) — в рублях и копейках. В результате на счете 68.04.2 может возникнуть разница (даже если постоянные и временные разницы отражены в учете корректно). Возникший остаток автоматически списывается на счет 99.09 «Прочие прибыли и убытки» проводкой:

Дебет 99.09 Кредит 68.04.2 или Дебет 68.04.2 Кредит 99.09.

Таким образом, после выполнения регламентных операций Расчет налога на прибыль и Расчет отложенного налога по ПБУ 18/02 счет 68.04.2 всегда закрывается.

Рассмотрим на конкретном примере, как выполняются расчеты по налогу на прибыль при применении ПБУ 18/02 в «1С:Бухгалтерии 8» редакции 3.0 и какие при этом формируются проводки.

Пример 1

| ООО «Торговый дом «Комплексный»» применяет ОСНО и положения ПБУ 18/02 в соответствии с новой редакцией, утв. Приказом № 236н. Ставка налога на прибыль составляет 20% (в т. ч. 3% — в Федеральный бюджет, 17% — в региональный бюджет). В январе 2022 года в бухгалтерском учете организации отражены следующие финансовые показатели:

В регистрах налогового учета отражены следующие показатели:

Вычитаемая временная разница по виду актива «Доходы будущих периодов» составляет:

Налогооблагаемая временная разница по виду актива «Основные средства» составляет:

|

Рассчитаем налог на прибыль за январь 2022 года по данным налогового учета:

- 700 000 руб. — налоговая база (1 000 000 руб. — (72 000 руб. + 228 000 руб.)).

- 140 000 руб. — налог на прибыль (700 000 руб. х 20%), в т. ч. 21 000 руб. — в Федеральный бюджет (700 000 руб. х 3%); 119 000 руб. — в региональный бюджет (700 000 руб. х 17%).

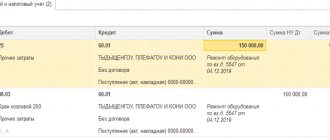

При выполнении регламентной операции Расчет налога на прибыль автоматически сформируются проводки (см. рис. 1).

Рис. 1. Начисление налога на прибыль в корреспонденции со счетом 68.04.2

Выполним расчеты по ПБУ 18/02 за январь 2022 года по данным бухгалтерского учета:

- 1 600 руб. — погашение ОНА ((112 000 руб. — 104 000 руб.) х 20%).

- 400 руб. — погашение ОНО ((118 000 руб. — 116 000 руб.) х 20%).

- 706 000 руб. — прибыль по данным бухгалтерского учета ((1 000 000 руб. + 8 000 руб.) — (230 000 руб. + 72 000 руб.)).

- 141 200 руб. — условный расход по налогу на прибыль (706 000 х 20%).

При выполнении регламентной операции Расчет отложенного налога по ПБУ 18/02 автоматически сформируются следующие проводки (см. рис. 2).

Рис. 2. Расчеты с применением ПБУ 18/02

На рисунках 3 и 4 представлены Анализы счетов 68.04.1 и 68.04.2.

Рис. 3. Анализ счета 68.04.1

Рис. 4. Анализ счета 68.04.2

Представленные проводки и стандартные отчеты по счетам расчетов по налогу на прибыль демонстрируют, что счет 68.04.2 в программе играет сугубо техническую (вспомогательную) роль. Например, в рекомендации Р-102/2019-КпР «Порядок учета налога на прибыль», принятой Комитетом по рекомендациям 26.04.2019 фонда «НРБУ «БМЦ»», счет 68.04.2 вообще не используется.

Если организация не применяет ПБУ 18/02

Если организация не применяет положения ПБУ 18/02, то переключатель Учет отложенных налоговых активов и обязательств (ПБУ 18 «Учет расчетов по налогу на прибыль организаций») следует установить в положение Не ведется.

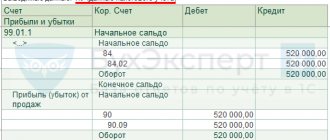

В этом случае при выполнении регламентной операции Расчет налога на прибыль счет 68.04.1 корреспондирует со счетом 99.01.1 «Прибыли и убытки по деятельности с основной системой налогообложения» (со значением вида субконто Налог на прибыль и аналогичные платежи). Начисление сумм текущего налога на прибыль к уплате отражается проводкой с одновременным распределением по бюджетам:

Дебет 99.01.1 Кредит 68.04.1.

Соответственно, уменьшение сумм, причитающихся к уплате, отражается записью с распределением по бюджетам:

СТОРНО Дебет 99.01.1 Кредит 68.04.1.

Изменим условия Примера 1 и рассмотрим, как в «1С:Бухгалтерии 8» редакции 3.0 отражаются расчеты по налогу на прибыль, если положения ПБУ 18/02 не применяются.

Пример 2

| ООО «Торговый дом «Комплексный»» применяет ОСНО, положения ПБУ 18/02 не применяет. Числовые показатели соответствуют условиям Примера 1. |

В данной ситуации при выполнении регламентной операции Расчет налога на прибыль автоматически сформируются проводки (см. рис. 5).

Рис. 5. Начисление налога на прибыль в корреспонденции со счетом 99.01.1

Независимо от порядка применения положений ПБУ 18/02 кредитовый оборот счета 68.04.1 по виду платежа Налог (взносы): начислено / уплачено за отчетный (налоговый) период совпадает:

- с суммой исчисленного налога на прибыль, указанной в строке 180 листа 02 декларации по налогу на прибыль;

- с суммой текущего налога на прибыль, указанной в отчете о финансовых результатах (форма утверждена приказом Минфина России от 02.07.2010 № 66н).

О начислении налога на прибыль в «1С:Бухгалтерии 8» (ред. 3.0) см. также ответ экспертов 1С (+ видео).

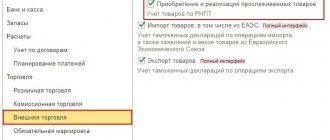

Если организация исполняет обязанности налогового агента

Организация, которая начисляет дивиденды участнику общества (акционеру) — юридическому лицу, должна исполнить обязанности налогового агента и удержать налог на прибыль при выплате дивидендов.

Для обобщения информации о расчетах с бюджетом по налогу на прибыль при выплате дивидендов предназначен отдельный счет 68.34 «Налог на прибыль при исполнении обязанностей налогового агента». Налог с дивидендов уплачивается всегда в Федеральный бюджет, поэтому аналитический учет на счете 68.34 ведется только по видам платежей в бюджет.

Для обществ с ограниченной ответственностью начисление дивидендов и удержание налога при выплате доходов от участия можно зарегистрировать в программе автоматически с помощью документа Начисление дивидендов (раздел Операции).

Для акционерных обществ начисление дивидендов по акциям и удержание налога следует отражать документом Операция (раздел Операции — Операции, введенные вручную).

В любом случае удержание налога на прибыль при исполнении обязанностей налогового агента при выплате дивидендов должно отражаться проводкой:

Дебет 75.02 Кредит 68.34.

Счет 75.02 «Расчеты по выплате доходов» предназначен для обобщения информации по выплате доходов учредителям (участникам) организации (акционерам акционерного общества, участникам полного товарищества, членам кооператива и т. п.).

Таким образом, «агентский» налог учитывается обособленно и не влияет на обороты счета 68.04.1.

| 1С:ИТС Подробнее о порядке налогового и бухгалтерского учета налога на прибыль организаций см. в практическом пособии «Практический годовой отчет 2018» под редакцией д. э. н., проф. С.А. Харитонова в разделе «Инструкции по учету в программах 1С». |

Итоги

Применение ПБУ 18/02 часто вызывает вопросы. Но единожды четко разобравшись с рассмотренными выше понятиями ОНО, ОНА, ПНР и ПНД, вы с легкостью справитесь с приведением сальдо на счете 68 к сумме налога на прибыль, показанной в декларации.

См. также: «Какой порядок и сроки уплаты налога на прибыль (проводки)?».

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

ПБУ 18/02 с 2022 года. Как все провести в 1С

С 2022 года появились изменения в законодательстве для организаций, которые применяют ПБУ 18/02. Приказом Минфина России от 20.11.2018 № 236н внесены изменения в ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» (утв. приказом Минфина России от 19.11.2002 № 114н). В связи с этими изменениями в отчете о финансовых результатах уточнен состав и наименование показателей, раскрывающих величину налога на прибыль (приказ Минфина России от 19.04.2019 № 61н). Поправки, предусмотренные Приказами №№ 236н и 61н, действуют с отчетности за 2022 год. Организации вправе применить изменения с 2022 года, утвердив решение в учетной политике (декларацию по налогу на прибыль с 2022 года необходимо заполнить по новым правилам).

В «1С:Бухгалтерии 8» редакции 3.0 реализован расчет отложенных налогов затратным методом (методом отсрочки), балансовым методом, балансовым методом — без отражения постоянных и временных разниц в учете.

Варианты настроек порядка учета расчетов по налогу на прибыль.

Порядок применения ПБУ 18/02 настраивается в регистре сведений «Учетная политика».

Для выбора варианта учета расчетов по налогу на прибыль нужно перейти в раздел: Главное — Учетная политика, указатьорганизацию, если учет в программе ведется по нескольким организациям. Подраздел Учет отложенных налоговых активов и обязательств (ПБУ 18 «Учет расчетов по налогу на прибыль организаций»), содержит следующие варианты учета:

- Не ведется.

- Ведется балансовым методом.

- Ведется балансовым методом c отражением постоянных и временных разниц.

- Ведется затратным методом (методом отсрочки).

Рассмотрим, как в программе отражаются расчеты по налогу на прибыль в зависимости от вариантов применения положений ПБУ 18/02 на сквозном примере.

Для примера в декабре 2022 года отражены операции по приобретению ОС стоимостью 1400000(в т.ч. НДС), получены услуги по настройке оборудования стоимостью 10000, оказаны услуги, принято и введено в эксплуатацию основное средство.

Различия в проводках вариантов учета расчетов по налогу на прибыль

1 Пункт — Не ведется.(не применяется ПБУ 18/02)

Для организаций, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность (п. 2 ч. 1 ПБУ 18/02),в том числе субъекты малого предпринимательства (МП).

Рассмотрим пример:

Субъект МП организация ООО «Конфетпром» применяет общую систему налогообложения и уплачивает НДС. Ставка налога на прибыль −20%, ПБУ 18/02 не применяет.

В декабре 2022 организация:

приобретает основное средство у поставщика ООО «Сервислог» стоимостью 140000 руб. (в т.ч. НДС 20%)

Оформим документ Поступление (акт, накладная) с видом операции Оборудование (раздел ОС и НМА).

При проведении документа сформируются проводки:

Пуско-наладочные работы производились силами сторонней организации. Документы предоставлены не были. В бухгалтерском учете такие услуги включим в стоимость ОС. В налоговом учете документально неподтвержденные расходы не включаются в стоимость ОС.

Оформим документ Поступление (акт, накладная) с видом операции Услуги (раздел Покупки).

Поле Счета учета, заполним следующим образом:

В полях по бухгалтерскому учету: Счет затрат 08.04.1, Номенклатура наименование оборудования.

В полях по налоговому учету: счет затрат(НУ) 91.02, Прочие доходы и расходы выбрать статью прочих доходов и расходов, без флага Принимается к налоговому учету

При проведении документа сформируются проводки:

По дебету счета 08.04.1 суммы в налоговом учете нет, только по кредиту счета 60.01. Организация не применяет ПБУ 18/02, постоянные и временные разницы в учете не формируются.

Отражаем принятие к учету и ввод в эксплуатацию оборудования документом Принятие к учету ОС из раздела ОС и НМА.

При проведении документа формируется проводки:

Рассчитаем налоговую базу за 2022 год:

Формируется регламентной операцией Расчет налога на прибыль Закрытие месяца (раздел Операции)

Cформируются бухгалтерские проводки распределением по бюджетам:

Сформируем отчет о финансовых результатах за 2022 год в редакции Приказа № 61н

Организация не применяет ПБУ 18/02, отложенный налог не рассчитывается, расход по налогу на прибыль будет равен текущему налогу на прибыль.

Постоянные и временные разницы показатели «ПР» и «ВР» в проводкахне отражаются.

В план счетов добавлены субсчета третьего порядка к счету 99.02 «Налог на прибыль»: 99.02.Т «Текущий налог на прибыль» (соответствует строке 2411 отчета о финансовых результатах), 99.02.О «Отложенный налог на прибыль» (соответствует строке 2412 отчета о финансовых результатах).

Рассмотрим пример:

Субъект МП организация ООО «Конфетпром» применяет общую систему налогообложения и уплачивает НДС. Ставка налога на прибыль −20%, Постоянные и временные разницы в учете не отражает.

В декабре 2022 организация:

приобретает основное средство у поставщика ООО «Сервислог» стоимостью 140000 руб. (в т.ч. НДС 20%)

Оформим документ Поступление (акт, накладная) с видом операции Оборудование (раздел ОС и НМА).

При проведении документа сформируются проводки:

Пуско-наладочные работы производились силами сторонней организации. Документы предоставлены не были. В бухгалтерском учете такие услуги включим в стоимость ОС. В налоговом учете документально неподтвержденные расходы не включаются в стоимость ОС.

Оформим документ Поступление (акт, накладная) с видом операции Услуги (раздел Покупки).

Поле Счета учета, заполним следующим образом:

В полях по бухгалтерскому учету: Счет затрат 08.04.1, Номенклатура наименование оборудования.

В полях по налоговому учету: счет затрат(НУ) 91.02, Прочие доходы и расходы выбрать статью прочих доходов и расходов, без флага Принимается к налоговому учету

При проведении документа сформируются проводки:

Отражаем принятие к учету и ввод в эксплуатацию оборудования документом Принятие к учету ОС из раздела ОС и НМА.

При проведении документа формируется проводки:

При использовании балансового метода постоянные и временные не фиксируются. При проведении документов Поступление (акт, накладная) и Принятие к учету ОС все записи регистра бухгалтерии совпадают с записями, как вслучае, когда ПБУ18/02 не применяется. При отражении операции по расчету налога на прибыль проводки будут отличаться.

Рассчитаем налоговую базу за 2022 год:

Формируется регламентной операцией Расчет налога на прибыль Закрытие месяца (раздел Операции)

Сформируются бухгалтерские проводки:

Справка расчет

Так как балансовая стоимость ОС отличается в бухгалтерском и налоговом учете, в бухгалтерском она выше, разница по виду актива Основные средства составляет 10 000 руб. и является налогооблагаемой временной разницей.

При выполнении регламентной операции Расчет отложенного налога по ПБУ 18 в декабре 2022 года по виду актива Основные средства признается отложенное налоговое обязательство:

Расчет ОНА и ОНО можно проверить в Справке-расчете отложенного налога на прибыль, онадополнена показателями балансовой и налоговой стоимости активов и обязательств на отчетную дату.

В программе предусмотрена новая справка-расчет Расход по налогу на прибыльдля анализа показателей отчета о финансовых результатах.

Сформируем отчет о финансовых результатах за 2022 год в редакции Приказа № 61н.

3 ПунктВедется балансовым методом с отражением постоянных и временных разниц.

Начиная с версии 3.0.59в «1С:Бухгалтерии 8«поддерживается Применение ПБУ 18/02 балансовым методом (с отражением ПР и ВР в учете).

Рассмотрим пример:

Субъект МП организация ООО «Конфетпром» применяет общую систему налогообложения и уплачивает НДС. Ставка налога на прибыль 20%, в учете отражаются постоянные и временные разницы.

В декабре 2022 организация:

приобретает основное средство у поставщика ООО «Сервислог» стоимостью 140000 руб. (в т.ч. НДС 20%)

Оформим документ Поступление (акт, накладная) с видом операции Оборудование (раздел ОС и НМА).

При проведении документа сформируются проводки:

Пуско-наладочные работы производились силами сторонней организации. Документы предоставлены не были. В бухгалтерском учете такие услуги включим в стоимость ОС. В налоговом учете документально неподтвержденные расходы не включаются в стоимость ОС.

Оформим документ Поступление (акт, накладная) с видом операции Услуги (раздел Покупки).

Поле Счета учета, заполним следующим образом:

В полях по бухгалтерскому учету: Счет затрат 08.04.1, Номенклатура наименование оборудования.

В полях по налоговому учету: счет затрат(НУ) 91.02, Прочие доходы и расходы выбрать статью прочих доходов и расходов, без флага Принимается к налоговому учету

При проведении документа сформируются проводки:

Отражаем принятие к учету и ввод в эксплуатацию оборудования документом Принятие к учету ОС из раздела ОС и НМА.

При проведении документа формируется проводки:

При проведении документов Принятие к учету ОС иПоступление (акт, накладная), отражающего пуско-наладочные работы, формируется постоянная разница на сумму 10 000 руб.

Переквалифицируем разницу документом Операции, введенные вручную:

Рассчитаем налоговую базу за 2022 год:

Формируется регламентной операцией Расчет налога на прибыль Закрытие месяца (раздел Операции)

Сформируются бухгалтерские проводки с одновременным распределением по бюджетам:

В регламентной операции Расчет отложенного налога по ПБУ 18 в декабре 2022 года формируются проводки:

Счет 68.04.2 закрывается после проведения регламентных операций Расчет налога на прибыль и Расчет отложенного налога по ПБУ 18

Справка-расчетотложенного налога на прибыль за 2022 год.

Справка-расчет расхода по налогу на прибыль

Сформируем отчет о финансовых результатах за 2022 год в редакции Приказа № 61н

4 Пункт Ведется затратным методом (методом отсрочки).

Метод основан на сравнении доходов и расходов в бухгалтерском учете и для целей налогообложения прибыли. Этим отличается от «балансовых» методов — основываются на сопоставление бухгалтерской и налоговой стоимости показателей баланса (активов и обязательств), а разницы в доходах и расходах — это следствие изменения этих показателей.

Рассмотрим пример:

Субъект МП организация ООО «Конфетпром» применяет общую систему налогообложения и уплачивает НДС. Ставка налога на прибыль −20%, в учете отражаются постоянные и временные разницы.

В декабре 2022 организация:

приобретает основное средство у поставщика ООО «Сервислог» стоимостью 140000 руб. (в т.ч. НДС 20%)

Оформим документ Поступление (акт, накладная) с видом операции Оборудование (раздел ОС и НМА).

При проведении документа сформируются проводки:

Пуско-наладочные работы производились силами сторонней организации. Документы предоставлены не были. В бухгалтерском учете такие услуги включим в стоимость ОС. В налоговом учете документально неподтвержденные расходы не включаются в стоимость ОС.

Оформим документ Поступление (акт, накладная) с видом операции Услуги (раздел Покупки).

Поле Счета учета, заполним следующим образом:

В полях по бухгалтерскому учету: Счет затрат 08.04.1, Номенклатура наименование оборудования.

В полях по налоговому учету: счет затрат(НУ) 91.02, Прочие доходы и расходы выбрать статью прочих доходов и расходов, без флага Принимается к налоговому учету

При проведении документа сформируются проводки:

Отражаем принятие к учету и ввод в эксплуатацию оборудования документом Принятие к учету ОС из раздела ОС и НМА.

При проведении документа формируется проводки:

При проведении документов Принятие к учету ОС иПоступление (акт, накладная), отражающего пуско-наладочные работы, автоматически выявляется постоянная разница на сумму 10 000 руб.

Рассчитаем налоговую базу за 2022 год:

Формируется регламентной операцией Расчет налога на прибыль Закрытие месяца (раздел Операции)

сформируются бухгалтерские проводки с одновременным распределением по бюджетам:

Справка-расчет налоговых активов и обязательств за декабрь 2019 года.

ПНР в декабре не 2022 года не признается, хотя зафиксирована ПР по виду актива Основные средства.Затраты на пусконаладочные работы будут формировать бухгалтерскую прибыль (убыток) со следующего месяца — при амортизации ОС.

Справка-расчет расхода по налогу на прибыль для затратного метода недоступна.

Сформируем отчет о финансовых результатах за 2022 год в редакции Приказа № 61н.

Отложенный налог не признается, расход по налогу на прибыль совпадает с текущим налогом.

Отличия вариантов учета по ПБУ 18/02 представлены в таблице:

| Не ведется | Балансовый метод | Балансовый метод с отражением ПР и ВР | Затратный метод(метод отсрочки) | |

| Разницы формируются | не формируются | в конце месяца | в момент операции (в каждом документе) | в момент операции (в каждом документе) |

| Способ оценки ОНА и ОНО | Не рассчитывается | Сальдо на счетах активов и обязательств | Сальдо на счетах активов и обязательств | Изменение ВР за период |

| Порядок расчета ПНР и ПНД | Не рассчитывается | Числовая сверка на отчетную дату между расходом(доходом) по налогу на прибыль и условным расходом(доходом) по налогу на прибыль | Сумма ПР * Ставка налога | Сумма ПР * Ставка налога |

| Расчет сумм для формирования проводок | — | Согласно отчету о финансовых результатах | Корректировка условного расхода по налогу на прибыль на величину отложенного налога за период и постоянного налогового расхода | |

| Счет учета изменений отложенного налога | — | 99.02.О | 68.04.2 | 68.04.2 |

| Счет учета налога на прибыль | 99.01.1 | 99.02.Т | 68.04.2 | 68.04.2 |

| Проводки на сумму постоянного налогового расхода (дохода), условного расхода по налогу на прибыль | — | — | ||

| Определение и порядок расчета ТНП | «Расчет налога на прибыль» по данным НУ | |||

| ПР и ВР отражаются в проводках | — | — | ||

Привет Гость! Предложение от «Клерка»

Онлайн профпереподготовка «Бухгалтер на УСН» с дипломом на 250 ак.часов. Научитесь всему новому, чтобы не допускать ошибок. Обучение онлайн 2 месяца, поток стартует 1 марта.

Записаться