Штрафы, пени и возмещение ущерба в бухучете

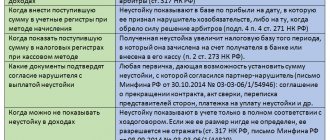

Ваши контрагенты могут нарушить или не вовремя выполнить условия договоров. Например, просрочить поставку или оплату товаров. За это вы вправе требовать от них уплаты неустойки (ст. 330 ГК РФ).

Неустойку надо предусмотреть в договоре. Это может быть штраф или пени.

За нарушение условия договора вы также вправе потребовать компенсации понесенных убытков (ст. 15 ГК РФ).

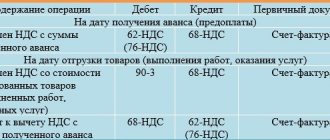

В бухучете суммы всех этих санкций по договорам начисляют только после того, как должник их признал или было вынесено соответствующее судебное решение.

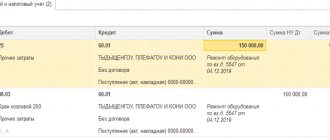

Бухгалтер относит их на прочие доходы и отражает проводкой:

- Дебет 76, субсчет расчеты по претензиям Кредит 91-1

- начислена признанная покупателем санкция.

В налоговом учете суммы санкций по договорам учитывают во внереализационных доходах также после того, как должник их признал или было вынесено судебное решение. Датой получения таких доходов считается либо дата согласия должника на их оплату, либо дата вступления в силу судебного решения (подп. 4 п. 4 ст. 271 НК РФ).

Выводы

Таким образом, проценты, установленные ст. 317.1 ГК РФ, и проценты, предусмотренные ст. 395 ГК РФ, имеют различную правовую сущность, требования их уплаты являются самостоятельными. В отличие от процентов, предусмотренных п. 1 ст. 395 ГК РФ, проценты, установленные ст. 317.1 ГК РФ, не являются мерой ответственности, а представляют собой плату за пользование денежными средствами.

То есть требование об уплате процентов по ст.317.1 ГК РФ является требованием платы за пользование денежными средствами, а требование об уплате процентов по ст. 395 ГК РФ — это требование о применении ответственности за неисполнение или просрочку исполнения денежного обязательства.

Неустойка же является финансовой санкцией за неисполнение или ненадлежащее исполнение обязательства, в частности в случае просрочки исполнения.

Привет, Гость! Предложение от «Клерка»

Онлайн-профпереподготовка «Главный бухгалтер на УСН» с дипломом на 250 ак.часов. Научитесь всему новому, чтобы не допускать ошибок. Обучение онлайн 2 месяца, поток стартует 1 марта.

Записаться

Внереализационные доходы

По правилам налогового учета все доходы, которые не являются выручкой от реализации товаров (работ, услуг) и имущественных прав, считаются внереализационными (в том числе и те доходы, которые в бухгалтерском учете считаются прочими).

Перечень внереализационных доходов есть в статье 250 Налогового кодекса.

В этом перечне, и даже не на самых низких позициях, значатся суммы штрафов, пеней и (или) иных санкций, начисленных за нарушение договорных или долговых обязательств, а также суммы возмещения убытков (ущерба) (п. 3 ст. 250 НК РФ).

Фирмы, которые рассчитывают налог на прибыль по методу начисления, должны включать штрафные санкции в состав доходов на дату их признания должником либо на дату вступления в законную силу решения суда.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Внереализационные расходы, которые учитываются в налоговой базе по прибыли

Налоговые последствия судебных споров

При обнаружении ошибок просьба сообщать по адресу: [email protected]

Общие вопросы

Письмо от 7 октября 2022 г. № 03-02-07/1/76717

Приостановление расходных операций по счету налогового агента (плательщика страховых взносов) в случае непредставления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (расчета по страховым взносам), в налоговый орган также выступает мерой организационного характера и при отсутствии документально подтвержденной задолженности перед бюджетом не препятствует исполнению судебного решения, вступившего в законную силу.

НДС

Письмо от 6 декабря 2022 г. № 03-07-11/95033

Основанием для принятия указанных работ на учет является акт о приемке выполненных работ (форма КС-2), подписанный обеими сторонами. При этом в случае, если заказчик либо подрядчик не подписал акт сдачи-приемки работ, но имеется вступившее в законную силу решение суда, из которого следует, что условия договора на выполнение работ подрядчиком выполнены, днем выполнения работ для целей НДС следует считать дату вступления в законную силу решения суда.

Письмо от 22 ноября 2022 г. № 03-03-06/1/90660

В случае если заказчик не подписал акт приемки-сдачи выполненных работ, при этом имеется решение суда, из которого следует, что условия договора на выполнение работ подрядчиком выполнены, то днем выполнения работ для целей налога на добавленную стоимость следует считать дату вступления в законную силу решения суда, в настоящее время не изменилась.

Письмо от 18 октября 2022 г. № 03-07-14/80174

В случае превышения критерия выручки, установленного пунктом 5 статьи 145 НК РФ, налогоплательщик утрачивает право на освобождение на период с 1-го числа месяца, в котором имело место данное превышение, до окончания срока освобождения.

Что касается восстановления в указанный период утраченного налогоплательщиком права на освобождение, в случае если сделка, выручка по которой учитывалась в течение периода использования права на освобождение, была расторгнута (в том числе в судебном порядке), то положениями статьи 145 НК РФ такое восстановление не предусмотрено.

Комментарий к налоговым спорам за февраль 2020

Налог на прибыль

Письмо от 6 декабря 2022 г. № 03-03-06/1/94824

Основания для признания задолженности безнадежной (нереальной ко взысканию) в целях главы 25 НК РФ на основании судебного решения арбитражного суда как акта государственного органа, указанного в абзаце первом пункта 2 статьи 266 НК РФ, отсутствуют.

Письмо от 29 ноября 2022 г. № 03-03-06/1/92788

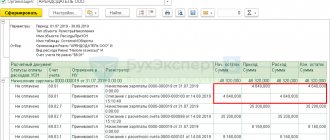

Подлежащие уплате должником на основании решения суда, вступившего в законную силу, суммы штрафов, пеней и (или) иных санкций за нарушение договорных обязательств, а также суммы возмещения убытков или ущерба, отражаются в составе внереализационных доходов налогоплательщика на дату вступления в законную силу решения суда.

Письмо от 14 октября 2022 г. № 03-03-06/2/78528

Вынесение арбитражным судом определения, на основании которого обязательства должника — физического лица, признанного банкротом, считаются погашенными, является основанием для признания задолженности такого должника безнадежной для целей статьи 266 НК РФ.

Письмо от 26 сентября 2022 г. № 03-03-06/1/74141

Доходы в виде суммы санкций со дня принятия судом соответствующего решения до момента фактического погашения долга, подлежащие уплате на основании данного решения суда, учитываются для целей налогообложения прибыли на конец соответствующего отчетного периода (налогового периода) или на дату фактического погашения долга — в зависимости от того, какое событие произошло ранее.

Письмо от 30 августа 2022 г. № 03-03-06/1/66991

В случае добровольного признания должником сумм штрафов, пеней и (или) иных санкций за нарушение договорных обязательств, а также сумм возмещения убытков или ущерба, в том числе исполняя решения третейского суда или международного коммерческого арбитража, такие суммы учитываются кредитором в составе внереализационных доходов на дату их признания должником.

Документом, свидетельствующим о признании должником обязанности по уплате кредитору в полном объеме либо в меньшем размере штрафов, пеней, иных санкций за нарушение договорных или долговых обязательств, а также возмещения убытков (ущерба), может являться двусторонний акт, подписанный сторонами (соглашение о расторжении договора, акт сверки и т.п.), или письмо должника или иной документ, подтверждающий факт нарушения обязательства, позволяющий определить размер суммы, признанной должником. Также самостоятельным основанием, свидетельствующим о признании должником данной обязанности полностью или в части, является соответственно полная или частичная фактическая уплата им кредитору соответствующих сумм. В этом случае фактически уплаченные должником суммы подлежат включению кредитором в состав внереализационных доходов.

ТОП-10 Налоговых споров за 2022 год

Письмо от 5 июня 2022 г. № 03-08-05/40874

Судами не исследуются и не отражаются в резолютивной части судебного акта возложенные на ответчика обязанности налогового агента по удержанию в бюджет Российской Федерации налога с доходов от источников в Российской Федерации в отношении присуждаемых иностранной организации компенсаций за незаконное использование товарного знака, в связи с чем иностранная организация получает доход без его налогообложения на территории Российской Федерации.

Письмо от 1 марта 2022 г. № 03-03-06/1/13570

В случае признания налогоплательщиком штрафов за нарушение договорных обязательств или вступления в законную силу решения суда расходы в виде штрафов учитываются им при формировании налоговой базы по налогу на прибыль организаций. При этом часть суммы санкций, определяемых третейским судом, учитывается налогоплательщиком в целях налогообложения прибыли только на дату вступления в законную силу решения (определения) компетентного государственного суда о признании и приведении в исполнение вышеуказанных решений.

Письмо от 5 февраля 2022 г. № 03-07-11/6345

В случае если на основании решения суда цены, используемые в рамках исполнения договоров между налогоплательщиком и контрагентом, признаются завышенными, то налогоплательщик обязан произвести перерасчет налоговой базы по налогу на прибыль с учетом положений статьи 54 НК РФ.

Письмо от 15 февраля 2022 г. № 03-03-06/1/9525

Датой осуществления расходов в виде санкций за нарушение договорных обязательств, в случае если должник не признает санкции за нарушение договорных обязательств, является дата вступления в законную силу решения суда. В случае наличия у такого должника решения международного коммерческого арбитража или решения третейского суда, а также учитывая позицию, изложенную в письме Департамента от 08.12.2014 N 03-03-06/1/62816, которая в настоящее время не изменилась, датой осуществления соответствующих расходов является дата вступления в законную силу решения (определения) компетентного государственного суда о признании и приведении в исполнение вышеуказанных решений.

Письмо от 28 февраля 2022 г. № 03-03-06/3/12899

В случае если организация получает право на основании решения суда достроить объект незавершенного строительства и при этом ни имущества, ни имущественных прав указанная организация в собственность не получает, то у нее не возникает дохода в виде стоимости указанного объекта незавершенного строительства.

Письмо от 22 января 2022 г. № 03-03-06/2/3040

В случае если документы в подтверждение правомерности отнесения списаний к расходам для целей налогообложения прибыли организаций, полученные через интернет-портал ГАС «Правосудие», признаются оформленными в соответствии с законодательством Российской Федерации, то такие документы могут быть признаны соответствующими требованиям статьи 252 НК РФ.

Обзор налоговых новостей за март 2020

НДФЛ

Письмо от 15 ноября 2022 г. № 03-04-05/88244

Если физическому лицу на основании решения суда была возмещена сумма реального ущерба, причиненного его имуществу, а также сумма возмещения морального вреда, данные суммы не являются доходом налогоплательщика и не учитываются при определении налоговой базы по налогу на доходы физических лиц.

Доходы в виде сумм возмещения налогоплательщику судебных расходов, произведенного на основании решения суда, не подлежат обложению налогом на доходы физических лиц.

Положений, предусматривающих освобождение от налогообложения сумм штрафов, выплачиваемых на основании решения суда, в статье 217 НК РФ не содержится, соответственно, такие доходы подлежат обложению налогом на доходы физических лиц в установленном порядке.

Письмо от 18 ноября 2022 г. № 03-04-05/88720

Момент возникновения права собственности члена жилищно-строительного кооператива в недвижимом имуществе кооператива определен специальной нормой Гражданского кодекса и связан с полным внесением паевого взноса и фактом предоставления помещения. При этом передача недвижимости продавцом и принятие ее покупателем осуществляются по подписываемому сторонами передаточному акту или иному документу о передаче (пункт 1 статьи 556 Гражданского кодекса).

При признании права собственности решением суда срок нахождения недвижимого имущества в собственности определяется с даты вступления в силу этого решения.

Письмо от 15 октября 2022 г. № 03-04-05/78921

Штраф за неисполнение в добровольном порядке требований потерпевшего, а также неустойка (пеня), предусмотренные пунктом 3 и пунктом 4 статьи 16.1 Закона N 40-ФЗ, отвечают вышеуказанным признакам экономической выгоды и являются доходом налогоплательщика, подлежащим обложению налогом на доходы физических лиц. Положений, предусматривающих освобождение от налогообложения сумм указанных неустойки (пени) и штрафа, выплачиваемых организацией на основании решения суда, в статье 217 НК РФ не содержится, соответственно, такие доходы подлежат обложению налогом на доходы физических лиц в установленном порядке.

Письмо от 5 сентября 2022 г. № 03-04-05/68722

Если решением суда сделка по отчуждению недвижимого имущества признана недействительной и применены последствия ее недействительности, то минимальный предельный срок владения таким недвижимым имуществом для целей налогообложения исчисляется с даты первичной государственной регистрации на него права собственности. В этом случае дата внесения записи в Единый государственный реестр недвижимости о праве собственности налогоплательщика на недвижимое имущество в связи с признанием сделки купли-продажи недействительной не учитывается.

Дайджест налоговых новостей за март 2020

Письмо от 20 августа 2022 г. № 03-04-05/63709

Если право собственности на квартиру признано непосредственно решением суда, то минимальный предельный срок владения объектом недвижимого имущества определяется с даты вступления в силу этого решения.

Письмо от 5 июля 2022 г. № 03-04-05/49727

Суммы пеней и штрафов за нарушение условий договора отвечают вышеуказанным признакам экономической выгоды и являются доходом налогоплательщика, подлежащим обложению налогом на доходы физических лиц.

Сумма возмещения морального вреда, выплачиваемая физическому лицу на основании решения суда, не подлежит обложению налогом на доходы физических лиц.

Доходы в виде сумм возмещения налогоплательщику судебных расходов, произведенного на основании решения суда, не подлежат обложению налогом на доходы физических лиц при соблюдении условий, установленных пунктом 61 статьи 217 НК РФ.

Письмо от 16 июля 2022 г. № 03-04-05/52684

Сумма возмещения, взысканная по решению суда в пользу налогоплательщика в связи с утратой имущества, не приводит к возникновению у налогоплательщика экономической выгоды и, соответственно, не является его доходом.

Письмо от 12 июля 2022 г. № 03-04-05/51725

При признании права собственности решением суда срок нахождения недвижимого имущества в собственности определяется с даты вступления в силу этого решения. В этой связи если квартира находилась в собственности налогоплательщика менее минимального предельного срока владения объектом недвижимого имущества, то образуется доход, подлежащий обложению налогом на доходы физических лиц в общеустановленном порядке.

Письмо от 14 июня 2022 г. № 03-04-05/43684

Доход в виде неустойки за неисполнение судебного акта, выплаченной организацией физическому лицу, в пользу которого судом было вынесено соответствующее решение, является доходом указанного лица, подлежащим обложению налогом на доходы физических лиц в установленном порядке.

В случае изменения судом в порядке, предусмотренном законодательством Российской Федерации, лица, в пользу которого суд присуждает неустойку за неисполнение судебного акта, дохода у физического лица, более не являющегося лицом, в пользу которого суд присуждает указанную неустойку, не возникает.

Письмо от 28 июня 2022 г. № 03-01-15/47867

Поскольку полученные денежные средства арбитром (третейским судьей) в рамках осуществления им арбитража (третейского разбирательства) не являются доходом от предпринимательской деятельности, эти денежные средства не учитываются при определении объекта налогообложения по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения. Учитывая изложенное, доходы арбитра (третейского судьи), полученные от указанной деятельности, облагаются налогом на доходы физических лиц в порядке, установленном главой 23 НК РФ.

Письмо от 23 мая 2022 г. № 03-04-05/37209, от 22 мая 2019 г. № 03-04-05/37000, от 7 июня 2022 г. № 03-04-05/41959

Момент возникновения права собственности члена жилищно-строительного кооператива в недвижимом имуществе кооператива определен специальной нормой Гражданского кодекса и связан с полным внесением паевого взноса и фактом предоставления помещения. При этом передача недвижимости продавцом и принятие ее покупателем осуществляются по подписываемому сторонами передаточному акту или иному документу о передаче (пункт 1 статьи 556 Гражданского кодекса). Учитывая изложенное, от обложения налогом на доходы физических лиц на основании пункта 17.1 статьи 217 НК РФ освобождается доход, полученный при продаже налогоплательщиком квартиры, приобретенной по договору с жилищно-строительным кооперативом, только в случае, если такая квартира находилась в собственности налогоплательщика в течение минимального предельного срока владения объектом недвижимого имущества и более начиная с даты, когда были соблюдены оба вышеуказанных условия.

При признании права собственности решением суда срок нахождения недвижимого имущества в собственности определяется с даты вступления в силу этого решения.

Письмо от 25 января 2022 г. № 03-04-05/4014

Если при вынесении решения суды не производят разделения сумм, причитающихся физическому лицу и подлежащих удержанию с физического лица, организация — налоговый агент при выплате физическому лицу по решению суда дохода, подлежащего обложению налогом на доходы физических лиц, не имеет возможности удержать у налогоплательщика налог на доходы физических лиц с указанного дохода.

Письмо от 25 января 2022 г. № 03-04-05/4176

При признании права собственности решением суда срок нахождения недвижимого имущества в собственности определяется с даты вступления в силу этого решения.

Письмо от 19 ноября 2022 г. № 03-04-05/83184

Возмещение реального ущерба, причиненного застройщиком налогоплательщику, в виде суммы фактических затрат на съемную квартиру за период нарушения срока передачи объекта долевого строительства, произведенное на основании решения суда, не образует экономическую выгоду налогоплательщика и, соответственно, не является его доходом, подлежащим обложению налогом на доходы физических лиц.

Письмо от 19 ноября 2022 г. № 03-04-05/83283

Пунктом 61 статьи 217 НК РФ предусмотрено, что не подлежат обложению налогом на доходы физических лиц доходы в виде возмещенных налогоплательщику на основании решения суда судебных расходов, предусмотренных гражданским процессуальным, арбитражным процессуальным законодательством, законодательством об административном судопроизводстве, понесенных налогоплательщиком при рассмотрении дела в суде. При этом ограничений в отношении национальной принадлежности суда, на основании решения которого производится возмещение судебных расходов, указанный пункт НК РФ не содержит. Сумма возмещения морального вреда, выплаченная физическому лицу Российской Федерацией на основании решения Европейского суда по правам человека, не подлежит обложению налогом на доходы физических лиц

Налог на самозанятых

Письмо от 18 декабря 2022 г. № 03-11-11/99133

Физическое лицо, оказывающее юридические услуги, в том числе представительство в суде, на территории субъектов Российской Федерации, включенных в эксперимент, на основании гражданско-правовых договоров, при условии, что заказчиками таких услуг не являются его работодатели (либо лица, бывшие его работодателями менее двух лет назад), и не ведущее предпринимательскую деятельность в интересах другого лица на основе договоров поручения, договоров комиссии либо агентских договоров, вправе применять специальный налоговый режим НПД при условии соблюдения ограничений, установленных Федеральным законом.

Письмо от 28 июня 2022 г. № 03-11-11/47696

Федеральный закон не содержит запрета на применение индивидуальным предпринимателем, признанным судом несостоятельным (банкротом), и в отношении которого введена процедура реализации имущества, специального налогового режима «Налог на профессиональный доход».

Письмо от 7 марта 2022 г. № 03-11-11/14884

Положения Федерального закона не предусматривают запрета на применение специального налогового режима «Налог на профессиональный доход» для физических лиц, оказывающих услуги по сдаче в аренду несамоходного судна юридическим лицам, при условии соблюдения норм указанного Федерального закона.

Письмо от 21 февраля 2022 г. № 03-11-11/11352

При этом согласно пункту 1 части 2 статьи 6 Закона N 422-ФЗ для целей Закона N 422-ФЗ не признаются объектом налогообложения доходы, получаемые в рамках трудовых отношений.

При этом выплату гонораров арбитрам за оказание услуг в процессе третейского разбирательства может производить постоянно действующее арбитражное учреждение, являющееся подразделением некоммерческой организации, с которой третейские судьи могут как состоять, так и не состоять в трудовых или гражданско-правовых отношениях. Для решения вопроса о возможности применения НПД в отношении деятельности третейского судьи (арбитра) требуется экспертиза соответствующих конкретных договорных отношений между организацией, третейскими судьями и сторонами арбитража

Страховые взносы

Письмо от 11 марта 2022 г. № 03-15-06/15497

Факт нахождения индивидуального предпринимателя под стражей и (или) в местах лишения свободы сам по себе не свидетельствует об отсутствии у него возможности своевременно отказаться от статуса индивидуального предпринимателя или осуществлять предпринимательскую деятельность через представителей.

В целях взаимоувязывания норм НК РФ с законодательством о страховых пенсиях, а также минимизации количества обращений индивидуальных предпринимателей в суд с заявлениями о признании отсутствия оснований для взыскания недоимки по страховым взносам готовы рассмотреть вопрос о дополнении периодов, за которые индивидуальные предприниматели не уплачивают за себя страховые взносы, периодами содержания их под стражей и отбывания наказания в местах лишения свободы при условии неосуществления ими в указанные периоды предпринимательской деятельности.

Вместе с тем обращаем внимание, что в настоящее время, если индивидуальный предприниматель при фактическом прекращении предпринимательской деятельности в силу непреодолимых обстоятельств не мог в установленном порядке своевременно отказаться от статуса индивидуального предпринимателя, он не лишается возможности при предъявлении к нему требования об уплате недоимки по страховым взносам за соответствующий период защитить свои права в суде, приведя доводы и возражения, представляя документы и иные сведения, подтверждающие указанные обстоятельства (пункт 2 Определения Конституционного Суда Российской Федерации от 12.05.2005 N 213-О).

УСН

Письмо от 27 декабря 2022 г. № 03-11-11/102731

Денежные средства, полученные налогоплательщиком в качестве возмещения судебных расходов, которые по решению суда взысканы с истца, учитываются в составе доходов при определении объекта налогообложения по налогу, уплачиваемому в связи с применением УСН.

Письмо от 26 ноября 2022 г. № 03-11-11/91465

Сумма государственной пошлины, возмещенной налогоплательщику на основании решения суда ответчиком, учитывается в составе доходов при определении объекта налогообложения по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения.

Письмо от 29 октября 2022 г. № 03-11-11/82968

Денежные средства за услуги, оказанные в рамках применения индивидуальным предпринимателем ПСН, взысканные по решению суда и поступившие после окончания срока действия патента и перехода предпринимателя на упрощенную систему налогообложения (далее — УСН), облагаются в рамках УСН.

Письмо от 2 августа 2022 г. № 03-11-06/2/58327

Сумма излишне уплаченной арендатором арендной платы за 2014 — 2016 годы, взысканная по решению суда с арендодателя в 2022 году, учитывается при определении налоговой базы по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в составе внереализационных доходов на дату ее получения.

Госпошлина

Письмо от 6 декабря 2022 г. № 03-05-06-03/95011

Если встречное исковое заявление о признании расписки недействительной повлечет за собой возврат имущества или возмещение стоимости имущества (далее — возврат имущества), то в этом случае государственная пошлина подлежит уплате в соответствии с подпунктом 1 пункта 1 статьи 333.19 НК РФ, а если указанное встречное исковое заявление не повлечет возврата имущества, то государственная пошлина уплачивается в соответствии с подпунктом 3 пункта 1 статьи 333.19 НК РФ.

Письмо от 5 августа 2022 г. № 03-05-05-03/58740

При увеличении истцом размера исковых требований недостающая сумма государственной пошлины должна быть доплачена в десятидневный срок со дня вступления в законную силу решения суда.

Письмо от 2 июля 2022 г. № 03-05-06-03/48460

При подаче надзорной жалобы Председателю Верховного Суда Российской Федерации или заместителю Председателя Верховного Суда Российской Федерации о пересмотре судебных постановлений в порядке надзора плательщиком выступает заинтересованное лицо. За совершение данного действия должна уплачиваться государственная пошлина в соответствии с подпунктом 12.2 пункта 1 статьи 333.21 НК РФ в размере 6 000 рублей.

Письмо от 15 июля 2022 г. № 03-05-06-03/52104

Размер государственной пошлины при подаче в суд искового заявления, содержащего требование о признании реконструкции жилого дома законной и сохранении его в реконструированном состоянии исчисляется из стоимости объекта, заявленного в исковом заявлении.

Письмо от 23 мая 2022 г. № 03-05-05-03/37376

При подаче в суды общей юрисдикции, а также мировым судьям исковых заявлений, содержащих требования о признании права собственности на недвижимое имущество, должна уплачиваться государственная пошлина в соответствии с подпунктом 1 пункта 1 статьи 333.19 НК РФ в зависимости от стоимости имущества, как при подаче искового заявления имущественного характера, подлежащего оценке. По исковым заявлениям о признании права собственности по делам, рассматриваемым арбитражными судами, должна уплачиваться государственная пошлина в соответствии с подпунктом 4 пункта 1 статьи 333.21 НК РФ в размере 6 000 рублей.

При подаче в суды общей юрисдикции исковых заявлений, содержащих требования о признании сделок (договоров купли-продажи) недействительными, должна уплачиваться государственная пошлина в соответствии с подпунктом 1 пункта 1 статьи 333.19 НК РФ в зависимости от стоимости имущества, определенного сделкой (договором). При подаче искового заявления в арбитражный суд по спорам о признании сделок недействительными должна уплачиваться государственная пошлина в соответствии с подпунктом 2 пункта 1 статьи 333.21 НК РФ в размере 6 000 рублей.

При подаче в суды общей юрисдикции, а также мировым судьям исковых заявлений, содержащих требования о расторжении договоров, должна уплачиваться государственная пошлина в соответствии с подпунктом 3 пункта 1 статьи 333.19 НК РФ в зависимости от статуса обращающегося лица. При подаче искового заявления в арбитражный суд по спорам, возникающим при расторжении договоров, должна уплачиваться государственная пошлина в соответствии с подпунктом 2 пункта 1 статьи 333.21 НК РФ в размере 6 000 рублей.

Документы о признании долга

Документами, которые свидетельствуют о признании должником обязанности по уплате штрафов, пеней, неустоек по договору, могут быть:

- договор, предусматривающий уплату санкций;

- двусторонний акт, подписанный сторонами (соглашение о расторжении договора, акт сверки и т.п.);

- письмо о согласии уплатить санкции контрагенту (в полном объеме либо в меньшем размере исходя из условий заключенного договора), подтверждающее факт нарушения условий договора и позволяющее определить размер признанной суммы.

Договор, заключенный с контрагентом, может:

- предусматривать, что санкции начисляются только после того как должнику выставят претензию;

- не предусматривать обязанность фирмы-кредитора выставлять претензию.

В первом случае кредитор отразит санкции в налоговом учете только после того как выставит претензию должнику.

Во втором – тогда, когда партнер нарушит свои обязательства и по договору продавцу причитаются и должны быть начислены соответствующие санкции.

Когда дохода не будет

Согласно статье 317 НК РФ при определении внереализационных доходов в виде штрафов, пеней или иных санкций за нарушение договорных обязательств, а также сумм возмещения убытков или ущерба налогоплательщики, определяющие доходы по методу начисления, отражают причитающиеся суммы в соответствии с условиями договора.

Если в договоре это условие не прописано, получатель штрафов не обязан учитывать данный вид доходов в составе внереализационных. На это обратил внимание Минфин в письме от 3 сентября 2022 г. № 03-03-06/1/77241.

Если же контрагент не согласен платить штраф (пени), то сумму санкции надо включить в состав внереализационных доходов только после того, как вступит в силу соответствующее решение суда.