Учет расчетов по налогу на прибыль

Порядок учета расчетов по налогу на прибыль, а также выявление отличия налога на бухгалтерскую прибыль, признанного в бухгалтерском учете, от налога, отраженного в налоговой декларации по налогу на прибыль, установлен Положением по бухгалтерскому учету (ПБУ) 18/02, утв. приказом Минфина РФ от 19.11.2001 №114н.

Минфин внес ряд правок в ПБУ 18/02, применять которые необходимо с отчетной кампании за 2022 год. Какие именно поправки внесли в положение и как их применять на практике, узнайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

ПБУ 18/02 ввел в учетную практику показатели, каждый из которых увеличивает или уменьшает облагаемую налогом прибыль. Далее мы рассмотрим эти показатели.

Влияние на содержание пояснений к отчетности

В соответствии с новой редакцией ПБУ 18/02 в пояснениях к бухгалтерскому балансу и отчету о финансовых результатах должна быть раскрыта информация, необходимая пользователям отчетности для понимания характера показателей, связанных с налогом на прибыль организации.

Отметим, что до 2022 года соответствующие показатели подлежали раскрытию в пояснениях только при наличии постоянных налоговых обязательств (активов), изменений отложенных налоговых активов/обязательств, корректирующих показатель условного расхода (дохода) по налогу на прибыль.

В новой редакции ПБУ 18/02 содержание таких пояснений уточнено. Так, должен быть раскрыт отложенный налог на прибыль, обусловленный:

- возникновением (погашением) временных разниц в отчетном периоде;

- изменениями правил налогообложения (в т. ч. ставок);

- признанием (списанием) отложенных налоговых активов в связи с изменением вероятности того, что организация получит налогооблагаемую прибыль в последующих отчетных периодах.

Кроме того, в пояснениях должны быть величины, объясняющие взаимосвязь между расходом (доходом) по налогу на прибыль и показателем прибыли (убытка) до налогообложения. Например, это:

| Формулировка с 2022 года | Формулировка до 2022 года |

| Применяемые налоговые ставки | Причины изменений применяемых налоговых ставок по сравнению с предыдущим отчетным периодом |

| Условный расход (условный доход) по налогу на прибыль | Условный расход (условный доход) по налогу на прибыль Постоянные и временные разницы, возникшие в отчетном периоде и повлекшие корректирование условного расхода (условного дохода) по налогу на прибыль в целях определения текущего налога на прибыль Постоянные и временные разницы, возникшие в прошлых отчетных периодах, но повлекшие корректирование условного расхода (условного дохода) по налогу на прибыль отчетного периода в связи с изменением требований к признанию текущего налога на прибыль |

| Постоянный налоговый расход (доход) | Суммы постоянного налогового обязательства (актива), отложенного налогового актива и отложенного налогового обязательства Суммы отложенного налогового актива и отложенного налогового обязательства, списанные в связи с выбытием актива (продажей, передачей на безвозмездной основе или ликвидацией) или вида обязательства |

Минфин особо отмечает, что приведенный в ПБУ 18/02 новый перечень показателей, раскрываемых в пояснениях, не исчерпывающий (информационное сообщение от 28.12.2018 № ИС-учет-13). Организация должна включать в пояснения и иную информацию, необходимую пользователям отчетности для понимания характера показателей, связанных с налогом на прибыль организации.

Временные разницы как база отложенного налога на прибыль

В случае если доходы (расходы) признаются как для целей бухгалтерского учета, так и для целей налогового учета, и разница возникает только во времени их признания, такая разница и называется временной разницей.

Возникающие временные разницы приводят к образованию отложенного налога на прибыль.

Отложенный налог на прибыль – это сумма налога, рассчитываемого умножением временной разницы на ставку налога. Этот налог «отложен» на будущее, то есть будет влиять (в сторону уменьшения или увеличения) на сумму налога к уплате в будущих отчетных периодах.

В учете различают вычитаемые временные разницы и налогооблагаемые временные разницы. Первые влияют на отложенный налог в сторону увеличения, вторые – в сторону уменьшения.

Вычитаемые разницы образуются тогда, когда расходы признаются для целей налогового учета позже, а доходы – раньше, чем для целей бухгалтерского учета

Примеры вычитаемых разниц:

- сумма амортизации ОС в бухгалтерском учете больше, чем в налоговом;

- налоговый убыток, который будет перенесен на будущее;

- доходы (расходы), возникшие от разницы курсов по расчетам в условных единицах.

Налогооблагаемые разницы – это доходы и расходы, увеличивающие бухгалтерскую прибыль в текущем отчетном периоде, а налогооблагаемую прибыль – в последующих отчетных периодах.

Примеры налогооблагаемых разниц:

- сумма амортизационной премии с ОС учтена для целей налогового учета и отсутствует в бухгалтерском;

- таможенные пошлины отнесены в состав прямых расходов для целей налогового учета и списываются пропорционально реализованному товару в бухгалтерском учете;

- брокерские услуги отнесены в состав прямых расходов для целей налогового учета и списываются пропорционально реализованному товару в бухгалтерском учете.

Временные разницы

Временные разницы (ВР) – это доходы и расходы, формирующие бухгалтерскую прибыль (убыток) в одном отчетном периоде, а налоговую базу по НП в другом или других отчетных периодах.

В отчетном периоде, когда возникают ВР между данными БУ и НУ, формируются отложенные налоговые активы (ОНА) и отложенные налоговые обязательства (ОНО).

Временные разницы подразделяются на вычитаемые (ВВР) и налогооблагаемые (НВР).

Вычитаемые временные разницы образуются, если какие-либо расходы в БУ уменьшают бухгалтерскую прибыль в отчетном периоде, а в НУ будут приняты только в следующих отчетных (налоговых) периодах.

Пример.

Малые предприятия вправе единовременно амортизировать основное средство (ОС), которое относится к хозяйственному инвентарю, а в НУ, если такое ОС удовлетворяет условиям амортизируемого имущества, оно будет амортизироваться в течение срока полезного использования. Таким образом, будет образована ВВР.

И в том отчетным периоде, когда возникают ВВР, формируются отложенный налоговый актив, который также исчисляется как произведение этой разницы на текущую ставку налога на прибыль.

Начисляется ОНА по дебету счета 09, погашается – по кредиту счета 09 в корреспонденции со счетом 68.04.2.

Налогооблагаемые ВР образуются, если в отчетном периоде налоговая база по НП уменьшается, а бухгалтерская прибыль будет уменьшена на эту сумму в следующих отчетных (налоговых) периодах.

Пример.

Если приобретено ОС, стоимость которого 60 000 руб., то в НУ оно амортизироваться не будет, а его стоимость будет сразу учтена в расходах текущего периода, а в БУ стоимость будет погашаться посредством амортизации в течение срока полезного использования.

В том отчетном периоде, когда возникает НВР, признаются отложенные налоговые обязательства.

Изменение величины ОНО рассчитывается как произведение НВР на ставку налога на прибыль, действующую на отчетную дату. Начисляется ОНО по дебету счета 77, погашается – обратной проводкой по кредиту счета 77 в корреспонденции со счетом 68.04.2.

ОНА и ОНО как части отложенного налога на прибыль

Отложенный налоговый актив (ОНА) – это та часть отложенного налога на прибыль, которая должна уменьшить налог на прибыль в следующих отчетных периодах. Сумму отложенного налогового актива определяют умножением вычитаемых временных разниц на ставку налога на прибыль.

Отложенные налоговые обязательства (ОНО) – это та часть отложенного налога на прибыль, которая приводит к увеличению налога в последующие отчетные периоды. Сумму отложенного налогового обязательства определяют умножением налогооблагаемых временных разниц на ставку налога на прибыль.

ПРИМЕР от КонсультантПюс: На начало месяца есть остаток на счете 77 — 300 руб. На конец месяца общий остаток ОНА по всем объектам — 1 560 руб., общий остаток ОНО — 160 руб…. Читайте продолжение примера, подучив пробный демо-доступ к системе К+. Это бесплатно.

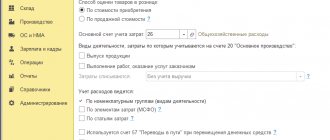

Балансовый метод учета отложенного налога

При балансовом методе учета отложенного налога не требуется учет разниц.

При выполнении регламентной операции «Расчет налога на прибыль» по данным налогового учета рассчитывается сумма текущего налога на прибыль.

При выполнении регламентной операции «Расчет отложенного налога по ПБУ 18/02» по каждому виду активов и обязательств определяются временные разницы — как разницы между балансовой и налоговой стоимостью актива (обязательства) на отчетную дату.

Текущий и отложенный налоги соответствуют показателям, раскрывающим величину налога на прибыль в отчете о финансовых результатах в редакции Приказа № 61н:

- «Текущий налог на прибыль» — строка (2411).

- «Отложенный налог на прибыль» — строка (2412).

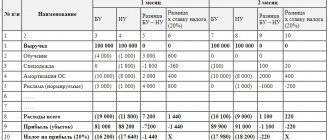

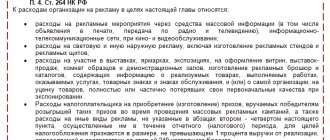

Постоянные разницы, ПНР и ПНД

Постоянные разницы – это доходы и расходы, которые учитываются в бухгалтерском учете, но не принимаются во внимание в налоговом учете. К ним относят:

- суммы превышения фактических расходов, отражаемых в бухгалтерском учете, над расходами по нормам, принимаемым для целей налогообложения;

- расходы по безвозмездной передаче имущества;

- убыток, перенесенный на будущее, но который по истечении времени не может быть принят для целей налогообложения.

При появлении постоянных разниц возникает постоянный налоговый расход (ПНР) либо постоянный налоговый доход (ПНД).

ПНР как и ПНД рассчитываются умножением постоянной разницы на ставку налога на прибыль.

ПНР приводит к увеличению налога на прибыль в отчетном периоде.

ПНД приводит к уменьшению налога на прибыль в отчетном периоде.

ПНР и ПНД признаются в том отчетном периоде, в котором возникает постоянная разница.

Новый показатель

Поправки в ПБУ 18/02 также изменили саму логику расчета чистой прибыли или убытка. С 2022 года введен показатель, характеризующий изменение экономических выгод организации в связи с налогообложением прибыли.

Так, с целью описания изменения объема экономических выгод за отчетный период в связи с налогообложением прибыли в ПБУ 18/02 введен новый показатель «Расход (доход) по налогу на прибыль», который до 2022 года отсутствовал.

Расход (доход) по налогу на прибыль – это сумма налога на прибыль, признаваемая в отчете о финансовых результатах в качестве величины, уменьшающей (увеличивающей) прибыль (убыток) до налогообложения при расчете чистой прибыли (убытка) за отчетный период.

Расход (доход) по налогу на прибыль определяют так:

| ТЕКУЩИЙ НАЛОГ НА ПРИБЫЛЬ + ОТЛОЖЕННЫЙ НАЛОГ НА ПРИБЫЛЬ |

При этом отложенный налог за отчетный период определяют следующим образом (без учета операций, не включаемых в бухгалтерскую прибыль/убыток):

| ОТЛОЖЕННЫЕ НАЛОГОВЫЕ АКТИВЫ + ОТЛОЖЕННЫЕ НАЛОГОВЫЕ ОБЯЗАТЕЛЬСТВА |

Кстати, в редакции ПБУ 18/02 с 2022 года приведен практический пример определения расхода по налогу на прибыль и связанных с ним показателей. Для наглядности в нём рассчитана также величина чистой прибыли за отчетный период. Причем расчет выполнен двумя способами:

| Балансовый способ | Способ отсрочки |

| Уменьшение прибыли до налогообложения на расход по налогу на прибыль | Уменьшение прибыли до налогообложения на условный расход, скорректированный на:

|

ИМЕЙТЕ В ВИДУ

ПБУ 18/02 разрешает применять любой из этих способов по своему выбору. Ограничений нет.

Как формируется текущий налог на прибыль

Текущий налог на прибыль — это налог на прибыль, подлежащий уплате в бюджет в отчетном периоде. Его исчисляют исходя из величины условного дохода (расхода), скорректированного на суммы отложенных налоговых активов и обязательств, постоянных налоговых активов и обязательств отчетного периода.

Используя рассмотренные в настоящей статье показатели, введенные ПБУ 18/02, составим правило расчета текущего налога на прибыль (текущего налогового убытка):

Тннп (Ту) = УД (УР) + НОНА – ПОНА – НОНО + ПОНР + ПНР – ПНД

Где:

Тннп (Ту) – текущий налог на прибыль (текущий налоговый убыток).

УД (УР) – условный доход (расход) по налогу на прибыль.

НОНА – начисленные ОНА, которые представляют собой отложенные налоговые активы, возникшие в данном налоговом периоде.

ПОНА – погашенные ОНА, которые представляют собой отложенные налоговые активы, сформировавшиеся при расчете налога на прибыль в предшествующих налоговых периодах, по которым в данном налоговом периоде уже не существует разницы между бухгалтерским и налоговым учетом. Например, амортизация бухгалтерская и налоговая по какому-либо объекту учета сравнялись.

НОНО – это начисленные отложенные налоговые обязательства, возникшие в данном налоговом периоде.

ПОНР – это погашенные отложенные налоговые расходы, сформировавшиеся при расчете налога на прибыль в предшествующих налоговых периодах, по которым в данном налоговом периоде уже не существует разницы между бухгалтерским и налоговым учетом. Например, таможенные пошлины были отнесены в состав прямых расходов для целей налогового учета, а в бухгалтерском учете списывались пропорционально реализованному товару, и наконец, в бухгалтерском учете они полностью списаны, поскольку весь товар реализован.

ПНР – это постоянный налоговый расход, которое приводит к увеличению налога на прибыль в отчетном периоде.

ПНД – это постоянный налоговый доход, который приводит к уменьшению налога на прибыль в отчетном периоде.

ОНА и ОНО в приведенной выше формуле расчета текущего налога на прибыль – это и есть отложенный налог на прибыль,сформированный на базе вычитаемой и налогооблагаемой временной разницы.

При отсутствии постоянных разниц, вычитаемых и налогооблагаемых временных разниц, которые влекут за собой возникновение отложенных налоговых обязательств и активов, условный расход по налогу на прибыль будет равен текущему налогу на прибыль.

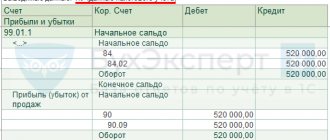

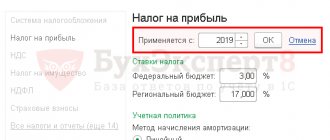

Берем за основу налоговую декларацию

С 1 января 2008 года текущий налог на прибыль можно определять на основе налоговой декларации по налогу на прибыль организаций (п. 22 ПБУ 18/02). При этом способе за основу берется налог, исчисляемый по данным налогового учета, то есть в точном соответствии с данными налоговой декларации. Он и отражается в бухгалтерском учете по дебету счета 99, субсчет «Условный расход по налогу на прибыль» и кредиту счета 68, субсчет «Расчеты по налогам на прибыль». То есть текущий налог на прибыль на счетах бухгалтерского учета определяется этой единственной записью. Тогда возникает вопрос: как формировать в учете постоянные, отложенные налоговые обязательства (активы) и каким образом применять обязательное к использованию ПБУ 18/02? Ответ дает пункт 3 ПБУ 18/02, которым установлено, что информация о постоянных и временных разницах может формироваться на основании первичных учетных документов на счетах бухгалтерского учета либо в ином порядке, определенном организацией самостоятельно. То есть, в случае определения текущего налога на прибыль на основе налоговой декларации, необходимо закрепить этот способ в учетной политике и формировать постоянные и временные разницы не на счетах бухгалтерского учета, а в первичных документах, в том числе самостоятельно разработанных. Соответственно корреспонденция дебет счета 99, субсчет «Условный расход по налогу на прибыль» и кредит счета 68, субсчет «Расчеты по налогу на прибыль» станет единственной записью в бухгалтерском учете и отразит налог на прибыль по данным налоговой декларации. А показатели в бухгалтерской отчетности будут сформированы без применения постоянных и временных разниц.

| Это важно! |

| Информация о постоянных и временных разницах может формироваться на основании первичных учетных документов на счетах бухгалтерского учета либо в ином порядке, определенном организацией самостоятельно. |

Для субъектов малого предпринимательства и некоммерческих организаций, освобожденных от обязанности применять ПБУ 18/02, но обязанных заполнять строку «текущий налог на прибыль», и вовсе нет необходимости вести дополнительные расчеты постоянных и временных разниц. Но еще раз повторимся: если названные организации являются плательщиками налога на прибыль, заполнять строку 150 отчета о прибылях и убытках они обязаны (п. 2 ПБУ 18/02). Как видите, вторым способом определить текущий налог на прибыль, на первый взгляд, гораздо проще. Организациям, обязанным применять ПБУ 18/02, просто нужно вести учет и отражать постоянные и временные разницы (п. 3, 7, 14, 15 ПБУ 18/02) в порядке, закрепленном учетной политикой, то есть в разработанных самостоятельно и утвержденных учетной политикой первичных учетных документах. Надо сказать, что многие бухгалтеры предпочитают не использовать эту возможность, полагая, что, не отражая постоянные и временные разницы непосредственно на счетах бухгалтерского учета, организация нарушает требование обязательного применения ПБУ 18/02. Надеемся, что эта статья поможет дать другую оценку этому убеждению. Ю. Пименова, редактор-экспертМатериал предоставлен журналом «Практическая бухгалтерия

«

Итоги

Распознать постоянные налоговые разницы бухгалтеру поможет простое правило: если какой-либо расход или доход признается в бухгалтерском учете, но не принимается совсем или хотя бы частично в налоговом учете (ни в текущем, ни в последующих, ни в предыдущем периодах), то возникает постоянная налоговая разница, приводящая к возникновению постоянного налогового расхода либо постоянного налогового дохода.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.