Ветераны, граждане с детьми, инвалиды: в какой сумме им положены стандартные вычеты по НДФЛ

Отдельным категориям граждан государство предоставляет возможность уплачивать НДФЛ в меньшем размере за счет уменьшения получаемого ими дохода на стандартные вычеты.

Стандартные вычеты — это фиксированные суммы, размер которых установлен в ст. 218 НК РФ. Их особенность — регулярность предоставления. Большинство можно получать ежемесячно на протяжении всего года. Только у «детских» стандартных вычетов есть ряд дополнительных ограничений и преференций: размер вычета зависит от количества детей, их возраста, дохода родителей, исчисленного нарастающим итогом с начала года, и других нюансов.

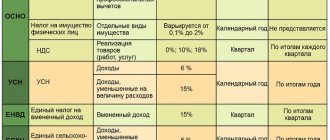

Размеры стандартных вычетов и категории граждан, которым они могут предоставляться, показаны на рисунке:

Если налогоплательщик имеет право одновременно на стандартные вычеты в размере 3 000 руб. и 500 руб., ему будет предоставлен максимальный по размеру вычет. Возможность получения «детских» вычетов сохраняется вне зависимости от наличия права на другие стандартные вычеты (п. 2 ст. 218 НК РФ).

Отчетность по начисленному НДФЛ ИП

Налоговый период по НДФЛ рассчитывается ИП на общих основаниях как календарный год. Отчитаться по своим доходам им необходимо включительно до 30 апреля, предоставив декларацию 3-НДФЛ.

О ней смотрите подборку материалов рубрики «Декларация (НДФЛ)».

Уплата подоходного налога (п. 9 ст. 227 НК РФ) осуществляется в несколько этапов:

- 50% аванса по налогу за январь-июнь до 15 июля;

- 25% аванса по налогу за июль-сентябрь до 15 октября;

- 25% аванса по налогу за октябрь-ноябрь до 15 января.

Что касается декларации 4-НДФЛ, то она предоставляется недавно зарегистрированными предпринимателями в течение 5 дней, следующих за месяцем впервые полученного дохода, для исчисления возможных авансовых платежей. Еще одно основание подачи 4-НДФЛ — изменение суммы предполагаемого дохода не менее 50% по отношению к предыдущему периоду (письмо Минфина РФ от 01.04.2008 № 03-04-07-01/47 «О порядке исчисления авансовых платежей по налогу на доходы физических лиц»). Авансовые платежи подвергаются перерасчету (п. 10 ст. 227 НК РФ).

См. материал «Как сдавать декларацию по форме 4-НДФЛ в 2019 году?»

Размер штрафа за несвоевременную сдачу декларации 3-НДФЛ составляет не менее 1 000 рублей (ст. 119 НК РФ). По нарушенным срокам подачи отчетности 4-НДФЛ налоговики могут применить меры согласно ст. 126 НК РФ.

Механизм экономии на НДФЛ с помощью стандартных вычетов

Разберем на примере, как стандартные вычеты помогают сэкономить.

Слесарь-сантехник Тарасов Игорь Петрович имеет право на ежемесячный стандартный вычет 500 руб. по подп. 2 п. 1 ст. 218 НК РФ. На его обеспечении находятся двое детей в возрасте четырех и одиннадцати лет. Сумма «детских» вычетов для него составляет 2 800 руб. (1 400 руб. × 2). В январе 2022 года Тарасову И. П. начислена зарплата в размере 28 731 руб. Как стандартные вычеты помогут ему сэкономить?

Рассчитаем налог с учетом стандартных вычетов (НДФЛ1) и без их учета (НДФЛ2):

НДФЛ1 = 13% × (28 731 — 500 — 2 × 1 400) = 3 306 руб.

НДФЛ2 =13% × 28 731 = 3 735 руб.

Благодаря применению стандартных вычетов Тарасов И. П. сэкономит 429 руб. (3 735 — 3 306) в январе 2022 года. В последующие месяцы (до конца года) по-прежнему можно экономить с помощью вычета в размере 500 руб. Возможность экономии на «детских вычетах» сохранится до того момента, пока исчисленный нарастающим итогом с начала года доход Тарасова И. П. не превысит 350 000 руб. (подп. 4 п. 1 ст. 218 НК РФ).

ВАЖНО! Если доход сотрудника превышает 5 млн. руб. в год, превышающая сумма с 2022 года облагается по ставке 15%.

Пример расчета см. в типовой ситуации от КонсультантПлюс. Если у вас нет доступа к системе К+, оформите пробный демо-доступ бесплатно.

Отчетность по начисленному НДФЛ прочими лицами

Прочие физические лица, получившие доход, определяемый п. 1 ст. 228 НК РФ, обязаны отчитаться по прошествии налогового периода по НДФЛ, которым считается предыдущий календарный год. Декларация 3-НДФЛ предоставляется ими также до 30 апреля. Погасить налоговые обязательства нужно не позднее 15 июля.

За налоговый период по подоходному налогу у осуществляющих деятельность иностранных граждан, перечисленных в п. 1 ст. 227.1 НК РФ, принимается календарный год. Данные группы лиц не предоставляют декларации по окончании отчетного периода, за исключением случаев, перечисленных в п. 8 ст. 227.1 НК РФ.

Материалы, которые могут помочь в составлении декларации, ищите здесь.

Как сэкономить на НДФЛ при покупке или строительстве жилья и когда имущественный вычет невозможен

Имущественный вычет — это предоставляемая государством льгота, дающая возможность после покупки или продажи имущества вернуть часть ранее уплаченного НДФЛ или снизить его текущие удержания.

В Налоговом кодексе РФ предусмотрено четыре вида имущественных вычетов. Размер каждого из них ограничен максимальной суммой:

Узнайте, как размер имущественного вычета зависит от вида продаваемого имущества и о других важных нюансах данного вида вычета.

Имущественный вычет не предоставляется, если при покупке или строительстве жилой недвижимости (или приобретении земельного участка для индивидуального жилищного строительства) использованы средства работодателей или других лиц, а также материнский капитал.

На вычет не стоит рассчитывать и в том случае, если сделка купли-продажи жилой недвижимости совершена между взаимозависимыми лицами.

Когда граждане признаются взаимозависимыми лицами, рассказываем в этом материале.

Имущественный вычет не предоставляется при реализации ценных бумаг и отдельных видов имущества (например, используемой в коммерческой деятельности недвижимости).

Имущественный вычет

В комментируемом Обзоре Верховный суд РФ также рассмотрел несколько ситуаций, связанных с применением имущественного вычета.

Ситуация 1. Работник в середине года получил из налоговой инспекции уведомление о предоставлении вычета и за вычетом обратился к работодателю, подав соответствующее заявление. Работодатель возвратил ему сумму НДФЛ, удержанную с начала года, в котором было подано заявление. Однако налоговики решили, что возврату подлежали только суммы налога, ошибочно удержанные после получения уведомления. Суд указал, что работодатель был прав (п. 15 Обзора).

Ситуация 2. Гражданин продал комнату, которую он в свое время получил по решению суда о взыскании с акционерного общества задолженности по заработной плате. При расчете НДФЛ по этой сделке он применил имущественный вычет. Инспекторы решили, что вычет в такой ситуации использовать нельзя — расходы понесены не были, платежных документов нет. Но суд постановил, что «пункт 1 статьи 220 Налогового кодекса РФ предоставляет налогоплательщику право на вычет расходов, понесенных для приобретения объекта недвижимости вне зависимости от формы осуществления таких расходов» (п. 16 Обзора).

Ситуация 3. Гражданин купил жилой дом и применил этой сделке имущественный вычет. Размер полученного вычета был меньше максимально возможного. В следующем году он достроил дом и опять обратился за вычетом — уже в отношении затрат на достройку. Инспекция в вычете отказала, признав его повторным. Суд указал, что «не является повторным вычет, заявленный в отношении одного объекта недвижимости, но применительно к разным затратам, входящим в состав фактических расходов на его приобретение».

Профессиональная пресса для бухгалтера

Для тех, кто не может отказать себе в удовольствии полистать свежий журнал, почитать проверенные экспертами качественно сверстанные статьи. Выбрать журнал >>

Виды социальных вычетов

Социальный вычет — это законодательно закрепленная возможность физического лица, потратившего средства на обучение, лечение и некоторые другие цели социального характера, вернуть часть ранее уплаченного НДФЛ или снизить текущие обязательства по налогу.

Виды социальных вычетов представлены на рисунке:

ВАЖНО! С 2022 года можно оформить новый социальный вычет на оплату фитнес-услуг. О нюансах мы рассказывали в этой публикации.

Подробнее о каждом виде социальных вычетов читайте в материале.

Для кого предусмотрен профессиональный вычет

Профессиональный вычет — это возможность для ИП, частнопрактикующих граждан, исполнителей договоров ГПХ или получающих авторское вознаграждение лиц при исчислении НДФЛ уменьшить полученные доходы на сумму документально подтвержденных расходов.

Узнайте о том, какие нюансы учесть каждой категории получателей профессионального вычета.

Обычные граждане, которые не зарегистрированы в качестве ИП, не занимаются частной практикой, не выполняют работы по договорам ГПХ и не получают авторских вознаграждений, воспользоваться профессиональным вычетом не могут.

Налоговый период для предпринимателя

Правила по налоговому периоду для индивидуальных предпринимателей аналогичны правилам, установленным для организаций. С одной оговоркой – они не действуют при определении налогового периода по ПСН (п. 4 ст. 55 НК РФ).

Регистрация предпринимателя

1. Налоговый период – квартал.

Если предприниматель зарегистрирован в этом качестве не менее чем за 10 дней до конца квартала, первым налоговым периодом для него является период со дня регистрации в качестве предпринимателя до конца этого квартала. В противном случае первым налоговым периодом считается период со дня регистрации предпринимателя до конца квартала, следующего за кварталом регистрации (п. 3.1 ст. 55 НК РФ).

2. Налоговый период – месяц.

Первым налоговым периодом для предпринимателя будет период времени со дня его регистрации в качестве предпринимателя до конца календарного месяца регистрации (п. 3.3 ст. 55 НК РФ).

3. Налоговый период – год.

Если предприниматель зарегистрирован в период с 1 января по 30 ноября, то первым налоговым периодом для него является период со дня регистрации до 31 декабря этого календарного года.

Если же предприниматель зарегистрирован в период времени с 1 декабря по 31 декабря, то первым налоговым периодом для него будет период со дня регистрации в качестве предпринимателя по 31 декабря календарного года, следующего за годом регистрации (п. 2 ст. 55 НК РФ).

Специфические операции для инвестиционного вычета

Инвестиционному вычету посвящена ст. 219.1 НК РФ, введенная законом «О внесении изменений…» от 28.12.2013 № 420-ФЗ.

Право на этот вычет имеет физическое лицо, если оно:

- получало доход от операций с ценными бумагами, обращающимися на организованном рынке ценных бумаг;

- вносило личные сбережения на свой ИИС (индивидуальный инвестиционный счет);

- получало доход по операциям, размещенным на ИИС.

Как получить инвестиционный вычет по НДФЛ, узнайте в КонсультантПлюс. Изучате материал, получив пробный демо-доступ к системе. Это бесплатно.

О нюансах применения организациями инвестиционного вычета рассказываем в статье «Инвестиционный налоговый вычет по налогу на прибыль».

Глава 23. Налог на доходы физических лиц

ГЛ 23 НК РФ.

Комментарии к Главе 23 НК РФ

- Статья 207 НК РФ. Налогоплательщики

- Статья 208 НК РФ. Доходы от источников в Российской Федерации и доходы от источников за пределами Российской Федерации

- Статья 209 НК РФ. Объект налогообложения

- Статья 210 НК РФ. Налоговая база

- Статья 211 НК РФ. Особенности определения налоговой базы при получении доходов в натуральной форме

- Статья 212 НК РФ. Особенности определения налоговой базы при получении доходов в виде материальной выгоды

- Статья 213 НК РФ. Особенности определения налоговой базы по договорам страхования

- Статья 213.1 НК РФ. Особенности определения налоговой базы по договорам негосударственного пенсионного обеспечения и договорам обязательного пенсионного страхования, заключаемым с негосударственными пенсионными фондами

- Статья 214 НК РФ. Особенности уплаты налога на доходы физических лиц в отношении доходов от долевого участия в организации

- Статья 214.1 НК РФ. Особенности определения налоговой базы, исчисления и уплаты налога на доходы по операциям с ценными бумагами и по операциям с производными финансовыми инструментами

- Статья 214.10. Особенности определения налоговой базы, исчисления и уплаты налога по доходам, полученным от продажи недвижимого имущества, а также по доходам в виде объекта недвижимого имущества, полученного в порядке дарения

- Статья 214.2 НК РФ. Особенности определения налоговой базы при получении доходов в виде процентов, получаемых по вкладам (остаткам на счетах) физических лиц в банках, находящихся на территории Российской Федерации, а также в виде процента (купона), выплач

- Статья 214.2.1 НК РФ с Комментарием

- Статья 214.3. Особенности определения налоговой базы по операциям РЕПО, объектом которых являются ценные бумаги

- Статья 214.4. Особенности определения налоговой базы по операциям займа ценными бумагами

- Статья 214.5. Особенности определения налоговой базы по доходам, полученным участниками инвестиционного товарищества

- Статья 214.6. Особенности исчисления и уплаты налога в отношении доходов по государственным ценным бумагам, муниципальным ценным бумагам, а также по эмиссионным ценным бумагам, выпущенным российскими организациями, выплачиваемых иностранным организациям,

- Статья 214.7. Особенности определения налоговой базы, исчисления и уплаты налога по доходам в виде выигрышей, полученных от участия в азартных играх и лотереях

- Статья 214.8. Истребование документов, связанных с исчислением и уплатой налога при выплате доходов по государственным ценным бумагам, муниципальным ценным бумагам, а также по эмиссионным ценным бумагам, выпущенным российскими организациями, выплачиваемых

- Статья 214.9. Особенности определения налоговой базы, учета убытков, исчисления и уплаты налога по операциям, учитываемым на индивидуальном инвестиционном счете

- Статья 215 НК РФ. Особенности определения доходов отдельных категорий иностранных граждан

- Статья 216 НК РФ. Налоговый период

- Статья 217 НК РФ. Доходы, не подлежащие налогообложению (освобождаемые от налогообложения)

- Статья 217.1. Особенности освобождения от налогообложения доходов от продажи объектов недвижимого имущества

- Статья 218 НК РФ. Стандартные налоговые вычеты

- Статья 219 НК РФ. Социальные налоговые вычеты

- Статья 219.1. Инвестиционные налоговые вычеты

- Статья 220 НК РФ. Имущественные налоговые вычеты

- Статья 220.1. Налоговые вычеты при переносе на будущие периоды убытков от операций с ценными бумагами и операций с производными финансовыми инструментами

- Статья 220.2. Налоговые вычеты при переносе на будущие периоды убытков от участия в инвестиционном товариществе

- Статья 221 НК РФ. Профессиональные налоговые вычеты

- Статья 222 НК РФ. Полномочия законодательных (представительных) органов субъектов Российской Федерации по установлению социальных и имущественных вычетов

- Статья 223 НК РФ. Дата фактического получения дохода

- Статья 224 НК РФ. Налоговые ставки

- Статья 225 НК РФ. Порядок исчисления налога

- Статья 226 НК РФ. Особенности исчисления налога налоговыми агентами. Порядок и сроки уплаты налога налоговыми агентами

- Статья 226.1. Особенности исчисления и уплаты налога налоговыми агентами при осуществлении операций с ценными бумагами, операций с производными финансовыми инструментами, а также при осуществлении выплат по ценным бумагам российских эмитентов

- Статья 227 НК РФ. Особенности исчисления сумм налога отдельными категориями физических лиц. Порядок и сроки уплаты налога, порядок и сроки уплаты авансовых платежей указанными лицами

- Статья 227.1. Особенности исчисления суммы налога и подачи налоговой декларации некоторыми категориями иностранных граждан, осуществляющих трудовую деятельность по найму в Российской Федерации. Порядок уплаты налога

- Статья 227.2. Особенности исчисления сумм налога с фиксированной прибыли контролируемых иностранных компаний

- Статья 228 НК РФ. Особенности исчисления налога в отношении отдельных видов доходов. Порядок уплаты налога

- Статья 229 НК РФ. Налоговая декларация

- Статья 230 НК РФ. Обеспечение соблюдения положений настоящей главы

- Статья 231 НК РФ. Порядок взыскания и возврата налога

- Статья 231.1. Особенности возврата налога, удержанного налоговым агентом с отдельных видов доходов

- Статья 232 НК РФ. Устранение двойного налогообложения

- Статья 233 НК РФ. Утратила силу. Заключительные положения

‹ Статья 206.1. Особенности исчисления и уплаты акциза лицами, сведения о которых внесены в единый государственный реестр юридических лицВверхСтатья 207 НК РФ. Налогоплательщики ›

Итоги

Стандартные, социальные и имущественные налоговые вычеты — наиболее часто применяемые виды налоговых вычетов по НДФЛ. Они доступны физическим лицам, получающим доходы, облагаемые НДФЛ по ставке 13%, при выполнении определенных условий (при наличии детей, статуса инвалида или ветерана, купле-продаже имущества и т. д.). Профессиональные и инвестиционные вычеты встречаются реже и предоставляются ограниченному кругу лиц.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.