Переоценка остатков инвалюты при покупке

Приобретение компаниями инвалюты необходимо для развития бизнеса, к примеру, для того, чтобы импортировать товары. В бухучете следует формировать такие проводки:

| Дебет | Кредит | Комментарий |

| 57 | 51 | Для приобретения инвалюты перечислены средства |

| 52 (1-3) | 57 | Инвалюта зачислена на спецсчет |

| 10 | 57 | Отражение переоценки валютных остатков (разница курсов Центробанка и покупки) |

| 91.2 | 57 | Учет банковской комиссии |

| 51 | 57 | Зачисление неиспользованных сумм |

В случае, когда инвалюта покупается не для осуществления операций по импорту, в бухучете следует записать:

| Дебет | Кредит | Комментарий |

| 57 | 51 | Средства для закупки инвалюты перечислены |

| 52 (1-3) | 57 | Деньги на транзитный счет зачислены |

| 91.2 | 51 | Выплачено вознаграждение банку |

В дальнейшем отражается финансовый результат от проведенной операции:

- Когда курс Центробанка меньше по отношению к курсу покупки, разница (курсовая) учитывается как составная издержек:

Дт 91.2 Кт 57

Сумма снижает прибыль компании.

- Операционный доход появляется при условии, что котировка ЦБ превышает курс закупки:

Дт 57 Кт 91.1

Прибыль компании растет.

Пример 1. купила $4500. Цель приобретения валюты – выплата сотрудникам, отправляющимся за рубеж, командировочных.

Банку перечислено 265,5 тыс. RUB.

Банк приобрел $ по курсу 57,3 руб./доллар. За проведенную операцию он списал комиссию:

(265 500/4500 – 57,3)·4500 = 7 650 руб.

На тот день, когда проводилась операция, курс Центробанка составил 56,8 руб./доллар.

Как проводится переоценка для целей налогообложения

Специально для расчета налога на прибыль отдельный пересчет сумм в инвалюте в рубли не производится. Образовавшиеся в бухучете доходы и расходы в результате курсовых разниц принимают участие в определении налоговой базы:

- доходы от переоценки увеличивают налоговую базу в составе внереализационных доходов (п. 11 ст. 250 НК РФ);

- расходы, возникшие от переоценки, уменьшают налоговую базу в составе внереализационных расходов (подп. 5 п. 1 ст. 265 НК РФ).

ОБРАТИТЕ ВНИМАНИЕ! Результаты переоценки валютных остатков учитываются не только для расчета «обычного» налога на прибыль при ОСНО. При применении спецрежимов, где размер налога связан с фактически получаемым доходом, финансовый результат от колебаний курсов инвалют тоже принимается при расчете налога.

Например, положительная разница считается доходом упрощенца: «Курсовая разница от продажи валюты — доход «упрощенца»».

Отдельного разговора заслуживает влияние переоценки на расчеты по НДС. Положения по переоценке для бухучета авансов и оплат приобретенных материальных активов, а также работ и услуг — связаны с требованиями НК РФ в части определения сумм, по которым рассчитывается НДС к уплате и к вычету.

Пересчет в рубли по перечисленным в предыдущем абзаце операциям выполняется один раз, на дату операции. Соответственно, получившаяся рублевая сумма и будет базой для исчисления НДС к уплате либо к вычету. При условии, что проведенная операция облагается НДС по законодательству РФ.

Особенности переоценки при продаже валюты

В современных условиях организации могут реализовать от 0 до 25% своей валютной выручки государству. Этот процесс отражается следующим образом:

| Дебет | Кредит | Комментарий |

| 57 | 52.1 | отправка валюты на реализацию |

| 51 | 91.1 | зачисление на счет поступивших от продажи сумм |

| 91 | 57 | проданная инвалюта списана |

| 91.2 | 51 | учтены издержки от реализации |

В последний день отчетного периода валютные остатки переоцениваются. Возможные записи при получении:

- прибыли Дт 91 Кт 99

- убытка Дт 99 Кт 91.9

Важно! Нереализованная выручка в инвалюте зачисляется на счет:

Дт 52.1 Кт 52.(1, 2)

Авансовые платежи и курсовые разницы

Суммы авансовых средств выданных или полученных, подлежат учету по курсу, актуальному на ту дату, которая соответствует моменту перечисления денежной массы или ее поступлению.

Когда покупается, к примеру, сырье в счет аванса, ранее уплаченного, оно приходуется по курсу, сложившемуся на день перечисления авансовых денег.

Проблемы в бухучете возможны при их недостаточности для полного покрытия стоимости поставленного сырья. Ценность купленного товара будет формироваться из двух составных:

- Авансовой суммы, которая считается в соответствии с котировкой на дату ее отправки.

- Стоимости, авансом не перекрытой. Она рассчитывается за действующим на день принятия сырья к учету курсом.

Перечисленный ранее аванс переоценке впоследствии не подлежит.

Особенности расчета в валюте при кредитах и займах

Получаемые компаниями кредиты бывают:

- Краткосрочными (до 12 мес.).

- Долгосрочными (более года).

В первом случае для их учета используются сч. 66, 66.21, 66.22, а операции отражаются так:

| Дебет | Кредит | Комментарий |

| 52 | 66.21 | На валютный счет зачислены деньги как кредит краткосрочный |

| 66.21 | 52 | Перечисление средств на покрытие кредита в инвалюте |

| 66.22 | 52 | Покрытие процентов |

В бухучете по долгосрочным кредитам в $, €, £ используются сч. 67, 67.21, 67.22:

| Дебет | Кредит | Комментарий |

| 52 | 67.21 | Деньги зачислены на валютный счет как кредит долгосрочный |

| 67.21 | 52 | Перечислены средства в счет погашения кредита |

| 67.22 | 52 | Перечисленные проценты |

Бухучет займов в инвалюте проводится подобным образом с использованием счетов 66.23 и 67.23.

Подсчет курсовых разниц при покупке необоротных активов

При купле компанией ОС, нематериальных активов в инвалюте по ранее заключенным контрактам, их стоимость определяется либо по курсу Центробанка, либо по иной согласованной сторонами котировке на дату включения активов в учет. Спустя время она не пересчитывается.

Переоценке подлежит только задолженность по оплате (если она есть в наличии). Тогда и возникают курсовые разницы положительные или отрицательные.

Пример 2. Компания закупила холодильное оборудование на $20 тыс. Курс Центробанка в день покупки: 57,4361. Оплата отложена на месяц.

| Описание | Дебет | Кредит | Сумма в руб. |

| Закуплено холодильное оборудование | 08 | 60 | 1 148 722,00 (20 000·57,4361) |

В последний день месяца следует провести перерасчет долга по оплате. Котировка ЦБ составляет 57,6587, что превышает предыдущий. У компании возникают издержки – для полного расчета она нуждается в большей сумме рублевой массы, чтобы рассчитаться с контрагентом:

| Описание | Дебет | Кредит | Сумма, руб. |

| Отражение курсовой разницы согласно расчетам с контрагентом | 91 | 60 | 4 452,00 (20 000·(57,6587-57,4361)) |

Счета с особым порядком переоценки в 1С 8.3

Стоит сказать пару слов о регистре сведений Счета с особым порядком переоценки. Добраться до этого регистра можно через меню Главное – План счетов – Еще – Счета с особым порядком переоценки:

Сюда заносятся счета плана счетов, которые требуют отличного от описанного выше способа переоценки. Если счет плана счетов включен в данный список, то автоматически переоценка остатков при совершении операций на отчетную дату регламентной операцией происходить не будет. Переоценку необходимо делать вручную с помощью документа Операции введенные вручную:

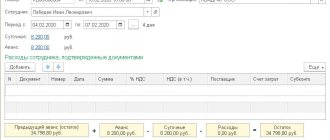

Например, 06.05.2016г. организация оказала услугу на сумму 2000 у.е.,

тем самым сформировалась задолженность по счету 62.31:

Если регистр сведений Счета с особым порядком переоценки оставить незаполненным, то при завершении периода мая в операции Переоценка валюты произойдет переоценка остатка по счету 62.31:

Если же счет 62.31 внести в данный список:

то в Закрытии месяца переоцениваться остаток по нему не будет:

Таким образом, программа бухгалтерского учета семейства 1С 8.3 Бухгалтерия 3.0 способна помочь пользователю, столкнувшемуся с нелегким вопросом учета и переоценки валютных остатков. Бухгалтеру просто остается все правильно настроить и проконтролировать сформированные проводки.

Особенности расчетов с контрагентами по договорам в валюте и в у.е., учет курсовых разниц, в какой момент и как автоматически рассчитываются курсовые разницы в 1С 8.3, перечисление валюты иностранному поставщику по внешнеторговому контракту – все это рассмотрено на нашем курсе по работе в 1С 8.3 Бухгалтерия в модуле Валютные операции. Подробнее о курсе смотрите в нашем видео:

Поставьте вашу оценку этой статье: (

4 оценок, среднее: 5,00 из 5)

Зарегистрированным пользователям доступны более 300 видеоуроков по работе в 1С:Бухгалтерия 8, 1С:ЗУП

Зарегистрированным пользователям доступны более 300 видеоуроков по работе в 1С:Бухгалтерия 8, 1С:ЗУП

Я уже зарегистрирован

После регистрации на указанный адрес Вы получите ссылку на просмотр более 300 видеоуроков по работе в 1С:Бухгалтерия 8, 1С:ЗУП 8 (бесплатно)

Отправляя эту форму, Вы соглашаетесь с Политикой конфиденциальности и даете согласие на обработку персональных данных

Войти в кабинет

Забыли пароль?

Курсовые разницы в налоговом учете

Полученный от пересчета валютных остатков доход не относится к прибыли от продажи продукции. Логично, что он не является объектом налогообложения по НДС.

Компания осуществляет переоценку остатков инвалюты в зависимости от используемого способа бухучета ценностей.

Как именно колебание валютной котировки отражается в учете НДС, показано в таблице:

| Особенности оплаты | Налоговый учет и бухучет выручки | НДС |

| Полная оплата после отправки товара | на дату перехода прав владения товаром | Пересчет отсутствует |

| Полная предоплата | день появления авансовых средств на счету | |

| Оплата частичная | на дату получения частичной оплаты + на день, когда товар переходит в собственность |

Пример № 3. Товар на €12 000 отгрузили 2 ноября (курс 74,2256), а оплатили 26 ноября (курс 75,1258). НДС по ставке 18% должен оплачиваться в следующем размере при использовании метода:

- начислений 160 327,30 (12 000·74,2256·0,18)

- кассового 162 271,72 (12 000·75,1258·0,18)

Разницы курсов учитываются во внереализационных доходах (расходах) точно так, как в бухучете. Значит, когда они положительные, то входят в сумму, облагаемую налогом на прибыль.

Немного теории и настроек

Обратимся для начала к законодательной базе РФ. В ней увидим, что согласно ПБУ 3/2006, если стоимость активов и обязательств выражена в иностранной валюте, то для отражения в бухгалтерском учете эта стоимость пересчитывается в рубли на дату совершения операции в иностранной валюте и на отчетную дату, то есть последний день месяца.

Как же реализован валютный учет и переоценка валюты в 1С 8.3 Бухгалтерия 3.0?

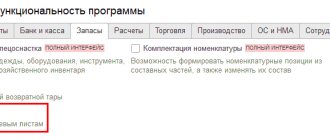

Чтобы иметь возможность вести валютный учет в программе 1С 8.3 при начале эксплуатации необходимо настроить Функциональность, позволяющую вести валютные операции. Меню Главное – Настройки – Функциональность:

Далее на закладке Расчеты устанавливаем сначала флажок Вести учет по договорам, затем – Расчеты в валюте и у.е.:

Так же необходимо в справочнике Валюты:

добавить требующиеся для работы в 1С 8.3 иностранные валюты:

и обеспечить своевременное регулярное обновление значений курсов валют в одноименном регистре сведений:

Учет валютных операций в 1С 8.3

При наличии валютного банковского счета у предприятия, данные о нем необходимо внести в справочник Банковские счета организации:

Для ведения валютных операций в программе 1С 8.3 Бухгалтерия предприятия 3.0 в плане счетов существуют специальные счета, имеющие признак валютного учета:

Эта особенность позволяет в стандартных отчетах программы 1С 8.3 видеть остатки на данных счетах не только в регламентированной валюте – рублях, а также и в нужной иностранной валюте:

Переоценка валютных средств в 1С 8.3

Ничто не стоит на месте и курсы валют изменяются. Соответственно суммы рублевого эквивалента остатков по валютным счетам должны пересчитываться при неизменной сумме валютного остатка. В зависимости от того вырос или упал курс, у организации будут возникать прочие доходы или расходы при переоценке.

Где в 1С 8.3 переоценка валюты

Как только в информационной базе программы 1С 8.3 Бухгалтерия 3.0 возникнут валютные счета с остатками сумм на них, в обработке Закрытие месяца появится строка операции Переоценка валютных средств. Эта операция как раз и призвана производить анализ остатков по валютным счетам плана счетов и осуществлять переоценку валютных сумм с признанием прочих доходов или прочих расходов, формируя соответствующие проводки в автоматической режиме.

Что необходимо сделать перед закрытием месяца либо года, либо перед составлением любой декларации в 1С 8.3 читайте в нашей статье.

Допустим, в апреле организация ООО «Ромашка» открыла валютный расчетный счет и на него была зачислена оплата от клиента в размере 1 000 долларов (курс 68,2724). Отразив поступление валюты в программе 1С 8.3, в обработке Закрытие месяца появилась операция Переоценка валюты:

хотя в марте ее не было:

Итак, теперь зная все вышесказанное, вернемся к программе 1С Бухгалтерия 3.0 и на примерах разберемся как происходит переоценка валюты в автоматическом режиме.

Пример 1. Если курс уменьшился

На 19.04.2016г. курс доллара был 68,2724 руб., на отчетную дату 30.04.2016г. он снизился до 64,3334 руб. В валютной сумме ничего не изменилось, а вот рублевый эквивалент уменьшился, и соответственно предприятие понесло расход, что и отражается операцией Переоценка валюты при завершении периода в апреле:

Пример 2. Если курс увеличился

За май месяц никаких операций по счету не совершалось, соответственно на очередную отчетную дату, на 31.05.2016г., снова возникает потребность в переоценке. Курс доллара в сравнении с предыдущей переоценкой вырос и на 31.05.2016г. составил 66,0825 руб. Таким образом у организации возник прочий доход, что и отражается в регламентной операции Переоценка валюты за май:

Пример 3. Переоценка на момент совершения операции

Что касается переоценки валюты в 1С 8.3 при совершении операции, то механизм аналогичен тому, что рассмотрели выше, только курс пересчета валюты берется согласно дня проведения операции:

Относительно предыдущей даты переоценки 31.05.2016г. курс упал и на 10.06.2016г. составил 63,7402 руб. Организация должна зарегистрировать расход, что мы и видим в проводках:

Валютные доходы при УСН и ОСНО

Упрощенцы беспрепятственно открывают валютные счета для расчетов с зарубежными партнерами.

При УСНО доходы и расходы в инвалюте пересчитываются в RUB по курсу Центробанка, задействованному на соответствующие даты.

Согласно НК, упрощенцы не обязаны:

- проводить переоценку остатков инвалюты по причине изменения котировки;

- осуществлять бухучет издержек и доходов от подобного пересчета.

Поэтому, в отличие от компаний на ОСНО, у упрощенцев:

- не возникает сумм в виде положительных (либо отрицательных) курсовых разниц.

- доходы и издержки устанавливаются единожды – на дату возникновения доходов или проведения затрат.

Объяснением таких особенностей служит кассовый метод, который является базой УСН.

Важно! Валютная выручка подлежит пересчету в RUB по курсу Центробанка действительному в день включения ее в доходы. Она зачислятся на транзитный (не текущий) валютный счет. Авансовые суммы в инвалюте включаются в доходы аналогично.

В издержки компании, появившиеся из-за валютных займов и кредитов, входят:

- проценты, которые регулярно нужно платить;

- образовавшиеся по причине переоценки начисленных %% курсовые разницы;

- минусовые разницы между котировками Центробанка и внутреннего рынка, которые возникают при закупке инвалюты, необходимой для своевременного исполнения договоренностей по займу;

Дополнительные затраты, связанные с расходами по договорам поручительства, страхованию кредитных рисков, банковских гарантий, также включаются в этот перечень.

Правила переоценки валютных остатков

Чтобы переоценку валютных средств осуществить согласно предписаниям, следует придерживаться таких правил:

- Каждую операцию в инвалюте, проводимую с участием финучреждений, следует непременно заносить в ежедневный бухгалтерский баланс в рублях.

Но для проведения контроля и анализа разрешено применение учетных регистров транзакций и программных средств в инвалюте. Банк предоставляет своим клиентам бивалютные выписки.

- Пересчет необходим для всех входящих остатков на валютных счетах. Исключениями выступают суммы предоплаты за товар (выданные или полученные), авансов за услуги или выполненный комплекс работ. Для их отражения следует использовать балансовые счета учета взаиморасчетов, которые проводятся по операциям с партнерами.

- В том случае, когда оформление аналитических счетов осуществляется только в иностранной валюте, остатки каждого согласующего балансового счета отражаются в рублях по курсу ЦБ одновременно в:

- бухгалтерских регистрах;

- формах аналитического и синтетического бухучета.

Такой порядок необходим для последующей сверки учетных документов.

Переоценка остатков средств в валюте — нужно ли пересчитывать на конец месяца

Как видно из таблицы выше — валютные денежные средства переоцениваются по всем возможным основаниям, перечисленным в ПБУ 3/2006. Это такая статья учета, которая может переоцениваться даже ежедневно (например, так положено делать в банках).

Для обычных предприятий ежедневный пересчет валютных остатков, как правило, не требуется. Поэтому переоценки и учет курсовых разниц выполняют, когда закрывают период (стандартно — месяц). То есть конец месяца в данном случае играет роль промежуточной «отчетной даты». Соответственно, при закрытии месяца нужно сделать и промежуточную переоценку валютных статей.

Сделать переоценку остатков на валютных счетах и грамотно отразить ее в учете вам поможет Готовое решение от КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите к разъяснениям экспертов.

ОБРАТИТЕ ВНИМАНИЕ! Большинство современных бухгалтерских программ (например, «1С») выполняют переоценку остатков в инвалюте при операции закрытия месяца в автоматическом режиме. Пользователю достаточно контролировать своевременное обновление справочника валют, чтобы результаты переоценки вышли корректными.