Формирование курсовых разниц и их виды

Под курсовой разницей подразумевается разница, образуемая по причине колебания курса валют за различные отрезки времени. Она появляется при перерасчете стоимости основного капитала или обязательств предприятия с учетом изменения котировок, официально установленных Центробанком.

Курсовая разница актуальна не только для тех компаний, деятельность которых связана с операциями по экспорту или импорту напрямую. Ее появление неизбежно когда: (нажмите для раскрытия)

- предприниматель пользуется кредитными и заемными ресурсами в инвалюте;

- предполагаются командировки сотрудников в зарубежные страны, а значит, нужны инвалютные средства для покрытия их издержек;

- заключаются контракты между контрагентами РФ в условных единицах, которые затем на дату оплаты переводятся в рубли. Причиной является страховка от финансовых потерь, вероятность которых значительная из-за нестабильности отечественных денег.

В зависимости от того, как колеблется котировка инвалюты, курсовая разница может быть:

- Положительной, если наблюдается рост курса.

- Отрицательной – когда происходит снижение котировки.

Причина возникновения курсовых разниц

Курс валют может колебаться в любую сторону – как расти, так и снижаться. События могут развиваться непредсказуемо, поэтому компания может получить меньший или больший доход, чем рассчитывала, если в договоре цена указана не в рублях. Изменение официальной стоимости валюты повлияет на сумму доходов организации.

Рост курса увеличивает:

- расходы при покупке товаров, оборудования, материалов, оплате услуг;

- объем выручки при продажах.

И наоборот, снижение курса может уменьшить расходы по оплате обязательств в валюте или доходы от продаж товаров, работ, услуг, цена которых была указана в денежных единицах другого государства.

Курсовые разницы могут быть как положительными, так и отрицательными. Если курс не менялся, разниц не возникает.

Курсовые разницы при различных системах налогообложения (УСН, ОСНО, ЕСХН)

Компании и организации на УСН не проводят перерасчет стоимости инвалютных ценностей. У них отсутствует необходимость расчета курсовых разниц в процессе такой операции, и включения соответствующих сумм в налогооблагаемую базу.

Такой же порядок предусматривается тогда, когда обязательства выражаются в инвалюте, а оплата проводится в отечественной денежной единице. Выходит, что смена курса Центробанком не оказывает никакого влияния на:

- Остатки денег на инвалютном счете.

- Размер валютной задолженности контрагентов-покупателей, которым товар уже отгружен.

Для предприятий на ОСНО подобного рода поблажек нет. Курсовую разницу необходимо пересчитывать на различные периоды времени: (нажмите для раскрытия)

- на дату отчетную, которая соответствует последнему дню квартала;

- когда происходит значительное колебание котировки инвалют;

- на день перевода у.е. контрагентами или зачисления полученных от них денег.

Компаниям, применяющим ЕСХН, во внереализационные доходы следует включать курсовые разницы положительные, как и при УСНО, но на конец квартала. А вот уменьшить налоговую базу при наличии разниц со знаком минус по платежам авансовым они не могут. Это касается и остальных, работающих на «упрощенке».

Курсовые разницы при УСН «доходы» и «доходы минус расходы»

Стоимость активов или обязательств принимается к учету в рублях. В бухгалтерском учете пересчитывают поступления и расходы по курсу Центробанка в момент оплаты, так как применяется кассовый метод. То есть, производить переоценку обязательств на отчетные даты и учитывать возникающие при этом курсовые разницы в доходах или расходах «упрощенцам» не нужно (п. 1, ст. 346.17 НК РФ).

Иначе говоря, организация включает в налогооблагаемую базу денежные средства в день получения аванса или оплаты от покупателя, заказчика:

- если расчет осуществлен в иностранной валюте – по официальному курсу Центробанка на день оприходования денежных средств (зачисления на расчетный счет или внесения в кассу организации) (п. 3 ст. 346.18 НК РФ);

- по рублевым поступлениям — вся сумма включается в доходы без какого-либо пересчета.

В КУДиР операции отражаются также в российских рублях.

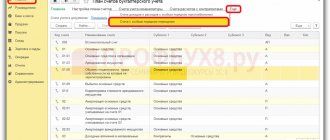

В бухгалтерском учете поступление отражается проводкой с использованием счета 52 «Валютный счет»:

Дебет 52 / Кредит 62.

Дата отгрузки никак не влияет на налоговые обязательства «упрощенца», доходы учитываются только один раз — в момент их поступления. То есть, в этом случае курсовые разницы при УСН в 2020 году не возникают.

Пример

ООО «Осень», применяющее УСН «доходы», 02 марта 2022 года заключило договор с иностранной компанией на поставку запчастей на сумму 8300 евро. Отгрузка произошла 21 марта. Полная предоплата от покупателя поступила на валютный счет общества 20 марта 2022 г. Курс евро на день заключения договора 73,7235 руб., на день зачисления средств на банковский счет – 87,2669 руб., на дату отгрузки — 84,1552 руб.

В доходы ООО «Осень» 20.03.2020 включило сумму предоплаты, пересчитав ее по курсу на дату поступления денег:

8300 х 87,2669 = 724315,27 руб.

В бухгалтерском учете операцию отразили так:

Д52 /К62.2 — 724315,27 руб.

На день отгрузки компания спишет возникшую кредиторскую задолженность:

Д62.1 / К90 – 724315,27 руб., отражена отгрузка запчастей;

Д62.2 / К62.1 – 724315,27 руб., зачтена предоплата, полученная от покупателя.

Доход будет отражен в КУДиР 20.03.2020 в сумме 724315,27 руб.

Отдельно рассмотрим вопрос об операциях покупки или продажи валюты.

Учет курсовых разниц при ЕНВД

Организации, используемые ЕНВД, ведут бухучет полностью и сдают соответствующую отчетность. Когда формируется налоговая база, в расчет курсовые разницы не принимаются. Для фирм на ЕНВД объектом обложения налогами выступает вмененный доход, размер которого определяется умножением базовой доходности и физического показателя, характерного для конкретной деятельности. Таким образом, любая операция с инвалютой не оказывает никакого влияния на расчет ЕНВД.

Если же этот вид налогообложения применяется с ОСНО одновременно, то организация должна вести учет и доходов, и издержек раздельно. Бывает, что практически сделать это невозможно. Тогда происходит распределение общей суммы пропорционально частице доходов, получаемых от работы по каждому виду налогообложения. В том случае, когда курсовые разницы относятся к той составной деятельности организации, которая не облагается ЕНВД, налоги вносятся в казну по ОСНО.

Особенности учета при УСНО

У фирм на УСНО учету подлежит курсовая разница от проведения операций, касающихся покупки инвалюты и ее продажи. Но только при условии, что она будет положительной.

Основанием для такого ведения учета выступают разъяснения Минфина о том, что операции во внебанковском секторе по обмену инвалюты – это не реализация товара. Они становятся таковыми только для банковских учреждений. У них инвалюта выступает имуществом для продажи, а значит, товаром.

Для фирм на УСНО покупка инвалюты и ее реализация за отечественную валюту, это операции, которые:

- связаны с обращением инвалюты;

- не относятся к ее продаже.

Курсовые разницы с плюсом или минусом, рождающиеся от операций купли-продажи инвалюты, следует учитывать во внереализационных доходах. Когда инвалюту удалось продать выше официальной котировки появляется курсовая разница положительная. Именно ее следует зачислить во внереализационные доходы.

Продажа валюты при УСН. Пример и проводки

Пример 2. На валютный счет фирмы Н 08 апреля зачислено оплату за товары по ранее заключенному контракту. Сумма составляет €1200.

Валюту продали днем позже банку коммерческому по курсу 75,3254 RUB/ €.

Котировка ЦБ составляла 74,2387 RUB/ €, что позволило фирме сформировать курсовую разницу положительную:

1200·(75,3254-74,2387) = 1 304,04 руб.

В КУДиР доходы находят свое отражение таким образом:

| Описание операции | Сумма, руб. |

| Размер оплаты по заключенному контракту | 89 086,44 (1200·7,2387) |

| Курсовая разница (плюсовая) от продажи инвалюты | 1304,04 |

Когда «упрощенец» ведет бухучет в полном объеме, операцию отразят проводки:

| Дебет | Кредит | Комментарий | €, RUB |

| 57 | 52 | Валюта в банк для продажи перечислена | €1200 |

| 51 | 57 | Выручка в руб. от продажи евро принята на счет (по ЦБ котировке) | 89 086,44 |

| 57 | 91.1 | курсовая разница определена, руб. | 1 304,04 |

Когда бы курс коммерческого банка был ниже официальной котировки, например, 73,9856, разница получилась бы со знаком минус:

1200·(73,9856-74,2387) = -303,72 руб.

Важно! Курсовая разница со знаком минус не входит в издержки при УСНО и не записывается в КУДиР.

Покупка инвалюты при УСН: проводки

В том случае, когда инвалюта покупается, чтобы оплатить кредит или компенсировать затраты сотрудникам на зарубежные командировки, в бухучете записывается:

| Дебет | Кредит | Комментарий |

| 57 | 51 | Перечисление денег для покупки инвалюты |

| 52 (1, 2, 3) | 57 | Зачисление средств на транзитный счет |

| 91.2 | 51 | Банку выплачены комиссионные |

Внереализационный доход получается, когда котировка ЦБ выше курса покупки. Проводка выглядит так:

ДТ 57 КТ 91.1

Возрастает сумма доходов компании.

Пример 3. имеет валютный кредит. Для его погашения нужно купить валюту на €5 500. У коммерческого банка курс € составляет 73,6987, у ЦБ – 74,2256 RUB/€.

Котировка Центробанка выше, а значит, при покупке получится курсовая разница плюсовая:

5 500·(74,2256-73,6987) = 2 897, 95 руб.

Эта сумма отразится в КУДиР как доход.

Порядок учета доходов в иностранной валюте

Согласно п. 3 ст. 346.18 НК РФ доходы и расходы, выраженные в иностранной валюте, учитываются в совокупности с доходами и расходами, выраженными в рублях. При этом доходы и расходы, выраженные в иностранной валюте, пересчитываются в рубли по официальному курсу ЦБ РФ, установленному соответственно на дату получения доходов и (или) дату осуществления расходов.

В соответствии со ст. 346.15 НК РФ налогоплательщики, применяющие УСН, при определении объекта налогообложения учитывают доходы от реализации, определяемые на основании ст. 249 НК РФ, и внереализационные доходы, определяемые на основании ст. 250 НК РФ.

При определении объекта налогообложения не учитываются доходы, предусмотренные ст. 251 НК РФ; доходы, полученные в виде дивидендов и доходы по операциям с отдельными видами долговых обязательств; а также доходы ИП, облагаемые НДФЛ по налоговым ставкам 35 % и 9 %.

Согласно п. 1 и 2 ст. 249 НК РФ доходом от реализации признаются выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, выручка от реализации имущественных прав. Выручка от реализации определяется исходя из всех поступлений, связанных с расчетами за реализованные товары (работы, услуги) или имущественные права, выраженные в денежной и (или) натуральной формах.

В соответствии с п. 1 ст. 346.17 НК РФ датой получения доходов признается день поступления денежных средств на счета в банках и (или) в кассу, получения иного имущества (работ, услуг) и (или) имущественных прав, а также погашения задолженности (оплаты) налогоплательщику иным способом (кассовый метод).

Таким образом, доходы в виде иностранной валюты, в том числе выручка от реализации товаров, учитываются в целях налогообложения налогом, уплачиваемым в связи с применением УСН, при поступлении указанных денежных средств на транзитный валютный счет налогоплательщика.

Именно на эту дату необходимо отразить полученный доход в гр. 4 разд. I «Книги учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения», утвержденной приказом Минфина РФ от 22.10.2012 г. N 135н.

Особенности налогового учета курсовых разниц

- Первая особенность состоит в том, что в налоговом учете курсовая разница возникает только при условии, что обязательство выражено в инвалюте, и оплатить его следует именно в ней. Датой появления разницы выступает отрезок времени, когда операция совершается.

- Вторая особенность. Разницы с плюсом налоговый учет относит к внереализационным доходам. Это означает, что они не фигурируют при расчете НДС, но влияют на сумму налога на прибыль.

- Третья особенность. Как и в бухучете, нет необходимости производить пересчет авансов и предоплат в инвалюте.

Важно! При расчетах в инвалюте не должно возникать разниц между налоговым и бухучетом. Доходы и издержки отражаются в одинаковых величинах.

Что изменилось в связи с принятием Указа № 159?

Указ № 159 дал право коммерческим организациям:

1) относить суммы разниц, образующиеся с 1 января 2022 г. по 31 декабря 2022 г. при пересчете выраженной в иностранной валюте стоимости активов и обязательств в официальную денежную единицу Республики Беларусь, на доходы (расходы) будущих периодов;

2) в дальнейшем списывать их на доходы (расходы) по финансовой деятельности в порядке и сроки, установленные руководителем организации, но не позднее 31.12.2022 (п. 1 Указа № 159).

Указ № 159 распространяет свое действие на отношения, возникшие с 1 января 2022 г. (п. 2 Указа № 159).

До принятия Указа № 159 суммы курсовых разниц, возникающих в организациях (в т.ч. при возврате авансов и погашении кредиторской задолженности в форме аккредитива), кроме случаев, указанных в пп. 5, 6 НСБУ № 69 [3], следовало отражать по дебету (кредиту) счетов учета денежных средств, расчетов и других счетов и кредиту (дебету) счета 91 «Прочие доходы и расходы», если иное не установлено законодательством (п. 7 НСБУ № 69).

Таким образом, в подавляющем большинстве случаев в 2022 г. курсовые разницы должны были отражаться на счете 91 в составе доходов и расходов по финансовой деятельности, что с учетом роста курсов иностранных валют привело к ухудшению финансовых результатов у многих организаций (уменьшению прибыли, росту убытков).

Курсовые разницы по договорам в эквиваленте

Указ № 159 не меняет порядок отражения в бухгалтерском учете курсовых разниц, возникающих при пересчете стоимости активов и обязательств, выраженной в официальной денежной единице Республики Беларусь в сумме, эквивалентной определенной сумме в иностранной валюте. В отношении таких курсовых разниц могут быть применены следующие варианты отражения в бухгалтерском учете и при налогообложении прибыли в 2022 г. (см. табл. 1 и 2).

Таблица 1

Вариант 1

В таком случае порядок отражения курсовых разниц в составе доходов и расходов в бухгалтерском и налоговом учете будет совпадать.

Таблица 2

Вариант 2

В таком случае порядок отражения курсовых разниц в составе доходов и расходов в бухгалтерском и налоговом учете не будет совпадать. Следствием этого будет возникновение отложенных налоговых активов и (или) отложенных налоговых обязательств (Инструкция № 113 [7]).

Курсовые разницы по договорам в иностранной валюте

Напомним, что курсовые разницы |*| по договорам в иностранной валюте, возникающие в течение календарного года, организации (за исключением банков) вправе включать в состав внереализационных доходов и (или) расходов при определении налоговой базы налога на прибыль:

* Перенос отражения курсовых разниц в составе доходов (расходов) по финансовой деятельности

– либо на даты, определяемые в соответствии со ст. 174 и 175 НК, в течение налогового периода;

– либо в последнем отчетном периоде соответствующего календарного года.

Выбранный организацией порядок налогового учета курсовых разниц отражается в ее учетной политике и изменению в течение текущего налогового периода не подлежит (подп. 1.1 п. 1 Указа № 504).

В последующем организации получили право выбранный в соответствии с Указом № 504 порядок налогового учета курсовых разниц изменять однократно в течение 2022 г. путем внесения изменения в учетную политику (подп. 2.6 п. 2 Указа № 143 [8]).

Как работают Указ № 159 и Указ № 504?

Указ № 159 регулирует вопросы бухгалтерского учета курсовых разниц, а Указ № 504 – вопросы налогообложения курсовых разниц.

С принятием Указа № 159 появилась вариантность отражения в бухгалтерском учете курсовых разниц в отношении активов и обязательств, выраженных в иностранной валюте. Свой выбор организациям следует закрепить в учетной политике.

В Письме МНС разъяснено, что в целях налогообложения прибыли коммерческие организации, изменившие порядок отражения курсовых разниц в соответствии с Указом № 159 в бухгалтерском учете, руководствуются положениями подп. 3.20 п. 3 ст. 174 и подп. 3.26 п. 3 ст. 175 НК и включают в состав внереализационных доходов (расходов) возникающие курсовые разницы на каждую отчетную дату, т.е. без применения положений Указа № 159.

Выбранный организацией период включения курсовых разниц в налоговую базу по налогу на прибыль должен быть закреплен в учетной политике. Организации не вправе устанавливать в учетной политике разный порядок учета для курсовых разниц, подлежащих включению в состав внереализационных расходов, и для курсовых разниц, подлежащих включению в состав внереализационных доходов.

Если порядок налогового учета курсовых разниц в учетной политике организации не определен, курсовые разницы подлежат учету при исчислении налога на прибыль на основании положений ст. 173–175 НК.

Как можно учитывать курсовые разницы?

Принимая во внимание нормы Указа № 159, Указа № 504, Указа № 143 |*| и Письма МНС , можно выделить следующие варианты учета курсовых разниц в отношении активов и обязательств, выраженных в иностранной валюте, для целей бухгалтерского учета и налогообложения прибыли, которые могут иметь место согласно учетной политике (см. табл. 3–7).

* Изменение в отражении в налоговом учете курсовых разниц в 2022 г.

Таблица 3

Вариант 1

В таком случае порядок отражения курсовых разниц в составе расходов будет совпадать в бухгалтерском и налоговом учете.

Таблица 4

Вариант 2

В таком случае порядок отражения курсовых разниц в составе расходов может не совпадать в бухгалтерском и налоговом учете и могут возникать отложенные налоговые активы и (или) отложенные налоговые обязательства согласно Инструкции № 113.

Таблица 5

Вариант 3

В таком случае порядок отражения курсовых разниц в составе расходов будет совпадать в бухгалтерском и налоговом учете.

Таблица 6

Вариант 4

В данном случае порядок отражения курсовых разниц в составе расходов не будет совпадать в бухгалтерском и налоговом учете |*| и будут возникать отложенные налоговые активы и (или) отложенные налоговые обязательства согласно Инструкции № 113.

* Как будут взаимодействовать бухгалтерский и налоговый учет курсовых разниц

Таблица 7

Вариант 5

В этом случае порядок отражения курсовых разниц в составе расходов может не совпадать в бухгалтерском и налоговом учете и могут возникать отложенные налоговые активы и (или) отложенные налоговые обязательства согласно Инструкции № 113.

Все ли вопросы сняты?

Больше всего вопросов у организаций вызывает правильное применение варианта 2 для целей налогообложения прибыли. Рассмотрим его подробнее.

Для целей бухгалтерского учета организация предусмотрит относить курсовые разницы по договорам в иностранной валюте на доходы (расходы) будущих периодов и списывать на доходы (расходы) по финансовой деятельности в порядке и сроки, установленные руководителем организации, но не позднее 31 декабря 2022 г. (п. 1 Указа № 159).

Для целей налогообложения прибыли такие курсовые разницы отражаются на даты, определяемые в соответствии со ст. 174 и 175 НК (абз. 2 подп. 1.1 п. 1 Указа № 504).

Обратимся к норме подп. 3.20 п. 3 ст. 174 НК : дата отражения внереализационных доходов в виде курсовых разниц определяется плательщиком на дату признания доходов в бухгалтерском учете (п. 2, подп. 3.20 п. 3 ст. 174 НК). В подп. 3.26 п. 3 ст. 175 НК также сказано, что дата отражения внереализационных расходов определяется плательщиком на дату признания расходов в бухгалтерском учете (п. 2, подп. 3.26 п. 3 ст. 175 НК).

По мнению автора, при выборе данного варианта учета курсовых разниц, исходя из вышеприведенных норм НК, признание внереализационных доходов и расходов в течение налогового периода должно происходить как в бухгалтерском учете.

Однако в Письме МНС разъяснено, что в целях налогообложения прибыли коммерческие организации, изменившие порядок отражения курсовых разниц в соответствии с Указом № 159 в бухгалтерском учете, включают в состав внереализационных доходов (расходов) возникающие курсовые разницы |*| на каждую отчетную дату, т.е. без применения положений Указа № 159.

* Порядок учета курсовых разниц при определении налога на прибыль может быть изменен один раз

Практики проверок данного участка учета со стороны налоговых органов и Комитета госконтроля нет. Соответственно судебная практика также отсутствует.

Если организация решит использовать вариант 2, ей целесообразно иметь адресный ответ налоговых органов.

Напомним, что плательщикам гарантируется административная и судебная защита их прав и законных интересов в порядке, определяемом НК и иными актами законодательства (часть первая п. 3 ст. 21 НК).

Часть первая п. 3 ст. 21 НК распространяется также на плательщиков при исчислении и уплате ими налогов, сборов (пошлин) на основании разъяснений по вопросам применения налогового законодательства, полученных ими от налоговых органов в письменной или электронной форме (часть вторая п. 3 ст. 21 НК).

От редакции

Порядок отражения курсовых разниц в налоговом учете разъяснен также в письме МНС Республики Беларусь от 03.06.2020 № 2-2-10/01179 (см. с. 41 этого номера журнала). Вопросы, которые поднимает автор статьи, звучат в «Вопросе недели» (см. с. 7 этого номера журнала).