Пошаговая инструкция

Внимание! Ставка НДС изменена с 01.01.2019 с 18% на 20% и с 18/118 на 20/120.

Организация, ведущая торговую деятельность, заключила договор с ООО «КОНТУР» на создание web-сайта, исключительные права на который будут принадлежать Организации. Сайт планируется использовать как интернет-магазин в течение 10 лет.

27 февраля подписан акт на выполненные работы по полной разработке сайта на сумму 141 600 руб. (в т.ч. НДС 18%).

28 февраля приобретенный сайт введен в эксплуатацию.

Учетной политикой по БУ и НУ предусмотрено начисление амортизации линейным способом по всем объектам НМА.

В данном примере рассматривается приобретение готового НМА.

Рассмотрим пошаговую инструкцию оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Приобретение НМА | |||||||

| 27 февраля | 08.05 | 60.01 | 120 000 | 120 000 | 120 000 | Принятие к учету внеоборотного актива | Поступление НМА |

| 19.02 | 60.01 | 21 600 | 21 600 | Принятие к учету НДС | |||

| Регистрация СФ поставщика | |||||||

| 27 февраля | — | — | 141 600 | Регистрация СФ поставщика | Счет-фактура полученный на поступление | ||

| Ввод в эксплуатацию НМА | |||||||

| 28 февраля | 04.01 | 08.05 | 120 000 | 120 000 | 120 000 | Ввод в эксплуатацию | Принятие к учету НМА |

| Принятие НДС к вычету по НМА | |||||||

| 28 февраля | 68.02 | 19.02 | 21 600 | Принятие НДС к вычету | Формирование записей книги покупок | ||

| — | — | 21 600 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

| Начисление амортизации | |||||||

| 31 марта | 44.01 | 05 | 1 000 | 1 000 | 1 000 | Начисление амортизации | Закрытие месяца — Амортизация НМА и списание расходов по НИОКР |

| Признание затрат на амортизацию в составе коммерческих (косвенных) расходов | |||||||

| 31 марта | 90.07.1 | 44.01 | 1 000 | 1 000 | 1 000 | Признание затрат на амортизацию в составе коммерческих (косвенных) расходов | Закрытие месяца — Закрытие счета 44 «Издержки обращения» |

На каких счетах учитывать нематериальные активы?

Счет учета объекта нематериальных активов зависит от права, на котором он получен.

| Право | Счет учета | Пример |

| Исключительное право | 0 102 ХN 000 «Научные исследования (научно-исследовательские разработки)» 0 102 XR 000 «Опытно-конструкторские и технологические разработки» 0 102 XI 000 «Программное обеспечение и базы данных» 0 102 XD 000 «Иные объекты интеллектуальной собственности» | Исключительное право на ПО — счет 0 102 ХI 000; Исключительное право на селекционное достижение — счет 0 102 ХN 000; Исключительное право на товарный знак — счет 0 102 ХD 000; Исключительное право на изобретение — счет 0 102 ХN 000 |

| Неисключительное право | 0 111 6N 000 «Права пользования научными исследованиями (научно-исследовательскими разработками)» 0 111 6R 000 «Права пользования опытно-конструкторскими и технологическими разработками» 0 111 6I 000 «Права пользования программным обеспечением и базами данных» 0 111 6D 000 «Права пользования иными объектами интеллектуальной собственности» | Неисключительное право на антивирус — счет 0 111 6I 000; Неисключительное право на полезную модель — счет 0 111 6N 000; Неисключительное право на электронный архив — счет 0 111 6I 000; Неисключительное право на литературное произведение — счет 0 111 6D 000. |

Объекты нематериальных активов группируются согласно п. 37 Инструкции № 157н. То есть объекты, полученные на исключительном праве, учитываются на соответствующем счете 102 00, где Х может принимать значение 2 «Особо ценное движимое имущество учреждения», 3 «Иное движимое имущество учреждения» или 9 «Имущество в концессии».

Еще по теме: Учет имущества в 2022 году: 10 «горячих» вопросов

Например, на счете 102 91 «Программное обеспечение и базы данных в концессии» подлежит отражению информация об являющихся объектами концессионных соглашений программах для электронных вычислительных машин, базах данных, информационных системах и (или) сайтах в сети Интернет или других информационно-телекоммуникационных сетях, в состав которых входят такие программы для ЭВМ и (или) базы данных, либо о совокупности указанных объектов, а также об операциях, их изменяющих.

Группировка по видам имущества, обозначаемым буквами N, R, I или D, соответствует подразделам классификации, установленным ОКОФ *(3) (п. 67 Инструкции № 157н, письмо Минфина России от 17.09.2020 № 02-07-10/81813). А именно, ОКОФ предусматривает следующие группы объектов интеллектуальной собственности (код ОКОФ 700):

- научные исследования и разработки (код ОКОФ 710);

- программное обеспечение и базы данных (код ОКОФ 730);

- другие объекты интеллектуальной собственности (код ОКОФ 790).

Например, мультимедиа-приложения поименованы в группе «Программное обеспечение и базы данных» — код ОКОФ 732.00.10.08. Следовательно, исключительное право на данный объект, относящийся к иному движимому имуществу, учитывается на счете 102 3I. А если учреждение обладает неисключительным правом на мультимедиа-приложения, то оно будет отражаться на счете 111 6I.

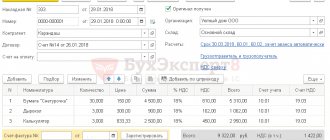

Приобретение НМА

Затраты организации в имущество, которое впоследствии будет принято в бухгалтерском учете в качестве нематериального актива, учитываются по счету 08.05 «Приобретение нематериальных активов» (план счетов 1С).

Приобретение НМА отражается документом Поступление НМА в разделе ОС и НМА — Нематериальные активы — Поступление НМА.

В документе указывается:

- Нематериальный актив — нематериальный актив из справочника Нематериальные активы;

- Вид объекта — Нематериальный актив; PDF

- Счет учета — 08.05 «Приобретение нематериальных активов»;

- Счет НДС — 19.02 «НДС по приобретенным нематериальным активам».

Проводки по документу

Документ формирует проводки:

- Дт 08.05 Кт 60.01 — оприходование НМА;

- Дт 19.02 Кт 60.01 — принятие к учету НДС.

Регистрация СФ поставщика

Для регистрации входящего счета-фактуры от поставщика необходимо указать его номер и дату внизу формы документа Поступление (акт, накладная), нажать кнопку Зарегистрировать. PDF

Документ Счет-фактура полученный автоматически заполняется данными документа Поступление (акт, накладная).

- Код вида операции — «Получение товаров, работ, услуг».

Независимо от того, установлен или нет в документе флажок Отразить вычет НДС в книге покупок датой получения, при его проведении не будут сделаны проводки по принятию НДС к вычету. Вычет НДС по НМА возможен только через документ Формирование записей книги покупок.

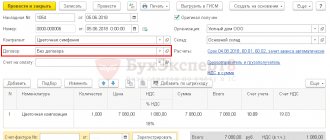

Ввод в эксплуатацию НМА

Нематериальные активы, используемые в организации, учитываются в дебете счета 04 «Нематериальные активы» (план счетов 1С) по первоначальной стоимости. Первоначальная стоимость НМА формируется исходя из фактических затрат на его приобретение и иных расходов, непосредственно связанных с приобретением и обеспечением условий для использования актива в запланированных целях, за исключением НДС и иных возмещаемых налогов (п. 6-8 ПБУ 14/2007, п. 3 ст. 257 НК РФ).

Узнать о формировании первоначальной стоимости в БУ и НУ

Принятие к учету НМА оформляется документом Принятие к учету НМА в разделе ОС и НМА — Нематериальные активы — Принятие к учету НМА.

Вкладка Внеоборотный актив

На вкладке Внеоборотный актив указываются данные приобретенного актива до ввода в эксплуатацию:

- Вид объекта учета — Нематериальный актив;

- Способ поступления — способ поступления внеоборотного актива в организацию, в нашем примере это Приобретение за плату;

- Нематериальный актив — ранее введенный нематериальный актив в справочнике Нематериальные активы;

- Счет — 08.05 «Приобретение нематериальных активов».

По кнопке Рассчитать суммы заполняются поля:

- Стоимость;

- Стоимость НУ.

Вкладка Бухгалтерский учет

Стоимость НМА в БУ погашается посредством начисления амортизации. Если срок полезного использования НМА не определен, то амортизация не начисляется (п. 23 ПБУ 14/2007).

На вкладке Бухгалтерский учет указывается:

- Счет учета — 04.01 «Нематериальные активы организации»;

- Счет начисления амортизации — «Амортизация нематериальных активов»;

- флажок Начислять амортизацию должен быть установлен: именно он влияет на автоматическое начисление амортизации в БУ при Закрытии месяца;

- Способ начисления амортизации — метод начисления по БУ, установленный в учетной политике организации;

- Способ отражения расходов по амортизации — способ учета затрат на амортизацию НМА, выбирается из справочника Способы отражения расходов.

В нашем примере затраты учитываются по Дт 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность» (план счетов 1С), т. к. расходы на амортизацию торговых организаций включаются в состав коммерческих расходов в БУ (косвенных расходов — в НУ).

- Срок полезного использования (в месяцах) — предполагаемый срок полезного использования.

Вкладка Налоговый учет

Амортизируемым имуществом в НУ признается имущество, у которого (п. 1 ст. 256 НК РФ):

- срок полезного использования более 12 месяцев;

- первоначальная стоимость более 100 000 руб.

На вкладке Налоговый учет указывается:

- Порядок включения стоимости в состав расходов — Начисление амортизации, т.к. в налоговом учете актив признается амортизируемым имуществом;

- флажок Начислять амортизацию должен быть установлен: именно он влияет на автоматическое начисление амортизации по НУ при Закрытии месяца;

- Срок полезного использования (в месяцах) — срок полезного использования, согласно установленной амортизационной группы НМА;

- Специальный коэффициент — понижающий коэффициент, если он установлен учетной политикой. В нашем примере он не установлен, поэтому данное поле не заполняем (п. 4 ст. 259.3 НК РФ).

К норме амортизации НМА могут применяться только понижающие коэффициенты. Повышающие коэффициенты (п. 1-3 ст. 259.3 НК РФ) предусмотрены исключительно для ОС.

Проводки по документу

Документ формирует проводку:

- Дт 04.01 Кт 08.05 — ввод в эксплуатацию НМА.

Создание актива

Если НМА создается в учреждении, то в первоначальную стоимость имущества следует включать:

- Оплату труда работников, участвующих в создании объекта. Обратите внимание, что учитывается не только начисленная заработная плата, но и страховые взносы и прочие отчисления с оплаты труда.

- Затраты по оплате работ, услуг, товаров, приобретаемых для создания НМА. В том числе по договорам авторского заказа или договорам ГПХ.

- Траты учреждения на обслуживание, ремонт и эксплуатацию оборудования, используемого в создании нематериальной собственности.

- Иные категории трат организации.

Недопустимо включать в первоначальную стоимость следующие расходы:

- Общехозяйственные расходы, кроме затрат, непосредственно связанных с разработкой НМА.

- Затраты организации на научно-исследовательские, технологические и опытно-конструкторские работы прошлых отчетных периодов, которые уже были признаны доходами, расходами.

- Траты, непосредственно связанные с созданием образцов новых изделий, принимаемых в состав НФА учреждения только по результатам технологических, научно-исследовательских и опытно-конструкторских работ.

Затраты относите на бухгалтерский счет 0 106 00 000 в аналогичном порядке.

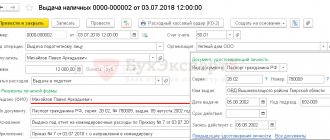

Принятие НДС к вычету по НМА

НДС принимается к вычету по покупным НМА при выполнении условий (п. 2 ст. 171 НК РФ):

- НМА должны использоваться в деятельности, облагаемой НДС;

- в наличии правильно оформленный СФ (УПД);

- НМА приняты к учету на счете 08.05 «Приобретение нематериальных активов» (абз. 3 п. 1 ст. 172 НК РФ, Постановление ФАС Уральского округа от 25.12.2013 N Ф09-13315/13 по делу N А76-25197/2012).

Принять НДС к вычету можно в течение 3 лет после постановки его на учет на счет 08.05 «Приобретение нематериальных активов». При этом НДС должен приниматься к вычету по НМА в полной сумме налога, указанной в счете-фактуре (п. 1, 1.1 ст. 172 НК РФ, Письмо Минфина РФ от 19.12.2017 N 03-07-11/84699).

На данный момент в 1С принятие НДС к вычету возможно только после отражения НМА на счете 04.01 «Нематериальные активы организации», т. е. после проведения документа Принятие к учету НМА. В отличие от ОС это может стать причиной налогового риска.

В связи с тем, что НК РФ в целях принятия НДС к вычету не указывает, на каком именно бухгалтерском счете должен быть учтен объект НМА, не исключены разногласия налоговиков и налогоплательщиков по вопросу отсчета 3-летнего периода для заявления данного вычета — по аналогии с вычетом НДС по основным средствам (Определение ВС РФ от 21.09.2015 N 309-КГ15-11146). По нематериальным активам подобной судебной практики недостаточно, чтобы делать какие-либо выводы.

Принятие НДС к вычету по НМА оформляется документом Формирование записей книги покупокв разделе Операции — Закрытие периода — Регламентные операции НДС. Для автоматического заполнения вкладки Приобретенные ценности необходимо воспользоваться кнопкой Заполнить.

Проводки по документу

Документ формирует проводку:

- Дт 68.02 Кт 19.02 — НДС принят к вычету.

Отчет Книга покупок можно сформировать из раздела Отчеты— НДС — Книга покупок. PDF

Декларация по НДС

В декларации по НДС сумма вычета отражается:

В Разделе 3 стр. 120 «Сумма НДС, подлежащая вычету»: PDF

- сумма НДС, принятая к вычету.

В Разделе 8 «Сведения из книги покупок»:

- счет-фактура полученный, код вида операции «».

Правила учета нематериальных активов

Информация по счету 04 складывается из стоимости всех инвентарных объектов, зафиксированных на балансе (по начальной или фактической стоимости). Счет активный: поступления отражаются по дебету, а списания – по кредиту.

Объекты принимаются к учету через счет 08 «Вложения во внеоборотные активы». На этом этапе происходит формирование первоначальной стоимости актива и он дебетуется на счет 04 сразу же после того, как будет готов к эксплуатации. Происходит это после проверки объекта на соответствие всем требованиям, прописанным в ПБУ для НМА (ссылка выше).

Начисление амортизации

Нормативное регулирование

В бухгалтерском учете стоимость НМА погашается посредством начисления амортизации, начиная со следующего месяца после принятия объекта к учету и прекращается погашаться со следующего месяца после его выбытия или полного погашения стоимости НМА (п. 31-33 ПБУ 14/2007).

Начисление амортизации осуществляется по кредиту счета «Амортизация нематериальных активов» в корреспонденции со счетами затрат. В нашем примере НМА учитывается для коммерческих нужд, поэтому затраты по начисленной амортизации относятся на издержки обращения в дебет счета 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность» (план счетов 1С).

В налоговом учете стоимость объекта НМА погашается посредством начисления амортизации, начиная со следующего месяца после ввода его в эксплуатацию и прекращает погашаться со следующего месяца после его выбытия или полного погашения стоимости (п. 4 ст. 259 НК РФ, п. 5 ст. 259.1 НК РФ).

В НУ начисленная амортизация может признаваться в составе прямых, косвенных или внереализационных расходов, в соответствии с учетной политикой по НУ. В нашем примере амортизация учитывается в составе косвенных расходов единовременно в последний день месяца начисления.

Узнать подробнее особенности начисления амортизации в 1С

Учет в 1С

Параметры начисления амортизации задаются:

- изначально — в документе Принятие к учету НМА;

- при изменении в параметрах отражения начисления амортизации — в документе Изменение отражения амортизации НМА.

Ежемесячное начисление амортизации осуществляется при выполнении процедуры Закрытие месяца операция Амортизация НМА и списание расходов НИОКР в разделе Операции — Закрытие периода — Закрытие месяца.

В нашем примере web-сайт www.udom-shop.ru принят к учету в качестве НМА и введен в эксплуатацию 28 февраля, следовательно, амортизация в БУ и НУ начисляется с марта.

Проводки по документу

Документ формирует проводку:

- Дт 44.01 Кт — начисление амортизации.

Аналогично осуществляется начисление амортизации за следующие месяцы до полного погашения стоимости. При выбытии НМА амортизация за последний месяц начисляется в документе выбытия, например, в документе Передача НМА.

Контроль

Расчет амортизации:

Ежемесячная сумма амортизации в 1С рассчитана правильно.

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. документа по расчету амортизации, например, Бухгалтерскую справку.

В 1С можно распечатать бланк расчета амортизации с помощью отчета Справка-расчет амортизации в разделе Операции — Закрытие периода — Закрытие месяца — кнопка Справки-расчеты — Амортизация.

В нем представлен расчет амортизации в БУ PDF и НУ PDF по отдельности, но с возможностью раскрыть сумму амортизации по месяцам начисления.

Амортизация

Существенно изменилась амортизация НМА в бухгалтерском учете: активы с неопределенным сроком полезного использования теперь не амортизируются. Ранее для таких объектов определялся десятилетний срок полезного использования. В 2022 году требуется пересмотреть СПИ по этим НМА. Если комиссия классифицирует их как объекты с неопределенным сроком, то начисление амортизации по ним прекращается.

ВАЖНО!

Не корректируйте сумму амортизации прошлых лет. В карточке учета НФА по форме 0504031 необходимо изменить информацию о сроке полезного использования и порядке амортизации (Письмо Минфина №02-07-07/25218 от 02.04.2021).

Амортизацию начисляют только по активам с определенным СПИ. Если стоимость объекта не превышает 100 000 рублей, начисляется 100% амортизация при признании объекта в составе группы НМА. Особых правил для начисления амортизации по нематериальным активам с неисключительным правом пользования не установлено.

Признание затрат на амортизацию в составе коммерческих (косвенных) расходов

При закрытии месяца амортизация на счете 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность» списываются полностью в Дт счета 90.07.1 «Расходы на продажу по деятельности с основной системой налогообложения» (план счетов 1С).

Для того чтобы издержки обращения отразились в составе расходов на продажу, необходимо запустить процедуру Закрытие месяца операция Закрытие счета 44 «Издержки обращения» в разделе Операции — Закрытие периода — Закрытие месяца.

Проводки по документу

Документ формирует проводку:

- Дт 90.07.1 Кт 44.01 — отражение в составе коммерческих расходов издержек обращения в размере суммы амортизации.

Декларация по налогу на прибыль

В декларации по налогу на прибыль сумма начисленной амортизации отражается: PDF

В Листе 02 Приложение N 2:

- стр. 040 «Косвенные расходы – всего»;

- стр. 131 «Сумма амортизации…, начисленная линейным методом»: стр. 132 «в т.ч. по нематериальным активам». Справочно

Для доступа к разделу авторизируйтесь на сайте.

См. также:

- Учетная политика: НМА

- Функциональность: ОС и НМА

- Вычет НДС при создании НМА

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Принятие к учету основного средства с амортизационной премией Наряду с амортизацией организация вправе единовременно отнести в расходы, уменьшающие…

- Документ Принятие к учету ОС Приобретение оборудования, движимого и недвижимого имущества практически всегда связано с…

- Документ Принятие к учету НМА Документ Принятие к учету НМА предназначен для постановки на учет…

- Документ Принятие к учету НМА при УСН Документ Принятие к учету НМА предназначен для постановки на учет…

Особенности учета НМА при УСН.

Безусловно, далеко не все операторы связи вправе применять УСНО из-за несоответствия критериям, установленным гл. 26.2 НК РФ (в части доходов, численности работников, остаточной стоимости основных средств, структуры компании и участия в их уставном капитале других юридических лиц). Между тем фискальная привлекательность данного спецрежима (если речь идет об объекте налогообложения «доходы минус расходы») отчасти нивелируется закрытым перечнем расходов, признаваемых в налоговой базе. Кроме того, некоторые налоговые правила сформулированы нечетко. К примеру, первоначальная стоимость создаваемого силами оператора связи, применяющего УСНО, характерного для него объекта НМА – программного обеспечения формируется исходя из фактических затрат на его создание (изготовление). Расходы на НМА включают в себя в том числе расходы на оплату труда (с учетом страховых взносов). Но под понятие «расходы на оплату труда» согласно действующему законодательству подпадают в равной степени как выплаты, производимые оператором связи работникам непосредственно за выполнение трудовой функции, в том числе связанной с созданием объекта НМА (программного обеспечения), так и выплаты, напрямую не связанные с трудовой деятельностью, но рассчитываемые исходя из среднего заработка, например отпускные. Следовательно, отпускные (и страховые взносы, начисленные на них) можно отнести к группе рискованных для «упрощенцев» расходов. Как поступить с такими затратами: включить в первоначальную стоимость НМА или произвести учет НМА в качестве самостоятельного расхода? Исходя из разъяснений официальных органов и судебной практики, постараемся ответить на данный вопрос.