Учет основных средств при УСН «доходы»

«Упрощенцы», выбравшие объект налогообложения «доходы», никаких расходов для целей налогообложения не учитывают (п. 1 ст. 346.18 НК РФ), поэтому каким-либо образом уменьшить налог за счет расходов, связанных с приобретением основных средств, не могут. Однако это не значит, что объекты ОС можно игнорировать. Вести учет основных средств при УСН «доходы» все же придется.

Дело в том, что остаточная стоимость основных средств важна как критерий, позволяющий перейти на УСН и применять именно этот спецрежим. Соблюдать же его в равной мере должны все «упрощенцы» (а также те, кто только собирается перейти на УСН), независимо от избранного объекта налогообложения. На это обратил внимание Минфин России в своем письме от 18.09.2008 № 03-11-04/2/140.

Напомним, что порог остаточной стоимости ОС, при превышении которого применение упрощенки невозможно, устанавливается в подп. 16 п. 3 ст. 346.12 НК РФ. С 2022 года он составляет 150 млн руб. Рассчитывается показатель остаточной стоимости по данным бухгалтерского учета.

ОБРАТИТЕ ВНИМАНИЕ! Данное ограничение по остаточной стоимости ОС распространяется как на организации, так и на индивидуальных предпринимателей (см., например, письмо Минфина от 02.11.2018 № 03-11-11/78908).

При продаже основных средств «доходные» «упрощенцы» учитывают соответствующие поступления в общеустановленном порядке.

Подробнее об этом — в материале «Порядок продажи ОС при УСН «доходы»».

ВАЖНО!!! С 01.01.2022 применение ФСБУ 6/2020 «Основные средства» обязательно для всех организаций. Организации, которые имеют право на ведение упрощенного бухгалтерского учета (а к таковым часто и относятся упрощенцы), освобождены от применения некоторых пунктов нового стандарта. Определять остаточную (балансовую) стоимость для контроля лимита стоимости ОС необходимо, исходя из данных бухучета, то есть на основании ФСБУ 6/2020.

Основные средства в КУДИР

Индивидуальные предприниматели не ведут бухучет, но они обязаны фиксировать доходы и расходы в соответствующей книге учета (КУДИР) по форме, утвержденной приказом Минфина РФ от 22.10.2012 № 135н. Организации тоже ведут КУДИР. В ней отражают и признание расходов по приобретенным объектам основных средств.

Расходы, о которых идет речь, должны фиксироваться в разделе II книги учета. Если объектов ОС было приобретено за отчетный период несколько, то каждый из них должен указываться в отдельной строке раздела II.

Дело в том, что ОС могут различаться в аспекте срока полезной эксплуатации, вследствие чего порядок списания расходов по ним может быть разным (далее в статье мы рассмотрим данную особенность).

Важный аспект работы с расходами по ОС в книге учета: итоговую сумму, которая отражает расходы на покупку, учитываемые при исчислении налоговой базы одного или нескольких объектов основных средств, и указывается в последней строке раздела II по графе 12, необходимо вписать также в графу 5, которая находится в разделе I книги учета.

Отражать расходы, связанные с приобретением ОС при УСН, необходимо, как мы отметили выше, равными долями: соответствующие суммы следует фиксировать в графе 11 раздела II книги учета.

Учет ОС при УСН «доходы минус расходы»

Налогоплательщикам, применяющим УСН с объектом «доходы, уменьшенные на величину расходов», при расчете единого налога разрешается учитывать расходы (подп. 1 п. 1 ст. 346.16 НК РФ):

- на приобретение, сооружение и изготовление основных средств;

- их достройку, дооборудование, реконструкцию, модернизацию и техническое перевооружение.

О порядке учета и особенностях налогообложения основных средств при УСН также читайте в этой статье.

Порядок учета основных средств при УСН «доходы минус расходы» прописан в подп. 3 и 4 ст. 346.16 НК РФ.

По какой стоимости вести учет ОС для УСН «доходы минус расходы»

Порядок определения стоимости в учете основных средств при УСН зависит от того, когда объекты ОС были приобретены и введены в эксплуатацию:

- Если это произошло после перехода на упрощенку, то ОС, которые приобретены/созданы в периоде нахождения на УСН, принимаются к учету по первоначальной стоимости, определяемой в порядке, установленном законодательством о бухгалтерском учете (п. 3 ст. 346.16 НК РФ, п. 3.10 Порядка заполнения КУДИР, утв. приказом Минфина России от 22.10.2012 № 135н).

Если у вас есть доступ к К+, проверьте правильно ли вы определили первоначальную стоимость основных средств. Если доступа к К+ нет, получите бесплатный пробный доступ и переходите в Путеводитель по УСН.

2. Если это произошло до перехода на УСН с объектом «доходы минус расходы» (п. 3 ст. 346.16, п. 2.1 ст. 346.25 НК РФ), определение стоимости зависит от того, с какого режима был переход:

- с ОСНО — по остаточной стоимости в виде разницы между ценой приобретения и суммой амортизации, начисленной по «прибыльным» правилам в соответствии с гл. 25 НК РФ;

- ЕСХН — по остаточной стоимости, определяемой по остаточной стоимости ОС на дату перехода на уплату ЕСХН, уменьшенной на сумму расходов, учтенных в период применения сельхозрежима;

- при переходе с УСН «доходы» остаточная стоимость не определяется.

О том, расходы по ОС какого назначения могут быть учтены для УСН, читайте в материале «Для УСН учитываются расходы только на «производственные» ОС».

1С Бухгалтерия — учет хозяйственных операций в деталях!

подписаться на обновления в блоге через e-mail

Здравствуйте дорогие читатели блога blog-buh. Сегодня мы в очередной раз познакомимся с ещё одной регламентной операцией закрытия месяца, которая есть в программном продукте 1С Бухгалтерия Предприятия 8 редакции 3.0 – она называется «Признание расходов на приобретение ОС для УСН». Программа 1С БУХ позволяет вести учет не только при общей системе налогообложения (ОСН), но и при упрощенной (УСН). Также отмечу, что её можно успешно использовать для ведения учета ИП, но это несколько другой разговор, поэтому пока его отложим. В этой статье я расскажу о некоторых особенностях учета при УСН и на примере расскажу для чего используется регламентная операция – «Признание расходов на приобретение ОС для УСН».

Напомню, что на сайте уже есть ряд статей, которые посвящены вопросу закрытия месяца в программе 1С БУХ 3.0:

- Часть 2: «Закрытие счетов 20, 23, 25, 26» проводки: подробный разбор «Закрытия месяца» в 1С БУХ 3.0

- Часть 1: «Закрытие счетов 20, 23, 25, 26» проводки: подробный разбор «Закрытия месяца» в 1С БУХ 3.0;

- «Корректировка стоимости номенклатуры»;

- «Переоценка валютных средств»;

- «Расчет торговой наценки»;

- «Признание расходов на приобретение ОС для УСН»;

- «Списание дополнительных расходов для УСН»;

- «Расчет долей списания косвенных расходов»;

- «Расчет транспортного налога»;

- «Расчет земельного налога»;

- «Расчет налога на имущество»;

- «Списание расходов будущих периодов»;

- «Погашение стоимости спецодежды и спецоснастки»;

- Учет амортизации основных средств;

- Исключение НЗП из состава материальных расходов для УСН;

- Способы амортизации основных средств в 1С Бухгалтерия.

Настройка учетной политики для целей УСН

Прежде чем приступить к обзору текущего вопроса мне хотелось бы немного рассказать про то, как настроить 1С БУХ редакции 3.0 для учета Упрощенной Системы Налогообложения (УСН). Для этого давайте откроем «Учетную политику» (раздел главного меню «Справочники и настройки учета» в интерфейсе «Такси»). Устанавливаем переключатель «Система налогообложения» в значение «Упрощенная» и заполняем закладку «УСН».

На этой закладке надо указать следующие поля:

- Дата перехода на УСН – первое число года; переходить на УСН с другой системы налогообложения можно только с начала года; это поле я заполнять не буду, так как наша организация не переходит на УСН, а только открылась и начинает деятельность сразу на УСН;

- Уведомление о переходе на УСН № и дату – уведомление о переходе надо предоставить в налоговый орган до 31 декабря; также не заполняю;

- Контролировать положения переходного периода в соответствии с п.1 ст.346.25 НК РФ – устанавливается для организаций, которые до перехода на УСН имели ОСН и при исчислении налога на прибыль использовали метод начислений.

- Объект налогообложения – два варианта: «доходы» при ставке в 6% или «доходы минус расходы» при ставке 15%. Для нашего примера будет выбран второй вариант;

- Порядок признания расходов – открывается таблица, в которой галочками устанавливаются критерии признания.

- Основной порядок отражения авансов от покупателя для целей налогообложения – если выбрано значение «Доходы УСН», то аванс будет признан доходом для целей УСН, если выбрано второе значение, то аванс не будет считаться доходом УСН.

В особенности остальных закладок я вдаваться не буду, поскольку они индивидуальны для каждой организации и их заполнение не составит особых проблем. Перейдем далее к рассматриваемому вопросу.

Покупка основного средства при УСН

Рассмотрим принцип работы регламентной операции «Признание расходов на приобретение ОС для УСН» на примере организации, которая приобретает дорогостоящий сервер и принимает его к учету как основное средство (ОС).

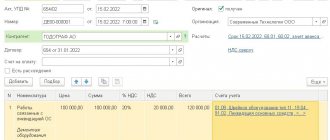

| Итак, для начала наша организация осуществляет предоплату поставщику в размере 40 000 руб. Для этого формируем документ «Списание с расчетного счета». Заполнение самого документа не имеет никаких особенностей в связи с УСН. Мне хотелось бы обратить внимание на проводки документа. Помимо стандартной бухгалтерской проводки Дт 60.02 <- Кт 51 на сумму 40 000, программа формирует движение в регистре «Книга учета доходов и расходов (раздел I) (1)». |

В графе 6 этого регистра проставляется сумма нашего платежа – 40 000.

Далее с помощью документа «Поступление товаров и услуг» отражаем приобретение оборудования – Сервера – стоимостью в 100 000 руб. Документ заполняем стандартным образом, особенностей в связи с УСН тут нет. Он формирует типичную проводку Дт 08.04 Кт 60.01 на сумму 100 000 руб. Также засчитывает аванс Дт 60.01 Кт 60.02 – 40 000 руб. Дополнительных проводок по налоговому учету не формирует.

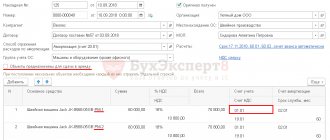

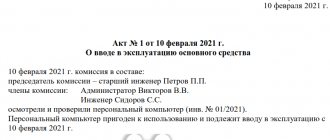

| Теперь формируем документ «Принятие к учету ОС». Подробно об этом документе и об амортизации ОС я писал в статье Учет амортизации основных средств: подробное описание «Закрытия месяца» в 1С БУХ 3.0. Поэтому сейчас я отмечу только те особенности, которые касаются УСН. Эти особенности присутствуют на закладке «Налоговый учет (УСН)» документа «Принятие к учету ОС». Есть несколько полей, которые надо заполнить для корректного учета расходов на покупку этого ОС в УСН: |

- Стоимость (сумма расходов УСН) – указываем общую стоимость сервера 100 000 руб.;

- Дата приобретения – дату документа «Поступление товаров и услуг» 14.02.2014;

- Срок полезного использования – укажем 36 месяцев;

- Порядок включения стоимости в состав расходов – если мы выбираем вариант «Включить в состав амортизируемого имущество», то расходы на покупку ОС будут, во-первых, включены в Раздел 2 Книги учета доходов и расходов (он называется «II. Расчет расходов на приобретение основных средств и …, учитываемых при исчислении налоговой базы …»), а, во-вторых, расходы будут распределены равномерно между кварталами. Если же мы выбираем вариант «Включить в состав расходов», то в Раздел 2 этот расход не попадает, а попадает только в Раздел 1 Книги учета доходов и расходов, к тому же расход будет учтен полностью в одном месяце. Мы выберем первый вариант;

- Оплата – в этой табличной части необходимо вручную указать сумму и дату предоплаты поставщику по этому ОС.

Проведем документ. Он сформирует стандартную проводку бухгалтерского учета Дт 01.01 Кт 08.04 – 100 000 руб., а также сформирует запись в регистре «Зарегистрированные оплаты основных средств (УСН)». На основании этого регистра будет формироваться документ закрытия месяца «Признание расходов на приобретение ОС для УСН». Данные для проводки программа взяла из табличной части «Оплата» на закладке «Налоговый учет (УСН)».

Далее мы отражаем оставшуюся оплату поставщику в размере 60 000 руб. документом «Списание с расчетного счет». Тут подробно останавливаться не буду.

Поскольку оплата была произведена уже после того как мы приняли к учету ОС, необходимо её зарегистрировать для целей УСН (регистр «Признание расходов на приобретение ОС для УСН», который мы рассматривали только что). Для этого используется документ «Регистрация оплаты ОС и НМА УСН». Ссылка на него находится в разделе главного меню «ОС и НМА». В документе необходимо указать основное средство, дату оплаты и сумму оплаты. Провести документ.

Формирование регламентной операции закрытия месяца «Признание расходов на приобретение ОС для УСН»

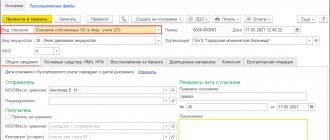

Теперь можно поговорить о закрытии месяца. Операция «Признание расходов на приобретение ОС для УСН» может формироваться раз в квартал (март, июнь, октябрь, декабрь), если есть соответствующие основания для формирования. В нашем случае первый раз этот документ будет сформирован в марте 2014 года (ОС куплено и принято к учету в феврале). Операция будет выполняться каждый квартал до конца года, поскольку в документе «Принятие к учету ОС» был выбран порядок учета стоимости «Включить в состав амортизируемого имущество». Сформируем мартовский документ и посмотрим проводки.

Как мы видим документ сформировал проводки в двух регистрах. Первый регистр «Книга учета доходов и расходов (раздел I)». В графу 7 этого регистра были сделаны 2 записи, которые соответствую датам оплаты поставщику за поступившее оборудование (10.02.2014 – аванс; 16.02.2014 – оставшаяся часть долга). Суммы в графе определены как четверть (25 %) от суммы оплат, чтобы равномерно распределить оплаты по всем 4 кварталам года. Этот регистр определяет заполнение Раздела 1 «Доходы и расходы» в КУДиР.

Второй регистр «Книга учета доходов и расходов (раздел II)». У этого регистра заполняется графа 13 теми же значениями. Этот регистр определяет заполнение раздела 2 «Расчет расходов на приобретение основных средств и …, учитываемых при исчислении налоговой базы …» КУДиР.

На этом всё!

Если Вам понравилась эта статья, Вы можете воспользоваться кнопочками социальных сетей, чтобы сохранить её у себя!

Также не забывайте свои вопросы и замечания оставлять в комментариях!

Ещё раз напомню, что это был материал из рубрики «Закрытие месяца», все статьи которой находятся здесь. Чтобы вовремя узнать о новых публикациях Вы можете подписаться на обновления блога через e-mail.

Срок списания ОС на расходы

Этот срок также зависит от периода несения расходов (п. 3 ст. 346.16 НК РФ):

- Если это произошло в период применения упрощенной системы, расходы на приобретение (сооружение, изготовление) ОС, а также достройку, дооборудование, реконструкцию, модернизацию и техническое перевооружение ОС учитываются с момента ввода этих основных средств в эксплуатацию.

- Если расходы были понесены до перехода на упрощенную систему, стоимость основных средств со сроком полезного использования до 3 лет включительно полностью уменьшает упрощенный налог в течение первого календарного года применения УСН.

ОС со сроком полезного использования от 3 до 15 лет включительно списывают 3 года:

- 50% стоимости — в течение первого календарного года УСН;

- 30% стоимости — в течение второго;

- 20% — в течение третьего.

Основные средства со сроком полезного использования свыше 15 лет списываются в течение первых 10 лет применения упрощенной системы налогообложения равными долями их стоимости.

Сроки полезного использования ОС устанавливаются на основе классификации, утв. постановлением Правительства РФ от 01.01.2002 № 1, или в соответствии с техническими условиями или рекомендациями организаций-изготовителей, если ОС в классификации не поименованы (п. 3 ст. 346.16 НК РФ).

Как учесть ОС на УСН для списания в расходы

Чтобы учесть объект ОС в расходах, нужно соблюсти правила его признания в учете и формирования стоимости (которую в дальнейшем и можно будет списать).

Стоимость объекта ОС на упрощенке формируется также как первоначальная стоимость основного средства по правилам бухучета. То есть в стоимость объекта попадают цена покупки (создания) и то, во что обошлись его доставка, сборка, наладка и прочие мероприятия, приводящие объект в состояние, пригодное для эксплуатации.

Не забываем про оплату. Если расходы представляют собой уплату денежных средств – учитываем на дату оплаты. Если обязательства исполнены иначе (например, бартером), принимаем к учету оплату в момент закрытия сделки с обеих сторон.

Если организация применяет упрощенный порядок ведения бухучета, допускается и первоначальную стоимость ОС считать в упрощенном порядке. Напомним основные моменты упрощенного порядка для ОС:

- В стоимость можно включать только прямые траты на покупку объекта или его создание (например, оплату подрядчикам). Остальные затраты (например, на транспортировку или пуско-наладку) можно учитывать сразу в расходах периода, в котором они произведены;

- Скидки, бонусы, льготы, предоставленные поставщиками, можно принимать в доходы периода, когда они получены, не корректируя формируемую стоимость капвложений;

- Если продавец или подрядчик предоставили длительную отсрочку по оплате и проценты в договоре отдельно не указаны – их можно не выделять из договорной стоимости объекта ОС. В капвложения включается вся сумма по договору так, как если бы отсрочки не было.

Порядок списания ОС на расходы

Приобретенные средства труда при УСН, так же как и при ОСНО, для налоговых целей делятся на материально-производственные запасы, единовременно учитываемые в затратах, и собственно ОС. Ориентиром тут служит стоимость приобретенного ОС, значение которой для целей такого деления с 2016 года составляет 100 000 руб. (п. 1 ст. 256 НК РФ).

Учет основных средств при УСН осуществляется согласно следующим правилам:

- Расходы на приобретение ОС, а также их достройку, дооборудование, реконструкцию, модернизацию и техническое перевооружение принимаются в уменьшение налоговой базы за отчетные периоды равными долями (п. 3 ст. 346.16 НК РФ, п.4 ст.5 закона «О внесении изменений» от 08.06.2015 № 150-ФЗ).

- Расходы на ОС отражаются в последнее число отчетного (налогового) периода в размере уплаченных сумм (подп. 4 п. 2 ст. 346.17 НК РФ).

- Учесть расходы можно только по основным средствам, используемым при осуществлении предпринимательской деятельности (подп. 4 п. 2 ст. 346.17 НК РФ).

На практике это происходит так:

- сумма, подлежащая учету в соответствующем году, делится на равные части по количеству отчетных периодов, оставшихся до конца года;

- на конец каждого квартала полученная часть относится на расходы, о чем делается запись в книге учета доходов и расходов.

Подробнее об оформлении этого документа читайте в этом материале.

Пример

Организация, применяющая УСН, в июле приобрела и оплатила основное средство стоимостью 200 000 руб. Учесть его стоимость в расходах она может до конца текущего года. Поскольку с момента приобретения ОС до конца года остается 2 отчетных периода (III и IV кварталы), в каждом из них на расходы можно списать по 100000 руб. (на 30 сентября и 31 декабря соответственно).

Как показать списание ОС в учетных регистрах

Информация о том, что в расходы принимается стоимость ОС, вносится в КУДиР.

Для расшифровки условий и порядка принятия затрат по ОС в книге есть специальный раздел II. Его потребуется заполнить по каждому кварталу, в последний день которого произвели списание в расходы на основные средства.

Данные из раздела II переносятся в раздел I за соответствующий квартал. В сумме, принимаемой в расходы за квартал, на его последнее число. Таким образом, результат от списания ОС окажется просуммирован с другими расходами и учтется при расчете аванса за квартал или платежа за год.

Списание ОС, приобретенных с рассрочкой платежа

Если оплата ОС происходит в рассрочку (частями), то расходы учитываются равномерно в размере фактически уплаченных сумм (подп. 4 п. 2 ст. 346.17 НК РФ, письма Минфина России от 25.09.2019 № 03-11-11/73807, от 17.05.2011 № 03-11-06/2/78 и 13.12.2010 № 03-11-11/287).

Пример

Организация в рассрочку приобрела основное средство стоимостью 555 000 руб. Сторонами был согласован следующий график платежей:

- 30 апреля — 225 000 руб.;

- 31 июля — 180 000 руб.;

- 31 октября — 60 000 руб.;

- 15 января — 90 000 руб.

В данном случае в расходы текущего налогового периода можно списать только ту часть стоимости ОС, которую организация оплатит в этом году, то есть 465 000 руб. (225 000 + 180 000 + 60 000).

Списание будет происходить в следующем порядке:

- 225 000 руб. — равными долями во II, III и IV кварталах (по 75 000 руб. 30 июня, 30 сентября и 31 декабря);

- 180 000 руб. — равными долями в III и IV кварталах (по 90 000 руб. 30 сентября и 31 декабря);

- 60 000 руб. — в IV квартале (31 декабря).

Оставшиеся 90 000 руб. организация будет учитывать в следующем году — тоже равными долями по 22 500 руб. (90 000 руб. / 4) 31 марта, 30 июня, 30 сентября и 31 декабря.

Продажа ОС «упрощенцем»

В отдельных случаях при продаже основных средств учтенные расходы придется восстановить. Это необходимо сделать, если ОС реализуется:

- до истечения 3 лет с момента учета расходов на его приобретение (для ОС со сроком полезного использования до 15 лет);

- до истечения 10 лет с момента приобретения (для основных средств со сроком полезного использования свыше 15 лет).

При этом производится пересчет налоговой базы по единому налогу за весь период пользования такими основными средствами — с момента их учета в составе расходов до даты реализации (передачи) с учетом положений главы 25 НК РФ. Иными словами, из налоговой базы надо удалить расходы, учтенные по правилам УСН, и включить в нее амортизацию, рассчитанную по правилам налога на прибыль (письма Минфина России от 11.04.2016 № 03-03-06/3/20413, от 14.04.2014 № 03-11-06/2/16837).

Если вы используете линейный метод начисления амортизации, вы можете перепроверить правильность своих расчетов с помощью экспертов КонсультантПлюс. Получите пробный бесплатный доступ к К+ и переходите к расчетному примеру.

Дополнительная сумма налога уплачивается в бюджет вместе с пенями (п. 3 ст. 346.16 НК РФ), за соответствующие периоды подаются уточненные декларации.

Основные лимиты по УСН

Чтобы работать на упрощенке, предприниматели и организации должны соблюдать ограничения:

- средняя численность сотрудников — не больше 130 человек;

- размер дохода с начала календарного года — не больше 200 млн рублей;

- остаточная стоимость основных средств — не больше 150 млн рублей.

Если их нарушить, компания потеряет право на применение УСН и будет принудительно переведена на ОСНО с начала квартала, в котором допустила превышение. Уже за этот период нужно будет рассчитать и уплатить налог на прибыль (НДФЛ для ИП) и НДС. Вернуться на упрощенку можно будет не ранее чем через год. Например, при утрате права на УСН в августе 2022 года, вновь начать работать на упрощенке получится только с 1 января 2023 года.

Напоминаем, что с 2022 года упрощенцы должны платить налог по повышенным ставкам, когда сумма доходов превышает 150 млн рублей, а средняя численность сотрудников — 100 человек.

Читать подробнее

Итоги

При учете основных средств при УСН нужно принимать во внимание особенности, рассмотренные в этой статье и связанные как с порядком определения стоимости, которую можно учесть в расходах, так и с порядком признания расходов. В случае реализации объекта основных средств до истечения 3 или 10 лет (в зависимости от срока полезного использования) с момента признания расходов важно не забыть пересчитать налоговую базу, подать уточненные декларации и уплатить пени.

Источники:

- Налоговый кодекс РФ

- Приказ Минфина России от 22.10.2012 N 135н

- Постановление Правительства РФ от 01.01.2002 N 1

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.