Когда применяется способ списания стоимости пропорционально объему продукции (работ, услуг)?

Способ списания стоимости пропорционально объему продукции (СПО) фирма вправе выбрать по своему желанию из разрешенных способов начисления амортизации. Но такая возможность существует только в бухгалтерском учете. В НК РФ все иначе.

ВАЖНО! В бухучете существует 4 способа начисления амортизации, перечисленные в п. 18 ПБУ «Учет основных средств» (утв. приказом Минфина России от 30.03.2001 № 26н): 1 линейный и 3 нелинейных. В НК РФ методов только 2 — линейный и нелинейный (ст. 259).

СПО относится к группе «бухгалтерских» нелинейных способов, однако с «налоговой» нелинейной амортизацией он имеет существенные различия. Связаны они с особенностями методологии подсчета суммы амортизации при СПО:

- для расчета амортизации необходимо располагать информацией о предполагаемом объеме продукции (работ, услуг) в течение всего срока полезного использования имущества;

- амортизация за расчетный период напрямую зависит от объема выпущенной с применением данного вида имущества продукции (работ, услуг).

ВАЖНО! С 2022 года ПБУ 6/01 утратит силу. Ему на смену придет ФСБУ 6/2020. Положения нового ФСБУ можно применять и ранее, закрепив такие нормы в учетной политике предприятия.

Как начислять амортизацию, учитывая положения ФСБУ 6/2020, узнайте в КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

При «налоговом» нелинейном способе сумма амортизации рассчитывается не по отдельному виду амортизируемого имущества, а зависит от суммарного баланса амортизационной группы и установленной ст. 259.2 НК РФ нормы амортизации.

При выборе метода амортизации приоритет может быть отдан СПО в том случае, когда:

- станки, оборудование и иное имущество используется интенсивно для выпуска определенных видов продукции (выполнения работ, оказания услуг);

- можно определенно установить связь между износом имущества и объемом произведенной продукции (выполненной работой или услугой).

В любом случае подход к выбору метода амортизации должен осуществляться взвешенно и обоснованно, с соотнесением выгод от подобного списания стоимости имущества с уровнем возникающих при этом расчетных и учетных затрат. Об этом расскажем в следующем разделе.

Определиться с «налоговым» амортизационным методом поможет материал «Какой выбрать метод начисления амортизации в налоговом учете?».

Производительный способ начисления амортизации: особенности применения

Рациональное применение различных способов начисления амортизации основных средств позволяет с одной стороны, обеспечивать поступление ресурсов для воспроизводства этих средств, а с другой— влиять на размеры амортизационных отчислений, оптимизируя затраты на производство на разных этапах развития организации.

§ Начисление амортизации регулируется Инструкцией о порядке начисления амортизации основных средств и нематериальных активов, утвержденной постановлением Министерства экономики Республики Беларусь, Министерства финансов Республики Беларусь и Министерства архитектуры и строительства Республики Беларусь от 27.02.2009 № 37/18/6 (в ред. от 19.12.2019; далее — Инструкция № 37/18/6).

ПОРЯДОК ИСПОЛЬЗОВАНИЯ ПРОИЗВОДИТЕЛЬНОГО СПОСОБА НАЧИСЛЕНИЯ АМОРТИЗАЦИИ

Производительный способ начисления амортизации заключается в ее начислении исходя из амортизируемой стоимости объекта и отношения натуральных показателей объема продукции (работ, услуг), выпущенной (выполненных) в текущем периоде, к ресурсу объекта (п. 43 Инструкции № 37/18/6).

Ресурс каждого конкретного объекта основных средств устанавливается по решению комиссии исходя из его технических характеристик. Он представляет собой количество продукции (работ, услуг) в натуральных показателях, которое в соответствии с технической документацией может быть выпущено (выполнено) на протяжении всего срока эксплуатации объекта (п. 23 Инструкции № 37/18/6).

Обратите внимание

Особенностью и преимуществом производительного способа начисления амортизации является наличие прямой зависимости размера амортизационных отчислений от интенсивности (количественных параметров) использования объекта основных средств в каждом конкретном отчетном периоде.

ПРИМЕР 1

Согласно техническому паспорту деревообрабатывающий станок способен обработать 500 000 м. п. древесины или проработать в течение 10 000 ч. Первоначальная стоимость станка — 50 000 тыс. руб.

Расчет амортизации производительным способом производится следующим образом.

В качестве ресурса объекта выбирается одна из характеристик использования станка — выработка в погонных метрах либо часах.

Амортизация на единицу продукции (на 1 м. п.) составит:

1) 50 000 тыс. руб. / 500 000 м. п. = 0,1 тыс. руб. (если применяется ресурс объекта в погонных метрах обработанной древесины);

2) 100 000 тыс. руб. / 10 000 ч = 5 тыс. руб. (если применяется ресурс объекта в часах работы).

Предположим, что в течение отчетного месяца на деревообрабатывающем станке было обработано 8800 м. п. древесины, а время работы станка за этот же период составило 160 ч. Амортизационные отчисления за месяц составят:

1) 8800 м. п. × 0,1 тыс. руб. = 880 тыс. руб. (если применяется ресурс объекта в погонных метрах обработанной древесины);

2) 160 ч × 5 тыс. руб. = 800 тыс. руб. (если применяется ресурс объекта в часах работы).

На практике организация должна выбрать один из показателей, характеризующих производственную мощность объекта основных средств.

ПРИМЕР 2

Организация приобрела автомобиль с амортизируемой стоимостью, равной 150 млн руб., и предполагаемым пробегом 500 тыс. км. Пробег в отчетном месяце составил 15 тыс. км.

Амортизация на 1 км пробега составит: 150 млн руб. / 500 тыс. км = 0,3 млн руб.

Амортизационные отчисления за отчетный месяц будут равны: 15 тыс. км × 0,3 млн руб. = 4,5 млн руб.

Пунктом 37 Инструкции № 37/18/6 предусмотрено, что организация самостоятельно определяет способы и методы начисления амортизации.

Ограничения по использованию напрямую установлены только применительно к нелинейному способу (его нельзя применять в отношении ряда объектов, в т. ч. зданий и сооружений, за исключением антенн и взлетно-посадочных полос) (п. 41 Инструкции № 37/18/6). В отношении производительного способа таких ограничений нет.

Однако, поскольку при применении производительного способа необходимо определить ресурс объекта, – фактически оно возможно только в отношении тех объектов, ресурс которых достаточно точно установлен технической документации и имеет количественное выражение, т. е. объектов, при помощи которых непосредственно происходит выпуск продукции (выполнение работ, оказание услуг).

В связи с этим применение производительного способа начисления амортизации по зданиям и сооружениям на практике носит очень ограниченный характер, т. к. у них чаще всего отсутствует определенный ресурс использования. Вместе с тем использование по таким объектам данного способа законодательно не запрещено, если их ресурс все же будет установлен.

ВЫБОР ПОКАЗАТЕЛЕЙ ФАКТИЧЕСКОГО ИСПОЛЬЗОВАНИЯ

Ресурс объекта и его фактическое использование могут выражаться в единицах, предназначенных для измерения выпуска продукции и пробега, в часах эксплуатации и т. д.

Производительный способ начисления амортизации наиболее приемлем в тех случаях, когда срок эксплуатации обусловлен преимущественно техническими показателями (например, максимальными объемами выпуска продукции, оказания услуг или осуществления работ).

? Организация торговли применяла линейный способ начисления амортизации, а с 1 января 2022 г. изменила его на производительный.

Можно ли при применении этого способа в качестве ресурса объекта использовать фактический объем товарооборота?

Ресурс каждого объекта устанавливается исходя из его технических характеристик как количество продукции (работ, услуг) в натуральных показателях, которое в соответствии с технической документацией может быть выпущено (выполнено) на протяжении всего срока эксплуатации объекта (п. 23 Инструкции № 37/18/6).

С учетом данной нормы ресурс объекта может выражаться в любых натуральных показателях, характеризующих фактическое использование объекта в каждом отчетном периоде. Кроме того, должна существовать возможность достоверного определения общей величины показателя за весь период использования объекта (срок полезного использования).

Правил, по которым следует осуществлять выбор показателей, характеризующих ресурс использования объектов при применении производительного способа, Инструкция № 37/18/6 не устанавливает. Согласно п. 5 приложения 1 к Инструкции № 37/18/6 определение ресурса каждого объекта, в отношении которого принято решение о начислении амортизации производительным способом, относится к функциям комиссии по проведению амортизационной политики организации.

Вместе с тем относительно возможности использования показателя фактического объема товарооборота в качестве ресурса объекта, принадлежащего организации торговли, необходимо отметить следующее.

Объем товарооборота представляет собой один из итоговых финансово-экономических показателей деятельности торговой организации. Данный показатель:

- характеризует в стоимостном выражении результат хозяйственной деятельности организации в целом, а не использования конкретного объекта (объектов) основных средств;

- зависит от множества факторов (рыночного спроса, цен на товары (услуги) и т. п.) и не связан напрямую с интенсивностью использования конкретного объекта основных средств.

В связи с этим, по мнению автора, установить связь между объемом товарооборота и величиной фактического использования конкретного объекта основных средств на практике затруднительно. Следовательно, применение данного показателя в качестве ресурса объекта будет необоснованным.

ПЕРЕХОД К ПРОИЗВОДИТЕЛЬНОМУ СПОСОБУ НАЧИСЛЕНИЯ АМОРТИЗАЦИИ

До окончания срока полезного использования амортизируемых объектов способы и методы начисления амортизации разрешается пересматривать:

- с начала отчетного года с обязательным отражением в учетной политике организации (книге учета основных средств у индивидуальных предпринимателей);

- в течение отчетного года в случаях завершения модернизации, реконструкции объектов основных средств, их дооборудования, достройки, технического диагностирования и освидетельствования с полной их остановкой, по объектам основных средств, перешедшим при реорганизации, в случае возобновления или продления срока функционирования нематериальных активов, в т. ч. при осуществлении вложений, не влекущих за собой создание нового объекта нематериального актива (п. 37 Инструкции № 37/18/6).

При пересмотре способов и методов начисления амортизации недоамортизированная стоимость объекта распределяется на оставшийся срок его полезного использования (в соответствии с применяемыми способами и методами начисления) в порядке, установленном пп. 66–70 Инструкции №37/18/6.

Следует помнить о том, что при использовании производительного способа, в отличие от других способов, начало и прекращение начисления амортизации совпадают с месяцем начала эксплуатации объекта и месяцем ее окончания в связи с выбытием (принятием к бухгалтерскому учету в качестве актива, предназначенного для реализации, утверждением акта о списании) соответственно (пп. 34 и 36 Инструкции № 37/18/6).

Пунктом 69 Инструкции № 37/18/6 установлен порядок перехода с линейного или нелинейного к производительному способу начисления амортизации. Согласно нему при переходе с линейного или нелинейного к производительному способу начисления амортизации амортизационные отчисления рассчитываются исходя из недоамортизированной стоимости объекта на дату перехода и ресурса объекта. Расчет амортизационных отчислений производительным способом производится начиная с даты принятия решения о переходе.

При выборе производительного способа амортизация по объекту начисляется исходя из его остаточного ресурса, определяемого комиссией с учетом технического состояния объекта как разности установленного в соответствии с Инструкцией № 37/18/6 ресурса объекта и использованного ресурса объекта (фактического объема выпущенной продукции (работ, услуг).

? В организационную структуру организации торговли входят магазины (торговая сеть), объекты общественного питания (осуществляют изготовление продукции и обслуживание посетителей), кондитерский цех (осуществляет производство продукции). Организация ранее применяла линейный способ начисления амортизации.

Правомерным ли было изменение способа начисления амортизации на производительный с 1 января 2022 г.? Обязательно ли применять один способ начисления амортизации по всем структурным подразделениям?

Организация самостоятельно определяет способы и методы начисления амортизации по объектам основных средств и нематериальных активов, используемым в предпринимательской деятельности, выбирая линейный либо нелинейный способ (метод уменьшаемого остатка, прямой или обратный метод суммы чисел лет), производительный способ (п. 37 Инструкции № 37/18/6).

Способы и методы начисления амортизации, применяемые по объектам одного наименования, могут различаться.

До окончания срока полезного использования амортизируемых объектов способы и методы начисления амортизации разрешается пересматривать с начала отчетного года с обязательным отражением в учетной политике организации (без каких-либо дополнительных условий).

При этом предусмотрены ограничения, касающиеся применения нелинейного способа начисления амортизации (п. 41 Инструкции № 37/18/6). Для производительного способа таких ограничений не установлено.

С учетом вышесказанного организация торговли имеет право:

— с начала любого отчетного года пересмотреть способ начисления амортизации, изменив его с линейного на нелинейный (по тем объектам, по которым это допускается либо на производительный;

— выбрать свой способ (метод) начисления амортизации по каждому объекту основных средств, в т. ч. по объектам, используемым в одном структурном подразделении.

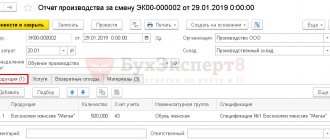

? Погрузочно-разгрузочная техника введена в эксплуатацию в апреле 2022 г. Срок ее полезного использования составляет 10 лет. В техническом паспорте установлен ресурс, равный 1500 циклов и 20 000 ч работы. При вводе погрузочно-разгрузочной техники в эксплуатацию организация приняла решение начислять амортизацию линейным способом. Первоначальная стоимость техники равна 450 000 тыс. руб., остаточная стоимость на 1 января 2022 г. — 330 000 тыс. руб.

Имела ли организация право перейти к применению производительного способа начисления амортизации в отношении разгрузочно-погрузочной техники с 1 марта 2022 г.? Может ли она это сделать с 1 января 2022 г.? Как правильно осуществить такой переход?

С учетом п. 37 Инструкции № 37/18/6 переход к применению производительного способа в отношении погрузочно-разгрузочной техники с 1 марта 2022 г. был возможен только в очень ограниченном количестве случаев. Без дополнительных условий такой переход можно осуществить лишь с начала любого отчетного года, в т. ч. 2022 г. Это необходимо отразить в учетной политике..

В соответствии с п. 69 Инструкции № 37/18/6 при переходе с линейного или нелинейного к производительному способу начисления амортизации амортизационные отчисления рассчитываются исходя из недоамортизированной стоимости объекта на дату перехода и ресурса объекта. Расчет амортизационных отчислений производительным способом производится начиная с даты принятия решения о переходе.

При выборе производительного способа амортизация по объекту начисляется исходя из его остаточного ресурса, определяемого комиссией с учетом технического состояния объекта как разности ресурса объекта и использованного ресурса объекта (фактического объема выпущенной продукции (работ, услуг) до момента пересмотра метода).

В отношении погрузочно-разгрузочной техники в техническом паспорте установлен ресурс, равный 1500 циклам и 20 000 ч работы.

Предположим, что до 1 января 2022 г. использованный ресурс одной единицы техники составит 500 циклов и 6000 ч работы.

При переходе к производительному способу необходимо выбрать один из показателей, характеризующих ресурс.

Например, если будет выбран ресурс, измеряемый в циклах, на момент перехода к производительному способу начисления амортизации сумма амортизации на единицу остаточного ресурса, рассчитанная путем деления остаточной стоимости на этот ресурс, составит: 300 000 тыс. руб. / 1000 циклов = 300 тыс. руб.

В дальнейшем ежемесячную амортизацию надо будет рассчитывать исходя из фактического использования ресурса (количества выработанных циклов) в каждом месяце.

НАЧИСЛЕНИЕ АМОРТИЗАЦИИ ПРИ ИЗМЕНЕНИИ АМОРТИЗИРУЕМОЙ СТОИМОСТИ

В процессе эксплуатации в отношении объектов основных средств могут производиться различные работы капитального характера (реконструкция, модернизация и т. п.).

Может возникнуть ситуация, когда подобные работы осуществляются по объекту основных средств, в отношении которого применяется производительный способ начисления амортизации. В связи с этим могут возникнуть вопросы, связанные с моментом пересмотра амортизируемой стоимости, ее начислением в месяце проведения таких работ.

? Проведена модернизация оборудования, в отношении которого применяется производительный способ начисления амортизации. Она продолжалась на протяжении 15 дней: с 1 по 15 февраля 2022 г.

Как надо производить начисление амортизации при проведении модернизации, если применяется производительный способ? Если модернизация проводилась в течение нескольких дней, нужно ли каким-то образом корректировать сумму начисленной амортизации в месяце проведения модернизации? Какая стоимость выступает в качестве амортизируемой в месяце проведения модернизации — феврале 2021 г.?

При начислении амортизации производительным способом в отношении оборудования, по которому проводится модернизация, следует руководствоваться как общими подходами к начислению амортизации, так и специальными нормами.

Согласно приложению 4 к Инструкции № 37/18/6 при возобновлении эксплуатации объекта после проведения модернизации, реконструкции и т. п. при производительном способе начисления амортизации она начисляется исходя из недоамортизированной стоимости (с учетом ее изменения) и ресурса объекта (с учетом возможного изменения) начиная с месяца возобновления эксплуатации после проведения модернизации.

При проведении работ по реконструкции (модернизации и т. п.) без остановки объекта основных средств либо с его остановкой на срок менее одного месяца (несколько часов, дней) начисление амортизации в месяце их проведения не прекращается.

Таким образом, если полная остановка объекта не производилась либо производилась на срок менее одного месяца, при применении производительного способа начисления амортизации месяцем возобновления эксплуатации объекта фактически является месяц проведения модернизации. Соответственно, в этом месяце ( феврале 2021 г.) амортизацию необходимо начислить уже от стоимости объекта, определенной с учетом затрат на модернизацию.

Выводы:

1. Производительный способ начисления амортизации можно применять с даты принятия объекта к учету либо перейти на него в процессе эксплуатации.

2. При данном способе начисления амортизации ее сумма напрямую зависит от объема продукции (работ, услуг), выпущенной (выполненных, оказанных) в текущем периоде. Его целесообразно выбирать, , когда имеются неполная загрузка производственных мощностей, колебания объемов производства и реализации в течение отчетного периода.

3. Производительный способ позволяет оптимизировать размеры амортизационных отчислений с учетом фактического использования амортизируемого актива.

Как оценить правильность выбранного способа амортизации?

Для оценки правильности выбора способа амортизации необходимо рассчитать суммы ежемесячной амортизации при разных способах ее начисления и сопоставить полученную информацию с «амортизационной политикой» руководства — его намерениями в отношении списания стоимости имущества (потребность в ее ускоренном списании, необходимость равномерного переноса стоимости имущества на себестоимость продукции и др.).

СПО не является часто применяемым способом начисления амортизации и подходит не всем компаниям. Его вполне можно заменить самым простым в применении методом — линейным, при котором:

- отсутствует необходимость в регулярном пересчете суммы амортизации (она постоянна из периода в период, если с имуществом не производят модернизацию, реконструкцию или дооборудование, влияющие на увеличение его стоимости и срок использования);

- существует возможность сближения БУ и НУ в части амортизационных отчислений;

- изменение остаточной стоимости и накопленного износа происходит равномерно.

Применение линейного метода вместо СПО обосновано в том случае, если предполагается получение фирмой одинаковой выгоды (дохода) от данного вида имущества в течение всего срока эксплуатации, а его полезность снижается постепенно (по мере износа).

Если сравнивать СПО с другим бухгалтерским «амортизационным» способом — по сумме чисел лет полезного использования, то необходимо исходить из следующих особенностей данного способа:

- сумма амортизации максимальна по величине в первый год работы ОС и снижается постепенно к концу срока его использования;

- начисление амортизации происходит в течение всего срока полезного использования.

Для сравнения этого метода с СПО необходимо сопоставить рассчитанные суммы амортизации по каждому периоду и выбрать тот способ, при котором можно списать стоимость имущества быстрее — если такая задача предусмотрена стратегией развития фирмы.

Аналогичным образом на основе расчета, анализа и сопоставления выбирается наиболее приемлемый и рациональный способ начисления амортизации между СПО и способом уменьшаемого остатка — еще одним «бухгалтерским» нелинейным методом.

Методы начисления амортизации изучайте с материалами нашего сайта:

- «Формула и пример метода уменьшаемого остатка начисления амортизации»;

- «Как правильно применять кумулятивный метод амортизации?».

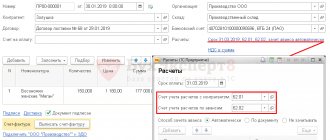

Учет начисленной амортизации

Все операции такого рода обязательно требуют отражения в учете проводками. Дебет будет отражаться по 20 (26, 44 и другие затратным счетам) Кредит 02 — начисление амортизации по ОС. Естественно, что при учете обязательно нужно будет определиться с методом начисления амортизации, правильно поставить ОС на баланс, а после окончания срока полезного использования вывести его. Именно поэтому нужно следить за всеми операциями с момента начала использования оборудования и техники, которые стали основными средствами.

Способ списания стоимости пропорционально объему продукции: пример расчета

Рассмотрим на примере, как рассчитать амортизацию методом СПО.

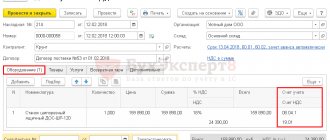

Пример

Компания производит металлические комплектующие к производственному оборудованию по заявкам заказчиков. Для этих целей в феврале 2022 года был приобретен и введен в эксплуатацию токарный станок с электронно-числовым программным управлением первоначальной стоимостью 3 000 000 руб.

Учитывая технический ресурс и производительность данного станка, планируется произвести на нем за весь срок его полезного использования 300 000 единиц продукции.

В марте и апреле 2022 года на данном станке было произведено 2 500 и 3 200 ед. продукции соответственно, а в мае станок простаивал из-за отсутствия заявок со стороны заказчика на данный вид продукции. Определим сумму амортизации в указанные месяцы:

В марте: 3 000 000 руб. / 300 000 ед. × 2 500 ед. = 25 000 руб.

В апреле: 3 000 000 руб. / 300 000 ед. × 3 200 ед. = 32 000 руб.

В мае: 3 000 000 руб. / 300 000 ед. × 0 ед. = 0 руб.

Пример показывает, что при методе СПО списание стоимости имущества может быть ускоренным (если имущество используется в интенсивном, многосменном режиме) либо может не производиться вовсе (если отсутствуют заказы, упал спрос на данный вид продукции и т. д.). В ситуации стойкой нестабильности заказов применять СПО становится невыгодно.

Проверьте правильно ли вы начислили амортизацию в налоговом учете с помощью Готового решения от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Влияние законодательных изменений на выбор метода амортизации

Законодатели упростили отдельные аспекты начисления и расчета амортизации имущества для фирм, имеющих право вести бухучет и составлять отчетность в упрощенной форме (приказ Минфина РФ от 16.05.2016 № 64н, вступивший в силу 20.06.2016).

ВАЖНО! Упрощенные способы ведения бухучета (включая упрощенную бухотчетность) вправе применять малые предприятия, некоммерческие компании с годовой выручкой не более 3 млн руб. (за исключением отдельных категорий НКО), а также фирмы — резиденты Сколково (письмо Минфина России от 27.12.2013 № 07-01-06/57795).

Указанные фирмы с 20.06.2016 имеют право:

- не включать в первоначальную стоимость ОС затраты, связанные с их приобретением (оценивая имущество по цене поставщика (с учетом монтажа)), — их можно сразу включить в расходы по обычным видам деятельности в полной сумме в периоде их осуществления;

- амортизацию ОС начислять 1 раз в год 31 декабря (или в течение года по выбору фирмы).

Подробнее о нововведениях закона № 64н см. материал «Начисление амортизации раз в год и другие новшества для тех, кому доступен упрощенный бухучет».

Данные нововведения позволяют быстрее списать стоимость имущества (в том числе при методе СПО), так как часть затрат попадает в расходы сразу, без включения их в первоначальную стоимость.

Закрепленная законодательно возможность начислять амортизацию 1 раз в год снижает бухгалтерские расчетные трудозатраты, хотя более частый расчет может быть необходим для целей внутренней финансовой отчетности и в целях расчета налога на имущество.

Указанные нововведения не оказывают прямого влияния на эффективность применения того или иного метода амортизации, хотя способствуют снижению амортизационных сумм и частоты их начисления. А для выбора СПО в качестве одного из возможных методов списания стоимости имущества необходима оценка, предварительные расчеты и обоснования.

Как избежать разниц в бухгалтерском и налоговом учете при списании стоимости имущества, см. в материале «Способ учесть ОС стоимостью от 40 до 100 тыс. рублей в налоговом учете, избежав разниц с бухгалтерским».