Несмотря на то, что работы строительно-монтажного характера являются объектом обложения НДС с 1 января 2001 г., споры по поводу трактовки термина «СМР для собственного потребления» разрешаются подчас только в судебном порядке.

Выполнение строительно-монтажных работ (далее по тексту — СМР) для собственного потребления является объектом налогообложения НДС (пп. 3 п. 1 ст. 146 НК РФ).

Налоговая база по этим операциям определяется на последнее число каждого налогового периода (п.10 ст.167 НК РФ). Начисленную сумму НДС со стоимости СМР, налогоплательщик вправе принять к вычету (абз.2 п.5 ст.172 НК РФ).

Проблемные вопросы, связанные с терминологией «строительно-монтажные работы для собственного потребления».

ПРИМЕР №1

В одном из подразделений АО «Лютик» изготовлены стеллажи для складирования готовой продукции.

В бухгалтерском учете АО «Лютик» будут сформированы следующие записи:

| Содержание хозяйственной операции | Дебет | Кредит | Сумма, в рублях |

| Приняты к учету строительные материалы, приобретенные для изготовления стеллажей. | 10-8 | 60 | 100 000 |

| Учтен НДС со стоимости строительных материалов. | 19-4 | 60 | 18 000 |

| Принят НДС к вычету. | 68 | 19-4 | 18 000 |

| Учтена стоимость списанных строительных материалов. | 23 | 10-8 | 100 000 |

| Учтены расходы подразделения, связанные с изготовлением стеллажей. | 23 | 70,69,02 | 25 000 |

| Отражены в составе капитальных вложений расходы, связанные с изготовлением стеллажей. Расчет: 100 000 руб. + 25 000 руб. = 125 000 руб. | 08-3 | 23 | 125 000 |

Рассмотрим на примере

Исходные данные.

ООО «Ромашка» строит здание смешанным способом: собственными силами с привлечением сторонних подрядчиков.

За III квартал 2022 г. в работе были затрачены материалы на сумму 500 000 рублей.

Начислена заработная плата рабочим, участвующим в строительстве, на сумму 600 000 рублей,

страховые взносы с нее составили 181 200 рублей.

Сумма амортизации по основным средствам, задействованным в строительстве, составила 100 000 рублей.

Кроме того, стоимость работ подрядчика по укладке фундамента составила 450 000 рублей, в т.ч. НДС 75 000 рублей.

Отражение в учете.

Бухгалтер отразит данные операции в III квартале 2022 г.:

| Дебет | Кредит | Сумма, руб. | Содержание | Учитывается ли в стоимости CMP для собственного потребления |

| 08-3 Хоз.способ | 10 | 500 000 | Списаны материалы на стоимость строительства | Да |

| 08-3 Хоз.способ | 70 | 600 000 | Оплата труда работников, участвующих в строительстве | Да |

| 08-3 Хоз.способ | 69 | 181 200 | Отражены страховые взносы с сумм заработной платы | Да |

| 08-3 Хоз.способ | 02 | 100 000 | Начислена амортизация по основным средствам, задействованным в строительстве | Да |

| 08-3 Подрядный способ | 60 | 375 000 | Отражены услуги подрядчика | Нет |

| 19 | 60 | 75 000 | Отражен входящий НДС по услугам подрядчика | — |

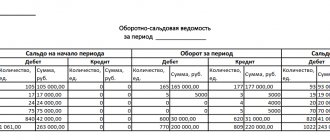

Налоговая база на 30.09.2021 г. в целях определения стоимости CMP для собственного потребления будет складываться из следующих сумм:

500 000 + 600 000 + 181 200 + 100 000 = 1 381 200 рублей.

Расчет НДС: 1 381 200 х 20% = 276 240 руб.

Бухгалтер ООО «Ромашка» по итогам III квартала составит счет-фактуру, которая будет выглядеть следующим образом.

В учете ООО «Ромашка» начисление НДС и принятие к вычету будет выглядеть следующим образом:

| Дата | Дебет | Кредит | Сумма, руб. | Содержание |

| 30.09.21 | 19 | 68 | 276 240 | Начислен НДС |

| 30.09.21 | 68 | 19 | 276 240 | НДС отражен в составе вычетов |

В налоговой декларации по НДС в строке 060 будут отражены суммы 1 381 200 и 276 240, а по строке 140 соответственно сумма вычета 276 240. Условно считаем, что строящееся здание ООО «Ромашка» предполагает использовать для основной деятельности, облагаемой НДС.

ПРИМЕР №2

В одном из подразделений АО «Лютик» смонтирован зубодробильный станок. Монтаж станка осуществлен работниками организации.

В состав расходов подразделения, смонтировавшего зубодробильный станок, входят следующие элементы затрат:

-заработная плата рабочих;

-отчисления с ФОТ;

-электроэнергия;

-прочие накладные расходы цеха.

Вышеперечисленные расходы в бухгалтерском учете увеличивают первоначальную стоимость станка.

Согласно Общероссийскому классификатору видов экономической деятельности ОК 029-2001 вышеперечисленные работы не относятся к СМР (монтаж оборудования имеет код ОКВЭД отличный от кода СМР). Как отмечено в Постановлении ФАС Московского округа от 28.03.2012 г. №А40-10464/11-129-46, «…основным признаком, позволяющим определить работы в качестве строительно-монтажных, является выполнение строительства, частью которого являются работы по монтажу».

Монтаж оборудования вне рамок строительных работ под определение «СМР для собственного потребления» не подпадает.

Таким образом, как и в примере №1, у организации отсутствует обязанность исчисления НДС со стоимости расходов по монтажу станка.

Одним из критериев отнесения выполненных работ к СМР для собственного потребления является выполнение работ силами самой организации, т.е. работниками, состоящими в трудовых отношениях.

Вычет начисленного налога

Сумму НДС, начисленную на стоимость выполненных собственными силами строительно-монтажных работ, можно принять к вычету. Но имейте в виду, что для этого должны быть выполнены три условия:

– НДС, начисленный на стоимость СМР, уплачен в бюджет (и соответственно отражен в составе налоговой декларации по НДС за этот налоговый период);

– строящийся объект предназначен для осуществления операций, облагаемых НДС;

– стоимость построенного объекта будет включена в расходы при налогообложении прибыли (в том числе через амортизационные отчисления) (п. 6 ст. 171 и п. 5 ст. 172 НК РФ).

На практике у бухгалтеров часто возникает такой вопрос: нужно ли составлять счета-фактуры на выполненный объем СМР для собственного потребления? И если да, то как правильно зарегистрировать их в Книге покупок и Книге продаж?

Да, счета-фактуры оформлять нужно. Счет-фактуру на стоимость СМР составляйте в последний день каждого квартала, в котором фирма проводила эти работы, в двух экземплярах. Один экземпляр документа зарегистрируйте в Книге продаж и храните в журнале учета выставленных счетов-фактур (пункты 1, 2 и 25 Правил, утвержденных постановлением Правительства РФ от 2 декабря 2000 г. № 914). Второй экземпляр счета-фактуры храните в журнале учета полученных счетов-фактур.

В следующем квартале у компании возникнет право на вычет (после того как стоимость выполненных работ будет отражена в декларации по НДС в составе налогооблагаемых операций, а начисленный НДС – уплачен в бюджет). И этот же счет-фактуру можно будет зарегистрировать в Книге покупок. Такой порядок предусмотрен пунктом 12 Правил, утвержденных постановлением Правительства РФ от 2 декабря 2000 г. № 914.

Часто задают и такой вопрос: как правильно заполнить строки 4 «Грузополучатель и его адрес» и 6 «Покупатель» счета-фактуры на выполненный объем СМР для собственного потребления?

Официально вопрос не разъяснен. Однако, по нашему мнению, исходя из требований налоговых инспекторов, в этих строках счета-фактуры нужно указать те же данные, что и в строках 3 «Грузоотправитель и его адрес» и 2 «Продавец» счета-фактуры. То есть получится, что фирма выписала счет-фактуру сама себе.

ПРИМЕР №3

Организацией были выполнены СМР с привлечением физических лиц на основании договоров гражданско-правового характера. Работы по ремонту помещения, по монтажу садковой линии, по ремонту судна выполнялись физическими лицами по договорам гражданско-правового характера, которые не были заняты в основной деятельности налогоплательщика, с ними не были заключены трудовые договоры.

При проведении выездной проверки налоговый орган, расценил данные работы как СМР для собственного потребления с соответствующим начислением НДС.

Однако, как отметили судьи (Решение арбитражного суда Республики Карелия от 31.07.2014 г. №А26-1492/2014) для того, чтобы СМР считались выполненными собственными силами — хозяйственным способом, должны быть в совокупности соблюдены все требования Госкомстата: работы, выполняются для нужд организации; работы выполняются собственными силами нестроительных организаций; для работ организация выделяет на стройку рабочих основной деятельности, то есть заключивших с данной организацией трудовые договоры; указанным выше работникам организации выплачивается заработанная плата по нарядам строительства.

Нельзя приравнивать физических лиц, выполнявших работы по заключенным договорам гражданского-правового характера к собственным работникам, а работы, выполненные ими, — к работам, выполненным организацией собственными силами, являющимися объектом налогообложения по НДС.

Таким образом, в данной ситуации, у налоговой инспекции не имелось законных оснований для отнесения указанных затрат в стоимость СМР для собственного потребления в качестве объекта обложения НДС.

Cостав расходов СМР, включаемых в налоговую базу НДС

При выполнении СМР для собственного потребления налоговая база определяется как стоимость выполненных работ, исчисленная исходя из всех фактических расходов налогоплательщика на их выполнение (п.2 ст.159 НК РФ).

Что включается в состав фактических расходов налогоплательщика? В налоговой базе учитываются только расходы, осуществленные самим налогоплательщиком, в т.ч. и расходы на разработку проектно-сметной документации (Письмо Минфина РФ от 22.03.2011 г. №03-07-10/07).

Стоимость выполненных подрядными организациями СМР, не включается в объем начисленного «строительно-монтажного» НДС (Письмо Минфина РФ от 09.09.2010 г. №03-07-10/12, Постановление Президиума ВАС РФ от 02.09.2008 г. №4445/08, Решение ВАС РФ от 06.03.2007 г. №15182/06, п.19 Приказа Росстата РФ от 28.10.2013 г. №428) как при смешанном способе выполнения работ, так и полностью силами подрядчика. В том случае, если организация передает подрядчику давальческие материалы, то налоговая база в части СМР для собственного потребления также не возникает (Письмо Минфина РФ от 17.03.2011 г. №03-07-10/05).

Однако в ряде случаев, даже при отсутствии фактических затрат на выполнение СМР, налоговые органы пытаются доначислить НДС, используя расчетный метод определения стоимости выполненных СМР.

Стройка началась: начисляем НДС

Налоговую базу по строительно-монтажным работам, выполненным хозспособом, определяют на последний день каждого налогового периода (п. 10 ст. 167 НК РФ). Выходит, НДС на сумму выполненных строительно-монтажных работ начисляют в последний день каждого квартала, в котором велись работы.

Как мы уже говорили, налоговая база при строительстве хозспособом определяется исходя из всех расходов на выполнение СМР (п. 2 ст. 159 НК РФ). При этом возникает вопрос: нужно ли включать в данные расходы стоимость работ, выполненных подрядчиками?

Позиция официальных ведомств по этому поводу менялась неоднократно. До 1 января 2006 года контролирующие ведомства считали, что стоимость работ, выполненных подрядчиками, налоговую базу по НДС не увеличивает (см., например, письма ФНС России от 24 марта 2004 г. № 03-1-08/819/16 и УФНС России по г. Москве от 25 февраля 2005 г. № 19-11/11713).

Однако впоследствии Минфин России изменил свою точку зрения. Так, в письме от 16 января 2006 г. № 03-04-15/01 (оно было доведено до налоговых инспекций письмом ФНС России от 25 января 2006 г. № ММ-6-03/63) чиновники указали, что на стоимость строительно-монтажных работ, выполненных подрядчиком, НДС нужно начислять. Объяснялось это тем, что по СМР для собственного потребления налоговая база определяется исходя из всех фактических расходов на их выполнение. Следовательно, по мнению финансистов, при расчете НДС нужно было учитывать полную стоимость строительных работ, включая работы, выполненные подрядчиками.

К счастью, сравнительно недавно письмо Минфина России от 16 января 2006 г. № 03-04-15/01 признано частично не соответствующим Налоговому кодексу РФ. К такому выводу пришел ВАС РФ в решении от 6 марта 2007 г. № 15182/06. Пришлось согласиться с этим и налоговикам (см. письмо ФНС России от 4 июля 2007 г. № ШТ-6-03/527).

Значит, и до 1 января 2006 года, и после этой даты при строительстве хозспособом с привлечением подрядчиков начислять НДС нужно только со стоимости работ, выполненных собственными силами.

Пример 2

В 2008 году ЗАО «Строительная корпорация Прогресс» начало строительство собственными силами склада готовой продукции. Налоговый период по НДС у ЗАО «Строительная корпорация Прогресс» (как и у всех фирм с 1 января 2008 года) – квартал. В I квартале 2008 года затраты на строительство составили:

– строительные материалы – 120 000 руб. (без учета НДС);

– зарплата рабочим, участвовавшим в возведении объекта (с учетом ЕСН и взносов на страхование от несчастных случаев и профзаболеваний), – 98 000 руб.;

– стоимость работ по устройству фундамента, выполненных подрядчиком, – 330 000 руб. (без учета НДС).

Таким образом, налоговая база для расчета НДС (по СМР для собственного потребления) в I квартале 2008 года составит 218 000 руб. (120 000 + 98 000). А сумма НДС соответственно будет равна 39 240 руб. (218 000 руб. х 18%).

ПРИМЕР №4

Налогоплательщиком были выполнены собственными силами для собственных нужд СМР по возведению объекта капитального строительства — здания магазина.

Работы выполнялись силами семьи налогоплательщика без привлечения работников и без выплаты им заработной платы. Исходя из этого, у налогоплательщика отсутствовали фактические расходы на выполнение СМР и, соответственно, налоговая база для исчисления и уплаты НДС с операций по выполнению данных работ не возникла.

Однако при проведении проверки налоговым органом был доначислен НДС со стоимости выполненных СМР расчетным методом, руководствуясь пп. 7 п. 1 ст. 31 НК РФ, в связи с отсутствием у налогоплательщика документов, подтверждающих размер понесенных расходов. В основу определения стоимости работ были заложены сведения об удельных показателях стоимости единицы измерения строительного объема, установленные в сборнике №26 «УПВС здания и сооружения в совхозах, колхозах, межколхозных и других сельскохозяйственных предприятий и организаций».

То есть при расчете стоимости СМР, выполненных хозяйственным способом, налоговый орган рассчитал сметную стоимость объекта капитального строительства, включив в нее как затраты на проведение работ, так затраты на приобретение материалов.

Вместе с тем, как отмечено в Постановлении Пятого арбитражного апелляционного суда от 03.04.2014 г. №А51-21000/2013 стоимость объекта основных средств не тождественна понятию стоимости строительно-монтажных работ, в связи с чем установленная инспекцией налоговая база по НДС не соответствует ни по размеру, ни по праву обязанности налогоплательщика по уплате НДС.

Формирование первоначальной стоимости при создании ОС

Первоначальная стоимость ОС в бухгалтерском учете

В БУ основным средством признаются активы (п. 4 ПБУ 6/01):

- используемые в течение длительного времени (более 12 месяцев);

- не предназначенные для перепродажи, т. е. актив предназначен для использования в производстве продукции, выполнения работ (оказании услуг), управленческих нужд, сдачи в аренду;

- использование которых направлено на получение дохода в будущем.

ОС принимаются к бухгалтерскому учету по первоначальной стоимости (п. 7 ПБУ 6/01).

При создании ОС первоначальная стоимость складывается из всех фактических затрат на сооружение, изготовление, производство ОС и подготовку его к рабочему состоянию (п. 8 ПБУ 6/01).

Учет и формирование затрат на производство ОС определяется аналогично учету затрат на готовую продукцию (п. 26 Методических указаний по бухгалтерскому учету ОС, утв. Приказом Минфина РФ от 13.10.2003 N 91н).

Сумма НДС и других возмещаемых налогов не учитывается в первоначальной стоимости ОС (п. 27 Методических указаний по бухгалтерскому учету ОС, утв. Приказом Минфина РФ от 13.10.2003 N 91н).

Все фактические затраты, связанные с созданием ОС, учитываются в Дт 08.03 «Строительство объектов основных средств» (План счетов 1С).

Первоначальная стоимость ОС в налоговом учете

В налоговом учете активы делят на амортизируемые и неамортизируемые.

Амортизируемым имуществом признается то, у которого (п. 1 ст. 256 НК РФ):

- срок полезного использования более 12 месяцев;

- первоначальная стоимость более 100 000 руб.

К основным средствам относят амортизируемое имущество, которое является средством труда в деятельности организации (абз. 1 п. 1 ст. 257 НК РФ).

Первоначальная стоимость ОС определяется исходя из всех фактических затрат на сооружение, изготовление и доведение ОС до рабочего состояния, а при производстве ОС собственными силами — как стоимость готовой продукции (п. 1 ст. 257 НК РФ).

НДС

Если при создании ОС выполнялись строительно-монтажные работы (СМР) хозяйственным способом для собственного потребления, необходимо начислить НДС на сумму выполненных СМР (пп. 3 п. 1 ст. 146 НК РФ).

Изучить Начисление НДС на СМР выполненные собственными силами для собственных нужд

Учет в 1С

При создании ОС собственными силами затраты, формирующие первоначальную стоимость ОС, отражаются разными документами в зависимости от вида затрат, например:

- документ Начисление зарплаты — для отражения в первоначальной стоимости ОС расходов на заработную плату сотрудников, выполняющих создание ОС;

- документ Требование-накладная — для списания необходимых материалов при создании ОС;

- прочие документы, затраты по которым будут отражены в Дт 08.03 «Строительство объектов основных средств».

Если создание ОС осуществляется подрядным или смешанным способом, затраты относятся также на счет 08.03 «Строительство объектов основных средств».

При этом документы могут быть следующие:

- Поступление (акт, накладная) — для отражения в затратах на строительство ОС услуг подрядных организаций;

- Передача оборудования в монтаж — для отражения работ по монтажу и строительству ОС подрядным способом.

В 1С разграничение создания ОС хозяйственным способом или подрядным способом осуществляется аналитикой по счету 08.03 «Строительство объектов основных средств» субконто Способы строительства.

Заполнение субконто Способы строительства обязательно для корректного учета, т. к. на СМР, выполненные хозспособом, необходимо начислить НДС по окончании квартала.