Пошаговая инструкция

Внимание! Ставка НДС изменена с 01.01.2019 с 18% на 20% и с 18/118 на 20/120.

Рассмотрим действия в 1С на следующем примере.

Организация производит обувь женскую.

29 января произведена продукция Босоножки женские «Меган» (500 пар), на которую было использовано:

- экокожа «Лазурь» — 250 пог.м.;

- стельки — 500 пар;

- украшения для обуви со стразами — 1 000 шт.

Кроме того, Организация заключила договор с ООО «Золушка» на поставку женской обуви.

30 января отгружена первая партия женской обуви на сумму 177 000 руб. (в т. ч. НДС 18%):

- Босоножки женские «Меган» — 150 шт. по цене 1 180 руб.

Учет затрат на производство и выпуск готовой продукции в 1С 8.3

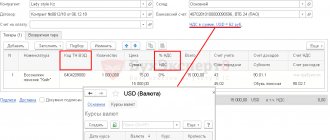

Выпуск продукции оформите документом Отчет производства за смену в разделе Производство – Выпуск продукции – Отчеты производства за смену – кнопка Создать.

Материальные затраты на производство отразите на вкладке Материалы или документом Требование-накладная.

Проводки по документу

Документ формирует проводки:

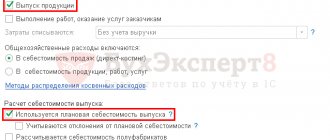

- Дт Кт 20.01 — выпуск готовой продукции только в количественном выражении, т.к. не используется плановая себестоимость.

- Дт 20.01 Кт 10.01 — отпуск материалов в производство.

Реализация готовой продукции, выпущенной в течение месяца производства

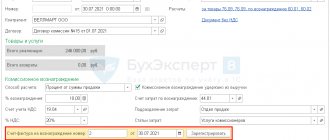

Реализацию готовой продукции оформите документом Реализация (акт, накладная) вид операции Товары (накладная) в разделе Продажи – Продажи – Реализация (акты, накладные).

В табличной части укажите реализуемую продукцию из справочника Номенклатура:

- Счета учета заполняются в документе автоматически, в зависимости от настроек в регистре Счета учета номенклатуры.

Для вида номенклатуры Продукция по умолчанию установлен Счет учета «Готовая продукция», но его можно в документе поменять вручную.

Номенклатурную группу, относящуюся к реализации продукции собственного производства, укажите в Номенклатурных группах реализации продукции, услуг раздел Главное – Настройки — Налоги и отчеты – вкладка Налог на прибыль – ссылка Номенклатурные группы реализации продукции, услуг. Именно от этой настройки зависит корректное заполнение декларации по налогу на прибыль.

Подробнее Настройка учетной политики

Проводки по документу

Если реализация продукции осуществляется в месяце ее производства, т.е. до формирования фактической себестоимости, то сумма по проводке Дт 90.02.1 Кт будет равна:

- Плановой себестоимости готовой продукции, если при расчете выпуска используется плановая себестоимость выпуска.

- Нулю, если при расчете выпуска не используется плановая себестоимость выпуска.

Документ формирует проводки:

- Дт 90.02.1 Кт — списание себестоимости готовой продукции без суммы, т.к. выпуск продукции осуществлялся без использования плановых цен.

- Дт 62.01 Кт 90.01.1 — выручка от реализации готовой продукции: в БУ с учетом НДС;

- в НУ без учета НДС;

Если в учете есть остаток готовой продукции на начало месяца, то в документе Реализация (акт, накладная) себестоимость реализованной продукции сформируется с учетом этого остатка и Способа оценки МПЗ (ФИФО, по средней) установленного в Учетной политике. Но окончательная себестоимость будет сформирована после выполнения процедуры Закрытие месяца.

Учет готовой продукции

После того как продукция прошла все стадии производства, ее отгружают на склад для последующей реализации покупателям. При этом бухгалтерии предприятия необходимо определить стоимость готовой продукции.

Рассмотрим бухгалтерский и налоговый учет готовой продукции.

Бухгалтерский учет

В бухгалтерском учете стоимость готовой продукции на складе отражается на счете 43 «Готовая продукция» по фактической себестоимости. Об этом говорится в п. 5 Положения по бухгалтерскому учету «Учет материально-производственных запасов» (ПБУ 5/01), утвержденного Приказом Минфина РФ от 09.06.01 №44н.

Однако в аналитическом учете предприятие может использовать учетные цены. В качестве учетной цены могут применяться:

- фактическая себестоимость готовой продукции;

- нормативная себестоимость готовой продукции;

Рассмотрим эти варианты более подробно.

Учет по фактической себестоимости

В этом случае готовая продукция на складе отражается исходя из стоимости использованного при ее производстве сырья, материалов, полуфабрикатов, энергии, начисленной амортизации оборудования, зарплаты рабочих и т. д. Реализуя продукцию, предприятие может списывать ее с учета:

- по себестоимости каждой единицы;

- по средней себестоимости;

- по себестоимости первых по времени поступления на склад единиц продукции (способ ФИФО);

- по себестоимости последних по времени поступления на склад единиц продукции (способ ЛИФО). Приказом Минфина РФ от 26.03.07 №26н «О внесении изменений в нормативные правовые акты по бухгалтерскому учету» с 01.01.08 метод ЛИФО исключен.

Все эти способы предусмотрены п. 16 ПБУ 5/01 «Учет материально-производственных запасов».

Пример 1

< Организация выпускает телевизоры. На 01.01.07 на складе предприятия было 2 телевизора, фактическая себестоимость каждого из которых составляла 350 000 руб. Затраты на изготовление телевизоров в январе 2007 года составили 1 800 000 руб. За этот месяц было выпущено 6 телевизоров. Таким образом, фактическая себестоимость одного телевизора составила 300 000 руб. (1 800 000 руб. : 6 шт.).

В январе было продано 7 телевизоров. Для определения себестоимости проданных телевизоров предприятие использует метод ФИФО. Это значит, что фактическая себестоимость реализованных телевизоров в составила 2 200 000 руб. (350 000 руб. х 2 шт. + 300 000 руб. х 5 шт.).

В январе бухгалтер предприятия сделает следующие проводки: Дт43 — Кт20 — 1 800 000 руб. — отражена фактическая себестоимость телевизоров, изготовленных в январе 2007 года; Дт90 субсчет «Себестоимость продаж» — Кт43 — 2 200 000 руб. — списана фактическая себестоимость проданных телевизоров.

На конец января 2007 года на складе останется один телевизор, себестоимость которого равна 300 000 руб. (это остаток по счету 43). >

Учет по нормативной себестоимости

При этом способе обычно в качестве нормативной используется себестоимость ниже фактической. Разница между фактической и нормативной себестоимостью называется отклонением. Его можно отражать либо на счете 43, либо на счете 40 «Выпуск продукции (работ, услуг)».

Для учета готовой продукции по нормативной себестоимости с использованием счета 43 предприятию нужно открыть к счету 43 два отдельных субсчета. На одном из них отражается нормативная себестоимость готовой продукции, а на другом — отклонение фактической себестоимости готовой продукции от нормативной.

Списывая готовую продукцию со счета 43, предприятию необходимо рассчитать сумму отклонений, которая приходится на остаток готовой продукции на складе. Это можно сделать, используя следующую формулу:

Ос = (Он + Оп) : (Нн + Нп) х Но,

где Oc — сумма отклонений, приходящаяся на остаток готовой продукции на складе;

Он — сумма отклонений, приходящаяся на остаток готовой продукции на складе на начало отчетного месяца;

Оп — сумма отклонений, приходящаяся на продукцию, поступившую на склад в отчетном месяце; Нн — нормативная себестоимость остатка готовой продукции на складе на начало отчетного месяца;

Нп — нормативная себестоимость готовой продукции, поступившей на склад в отчетном месяце; Но — нормативная себестоимость остатка готовой продукции на складе. Затем рассчитывается сумма отклонений, приходящаяся на отгруженную продукцию, по формуле:

Оо = Он + Оп — Ос,

где Оо — сумма отклонений, приходящаяся на отгруженную продукцию.

Пример 2

<�На начало февраля 2007 года у предприятия имелась на складе готовая продукция (велосипеды) в количестве 10 шт. Нормативная себестоимость одного велосипеда – 2000 руб. Следовательно, нормативная себестоимость готовой продукции на складе на начало месяца составляла 20 000 руб. (2000 руб. х 10 шт.). Сумма отклонений – 4000 руб.

В феврале 2007 года фирма изготовила 100 велосипедов, затраты на производство которых составили 250 000 руб. В этом же месяце было продано 105 единиц готовой продукции. В учете бухгалтер делает следующие проводки:

Дт43 субсчет «Готовая продукция по нормативной себестоимости» — Кт20 — 200 000 руб. (2000 руб. х 100 шт.) — отражена нормативная себестоимость готовой продукции, выпущенной в феврале;

Дт43 субсчет «Отклонения фактической себестоимости готовой продукции от нормативной» — Кт20 — 50 000 руб. (250 000 — 200 000) — отражено отклонение фактической себестоимости готовой продукции, выпущенной в феврале, от нормативной;

Дт90 субсчет «Себестоимость продаж» — Кт43 субсчет «Готовая продукция по нормативной себестоимости» — 210 000 руб. (2000 руб. х 105 шт.) — списана на реализацию нормативная себестоимость проданных велосипедов.

Нормативная себестоимость остатка готовой продукции на складе на конец февраля 2007 года составит 10 000 руб. (20 000 + 200 000 — 210 000).

Рассчитаем сумму отклонений, которая приходится на остаток готовой продукции на складе на конец февраля: (4000 руб. + 50 000 руб.) : (20 000 руб. + 200 000 руб.) х 10 000 руб. = 2454,55 руб. Таким образом, остаток по счету 43 на конец февраля 2007 года составит 12 454,55 руб. (10 000 + 2454,55).

Рассчитаем сумму отклонений, которая приходится на отгруженную продукцию: 4000 руб. + 50 000 руб. — 2454,55 руб. = 51 545,45 руб.

В учете бухгалтер должен сделать на эту сумму такую проводку:

Дт90 субсчет «Себестоимость продаж» — Кт43 субсчет «Отклонения фактической себестоимости готовой продукции от нормативной» — 51 545,45 руб. — списано на реализацию отклонение фактической себестоимости готовой продукции от нормативной. >

Если предприятие учитывает отклонение фактической себестоимости готовой продукции от нормативной на отдельном счете 40 «Выпуск продукции (работ, Себестоимость продаж» — Кт40 — списано превышение фактической себестоимости готовой продукции над нормативной.

Если же выявлено превышение нормативной себестоимости над фактической, то делается такая проводка:

Дт90 субсчет «Себестоимость продаж» — Кт40 — сторнировано превышение нормативной себестоимости готовой продукции над фактической.

Пример 3

<�Изменим условия примера 2. Предположим, что в учетной политике записано, что готовая продукция на складе учитывается по нормативной себестоимости, при этом используется счет 40 «Выпуск продукции (работ, Себестоимость продаж» — Кт43 — 210 000 руб. (2000 руб. х 105 шт.) — списана нормативная себестоимость проданных велосипедов; Дт90 субсчет «Себестоимость продаж» — Кт40 — 50 000 руб. (250 000 — 200 000) — списано отклонение фактической себестоимости велосипедов от их нормативной себестоимости (по продукции, отгруженной в феврале).

Остаток по счету 43 на конец февраля 2007 года составит 10 000 руб. (2000 руб. х 5 шт.). >

Налоговый учет

Чтобы подсчитать стоимость готовой продукции на складе в налоговом учете, необходимо знать две величины: количество готовой продукции и сумму прямых расходов, приходящихся на эту продукцию.

Так установлено в п. 2 ст. 319 Налогового кодекса РФ. Косвенные расходы в налоговом учете полностью списываются на расходы текущего периода (п. 2 ст. 318 НК РФ).

Алгоритм расчета стоимости готовой продукции на складе в налоговом учете

1. Сначала рассчитаем количество готовой продукции, которая осталась на складе на конец месяца (К4):

К4 = К1 + К2 — К3,

где К1- остаток готовой продукции на начало месяца; К2 — количество готовой продукции, поступившей на склад в отчетном месяце; К3 — количество готовой продукции, которая отгружена покупателям в отчетном месяце.

2. Далее определим сумму прямых расходов, относящихся к готовой продукции, изготовленной в текущем месяце (Р4):

Р4 = Р1 + Р2 — Р3,

где Р1 — прямые расходы, относящиеся к незавершенному производству, на начало месяца; Р2 — прямые расходы, произведенные в текущем месяце; Р3 — прямые расходы, относящиеся к незавершенному производству, на конец месяца.

3. Тогда сумма прямых расходов, относящихся к остаткам готовой продукции на складе на конец месяца (Р5) будет определяться следующим образом:

Р5 = Р4 х (К4 : К3).

4. И наконец рассчитаем сумму прямых расходов, которая относится к отгруженной продукции (Р6):

Р6 = Р7 + Р4 — Р5,

где Р7 — сумма прямых расходов, относящихся к остатку готовой продукции на начало месяца. Проиллюстрируем вышесказаное на числовом примере.

Пример 4

<�Организация выпускает микроволновые печи. На начало февраля 2007 года на складе было 100 микроволновых печей. Их стоимость в налоговом учете равна 9000 руб. За месяц было изготовлено 1950 микроволновых печей, а отгружено покупателям — 2000 микроволновых печей. Следовательно, на конец февраля 2007 года на складе осталось 50 микроволновых печей (100 + 1950 — 2000).

Сумма прямых расходов, относящихся к незавершенному производству, на начало месяца составила 16 000 руб., а на конец месяца — 14 000 руб. За месяц сумма прямых расходов составила 175 000 руб.

Следовательно, сумма прямых расходов, приходящихся на микроволновые печи, изготовленные в феврале 2007 года, составляет 177 000 руб. (16 0000).

Сумма прямых расходов, которая приходится на остаток микроволновых печей на складе на конец месяца, составит 4538,46 руб. (177 000 руб. х (50 шт. : 1950 шт.)). Это и есть налоговая стоимость готовой продукции на складе.

Сумма прямых расходов, относящихся к отгруженной продукции, составит 181 461,54 руб. (9000 + 177 000 — 4538,46) >

Бухгалтерская отчетность

Сведения об остатках готовой продукции на конец отчетного года отражаются в бухгалтерском балансе в группе статей «Запасы» раздела II «Оборотные активы». Показатель статьи «Готовая продукция и товары для перепродажи» определяется путем суммирования сальдо на конец отчетного года по счетам 43 «Готовая продукция» и 41 «Товары». Готовая продукция как часть материально-производственных запасов на конец отчетного года отражается в бухгалтерском балансе по стоимости, определяемой исходя из используемых способов их оценки.

Так, при применении счета 40, оценка готовой продукции формируется на основе плановой калькуляции единицы готовой продукции, утвержденной в текущем периоде. Сумма отклонений фактической себестоимости готовой продукции, переданной из цеха на склад в текущем периоде, от суммы ее оценки на основе плановой калькуляции списывается в себестоимость реализованной продукции.

Следовательно, сумма отклонений не участвует в оценке остатков готовой продукции, отражаемых по строке 214 актива баланса. Такой порядок бухучета установлен Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденным Приказом Минфина РФ от 31.10.00 №94н. Таким образом, готовая продукция отражается в балансе по плановой себестоимости, а отклонение фактической себестоимости от плановой — в себестоимости реализованной продукции.

Готовая продукция, которая морально устарела, полностью или частично потеряла свое первоначальное качество либо текущая рыночная стоимость на которую снизилась, отражается в годовом бухгалтерском балансе за вычетом резерва под снижение стоимости материальных ценностей (п. 25 ПБУ 5/01 «Учет материально-производственных запасов», утвержденного Приказом Минфина РФ от 09.06.01 №44н).

Если готовая продукция предназначается для дальнейшего использования в процессе производства, ее стоимость нужно учитывать на счете 10 «Материалы» и отражать в бухгалтерском балансе по строке «Сырье, материалы и другие аналогичные ценности» группы статей «Запасы» раздела II «Оборотные активы».

Фактическая себестоимость проданной продукции отражается в отчете о прибылях и убытках (ф. №2) по строке «Себестоимость проданных товаров, продукции, работ, услуг».

На практике часто имеют место ситуации, когда продукция не выпускалась, и у предприятия нет незавершенного производства. При этом затраты текущего периода (заработная плата, амортизация и др.) невозможно отнести на готовую продукцию. И здесь возникает вопрос, каким образом следует отразить указанные текущие затраты?

В этом случае затраты периода, в котором выпуск продукции не ожидается, отражаются на тех же счетах, которые применялись в период производственной деятельности. Однако по окончании месяца сумму затрат за период простоя следует отнести на расходы будущих периодов: Дт97 субсчет «Деятельность в отсутствие выпуска продукции» — Кт20 — списаны затраты за период простоя.

Порядок списания этих расходов на себестоимость готовой продукции в последующие месяцы необходимо определить в учетной политике. В налоговом учете такие расходы не распределяются между отчетными периодами, а признаются в периоде их возникновения.

При подготовке статьи использованы следующие документы:

- Налоговый кодекс Российской Федерации (часть вторая) от 05.08.00 №117-ФЗ (принят ГД ФС РФ 19.07.00).

- Приказ Минфина РФ от 09.06.01 №44н «Об утверждении Положения по бухгалтерскому учету «Учет материально-производственных запасов» ПБУ 5/01″. В ред. от 27.11.06.

- Приказ Минфина РФ от 31.10.00 №94н «Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкции по его применению». В ред. от 18.09.06.

Привет, Гость! Предложение от «Клерка»

Онлайн-профпереподготовка «Главный бухгалтер на УСН» с дипломом на 250 ак.часов. Научитесь всему новому, чтобы не допускать ошибок. Обучение онлайн 2 месяца, поток стартует 1 марта.

Записаться

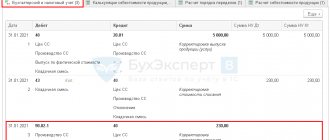

Корректировка выпуска продукции, выпущенной в течение месяца в 1С 8.3, при закрытии месяца

При реализации готовой продукции, выпущенной в течение месяца производства, расходы по БУ и НУ будут отражены некорректно. Это связано с тем, что фактическая себестоимость не сформирована.

Чтобы расходы от реализации готовой продукции отразились по счету 90.02.1 «Себестоимость продаж по деятельности с основной системой налогообложения» корректно, запустите процедуру Закрытие месяца операция Корректировка стоимости номенклатуры в разделе Операции – Закрытие периода – Закрытие месяца.

Проводки по документу

Документ формирует проводку:

- Дт 90.02.1 Кт — корректировка себестоимости реализованной продукции.

Контроль

Проверим расчет себестоимости реализованной продукции:

Изучить подробнее формирование себестоимости выпущенной продукции босоножек «Меган»

Для доступа к разделу авторизируйтесь на сайте.

Варианты признания выручки

Если признание выручки в бухгалтерском учете производится в момент отгрузки, то стоимость товаров списывается как:

Ты эксперт в этой предметной области? Предлагаем стать автором Справочника Условия работы

- Дт $90$ – Кт $43$.

Одновременно отображается увеличение задолженности покупателей за продукцию:

- Дт $62$ – Кт $90$,

И начисляются суммы НДС и акцизов:

- Дт $90$ – Кт $68$, $76$.

При признании выручка от продажи после оплаты ее покупателем, (через определенное время после отгрузки), то в момент фактической отгрузки делается запись:

- Дт $45$ – Кт $43$ на сумму фактической производственной или нормативной себестоимости.

Счет $45$ — активный, балансовый, инвентарный. Он предназначен для сбора информации о наличии, движении отгруженной продукции, выручка от продажи которой некоторое время не может быть признана в бухгалтерском учете (экспорт продукции или договор комиссии).

На счете учитываются изделия, переданные другим организациям для продажи на комиссионных началах. Учет товаров на счет $45$ ведется по стоимости, складывающейся из фактической производственной себестоимости и расходов по отгрузке продукции (при их частичном списании). Счет $45$ дебетуется в корреспонденции со счетами $43$ «Готовая продукция» или $41$ «Товары» на основании оформленных документов (накладных, приемо-сдаточных актов и других документов) по отгрузке товаров или передаче их для комиссионной продажи.

Готовые работы на аналогичную тему

Курсовая работа Учет и оценка отгруженной продукции 440 ₽ Реферат Учет и оценка отгруженной продукции 230 ₽ Контрольная работа Учет и оценка отгруженной продукции 250 ₽

Получить выполненную работу или консультацию специалиста по вашему учебному проекту Узнать стоимость

Принятые на счет $45$ суммы списываются в дебет счета одновременно с признанием выручки от продажи продукции или при поступлении уведомления комиссионера о продаже переданных ему изделий. На практике такое уведомление производится документом возврата поставщику с ответственного хранения. При этом одновременно оформляется документ получения груза, по цене указанной поставщиком продукции на текущий момент (для товаров оцениваемых в иностранной валюте пересчет производится по курсу на день отгрузки товаров).

Аналитический учет счета $45$ ведется по местам нахождения или по отдельным видам отгруженной продукции.

Синтетический учет отгрузки по ассортименту ведется, по учетным ценам. По окончания месяца определяется фактическая себестоимость отгруженной продукции, и рассчитывается процент и сумма отклонений.

Сумма отклонений определяется на основе процента отклонений:

Рисунок 1. Формула расчета отклонения в себестоимости

Процент отклонений и плановая себестоимость отгруженной продукции рассчитывают ее фактическую себестоимость и остаток на складе на конец месяца.

По счету $45$ товар числится до момента признания выручки в бухгалтерском учете, после этого товар списывается:

- Дт $43$ – Кт $45$.