Взаимозачет – это погашение долговых обязательств, при котором не происходит движения финансовых средств. Данная операция возможна при наличии обязательств с одинаковой суммой у компаний перед друг другом.

К примеру, у есть долг перед организацией «Бета» в размере 100 000 рублей. Но и у есть обязательства перед «Альфой» в аналогичном размере. При взаимозачете происходит, фактически, аннулирование взаимных требований. Движения денег в процессе не происходит. Данная операция предполагает использование соответствующих проводок.

Вопрос: Надо ли организации применять ККТ при зачете взаимных требований с физическим лицом, приобретающим у нее товары (работы, услуги)? Посмотреть ответ

Условия осуществления взаимозачета

Взаимозачет не является, согласно закону, сделкой. Его осуществление предполагает соблюдение следующих условий:

- Предприятия инициировали минимум две операции, в результате которых появились их задолженности друг перед другом.

- Обязательства являются встречными. То есть, каждый участник взаимозачета является и дебитором, и кредитором.

- Требования являются аналогичными. То есть, сумма одной задолженности равна сумме другого долга. Однако часто долги не являются полностью однородными. В этом случае происходит взаимозачет на сумму наименьшего долга. Остаток большей задолженности может быть выплачен денежными средствами. Сумма к оплате рассчитывается на основании Акта сверки взаиморасчетов.

Как зачесть встречные требования на основании одностороннего уведомления?

ВАЖНО! Если задолженность перед компанией оплачивается путем предоставления товаров на аналогичную сумму, такая операция взаимозачетом являться не будет. Это бартер, предполагающий иной порядок учета.

ВНИМАНИЕ! Взаимозачет не применяется при возмещении ущерба или выплате алиментов.

Рассмотрим базовые правила взаимозачета:

- Рассматриваемым методом можно погасить задолженность с различным сроком погашения: наступившим, не наступившим, неопределенным. Если срок выплаты долга прошел, требуется покрыть его в течение недели после предъявления требований.

- Обычно в операции участвуют две стороны. Однако во взаимозачете могут принимать участие три и более компании. В этом случае имеют место быть круговые требования.

Учет осуществляется в зависимости от нюансов конкретного взаимного расчета.

Как оформить взаимозачет?

Вопрос – ответ

Вопрос №1. 17.08.17 ООО «Смарт» отгрузил АО «Корпус» партию товара (оплата в долларах США по курсу на дату отгрузки). 28.08.17 «Корпус» выполнил для «Смарта» подрядные работы (оплата в евро по курсу на дату составления акта выполненных работ). По состоянию на 01.09.17 ни одна из сторон не оплатила за полученные товары, оказанные услуги, в связи с чем стороны договорились о зачете взаимных требований. 04.09.17 стороны произвели взаимозачет суммы, которая была рассчитана в рублях по курсу на дату зачета. Остаток долга «Смарт» перечислил «Корпусу» в безналичной форме. Правомерны ли действия сторон, описанные в данной ситуации?

Стороны не имели права производить взаимозачет, так как в данном случае нарушено правило однородности требования, а именно нельзя зачесть обязательства оплаты, выраженные в разных валютах. В общем порядке можно зачесть суммы, выраженные в одинаковой валюте (рубли, евро, доллары, фунты стерлинги, т.п.).

Также взаимозачету подлежат обязательства в случае, если таковые выражены в условных единицах, при этом значение единицы у каждой стороны равно между собой.

Вопрос №2. Согласно требованию, АО «Корт» обязуется возместить ущерб, нанесенный ООО «Комплекс» в сумме 12.330 руб. При этом «Комплекс» является дебитором «Корта» (сумма задолженности – 10.540 руб.). На основании договоренности о взаимозачете, «Корт» возместил ущерб в сумме 1.790 руб. (12.330 руб. – 10.540 руб.), остаток суммы признан сторонами зачтенным. Правомерны ли действия сторон, описанные в данной ситуации?

Согласно действующему законодательству, не подлежат зачету суммы средств, оплачиваемые в качестве возмещения вреда и/или причиненного ущерба. Таким образом, договоренность о взаимозачете между АО «Корт» и ООО «Комплекс» признается недействительной.

Формы взаимозачета

Можно выделить следующие формы взаимного расчета:

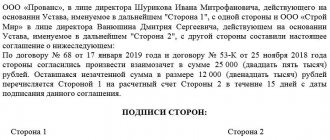

- Односторонний. Инициирующая сторона оформляет заявление, в котором указывается предложение о проведении взаимозачета. Документ отправляется кредитору компании. Заявление составляется в свободной форме, однако в нем обязательно должен быть перечень обязательной информации: реквизиты организации, наименование заявления, дата оформления, операция, в результате которой возникла задолженность. Датой осуществления зачета можно считать день, в который заявление было получено кредитором.

- Двухсторонний. Составляется двухстороннее соглашение о проведении зачета. Представители обеих компаний ставят свои росписи. Документ также оформляется в свободной форме, в нем указываются реквизиты и информация о сторонах зачета. Двухсторонняя форма считается предпочтительной, так как документ, заключенный между компаниями, является надежным подтверждением согласия сторон на проведение операции. В дальнейшем кредитор не сможет оспорить факт своего согласия.

Процедура осуществляется на основе Акта зачета обоюдных требований. В законе не оговорена форма этого документа, а потому она может быть разработана самим предприятием.

Взаимозачет между организациями: оформление

Для проведения взаимозачета требуются следующие документы:

- заявление одного контрагента, направленное второй стороне, либо заключение соглашения сторон на осуществление зачета взаимных требований;

- договоры, действующие между сторонами;

- акт взаимозачета, подписанный всеми партнерами.

Подобный пакет документов обязателен как при двухсторонних сделках, так и при оформлении документов, когда партнеров трое и более. Варьируется лишь количество составленных актов взаимозачета – каждый из участников должен получить подписанный всеми сторонами документ.

Несмотря на то, что типовой формы акта не существует, практикой и законом «О бухучете» выработаны определенные критерии к его содержанию. В нем указывают:

- Дату и место составления;

- Названия участвующих организаций или их представителей (ФИО, должности и полномочия);

- Информацию о каждом обязательстве, погашаемом зачетом, с указанием статуса контрагента (кредитором или дебитором);

- Условия о размере (полном/частичном) и сумме погашения;

- Дату вступления соглашения в силу;

- Подписи представителей сторон.

Рассмотрим, как на практике осуществляется взаимозачет.

Проводки по бухгалтерии

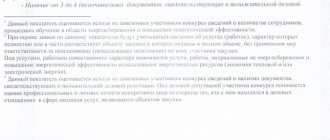

В бухучете проведенная операция фиксируется после оформления Акта. При этом используются проводки по счетам 60, 62 и 76.

Пример

заключила с организацией «Здоровье» договор подряда на 25 600 рублей. НДС составило 3 905 рублей. Расходы на осуществление работ по подряду равны 14 тысяч рублей. Организация «Здоровье» прежде заключила договор о поставе товаров на сумму 11 800 рублей с «Вита». Налог составил 1 800 рублей. Себестоимость товаров равна 6 500 рублей. Организациями было принято решение о взаимозачете.

Проводки, выполняемые :

- ДТ 60 КТ 62. Пояснение: фиксация взаимных обязательств. Сумма: 11 800 рублей. Документ, на основании которого ведется учет: бухгалтерская справка.

- ДТ 60 КТ 51. Пояснение: перечисление суммы для оставшихся обязательств. Сумма: 13 800 рублей. Первичная документация: платежное поручение.

- ДТ 68 КТ 19. Пояснение: налог к вычету. Сумма: 3 905 рублей. Первичная документация: книга приобретений.

Проводки, выполняемые :

- ДТ 60 КТ 62. Пояснение: фиксирование взаимных обязательств. Сумма: 11 800 рублей. Первичная документация: бухгалтерский учет.

- ДТ 68 КТ 19. Пояснение: налог к вычету. Сумма: 1 800 рублей. Первичная документация: книга приобретений.

- ДТ 51 КТ 62. Пояснение: фиксация суммы выплаченных средств по подряду. Сумма: 13 800 рублей. Первичная документация: выписка из банковского учреждения.

Любая операция в бухучете обязательно должна быть подтверждена первичным документом. В обратном случае отраженные действия вызовут вопросы со стороны налоговых органов.

Пример взаимозачета на УСН

Рассмотрим отражение взаимозачета в бухгалтерском и налоговом учете на примере.

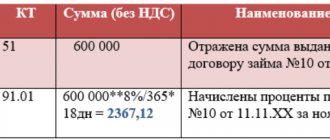

ООО «Ясень» применяет упрощенную систему налогообложения «доходы». С 5 апреля оно сдало в аренду производственное помещение ООО «Липа» сроком на 11 месяцев. А 10 апреля был заключен договор о том, что ООО «Липа» будет оказывать транспортные на срок до 31 декабря текущего года.

В июне предприятия решили провести зачет взаимных требований и выяснили, что, согласно договорам, кредиторская задолженность ООО «Ясень» составляет 42 000 руб. (по договору оказания транспортных — 58 000 руб. (по договору аренды). 15 июня был подписан акт взаимозачета на сумму 42 000 руб.

На протяжении 3 месяцев (апрель, май, июнь) бухгалтер ООО «Ясень» делал на каждую услугу по перевозке проводки:

Дт 44–Кт 76/2 — отражены транспортные расходы.

В результате у ООО «Ясень» на 15 июня на счете 76 накопилась кредиторская задолженность перед ООО «Липа».

А также ООО «Ясень» была признана выручка:

Дт 62/3–Кт 90/1 (выручка от сдачи производственного помещения в аренду) — 58 000 руб.

После подписания акта взаимозачета бухгалтер ООО «Ясень» сделал следующую проводку:

Дт 76/2–Кт 62/3 (взаимозачет требований согласно акту от 15.06.2021) — 42 000 руб.

Так как предприятие ООО «Ясень» находится на УСН «доходы», при заполнении книги учета доходов и расходов бухгалтер отразил в составе доходов выручку на сумму частичного списания взаимных требований.

После того как ООО «Липа» внесло на расчетный счет остаток суммы задолженности, бухгалтер ООО «Ясень» отразил ее в своем учете проводкой: Дт 51–Кт 62/3 — 16 000 руб., а также включил в состав доходов при расчете единого налога при УСН.

Образец акта о проведении взаимозачета

Акт № __

о проведении взаимозачета между ООО «Ясень» и ООО «Липа».

г. Ульяновск 15 июня 2022 г.

На дату составления настоящего акта между сторонами существуют взаимные обязательства:

- У ООО «Липа» (арендатор) перед ООО «Ясень» (арендодатель) по договору от 05.04.2021 № __ (акт приема-передачи производственного помещения от 05.04.2021 № __) на сумму 58 000 руб.

- У ООО «Ясень» (заказчик) перед ООО «Липа» (исполнитель) по договору от 10.04.2021 № __ (акты приема-передачи оказанных услуг от 15.04.2021 № __, от 15.05.2021 № __, от 15.06.2021 № __) на сумму 42 000 руб.

Стороны договорились о взаимном зачете задолженности на сумму 42 000 руб., тем самым полностью погашая обязательства ООО «Ясень» перед ООО «Липа».

ООО «Ясень» ООО «Липа»

_______________ _____________

М.П. М.П.

Сделать правильный выбор системы налогообложения при УСН вам поможет статья «Какой объект при УСН выгоднее — «доходы» или «доходы минус расходы»?».

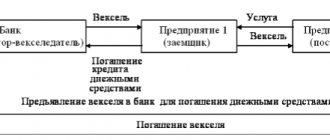

Тройной взаимозачет

Зачет может производится между тремя и более организациями. Однако такая операция не соответствует всем условиям взаимозачетов, оговоренным в статье 410 ГК РФ. В любом случае, многосторонний зачет может осуществляться согласно статье 421 ГК РФ. Выполняется он на основании договора. Составляется документ на основе общих требованиях, предъявляемых к договорам. Однако он не должен противоречить особенностям многосторонней сделки, что указано в пункте 4 статьи 420 ГК РФ. Обычно компании оформляют соглашение о проведении взаиморасчетов. Форма его законом не установлена. При составлении нужно руководствоваться общими положениями, предъявляемыми к первичной учетной документации.

Как отразить проведение взаимозачета в бухгалтерском учете

Зачет взаимных требований является одним из способов расчетов между организациями. Проведение зачета возможно при соблюдении ряда условий, определенных гражданским законодательством.

Поскольку зачет взаимных требований отражает лишь факт оплаты полученных или переданных активов (погашение дебиторской или кредиторской задолженности), в бухучете к возникновению доходов или расходов он не приводит (п. 2 ПБУ 9/99, п. 2 ПБУ 10/99). В статье: «что такое кредит простыми словами» описаны термины дебета, кредита, сальдо на простых примерах.

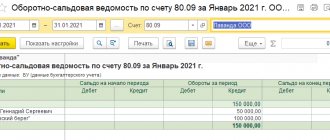

В бухучете зачет взаимных требований отражается на субсчетах, открытых по каждому контрагенту к счетам 60 «Расчеты с поставщиками и подрядчиками», 62 «Расчеты с покупателями и заказчиками», 76 «Расчеты с разными дебиторами и кредиторами».

При проведении взаимозачета сделайте проводку:

Дебет 60 (76) Кредит 62 (76) – отражено прекращение встречного обязательства по оплате товаров (работ, услуг) зачетом взаимных требований.

Ситуация: можно ли провести взаимозачет между несколькими организациями?

Да, можно.

По общему правилу погашение взаимных обязательств между несколькими организациями под понятие зачета не подпадает. Дело в том, что зачет возможен лишь при наличии встречных однородных требований (ст. 410 ГК РФ). В рассматриваемой ситуации это условие не выполняется, потому что любая из сторон имеет дебиторскую задолженность по сделке, совершенной с одной организацией, и кредиторскую задолженность по сделке, совершенной с другой организацией.

Несмотря на это, на практике организации могут провести многосторонний зачет обязательств. Такое право предусмотрено положениями статьи 421 Гражданского кодекса РФ. В ней сказано, что стороны могут заключить договор, как предусмотренный, так и не предусмотренный законом или иными правовыми актами. При этом к договорам, заключенным более чем двумя сторонами, применяются общие положения о договоре, если это не противоречит многостороннему характеру таких договоров (п. 4 ст. 420 ГК РФ).

Как правило, при многостороннем зачете заключается соглашение о проведении взаимных расчетов. Такое соглашение не является унифицированным бухгалтерским документом, поэтому его можно составить в произвольной форме с соблюдением требований, которые предъявляются к первичным учетным документам.

Совет: при проведении многостороннего зачета соблюдайте правила, предъявляемые к зачету встречных требований:

- зачет можно провести только в том случае, если у каждой из сторон зачета наступил срок исполнения обязательства;

- при неравных задолженностях зачет проводится на сумму наименьшей из них;

- соглашение о зачете должно содержать информацию, отражающую обстоятельства проведения зачета.

Пример отражения в бухучете взаимозачета между тремя организациями. Организации применяют общую систему налогообложения

12 января ООО «Торговая » отгрузило ЗАО «Альфа» товары на сумму 100 000 руб. (в т. ч. НДС – 15 254 руб.). По условиям договора «Альфа» должна оплатить поставленные товары 15 января.

13 января «Альфа» отгрузила ОАО «Производственная » материалы на сумму 120 000 руб. (в т. ч. НДС – 18 305 руб.). По условиям договора «Мастер» должен оплатить материалы 16 января.

15 января «Мастер» выполнил для «Гермеса» работы по договору подряда. Стоимость работ – 90 000 руб. (в т. ч. НДС – 13 729 руб.). По условиям договора «Гермес» должен оплатить работы 16 января.

По состоянию на 1 февраля ни одно из перечисленных обязательств по оплате товаров, материалов и выполненных работ не исполнено. Таким образом, «Гермес» одновременно является кредитором «Альфы» и дебитором «Мастера». При этом «Мастер» является дебитором «Альфы» и кредитором «Гермеса», а «Альфа» – дебитором «Гермеса» и кредитором «Мастера».

Стороны договорились о проведении взаимных расчетов и составили соответствующее соглашение.

Организации проводят зачет на сумму наименьшей задолженности, величина которой составляет 90 000 руб. (в т. ч. НДС – 13 729 руб.). Операции, связанные с возникновением и погашением взаимных обязательств, отражены в учете организаций следующим образом.

В учете «Гермеса» сделаны следующие проводки.

12 января:

Дебет 62 субсчет «Расчеты с ЗАО «Альфа»» Кредит 90-1 – 100 000 руб. – отражена выручка от реализации товаров;

Дебет 90-3 Кредит 68 субсчет «Расчеты по НДС» – 15 254 руб. – начислен НДС с выручки от реализации товаров.

15 января:

Дебет 26 Кредит 60 субсчет «Расчеты с ОАО «Производственная » – 76 271 руб. – отражена стоимость работ, выполненных подрядчиком;

Дебет 19 Кредит 60 субсчет «Расчеты с ОАО «Производственная » – 13 729 руб. – отражен «входной» НДС по выполненным работам;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19 – 13 729 руб. – принят к вычету «входной» НДС по выполненным работам.

1 февраля:

Дебет 60 субсчет «Расчеты с ОАО «Производственная » Кредит 62 субсчет «Расчеты с ЗАО «Альфа»»

– 90 000 руб. – отражено погашение дебиторской и кредиторской задолженности на основании соглашения о проведении взаимных расчетов.

После проведения взаимозачета: – непогашенная дебиторская задолженность «Альфы» составила 10 000 руб. (в т. ч. НДС – 1525 руб.); – кредиторская задолженность перед «Мастером» погашена полностью.

Остаток задолженности «Альфа» перечислила «Гермесу» на расчетный счет.

Дебет 51 Кредит 62 «Расчеты с ЗАО «Альфа»» – 10 000 руб. – поступила оплата за отгруженные товары.

В учете «Альфы» сделаны следующие проводки.

12 января:

Дебет 41 Кредит 60 субсчет «Расчеты с ООО «Торговая » – 84 746 руб. – оприходованы приобретенные товары;

Дебет 19 Кредит 60 субсчет «Расчеты с ООО «Торговая » – 15 254 руб. – отражен «входной» НДС по приобретенным товарам;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19 – 15 254 руб. – принят к вычету «входной» НДС по приобретенным товарам.

13 января:

Дебет 62 субсчет «Расчеты с ОАО «Производственная » Кредит 90-1 – 120 000 руб. – отражена выручка от реализации материалов;

Дебет 90-3 Кредит 68 субсчет «Расчеты по НДС» – 18 305 руб. – начислен НДС с выручки от реализации материалов.

1 февраля:

Дебет 60 субсчет «Расчеты с ООО «Торговая » Кредит 62 субсчет «Расчеты с ОАО «Производственная » – 90 000 руб. – отражено погашение дебиторской и кредиторской задолженности на основании соглашения о проведении взаимных расчетов.

После проведения взаимозачета:

- кредиторская задолженность перед «Гермесом» составила 10 000 руб. (в т. ч. НДС – 1525 руб.);

- дебиторская задолженность «Мастера» составила 30 000 руб. (в т. ч. НДС – 4576 руб.).

Остатки задолженностей стороны погасили друг другу в денежной форме:

Дебет 60 субсчет «Расчеты с ООО «Торговая » Кредит 51 – 10 000 руб. – перечислен остаток задолженности за приобретенные товары;

Дебет 51 Кредит 62 субсчет «Расчеты с ОАО «Производственная » – 30 000 руб. – поступила оплата за отгруженные материалы.

В учете «Мастера» сделаны следующие проводки.

13 января:

Дебет 10 Кредит 60 субсчет «Расчеты с ЗАО «Альфа»» – 101 695 руб. – оприходованы приобретенные материалы;

Дебет 19 Кредит 60 субсчет «Расчеты с ЗАО «Альфа»» – 18 305 руб. – отражен «входной» НДС по приобретенным материалам;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19 – 18 305 руб. – принят к вычету «входной» НДС по приобретенным материалам.

15 января:

Дебет 62 субсчет «Расчеты с ООО «Торговая » Кредит 90-1 – 90 000 руб. – отражена выручка от реализации выполненных работ;

Дебет 90-3 Кредит 68 субсчет «Расчеты по НДС» – 13 729 руб. – начислен НДС с выручки от реализации выполненных работ.

1 февраля:

Дебет 60 субсчет «Расчеты с ЗАО «Альфа»» Кредит 62 субсчет «Расчеты с ООО «Торговая » – 90 000 руб. – отражено погашение дебиторской и кредиторской задолженности на основании соглашения о проведении взаимных расчетов.

После проведения взаимозачета:

- дебиторская задолженность «Гермеса» погашена полностью;

- кредиторская задолженность перед «Альфой» составила 30 000 руб. (в т. ч. НДС – 4576 руб.).

Остаток задолженности «Мастер» перечислил на расчетный чет «Альфы»:

Дебет 62 субсчет «Расчеты с ЗАО «Альфа»» Кредит 51 – 30 000 руб. – перечислен остаток задолженности за приобретенные материалы.