Оформление выдачи материальной помощи

Законодательно пакет документов на оформление выдачи материальной помощи не определен, в связи с чем руководству организации необходимо разработать регламент для данной хозяйственной операции. Предлагаем следующий пакет типовых документов :

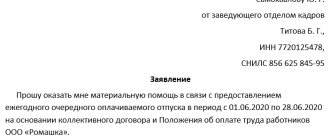

- заявление работника при выходе в отпуск с просьбой предоставить дополнительную выплату к отпуску, если порядок ее выплаты и размер определены в коллективном или трудовом договоре;

- заявление работника с просьбой оказать финансовую поддержку по любым другим основаниям, закрепленным коллективным или трудовым договором, каким-либо другим локально-нормативным актом организации (сотруднику необходимо приложить к заявлению документ, подтверждающий наступление обстоятельств, являющихся основанием данной выплаты);

- приказ о выплате (издается после получения заявления на материальную помощь (по любым основаниям)).

Указанные документы будут основанием для бухгалтера произвести начисление материальной помощи (проводки для отражения в учете будут указаны в следующем разделе).

Правовые аспекты выплаты материальной помощи

Чтобы избежать конфликтов с контролирующими органами, полный перечень событий, по которым фирма может оказывать материальную помощь, а также документов, сопровождающих ее получение, обычно фиксируют в отраслевых соглашениях или колдоговоре. Как правило, выдача МП производится на основании заявления сотрудника и соответствующего распоряжения руководителя.

Источником выплаты выступает прибыль компании, в т.ч. и нераспределенная. Такое решение может быть вынесено на общем собрании учредителей и зафиксировано в протоколе.

Материальная помощь, проводки в бухгалтерском учете

Предоставление материальной помощи отражается проводками по дебету счета учета 91 «Прочие доходы и расходы», субсчет 2 «Прочие расходы» в корреспонденции с кредитом счета 73 «Расчеты с персоналом по прочим операциям» в рамках выплат действительным сотрудникам, или счета 76 «Расчеты с разными дебиторами и кредиторами» при оказании финансовой поддержки прочим физическим лицам.

Допускается отражать начисление материальной помощи проводкой по кредиту счета 70 «Расчеты с персоналом по оплате труда», этот порядок закрепите в учетной политике организации.

Поддержка сотрудника может носить как денежную (1), так и натуральную (2) форму:

- Выдана материальная помощь: проводка в корреспонденции с кредитом счета 50 «Касса» (при выдаче ее наличными денежными средствами) или счета 51 «Расчетный счет» (при перечислении на р/с).

- Оказана поддержка сотруднику в натуральной форме: корреспондирующий счет — учет выдаваемого имущества, например 10 «Сырье и материалы», 40 «Готовая продукция и товары».

В случаях направления нераспределенной прибыли на поддержку сотрудников счет 91 заменяется 84-м, «Нераспределенная прибыль (непокрытый убыток)».

Оформление матпомощи в связи с рождением ребенка

Для создания документа необходимо создать новый вид расчетов:

- Обратитесь к разделу «Зарплата и кадры», выберите пункт «Настройки зарплаты» — «Расчет заработной платы» — «Начисления».

- Приступите к вводу информации в открывшейся форме. Как и в предыдущем случае, пользователю необходимо ввести наименование расчета. На вкладке «НДФЛ» выберите пункт «Облагается». Введите вручную или выберите из справочника код дохода – 2762.

- Укажите вид дохода, выбрав «Материальная помощь при рождении ребенка…» из справочника.

- На вкладке «Налог на прибыль» выберите способ «Не включается в расходы…».

- Укажите способ отражения в бухучете. Как и в предыдущем случае, вы можете выбрать его из справочника или создать самостоятельно. Проведем создание нового способа отражения – в нашем случае это «Материальная помощь в связи с рождением ребенка».

Обратите внимание: в данном случае на вкладке «Счет» необходимо выбрать «Прочие доходы и расходы» — «Прочие внереализационные доходы…». При выборе счета рядом с ним должна отображаться галочка отражения в налоговом учете.

В разделе «Зарплата и кадры» — «Все начисления» — «Создать»:

- Выберите месяц начисления материальной помощи.

- Укажите организацию.

- Выберите сотрудника при помощи кнопки «Добавить».

- Кликните на кнопку «Начислить» и выберите «Материальная помощь в связи с рождением ребенка». Обратите внимание: максимальная сумма, не облагаемая налогом, составляет 50 000 рублей.

В новом окне укажите сумму начисления и подтвердите действие нажатием на кнопку «ОК». В нижней части формы будет представлена информация о сумме доступного для сотрудника вычета. Если она превышает сумму в 50 000 рублей, размер вычета будет равен 50 000 рублей.

В форме начисления будет представлена информация о размере материальной помощи. В ней также будет указан размер налогов (в случае, если сумма лимита в 50 000 рублей превышена).

Рассмотрим ситуацию на примере. ООО «Ромашка» необходимо начислить матпомощь сотруднику Михайловой А.Н. в размере 80 000 рублей. В нашем случае:

- Размер налоговой базы для расчета НДФЛ будет исчисляться как разница между планируемой суммой выплаты и доступным лимитом (80 000 рублей – 50 000 рублей = 30 000 рублей).

- Сумма НДФЛ будет равна = 30 000 * 13 % = 3 900 руб.

- Размер страховых взносов = 30 000 * 30,2 % = 9060 рублей.

Для того чтобы сохранить начисление, кликните на кнопку «Провести и закрыть». На основании данного документа можно создать выплату сотруднику из кассы или выплату с расчетного счета компании.

НДФЛ

С суммы, оказанной своим сотрудникам, финансовой поддержки работодателю необходимо удержать НДФЛ (ст. 210 НК РФ), исключением являются:

- суммы единоразовой финансовой поддержки, не превышающие 4000 руб за календарный год (пп. 28 ст. 217 НК РФ);

- сумма единовременной выплаты от работодателя, но не более 50 000 руб (пп. 8 ст. 217 НК РФ), выплачиваемые родителям при рождении ребенка (усыновителям, опекунам).Ограничение в 50 000 руб. подлежит применению работодателем в отношении каждого из родителей (Письмо Минфина России от 12.07.2017 № 03-04-06/44336).

Во всех остальных случаях необходимо отразить начисление НДФЛ по матпомощи проводкой по дебету счета 73 «Расчеты с персоналом по прочим операциям», счета 70 «Расчеты с персоналом по оплате труда» или счета 76 «Расчеты с разными дебиторами и кредиторами», в корреспонденции с кредитом счета 68 «Расчеты по налогам и сборам».

Суммы оказываемой работодателям помощи близким родственникам своего умершего сотрудника, даже бывшего или вышедшего на пенсию, НДФЛ не облагаются (п. 8 ст. 217 НК РФ). Также получили освобождение от НДФЛ суммы, выплаченные в связи с чрезвычайными ситуациями, жертвами которых стали сотрудники или их близкие родственники (пп. 8.3, 8.4 ст. 217 НК РФ), и единовременные выплаты, производимые в адрес сотрудника, уходящего на пенсию (п. 8.5 ст. 217 НК РФ).

В случаях оказания содействия работникам в натуральной форме и невозможности удержать НДФЛ до конца календарного года работодателю необходимо не позднее 1 марта следующего года сообщить в налоговые органы о данном факте (п. 5 ст. 226 НК РФ).

Разбираемся с удержанием и расчетом НДФЛ

Премии придется обложить налогом полностью, для них нет исключений.

Перечислим некоторые исключения из облагаемой базы, список неполный, другие можно посмотреть в статье 217 НК, в скобках указаны ссылки на пункты именно из нее.

- Выплаченная работающему или бывшему сотруднику (если его увольнение связано с выходом на пенсию) материальная помощь – в сумме до 4000 в год (п. 28).

- Помощь, оказанная организацией работнику при рождении (усыновлении, получении опекунства) ребенка (в период до года после рождения), — до 50000 рублей (п. 8).

- Любая помощь ветеранам и инвалидам ВОВ; бывшим узникам (подробный список в п. 33) – до 10000 рублей в течение года.

- Любые другие подарки от организаций и ИП, полученные налогоплательщиком за год в общей сумме, не превышающей 4000 рублей (п. 28).

Кстати! Вы можете одарить ребенка и другого родственника работника, а не только его самого. Для каждого человека будет действовать предел в 4000 в год. Главное, оформлять договор дарения на соответствующее лицо.

Страховые взносы

Страховые взносы, по основаниям ст. 421 НК РФ, и взносы «на травматизм» (ст. 20.1 Закона № 125-ФЗ): когда начислена материальная помощь — проводка по дебету счета учета 91 «Прочие доходы и расходы», субсчет 2 «Прочие расходы» в корреспонденции с кредитом счета 69 «Расчеты по социальному страхованию и обеспечению».

Не подлежат обложению страховыми взносами единовременные выплаты в виде материальной помощи по тем же основаниям, что и для НДФЛ (ст. 422 НК РФ).

При этом работодателю необходимо учитывать, что поддержка сотрудника, выраженная в натуральной форме, тоже является базой для начисления страховых взносов и взносов «на травматизм».

Отражение в учете материальной помощи к отпуску

Обращаем ваше внимание, что начисление материальной помощи к отпуску отражают в том же порядке, как и сами отпускные. Аналогично – по страховым взносам и взносам на травматизм.

Если в компании создан резерв, то выплату матпомощи к отпуску идёт по дебету счета 96 «Резервы предстоящих расходов».

Если же компания не создает резерв на оплату отпусков, начисление матпомощи делают проводками по счетам затрат в составе расходов по обычным видам деятельности или прочих расходов.

Саму выплату материальной помощи отражают проводкой:

Дебет 70 – Кредит 50, 51

Про выплату материальной помощи к отпуску можно подробнее прочитать в статье «Выплата материальной помощи к отпуску».

Важно

Чтобы учитывать матпомощь к отпуску как расходы на оплату труда, такая выплата должна быть предусмотрена трудовым, коллективным договором или локальным нормативным актом работодателя и связана с выполнением работником его трудовой функции (зависеть от размера зарплаты, соблюдения трудовой дисциплины и т. д.).

Материальная помощь к рождению ребенка в размере 50 000 рублей в 1С: ЗУП ред. 3.1

Опубликовано 04.06.2021 08:05 Автор: Administrator А вы знали, что кроме гарантированных государством выплат при рождении ребенка, родители имеют возможность получить материальную помощь в размере 50 тысяч рублей от работодателя? Причем такую выплату могут получить сразу оба родителя (опекуна)! Более того, при определенных условиях этот вид материальной помощи не облагается ни НДФЛ, ни страховыми взносами, что только на руку работодателям! В этой публикации рассмотрим, в каких случаях выплачивается такая ощутимая поддержка молодым родителям, порядок ее оформления, налогообложения и отражения в программе 1С: Зарплата и управление персоналом ред. 3.1.

Отметим самое главное: материальная помощь к рождению ребенка не обязанность работодателя, а его право и выплата производится лишь в случае, если она оговорена в нормативных актах организации:

• трудовом договоре;

• коллективном договоре;

• локальном нормативном акте компании.

Материальную помощь от работодателя может получить и мать, и отец вместе, даже если они работают в одной компании.

Источником матпомощи выступают собственные средства компании, ее текущая прибыль или нераспределенная прибыль прошлых лет.

Для выплаты материальной помощи работник пишет заявление в произвольной форме, прилагая подтверждающие документы (копию свидетельства о рождении).

Документ необходим лишь для подтверждения что ребенок новорожденный, т.к. выплата на детей до одного года не облагается НДФЛ и страховыми взносами. При выплате материальной помощи при рождении по достижению возраста один год не облагается лишь сумма 4000 руб. — п. 8, ст. 217 НК РФ.

Если ранее не облагалась матпомощь при рождении в сумме 50 тыс. руб. из расчета общей суммы, выплаченной обоим родителям или одного родителя, то в настоящее время не облагаются суммы, выплаченные обеим родителям.

Об этом дано разъяснение в Письме Минфин России от 26.09.2017 № 03-04-07/62184 и в Письме ФНС России от 05.10.2017 N ГД-4-11/[email protected]

Согласно пп. 3, п. 1, ст. 422 НК РФ не подлежат обложению страховыми взносами суммы материальной помощи к рождению ребенка, выплаченной работодателем, не более 50000 руб. на каждого ребенка в течении первого года после рождения.

Таким образом, страховые взносы не начисляются на матпомощь при рождении, выплаченную работодателем, при соблюдении двух условий:

1) сумма выплаты до 50 тыс. руб.;

2) выплата произведена в течении первого года после его рождения.

Рассмотрим пошагово на примере начисление и выплату такой материальной помощи в 1С: ЗУП ред. 3.1.

Сотрудница ООО «Карамелька» Пирогова Е.С. написала заявление о выплате материальной помощи к рождению ребенка. Ребенку один год не исполнился. Коллективным договором ООО «Карамелька» предусмотрена выплата материальной помощи при рождении в размере 50000 руб. за счет средств предприятия.

Первоначальная настройка программы 1С: ЗУП ред. 3.1

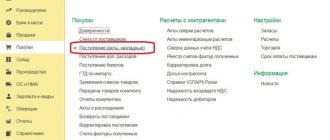

Для включения возможности начисления материальной помощи включите настройку в разделе «Расчет зарплаты».

Шаг 1. Перейдите в раздел «Настройка» — «Расчет зарплаты».

Шаг 2. Щелкните по гиперссылке «Настройка состава начислений и удержаний».

Шаг 3. В подразделе «Материальная помощь» установите галочку – «Выплачивается материальная помощь сотрудникам».

В результате данных действий в разделе «Зарплата» появится журнал для ввода материальной помощи.

При выборе начисления активизируются предопределенные программой виды материальной помощи, в т.ч. «Материальная помощь при рождении ребенка».

Рассмотрим ее настройки.

Шаг 4. Перейдите в раздел «Настройки» — «Начисления».

Шаг 5. Откройте карточку начисления «Материальная помощь при рождении ребенка».

На закладке «Основное» установлено назначение начисления «Материальная помощь и что оно начисляется одноименным отдельным документом.

Шаг 6. Перейдите на закладку «Налоги, взносы, бухучет».

В разделе НДФЛ установлено – облагается код дохода 2762 – «Материальная помощь, оказываемая работодателями своим работникам при рождении (усыновлении) ребенка», с установленным по умолчанию кодом вычета 508.

Настройка страховых взносов – «Материальная помощь при рождении ребенка, облагаемая страховыми взносами частично».

В разделе настроек «Налог на прибыль» переключатель установлен в положение «Не включается в расходы по оплате труда», т.к. данная выплата социального характера.

Проверим действие начисления.

Начисление материальной помощи к рождению ребенка в 1С: ЗУП.

Произведем начисление материальной помощи к рождению ребенка сотруднику Пироговой Е.С. в разделе «Зарплата» — «Материальная помощь».

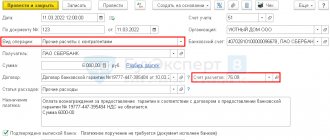

Шаг 1. Открыв журнал «Материальная помощь», нажмите «Создать».

Шаг 2. Выберите из справочника вид материальной помощи – «Материальная помощь при рождении ребенка».

Подберите сотрудника (в нашем случае это Пирогова Елена Степановна).

Для применения вычетов укажите количество детей (в нашем примере – один). Сумма материальной помощи в нашем примере 50000 руб.

Программа автоматически установит для этой суммы примененные вычеты по НДФЛ и скидку по страховым взносам – 50000 руб.

Предположим, что трудовым договором в ООО «Карамелька» предусмотрена выплата материальной помощи в размере 100000 руб.

На скриншоте наглядно видно, что вычет и скидка применены в размере 50000 руб., а с остальной суммы начислен НДФЛ, тем самым уменьшив сумму к выплате сотруднику.

Если в первом примере при начислении Пироговой Е.С. суммы материальной помощи в размере 50000 руб. при исчислении страховых взносов эта сумма полностью не облагается, то во втором варианте скидка по страховым взносам рассчитывается только в установленном законодательстве размере 50000 руб. Т.е. с остальной суммы страховые взносы исчисляются.

Начисление страховых взносов производится документом «Начисление зарплаты и взносов» при начислении заработной платы всем сотрудникам организации.

На скриншоте видно, что при начислении Пироговой Е.С. суммы 100000 руб. с суммы за минусом скидки по страховым взносам (100000 – 50000 = 50000 рублей) начислены страховые взносы.

Выплата материальной помощи к рождению ребенка

Сформировать выплату материальной помощи сотруднику Пироговой Е.С. можно непосредственно из документа начисления материальной помощи или журнала документов «Материальная помощь».

Остановимся на выплате начисленной суммы по условию примера – 50000руб.

Шаг 1. В журнале «Материальная помощь», выделив строку с документом, нажмите кнопку «Выплатить».

Шаг 2. В открывшемся помощнике выплаты нажмите «Провести и закрыть». В дальнейшем документ доступен в разделе «Выплаты».

По нажатию кнопки «Открыть ведомость» откроется документ, где его можно распечатать.

Материальная помощь сотруднику ООО «Карамелька» Пироговой Е.С. выплачена.

Автор статьи: Ольга Круглова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

JComments

Итоги

Не нужно забывать, что оказание сотрудникам матпомощи для решения их жизненных ситуаций является доброй волей руководителя и не может считаться оплатой труда (письмо ФНС РФ от 27.04.2010 № ШС-37-3/[email protected]). Следовательно, такие перечисления не могут учитываться в расходах организации и уменьшать базу для исчисления налога при УСН.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Виды материальной помощи по КВР и КОСГУ

| Вид помощи | КВР | Подстатья КОСГУ |

Выплаты на ремонт жилых помещений инвалидам Великой Отечественной войны, ветеранам Великой Отечественной войны, супругам погибших (умерших) инвалидов Великой Отечественной войны,ветеранов Великой Отечественной войны, не вступившим в повторный брак, детям-сиротам и детям, оставшимся без попечения родителей, лицам из числа детей-сирот и детей, оставшихся без попечения родителей | 321 | 262 |

Разовая материальная (денежная) помощь гражданам, оставшимся без средств к существованию в результате стихийных бедствий, техногенных катастроф и других чрезвычайных обстоятельств, безработным гражданам,иным гражданам, находящимся в трудной жизненной ситуации | 321 | 262 |

Разовая материальная (денежная) помощь в связи с понесенными непредвиденными денежными затратами неработающим получателям пенсий,семьям с несовершеннолетними детьми, оказавшимся в трудной жизненной ситуации | 321 | 263 |

Разовая материальная (денежная) помощь гражданам на частичную оплату взноса на капитальный ремонт общего имущества в многоквартирных домах | 321 | 262 |

Продовольственная помощь, в том числе в виде горячего питания, гражданам, оказавшимся в трудной жизненной ситуации | 244 | 342 |

Вещевая помощь гражданам, оказавшимся в трудной жизненной ситуации | 244 | 345, 346 |

Выдача товаров длительного пользования неработающим пенсионерам и инвалидам, семьям с несовершеннолетними детьми, оказавшимся в трудной жизненной ситуации | 244 | 346 |

Разовая материальная (денежная) помощь на частичное возмещение затрат по выезду нотариуса к нетранспортабельным остронуждающимся лицам на дом | 321 | 262 |

Расходы местной власти на социальную помощь не относятся к публичным нормативным обязательствам, так как размер этой помощи, правила индексации и порядок выплат не установлены законом. Поэтому денежные выплаты проводят по КВР 321 «Пособия, компенсации и иные социальные выплаты гражданам, кроме публичных нормативных обязательств». Если речь идет о закупках в пользу граждан, то такие затраты проводят, как обычно, по КВР 244 и соответствующему коду КОСГУ.

Расходы на оказание материальной помощи людям, попавшим в трудную жизненную ситуацию, относят на подраздел 1003 (п. 18.2.10 Порядка формирования КБК, утв. приказом Минфина от 06.06.2019 № 85н).