Законодательные основы благотворительной помощи

Благотворительная деятельность в нашей стране регулируется законом «О благотворительной деятельности и благотворительных организациях» от 11.08.1995 № 135-ФЗ. Она должна быть добровольной, может осуществляться всеми лицами, как юридическими, так и физическими, в адрес любых лиц в форме:

- передачи имущества и денежных средств;

- безвозмездного выполнения работ или услуг;

- иной поддержки.

Благотворительная деятельность должна соответствовать целям, перечисленным в ст. 2 закона 135-ФЗ. Законом обеспечивается беспрепятственное ведение благотворительных операций по свободному выбору благотворителя. Физлица или юрлица также могут создавать благотворительные организации, одним из видов которых является благотворительный фонд. Благотворительный фонд является некоммерческой организацией (НКО) и действует в соответствии с законом «О некоммерческих организациях» от 12.01.1996 № 7-ФЗ.

Все НКО должны вести бухучет и составлять отчетность согласно ст. 32 закона 7-ФЗ. Бухгалтерская отчетность предоставляется учредителям, в налоговые органы, в органы госстатистики, а также ежегодно (для выполняющих функции иностранного агента — раз в полгода) публикуется в интернете или СМИ.

Порядок пожертвования некоммерческой организации

Для совершения операции по дарению некоммерческой организации определенных ресурсов необходимо составить договор. В соглашении жертвователем указывается, для каких целей передаются имущественные блага в пользу НКО. Прописанные договорной документацией цели должны соотноситься со специализацией некоммерческой организации. Одаряемый обязуется использовать полученные активы только по предписанному назначению.

Гражданское право (ст. 582 ГК РФ) в качестве пожертвования разрешает передавать НКО такие ресурсы:

- вещественные активы (движимое и недвижимое имущество, ценные бумаги, денежные ресурсы);

- имущественные права.

При решении сделать пожертвование в пользу НКО получать согласие или разрешительную документацию третьих лиц или государственных структур не требуется.

ОБРАТИТЕ ВНИМАНИЕ! Согласия третьих лиц на передачу и получение пожертвования не требуется, но необходимо заручиться готовностью принять подарок самой НКО. Некоммерческая организация вправе отказаться от пожертвования, если для использования его по прямому предназначению учреждению придется столкнуться с рядом трудноразрешимых проблем.

Договор на передачу пожертвования может составляться в устной или письменной форме. Письменный вариант оформления операции дарения обязателен для таких ситуаций:

- если предметом жертвования является объект недвижимости, для регистрации прав на который нужны документальные основания;

- если оформляется не само пожертвование, а только дается обещание его реализовать в ближайшем будущем, то в соглашении о намерениях прописывают объект, подлежащий передаче;

- при операциях, связанных с пожертвованиями, заверяемыми нотариусами.

Если в одной из перечисленных ситуаций не будет составлено письменное соглашение, то договор будет признан контролирующими органами недействительным. В договоре в обязательном порядке прописываются все существенные условия, дополнительно можно вносить конкретизирующие сделку условия, любые элементы, которые не противоречат действующим законодательным нормам.

СПРАВОЧНО! Сделки, связанные с пожертвованиями в пользу НКО, могут подвергаться двойному контролю: с одной стороны, проверку операции по получению подарка и его последующему использованию осуществят налоговые органы, с другой стороны, даритель может затребовать отчет о фактическом применении предмета договора.

Договор пожертвования подписывается обеими сторонами сделки. Некоммерческая организация обязательно заверяет соглашение своей печатью.

Как использовать благотворительное пожертвование?

Денежные средства, используемые в качестве пожертвования, могут быть переданы в разных формах:

- Наличностью. В этой ситуации деньги могут быть переданы в момент подписания соглашения или в срок, оговоренный договором.

- Безналичным переводом. Деньги переводятся на отдельный банковский счет некоммерческой структуры. Такой вариант не требует официального подтверждения сделки договорной документации. Жертвователь может выступать в качестве анонимного дарителя.

Если предметом дарения становятся денежные ресурсы, в договоре между сторонами надо указать цели, на которые передаваемые средства могут быть потрачены, сумму сделки. Отчетную информацию НКО может публиковать на своем официальном интернет-ресурсе или направлять отдельно каждому жертвователю.

Отчетность благотворительного фонда

Учет благотворительной помощи в бухгалтерских проводках и составление отчетности в благотворительных фондах организуется на основании закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ. Состав бухотчетности для благотворительного фонда (п. 2 ст. 14 закона 402-ФЗ):

- бухгалтерский баланс,

- отчет о целевом использовании средств,

- приложения к ним.

Закон 402-ФЗ дает НКО послабление в виде права применять упрощенные способы ведения бухучета и отчетности (подп. 2 п. 4 ст. 6), при этом нельзя забывать об исключениях, данных в п. 5 ст. 6, под которые может попасть организация. Полноценные и упрощенные формы отчетности можно найти в приказе Минфина РФ от 02.07.2010 № 66н.

Кроме того, согласно п. 3 ст. 32 закона 7-ФЗ благотворительный фонд подпадает под обязанность отчитываться перед Минюстом. Формы отчетов утверждены приказом Минюста РФ от 16.08.2018 № 170.

Узнать об упрощенной отчетности, актуальной для благотворительных фондов, можно из статьи «Упрощенная бухгалтерская отчетность для малых предприятий».

Порядок и сроки опубликования отчета об использовании пожертвований.

Как уже было сказано ранее, пожертвования, переданные НКО, не включаются в облагаемую базу при расчете налога на прибыль. Тем не менее, при заполнении отчетных деклараций, следует иметь в виду несколько важных аспектов.

Некоммерческие организации, у которых не возникает обязательств по уплате налога на прибыль обязаны предоставлять декларацию только по истечении года. При этом, в состав данной декларации, согласно Приказу ФНС России от 22.03.2012, обязательно должны быть включены следующие листы:

- титульный лист (лист 01);

- лист 02;

- лист 07 (при получении средств целевого финансирования, целевых поступлений и других средств, указанных в пунктах 1 и 2 ст. 251 НК РФ – в том числе пожертвований).

В составе налоговой декларации по налогу на прибыль бухгалтеру некоммерческой организации за налоговый период представляют лист 07 «Отчет о целевом использовании имущества». Такой отчет обязаны составлять и сдавать все НКО, получившие за прошедший налоговый период пожертвования, деньги или услуги в рамках благотворительной деятельности, а также целевые поступления или целевое финансирование. В данный отчет не включаются: средства, которые получены по смете доходов и расходов из бюджетов всех уровней и государственных внебюджетных фондов.

Более того, предположим, в качестве пожертвований НКО получила определенную сумму денежных средств, n-ая часть данной суммы была потрачена в рамках уставной деятельности. Тем не менее в отчете должны быть указаны все такие поступления, их расходование, а также неиспользованные остатки. Если при поступлении пожертвований было указано конкретное предназначение и срок, то несмотря на это в отчете бухгалтеру следует перенести данные предыдущего налогового периода по полученным, но не использованным средствам, срок использования которых не истек, а также по которым не имеется срока использования, при этом в отдельных графах указываются срок поступления средств, а также размер средств, срок использования которых не истек в предыдущем периоде. Также важно осознавать, что данные по каждому пожертвованию приводят с разбивкой по датам и источникам поступлений.

Если НКО сама направляет пожертвования, как в бухгалтерском отчете отразить этот факт?

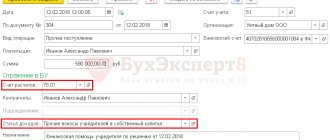

Предположим, Ваша некоммерческая организация направила другой НКО пожертвование. Как оформить и отразить в бухучете и при налогообложении эту безвозмездную передачу, какими проводками отразить данную операцию?

Так, в соответствии с действующим законодательством, в бухгалтерском учете такие операции, как пожертвование (благотворительность) обычно признают «прочими» и, как правило, отражают на счете 91 «Прочие доходы и расходы» (п. 11 ПБУ 10/99). Для фиксации данной операции Вашему бухгалтеру следует использовать следующую комбинацию проводок:

- «Дебет 91-2» – «Кредит 76» – отражена сумма благотворительной (безвозмездной) помощи, подлежащая перечислению другой организации;

- «Дебет 76» – «Кредит 51» – перечислена сумма благотворительной (безвозмездной) помощи на счет другой организации;

Минфин уже не раз акцентировал внимание на том, что расходы на благотворительные цели не связаны с получением доходов, поэтому уменьшать на них налогооблагаемую прибыль нельзя. В силу того, что благотворительная помощь в виде пожертвования подразумевает под собой безвозмездную передачу денег или ценностей, то расходы в виде самой стоимости безвозмездно переданного имущества плюс расходы, которые связаны с процедурой передачи, при расчете налога на прибыль также не учитываются. К слову, НДС не начисляется на расходы, связанные с оказанием благотворительной помощи в виде пожертвований, которую оказывает некоммерческая организация, единственным исключением из этого правила являются подакцизные товары.

Бухгалтерское сопровождение

Нулевая 1500 руб. Деятельность 3500 руб. Деятельность + Зарплата 5000 руб.

• Персональный бухгалтер • Возможно удаленно • 12 лет опыта • 1000+НКО • Все формы • Гранты

Позвонить сразу бухгалтеру

*Стоимость в Москве и МО , СПБ и Лен.области составляет соответственно: 2000, 5000, 7000 рублей

Позвонить

Как оформить благотворительную помощь, полученную от юридического лица или гражданина?

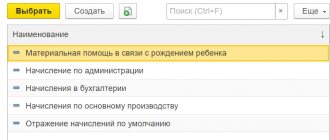

Особенностью учета в благотворительных фондах является то, что для отражения некоммерческой благотворительной деятельности не используются счета финансовых результатов, а в ход идет счет 86 «Целевое финансирование».

Как оформить благотворительную помощь от юридического лица? Доходы по некоммерческой деятельности могут быть в виде пожертвований, членских взносов или прочих платежей на уставную деятельность, их отражаем проводками:

| Дт | Кт | Описание |

| 76 | 86 | отражена дебиторка по поступлению благотворительного взноса |

| 51, 50, 52 | 76 | поступили деньги на некоммерческую уставную деятельность фонда |

К 86 счету открываются субсчета в зависимости от вида поступлений. Если поступлением являются не деньги, а основные средства, которые будут использоваться в уставной деятельности:

| Дт | Кт | Описание |

| 08 | 76 | безвозмездно получено ОС (по рыночной стоимости) |

| 01 | 08 | ОС введено в эксплуатацию |

| 86 | 83 | использовано целевое финансирование |

| 010 | начислен износ по объекту ОС |

При получении материалов для ведения уставной деятельности делаются проводки:

| Дт | Кт | Описание |

| 76 | 86 | отражена дебиторка по поступлению благотворительного взноса |

| 10 | 76 | получены материалы |

Использование поступивших средств показывается по дебету счета 20, а если средства направлены на содержание благотворительного фонда, то по дебету 26 счета:

| Дт | Кт | Описание |

| 20 (26) | 10, 60, 70, 69… | отражены затраты на некоммерческую уставную деятельность фонда |

| 86 | 20 (26) | затраты покрыты целевым финансированием |

Если благотворительный фонд ведет предпринимательскую деятельность, то прибыль от нее относится на ведение благотворительной деятельности проводкой Дт 84 Кт 86.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли у вас зафиксированы бухпроводки при безвозмездном получении пожертования. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Как отразить оказание благотворительной помощи в проводках?

Как отразить в бухгалтерском учете благотворительную помощь? Расходы на благотворительность в обычной коммерческой организации являются прочими. Кроме того, они не учитываются при налогообложении прибыли (п. 16 ст. 270 НК РФ), поэтому в бухучете возникает ПНО. Бухгалтер должен сделать такие проводки:

- Дт 91.1 Кт 76 — показаны расходы на благотворительность;

- Дт 76 Кт 51 — перечислены деньги на благотворительность;

- Дт 99 Кт 68 субсчет «Налог на прибыль» — показано ПНО.

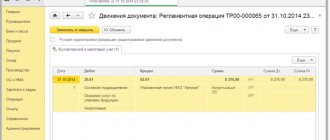

В следующем примере рассмотрим ситуацию по передаче в рамках благотворительности основного средства.

Пример

ООО «Первоцвет» в марте 20ХХ года приобрело копировальный аппарат стоимостью 75 000 руб., включая НДС 12 500 руб. В июне аппарат был передан благотворительному фонду для реализации определенной программы. Амортизационные начисления за период эксплуатации равны 10 593 руб. В марте 20ХХ года в учете сделаны записи:

| Дт | Кт | Сумма, руб. | Описание |

| 08 | 60 | 62 500 | приобретен копировальный аппарат |

| 19 | 60 | 12 500 | отражен входящий НДС |

| 68 | 19 | 12 500 | НДС принят к вычету |

| 01 | 08 | 62 500 | аппарат введен в эксплуатацию |

В июне 20ХХ в учете сделаны записи:

| Дт | Кт | Сумма, руб. | Описание |

| 01 субсчет «Выбытие ОС» | 01 | 62 500 | отражена первоначальная стоимость выбывающего аппарата |

| 02 | 01 субсчет «Выбытие ОС» | 10 593 | отражена амортизация выбывающего аппарата |

| 91.2 | 01 субсчет «Выбытие ОС» | 51 907 | списана остаточная стоимость аппарата |

| 19 | 68 | 10 381 | восстановлен НДС с остаточной стоимости аппарата (52 966 руб. × 20%) |

| 91.2 | 19 | 10 381 | восстановленный НДС отнесен на прочие расходы |

| 99 | 68 | 10 381 | отражено ПНО 52 966 руб. × 20% |

В следующем разделе ищите разъяснения по учету НДС.

Налоговая отчетность расходов НКО на благотворительность

Как Вы уже могли понять, некоммерческая организация может выступать не только в качестве получателя пожертвований, но и в качестве донора. Актуальным становится вопрос: может ли некоммерческая организация, использующая упрощенную систему налогообложения учесть в расходах суммы, перечисленные на благотворительные цели?

Ответ на данный вопрос – нет, поскольку в силу прямого указания НК РФ при расчете единого налога налогоплательщик вправе учитывать только те расходы, которые содержатся в закрытом перечне, приведенном в пункте 1 статьи 346.16 Налогового кодекса РФ. Поскольку такие расходы не упомянуты в данной статье — включать их в расчет налоговой базы по единому налогу организация не вправе. Однако, вместе с тем, когда речь идет о налоговой базе при расчете налога на прибыль расходы в виде стоимости имущества, безвозмездно переданного в качестве благотворительной помощи, при налогообложении прибыли не учитываются (пункт 16 статьи 270 НК РФ).

НДС при выбытии основного средства в качестве благотворительной помощи

Согласно подп. 2 п. 3 ст. 170 НК РФ налог нужно восстановить, если основное средство будет использоваться в операциях, которые НДС не облагаются. Благотворительность как раз считается такой операцией согласно подп. 12 п. 3 ст. 149 НК РФ — главное, чтобы деятельность по благотворительности соответствовала закону 135-ФЗ и актив не был подакцизным.

Чтобы рассчитать сумму НДС, относящуюся к выбывающим основным средствам или нематериальным активам, которая должна быть восстановлена, нужно вычислить остаточную стоимость объекта и от нее взять соответствующий процент НДС. Пропорциональный расчет касается только указанных двух видов активов, по остальным активам налог восстанавливается полностью. Восстановленный НДС относится на прочие расходы (подп. 2 п. 3 ст. 170 НК РФ).

О различных ситуациях по восстановлению НДС можно узнать из нашей рубрики «Порядок восстановления НДС (проводки)».

Все типовые риски, с которыми может столкнуться в своей деятельности благотворительный фонд, собраны в единый обзорный материал в КонсультантПлюс. Изучите информацию, получив пробный бесплатный доступ к системе.

Итоги

Благотворительная помощь может оказываться через благотворительный фонд или самостоятельно юрлицами и гражданами. В нашей статье мы рассмотрели бухгалтерский учет в благотворительном фонде, отчетность благотворительных фондов, а также учет в организациях-благотворителях. Особенностью является то, что в фондах благотворительные транзакции не затрагивают счета финансовых результатов, в обычной организации расходы на благотворительность являются прочими.

Источники:

- Налоговый кодекс РФ

- приказ Минфина России от 02.07.2010 N 66н

- закон «О бухгалтерском учете» от 06.12.2011 N 402-ФЗ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.