Про компенсацию сотруднику за использование его личного имущества сказано в статье 188 ТК РФ. Причем машину специалист должен использовать с согласия (ведома) работодателя и в интересах последнего. Договоренность же надо закрепить письменно, например, в допсоглашении к трудовому договору. Иначе претендовать на компенсацию работник не сможет. Обращаться за помощью к служителям Фемиды бесполезно (апелляционные определения Санкт-Петербургского городского суда от 05.04.2018 № 33-7704/2018, Пермского краевого суда от 16.08.2017 № 33-8949/2017 и Московского городского суда от 14.11.2014 № 33-23925/2014).

Более того, работодатель вправе запретить сотрудникам использовать личный транспорт при выполнении трудовых обязанностей. Если физлицо при этом обеспечено всем необходимым для работы, о компенсации точно можно забыть (Апелляционное определение Московского городского суда от 08.04.2015 № 33-11579/2015).

Другое дело, если нужные условия специалисту созданы не были, в связи с чем ему пришлось потратиться. В таком случае суд может обязать работодателя выплатить сотруднику компенсацию, причем даже при отсутствии письменного соглашения о ней (Апелляционное определение Волгоградского областного суда от 11.07.2013 № 33-7602/2013).

«Прибыльная» издевка

В статье 188 Трудового кодекса РФ речь идет о выплате компенсации работнику «за использование, износ (амортизацию)» имущества. Но что именно кроется за этим самым «использованием» – непонятно. Пробел постарались восполнить чиновники.

Так, недавно в письме от 23.03.2018 № 03-03-06/1/18366 Минфин указал: в компенсации уже учтено возмещение затрат, возникающих в процессе эксплуатации машин (износ, горюче-смазочные материалы, ремонт). Данная позиция является устоявшейся (см. письма от 10.04.2017 № 03-03-06/1/21050 и от 23.09.2013 № 03-03-06/1/ 39239). Причем в более ранних разъяснениях финансисты подчеркивали: в компенсацию входят вообще любые издержки, появляющиеся при использовании транспорта, в том числе расходы на его техобслуживание (письмо от 16.05.2005 № 03-03-01-02/140 и др.). Вторят им и столичные налоговики (письмо УФНС РФ по г. Москве от 22.02.2007 № 20-12/016776).

Приведенная позиция имеет определяющее значение в первую очередь в целях налогообложения прибыли. Дело в том, что расходы на компенсацию за использование для служебных поездок личных легковых машин и мотоциклов учитываются лишь в пределах норм, установленных древним постановлением Правительства от 08.02.2002 № 92 (подп. 11 п. 1 ст. 264 НК РФ).

Эти лимиты просто смехотворны: для авто с объемом двигателя до 2000 куб. см – 1200 рублей в месяц, свыше 2000 куб. см – 1500 рублей, а для мотоциклов – 600 рублей.

Если же в компенсации сидит и износ, и ГСМ, и ремонт, и техобслуживание машины, то можно представить, сколь малую ее частичку фирме удастся списать на налоговые расходы. При таком раскладе 1200 (1500) руб. в месяц – это просто ни о чем. А по мотоциклам – вообще без комментариев…

Поспорить с чиновниками, увы, будет сложно. Арбитры их поддерживают. Взять хотя бы Определение Высшего Арбитражного суда РФ от 29.01.2009 № ВАС-495/09 и Решение от 14.09.2009 № ВАС-10278/09. Высшие арбитры также считают, что в «личную» компенсацию включаются все затраты, возникающие у работника при эксплуатации машины, в том числе и на горюче-смазочные материалы.

Учитывать стоимость бензина отдельно, то есть в дополнение к компенсации, в подобной ситуации неправомерно.

Плюс ко всему, «прибыльные» нормы установлены исходя из того, что авто используют по полной. Если в течение месяца из-за отпуска, командировки, болезни сотрудника и т. д. машина для служебных нужд простаивала, компенсация за это время не выплачивается (письмо УФНС РФ по г. Москве от 22.02.2007 № 20-12/016776). А если ее за данный период все же выдали, на расходы эту сумму не спишешь – Минфин против (письмо от 03.12.2009 № 03-04-06-02/87).

Допустим, в месяце 21 рабочий день. Работник же использовал свой автомобиль (норма по которому – 1500 руб.) в служебных целях лишь 15 дней. В таком случае сумма компенсации, уменьшающая облагаемую прибыль предприятия, составит 1071,43 руб. (1500 руб. × 15 дн. / 21 дн.).

Кстати, компенсацию работникам за грузовой транспорт глава 25 главного налогового документа не лимитирует. Стало быть, ее можно списать на расходы в полном объеме на основании подпункта 49 пункта 1 статьи 264 Налогового кодекса РФ. Естественно, если соблюдены требования статьи 252 Кодекса (письмо Минфина России от 18.03.2010 № 03-03-06/1/150).

Возмещение расходов на бензин, если расчеты ведутся в программе 1С:Бухгалтерия

Если расчеты по компенсации ГСМ ведутся на стороне 1С:Бухгалтерии, в ЗУП 3.1 уже не требуется проводить начисление и выплату компенсации. Она учитывается в ЗУП 3.1 только в целях расчета НДФЛ и страховых взносов. В этом случае начисление для компенсации будем настраивать как натуральный доход.

Если расчеты по возмещению затрат на бензин ведутся на стороне 1С:Бухгалтерии и при этом решено не облагать такую компенсацию НДФЛ и взносами, а также не отражать ее в Расчете по страховым взносам как необлагаемую выплату, регистрировать в ЗУП 3.1 возмещение расходов на ГСМ не нужно.

Чтобы отразить сумму возмещения как натуральный доход, при настройке нового Начисления на вкладке Основное укажем, что это Доход в натуральной форме. Способ выполнения начисления – По отдельному документу.

Если для начисления нет возможности выбрать назначение Доход в натуральной форме, проверьте Настройки состава начислений и удержаний (Настройка – Расчет зарплаты – Настройка состава начислений и удержаний). На вкладке Прочие начисления должен быть установлен флажок Регистрируются натуральные доходы.

Вкладку Налоги, взносы, бухучет для начисления следует заполнить с учетом вашей методологической позиции. На скриншоте представлены настройки начисления:

- облагаемого НДФЛ по коду 4800 и включаемого только в стр. 110 6-НДФЛ,

- облагаемого страховыми взносами.

Для регистрации суммы возмещения затрат на бензин воспользуемся документом Доход в натуральной форме (Зарплата – Натуральные доходы).

Сумма компенсации ГСМ отразится в Расчетном листке в разделе Справочно и не будет увеличивать сумму к выплате.

Пример настройки начислений для компенсации за бензин, облагаемой НДФЛ и взносами, можно также посмотреть в видео:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Названы условия признания на УСН компенсации сотруднику за использование автомобиля НК РФ позволяет упрощенцу учесть в расходах компенсацию, выплаченную работнику…

- Конституционный суд против взыскания алиментов с компенсации за использование транспорта работника КС РФ в Постановлении от 01.02.2019 N 7-П признал не…

- НДФЛ и взносы с компенсации работнику за использование личного компьютера — начислять или нет? Если вы выплачиваете сотруднику компенсацию за то, что он использует…

- Варианты ведения штатного расписания в программе, настройки штатного расписания …

НДФЛ и взносы: не без нюансов

Картина в части страховых взносов и НДФЛ более оптимистичная. В 2018 году чиновники неоднократно отмечали: автокомпенсация свободна от этих платежей в размере, определяемом соглашением между компанией и сотрудником. При этом использование машины должно быть связано с исполнением работником трудовых обязанностей.

Такой вывод следует из пункта 3 статьи 217 и абзаца 10 подпункта 2 пункта 1 статьи 422 Налогового кодекса РФ (письма Минфина России от 12.09.2018 № 03-04-06/65168, № 03-04-06/65170 и от 23.01.2018 № 03-04-05/3235, ФНС от 13.11.2018 № БС-3-11/[email protected]).

На наш взгляд, интенсивность использования транспорта здесь также нужно принимать во внимание (по аналогии с налогом на прибыль). Ведь ревизоры, скорее всего, посчитают, что характер выплат за дни, когда машина простаивала для служебных целей, не компенсационный. Как результат – доначисление НДФЛ и взносов, штрафы и пени.

Обратите внимание

Компенсация за легковые авто и мотоциклы признается в налоговом учете на дату ее выплаты работнику (подп. 4 п. 7 ст. 272 НК РФ). На наш взгляд, эта норма применима и к компенсациям за грузовики. Аналогичную точку зрения не раз высказывали в частных разъяснениях и чиновники.

Еще один нюанс. Раньше чиновники утверждали, что «прибыльные» нормы надо брать и для целей налога на доходы. То есть с сумм компенсации, превышающих эти смехотворные лимиты, НДФЛ необходимо платить (см. письма Минфина России от 01.06.2007 № 03-04-06-01/171, УФНС РФ по г. Москве от 21.01.2008 № 28-11/4115). Однако арбитры с этой странной позицией не соглашались, совершенно логично указывая: постановление Правительства от 08.02.2002 № 92 выпущено именно для целей налога на прибыль. И установленные им нормы к НДФЛ никакого отношения не имеют (постановление Президиума ВАС РФ от 30.01.2007 № 10627/06). В итоге чиновники сменили гнев на милость, указав: от налога на доходы свободна компенсация в размере, зафиксированном сторонами (письмо Минфина России от 23.12.2009 № 03-04-07-01/387, направленное для сведения и использования в работе письмом ФНС от 27.01.2010 № МН-17-3/[email protected]). Ведомственная точка зрения, к счастью, до сих пор все та же, что подтверждают в том числе и упомянутые нами разъяснения 2022 года.

Не обходится без нюансов и в части страховых взносов. Например, иногда ревизоры настаивают на обложении ими всей суммы автокомпенсации. Однако, по мнению арбитров, такая компенсация в пределах размера, установленного соглашением между предприятием и работником, оплатой труда не является. Она не относится ни к вознаграждению за выполнение трудовых или иных обязанностей, ни к материальной выгоде. А значит, подобные выплаты свободны от страховых взносов (Определение ВС РФ от 25.04.2016 № 302-КГ16-3855).

Что касается взносов по травме, то «личные» компенсации также от них освобождаются в размере, определенном компанией и сотрудником (письмо ФСС РФ от 17.11.2011 № 14-03-11/08-13985, постановление АС Западно-Сибирского округа от 24.08.2015 № Ф04-21805/2015). При этом служители Фемиды подчеркивают – нормативными актами в области «травматического» страхования лимиты компенсации за использование личного авто не установлены (постановление ФАС Уральского округа от 03.03.2011 № Ф09-133/11-С2, оставленное в силе Определением ВАС РФ от 05.08.2011 № ВАС-8118/11). Однако есть и примеры вердиктов с выводом, что автокомпенсация, выплаченная сверх «прибыльных» норм, облагается взносами по травме (постановление ФАС Уральского округа от 22.03.2004 № Ф09-1001/04-АК). Так что вероятность спора с контролерами по этому вопросу полностью исключать нельзя. Но в случае разбирательства шансы на успех у компании весьма высоки. А теперь – самое важное. Во избежание неприятностей с налогами и взносами размер компенсации необходимо экономически обосновать.

Как обезопасить компенсацию

Размер компенсации нужно четко обосновать. Для этого надо сделать ее детальный расчет с учетом всех затрат для каждой конкретной машины (износ, расходы на ГСМ, техобслуживание и т. д.). Следует принимать во внимание и интенсивность использования авто в служебных целях (письмо Минфина России от 16.05.2005 № 03-03-01-02/140). О том, что без расчета компенсаций не обойтись, финансисты упоминали неоднократно (см., например, письма от 12.09.2018 № 03-04-06/65168, № 03-04-06/ 65170).

Если сумма компенсации не будет должным образом обоснована, обвинений в скрытой зарплате, скорее всего, не избежать. Со всеми вытекающими в части НДФЛ и взносов. Могут возникнуть проблемы и с «прибыльными» расходами, поскольку не будет соблюдаться одно из требований статьи 252 Налогового кодекса РФ.

Обратите внимание

Оформлять путевой лист надо максимально внимательно! Ведь при отсутствии в нем данных о конкретном месте следования невозможно судить о факте использования авто в служебных целях (письмо Минфина России от 20.02.2006 № 03-03-04/1/129). В итоге организацию ждут негативные последствия, например, доначисление налога на прибыль (постановление АС Московского округа от 08.04.2015 № Ф05-3450/2015).

Кстати, следует обосновать и саму необходимость использования авто сотрудника (например, его работа связана с постоянными разъездами, что явствует из должностной инструкции). И еще – ревизоры наверняка захотят ознакомиться с копиями документов, подтверждающих принадлежность используемого имущества работнику (письма Минфина России от 23.01.2018 № 03-04-05/3235, от 01.12.2011 № 03-04-06/6-328).

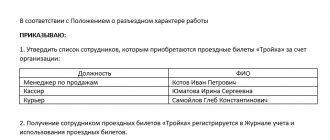

Основание для выплаты компенсации работникам – приказ руководителя организации, в котором предусмотрены ее размеры (письмо УФНС РФ по г. Москве от 13.01.2012 № 20-15/[email protected]). От специалиста же потребуется заявление, в котором изложены как его согласие на использование своей машины в служебных целях, так и просьба о компенсации понесенных в этой связи затрат (постановление ФАС Московского округа от 25.09.2012 № А40-104646/11-119-902).

Безусловно, расходы, понесенные сотрудником в связи с эксплуатацией машины на благо компании, необходимо документально подтвердить. Например, авансовыми отчетами с приложением чеков, квитанций на приобретение ГСМ, расходных материалов и т. д., актами выполненных работ (с расшифровкой их конкретных видов) по техобслуживанию, ремонту и др. Это подчеркнуто, в частности, в письмах ФНС от 13.11.2018 № БС-3-11/[email protected] и Минфина России от 12.09.2018 № 03-04-06/65168, № 03-04-06/65170.

Кому положена компенсация

Компенсацию за использование личного автомобиля выплатите тем сотрудникам, чья работа связана со служебными поездками. Список таких сотрудников должен определить руководитель организации. А разъездной характер их работы должен быть зафиксирован в должностных инструкциях, трудовых договорах и т. п.

Помимо компенсации за использование личного имущества, статья 188 Трудового кодекса РФ обязывает организацию возместить сотруднику расходы, связанные с его эксплуатацией. Порядок и размер возмещения этих расходов тоже можно установить в трудовом договоре (дополнительном соглашении к нему).

В путь – с путевым листом?

А нужны ли при использовании личного авто в служебных целях путевые листы? Как показывает практика, этот вопрос – один из самых дискуссионных.

С одной стороны, такие листы предназначены для учета работы транспорта предприятия, а не личных машин его сотрудников. Следовательно, можно обойтись и без них, тем более если специалист не является водителем компании (постановления ФАС Центрального округа от 25.05.2009 № А62-5333/2008, от 10.04.2006 № А48-6436/05-8, Московского округа от 19.12.2011 № А40-152815/10-116-694).

Некоторые чиновники в частных консультациях высказывали мнение: для списания автокомпенсации на налоговые расходы достаточно приказа руководителя с ее размерами, а также должностной инструкции, говорящей о разъездном характере работы сотрудника. Но с другой стороны, как именно подтвердить фактическое использование имущества физлица в интересах фирмы? Как раз с помощью путевого листа, содержащего дату, цель поездки, конкретный маршрут, пройденный километраж, расход топлива и т. д. Ведь, например, чек АЗС говорит о том, что топливо было куплено, но для чьих нужд – компании или самого работника – непонятно. Поэтому без путевого листа никак (см. письма ФНС России от 13.11.2018 № БС-3-11/[email protected], Минфина России от 27.06.2013 № 03-04-05/24421 и др.). Отдельно отмечено, что служебная записка использование личной машины на благо компании не подтверждает (письмо финансового ведомства от 20.04.2015 № 03-03-06/ 22368).

При отсутствии путевого листа ревизоры наверняка посчитают, что сотрудник получил экономическую выгоду (в той мере, в которой ее можно оценить), а расходы экономически не обоснованы. Как результат – доначисление НДФЛ, страховых взносов и налога на прибыль, штрафы и пени.

С тем, что использование личного авто на благо фирмы подтверждают путевыми листами, согласны и многие судьи (см. постановления АС Уральского округа от 18.10.2018 № А71-312/2018 и от 16.05.2016 № Ф09-4056/16, АС Северо-Западного округа от 16.03.2015 № А05-6484/2008 и ФАС того же округа от 17.02.2006 № А66-7112/2005).

Отсюда вывод – лучше подобные документы не игнорировать, а оформлять их четко и внимательно. Конечно, это определенная морока, но оно того стоит. В противном случае претензий от ревизоров, скорее всего, не избежать. Шанс отстоять свою позицию в суде у фирмы, в принципе, есть, однако терять время, силы и испытывать судьбу – занятие, подходящее далеко не для всех.

Кроме того, некоторые, вполне вероятно, смогут отделаться малой кровью. По мнению финансистов, путевые листы следует составлять с периодичностью, позволяющей судить об обоснованности расходов. Допустим, это можно делать раз в месяц, если учет отработанного времени и расхода ГСМ не пострадает (письмо от 20.02.2006 № 03-03-04/1/129). А значит, допнагрузку на работников и бухгалтерию в ряде случаев удастся снизить до минимума.

И еще. Имейте в виду – путевой лист не признается первичным документом, который сам по себе удостоверяет хозоперацию (постановление ФАС Уральского округа от 12.03.2014 № А07-11574/2013). Так что без чеков, квитанций, актов и других бумаг, свидетельствующих о понесенных расходах, никак не обойтись.

Для полноты картины рекомендуем вести еще и журнал учета служебных поездок.

Оплата амортизации личного автомобиля по километражу калькулятор

Основные факторы, которые влияют на процесс увеличения изношенности автотранспортного средства или отдельных его деталей таковы:

- страна производства (автомобили иностранного производства более износостойкие по сравнению с российскими);

- условия эксплуатации;

- величина пробега;

- регион регистрации ТС;

- возраст машины (до 5 лет, от 5 до 7 лет, старше 7 лет и так далее).

Для получения данных по амортизации используются формулы (зависимо от способа расчета):

Как амортизировать купленный автомобиль, расскажет видео ниже:

Как рассчитать амортизацию автомобиля

Амортизация легкового автомобиля рассчитывается таким способом:

- за основу необходимо взять стоимость транспортного средства при его покупке;

- далее важно найти срок полезного использования автомобиля.

Чтобы организация могла не удерживать НДФЛ с суммы компенсации, а также учесть эту выплату при расчете налога на прибыль (единого налога при упрощенке), необходимы документы:

- подтверждающие необходимость автомобиля для служебных поездок сотрудника;

- свидетельствующие о принадлежности автомобиля данному сотруднику;

- обосновывающие расчет суммы компенсации;

- подтверждающие фактическое использование автомобиля в интересах организации и осуществление расходов.

Следовательно, подтвердить компенсацию и обосновать ее сумму можно иными документами (приказ руководителя, заверенная копия техпаспорта автомобиля, должностные инструкции сотрудников).

Данный подход подтверждается арбитражной практикой (см., например, постановления ФАС Поволжского округа от 30 мая 2012 г.

Данная норма амортизации установлена в процентном соотношении начальной стоимости автотранспорта на каждые тысячу километров пробега.

Методы расчета в организации в бухгалтерском учете

Начисление амортизации в бухучете начинается в следующем месяце – с 1-го числа. При этом не имеет значение, поставлен ли автомобиль на учет в ГИБДД или нет, оформлена ли смена собственника.

В бухгалтерском учете в п.18 ПБУ 6/01 предусмотрено 4 способа амортизационных отчислений:

- Линейный;

- Уменьшаемого остатка – ускоренный;

- По сумме чисел лет срока использования;

- Пропорционально объему продукции, услуг, работ.

Организация может выбрать любой из указанных способов, никаких ограничений нет.

Но важно отразить выбор в бухгалтерской учетной политике.

Как правило, эти данные берутся за один год.

- Стоимость жидкости, которая была заменена в тормозной системе авто.

- Данные о стоимости масла (моторного и др).

Для того, чтобы обладать максимально достоверными сведениями, специалисты рекомендуют вести специальную тетрадь, в которую заносить данные о всех расходах на машину. Можно также сохранять кассовые чеки, которые вы получаете при покупке расходников, запчастей, масел и охладительных жидкостей.

По истечении одного года все данные суммируются, а полученная цифра делится на общий километраж, который машина прошла за год.

Использование данного способа нельзя назвать точным.

Амортизация рассчитывается таким образом.

Надо стоимость автотранспорта (без НДС) разделить на количество месяцев полезного использования. К примеру, если это 5 лет умножаете на 12 (месяцев) — получается 60.

Важно Допустим, цена автомобиля на данный момент 300 000 делим на 60=5000руб ежемесячно.

Расчет списания бензина считается так. Пробег за месяц разделить на 100 и умножить на расход бензина за 100км.

А все остальное у всех по-разному. Тех. обслуживание зависит от состояния вашего автомобиля.

Особенности бухучета, или «Любимое» ПБУ 18

Что касается бухучета, то согласно ПБУ 10/99 (утв. приказом Минфина России от 06.05.1999 № 33н) компенсацию включают в расходы в полном объеме на дату начисления. В налоговом же учете ее относят на расходы (в пределах «прибыльных» норм) на дату выплаты. Нередко компании начисляют компенсацию в одном месяце, а выплачивают в следующем. Это ведет к появлению вычитаемой временной разницы (ВВР) и, как следствие, отложенного налогового актива (ОНА). Эти ВВР и ОНА погашаются на момент выплаты компенсации (п. 17 ПБУ 18/02, утв. приказом Минфина России от 19.11.2002 № 114н).

Кроме того, если компенсация превысит «прибыльный» лимит (что случается почти у всех), образуется постоянная разница и, соответственно, постоянное налоговое обязательство (ПНО).

Напомним, что приказом Минфина России от 20.11.2018 № 236н в ПБУ 18/02 внесены существенные изменения. Поправки применяются начиная с отчетности за 2022 год. Однако фирма вправе начать делать это и раньше, раскрыв свое решение в бухгалтерской (финансовой) отчетности.

При начислении компенсации лучше использовать те же счета учета затрат, где отражается и зарплата сотрудника (20 «Основное производство», 26 «Общехозяйственные расходы», 44 «Расходы на продажу» и др.).

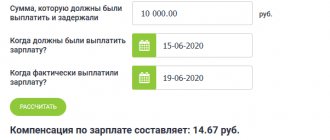

Пример. Автокомпенсация: расчет, налоги, учет

Работник использует в служебных целях свой легковой автомобиль с рабочим объемом двигателя свыше 2000 куб. см. За это физлицу положена компенсация (фирма начисляет ее в конце месяца, а выплачивает в начале следующего месяца). Ее размер складывается из ежемесячного износа машины (8300 руб.), а также стоимости ГСМ и иных затрат, возникающих в процессе эксплуатации авто. Все издержки в целях компенсации принимают в части, которая приходится на время использования машины в интересах работодателя. Данные о расходе топлива и пробеге за месяц берут из путевых листов. За текущий месяц стоимость ГСМ составила 29 700 руб., общий пробег машины за месяц – 3300 км, в том числе по служебным нуждам – 2400 км. Других затрат, связанных с эксплуатацией авто, в данном месяце не возникло. Машина использовалась на благо фирмы в течение всех рабочих дней месяца. Таким образом, размер компенсации составил 27 636,36 руб. ((8300 руб. + 29 700 руб.) / 3300 км × 2 400 км). Вся эта сумма не облагается НДФЛ, страховыми и травматическими взносами. В «прибыльные» же расходы удалось включить только 1500 руб., то есть предельную величину компенсации согласно постановлению Правительства РФ от 08.02.2002 № 92. Сверхнормативную сумму – 26 136,36 руб. (27 636,36 – 1500) – в налоговом учете не отражают. Бухгалтер компании сделал такие проводки. На дату начисления компенсации:

Дебет 26 Кредит 73

—27 636,36 руб. – сумма компенсации отнесена на расходы;

Дебет 99 субсчет «ПНО» Кредит 68 субсчет «Налог на прибыль»

—5227,27 руб. (26 136,36 руб. 20%) – отражено постоянное налоговое обязательство;

Дебет 09 Кредит 68 субсчет«Налог на прибыль»

—300 руб. (1500 руб. 20%) – отражен отложенный налоговый актив. На дату выплаты компенсации:

Дебет 73 Кредит 51

—27 636,36 руб. – компенсация перечислена работнику;

Дебет 68 субсчет «Налог на прибыль» Кредит 09

—300 руб. – погашен отложенный налоговый актив.

Выплачиваем компенсацию работнику за износ личного автомобиля

Из письма в редакцию:

«В организацию принят специалист по продаже. Специфика работы подразумевает использование автомобиля для более оперативного решения вопросов и повышения уровня обслуживания клиентов.

В нашей организации нет легковых автомобилей, и мы предложили работнику использовать личный транспорт для выполнения служебных обязанностей. В свою очередь, ему будет выплачиваться компенсация за износ автомобиля.

Подскажите, как нам правильно оформить отношения с работником? Как рассчитывается компенсация и отражается в бухгалтерском учете?

С уважением, бухгалтер Наталья Викторовна»

Уважаемая Наталья Викторовна, давайте разберемся с первым вопросом.

Работники, использующие свои транспортные средства для нужд нанимателя, имеют право на получение за их износ (амортизацию) компенсации, размер и порядок выплаты которой определяются по договоренности с нанимателем (ст. 106 Трудового кодекса Республики Беларусь).

Оформление отношений

Оформить отношения между нанимателем и работником можно несколькими способами:

1. Размер, порядок выплаты компенсации и пользования личным имуществом можно предусмотреть в трудовом договоре.

Такой вариант целесообразен при приеме на работу. Если за пользование имуществом компенсация не выплачивается, советуем эту норму также закрепить в трудовом договоре.

2. Если возникла необходимость использовать имущество работника, который уже работает в организации, то заключается дополнительное соглашение к трудовому договору.

3. Компенсация выплачивается на основании заявления работника.

Такой вариант подойдет при разовом использовании автомобиля, а также когда условия и порядок выплаты компенсации не предусмотрены иными документами.

Хочу обратить Ваше внимание на то, что в данном случае компенсация выплачивается на усмотрение нанимателя. Такая выплата не является обязанностью.

4. С работником заключается гражданско-правовой договор.

Например, имущество может сдаваться в аренду или передаваться безвозмездно. Неотъемлемой частью договора является акт передачи имущества с описанием его состояния и количества. Размер вознаграждения тоже предусматривается договором.

Я думаю, для Вас не составит труда выбрать один из способов оформления отношений, учитывая договоренности с работником.

Порядок выплаты компенсации

Отвечая на второй вопрос, сразу скажу, что размер и порядок определения компенсации законодательством не предусмотрен. Основным критерием является договоренность между нанимателем и работником.

На практике чаще всего компенсация устанавливается в фиксированной сумме.

Рассмотрим несколько примеров.

Пример 1

Сумма компенсации за износ автомобиля установлена за месяц

Работник использует личный автомобиль в служебных целях. Трудовым договором предусмотрено, что ему выплачивается компенсация – 80 руб. в месяц. За не полностью отработанный месяц компенсация рассчитывается пропорционально отработанным дням.

В декабре 2022 г. работник из 20 запланированных дней отработал 10 дней в связи с болезнью. Сумма компенсации за декабрь составила 40 руб. (80 / 20 × 10).

В этом примере обращаю Ваше внимание на то, что рассчитывать компенсацию пропорционально отработанному времени необязательно. Она рассчитывается по договоренности.

Пример 2

Сумма компенсации за износ автомобиля установлена за 1 км пробега

По договоренности с нанимателем работнику выплачивается компенсация за износ автомобиля. Ее размер составляет – 1 руб. за 1 км служебного пробега. Учет продолжительности поездок в служебных целях возложен на работника.

В декабре работник проехал 60 км, ему выплачена компенсация – 60 руб. (60 км × 1 руб.).

Пример 3

Сумма компенсации за износ автомобиля установлена за день

Дополнительным соглашением к трудовому договору установлен размер, порядок и условия выплаты компенсации за износ транспортного средства. Ее размер составляет 8 руб. за каждый день использования личного автомобиля в служебных целях.

В декабре работник использовал автомобиль в служебных целях на протяжении 9 дней. За эти дни ему выплачена компенсация – 72 руб. (8 руб. × 9 дней).

Это лишь несколько примеров того, как можно выплачивать компенсацию за износ. Стороны самостоятельно должны договориться о размерах, порядке выплаты и условиях компенсации.

В бухгалтерском учете расчеты с работником по выплате компенсации за износ автомобиля учитываются на счете 73 «Расчеты с персоналом по прочим операциям». Как правило, начисленная компенсация учитывается на счетах учета затрат на производство, расходов на реализацию, поскольку автомобиль эксплуатируется в соответствии с трудовой функцией работника.

В бухгалтерском учете делается запись:

Д-т 20, 23, 25, 26, 29, 44 – К-т 73.

Надеюсь, на Ваши вопросы, Наталья Викторовна, я ответила.

Не могу оставить без внимания и то, что компенсация за износ автомобиля является доходом работника. В свою очередь, компенсация облагается подоходным налогом. Налог исчисляется и удерживается при выплате.

В бухгалтерском учете на сумму удержанного с работника подоходного налога делается запись:

Д-т 73 – К-т 68-4 «Расчеты по налогам и сборам».

Одновременно с этим отмечу, что страховые взносы в ФСЗН и Белгосстрах на сумму компенсации не начисляются, поскольку выплата поименована в Перечне № 115*.

____________________ * Перечень выплат, на которые не начисляются взносы по государственному социальному страхованию, в том числе по профессиональному пенсионному страхованию, в бюджет государственного внебюджетного фонда социальной защиты населения Республики Беларусь и по обязательному страхованию от несчастных случаев на производстве и профессиональных заболеваний в Белорусское республиканское унитарное страховое предприятие «Белгосстрах», утвержденный постановлением Совета Министров Республики Беларусь от 25.01.1999 № 115.

Искренне Ваша, Ольга Павловна

Источник: https://www.gbzp.by/izdaniya/glavnyi-bukhgalter-zarplata/vyplachivaem-kompensatsiyu-rabotniku-za