Как рассчитывается сумма

При несвоевременной выплате заработной платы или иных сумм, установленных системой оплаты труда, работодатель обязан выплатить работнику компенсацию в соответствии со статьей 236 ТК РФ. Выплатить возмещение работодатель обязан независимо от того, есть ли его вина в задержке или нет.

Перед тем как сформировать проводки по компенсации за задержку выплаты заработной платы, ее необходимо рассчитать.

Трудовым кодексом установлен только необходимый минимум компенсационной выплаты. Организация вправе установить более высокий размер, утвердив его в локальном нормативном акте:

- коллективном договоре;

- положении об оплате труда;

- приказе, распоряжении, ином ЛНА.

Начисляется компенсация за задержку выплаты заработной платы за каждый календарный день просрочки, начиная со дня, следующего за установленным днем перечисления зарплаты и до даты погашения задолженности включительно. Минимальный размер компенсации рассчитывается исходя из 1/150 ключевой ставки Центрального Банка РФ:

В ООО «CLUB.TK» заработная плата выплачивается не позднее 15 числа следующего месяца. За май менеджеру Иванову И.И. зарплата в сумме 10 000 рублей была перечислена 19 июня. Задержка перечисления составила 4 календарных дня. Ключевая ставка ЦБР в расчетный период 5,5%. Сумма компенсационной выплаты работнику составит:

Калькулятор компенсации работнику за задержку заработной платы

Заполните сумму задолженности, установленную и фактическую дату перечисления оплаты труда. Калькулятор посчитает сумму компенсации:

Чем грозит несвоевременная выплата зарплаты

Оплата работникам за их труд должна осуществляться не реже двух раз в месяц. Периоды выплаты аванса (с 15-го числа месяца до его окончания) и окончательного расчета (с 1-го по 15-е число месяца) регламентированы Трудовым кодексом. Более точные сроки выплаты зарплаты устанавливаются в зависимости от возможностей и желания работодателя.

Если зарплата не выплачивается в установленный срок, то работодатель обязан уплатить работнику проценты за просрочку (ст. 236 ТК РФ). Фактически эти проценты, рассчитанные минимум как одна сто пятидесятая от ключевой ставки Центробанка, и будут являться компенсацией за несвоевременно выплаченную заработную плату.

Посчитать наименьшую сумму компенсации в общем случае можно по формуле:

Кмин = Невыплаченная в срок зарплата × Ключевая ставка / 150 × Количество дней просрочки

ОБРАТИТЕ ВНИМАНИЕ! Больший размер компенсации может быть оговорен в положении об оплате труда, трудовом договоре или другом локальном нормативно-правовом акте.

Пример расчета компенсации за задержку выплаты зарплаты от КонсультантПлюс В организации заработную плату за вторую половину января 2022 г. (окончательный расчет) должны были выплатить 6 февраля 2022 г. Она была выплачена 11 февраля 2022 г. Задержка выплаты составила 5 дней (с 07.02.2020 по 11.02.2020). Сумма не выплаченной в срок работнику зарплаты — 60 000 руб., сумма НДФЛ, удерживаемая при выплате, — 13 000 руб. Смотреть пример полностью в К+.

Какие бухгалтерские записи появляются в учете при начислении компенсации

Начисление и выплату отразите по счету 73 «Расчеты с персоналом по прочим операциям». Аналитический учет ведите в разрезе каждого сотрудника. Возмещение за несвоевременное перечисление заработной платы и начисленные страховые взносы с него признается в бухгалтерском учете прочим расходом и относится на счет 91.

Компенсация за несвоевременную выплату заработной платы: проводки

| Операция | Дебет | Кредит |

| Начислена компенсация за задержку перечисления зарплаты | 91 | 73 |

| Начислены страховые взносы | 91 | 69 |

| Компенсационный платеж за задержку зарплаты выплачен сотруднику | 73 | 50, 51 |

| Перечислены страховые взносы | 69 | 51 |

В налоговых расходах признавать возмещение за опоздание перечисления зарплаты рискованно (Письмо Минфина от 31.10.11 №03-03-06/2/164).

Выплачиваем компенсацию за задержку заработной платы в 2020-2021 годах — проводки в учете

Компенсировать задержку зарплаты в настоящее время можно либо путем выдачи наличных денежных средств из кассы, либо безналичным путем.

При выплате компенсации за задержку выплаты заработной платы проводки могут иметь следующий вид:

- Дт 73 Кт 50 — компенсация выплачена из кассы компании или ИП;

- Дт 73 Кт 51 — компенсация перечислена с расчетного счета на банковский счет сотрудника.

Обычно при выплате доходов работнику должен удерживаться НДФЛ. Однако начисление и выплата компенсации в минимальном размере или размере, зафиксированном в трудовом договоре или другом локальном документе работодателя, не предполагает начисления и удержания с нее подоходного налога (письма ФНС РФ от 04.06.2013 № ЕД-4-3/[email protected], Минфина РФ от 28.02.2017 № 03-04-05/11096). Если же компенсация выплачивается в размере больше минимального и это не учтено в локальных документах, то чиновники говорят о необходимости начислять НДФЛ с суммы превышения.

Вопрос начисления на компенсацию страховых взносов является спорным. Решить, начислять их или нет, вам поможет Готовое решение от КонсультантПлюс. Получите пробный доступ к К+ бесплатно и переходите в материал.

Надо ли платить НДФЛ и страховые взносы

Компенсационные возмещения за несвоевременное перечисление работникам оплаты труда не облагаются НДФЛ в полном размере (п. 1 ст. 217 НК РФ, Письмо Минфина от 28.02.2017 №03-04-05/11096).

Обложение страховыми взносами возмещения за невыплату зарплаты является спорным моментом. ФНС и Минфин считают, что возмещение за опоздание перечисления зарплаты подлежит обложению страховыми взносами (Письмо Минфина от 06.03.2019 №03-15-05/14477), поскольку:

- Выплачивается в рамках трудовых отношений.

- Не поименована в необлагаемых страховыми взносами выплатах.

Если страховые взносы не уплатить, контролирующие органы признают это нарушением и взыщут пени и штраф.

С другой стороны, имеется Постановление Президиума ВАС от 10.12.2013 №11031/13, которое относит такие платежи сотрудникам к компенсационным и не подлежащим обложению страховыми взносами. ВАС рассматривал положения Федерального закона от 24.07.2009 №212-ФЗ, который утратил силу с 1 января 2022. Но фактически новые правила исчисления страховых взносов аналогичны положениям 212-ФЗ.

Если вы не готовы спорить с налоговиками, то сформируйте не только проводки по начислению компенсации за задержку зарплаты, но и отразите в учете начисление и уплату страховых взносов с компенсационной выплаты.

О порядке учета компенсации за несвоевременную выплату заработной платы

Время от времени на любом предприятии случаются конфликты между работниками и предприятием-работодателем. Эта ситуация чаще всего сопровождается задержкой выплаты заработной платы. Такая задержка может быть как причиной конфликта, так и его следствием. Но, оставим эти философские размышления о том, где причина и где следствие, и обратим внимание на то, как же учесть в бухгалтерском и налоговом учете начисление и выплату компенсации за задержку заработной платы. Первый вопрос, который при этом возникает, чем же является компенсация за задержку заработной платы: расходами на оплату труда или прочими расходами в виде штрафов, пени, неустоек за нарушение условий договоров. Второй вопрос, учитываются ли суммы такой компенсации в расходах при исчислении налога на прибыль. Давайте разберемся, относится ли компенсация за несвоевременную выплату заработной платы к расходам на оплату труда. Определения понятия «заработная плата» содержится в статье 129 Трудового кодекса РФ. В соответствии с указанной статьей, заработная плата (оплата труда работника) – это вознаграждение за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы, а также компенсационные выплаты и стимулирующие выплаты. То есть компенсационные выплаты являются заработной платой. А в соответствии со статьей 236 Трудового кодекса РФ, проценты за несвоевременную выплату заработной платы являются денежной компенсаций, а, следовательно, являются заработной платой. Исходя из такой логики, расходы на выплату данной компенсации должны учитываться для целей бухгалтерского учета организации в составе расходов по обычным видам деятельности в соответствии с порядком учета расходов, предусмотренным учетной политикой организации. Однако существует и другая позиция по данному вопросу. Некоторые авторы считают, что компенсация за задержку заработной платы является видом материальной ответственности работодателя, фактически представляет собой санкцию за нарушение им срока выплаты зарплаты и должна учитываться в составе прочих расходов. Налицо неоднозначная ситуация и бухгалтера, конечно, интересует вопрос: как поступить в данном случае. Возьмем на себя храбрость рекомендовать учитывать компенсацию за задержку заработной платы в составе прочих расходов. И причины, как ни странно вытекают из налогового учета, а именно из ответа на вопрос: учитываются ли суммы такой компенсации в расходах при исчислении налога на прибыль. Налоговый кодекс РФ не содержит ответа на этот вопрос. Официальная позиция Минфина России выражена в Письме от 09.12.2009 N 03-03-06/2/232 и заключается в том, что суммы компенсаций, выплачиваемые за задержку заработной платы, не признаются расходами для целей налогообложения, поскольку не связаны с условиями или режимом работы. Аналогичные выводы содержит Письмо Минфина России от 17.04.2008 № 03-03-05/38. По мнению специалистов Минфина, в соответствии со статьей 255 НК РФ, в расходы налогоплательщика на оплату труда включаются компенсационные начисления, связанные с режимом работы или условиями труда. А поскольку компенсация за задержку зарплаты не связана с режимом работы или условиями труда, то и учитывать ее для целей налогообложения нельзя. Данная точка зрения так же является спорной, поскольку компенсацию за задержку заработной платы можно учесть в качестве внереализационного расхода по подпункту 13 пункта 1 статьи 265 НК РФ. Обоснованность такого вывода подтверждается многочисленной судебной практикой, например, Постановление ФАС Поволжского округа от 30.08.2010 по делу № А55-35672/2009, Постановление ФАС Волго-Вятского округа от 11.08.2008 по делу № А29-5775/2007, Постановление ФАС Уральского округа от 14.04.2008 № Ф09-2239/08-С3 по делу N А60-14685/07. Суды указывают, что компенсация, выплачиваемая на основании статьи 236 Трудового кодекса РФ, фактически является санкцией за нарушение договорных обязательств. При этом подпункт 13 пункта 1 статьи 265 НК РФ не ограничивает право работодателя включить в расходы данные суммы в зависимости от того, в рамках каких правоотношений нарушено обязательство: гражданских или трудовых. Из указанного выше и следует наша рекомендация. А именно, поскольку суды признают данную компенсацию санкцией, то относить ее целесообразнее к прочим расходам, а для целей налогообложения ее не учитывать целесообразнее с точки зрения обычной эффективности. Суммы компенсации, как правило, несоразмерно малы по сравнению с затратами времени и денег на судебную защиту своей точки зрения. Поэтому, дешевле согласиться с мнением Минфина и не учитывать компенсацию за задержку заработной платы в составе расходов, учитываемых для целей налогообложения. При этом, конечно, в каждом конкретном случае ваше решение будет зависеть от условий вашей ситуации. Последние слова за вами, уважаемые коллеги.

Консультирование по вопросам бухгалтерского и налогового учета

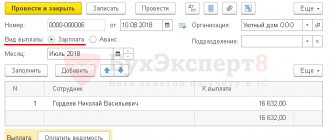

Как оформляется выплата компенсации за задержку зарплаты

Порядок документального оформления законодательно не установлен. Его организация вправе разработать самостоятельно: издать локальный нормативный акт (приказ, распоряжение), приложив к нему расчет суммы компенсационной выплаты. Утверждает ЛНА руководитель. Получателей возмещения ознакомьте с приказом под подпись.

ВАЖНО!

Трудовой кодекс обязывает выплачивать заработную плату работникам не мене двух раз в месяц (статья 136 ТК РФ). Полностью оплату труда следует выплатить не позднее 15 числа месяца, следующего за расчетным.

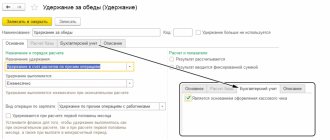

Как оформить компенсацию

Компенсационная выплата за опоздание с перечислением зарплаты начисляется в соответствии с правилами статьи 236 ТК РФ. Трудовое законодательство установило минимальный размер возмещения. Организация вправе решить, что компенсация за задержку зарплаты будет выплачиваться в повышенном размере. Такое решение утверждают в коллективном договоре или ином ЛНА.

Выплаты оформите приказом руководителя и на его основе сформируйте проводки. Ознакомьте с приказом каждого работника.

Образец приказа

Административная и уголовная ответственность за задержку выплаты зарплаты.

Помимо ответственности, предусмотренной ТК РФ, работодатель за невыплату или неполную выплату в установленный срок заработной платы, других сумм в рамках трудовых отношений несет административную и уголовную ответственность.

Административная ответственность за обозначенные деяния установлена в ч. 6, 7 ст. 5.27 КоАП РФ – в виде предупреждения (законопроектом № 473887-7 предложено исключить из ч. 6 наказание в виде предупреждения) или штрафа. Размер санкций покажем в таблице.

| Субъект правонарушения | Величина штрафа, руб. | |

| При первичном нарушении (ч. 6) | При повторном нарушении (ч. 7) | |

| Должностные лица | От 10 000 до 20 000 | От 20 000 до 30 000 |

| ИП | От 1 000 до 5 000 | От 10 000 до 30 000 |

| ЮЛ | От 30 000 до 50 000 | От 50 000 до 100 000 |

Уголовная ответственность за невыплату зарплаты грозит руководителю, если он действовал из корыстной или иной личной заинтересованности (ст. 145.1 УК РФ). Размер санкций – в таблице.

| Аспект | Ответственность, предусмотренная ст. 145.1 УК РФ | ||

| Часть 1 | Часть 2 | Часть 3 | |

| Состав правонарушения | Частичная невыплата свыше трех месяцев зарплаты (и иных предусмотренных законом сумм) | Полная невыплата свыше двух месяцев зарплаты (и иных установленных законом сумм) или выплата зарплаты свыше двух месяцев в размере ниже МРОТ | Невыплата (частичная или полная) зарплаты повлекла тяжкие последствия |

| Мера ответственности | Штраф до 120 000 руб. или в размере зарплаты (иного дохода осужденного) за период до одного года. Лишение права занимать определенные должности или осуществлять определенную деятельность на срок до одного года. Принудительные работы на срок до двух лет. Лишение свободы на срок до одного года | Штраф от 100 000 до 500 000 руб. или в размере зарплаты (иного дохода осужденного) за период до трех лет. Принудительные работы на срок до трех лет с лишением права занимать определенные должности или осуществлять определенную деятельность на срок до трех лет или без такового. Лишение свободы на срок до трех лет с лишением права занимать определенные должности или осуществлять определенную деятельность на срок до трех лет или без такового | Штраф от 200 000 до 500 000 руб. или в размере зарплаты (иного дохода осужденного) за период от одного года до трех лет. Лишение свободы на срок от двух до пяти лет с лишением права занимать определенные должности или осуществлять определенную деятельность на срок до пяти лет или без такового |

Существенный момент: как административная, так и уголовная ответственность может наступить только при наличии вины (ст. 2.1 КоАП РФ, ст. 14 УК РФ). Невыплата заработной платы влечет уголовную ответственность, только если у организации имеются денежные средства и невыплата обусловлена корыстью или иной личной заинтересованностью руководителя организации (филиала, представительства, обособленного (структурного) подразделения).

Формула расчета суммы полагающихся процентов

Компенсация рассчитывается индивидуально – по выплатам каждому сотруднику за дни просрочки в оплате зарплаты, отпускных, пособий, расчета при увольнении и т.п., по формуле:

К = (З – НДФЛ) х КСЦБ / 150 х Д, где

З — причитающаяся к выплате, но не выплаченная зарплата;

НДФЛ – налог с величины этой зарплаты;

КСЦБ – действующая ключевая ставка ЦБ;

Д – число дней задержки

Пример

Ввиду отсутствия средств на счете компании, зарплата за вторую половину февраля в сумме 86200 рублей (после вычета НДФЛ) была выплачена не в установленный срок 05.03.2020, а лишь 17.03.2020, в результате чего образовалась просрочка в 12 календарных дней (с 6-го по 17-е марта). Расчет величины компенсаций производится в соответствии с нормами ст. 236 ТК РФ, т. е. исходя из 1/150 ключевой ставки ЦБ (с 10.02.2020 г. она равна 6%).

В штате фирмы 3 сотрудника, величина просроченных выплат и суммы компенсации по каждому представлены в таблице:

| ФИО | Зарплата (руб.) | Ключевая ставка ЦБ | Число дней просрочки | Сумма компенсации (руб.) (гр.2 х гр.3 / 150 х гр. 4) |

| 1 | 2 | 3 | 4 | 5 |

| Иванов И.Р. | 30 000 | 6% | 12 | 144,00 |

| Сорокин В.Б. | 26 900 | 129,12 | ||

| Рябова Р.М. | 29 300 | 140,64 | ||

| Итого: | 86 200 | 413,76 |

Заметим, что отсчет дней задержки выплаты начинается со следующего дня от каждой даты утвержденной для выдачи зарплаты. Т. е., если бы аванс в нашем примере следовало выплачивать 20-го февраля, и он был бы тоже выдан 17-го марта, то к сумме начисленной компенсации по выплате зарплаты за вторую половину февраля нужно было бы прибавить и сумму процентов за 26 дней (с 21 февраля по 17 марта) задержки аванса за первую половину месяца.