Когда применяется повышенная ставка НДФЛ

С 2022 года повышенная ставка НДФЛ применяется при следующих условиях:

- сумма дохода в год превысила 5 млн руб.;

- доход входит в список, утверждённый законом от 23.11.2020 № 372-ФЗ.

Эти списки отличаются для налоговых резидентов и нерезидентов. К налоговым резидентам РФ в общем случае относятся те, кто находился на территории страны более 183 календарных дней в течение 12 месяцев (п. 2 ст. 207 НК РФ).

В 2022 году из-за пандемии коронавируса перемещаться через государственные границы было намного сложнее, чем обычно. Поэтому лимит для признания физического лица налоговым резидентом РФ в 2020 году был снижен до 90 дней (п. 2.2 ст. 207 НК РФ). Не исключено, что это распространят и на 2022 год, но пока такой информации нет.

Плательщики прогрессивной ставки по НДФЛ

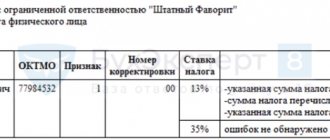

Вследствие вступления в силу Федерального закона от 23.11.2020 № 372-ФЗ, внёсшего нововведения в налоговую «энциклопедию» (гл. 23 НК РФ), порядок расчёта НДФЛ кардинально изменился. Налогоплательщики в зависимости от общей суммы налогооблагаемого дохода, полученного с начала отчётного года, для удержания НДФЛ обязаны применять две ставки (п. 1 ст. 224 НК РФ):

- 13% — если доход в денежном выражении находится в пределах 5 млн рублей.

- 650 тыс. рублей (5 000 000 Х 0,13) и 15% — с базы налогообложения превышающей 5 млн рублей.

Рассчитывать, удерживать у источника выплаты и перечислять НДФЛ в бюджет по прогрессирующей шкале обязаны следующие категории налогоплательщиков (п. 1 ст. 226 НК РФ):

- российские юридические лица и обособленные подразделения иностранных компаний при начислении заработной платы наёмному персоналу и приравненных налогооблагаемых доходов

- физические лица — индивидуальные предприниматели, избравшие общую систему налогообложения, при получении доходов от осуществляемой деятельности

- адвокаты и нотариусы при получении денежных средств от потребителей услуг в результате занятия частной практикой

- граждане без предпринимательского статуса, обязанные декларировать полученные доходы и рассчитывать налог самостоятельно или уплачивать в дополнительном размере в соответствии с полученными уведомлениями от налогового органа

Налоговые агенты при определении предельного граничного показателя должны учитывать только доходы, выплаченные ими лично. Собирать справки и контролировать выплаты, полученные физическими лицами из других источников, не требуется.

Какие доходы облагаются по ставке 15%

С доходов до 5 млн руб. нужно платить по стандартной ставке 13%. Повышенная ставка действует только для доходов свыше этого лимита.

Для резидентов в доходы включают зарплату, премии, больничные, а также доходы от следующих операций:

- от долевого участия;

- в виде выигрышей, полученных от участия в азартных играх и лотереях;

- по различным операциям с ценными бумагами и производными финансовыми инструментами;

- от участия в инвестиционном товариществе;

- в виде прибыли контролируемой иностранной компании.

Для нерезидентов РФ в доходы включают (п. 3 ст. 224 НК РФ) следующие их виды:

- доходы иностранцев, которые работают по патенту;

- доходы высококвалифицированных иностранных специалистов;

- доходы участников госпрограммы по переселению соотечественников;

- доходы членов экипажей судов, плавающих под государственным флагом РФ;

- доходы иностранцев, признанных беженцами или получивших временное убежище в РФ.

На какие доходы не распространяется повышенная ставка

Для резидентов РФ в лимит 5 млн руб. не входят доходы:

- от продажи имущества, кроме ценных бумаг;

- от стоимости подарков, также за исключением ценных бумаг;

- от выплат по страхованию и пенсионному обеспечению.

То есть для таких доходов ставка всегда будет 13% независимо от суммы (п. 1.1 ст. 224 НК РФ в редакции закона № 372-ФЗ).

Также для резидентов РФ продолжат действовать специальные ставки НДФЛ по отдельным видам доходов.

- 35% по доходам в виде выигрышей и призов, полученных в рамках рекламных акций, а также в виде процентов.

- 30% по некоторым видам доходов от ценных бумаг.

- 9% по доходам от облигаций с ипотечным покрытием.

И наконец, для нерезидентов сохраняются следующие ставки, предусмотренные п. 3 ст. 224 НК РФ вне зависимости от размера дохода:

- 15% для полученных дивидендов;

- 30% для всех остальных доходов, кроме дивидендов и доходов нерезидентов, облагаемых по ставке 13% (15%) из списка, приведённого в предыдущем разделе.

Что такое налог на доходы физических лиц

НДФЛ расшифровывается как налог на доходы физических лиц. Подоходный налог (устаревшее название НДФЛ) — это один из видов прямых налогов, которым облагаются доходы частного лица. Он рассчитывается в процентах от величины налогооблагаемого дохода. Говоря простыми словами НДФЛ — это налог на прибыль физических лиц, который принудительно взимается и направляется в бюджет для финансирования государственных расходов.

Отдельного закона о подоходном налоге с физических лиц нет, его регламентирует, как уже сказано выше, гл. 23 НК РФ. В ней подробно расписано, что такое объект и субъект налогообложения, как исчисляется и уплачивается индивидуальный подоходный налог, в каких случаях налоги на доходы физических лиц не взимаются, оговариваются другие аспекты, связанные с налогообложением доходов физлиц. О самых важных из них расскажем далее.

Как рассчитывать НДФЛ с учётом повышенной ставки

Пока сумма выплат в пользу сотрудника с начала года не превысит 5 млн руб., работодатель должен начислять НДФЛ в обычном порядке по ставке 13%.

Если же годовой доход работника стал больше 5 млн руб., то НДФЛ нужно считать как сумму 650 тыс. руб. с 5 млн руб. и 15% с суммы превышения.

Пример 1.

Годовой доход работника составил 7 млн руб. Сумма превышения над порогом в 5 млн руб., после которого меняется ставка:

ПР = 7 — 5 = 2 млн руб.

НДФЛ за год будет равен:

НДФЛ = 650 тыс. руб. 2 млн руб. Х 15% = 950 тыс. руб.

Что делать, если у физлица несколько источников дохода

У человека может быть несколько работодателей. Может случиться так, что на каждом месте работы доход меньше 5 млн руб., а в сумме больше. В таких случаях каждый работодатель начисляет НДФЛ по обычной ставке 13%.

Налоговики соберут всю информацию о доходах физического лица за год и если окажется, что общая сумма доходов превысила 5 млн руб., направят физическому лицу уведомление. Налогоплательщик сам должен будет заплатить недостающую сумму до 1 декабря следующего года (п. 6 ст. 228 НК РФ в редакции закона № 372-ФЗ).

Форму уведомления и порядок её направления пока не утвердили. Но для этого ещё есть время: полная информация о доходах физических лиц за 2022 год появится у налоговиков не ранее 30 апреля 2022 года, когда истекут сроки сдачи отчётности налоговых агентов и деклараций 3-НДФЛ.

Примеры расчета НДФЛ с процентов по вкладам в 2022 и 2022 годах

Методика расчета налога касается лишь начисленных процентов, сумма самого вклада признается имуществом человека и налогообложению не подлежит. Обратите внимание: дробить вклады нет необходимости, так как полученные доходы суммируются.

Пример

У гражданина 3 вклада, открытых в разных банках. Проценты выплачиваются по окончанию сроков депозитов.

Рассчитаем НДФЛ с процентов, полученных гражданином, для двух случаев:

- если срок окончания вклада — 10.04.2020;

- если срок окончания вклада — 31.12.2021.

Ставка рефинансирования ЦБ РФ на 10.04.2020 — 6%, а ставку на 01.01.2021 мы пока не знаем, но, предположим, она будет равна 6,25%.

1. Рассчитаем общую сумму процентов с трех вкладов:

| Показатели | Вклад в банке № 1 | Вклад в банке № 2 | Вклад в банке № 3 |

| Сумма, руб. | 500 000 | 700 000 | 1 100 000 |

| Ставка, % годовых | 5 | 7 | 9 |

| Срок вклада, мес. | 12 | 24 | 36 |

| Сумма дохода (процентов), руб. | 25 000 | 98 000 | 297 000 |

| Общая сумма дохода, руб. | 420 000 | ||

2. Сравним, как исчисляется НДФЛ по действующему порядку и по-новому:

| Показатель | 2020 год | 2021 год |

| Сумма дохода, руб. | 420 000 | |

| Ставка рефинансирования, % (используем значения 2020 года) | 6 | 6,25 |

| Действующая на момент получения дохода | Действующая на 1 января года, в котором вкладчиком получены проценты | |

| Необлагаемая сумма дохода, руб. | 500 000 * 11% + 700 000 * 11% * 2 (года) + 1 100 000 * 11% * 3 (года) = 572 000 Примечание: 11% = 6% + 5% | 1 000 000 * 6,25% = 62 500 |

| Налоговая база, руб. | 420 000 — 572 000 = -152 000 | 420 000 — 62 500 = 357 500 |

| Сумма НДФЛ, руб. | — | 357 500 * 13% = 46 475 |

Результаты расчета показывают, что налоговая нагрузка с применением новой методики расчета существенно возрастет. Но идея нововведения отвечает принципу справедливости налогообложения: с большего дохода уплачивается больший налог.

Как теперь применять вычеты по НДФЛ

В общем случае с 2022 года налоговые вычеты по НДФЛ можно применять по отдельности для каждой категории дохода.

Доходы от операций с ценными бумагами и производными финансовыми инструментами можно уменьшить на:

- инвестиционные вычеты (ст. 219.1 НК РФ) ;

- перенесённые на будущее ранее полученные убытки от таких операций (ст. 220.1 НК РФ).

Доходы участников инвестиционного товарищества можно уменьшить на убытки прошлых лет (ст. 220.2 НК РФ).

Основную налоговую базу можно уменьшить на сумму стандартных, социальных, имущественных и профессиональных налоговых вычетов (ст. 218, 219, 220, 221 НК РФ).

Если сумма стандартных, социальных и имущественных вычетов за год превысит основную налоговую базу, то их можно будет использовать для уменьшения следующих видов доходов (п. 6 ст. 210 НК РФ в редакции закона № 372-ФЗ):

- от продажи или получения в дар имущества, кроме ценных бумаг;

- от выплат по страхованию и пенсионному обеспечению.

Отчетность и сроки перечисление налога

Налоговым периодом по НДФЛ признается календарный год (ст. 216 НК РФ). Именно с начала налогового периода нарастающим итогом учитывается доход, от которого зависит исчисление налога. Порядок и срок уплаты НДФЛ с зарплаты регламентируются ст. 226 НК РФ. Согласно её положениям:

- перечисление НДФЛ производится в отношении всех доходов налогоплательщика, источником которых является налоговый агент, с зачётом ранее удержанных сумм (ч. 2);

- срок оплаты подоходного налога в 2022 году – не позднее дня, следующего за днем выплаты налогоплательщику дохода, срок уплаты налога на доходы физических лиц в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребёнком) и в виде отпускных – не позднее последнего числа месяца, в котором производились выплаты (ч. 6);

- исчисленная и удержанная у работника сумма НДФЛ уплачивается в бюджет по месту учёта работодателя в налоговом органе (ч. 7).

Как правило, в организациях и ИП, в которых трудятся хотя бы несколько сотрудников, для ведения бухучёта и налоговой отчётности используются локальные программные комплексы или системы онлайн-бухгалтерии, доступ к которым предоставляют обслуживающие банки и компании, специализирующиеся в области интернет-бухгалтерии. В рамках таких комплексов производится автоматизированное исчисление, удержание и уплата НДФЛ, а также предоставление налоговой отчётности в ФНС.

Особенности расчёта НДФЛ и санкции за нарушения в 2021-2022 годах

Чтобы налогоплательщики привыкли к новым правилам, в 2021-2022 годах будет действовать переходный период. Лимит в 5 млн рублей будет применяться не в целом по всем доходам физлица, а по каждому виду дохода отдельно (п. 3 ст. 2 закона № 372-ФЗ).

Пример 2.

Один из учредителей компании одновременно занимает должность директора. За 2022 год он получил зарплату в сумме 4 млн руб. и дивиденды в сумме 2 млн руб. Несмотря на превышение общей суммы дохода в 6 млн руб. над лимитом в 5 млн руб., все доходы директора будут облагаться по ставке 13%.

Если налоговый агент ошибётся в расчете НДФЛ по ставке 15% за 1 квартал 2022 года, его не оштрафуют при условии, что он самостоятельно найдёт ошибку и доплатит недостающую сумму до 1 июля 2021 года (п. 4 ст. 2 закона № 372-ФЗ).

Путин насмешил олигархов новой ставкой НДФЛ

Александр Желенин Журналист ИА «Росбалт»

Выступление Владимира Путина за два дня до начала столь важного для него голосования по поправкам к Конституции, в очередной раз показало, что в его рукаве всегда найдутся козыри на любой вкус. Денег хотите? Вот вам новые и старые пособия. Социальной справедливости? Давно говорили о прогрессивном подоходном налоге? Не вопрос, получайте! Теперь богатенькие запляшут — поднимаем НДФЛ для тех, кто получает от 5 млн рублей в год и выше с 13% до (не шути!)15%. В общем, «Ешь ананасы, рябчиков жуй, день твой последний приходит буржуй»…

В том, что Путин пообещает осыпать сограждан новой порцией пособий на детей, вероятно мало кто сомневался. Под выборы у нас всегда так было — что-нибудь, да подкинут народу. Конечно, для семей, в которых один или оба родителя потеряли работу (а таковых, по данным Росстата, в стране сейчас уже 4,5 млн человек, и это не считая тех, кому зарплату сильно сократили), ежемесячное пособие в 5 тысяч рублей на ребенка до трех лет и на детей от трех до семи лет для семей с доходами ниже прожиточного минимума, погоду не сделает. Как, впрочем, и разовая выплата в 10 тысяч рублей для детей до 16 лет. Однако «пустячок, а приятно».

Что касается повышения подоходного налога, то, с одной стороны, оно действительно было несколько неожиданным, а с другой, если вдуматься — смех сквозь слезы…

Как известно, в России олигархов нет. Ну, есть сотня долларовых миллиардеров, но это, конечно, не олигархи… И тут я зримо представил себе сцену подготовки «эпохального» решения о повышении ставки НДФЛ на целых 2% для богатых и очень богатых россиян.

100336

В России треснул стержень патриотизма

…Владимир Владимирович проводит совещание в узком кругу близких «неолигархов». Объявляет о необходимости повысить подоходный налог с 13% до 15%. «Чего?!», — невольно вырывается у одного или сразу нескольких из них. «Я осознаю, это непросто для вас, — говорит президент, — но, думаю, вы с пониманием отнесетесь к такому решению, ведь это для больных детей, не корысти ради». Он смотрит в глаза соратников, но особого восторга в них не улавливает. «Не, ну а как жить-то?», — не унимаются друзья-неолигархи.

«Знаю, что это действительно непросто, такое еще предстоит осознать. Но мы что-нибудь придумаем, как компенсировать вам „выпадающие доходы“, чтобы они… не выпадали. Сократим на те же 2% какой-нибудь другой налог. Ну, мало ли что еще. Придумаем что-нибудь…», — говорит Путин. «А, ну это другое дело», — облегченно вздыхают разволновавшиеся было толстосумы.

А теперь от воображаемой сцены перейдем к суровой реальности. Переход России к прогрессивному налогообложению (если бы он и вправду состоялся), действительно мог бы стать шагом к более справедливому обществу. Однако дьявол, как известно, кроется в деталях. В 1990-е годы у нас было некое подобие прогрессивного налогообложения, однако оно было настолько сложным и запутанным, что его эффективное «администрирование» и впрямь было делом почти непосильным.

Но, во-первых, кто тогда сделал НДФЛ таким запутанным? А во-вторых, кто в то время вообще соблюдал хоть какие-то законы? Именно новое российское государство сквозь пальцы смотрело на неуплату налогов. Так что все претензии по этому поводу ему стоило бы предъявлять себе…

202212

Анатомия слухов: запрос на раскулачивание элит

В 2001 году Путин ввел плоскую (для всех) 13-процентную ставку подоходного налога. До сих пор, в том числе, и в обращении к народу от 23 июня он ставит себе в заслугу, что «после введения плоской шкалы НДФЛ собираемость налога увеличилась». Так еще бы не увеличиться! Если до этого вы получали что-то около нуля, то повышение сборов хоть на какое-то положительное значение — всегда рост, кто бы спорил.

Не хочу, чтобы меня поняли превратно. Я вообще против налогов, если что. Думаю, что в прекрасном далеке их не будет вовсе.

Но пока мы живем в обществе, разделенном на миллиардеров, нищих и огромное большинство тех, кто еле-еле сводит концы с концами, первые должны делиться со вторыми и третьими. Соответственно, подоходный налог должен быть строго дифференцированным. Богатые стали богатыми, выкачивая так или иначе средства не из воздуха, а из общества, и стало быть, обязаны с ним делиться.

Посмотрим, как обстоит дело с этим в большинстве развитых стран.

В США ставка федерального подоходного налога колеблется от 10% до 39,6%.

В Канаде от 15% до 50%. Во Франции от 5,5% до 75%. В Норвегии от 9,5% до 39%. Максимальная ставка на крупнейшие состояния в Швеции составляет 57%, в Дании 55,6%, в Бельгии 50%, в Португалии 48%, в Испании 45%.

169146

Путину брошен вызов, но это еще не ультиматум

Конечно, в Европе есть и Литва с Венгрией, где ставка подоходного налога 15%, и Румыния (16%), но для развитых социальных государств сегодня это скорее исключение, чем правило.

Естественно в разных странах, есть разные вычеты, которые позволяют уменьшить ставку подоходного налога. Например, если вы выплачиваете ипотечный кредит или содержите иждивенцев.

Отметим также, что почти во всех этих странах есть и необлагаемый подоходным налогом минимум. В США, например, на федеральном уровне он составляет от 9 до 18 тысяч долларов в год (в зависимости от возраста, семейного положения и прочих факторов). Иными словами, это не просто прогрессивный, но именно дифференцированный налог.

Между тем в таком «справедливо» устроенном постсоциалистическом государстве, как современная Россия, необлагаемого минимума, как известно, нет. И у миллиардера, и у уборщицы, получающей 12 тысяч рублей в месяц, в казну забирают 13% от заработка. Теперь, правда, как нам пообещал президент, миллионеров и миллиардеров напрягут аж до 15%. Однако очевидно, что человеку, получающему 12 тысяч рублей, гораздо тяжелей заплатить с них 13% (примерно 1500 рублей) подоходного, чем тому, кто, скажем, со 120 миллионов рублей в год перечислит в уплату НДФЛ 15% (18 млн рублей). У них при этом немного разные проблемы — у детей уборщицы суп жидок, а у детей миллионера жемчуг мелок.

Подводя итог сказанному, о повышение подоходного налога на состоятельных и богатых граждан на два процента, чем осчастливил на днях Путин российский народ, не тянет даже на предвыборный пиар. Это просто смешно.

Александр Желенин

Как платить НДФЛ по ставке 15% и отчитываться по нему

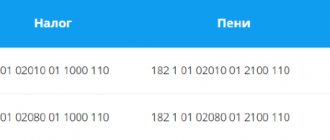

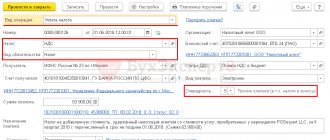

Как и раньше, в зависимости от ситуации налоговый агент должен платить НДФЛ по месту своей регистрации, месту нахождения обособленных подразделений или ведения деятельности. Но для той части НДФЛ, которая облагается по ставке 15%, установлены отдельные КБК (Приказ Минфина РФ от 08.06.2020 № 99н).

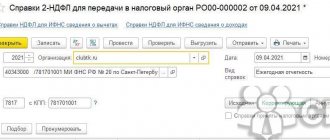

При заполнении формы 6-НДФЛ для ставок 13% и 15% по одному виду дохода нужно отдельно заполнять разделы 1 и 2 (письмо ФНС РФ от 01.12.2020 № БС-4-11/19702).

Куда пойдут деньги от налога по новой ставке?

По словам Путина:

«Это даст бюджету порядка 60 миллиардов рублей. Эти средства предлагаю, как говорят специалисты, “окрасить”, защитить от любого другого использования и целевым образом направлять на лечение детей с тяжелыми, редкими заболеваниями, на закупку дорогостоящих лекарств, техники и средств реабилитации, на проведение высокотехнологичных операций».

Таким образом, в новом законе следует ожидать и указания на целевое использование дополнительных 2% НДФЛ, которые будут собраны с граждан с высокими доходами.