Налоговыми агентами являются субъекты хозяйственной деятельности, которые в силу закона должны исчислить и уплатить налог за своих контрагентов, юридических или физических лиц. Примером налогового агентства является обязанность организаций удержать НДФЛ с дохода своих работников и перечислить его в бюджет. Существует налоговое агентство и по НДС — в определенных случаях юридические лица вне зависимости от того, платят ли они этот налог сами или нет, обязаны исполнить функции налогоплательщика за своих поставщиков.

Когда возникают обязанности налогового агента по НДС?

Случаи налогового агентства по НДС приведены в статье 161 Налогового кодекса. Налоговым агентом признается субъект хозяйственной деятельности, зарегистрированный в РФ, если он:

- приобретает на территории России продукцию (работы, услуги) у иностранного лица, которое не зарегистрировано в нашей стране в качестве налогоплательщика;

- является арендатором либо покупателем имущества у органов государственной власти или местного самоуправления;

- является участвующим в расчетах посредником при реализации на территории РФ товаров, работ или услуг иностранным лицом, не зарегистрированным в российской ФНС;

- реализует конфискат, бесхозные ценности, клады или имущество, подлежащее реализации по решению суда.

На практике чаще всего встречается аренда имущества у муниципальных органов, а также покупка товаров у иностранного контрагента.

Момент определения налоговой базы

Момент определения налоговой базы в целях расчета и уплаты НДС различен для налоговых агентов, определяющих налоговую базу с учетом НДС, и налоговых агентов, определяющих налоговую базу без учета НДС.

Налоговые агенты, определяющие налоговую базу с учетом НДС (покупатели, заказчики и получатели товаров, работ, услуг), начисляют налог к уплате в бюджет в день оплаты приобретаемых товаров (работ, услуг). То есть либо в момент их предварительной оплаты (в полном объеме или частично), либо в момент окончательного расчета с контрагентом. Это следует из подпункта 1 пункта 3 статьи 24, статьи 161 Налогового кодекса РФ и подтверждается письмами Минфина России от 21 января 2015 г. № 03-07-08/1467 и ФНС России от 12 августа 2009 г. № ШС-22-3/634.

Налоговые агенты, определяющие налоговую базу без учета НДС (продавцы и посредники, реализующие товары, работы, услуги), начисляют налог к уплате в бюджет либо в день отгрузки (передачи) товаров (работ, услуг), либо в день их оплаты – в зависимости от того, какое из этих событий произошло раньше (подп. 1 п. 1, п. 15 ст. 167 НК РФ).

Пример расчета НДС при приобретении товаров, находящихся на территории России, у иностранной организации, не состоящей в России на налоговом учете

ООО «Альфа» приобрело у иностранной организации товары на сумму 11 800 долл. США. Иностранная организация не состоит в России на налоговом учете. При реализации таких товаров в России НДС начисляется по ставке 18 процентов. «Альфа» является налоговым агентом, поэтому обязана удержать сумму НДС из доходов иностранной организации и перечислить ее в бюджет. Перечислять НДС в бюджет нужно в общем порядке. То есть ежемесячно равными долями не позднее 25-го числа каждого из трех месяцев, следующих за отчетным кварталом (п. 1 ст. 174 НК РФ).

Сумма НДС, которую «Альфа» удерживает из доходов иностранной организации, равна: 11 800 USD × 18/118 = 1800 USD.

Доход иностранной организации выплачен 20 января. В этот день курс доллара США (условно) составил 29,50 руб./USD. В день расчетов «Альфа»:

- перечислила оплату за товары иностранной организации – 10 000 USD (11 800 USD – 1800 USD);

- определила сумму НДС в рублях к оплате в федеральный бюджет – 53 100 руб. (29,50 руб./USD × 1800 USD).

Товары были приняты к учету 24 января. В этот день курс доллара США (условно) составил 29,70 руб. Несмотря на разницу в курсах, перерасчет суммы НДС на дату принятия товаров к учету бухгалтер «Альфы» не делал.

Российская компания покупает товар у иностранной

Прежде чем заключить сделку по приобретению продукции у иностранной компании, стоит выяснить, есть ли у нее представительство в России. Если оно имеется, то у покупателя не возникает дополнительных обязанностей, поскольку расчетом и уплатой НДС будет заниматься представительство. В подтверждение факта его существования целесообразно запросить у иностранной компании копию свидетельства о постановке на налоговый учет в России.

Обратите внимание! Сказанное выше верно в том случае, если покупатель заключает договор именно с представительством иностранной организации. Если же договор заключается с головным офисом, то есть местное представительство в операции не участвует, покупатель становится налоговым агентом по НДС своего иностранного контрагента. Подтверждение — письмо Минфина России от 12.11.14 № 03-07-08/57178.

Если представительства нет (либо оно не участвует в сделке), то у российского покупателя возникают обязанности налогового агента по НДС. Исключение — иностранная организация реализует товары, работы или услуги, которые не облагаются НДС в соответствии с российским законодательством. Обязанности налогового агента у покупателя в этом случае не возникнет.

Расчет налога

Если в договоре указана сумма с учетом НДС, то налог исчисляется по расчетной ставке по одной из формул:

- при ставке НДС 18% — НДС = Стоимость ТРУ х 18 / 118,

- при ставке НДС 10% — НДС = Стоимость ТРУ х 10 / 110.

Разберем на примере. Российская компания приобрела у иностранного контрагента товары, облагаемые НДС по ставке 18%, на сумму 1 млн рублей. Поставщик не имеет местного представительства, следовательно, российский покупатель должен удержать НДС.

Сумма налога составит: 1000000 х 18 /118 = 152542,37 рублей.

Значит, иностранному контрагенту российский покупатель должен перечислить следующую сумму: 1000000 — 152542,37 = 847457,63 рубля.

Иностранный контрагент может настаивать на том, чтобы ему была перечислена фиксированная сумма, а причитающиеся налоги покупатель начислил «сверху». При такой формулировке в договоре НДС рассчитывается по соответствующей ставке (18 или 10%) и перечисляется в бюджет из собственных средств покупателя. То есть для последнего стоимость приобретенных товаров, работ или услуг возрастет на сумму НДС и других обязательных платежей — это нужно учитывать при заключении договора.

Если российская компания является налоговым агентом иностранца и по НДС, и по налогу на доход в соответствии со статьей 309 НК РФ, то расчет налогов осуществляется в следующем порядке:

- рассчитывается и удерживается НДС,

- его сумма исключается из базы по налогу на доход,

- рассчитывается удерживается сумма налога на доход.

Платежное поручение на уплату НДС

Общие реквизиты

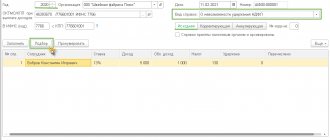

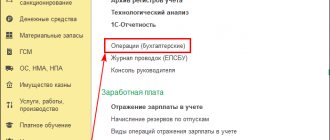

Платежное поручение на уплату НДС налоговым агентом в бюджет формируется с помощью документа Платежное поручение в разделе Банк и касса – Банк — Платежные поручения.

При этом необходимо правильно указать вид операции Уплата налога, тогда форма документа принимает вид для уплаты платежей в бюджетную систему РФ.

Быстрое формирование платежного поручения можно осуществить также с помощью Помощника уплаты налогов:

- через раздел Главное – Задачи – Список задач;

- через раздел Банк и касса – Платежные поручения по кнопке Оплатить – Начисленные налоги и взносы.

Необходимо обратить внимание на заполнение полей:

Налог НДС при выполнении обязанностей налогового агента не предопределен в справочнике Налоги и взносы, поэтому можно:

- использовать НДС и вручную корректировать Счет учета в документе Списание с расчетного счета;Но при этом в предопределенном элементе НДС справочника Налоги и взносы менять параметры не рекомендуется!

- создать новый элемент в справочнике Налоги и взносы. PDF

В нашем примере мы не будем создавать отдельный элемент в справочнике Налоги и взносы, а изменим Счет учета вручную в документе Списание с расчетного счета.

- Налог – НДС, выбирается из справочника Налоги и взносы. Для него заданы параметры: соответствующий код КБК;

- шаблон текста, подставляемый в поле Назначение платежа;

- Счет учета – 68.02 «Налог на добавленную стоимость», который необходимо будет откорректировать вручную в документе Списание с расчетного счета.

Реквизиты получателя – ИФНС

Так как получателем НДС является налоговая инспекция, в которой зарегистрирован налогоплательщик, именно ее реквизиты необходимо отразить в документе Платежное поручение.

- Получатель – ИФНС, в которую платится налог, выбирается из справочника Контрагенты;

- Счет получателя – банковские реквизиты налогового органа, указанного в поле Получатель.

В настоящее время в программе 1С имеется возможность воспользоваться сервисом 1С:Контрагент, который позволяет автоматически заполнять и контролировать актуальность реквизитов государственных органов.

Если реквизиты потеряли актуальность, сервис 1С:Контрагент предложит обновить их в справочнике Контрагенты прямо из формы платежного поручения. PDF

- Реквизиты получателя – ИНН, КПП и Наименование получателя, именно эти данные используются для печатной формы платежного поручения. При необходимости Реквизиты получателя можно отредактировать в открывающейся по ссылке форме.

Заполнение реквизитов платежа в бюджет

Бухгалтеру необходимо контролировать данные, которые программа заполняет по ссылке Реквизиты платежа в бюджет.

В данной форме необходимо проверить заполнение полей:

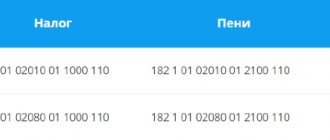

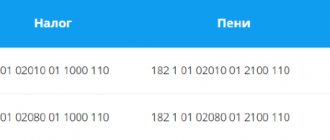

- КБК – 18210301000011000110 «Налог на добавленную стоимость на товары (работы, услуги), реализуемые на территории РФ». КБК подставляется автоматически из справочника Налоги и взносы;

Если для какого-либо платежа в бюджет КБК не известен, можно воспользоваться Конструктором КБК, пройдя по ссылке справа от поля КБК.

- Код ОКТМО – код территории, на которой зарегистрирована Организация. Значение заполняется автоматически из справочника Организации;

- Статус плательщика – 02-Налоговый агент;

- УИН— 0, УИН можно указать только из информации в налоговых уведомлениях или требованиях об уплате налога (пени, штрафа);

- Основание платежа – ТП-платежи текущего года, проставляется при уплате налога по сроку;

- Налоговый период – КВ-квартальный платеж, так как налоговый период по НДС равен кварталу;

- Год – 2018, год, за который уплачивается налог;

- Квартал – 2, номер квартала, за который уплачивается налог;

- Номер документа – 0, документом, на основании которого производится платеж, является декларация, а у нее отсутствует реквизит Номер;

- Дата документа– 0, оплата совершается до даты подписания декларации, т.е. дата не определена (п. 4 Приложения N 2, утв. Приказом Минфина РФ от 12.11.2013 N 107н).

Узнать подробнее о реквизитах платежей в бюджет.

- Назначение платежа – информация для идентификации платежа, заполняется автоматически по шаблону из справочника Налоги и взносы. При необходимости поле можно отредактировать;

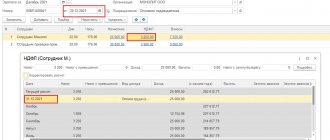

Для перечисления НДС при исполнении обязанностей налогового агента рекомендуется указывать:

- наименование налога;

- в связи с чем связана уплата налога;

- период начисления;

- срок уплаты налога;

- сумма оплаты.

В нашем примере Назначение платежа будет иметь следующий вид:

- Налог на добавленную стоимость, удержанный налоговым агентом со стоимости услуг, приобретенных у нерезидента POSexpert LLC, за II квартал 2022 г. перечисленный в срок не позднее 01.06.2018. (Сумма 63900-00).

Распечатать платежное поручение можно по кнопке Платежное поручение. PDF

Компания арендует имущество у органов власти

Заключая договор аренды федерального или муниципального имущества, нужно внимательно отнестись к тому, кто является арендодателем. Если это казенное учреждение либо федеральное или муниципальное унитарное предприятие (например, больница или вокзал), то обязанностей налогового агента у арендатора по этому договору не возникнет. Организации указанных типов сами платят свои налоги.

Если арендодателем выступает городская администрация, муниципалитет, комитет по управлению госимуществом или аналогичный орган, то арендатор становится налоговым агентом по НДС. При этом не имеет значения, какой заключается договор: двусторонний, то есть между арендодателем и арендатором, либо трехсторонний — между балансодержателем, арендодателем и арендатором. В любом случае компания, которая арендовала имущество, должна будет исчислить НДС с арендной платы и уплатить его в бюджет.

Как производится расчет суммы налога зависит от того, какие условия прописаны по этому поводу в договоре. Если в нем указано, что НДС включен в стоимость арендной платы, налог исчисляется по расчетной ставке по формуле:

НДС = Арендная плата х 18 / 118

Если в договоре указана сумма арендной платы без НДС либо вообще отсутствует упоминание о налоге, его расчет производится по ставке 18% сверх арендной платы. В этом случае налог уплачивается арендатором из собственного кармана, увеличивая стоимость аренды.

Налоговая ставка

Размер ставки налога зависит от вида товаров (работ, услуг), которые организация – налоговый агент покупает или реализует на территории России (ст. 164 НК РФ).

Сумма НДС, которая должна быть перечислена в бюджет, определяется по расчетной ставке:

- если налоговая база включает в себя НДС;

- при получении аванса (частичной оплаты) в счет предстоящих поставок товаров (работ, услуг), при реализации которых налоговая база определяется без учета НДС.

Это следует из положений пункта 4 статьи 164 Налогового кодекса РФ.

Если стоимость товаров (работ, услуг) в договоре установлена без НДС, налоговый агент должен перечислить налог в бюджет за счет собственных средств. При этом сумму налога определяйте в следующем порядке. Сначала налоговую базу (стоимость, указанную в договоре) увеличьте на сумму НДС по прямой ставке – 18 или 10 процентов. А потом исходя из увеличенной налоговой базы определите сумму НДС по расчетной ставке: 18/118 или 10/110 (письмо Минфина России от 8 сентября 2011 г. № 03-07-08/276).

Если в налоговую базу НДС не входит, сумму налога, которую нужно перечислить в бюджет, определяйте по прямой ставке – 18 или 10 процентов. Это правило распространяется на две категории налоговых агентов:

- на посредников, реализующих в России товары (работы, услуги) иностранных комитентов или принципалов (п. 5 ст. 161 НК РФ);

- на организации (предпринимателей), которые реализуют конфискованное и бесхозяйное имущество (п. 4 ст. 161 НК РФ).

При реализации товаров (работ, услуг, имущества) такие налоговые агенты обязаны предъявлять рассчитанные суммы НДС покупателям (п. 1 ст. 168 НК РФ).

Пример расчета НДС при реализации товаров иностранной организации, не состоящей в России на налоговом учете, по посредническому договору

ООО «Альфа» (комиссионер) реализует товары иностранной организации по договору комиссии. Иностранная организация (комитент) не состоит в России на налоговом учете. При реализации таких товаров в России НДС начисляется по ставке 18 процентов.

Согласованная с комитентом продажная стоимость товаров составляет 2 000 000 руб. (без учета НДС). Комиссионное вознаграждение (с учетом НДС) составляет 10 процентов от продажной стоимости товара (с учетом НДС) и удерживается комиссионером из средств, поступивших от покупателей.

Сумма НДС, которую «Альфа» предъявляет покупателям, равна: 2 000 000 руб. × 18% = 360 000 руб.

Продажная цена товаров с учетом НДС составляет: 2 000 000 руб. + 360 000 руб. = 2 360 000 руб.

Все товары были реализованы и оплачены. В бухучете «Альфы» сделаны следующие записи:

Дебет 004 – 2 360 000 руб. – приняты к учету товары, полученные на комиссию;

Дебет 62 Кредит 76 – 2 360 000 руб. – отражена отгрузка товаров комитента;

Дебет 76 Кредит 68 субсчет «Расчеты по НДС» – 360 000 руб. – начислен НДС за иностранного комитента;

Кредит 004 – 2 360 000 руб. – списаны товары, реализованные по договору комиссии;

Дебет 76 Кредит 90-1 – 236 000 руб. (2 360 000 руб. × 10%) – отражена сумма вознаграждения по договору комиссии;

Дебет 90-3 Кредит 68 субсчет «Расчеты по НДС» – 36 000 руб. (236 000 руб. × 18/118) – начислен НДС с комиссионного вознаграждения;

Дебет 51 Кредит 62 – 2 360 000 руб. – поступила оплата за товары;

Дебет 76 Кредит 51 – 1 764 000 руб. (2 360 000 руб. – 360 000 руб. – 236 000 руб.) – перечислены денежные средства комитенту.

Ситуация: по какой ставке налоговый агент должен удержать НДС с сумм, полученных от покупателей, и начислить НДС со своего вознаграждения при реализации по поручению Росимущества конфискованных товаров, облагаемых по ставке 10 процентов?

Сумму налога, которая должна быть удержана и перечислена в бюджет со стоимости реализуемых конфискованных товаров, определяйте по ставке 10 процентов. Рассчитанную таким образом сумму НДС предъявите покупателю дополнительно к цене реализуемых товаров (п. 1 ст. 168 НК РФ).

НДС с суммы вознаграждения рассчитайте по ставке 18 процентов (п. 3 ст. 164 НК РФ). Независимо от того, какие товары реализуются по поручению Росимущества.

Пример расчета НДС и отражения в бухучете операций по реализации организацией конфискованных товаров, облагаемых НДС по ставке 10 процентов, по поручению Росимущества

ООО «Альфа» по поручению Росимущества, но от своего имени реализует конфискованные товары (договор заключен на конкурсной основе).

17 января «Альфа» получила на реализацию партию конфискованного на таможне товара – 1000 упаковок детских подгузников «Либеро» чешского производства. Согласованная с Росимуществом продажная цена товара составила 500 руб. за упаковку. Это соответствует уровню рыночных цен. Таким образом, общая сумма партии составила 500 000 руб. (1000 упаковок × 500 руб./упаковку).

20 января «Альфа» реализовала всю партию конфискованных товаров. Покупателем выступило ООО «Торговая ». В этот же день выручка от продажи товаров в полной сумме была зачислена на расчетный счет «Альфы».

Реализация детских подгузников на территории России облагается НДС по ставке 10 процентов (подп. 2 п. 2 ст. 164 НК РФ).

Сумма НДС, которую «Альфа» предъявила «Гермесу» дополнительно к цене реализуемых товаров, составила: 500 000 руб. × 10% = 50 000 руб.

Продажная цена товаров с учетом НДС равна: 500 000 руб. + 50 000 руб. = 550 000 руб.

На стоимость отгруженных товаров «Альфа» предъявила «Гермесу» счет-фактуру от 20 января. Этот счет-фактуру бухгалтер «Альфы» в тот же день зарегистрировал в книге продаж.

Согласно договору вознаграждение «Альфы» (без НДС) за реализацию конфискованных товаров составляет 10 процентов от продажной стоимости этих товаров (с учетом НДС).

Сумма вознаграждения перечисляется на расчетный счет «Альфы» после утверждения отчета о реализации конфискованных товаров. Отчет о реализации конфискованных товаров был утвержден 24 января. В этот же день сумма вознаграждения поступила на расчетный счет «Альфы».

Сумма вознаграждения (без НДС) составила 55 000 руб. (550 000 руб. × 10%). Сумма вознаграждения с учетом НДС – 64 900 руб. (55 000 руб. + 55 000 руб. × 18%).

На сумму своего вознаграждения «Альфа» предъявила Росимуществу счет-фактуру от 24 января. Этот счет-фактуру бухгалтер «Альфы» в тот же день зарегистрировал в книге продаж.

В рабочем Плане счетов «Альфы» (утвержден в качестве приложения к учетной политике) предусмотрено, что к счету 76 «Расчеты с разными дебиторами и кредиторами» открывается субсчет «Расчеты с Росимуществом».

Бухгалтер «Альфы» сделал в учете следующие проводки.

17 января:

Дебет 002 – 550 000 руб. – приняты к учету товары, полученные на реализацию.

20 января:

Дебет 62 Кредит 76 субсчет «Расчеты с Росимуществом» – 550 000 руб. – отражена продажная стоимость отгруженных покупателю товаров;

Кредит 002 – 550 000 руб. – списана стоимость отгруженных покупателю товаров;

Дебет 76 субсчет «Расчеты с Росимуществом» Кредит 68 субсчет «Расчеты по НДС» – 50 000 руб. – выполнены обязанности налогового агента по удержанию НДС;

Дебет 51 Кредит 62 – 550 000 руб. – поступила оплата за реализованные товары от покупателя;

Дебет 76 субсчет «Расчеты с Росимуществом» Кредит 51 – 500 000 руб. (550 000 руб. – 50 000 руб.) – перечислены денежные средства Росимуществу за реализованные товары (за минусом удержанного НДС).

24 января:

Дебет 76 субсчет «Расчеты с Росимуществом» Кредит 90-1 – 64 900 руб. – начислена сумма вознаграждения по договору;

Дебет 90-3 Кредит 68 субсчет «Расчеты по НДС» – 9900 руб. (55 000 руб. × 18%) – начислен НДС с вознаграждения;

Дебет 51 Кредит 76 субсчет «Расчеты с Росимуществом» – 64 900 руб. – поступила на расчетный счет «Альфы» сумма вознаграждения.

Уплата НДС в бюджет

Уплата НДС налоговыми агентами должна быть произведена тремя равными частями не позднее 25 числа каждого месяца квартала, следующего за отчетным. Исключение составляет приобретение работ и услуг у иностранной компании. В соответствии с пунктом 4 статьи 174 НК РФ, в этом случае НДС в бюджет необходимо уплатить одновременно с выплатой денежных средств иностранному поставщику (исполнителю). Если вместе с платежным поручением на перевод денег за услуги (работы) не представить платежку на перечисление НДС в бюджет, банк попросту не примет у покупателя документы.

Порядок уплаты НДС налоговым агентом

Разберем порядок уплаты НДС налоговым агентом на примере аренды государственного и муниципального имущества. Арендатор признается налоговым агентом, если (п. 3 ст. 161 НК РФ):

- берет во временное пользование имущество у органов госвласти или местного самоуправления;

- это имущество находится на территории РФ.

Налоговыми агентами будут и те организации и ИП, которые применяют спецрежимы в виде ЕСХН, УСН, ПСН (п. 4 ст. 346.1, п. 5 ст. 346.11, п. 11 ст. 346.43 НК РФ, письмо Минфина РФ от 24.09.2015 № 03-07-11/54577).

Налоговую базу следует определять как сумму арендной платы с учетом НДС отдельно по каждому объекту (п. 3 ст. 161 НК РФ).

Момент возникновения налоговой базы — это дата перечисления полностью или частично арендной платы (письмо Минфина РФ от 23.06.2016 № 03-07-11/36500).

Для расчета НДС налоговую базу нужно умножить на налоговую ставку. В зависимости от того, указана ли в договоре плата с учетом НДС или без него, налог следует рассчитать так:

- если по договору арендная плата включает НДС, то сумму налога определяют расчетным методом: сумму арендной платы с учетом НДС умножают на 20/120 (п. 4 ст. 164 НК РФ);

- если арендная плата не включает НДС, то сначала сумму арендной платы увеличивают на НДС по ставке 20 процентов, а затем полученный результат умножают на 20/120 (п. 3 ст. 161, п. п. 3, 4 ст. 164 НК РФ).

Арендную плату следует перечислить в размере, который предусмотрен договором, не удерживая из нее НДС. Уплатить налог в бюджет нужно за счет своих средств.

Пример.

В договоре установлено, что сумма арендной платы составляет 500 тыс. рублей без НДС. Налоговая база будет равна 500 тыс. 500 тыс. х 20 процентов = 600 тыс., а НДС — 100 тыс. рублей (600 тыс. х 20/120). Арендодателю следует перечислить арендную плату по договору 500 тыс. рублей и уплатить в бюджет НДС 100 тыс. рублей.

Компания должна заплатить удержанный НДС по месту своего нахождения в общий срок — не позднее 25-го числа каждого из трех месяцев, следующих за кварталом, в котором был удержан налог.

Уплаченные суммы НДС можно принять к вычету в том квартале, в котором был уплачен налог. Для вычета нужно соблюсти следующие условия (п. 3 ст. 171, ст. 172 НК РФ, письмо Минфина РФ от 26.01.2015 № 03-07-11/2136):

- компания или ИП состоит на учете в налоговых органах и является плательщиком НДС. Если они применяют спецрежимы или не платят НДС, то удержанный налог к вычету принять нельзя;

- у налогоплательщика есть платежные документы, которые подтверждают, что удержанный налог был перечислен в бюджет;

- компания или ИП использует арендованное имущество для деятельности, облагаемой НДС;

- налогоплательщик принял услуги по аренде к учету;

- компания или ИП имеет надлежащим образом оформленный счет-фактуру, выписанный за продавца.

Документальное оформление

Оформление счета-фактуры налоговым агентом должно производиться по общим правилам, то есть его следует составить не позднее 5 календарных дней после оплаты. Составляется документ в двух экземплярах, один из которых регистрируется в книге продаж, а второй — в книге покупок когда у налогоплательщика возникнет право на вычет.

При заполнении счет-фактуры налоговым агентом есть свои особенности. Так, в строках 2, 2а и 2б необходимо указать реквизиты поставщика (продавца либо арендодателя). Если продавцом является иностранная организация, то в графах ИНН и КПП (строка 2б) нужно поставить прочерк. Выше было сказано, что при приобретении у иностранного контрагента работ и услуг НДС должен быть уплачен одновременно с перечислением денег поставщику. В этом случае в строке 5 счета-фактуры указывается номер и дата платежного поручения на перечисление налога в бюджет.

НДС при агентском договоре

Предпринимательская деятельность без привлечения агента, когда покупатель на ОСНО и продавец на том же режиме налогообложения, не вызывает вопросов по начислению НДС. Такая же ситуация с налогом в агентском договоре. Сложности учета возникают, если одна сторона применяет ОСНО, а другая УСН. Посмотрим, как учесть НДС в зависимости от того, кто платит НДС.

Агент на УСН, принципал на ОСНО

Агент на УСН не платит НДС, поэтому не выставляет принципалу на ОСНО счет-фактуру на свои услуги и не выделяет сумму налога из вознаграждения.

Если агент на УСН ведет деятельность от имени принципала-покупателя, счета-фактуры, полученные от продавца, оформляют на принципала. Задача посредника только передать эти документы принципалу в срок, прописанный в агентском договоре.

Если посреднику поручают продать товары (работы, услуги) от имени принципала сторонним лицам, он передает покупателю счет-фактуру принципала, выписанный на имя этого покупателя.

Если агент на упрощенке действует от своего имени, он выставляет для принципала-покупателя на ОСНО счет-фактуру от имени продавца. Посредник переносит данные из полученного от продавца счета-фактуры и самостоятельно присваивает документу номер с учетом хронологии своего документооборота, но с датой, указанной продавцом.

При реализации товаров принципала на ОСНО от имени агента на УСН посредник оформляет счет-фактуру на имя стороннего покупателя и сообщает принципалу показатели документа для его перевыставления от имени принципала. Затем принципал выписывает счет-фактуру для покупателя от своего имени.

Агент на УСН обязан вести Журнал учета полученных и выставленных счетов-фактур в отношении предпринимательской деятельности в интересах стороннего лица.

Посредник заполняет раздел журнала «Сведения о посреднической деятельности». Журнал нужно сдавать в ИФНС ежеквартально в электронном виде по формату, утвержденному Приказом ФНС России от 04.03.2015 N ММВ-7-6/93, не позднее 20 числа месяца, следующего за истекшим кварталом (п. 5.2 ст. 174 НК РФ).

Если посредник выделит НДС в сумме агентского вознаграждения, согласно п. 5 ст. 173 НК РФ у него возникает обязанность исчислить и уплатить налог, а также представить в ИФНС декларацию по НДС.

При этом права на вычет для упрощенки нет даже в этом случае, потому что организации на УСН не являются плательщиками НДС (п. 5 постановления Пленума ВАС РФ от 30.05.2014 № 33).

Для принципала на ОСНО эта ситуация тоже непростая. Он рассчитывает на получение вычета, но налоговики могут поставить под сомнение вычет от организации на УСН. Судебная практика в вопросе получения вычета от упрощенца встает на сторону налогоплательщика (Определение КС РФ от 29.03.2016 № 460-О). Однако, у Минфина другая позиция: если счет-фактуру выставила организация на УСН, которая не является плательщиком НДС, значит принимать налог к вычету нельзя (Письмо Минфина от 05.10.2015 №03-07-11/56700).

Если принципал на ОСНО решит пойти на риск и принять к вычету НДС по счету-фактуре от упрощенца, нужно быть готовым к судебным разбирательствам с налоговиками.

Для укрепления своих позиций мы рекомендуем обратить внимание на пункт договора о вознаграждении посредника – сумма НДС должна быть выделена, а также храните у себя письменное подтверждение агента об уплате налога в бюджет. Правильно оформленные документы доказывают согласованность сторон в этой ситуации и осознанное намерение возложить на агента уплату НДС.

Налоги слишком дорого обходятся? Знаем 45 способов, как легально их снизить!

Сэкономленные средства можно направить на развитие бизнеса!

Подробнее

Агент на ОСНО, принципал на УСН

Посредник на ОСНО, являясь плательщиком НДС, выставляет счет-фактуру на сумму своего вознаграждения. Если действует от своего имени, агент на ОСНО перевыставляет счет-фактуру продавца на имя покупателя от себя, аналогично порядку, указанному выше для агентов на УСН.

Счет-фактура на агентское вознаграждение в Журнал учета полученных и выставленных счетов-фактур не вносится (п. 3.1 ст. 169 НК РФ).

Обратите внимание, что счета-фактуры, перевыставленные агентом для принципала или принципалом для стороннего покупателя в книге продаж и книге покупок посредника не фиксируются.

Если агент на ОСНО приобретает от своего имени товар для принципала-покупателя и перевыставляет счет-фактуру от продавца на имя покупателя, ее не нужно учитывать в книге продаж агента, поскольку обязанности по начислению НДС у него не возникает (п.3 Правил ведения книги продаж, утв. Постановлением N 1137).

Когда посредник реализует товар заказчика от своего имени, он не делает запись в книге продаж, так как товар принадлежит принципалу, и у посредника не возникает обязанности по начислению НДС (п.20 Правил ведения книги продаж). Получив перевыставленный счет-фактуру от принципала, посредник не делает запись в книге покупок (пп. «в» п.19 Правил ведения книги покупок).

Отчетность, вычеты и списание в расходы

Вне зависимости от того, является ли налоговый агент плательщиком НДС или нет, он должен подать декларацию по НДС. Агенты-плательщики отчитываются строгого в электронной форме, а агенты, которые сами НДС не платят, могут подавать отчеты в бумажном виде.

Что касается вычетов НДС, то на них имеют право те налоговые агенты, которые сами являются плательщиками этого налога. Вычет НДС агентами производится на общих основаниях. Для этого нужно соблюдение всех необходимых условий, а именно:

- наличие счета-фактуры (он оформляется налоговым агентом, то есть самой компанией) и платежного документа о переводе средств в бюджет;

- оприходование приобретенных товаров, работ или услуг;

- использование их в облагаемой НДС деятельности.

Неплательщики НДС могут включить сумму уплаченного налога в стоимость приобретенных товаров, работ или услуг.

Пример

Компания, которая осуществляет облагаемую и необлагаемую НДС деятельность, арендует у муниципалитета помещение под офис за 200 тыс. рублей в месяц. В соответствии с условиями договора, арендная плата включает НДС.

Сумма налога в составе арендной платы составит: 200000 х 18 / 118 = 30508,47 рублей.

В счет арендной платы ежемесячно будет перечисляться: 200000 — 30508,47 = 169491,53 рубля.

Допустим, что доля операций, облагаемых НДС, соответствует 5% от объема выручки, то есть к вычету компания может принять 5% от уплаченного НДС.

Вычету подлежит: 30508,47 / 100 х 5 = 1525,42 рублей.

Остальная сумма налога, а именно 30508,47 — 1525,42 = 28983,05 рублей, будет отнесена к расходам по налогу на прибыль в составе затрат на аренду за указанный месяц.

Выводы

Если компания начинает работать с нестандартным для себя типом контрагентов, а именно с иностранными компаниями или государственными органами, стоит внимательно изучить вопрос о возникновении дополнительных налоговых обязанностей. Вполне возможно, что ей придется исполнять роль налогового агента по НДС и другим платежам. При этом режим налогообложения, применяемый самой компанией (ОСНО, УСН, патент, ЕНВД), не играет никакой роли.

Стоит учесть, что если налоговый агент не исполняет свои обязанности по уплате НДС, то несет такую же ответственность, как если бы он не уплатил собственный налог. Помимо того, что с него взыщут недоимку и пени за просрочку платежа, ИФНС может наложить штраф по статье 122 НК РФ в размере 20% от неуплаченной суммы.