При расторжении трудовых отношений помимо зарплаты за проделанную работу сотруднику может потребоваться выдать ряд сумм, не связанных с непосредственным выполнением трудовых обязанностей. Для их начисления предварительно нужно провести по определенным правилам расчет среднего дневного заработка при увольнении 2022. Причём в некоторых нестандартных ситуациях используют специальные алгоритмы расчета, позволяющие соблюсти права сотрудника в полном объеме.

Также смотрите:

- Как ТК РФ регулирует увольнение в отпуске

- Как правильно рассчитать количество дней отпуска для компенсации при увольнении

В каких случаях при увольнении считают средний заработок

В момент завершения сотрудничества с работником с ним производят полный расчет. Помимо суммы зарплаты увольняющемуся обязательно нужно начислить:

- Компенсацию за остаток отпуска (при его наличии), который не был использован (ч. 4 ст. 84.1, ч. 1 ст. 127, ч. 1 ст. 140 ТК РФ).

- Пособие при увольнении, если расторжение трудовых отношений произошло по определенным причинам (ст. 178 ТК РФ).

ВАЖНО!

Выходное пособие обязательно выдают всем работникам, покидающим организацию в связи с оптимизацией численного состава или закрытием компании. Исключение – кто был принят на срок до 2-х месяцев. Однако это не лишает компанию возможности включить условия о дополнительных выплатах этой категории персонала в свои внутренние нормативные документы.

Выходное пособие положено:

1. При увольнении в связи с закрытием организации или урезанием количества штатного персонала:

- в объеме среднего заработка за первый месяц после прекращения трудового договора;

- в размере среднего заработка за второй месяц после увольнения – при условии, что уволенному не удалось трудоустроиться и он получил официальный статус безработного;

- в особых обстоятельствах по решению службы занятости – за третий месяц после расторжения трудового договора, а для трудящихся в районах Крайнего Севера возможно увеличение времени выплат до 5 месяцев.

2. В иных обстоятельствах увольнения пособие может выплачиваться в размере двухнедельного среднего заработка. Это:

- призыв в армию;

- разрыв сотрудничества в связи с изменением условий работы, делающих невозможным ее продолжение;

- увольнение в связи с отказом на переезд на рабочее место в другой регион;

- уход трудящегося по мед. показаниям;

- увольнение в связи с возвращением ушедшего ранее работника на основании судебного акта.

Таким образом, вычисление среднего заработка за день нужно во всех приведенных выше случаях.

Выходное пособие за первый месяц после сокращения

Выплата среднего заработка за первый месяц после увольнения по причине сокращения или ликвидации – обязанность работодателя. Предусмотрена она статьей 178 ТК РФ и подлежит выполнению всеми нанимателями, за исключением ИП. Индивидуальные предприниматели платят выходное пособие только в том случае, если такая обязанность зафиксирована в договоре с работником.

Выплатить пособие следует в последний рабочий день, вместе с остальными деньгами, входящими в расчет при увольнении.

Об ответственности за невыплату положенных увольняемому сотруднику сумм вовремя и в полном объеме можно прочесть в этом материале.

Какие нормы регулируют расчет среднедневного заработка

Приведём правовые нормы, на основании которых проводят расчет среднедневного заработка при увольнении:

- ст. 139 ТК РФ;

- постановление Правительства РФ от 24.12.2007 № 922 “Об особенностях порядка исчисления средней заработной платы”.

Согласно им, среднедневной заработок нужно рассчитывать за период 12 календарных месяцев, идущих подряд, до месяца, в котором возникло основание для соответствующего начисления.

В общем виде процедура его исчисления включает:

1. Определение периода расчета и относящегося к нему количества:

- календарных дней – для расчета выплат за не отгулянный отпуск;

- рабочих дней – для расчета выходного пособия.

2. Суммирование зарплаты, которую нужно учесть.

3. Деление суммы зарплаты на длительность расчетного периода в днях.

Взимается ли НДФЛ и страховые взносы с выходного пособия

НДФЛ и социальными взносами компенсационные выплаты работникам при ликвидации предприятия в 2022 году не облагаются, но только те, которые предусмотрены нормами трудового законодательства (ст. 217 НК РФ, ст. 422 НК РФ, письма Минфина №03-04-06/15529 от 17.03.2017 и №03-04-06/29283 от 23.05.2016) и которые не превышают трехкратный размер среднемесячного заработка, а для работников организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях, — шестикратный размер.

Если работодателем все выплаты сделаны в рамках трудового законодательства, то страховые взносы не начисляются.

Компенсации за неиспользованный отпуск освобождаются от страховых взносов, но не подлежат освобождению от налогообложения (п. 1 в ред. Федерального закона №147-ФЗ от 17.06.2019), НДФЛ с этой суммы удерживается.

Если на основании внутренних нормативных актов расчет выходного пособия происходит по повышенной ставке, то страховые взносы начисляются на сумму превышения (письмо Минфина №03-04-06/48330 от 02.07.2019).

Какие периоды и суммы включают в расчет среднего заработка

Независимо от того, для каких целей делают расчет, в составе 12 месяцев не учитывают дни:

- когда сотрудник был освобожден о выполнения должностных функций с сохранением зарплаты;

- относящиеся к времени больничного;

- периодов, когда работник не трудился и получал средний заработок.

Премиальные выплаты включают в расчет средней зарплаты независимо от присутствия исключаемых периодов, если они начислены с учетом проработанного времени. Иначе их нужно принимать к учету в доле, приходящейся на фактически отработанное время.

ВАЖНО!

Месячные премии учитывают в фактической сумме, но не более одной ежемесячной выплаты на каждый индивидуальный показатель.

Премии за кварталы, полностью учтенные в периоде расчета среднего заработка, принимают в полном объеме. В противном случае, их включают пропорционально количеству месяцев в квартале, вошедших в 12 месяцев перед месяцем, в котором считают средний заработок.

Годовые премии за предыдущий год учитывают полностью, независимо от времени их выплаты.

ВАЖНО!

Исключение из общего правила – матпомощь к отпуску, которую учитывают в расчете среднемесячного заработка при увольнении (постановление Президиума ВАС РФ от 30.11.2010 № 4350/10).

Кому выплачивается выходные пособия

- Работникам, увольняемым в связи с закрытием организации;

- Работникам, попавшим под сокращение штата или численности организации;

- Работнику, которого призвали на армейскую, либо альтернативную службу;

- Работнику, которой занимает место ранее уволенного работника, суд или трудовая инспекция восстановила в должности;

- Работнику, который отказался от перевода в другую местность в связи с перемещением работодателя;

- Работнику, который не может выполнять свои функции согласно медицинскому заключению, в случае отказа переходить на другую работу или отсутствия подходящей работы для него;

- Работнику, полностью утратившему работоспособность по состоянию здоровья;

- Сотруднику, если он отказался от существенных изменений условия труда;

- Работодателю, освобожденному от должности решением учредителей (п.2 ст.278 ТК), при отсутствии с его стороны виновных действий;

- Работодателю, его заместителям и главному бухгалтеру, снятым с должностей новыми собственниками организации;

- Сотруднику, уволенному по причине аннулирования трудового договора, если такой договор был заключен с нарушениями законодательства по вине работодателя. Речь идёт о существенных нарушениях, которые не дают возможность к выполнению должностных обязанностей:

- Решение суда, по которому лица не имеет права занимать определённые должности;

- Отсутствие специального образования;

- Есть наличие заболеваний;

Необходимо заметить, что если руководитель на момент заключения трудового договора не потребовал с соискателя документ, подтверждающий факт отсутствия установленных законом ограничений на работу, то независимо от того, знал ли сотрудник об этих ограничениях или не знал, ему полагается в случае увольнения по таким обстоятельствам выплата выходного пособия.

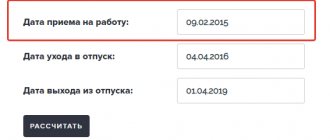

Как посчитать среднедневной заработок для компенсации за отпуск

Для расчета среднедневной суммы заработка для компенсации отпуска берут среднемесячное количество дней в месяц, равное 29,3 (ч. 4 ст. 139 ТК РФ). Если в течение 12 месяцев до месяца увольнения нет исключаемых из расчета периодов, то применяют формулу:

ПРИМЕР

Сумма зарплаты сотрудника, увольняемого в июне 2022 года, с июня 2020 до мая 2022 составила 564 000 руб. Указанное время отработано полностью. Посчитаем среднедневной заработок.

Решение:

564 000 / 12 / 29,3 = 1604,09 руб.

Если в учитываемом периоде было время, исключаемое из него, формула меняется:

Число дней в неполностью отработанных месяцах определяют по формуле:

| (29,3 / КОЛИЧЕСТВО КАЛЕНДАРНЫХ ДНЕЙ В НЕПОЛНОМ МЕСЯЦЕ) × КОЛИЧЕСТВО КАЛЕНДАРНЫХ ДНЕЙ ЗАОТРАБОТАННОЕ ВРЕМЯ |

ПРИМЕР

Сотрудник увольняется в июне 2022 года. С июня 2022 по май 2021 он отработал 10 полных месяцев. В феврале 2022 он был в отпуске с 01.02.2021 по 20.02.2021, а в апреле 2022 находился на больничном с 01.04.2021 по 25.04.2021. Заработок составил без учета отпускных и больничного 879 000 руб. Проведём расчет среднедневного заработка при увольнении.

Решение:

- В феврале 2022 года в расчет принимаем 9 календарных дней из 28.

- В апреле в расчет берём 5 дней из 30.

- Длительность неполных периодов в днях составит: 29,3 / 29 × 9 + 29,3 / 30 × 5 = 9,09 + 4,88 = 13,97 дней.

- Сумма средних начислений за день составит: 879 000 / (29,3 × 10 + 13,97) = 879 000 / 306,97 = 2863,47 руб.

Как рассчитать трехкратный размер среднего месячного заработка

Статьей 178 ТК РФ предусмотрено два размера выходных пособий:

- Средний месячный заработок – выплачивается в случае ликвидации организации и сокращения численности или штата работников.

- Двухнедельный средний заработок – выплачивается в остальных случаях, в том числе при расторжении трудового договора:

- с лицом, занятым на сезонных работах, в связи с ликвидацией организации, сокращением численности или штата работников организации (ст. 296 ТК РФ);

- с иностранным работником или лицом без гражданства в связи с приостановлением действия или аннулированием разрешения на привлечение и использование иностранных работников, на основании которого такому работнику было выдано разрешение на работу (ст. 327.7 ТК РФ).

Еще отметим пособие в размере трехмесячного среднего заработка, выплачиваемое руководителю организации, его заместителю или главному бухгалтеру в связи со сменой собственника имущества, руководителю, уволенному по решению собственника организации.

При этом трудовым или коллективным договором могут предусматриваться повышенные размеры выходных пособий, за исключением случаев, указанных в ст. 349.3 ТК РФ. В частности, действие этой статьи распространяется на следующие категории работников:

- руководители, их заместители, главные бухгалтеры и заключившие трудовые договоры члены коллегиальных исполнительных органов государственных корпораций, государственных компаний, а также хозяйственных обществ, более 50 % акций (долей) в уставном капитале которых находится в государственной или муниципальной собственности;

- руководители, их заместители, главные бухгалтеры государственных внебюджетных фондов Российской Федерации, территориальных фондов ОМС, государственных или муниципальных учреждений, государственных или муниципальных унитарных предприятий.

Размер компенсации указанным работникам составляет трехкратный средний месячный заработок. Выплата им других пособий или компенсаций при увольнении по соглашению сторон (ст. 78 ТК РФ) не может быть предусмотрена таким соглашением.

В трехмесячный средний заработок при этом не включаются:

- причитающаяся работнику заработная плата;

- средний заработок, сохраняемый в случаях направления работника в служебную командировку, на профессиональное обучение или дополнительное профессиональное образование с отрывом от работы, в других случаях, в которых в соответствии с трудовым законодательством и иными актами, содержащими нормы трудового права, за работником сохраняется средний заработок;

- возмещение расходов, связанных со служебными командировками, переездом на работу в другую местность;

- денежная компенсация за все неиспользованные отпуска;

- средний месячный заработок, сохраняемый на период трудоустройства при ликвидации организации или сокращении численности или штата работников.

Выходное пособие выплачивается сотруднику вместе с другими причитающимися компенсациями и суммами, в последний день работы. Если сотрудник в день увольнения не работал, то соответствующие суммы должны быть выплачены не позднее следующего дня после предъявления уволенным требования о расчете (ст. 140 ТК РФ).

Пособие начисляется на основании приказа об увольнении работника. Составлять отдельный приказ о выплате пособия не требуется. Сумма пособия указывается в записке-расчете, оформляемой при увольнении.

Выходное пособие, не превышающее в целом трехкратный размер среднего месячного заработка, не облагается НДФЛ и страховыми взносами (Письмо Минфина РФ от 02.07.2019 № 03-04-06/48330).

Расчет среднемесячного заработка может пригодиться при начислении отпускных, сокращении работника или ситуации с ущемлением его прав.

Различные жизненные ситуации приводят к смене вида деятельности. Если это происходит по вине работодателя, то человек может рассчитывать на временное материальное обеспечение. Сроки таких выплат будут ограничены минимум 2 месяцами.

Для определения материальных выплат обязательно нужно знать возможный средний доход за 1 месяц. Учесть количество уже отработанных дней и количество трудовых дней, которые будут оплачиваться в дальнейшем.

Необходимость в определении суммы среднемесячного заработка может возникнуть в нескольких случаях:

- Если сотрудника собираются сократить в связи с уменьшение штата.

- Определение отпускных за период отдыха сотрудника.

- Ситуации, когда происходит ухудшение условий труда для работника или другие ущемления, которые прописаны в коллективном договоре предприятия.

Если работник был сокращен, то предприятие обязуется выплачивать сумму равную среднему месячному заработку на протяжении времени, определенного ТК РФ.

Если после сокращения устроиться на работу не получилось сразу, то предприятие будет оказывать материальную помощь, которая определяется размером среднемесячного дохода.

Расчет среднего дневного заработка нужен для определения выплат, которые должен получить человек.

Ситуации, когда необходимо рассчитать среднюю сумму дохода за один рабочий день, могут быть совершенно разными. Расчет ведется для определения выплат, которые должен получить человек.

Все случаи регламентированы законодательной базой и представляют следующие варианты:

- Если человек оп каким-то причинам временно утратил работоспособность.

- Выплаты, которые предоставляются женщинам в декретном отпуске, при уходе за ребенком до 1,5 лет.

- В случаи неиспользованного отпуска человек может получить денежную компенсацию.

- Если человек стал донором, и в определенный день не вышел на работу из-за сдачи крови.

- Сотрудник в течение рабочей недели был откомандирован по служебным делам.

- Дни, когда человек отсутствовал на работе, когда производил уход за ребенком или родственником инвалидом.

Существуют и другие ситуации, когда предусмотрена оплата в размере среднего дневного дохода. В процессе подписания договора о найме, пункты относительно выплат оговариваются двумя сторонами.

Для определения конкретной суммы стоит использовать специальную формулу, которую используют бухгалтеры в своей работе. Данная схема утверждена ТР РФ и актуальна для современного законодательства:

- Сначала стоит сложить заработную плату за все 12 месяцев. Чтобы получить максимально точное число, лучше использовать чеки или банковские выписки.

- Полученное число нужно разделить на 12 рабочих месяцев. Так как суммы заработной платы могут варьироваться в связи с периодическими начислениями премий, вознаграждений и доплат, то деление на 12 поможет определить среднее арифметическое.

- Среднее арифметическое делят на индекс 29,3. Представленный индекс представляет оптимальное число рабочих дней в месяце.

Если рабочая неделя насчитывает больше или меньше рабочих дней, то индекс 29,3 не используется. Достаточно посчитать общее количество рабочих дней за месяц.

Пример расчетов

Сотрудник получал следующие суммы в течении года: 10000, 10050, 12500, 20000, 7700, 8900, 12000, 10880, 12222, 10500, 9500, 10400. Рабочая неделя представляется 6 рабочими днями.

Рассчитываем:

- 10000 10050 12500 20000 7700 8900 12000 10880 12222 10500 9500 10400 = 134652. Сложение всех сумм, которые получал сотрудник в течение года каждый месяц.

- 134652/12=11221. Определяется среднее арифметическое дохода.

- 11221/29,3=382,97. Расчет на последующие месяцы после прекращения сотрудничества с данным предприятием.

Стоимость одного рабочего дня определена.

Среднемесячный заработок стоит умело рассчитывать, используя соответствующие инструкции и положения трудового кодекса.

Чтобы точно определить средний месячный доход, можно обратиться в бухгалтерию предприятия.

Можно и самостоятельно определить величину пособия, которое определяется именно благодаря расчету среднего месячного заработка.

Среднемесячный заработок = сумма полной заработной платы/на фактически отработанные дни * на количество календарных дней.

Формула для определения суммы среднемесячного заработка очень проста в использовании. Данным алгоритмом для расчетов сможет воспользоваться любой человек. Сначала стоит провести математические расчеты, которые определят каждый компонент формулы, а потом подставить в общую схему для обработки данных.

Формула расчета:

- Сначала стоит в бухгалтерии взять выписку, в которой четко обозначена заработная плата, которую работник получает ежемесячно.

- В кадрах или бухгалтерии стоит взять справку, в которой указано сколько дней было отработано из полного расчетного периода.

- По календарю высчитать количество рабочих дней в соответствии с рабочей недели, которые остались после увольнения.

Собрав все данные можно приступать к их обработке: сумму полной заработной платы разделить на фактически отработанные дни. Полученный результат умножить на количество календарных дней.

Такая формула актуальна при определении пособия, которое будет получать сотрудник, попавший под сокращение.

Пример вычислений

Иногда очень тяжело разобраться с определением многих нюансов даже если формула вычислений элементарна.

Работник был уволен в связи с сокращением штата 15 апреля 2018 года. Расчетный период определяется с 1 по 31 марта. Месячная заработная плата в период трудоустройства составляла 1000 рублей.

Рассчитываем какую сумму можно получить за год работы 12000 рублей: нужно месячную оплату труда умножить на количество месяцев в году. Отработано при этом было 250 дней. Значит средний дневной заработок определяется в соответствии со следующими правилами: 12000/250. Получим 4,8 за каждый день.

Такой пример актуален, если выходное пособие было получено в тот же день, в который был произведет расчет.

Ни одно предприятие или производство не может дать своим работником гарантии того, что оно не обанкротиться или не расформируется. Если финансовое положение производства плачевное и планируется ликвидация, то работники должны быть предупреждены не менее чем за 2 месяца до этого.

Кроме этого сотрудники имеют право на ряд материальных выплат. На что могут рассчитывать работники при ликвидации производства?

При сокращении

Если работник попал под сокращение, то он имеет право на компенсацию, которая составляет сумму среднего месячного заработка. Выплаты осуществляется в течение 2-х месяцев после увольнения. Иногда выплаты осуществляются 3 месяца.

При увольнении

- Допвознаграждение за работу классным руководителям педработникам.

- Утвержденные в ЛНА предприятия премии и иные вознаграждения персоналу за выполнение трудовых обязанностей.

- Прочие разновидности выплат в соответствии с принятым у работодателя порядком расчетов.

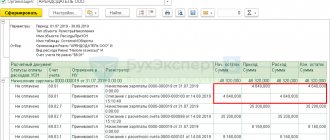

Как посчитать средний заработок для выходного пособия

В общем случае среднедневной заработок для выплаты выходного пособия рассчитывают по формуле:

| СРЕДНЕДНЕВНОЙ ЗАРАБОТОК = СУММА ЗАРАБОТКА ЗА РАСЧЕТНЫЙ ПЕРИОД / КОЛИЧЕСТВО ОТРАБОТАННЫХ ДНЕЙ В РАСЧЕТНОМ ПЕРИОДЕ) |

ВАЖНО!

Если в 12 месяцах до месяца расчетов были нерабочие праздничные дни (как в связи с ситуацией с коронавирусом 2022 согласно указам Президента РФ), ни эти дни, ни суммы оплаты за них в вычислениях не участвуют (письмо Минтруда России от 18.05.2020 № 14-1/В-585).

ПРИМЕР

Работника сокращают в июне 2022 года. За период с июня 2022 по май 2022 года он отработал 254 дня и заработал 645 000 руб. Каким будет его среднедневной заработок и сумма выходного пособия?

Решение:

645 000 / 254 = 2539, 37 руб.

Для того, чтобы провести расчет среднемесячного заработка при увольнении, нужно объем средних начислений в день умножить на количество рабочих дней за месячный период по его плановому графику – начиная со дня, следующего за датой увольнения.

Дополним пример, указав, что в этот месячный период он должен был отработать 20 дней. Тогда выходное пособие составит:

2539,37 руб. × 20 = 50 787,4 руб.

Выплаты внутренним совместителям

Выходное пособие и средний заработок на период трудоустройства рассчитайте в общем порядке.

Основную работу и работу по совместительству оформляют двумя разными трудовыми договорами. Поэтому выходное пособие и средний заработок за период трудоустройства рассчитывайте отдельно по каждому трудовому договору. То есть при сокращении сотрудника с обоих мест работы выходное пособие и средний заработок на период трудоустройства нужно рассчитать отдельно по обоим договорам: исходя из выплат по основной работе и исходя из выплат по совместительству.

Если сотрудника сокращают по одной из должностей (либо по основному месту, либо по совместительству), то средний заработок на период трудоустройства ему не положен. Ему нужно лишь выплатить выходное пособие. Для расчета выходного пособия учитывайте выплаты только по той должности, которую сокращают. То есть если сокращают совместителя, для расчета пособия нужно брать выплаты, полученные от работы по совместительству. Если сокращают основную должность, пособие рассчитайте исходя из выплат по основному месту работы.

Это следует из части 1 статьи 178, статьи 287 Трудового кодекса РФ.

Расчет среднего заработка, если в расчетном периоде не было дохода

Нередко бывают обстоятельства, в результате которых в 12 месяцах до увольнения работник не имел доходов. Тогда для вычислений применяют следующие правила:

- Если в более ранние периоды сотрудник трудился и у него были начисления, берут предшествующий расчетному период, равный ему по длительности.

- Когда до месяца расставания трудящийся не имел никаких начислений, расчет проводят исходя из фактических сумм зарплаты и отработанных дней в месяце расчета среднедневного заработка при увольнении.

- Если сотрудник до этого не был занят у работодателей за плату, для расчета берут установленный оклад или тарифную ставку.