Если у вас есть заработок, он облагается налогом на доходы физических лиц (НДФЛ). В пользу государства отчисляется 13% от полученных средств.

Налоговый кодекс признаёт доходомНК РФ Статья 41. Принципы определения доходов поступления в денежной или материальной форме, которые принесли вам выгоду. Иными словами, не все деньги и подарки, которыми вы обзавелись, считаются заработком с точки зрения ФНС. За некоторые вещи платить государству не нужноНК РФ Статья 217. Доходы, не подлежащие налогообложению.

Деньги в подарок

Получать деньги в подарок без уплаты налогов можно уже не только от близких родственников, но и от людей разной степени знакомства. Но будьте осторожнее, если вы чиновник: презент могут счесть взяткой.

Принимать подарки в натуральной форме тоже можно, если это не квартира, машина, акции или паи. Если что-то из перечисленного вам дарит не близкий родственник, придётся заплатить НДФЛ.

Денежный перевод на карту, если это подарок, налогом также не облагается.

Плательщики и объект налогообложения

Плательщиком НДФЛ являются лица, которые по факту получают доход. Законодательно такие субъекты разделены на две категории:

- субъекты, признанные налоговыми резидентами России;

- субъекты, которые не являются налоговыми резидентами. Другими словами, нерезиденты.

Обе категории платят НДФЛ, но только с применением разных ставок. Как правило, к нерезидентам применяются большие ставки, нежели для граждан России.

Объектом налогообложения является доход, полученный указанными категориями плательщиков. При этом доходом по Налоговому Кодексу признается как денежная, так и материальная форма. Например, при получении дорого подарка необходимо также заплатить НДФЛ.

Доход может быть получен с источников, которые находятся как внутри государства, так и за его пределами (правило актуально для резидентов). Если речь идет о нерезидентах, то они платят сбор только с источников доходов, расположенных на территории России.

Какой вид дохода облагается НДФЛ:

- от реализации имущества;

- от сдачи активов в аренду;

- различного рода выигрыши;

- другие виды дохода, полученные от источников, находящихся за пределами государствами. Например, дивиденды от акций, принадлежащих иностранной компании;

- иные виды дохода. Например, заработная плата, вознаграждение и т.д.

ВАЖНО: налог от реализации имущества уплачивается только в том случае, если оно находилось в собственности менее 3-х лет. Если недвижимость и другие активы пребывали в собственности более указанного срока, то субъект освобождается от НДФЛ.

Доход по вкладам с невысокой ставкой

НДФЛ придётся платитьНалоговый кодекс Российской Федерации часть 2, если процентная ставка по рублёвому вкладу на пять пунктов превысит ставкуСтавка рефинансирования Центрального банка Российской Федерации рефинансирования Центробанка — сейчас это 12,5%. Для валютного вклада цифра фиксированная — 9%.

Но вкладов с такой ставкой вы просто не найдётеПроцентные ставки по кредитам и депозитам и структура кредитов и депозитов по срочности, так что о налоге можно не беспокоиться.

Налоговые вычеты

Налоговый вычет – это некая фиксированная скидка от государства для своих граждан. Ее размер и возможность применения зависят от конкретной ситуации. В целом алгоритм использования прост:

НФДЛ = (Доход – Величина вычета)*13%/100.

Помимо этого, вычет позволяет налогоплательщику при определенных обстоятельствах, когда понесены расходы, вернуть какую-то их часть.

Существуют такие виды вычетов:

- стандартные;

- социальные;

- инвестиционные;

- имущественные;

- профессиональные;

- вычеты по операциям с ЦБ.

Доходы от продажи некоторых видов продукции

Если вы выращиваете на приусадебном участке овощи и фрукты, продаёте мясо, молоко, яйца, то можете не платить налог. Но только при соблюдении этих условий:

- общая площадь земельного участка не превышаетФедеральный закон от 7 июля 2003 г. N 112-ФЗ «О личном подсобном хозяйстве» 0,5 га;

- вы не используете труд наёмных работников;

- у вас есть документ, который подтверждает первый и второй пункты. Он выдаётся соответствующим органом местного самоуправления, правлением садоводческого, огороднического или дачного некоммерческого объединения граждан.

Если вы продаёте собранные в лесу дикорастущие плоды, ягоды, орехи, грибы, налог тоже можно не платить.

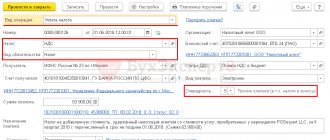

Новые правила заполнения платёжного поручения

Заполняйте платёжку по НДФЛ с учётом следующих правил.

- Статус плательщика заполняйте в зависимости от того, кем является плательщик: ИП в поле 101 должен вписать код 09 (при оплате НДФЛ за себя), а налоговый агент (ИП или организация) — код 02.

- Поле 104 заполняйте с учетом изменений классификатора КБК на 2021 год. Для уплаты НДФЛ с зарплаты и вознаграждений по договорам ГПХ укажите код 182 1 0100 110. А налог с дохода свыше 5 млн рублей считайте по ставке 15% и платите по новому КБК — 182 1 0100 110.

- В поле 105 впишите код ОКТМО в соответствии с действующим общероссийским классификатором.

- В поле 106 отразите код «ТП», если платите НДФЛ в текущем расчётном периоде. Например, если в феврале перечисляете налог с январской зарплаты. Для пеней и штрафов действуют другие коды.

- В поле 107 укажите налоговый период по стандартным правилам. Например, если платите подоходный налог за январь 2022 года отразите: МС:01.2021.

- Очередность перечисления для обычных платежек — код «15». Для налога по требованию используйте код «3». Поле 22 «УИН» заполняется, если платите налог или пеню по требованию. При заполнении платежки для текущих платежей в поле 22 проставьте «0».

Порядок получения налогового вычета

Для того, чтобы применить вычет во время уплаты НДФЛ, достаточно его указать в самой декларации. В некоторых случаях могут потребоваться бумаги, подтверждающие право на его применение.

Если речь идет о вычетах, которые компенсируются из бюджета, то там немного другой алгоритм. Субъект фактически собирает документы, подтверждающие его расходы, например, на медицинское обслуживание, заполняет ту же декларацию 3-НДФЛ и подает в ФНС. Налоговая проверяет бумаги и перечисляет полагающееся возмещение на банковский счет.

Отчетность налогового агента по НДФЛ

Налоговые агенты сдают две формы отчетности: Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (6-НДФЛ) и Справку о доходах и суммах налога физического лица (2-НДФЛ).

Обратите внимание! Справка 2-НДФЛ существует в двух вариантах. Работникам выдается справка вот на таком бланке. Сформировать справку можно в нашем инструменте.

6-НДФЛ сдается четыре раза в год: за 1 квартал не позднее 30 апреля, за 1 полугодие не позднее 31 июля, за 9 месяцев не позднее 31 октября и за год не позднее 1 марта (новый срок, действует с 2020 года).

2-НДФЛ сдается один раз в год, не позднее 1 марта (новый срок, действует с 2022 года)

Обе формы обязаны сдавать в электронном виде работодатели, имеющие 10 и более работников.

Сформировать отчетность можно в бесплатной программе налогоплательщик ЮЛ.

Перечень доходов, не облагаемых НДФЛ

Освобождены от уплаты НДФЛ следующие доходы:

1. Госпособия, кроме платежей по причине временной неспособности к труду по болезни или при уходе за заболевшим ребенком. Исключение составляют выплаты в связи с безработицей, а также пособие по беременности и родам.

Подробнее о том, как соотносятся НДФЛ и декретные выплаты, читайте в статье «Облагаются ли подоходным налогом (НДФЛ) декретные?».

2. Пенсии, назначаемые ПФР, в том числе и трудовые, а также все социальные доплаты к ним.

2.1. Ежемесячные выплаты при рождении (усыновлении) 1-го или 2-го ребенка после 01.01.2018 года при условии, что величина среднедушевого дохода семьи не превышает 1,5-кратную (с 2022 года 2-кратную) величину прожиточного минимума трудоспособного населения, установленного в регионе за 2-й квартал года, предшествующий году обращения за назначением выплаты.

3. Компенсационные выплаты.

ВАЖНО! До 01.01.2020 не облагаемые НДФЛ компенсации перечислены в п. 3 ст. 217 НК РФ. С 2022 года он утрачивает силу, а поименованные в нем выплаты перемещаются в подп. 3 п. 1 ст. 217 НК РФ. Подробности см. здесь.

Это, в частности, установленные на федеральном и местном уровнях в пределах действующих ограничений, компенсации связанные:

- с возмещением причиненного увечьем вреда;

- безвозмездным предоставлением жилья, коммунальных услуг или топлива (либо выплачиваемые в денежном эквиваленте);

- выдачей (или выплатой стоимостного эквивалента) полагающегося довольствия в натуральной форме;

- возмещением стоимости спортоборудования, снаряжения, спортивной формы и питания, предоставляемых спортсменам и сотрудникам профильных организаций (в том числе судьям) во время тренировок или участия в соревнованиях;

- выплатой выходного пособия, компенсаций руководящему составу компаний в рамках тройного месячного заработка (шестикратного — для уволенных на Крайнем Севере), среднемесячного заработка перед трудоустройством;

- смертью госслужащих или военнослужащих при исполнении своих обязанностей по службе;

- повышением профессионализма работников;

- с использованием сотрудниками личного имущества в служебных целях при условии наличия подтверждающих экономическую обоснованность таких затрат документов;

Каких именно, см. здесь.

- выполнением трудовых обязанностей, в том числе и возмещение командировочных или при переезде по работе в иную местность;

- с полевым довольствием, но не более 700 руб.

Предельный размер при оплате командировочных, исходя из освобождения от НДФЛ, составляет 700 руб. в сутки на территории РФ и 2 500 руб. в эквиваленте за границей. Причем освобождаются от налогообложения все обоснованные целевые траты во время командировки, которые документально подтверждены: проезд до места назначения, аэропортовые сборы, затраты до вокзала (аэропорта), провоз багажа, наем жилья, телекоммуникационные услуги, пошлина при получении виз загранпаспорта, комиссия при обмене валюты. В т. ч. не будут облагаться налогом расходы на проезд, если фактические даты отъезда/возвращения, связанные со служебной поездкой, несущественно отклоняются от дат, указанных в приказе на командировку. Однако если такое отклонение существенно, налог удержать придется.

Подробнее об этом читайте в материале «Совместили командировку с отпуском, платите НДФЛ».

Если документы, подтверждающие оплату за наем жилья, были утеряны, то безопасно не облагать НДФЛ лишь суммы в размере 700 руб./сутки в России и 2 500 руб./сутки за рубежом. Подобный порядок установлен и для налогообложения выплат, производимых членам совета директоров или любого аналогичного исполнительного органа компании в связи с их приездом для проведения собрания совета директоров или подобного органа.

О том, надо ли облагать расходы по документам, оформленным от несуществующих юрлиц, читайте в статье «Подотчетник подтвердил расходы документами от несуществующей фирмы. Нужно ли удержать НДФЛ?».

3.1. Выплаты волонтерам при выполнении ими своих обязанностей на безвозмездной основе, в том числе и наем ими жилья, проезд к месту оказания своих услуг, питание, приобретение средств индивидуальной защиты, оплата страховки по ДМС рисков для здоровья. Все в пределах сумм, применимых для командировочных, указанных в пункте выше.

4. Плата за донорскую кровь, молоко и иную помощь, предоставляемую донорами.

5. Алиментные платежи.

6. Гранты в сфере науки, культуры, образования, предоставляемые отечественными и иностранными организациями, список которых утвержден Правительством России.

6.1. Гранты, призы и премии полученные в соревнованиях или конкурсах, организуемых некоммерческими учреждениями за счет грантов Призидента РФ.

6.2. Доходы в денежной или натуральной форме для оплаты питания (до 700 руб. — по РФ и 2 500 руб. — за границей), проживания, а также стоимости проезда к месту проведения соревнований, конкурсов и т.п., проводимых некоммерческими организациями за счет грантов Президента РФ.

7. Премии (отечественные и зарубежные) за достижения в сфере образования, культуры, искусства, техники и науки, СМИ по правительственному списку, а также награды, вручаемые региональными высшими должностными лицами за аналогичные достижения.

8. Единодноразовые выплаты (в том числе и матпомощь, натуроплата), производимые:

- работодателем семье умершего или вышедшего на пенсию (в том числе в связи с гибелью члена семьи) работника (подробнее см. здесь);

- из федерального регионального бюджета в виде адресной помощи малоимущим и незащищенным в социальном аспекте слоям населения;

- работодателем при рождении (взятии под опеку, усыновлении) ребенка в течение 1 года в пределах 50 000 руб.

Как облагается НДФЛ материальная помощь сотруднику, узнайте здесь.

8.1. Награда за содействие госорганам в части предупреждения и раскрытия террористических актов, помощь ФСБ и оперативникам.

8.2. Благотворительность.

8.3. Единовременная денежная выплата пенсионерам, осуществленная в январе 2022 года.

9. Компенсация работодателями стоимости путевок в санатории, профилактории и прочие санаторно-курортные учреждения (кроме туристических) сотрудникам или членам их семей. Источниками выплат могут быть средства самой организации, бюджетные средства либо деньги религиозных общин или НКО.

Подробнее об обложении НДФЛ путевок, предоставленных на работе, читайте тут.

10. Оплата работодателем медицинских услуг (в том числе медпрепаратов), оказываемых работникам или членам их семей (из средств, которые остаются в распоряжении работодателя после уплаты налога на прибыль, а также средств организаций инвалидов, религиозных и благотворительных обществ). Обязательным условием является соблюдение безналичной формы расчетов либо выдача наличных на руки физлицу-налогоплательщику.

11. Стипендии.

12. Оплата труда от финансируемых из бюджета госучреждений при направлении работников за границу.

13. Доходы от реализации собственноручно выращенного урожая или животноводческой продукции с подсобных хозяйств. Обязательными условиями являются неиспользование наемного труда и непревышение размера земельного участка, установленного для подсобных хозяйств. Для освобождения от налогообложения потребуется справка, выданная органом местного самоуправления (председателем садоводческого кооператива и пр.), подтверждающая происхождение сельхозпродукции.

13.1. Бюджетные выплаты на развитие подсобного хозяйства.

14. Доходы фермеров от сельхоздеятельности в течение первых 5 лет.

14.1. Гранты фермерам на создание хозяйства, стартовое обустройство и на развитие животноводческой фермы.

14.2. Субсидии фермерам.

15. Доходы от реализации заготовок даров леса.

16. Доходы зарегистрированных членов семейных общин среди народов Севера (малочисленных), занятых этническими видами деятельности.

17. Доходы от продажи дичи и пушнины, добытых охотниками.

17.1. Доходы от продажи недвижимости (с определенными ограничениями, установленными ст. 217.1 НК РФ и применяемыми с 2016 года) и движимого имущества, бывшего в собственности больше 3 лет. С 01.01.2019 пункт относится к доходам, полученным от продажи имущества, применявшегося в предпринимательской деятельности. Данный пункт не применяется в отношении доходов, полученных от реализации ценных бумаг.

17.2. Доходы от продажи части в уставном капитале компании, акций, которыми налогоплательщик обладал свыше 5 лет.

17.3. Доходы от продажи физлицами макулатуры.

18. Наследственная масса.

18.1. Имущество, полученное в дар от физлиц, кроме недвижимости, автотранспорта и ценных бумаг (долей в УК).

19. Доходы акционеров при переоценке активов и в прочих случаях.

20. Спортивные призы.

20.1. Разовые поощрительные выплаты от спортивных некоммерческих организаций (введен 03.07.2016).

20.2. Поощрительные денежные и натуральные выплаты участникам Паралимпиады-2016 (введен 30.11.2016).

21. Плата за обучение.

21.1. Плата за независимую оценку квалификации (введен с 2017 года).

22. Приобретение техсредств для реабилитации инвалидов, в том числе оплата за собак-поводырей, а также для профилактики инвалидности.

23. Награда за клад.

25. Проценты по гособлигациям.

26. Благотворительная помощь детям-сиротам, а также из малообеспеченных семей.

28. Любые доходы не более 4 000 руб. в год в виде:

- подарков от юрлиц и ИП;

- призов на конкурсах;

- матпомощи работодателя;

- возмещения работодателем стоимости лекарств, назначенных лечащим врачом (чеки обязательны);

- выигрышей в маркетинговых акциях;

- матпомощи инвалидам;

- матпомощи, оказываемой организацией, осуществляющей образовательную деятельность по основным профессиональным образовательным программам, студентам (курсантам), аспирантам, адъюнктам, ординаторам и ассистентам-стажерам (с 01.01.2020);

О необходимости организации учета подобных доходов читайте в материале «Минфин напомнил, что в целях НДФЛ подарки нужно учитывать независимо от их стоимости».

29. Доходы призывников на военных сборах.

30. Заработок на выборах, референдумах.

31. Выплаты членам профсоюзов за счет внесенных членских взносов.

32. Облигационные выигрыши по госзаймам.

33. Матпомощь и подарки ветеранам, инвалидам ВОВ и их вдовам, труженикам тыла, бывшим военнопленным и узникам в период ВОВ, оказанная за счет:

- бюджета РФ или средств зарубежного государства — в полной сумме;

- иных лиц — в размере до 10 000 руб. в год.

34. Доходы семей с детьми в виде господдержки.

35. Бюджетное возмещение на уплату процентов по кредитам.

36. Выплаты из госбюджета или местных бюджетов на строительство (приобретение) жилья.

37. Доходы от инвестирования для приобретения жилья участниками НИС жилищного обеспечения военнослужащих.

37.1. Госпомощь при приобретении нового авто в рамках экспериментальной замены сдаваемых в утиль автотранспортных средств.

37.2. Одноразовая компенсация медработникам в рамках госпрограммы (не более 1 млн руб.).

37.3 Величина оплаченного за счет федерального бюджета первоначального взноса за кредит на покупку автомобиля.

38. Взносы по пенсионным накоплениям.

39. Взносы работодателя за каждого работника в накопительную систему трудовых пенсий в пределах 12 000 руб. в год.

40. Выплачиваемые юрлицами (ИП) суммы для возмещения уплаты процентов по кредитным договорам на строительство (покупку) жилья.

Подробнее см.: «Проценты по ипотеке освобождаются от НДФЛ не полностью».

41. Безвозмездно полученное от государства жилье военнослужащими, а также бесплатно полученная земля или жилье из муниципальной (государственной) собственности.

41.1 Доходы, полученные налогоплательщиком по программе реновации в г. Москве.

41.2 Денежная компенсация взамен полагающегося из государственной или муниципальной собственности земельного участка, если такая компенсация установлена законодательством (с 01.01.2020).

42. Компенсация частичной оплаты родителями дошкольников за детсад.

44. Обеспечение питанием сезонного рабочего для полевых работ.

45. Доходы в виде оплаты за проезд до места учебы и обратно несовершеннолетним лицам.

46. Доходы в связи с прекращением полностью или частично обязательства по уплате задолженности, доходы в виде матвыгоды, а также иные доходы в денежной и (или) натуральной формах, полученные налогоплательщиками, пострадавшими от террористических актов, стихийных бедствий или от других чрезвычайных обстоятельств, и (или) физическими лицами, являющимися членами их семей, в связи с указанными событиями.

46.1 Доходы, полученные в качестве платы за наем (арендной платы) жилых помещений от физлиц, указанных в п. 46, в пределах сумм, предоставленных таким лицам на цели найма (аренды) жилого помещения из средств бюджетов.

47. Безвозмездно предоставленное эфирное время на выборах.

48. Пенсионные накопления.

48.1. Доходы заемщика за счет погашения задолженности по кредитному договору из страхового возмещения.

52. Имущество, переданное для целевого капитала НКО, которое может быть получено обратно жертвователем при расформировании целевого капитала, отмене пожертвования.

53. Одноразовый платеж за счет пенсионных накоплений.

54. Срочная выплата пенсионных накоплений.

55. Натуроплата в виде предоставляемой туристам экстренной помощи.

56–57. Доходы в рамках подготовки к ФИФА-2018.

58. Дивиденды с учетом положений по исключению двойного налогообложения.

О налогообложении дивидендов читайте в статье «Взимается ли НДФЛ с дивидендов?».

59. Поддержка, оказываемая работодателем в пределах, установленных сертификатом в рамках действия закона о занятости населения.

60. Доходы от ликвидации иностранного юрлица при условии, что процедура ликвидации завершена до 01.03.2019 г., а также представления налогоплательщиком заявления с перечнем характеристик полученного имущества.

60.1. Доходы в виде ценных бумаг, полученных физлицом в собственность до 31.12.2019 г., от иностранной организации, акционером которой он является, при условии соблюдения ряда ограничений, установленных данным пунктом.

61. Возмещенные судебные расходы.

62. Долги, списываемые при банкротстве (введен с 2016 года).

62.1. Задолженность, признаваемая безнадежной и списываемая при соблюдении определенных требований (введен с 2022 года).

63. Доходы от продажи имущества при признании банкротом (введен с 2016 года).

64. Компенсационные выплаты вкладчикам при приобретении у них права на вклад (введен с 2016 года).

64.1. Доходы, возникшие у граждан Крыма и Севастополя вследствие прекращения обязательств налогоплательщика в соответствии с законом «Об особенностях погашения…» от 30.12.2015 №422-ФЗ.

65. Доход от реструктуризации долга по ипотеке (введен с 2016 года).

65.1. Доходы, полученные налогоплательщиком при реализации мер государственной поддержки семей, имеющих детей (с доходов, полученных в 2022 году).

66. Доход от контролируемой иностранной компании при условии его самостоятельного декларирования (введен 15.02.2016).

67. Доход от иностранного юрлица, не связанный с распределением прибыли, в объеме внесенного в нее ранее вклада (введен 15.02.2016).

68. Бонусы, начисляемые активным покупателям (введен с 2017 года).

69. Ежемесячные выплаты ветеранам боевых действий (введен с 2017 года).

70. Доходы физлиц (не являющихся ИП и не привлекающих наемных работников) от услуг по уходу за лицами, нуждающимися в этом, репетиторства, ведению домашнего хозяйства, уборки (введен с 2017 года). Применяется в 2018–2019 годах.

71. Возмещения из средств компенсационного фонда участникам долевого строительства при банкротстве застройщика (действует с 01.01.2018).

72. Доходы налогоплательщиков за период с 01.01.2015 по 01.12.2017, с которых налоговым агентом не был удержан НДФЛ, а сведения о них поданы в ФНС (действует с 29.12.2017). Исключением являются доходы:

- за выполнение работ, услуг или трудовых обязанностей;

- в виде дивидендов (процентов);

- матвыгоды и доходов в натуральной форме, включая подарки;

- в виде призов и выигрышей.

73. Доходы судей в виде единовременной выплаты для приобретения или строительства жилища.

74. Доходы в денежной и натуральной формах, полученные в период по 31 декабря 2022 года включительно от UEFA.

75. Доходы в виде прибыли КИК, учитываемые при определении налоговой базы в 2022 году у налогоплательщика, являющегося контролирующим лицом такой контролируемой иностранной компании.

76. Доходы в виде выплат гражданам, подвергшимся воздействию радиации (введен в отношении доходов, полученных с 2022 года).

77. Доходы в денежной или натуральной формах, полученные в соответствии с законодательными актами РФ, актами Президента или Правительства, законами или иными актами органов государственной власти субъектов РФ в связи с рождением ребенка (введен в отношении доходов, полученных после 2022 года).

78. Доходы, полученные инвалидами или детьми-инвалидами в соответствии с законом от 24.11.1995 № 181-ФЗ, а также суммы оплаты дополнительных выходных дней, предоставляемых в соответствии со статьей 262 ТК РФ лицам (родителям, опекунам, попечителям), осуществляющим уход за детьми-инвалидами (введен в отношении доходов, полученных с 2022 года).

79. Доходы, полученные отдельными категориями граждан в порядке оказания им социальной поддержки (помощи) в соответствии с законодательными актами РФ, актами Президента или Правительства, законами или иными актами органов государственной власти субъектов РФ (введен в отношении доходов, полученных с 2022 года).

80. Ежегодная денежная выплат лицам, награжденным нагрудным знаком «Почетный донор России» (введен в отношении доходов, полученных с 2022 года).