Иногда выплата зарплаты рублями — это валютное нарушение.

Некоторые компании (предприниматели) заключают трудовые договоры с иностранцами. Это не запрещено. Но рискованно. Эти риски связаны с валютным законодательством России (не только валютным на самом деле, но эта статья о валютных рисках).

Иностранцы, которые находятся в России, считаются нерезидентами

(п.7 ст.1 закона «О валютном регулировании…»). Исключение — иностранцы, которые живут в России по виду на жительство. Они — резиденты.

Резиденты также — это граждане России (ИП) и юридические лица, зарегистрированные в ЕГРЮЛ/ЕГРИП.

Платежи между резидентом и нерезидентом — это валютная операция

(п.9. ст. 1 закона). Причём неважно, о какой валюте речь: если резидент заплатил нерезиденту рубли — это все равно валютная операция.

Валютные операции надо проводить через банки (ст.14 закона). За валютную операцию наличными можно получить огромный штраф

, потому что это — нарушение валютного законодательства согласно ст.15.25 Кодекса об административных правонарушениях. Компании и предприниматели попадают в эту ловушку по незнанию.

Как налоговая определяет, когда нарушение одно, а когда несколько?

Например, пять иностранцев получают зарплату наличными раз в месяц. Это одно нарушение или пять?

Мы встречали оба варианта. Иногда инспекция объединяет факты выплат по месяцам, и тогда выплата нескольким нерезидентам за месяц оформляется как одно административное правонарушение. Бывает и по-другому: каждая выплата отдельному нерезиденту идёт как самостоятельное правонарушение, даже если нерезидентов работает несколько и они получают зарплату наличными одновременно. Видимо, это зависит от того, горит у инспекции план по административный нарушениям или нет.

Предпринимателям неважно, сколько будет административных правонарушений — штраф все равно один и тот же. А вот для директоров компаний это имеет значение, ведь одно дело — один штраф 20-30 тыс руб за одно нарушение, а другое — 10 штрафов по 20-30 тыс руб за десять нарушений.

Законодательная база

Зарплата иностранным гражданам выплачивается только безналичным банковским переводом. Т.е. средства допускается выплачивать исключительно на счет или на карту, а выдача наличными в кассе запрещается. Причина в том, что перевод иностранному гражданину признается валютной операцией. В связи с этим она должна проходить только через банк (на основании ФЗ №173 от 2003 г.).

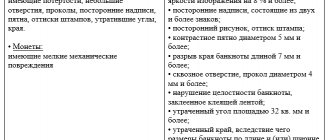

В случае выплаты наличными предпринимателям и организациям, а также должностным лицам грозит санкция в виде штрафа. В соответствии со ст.15.25 КоАП его размер составляет:

- для организаций и предпринимателей 75%-100% от выданной суммы;

- для должностных лиц от 20 тыс. до 30 тыс. руб. вне зависимости от выданной суммы.

Обратите внимание! Срок привлечения к ответственности составляет 2 года с момента нарушения. Поэтому при проведении проверки даже 1-2 года спустя инспекторы могут составить протокол и потребовать выплатить штраф.

Как налоговая вообще узнаёт, что иностранцы получают зарплату наличными?

Работодатели сами ей об этом рассказывают

. Работодатель ведь выполняет функцию налогового агента и сдаёт декларацию 2-НДФЛ (если точно, то эта декларация отменена с 2021 года и информация, которая была в этой декларации, теперь входит в декларацию 6-НДФЛ). В справке есть поле «гражданство» физлица, в отношении которого исполняются функции налогового агента.

Инспектор спрашивает:

— Как вы зарплату платите?

Работодатель отвечает:

— По ведомости из кассы.

Ну вот и все. Остальное — дело техники. Ещё инспектор может запросить трудовой договор, где прописан порядок выплаты зарплаты.

Резиденты, работающие за границей

Предыдущая редакция ст. 131 Трудового кодекса позволяла производить оплату труда только в рублях. Похожие нормы содержали и другие законодательные акты РФ. В декабре минувшего года были внесены изменения в ФЗ №173 «О валютном регулировании…», в соответствии с которыми работники дипмиссий и иных аналогичных служб смогли получать заработную плату в валюте (с 1-01-2018 г.), но только через счета в уполномоченных банках вне территории РФ.

Кому можно выплачивать заработную плату в иностранной валюте?

Изменения в ТК РФ окончательно решили проблему противоречий в законодательстве: сотрудникам за рубежом можно открывать счета в российских банках и получать оплату за труд в валюте.

Вопрос: Можно ли заработную плату работникам (гражданам РФ), направленным для работы в заграничное представительство, перечислять в валюте на их счета, открытые в банках за пределами РФ? Как при этом исчислить страховые взносы? Посмотреть ответ

Под действие поправок попадают следующие категории граждан-резидентов за рубежом, сотрудничающих с организациями-резидентами:

- работники дипмиссий, консульств;

- работники представительств при международных организациях за рубежом;

- работники представительств федеральной исполнительной власти РФ за рубежом;

- представители РФ при международных организациях или представители федеральной исполнительной власти РФ при международных организациях;

- работники госучреждений за рубежом;

- военнослужащие и другие работники, выполняющие свои обязанности за рубежом, по направлению федеральных властей;

- работники НКО за рубежом;

- журналисты за рубежом и т.д.

На заметку! Работники за рубежом могут получать по новым правилам не только заработную плату, но и денежное довольствие (содержание), любые другие выплаты, предусмотренные трудовыми отношениями. Начисления производятся согласно трудовым договорам (контрактам) и дополнительным соглашений к ним.

Можно ли снизить штраф по ст. 15.25 КоАП? Какие аргументы помогут уменьшить штраф?

Снизить штраф сложно, но возможно

. Есть условие — штраф для юридического лица должен быть более 100 тыс руб. Если штраф меньше, то снизить его нельзя.

В деле № А04-9503/2018 компания выплатила зарплату из кассы 141-му сотруднику-нерезиденту на общую сумму 5,6 млн руб.

Инспекция оштрафовала компанию на 4,2 млн руб. Суд снизил штраф до 2,5 млн руб. Аргументы были сформулированы расплывчато:

- недопустимость необоснованного подавления экономической инициативы и прав компании;

- отсутствие отягчающих обстоятельств.

Но решение устояло в 3-х инстанциях.

Другой пример: в деле № А45-12685/2019 предприниматель совершил валютное нарушение на сумму 140 тыс руб. Инспекция его оштрафовала на 105 тыс руб, но суд уменьшил штраф до 52,5 тыс руб. Инспекция возражала: у предпринимателя 37 млн руб доходов за год, пусть платит сполна! Но перевесили другие аргументы:

- предприниматель не отрицал нарушение;

- у него трое детей, кредиты и статус субъекта малого предпринимательства;

- покупатель-иностранец получил вид на жительство через небольшой срок после совершения сделки;

- деньги не перемещались через границу России;

- сделка касалась земельного участка, который не может выбыть с территории России;

- предприниматель, пусть и с нарушением, но зачислил деньги на свой счёт.

Решение устояло в 3-х инстанциях.

Выплата зарплаты иностранцу: наличными или на карту?

Иностранцы – одна из самых больших проблем для бухгалтера, который занимается расчетом заработной платы и кадрами. Потому как особенностей по НДФЛ, страховым взносам, пособиям, оформлению – не перечесть.

Более того, в выплате заработной платы также есть особенности, про которые нельзя забывать, тем более, если в вашей фирме зарплата традиционно выдается наличными деньгами. Об этом мы и поговорим в статье.

Перечисление зарплаты валютному нерезиденту

Выплата зарплаты иностранцу опирается на следующие нормативные документы:

— ч.3 ст.136 ТК – в ней прописана обязанность работодателя произвести выплату заработной платы;

— федеральный закон от 10.12.2003г. №173-ФЗ «О валютном регулировании и валютном контроле» — в этом законе определены важные для нас понятия налогового резидента и налогового нерезидента.

Организация-работодатель относится к валютным резидентам согласно пп.«в» п.6 ч.1 ст.1 закона №173-ФЗ.

Иностранный гражданин, который временно пребывает в РФ и осуществляет при этом трудовую деятельность, признается иностранным работником (абз.14 п.1 ст.2 закона от 25.07.2002 №115-ФЗ).

Таким образом, иностранный работник не относится к лицам, проживающим в РФ постоянно на основании вида на жительство, а следовательно, в целях валютного законодательства признается валютным нерезидентом (пп.«а» п.7 ч.1 ст.1 закона №173-ФЗ).

Обратите внимание: понятия «валютный резидент» и «налоговый резидент» не идентичны! В отличие от налогового резидентства, понятие валютного резидента связано не с количеством дней пребывания иностранца в РФ в данном году, а с наличием вида на жительство.

Как производится выплата зарплаты иностранцу?

Перечисление зарплаты нерезиденту — физическому лицу, не являющемуся постоянно проживающим (не имеющему вида на жительство) представляется как отчуждение на законных основаниях валюты РФ резидентом в пользу нерезидента. Это валютная операция (пп.«б» п.9 ч.1 ст.1 закона №173-ФЗ).

Для расчетов по валютным операциям есть правило: они производятся резидентами (в нашей ситуации работодателями) только через банковские счета в уполномоченных банках или путем перевода электронных денежных средств (ч.2 ст.14 Закона №173-ФЗ).

Так что же получается, выплатить из кассы работнику иностранцу, временно пребывающему на территории РФ, не получится? На это вопрос Росфиннадзор ответил совершенно однозначно в Информации по состоянию на 07.08.2014 «О выплате заработной платы физическим лицам – нерезидентам»: возможность выплаты зарплаты иностранным работникам из кассы наличными деньгами не предусматривается валютным законодательством. С той же точкой зрения выступил Минфин — Письмо от 29.08.2016 г. №ЗН-4-17/15799 и ФНС — письмо от 29.08.2016 №ЗН-4-17/15799.

Таким образом, вариантов нет – зарплата валютному нерезиденту платится на карту. Работодателю рекомендуется вносить в трудовые договоры с иностранными работниками условие о переводе зарплаты на банковский счет, или прописать это условие в коллективном договоре (ч.3 ст.136 ТК).

Как накажут за выплату зарплаты нерезидентам наличными?

Что же может грозить организации, которая все-таки выплатила зарплату иностранному работнику из кассы наличными? Ей грозят серьезные штрафы – от трех четвертых до однократного размера суммы незаконной валютной операции. Основание для административного штрафа – осуществление валютных операций с нарушением валютного законодательства (ч. 1 ст. 15.25 КоАП РФ).

Штраф для должностных лиц составляет от 20 000 до 30 000 рублей.

Откуда же валютные ревизоры могут узнать о ваших «грешках»? Они не приходят с проверками и не в состоянии отследить ваши кассовые операции. А хотя бы от проверивших вас представителей налоговой инспекции, которые при проверке увидели выплату зарплаты иностранцам наличными. Налоговые инспекторы уполномочены по этим правонарушениям составлять административные протоколы.

Однако у правонарушения есть срок давности – 1 год с момента их совершения (ч.1 ст.4.5 КоАП; п.14 Постановления Пленума ВС от 24.03.2005г. №5).

В прошлом суды на стороне организаций

В предыдущие годы существовала более благоприятная ситуация для работодателей. Суды, рассматривая подобные дела, в большинстве своем встают на их сторону (Определение ВАС РФ от 27.01.2014 №ВАС-19914/13, Постановления АС ВСО от 16.09.2014г. №А69-3058/2013; 12 ААС от 09.02.2015г. №12АП-45/2015; 17 ААС от 29.09.2014г. №17АП-10867/2014-АКу; 20 ААС от 20.01.2015г. №20АП-7198/2014; 9 ААС от 06.02.2015г. №09АП-55300/2014).

Суды часто вообще отказываются признать выплату иностранцам зарплаты наличными правонарушением и приводили следующие аргументы:

1. Валютные операции между нерезидентами и резидентами по закону осуществляются без ограничений, кроме некоторых операций, к которым не относится выдача зарплаты наличными деньгами. А значит эта операция валютным законодательством разрешается. Без ограничений проводятся валютные операции, для которых специальный порядок не установлен (ч. 2 ст. 5, ст. 6 Закона №173-ФЗ).

2. Правила Трудового кодекса распространяются и на иностранных граждан. И если мы обратимся к нему, то прочтем, что зарплата выплачивается сотруднику в рублях в месте, где он выполняет работу или перечисляется на указанный им счет в банке, если это предусмотрено трудовым или коллективным договором (статьи 11, 131, 136 ТК).

Т.е. работодатель самостоятельно принять решение перечислять деньги иностранным работникам не имеет права. И не может сам открыть счет работнику, если от него не получено заявление.

3. Открывать счет в банке или нет – решение принимает работник-нерезидент, потому что право у него есть, а вот обязанности – нет (ч.1 ст.13 Закона №173-ФЗ).

4. Если работник желание получать деньги на банковский счет не выразил, ему надо как-то выдать зарплату, потому что за задержку выплаты зарплаты работодатель несет ответственность (ст.142 ТК).

5. Все неустранимые сомнения, противоречия и неясности актов валютного законодательства толкуются в пользу резидентов и нерезидентов (ч.6 ст.4 Закона №173-ФЗ).

Были и такие решения, в которых судьи соглашались с тем, что, выплатив иностранным работникам зарплату из кассы, работодатель нарушил закон. Но при этом признавали такое нарушение малозначительным (Постановление 14 ААС от 02.02.2015г. №А52-2556/2014).

Выплата заработной платы иностранцам — как сейчас?

Однако в 2015 году практика изменилась — Верховный суд в постановлении от 06.03.2015 №307-АД15-678 признал административным правонарушением выплату своим работникам (нерезидентам) из кассы наличными денежными средствами заработной платы.

И в последние годы есть решения не в пользу организаций, например, Постановление АС ДВО от 24.05.2018 N Ф03-1521/2018 по делу N А04-8136/2017.

Таким образом, на данный момент перечислять зарплату нерезиденту наличными очень рискованно. Если вы дойдете до суда и решение будет принято не в вашу пользу, штрафы очень высоки. Поэтому если вы не хотите допускать даже саму вероятность предъявления к вам таких претензий, выплата зарплаты иностранцу должна производиться через банковские карты.

Вам может быть интересно:

Выводы

С валютным законодательством в России шутить нельзя

. Шаг влево, шаг вправо — расстрел огромные штрафы до 100% суммы нарушения.

Платить зарплату нерезидентам (иностранцам, у которых нет вида на жительство в России) можно только безналом через банк

и никак иначе. Иначе бизнес будет работать на выплату штрафов.

Снизить штраф за нарушение валютного законодательства можно

, но не всегда — нужны обстоятельства, которые убедят суд в том что штраф необоснованно велик. Чтобы признать привлечение бизнеса к ответственности незаконным из-за малозначительности нарушения, должны сойтись все звёзды.

Выплата зарплаты иностранному работнику из кассы – судебная практика

Как правило, суды принимают сторону работодателей в разбирательствах, касающихся выплаты заработной платы иностранцам из кассы.

Случается даже так, что суд отказывается признавать подобные расчеты нарушением. Аргументируют суды свою позицию следующим образом:

- Правила, которые регламентирует Трудовой кодекс, распространяются на трудовые отношения с иностранцами, а ТК РФ предусматривает выплату заработной платы сотрудникам в рублях по месту осуществления трудовой деятельности или путем направления денежных средств на указанный работником банковский счет с учетом положений коллективного или трудового договора (ст. 11, 131, 136 ТК РФ).

- Все сомнения, неясности и противоречия актов валютного законодательства, которые являются неустранимыми, должны толковаться в пользу резидентов и нерезидентов (ч. 6 ст. 3 закона № 173-ФЗ).

- Нерезидент имеет право на открытие банковского счета в России, но не обязан этого делать (ч. 1 ст. 13 закона № 173-ФЗ).

- Закон позволяет проводить валютные операции между резидентами и нерезидентами без каких-либо ограничений (кроме отдельных операций, но к таковым выплата зарплаты не относится). Более того, если закон не устанавливает специальный порядок для проведения валютной операции, она может быть проведена без ограничений (ч. 2 ст. 5, ст. 6 закона № 173-ФЗ).

- Если работодатель задержит заработную плату иностранному сотруднику, он понесет ответственность, как если бы работник был резидентом РФ (ст. 142 ТК РФ).

Действующее законодательство не предусматривает возможности и обязанности российских работодателей самостоятельно открывать банковские счета для перечисления заработной платы нерезидентами РФ, если те не подавали соответствующие заявления.

Чиатйте также статью ⇒ “Тарифы страховых взносов для нерезидентов и иностранных граждан в 2022 году“.

Можно ли иностранцам работающим по патенту выдавать зарплату наличными

При этом данная статья прямо указывает случаи, когда юридические лица-резиденты вправе осуществлять расчеты с физическими лицами-нерезидентами в наличной валюте Российской Федерации, перечень которых является исчерпывающим и расширительному толкованию не подлежит. Инфо Возможность выплаты заработной платы, минуя счета в уполномоченном банке, указанным перечнем не предусмотрена.

Контроль за исполнением требований валютного законодательства возложен на Федеральную службы финансово-бюджетного надзора «Росфиннадзор». Закона № 173-ФЗ. В свою очередь, выплата резидентом в пользу нерезидента каких-либо рублевых сумм, включая зарплату, считается валютной операциейподп. «б» п. 9 ч. 1 ст. 1 Закона № 173-ФЗ, расчеты по которой должны производиться в безналичной форме — через банковские счета в уполномоченных банкахч.

Исключения из правила

Однако в некоторых случаях зарплата иностранных граждан может быть выдана наличными через кассу. Если сотрудник имеет вид на жительство, он вправе получать деньги как на карту, так и наличными. В качестве резидентов в целях валютного контроля, обладающих таким правом, государство признает:

- всех граждан РФ (кроме тех, кто длительно проживает за рубежом);

- иностранцев, которые имеют вид на жительство;

- лиц без гражданства, которые также оформили в России вид на жительство.

Все остальные лица являются нерезидентами. Соответственно им зарплата выдается исключительно через перевод на карту или на счет.

В остальном начисление зарплаты иностранным гражданам в 2019 проводится по тем же правилам, что и для российских работников:

- не реже, чем 2 раза в месяц;

- без нарушения сроков выплаты;

- равными или неравными частями (зарплата, аванс).