Зачем нужна разукомплектация

Необходимость в разукомплектации основного средства может возникнуть вследствие частичной ликвидации объекта или стать самостоятельной хозяйственной операцией, в результате которой образуется несколько самостоятельных объектов, которые нужно оформить и поставить на учет.

Признаки разукомплектации основного средства:

- основное средство было ранее принято к бухгалтерскому (бюджетному) учету как один инвентарный объект (единица инвентарного учета);

- есть решение Комиссии по поступлению и выбытию активов, действующей в учреждении (п. 34 Инструкции №157н);

- основное средство разбирается (делится) на отдельные части, которые принимаются к учету как самостоятельные объекты основных средств или подлежат демонтажу и уничтожению.

Разукомплектацию основного средства необходимо правильно оформить, отразить в бухгалтерском (бюджетном) и в налоговом учете, если ваше основное средство амортизируемое.

Проводить мероприятия по разукомплектации основного средства без документального основания, то есть до утверждения Комиссией соответствующего акта не допускается.

Бухгалтерский учет разукрупнения

Поскольку ни ПБУ, ни Методические указания не содержат регламента процедуры учета разукрупненных ОС, приходится руководствоваться экспертными мнениями. Способ отражения разукрупнения и порядок этой операции нужно обязательно отразить в учетной политике предприятия. Принято 2 варианта бухгалтерского отражения разделения объектов основных средств.

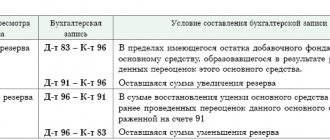

Проводки разукрупнения как переноса амортизации

Экономических следствий разукрупнения не наблюдается, то есть доход не увеличивается и не уменьшается. Исходя из этого, данную процедуру нельзя счесть операцией по проведению доходов или расходов (п. 2 ПБУ 9/99 и 10/99). Предлагается учитывать изменение стоимости ОС переносом амортизационных сумм с целого объекта на его части. Проводки и бухгалтерские записи:

- дебет 01 «Основные средства», субсчет «Образованный объект 1», кредит 01, субсчет «Изначальный объект» – сформирована первоначальная стоимость вновь образованного объекта 1;

- дебет 02 «Амортизация основных средств», субсчет «Изначальный объект», кредит 02, субсчет «Вновь образованный объект 1» – перенесена сумма начисленной амортизации, относящейся к вновь выделенному объекту.

Дальше такие же проводки производятся в отношении остальных получившихся объектов (если они имеют место).

ВАЖНО! Первоначальная стоимость ОС и уже начисленная амортизация разделяются между получившимися объектами в зависимости от значения новых учетных объектов.

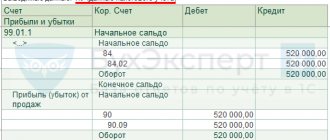

Проводки разукрупнения как образования новых ОС

Если предположить, что разукрупнение – это выбытие изначального объекта и появление других, хотя это по сути иная хозяйственная операция, следует учесть доходы и расходы от списания и постановки на учет в определенном учетном периоде. Проводки будут сложнее:

- дебет 01, субсчет «Выбытие основных средств», кредит 01, субсчет «Изначальный объект» – списана первоначальная стоимость изначального объекта основных средств;

- дебет 02, субсчет «Изначальный объект», кредит 01, субсчет «Выбытие основных средств» – списана сумма накопленной амортизации по изначальному объекту основных средств;

- дебет 91 «Прочие доходы и расходы», субсчет 2 «Прочие расходы», кредит 01, субсчет «Выбытие основных средств» – списана остаточная стоимость старого объекта основных средств.

Одновременно с этими делаются следующие проводки:

- дебет 08 «Вложения во внеоборотные активы», субсчет «Образованный объект 1″, кредит 91, субсчет «Прочие доходы» – отражено возникновение нового объекта;

- дебет 01, субсчет «Образованный объект 1», кредит 08 – созданный объект 1 включен в состав объектов основных средств.

Такие же проводки делаются по каждой части разукрупненного основного средства.

К СВЕДЕНИЮ! При таком подходе нужно заново оценивать ОС и устанавливать срок полезной эксплуатации, но в конкретном случае он просто будет совпадать с первичным.

Как оформить разукомплектацию

При разукомплектации основного средства его нужно исключить с учета. Основанием для бухгалтера при отражении такой операции будет являться решение Комиссии по поступлению и выбытию активов, оформленное соответствующим актом в зависимости от вида основного средства (п. п. 34, 51 Инструкции №157н):

- актом о списании объектов нефинансовых активов (кроме транспортных средств) (ф. 0504104);

- актом о списании мягкого и хозяйственного инвентаря (ф. 0504143);

- актом о списании исключенных объектов библиотечного фонда (ф. 0504144).

От правильной квалификации основных средств зависят налоговые последствия «прибыльных» расходов.

Так, в одном из арбитражных дел спор с налоговой инспекцией возник по поводу учета системы видеонаблюдения в качестве отдельного инвентарного объекта.

При этом каждые объекты, входящие в систему видеонаблюдения, пригодны для монтажа в различной комплектации, легко заменяются и могут функционировать друг от друга на произвольном расстоянии в зависимости от способа подключения, а их фиксирование в составе отдельного комплекта затрудняет правильное отражение их последующих передвижений.

ВОССТАНОВЛЕНИЕ УЧЕТА СТОИМОСТЬ

Согласно постановлению Правительства РФ от 01.01.2002 г. №1 «О Классификации основных средств, включаемых в амортизационные группы» в отношении объектов системы видеонаблюдения установлены сроки полезного использования:

- видеокамера – 5-7 лет;

- кабель для видеосистем – 20-25 лет;

- монтажный комплект – 3-5 лет;

- компьютер Pentium-4 с монитором и платой на 8 каналов – 2-3 года;

- блок бесперебойного питания – 3-5 лет.

На этом основании судьи сделали вывод, что каждый из приведенных объектов должен учитываться как самостоятельный инвентарный объект, поскольку сроки полезного использования отдельных объектов системы видеонаблюдения существенно отклоняются друг от друга.

А поскольку стоимость каждого объекта, входящего в систему видеонаблюдения в отдельности (за исключением компьютера), составляла менее установленного лимита для учета объектов основных средств в составе амортизируемого имущества (в спорном периоде – менее 10 000 рублей за единицу), то компания правомерно отнесла их стоимость, а также стоимость работ по монтажу оборудования на расходы по налогу на прибыль единовременно (Постановление ФАС Поволжского округа от 09.10.2012 г. №А65-30918/2011).

Какими записями отразить в бухгалтерском (бюджетном) учете

Рассмотри корреспонденции для учреждений различных типов.

Первый шаг – списание основного средства. Напомним, что все операции с ОС в учете отражаются по первоначальной (балансовой) стоимости.

Проводки в бюджетном учете казенного учреждения:

| Содержание операции | Дебет | Кредит | Обоснование |

| Списание с учета балансовой стоимости ОС | КДБ 1.401.10.172 | КРБ 1.101.ХХ.410 | п.10 Инструкции №162н |

| Списание начисленной амортизации и (или) убытка от обесценения (при их наличии) | КРБ 1.104.ХХ.411 КРБ 1.114.ХХ.412 | КДБ 1.401.10.172 |

Проводки в бухгалтерском учете бюджетного учреждения:

| Содержание операции | Дебет | Кредит | Обоснование |

| Списание с учета балансовой стоимости ОС | 0.401.10.172 | 0.101.ХХ.410 | п.12 Инструкции №174н |

| Списание начисленной амортизации и (или) убытка от обесценения (при их наличии) | 0.104.ХХ.411 0.114.ХХ.412 | 0.401.10.172 |

Проводки в бухгалтерском учете автономного учреждения:

| Содержание операции | Дебет | Кредит | Обоснование |

| Списание с учета балансовой стоимости ОС | 0.401.10.172 | 0.101.ХХ.410 | п. 12 Инструкции №183н |

| Списание начисленной амортизации и (или) убытка от обесценения (при их наличии) | 0.104.ХХ.411 0.114.ХХ.412 | 0.401.10.172 |

В приведенных в таблице корреспонденциях счетов в 24-26 разрядах номера счета указаны коды КОСГУ (п. 3 Инструкции №183н). Однако согласно п. 21 Инструкции №157н автономные учреждения в этих разрядах номера счета рабочего плана счетов отражают аналитический код поступлений, выбытий объектов учета. Рекомендуем закрепить применяемый порядок формирования номера счета в учетной политике.

Второй шаг – признание (принятие к учету) образовавшихся в результате разукомплектования самостоятельных основных средств. Данную операцию необходимо оформить оправдательным документом (первичным учетным документом) (п. 34 Инструкции №157н). Предлагаем составить акт о приеме-передаче объектов нефинансовых активов (ф. 0504101).

Оценка основных средств, принимаемых к учету, производится по стоимости, по которой они были учтены ранее до объединения (создания комплекса основных средств). Начисленную амортизацию и убытки от обесценения разукомплектованного основного средства распределите между полученными основными средствами исходя из их стоимости.

Проводки в бюджетном учете казенного учреждения:

| Содержание операции | Дебет | Кредит | Обоснование |

| Принятие к учету ОС, а также амортизации и убытка от обесценения | КРБ 1.101.ХХ.310 КДБ 1.401.10.172 | КДБ 1.401.10.172 КРБ 1.104.ХХ.411 КРБ 1.114.ХХ.412 | Пункт 10 Инструкции №162н |

Проводки в бухгалтерском учете бюджетного учреждения:

| Содержание операции | Дебет | Кредит | Обоснование |

| Принятие к учету ОС, а также амортизации и убытка от обесценения | 0.101.ХХ.310 0.401.10.172 | 0.401.10.172 0.104.ХХ.411 0.114.ХХ.412 | Пункт 12 Инструкции №174н |

Проводки в бухгалтерском учете автономного учреждения:

| Содержание операции | Дебет | Кредит | Обоснование |

| Принятие к учету ОС, а также амортизации и убытка от обесценения | 0.101.ХХ.310 0.401.10.172 | 0.401.10.172 0.104.ХХ.411 0.114.ХХ.412 | Пункт 12 Инструкции №183н |

В приведенных в таблице корреспонденциях счетов в 24 – 26 разрядах номера счета указаны коды КОСГУ (п. 3 Инструкции №183н).

На принятые к учету основные средства откройте новые инвентарные карточки (ф. 0504031 или ф. 0504032) (п. 54 Инструкции №157н, Методические указания по применению форм первичных учетных документов и формированию регистров бухучета).

НТВП «Кедр — Консультант»

ООО «НТВП «Кедр — Консультант» » Право-инфо » Статьи из журналов » КАК УЧЕСТЬ «СЛОЖНОЕ» ИМУЩЕСТВО: КАК ОДИН ОБЪЕКТ ОС ИЛИ НЕСКОЛЬКО

Распечатать

Полянская В.А.

Многие из бухгалтеров, принимая к учету имущество, в котором есть несколько составляющих, задумывались над этим вопросом. Ведь не всегда можно однозначно определить, являются ли активы отдельными объектами ОС или это один (единый) объект.

Однако, необоснованно разделив одно ОС на несколько инвентарных объектов и списав единовременно на расходы стоимость тех объектов, которые стоят не более 40 000 руб. <1>, можно занизить налог на прибыль и налог на имущество. Кроме того, при разделении объекта на несколько частей существует вероятность неправильного определения его первоначальной стоимости.

Давайте посмотрим, на что нужно ориентироваться.

Бухгалтерский учет и налог на имущество

Главным ориентиром является ПБУ 6/01 «Учет основных средств», в котором установлено, что единицей бухгалтерского учета основных средств является инвентарный объект, которым может быть <2>:

<�или> объект со всеми приспособлениями и принадлежностями;

<�или> отдельный конструктивно обособленный предмет, предназначенный для выполнения определенных самостоятельных функций;

<�или> обособленный комплекс конструктивно сочлененных предметов, представляющих собой единое целое, предназначенный для выполнения определенной работы. При этом он может включать в себя один или несколько предметов одного или разного назначения, которые имеют общие приспособления и принадлежности, общее управление, смонтированы на одном фундаменте и могут выполнять свои функции только в составе комплекса.

Но, как видим, это лишь общие принципы. А никакого конкретного определения в ПБУ 6/01 нет. Единственное, о чем в ПБУ говорится более конкретно применительно к нашему вопросу, — при существенном различии сроков полезного использования (СПИ) составляющие части надо учитывать как отдельные инвентарные объекты <3>. Хотя что считать существенным различием сроков полезного использования, не уточняется. Это остается на усмотрение самого бухгалтера.

Сроки же полезного использования вы определяете самостоятельно, исходя из следующих критериев <4>:

<�или> ожидаемого срока использования объекта в соответствии с ожидаемой производительностью или мощностью;

<�или> ожидаемого физического износа, зависящего от режима эксплуатации, естественных условий и влияния агрессивной среды, системы проведения ремонта;

<�или> нормативно-правовых и других ограничений использования этого объекта.

Конечно, бухгалтеру, как правило, проще дробить имущество. Особенно если части сложного объекта стоят менее 40 000 руб. Тогда можно учесть их как отдельные объекты, чтобы расходы на их приобретение списать единовременно и не заводить на них инвентарные карточки.

Или, например, если СПИ объектов существенно различается, то на тот момент, когда часть ОС с небольшим сроком использования сломается, можно будет ее просто списать. Это особенно актуально, если такая часть имеет значительную стоимость. Иначе в случае замены именно этой части придется либо ликвидировать весь объект и создавать новый, либо отражать его реконструкцию.

Минфин в отношении составных частей объектов недвижимости считает, что можно учитывать их как самостоятельные инвентарные объекты, если <5>:

— такое имущество не требует монтажа;

— его можно использовать отдельно от имущественного комплекса;

— его назначение не совпадает с функциональным предназначением всего комплекса;

— его демонтаж не повлияет на их назначение.

Под эти критерии, в частности, подпадают лифты, встроенные системы вентиляции, локальные сети, другие коммуникации здания.

В итоге вариант учета сложного ОС нужно выбрать самостоятельно на основе своего профессионального суждения и технических характеристик объекта.

Единственный риск, с которым вы можете столкнуться, — занижение, по мнению налоговиков, базы по налогу на имущество. Ведь объектом по налогу на имущество является имущество, учитываемое на балансе в качестве ОС по правилам бухучета <6>. И, если вы спишете части сложного ОС стоимостью менее 40 000 руб. единовременно, вас могут обвинить в занижении налоговой базы.

Но суды, как правило, на стороне организаций <7>. Поэтому важно подготовить обоснование выбранного способа. Например, если вы решили учесть объекты раздельно, основываясь на существенном различии их СПИ, то лучше, чтобы это подтверждалось технической документацией на имущество.

Налог на прибыль

В НК РФ понятия «инвентарный объект» нет, а есть понятие «основное средство» — имущество, используемое в качестве средства труда <8>.

И Минфин в своих последних разъяснениях использует именно этот термин, указывая, что при выделении единиц учета в качестве отдельных объектов амортизируемого имущества нужно ориентироваться на способность каждой составляющей сложного объекта выполнять свои функции по отдельности и возможность использования каждой части в качестве самостоятельного средства труда <9>.

Но чаще всего бухгалтеры обращаются к Классификации основных средств, включаемых в амортизационные группы <10>. Если принимаемое к учету имущество поименовано там как отдельный объект, которому устанавливается свой срок полезного использования, то для целей исчисления налога на прибыль его можно учесть как самостоятельный объект амортизируемого имущества.

И суды поддерживают организации, которые учли имущество пообъектно, руководствуясь сроком их полезного использования согласно Классификации <11>.

Хотя если вы учтете сложное ОС как один объект, основываясь на единой целостности всех его частей, несмотря на сроки, а налоговики предъявят вам претензии (ведь когда такое ОС начинает ломаться, замену даже дорогостоящих частей проводят как ремонт <12>), то и тут суд все равно вас поддержит <13>.

* * *

Вы вправе самостоятельно выбрать вариант учета. При этом лучше принимать во внимание все факторы: специфику деятельности организации, вид имущества, срок полезного использования, возможность применения каждой составляющей как самостоятельного средства труда.

——————————-

<1> п. 1 ст. 256 НК РФ; п. 5 ПБУ 6/01

<2> п. 6 ПБУ 6/01; п. 10 Методических указаний, утв. Приказом Минфина от 13.10.2003 N 91н

<3> п. 6 ПБУ 6/01

<4> п. 20 ПБУ 6/01; п. 59 Методических указаний, утв. Приказом Минфина от 13.10.2003 N 91н

<5> Письма Минфина от 23.10.2009 N 03-03-06/2/203, от 23.09.2008 N 03-05-05-01/57, от 26.06.2006 N 03-06-01-04/136

<6> ст. 374 НК РФ

<7> Постановления ФАС ВВО от 25.08.2010 N А29-12544/2009; ФАС СКО от 12.05.2009 N А53-18043/2008-С5-34

<8> п. 1 ст. 257 НК РФ

<9> Письма Минфина от 02.06.2010 N 03-03-06/2/110, от 06.11.2009 N 03-03-06/4/95, от 04.09.2007 N 03-03-06/1/639

<10> утв. Постановлением Правительства от 01.01.2002 N 1

<11> Постановления ФАС МО от 16.09.2011 N А40-130812/10-127-755, от 21.01.2011 N КА-А40/16849-10, ФАС УО от 17.02.2010 N Ф09-564/10-С3; ФАС ПО от 26.01.2010 N А65-8600/2009; ФАС ЦО от 10.09.2009 N А08-8752/2008-16

<12> п. 1 ст. 260 НК РФ

<13> Постановления ФАС ВВО от 25.08.2010 N А29-12544/2009; ФАС ДВО от 29.12.2009 N А24-5934/2008

Впервые опубликовано в журнале «Главная книга» 2012, N 3

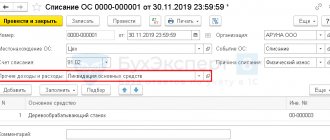

Выбытие инвентарного объекта в результате разукомплектования в «1С»

Выбытие основных средств в результате разукомплектования оформляется документом «Списание объектов ОС, НМА, НПА» (Раздел «ОС, НМА, НПА» – команда панели навигации «Списание объектов ОС, НМА, НПА»). При заполнении документа по строке «Вид списания» следует выбирать значение «Списание собственных ОС на балансе (101, 102, 103)». На закладке «Основные средства, НМА, НПА» указываем инвентарный объект, который подлежит разукомплектации и причину списания. Остальные реквизиты будут заполнены автоматически.

На закладке «Бухгалтерская операция» для формирования проводок в реквизите «Типовая операция» выбираем операцию «Разукомплектование объектов ОС (401.10.172)». В качестве счета списания автоматически указывается счет 401.10.172. По строке «Счет» указываем КПС и проводим документ.

При проведении документа в обычном порядке начисляется амортизация за текущий месяц (по объектам с линейным способом начисления амортизации) и формируются бухгалтерские записи по списанию балансовой стоимости и амортизации в корреспонденции со счетом 401.10.172.

Из документа можно сформировать «Акт о списании объектов нефинансовых активов (кроме транспортных средств) (ф. 0504104)» и/или «Бухгалтерскую справку (ф. 0504833)».

Споры в части налога на имущество

Налоговые споры в части разукрупнения объекта основного средства связаны, прежде всего, с правомерностью применения налоговых льгот, установленных ст.381 НК РФ либо пониженных ставок налога на имущество. Так, в части железнодорожных путей общего пользования, федеральных автомобильных дорог общего пользования, магистральных трубопроводов, линий энергопередачи, а также сооружений, являющихся неотъемлемой технологической частью указанных объектов, налоговые ставки, устанавливаемые законами субъектов РФ, не должны превышать в 2016 году — 1,3 %, в 2022 году — 1,6 %, в 2022 году — 1,9 %.

Для применения права на льготу (после 2013 г. – пониженную ставку) имущество должно соответствовать примечаниям Перечня имущества, относящегося к железнодорожным путям общего пользования, федеральным автомобильным дорогам общего пользования, магистральным трубопроводам, линиям энергопередачи, а также сооружений, являющихся неотъемлемой технологической частью указанных объектов, утвержденного постановлением Правительства РФ от 30.09.2004 г. №504 «О перечне имущества, относящегося к железнодорожным путям общего пользования, федеральным автомобильным дорогам общего пользования, магистральным трубопроводам, линиям энергопередачи, а также сооружений, являющихся неотъемлемой технологической частью указанных объектов, в отношении которых организации освобождаются от обложения налогом на имущество организаций» (далее по тексту — Перечень №504) по своему наименованию и функциональному назначению, либо объект должен являться неотъемлемой технологической частью объекта, код по ОКОФ которого включен в Перечень №504.