Сначала о приятном

Спойлер: бумажной волокиты стало меньше.

Кассовый лимит

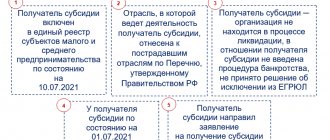

Организации и ИП – субъекты малого бизнеса могут не устанавливать кассовый лимит (п. 2 Указаний ЦБ РФ от 11.03.2014 № 3210-У). То есть на конец рабочего дня в кассе можно оставлять любую нужную сумму.

С 07.11.2020 налоговики обновляют реестр МСП ежемесячно. Так что сведения о новых субъектах малого бизнеса попадают в него оперативно.

Однако с окончанием 2022 года истек и мораторий на проверки кассовой дисциплины. Поэтому документы важно содержать в полном порядке. Если ваше предприятие решило не устанавливать лимит кассы, зафиксируйте этот факт приказом.

Порядок оформления кассовых операций

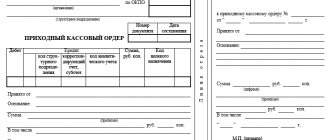

Поступление денег в кассу оформляют приходными кассовыми ордерами (форма КО-1), а выбытие – расходными кассовыми ордерами (форма КО-2).

Оформить документы может кассир, а вот подписывать их должен главбух или руководитель. Все операции по приходу и выбытию наличных вносят в кассовую книгу (форма КО-4). Документы можно вести как на бумаге, так и электронным способом.

ИП вправе не оформлять перечисленные выше кассовые документы, если они ведут налоговый учет. То есть учитывают доходы, расходы, физические показатели – данные, которые нужны для правильного расчета налогов.

Организации и ИП теперь могут вести кассовые операции через автоматические устройства без участия кассира. Главное, чтобы устройство умело распознавать на банкноте не менее четырех защитных признаков. Полный список признаков приводить не будем, его можно посмотреть в п. 1.1. Положения ЦБ РФ от 29.01.2018 № 630-П.

При загрузке денег в устройство заполняют расходный ордер. А изъятие денег оформляют приходником.

Идентификация получателя

При выдаче денег кассир обязан убедиться, что выдает деньги лицу, указанному в расходном ордере или ведомости. Но теперь проверять паспорт не обязательно. Кассир сам может решить, какое подтверждение потребовать. Например: опознать получателя по водительским правам.

Депонирование зарплаты

Отметка о депонировании зарплаты в ведомости теперь не нужна. Если на предприятии установлен кассовый лимит, то через пять дней невыданную зарплату нужно сдать в банк. Если лимита нет, можно оставить деньги в кассе.

Порядок сдачи денег в банк

Кассир-операционист в конце рабочего дня сдает старшему кассиру (либо сразу в банк через инкассацию) выручку под расписку, при этом деньги должны быть подобраны по купюрам. Также старшему кассиру передаются акты и необходимые документы по расчету выручки, который составляет сводный отчет, передаваемый вместе с кассовыми ордерами в бухгалтерию.

Поступившие в кассу в виде торговой выручки денежные средства должны быть зачислены на счет предприятия. Для этого они могут быть сданы в дневные и вечерние кассы банков, инкассаторам и в объединенные кассы при предприятиях для последующей сдачи в банк, а также предприятиям связи для перечисления на счета в банках на основе заключенных договоров.

Наиболее распространенной формой сдачи торговой выручки торгового предприятия является договорная форма с участием представителя банка — инкассатора. Выручка передается инкассатору в установленное банком время (обычно его приезд приурочивается ко времени закрытия предприятия во избежание больших остатков денежных средств в кассе). До этого кассир готовит выручку к сдаче, подбирая денежные средства по купюрам, складывая их в пачки в разобранном виде по 100 шт. одного достоинства и перевязывая.

Подготовка денежных средств к сдаче в банк сопровождается выпиской препроводительной ведомости (накладной) в 3 экз. Этот документ должен содержать следующие данные:

номер магазина;

номер расчетного счета;

наименование банка;

номер сумки;

сумму денежных средств, вложенных в сумку.

Препроводительные ведомости — 1-й и 2-й экземпляры — содержат опись денежных средств, сдаваемых в банк.

Покупюрная опись содержит перечень купюр каждого достоинства: 10, 50, 100, 500, 1000, 5 000 руб., а также сумму по каждой позиции.

Деньги, подобранные в таком порядке, и 1-й экземпляр препроводительной ведомости вкладываются в сумку; сумка закрывается и пломбируется.

Обслуживающие торговые точки инкассаторы банка собирают сумки предприятий с денежными средствами. Торговые работники должны четко усвоить те требования, которые они должны предъявлять к сдаче денежной сумки инкассатору.

Инкассатор, прибывший в торговое предприятие, должен предъявить удостоверение личности с фотографией и образцом подписи доверенность банка на право сбора денежных средств от предприятий, организаций, явочную карточку, вторую сумку, предназначенную для обмена на сумку с выручкой, с тем же номером.

Только после проверки всех этих документов инкассатору вручается сумка с денежными средствами и 2-и экземпляр препроводительной ведомости.

Инкассатор, получая сумку, делает отметку — ставит дату и штамп на 3-м экземпляре препроводительной ведомости, остающейся после этого в торговом предприятии.

В учреждении банка сумку вскрывают, деньги пересчитывают, сверяют с препроводительной ведомостью. Если в результате проверки обнаружены расхождения — недостача, излишки — составляется соответствующий акт, делается отметка на 1-ми 2-м экземплярах. Если среди сданных с банк денежных средств обнаружены фальшивые денежные знаки, они изымаются и составляется соответствующий акт. Все акты составляются банком в одностороннем порядке и обжалованию не подлежат. После проверки деньги зачисляются на счет торгового предприятия, что подтверждается возвратом 2-го экземпляра ведомости в бухгалтерию предприятия.

В условиях рыночной экономики, когда получила широкое развитие мелкорозничная торговля, все чаще предприятия сдают денежные средства, полученные от реализации товаров, в учреждения банка самостоятельно. Такая операция оформляется в обычном порядке с составлением расходного кассового ордера, подтверждающего выбытие выручки из кассы. Вместе с тем при сдаче денег в банк представитель торгового предприятия заполняет объявление на взнос наличными.

Кассир-операционист в конце рабочего дня сдает старшему кассиру (либо сразу в банк через инкассацию) выручку под расписку, при этом деньги должны быть подобраны по купюрам. Также старшему кассиру передаются акты и необходимые документы по расчету выручки, который составляет сводный отчет, передаваемый вместе с кассовыми ордерами в бухгалтерию.

Поступившие в кассу в виде торговой выручки денежные средства должны быть зачислены на счет предприятия. Для этого они могут быть сданы в дневные и вечерние кассы банков, инкассаторам и в объединенные кассы при предприятиях для последующей сдачи в банк, а также предприятиям связи для перечисления на счета в банках на основе заключенных договоров.

Наиболее распространенной формой сдачи торговой выручки торгового предприятия является договорная форма с участием представителя банка — инкассатора. Выручка передается инкассатору в установленное банком время (обычно его приезд приурочивается ко времени закрытия предприятия во избежание больших остатков денежных средств в кассе). До этого кассир готовит выручку к сдаче, подбирая денежные средства по купюрам, складывая их в пачки в разобранном виде по 100 шт. одного достоинства и перевязывая.

Подготовка денежных средств к сдаче в банк сопровождается выпиской препроводительной ведомости (накладной) в 3 экз. Этот документ должен содержать следующие данные:

номер магазина;

номер расчетного счета;

наименование банка;

номер сумки;

сумму денежных средств, вложенных в сумку.

Препроводительные ведомости — 1-й и 2-й экземпляры — содержат опись денежных средств, сдаваемых в банк.

Покупюрная опись содержит перечень купюр каждого достоинства: 10, 50, 100, 500, 1000, 5 000 руб., а также сумму по каждой позиции.

Деньги, подобранные в таком порядке, и 1-й экземпляр препроводительной ведомости вкладываются в сумку; сумка закрывается и пломбируется.

Обслуживающие торговые точки инкассаторы банка собирают сумки предприятий с денежными средствами. Торговые работники должны четко усвоить те требования, которые они должны предъявлять к сдаче денежной сумки инкассатору.

Инкассатор, прибывший в торговое предприятие, должен предъявить удостоверение личности с фотографией и образцом подписи доверенность банка на право сбора денежных средств от предприятий, организаций, явочную карточку, вторую сумку, предназначенную для обмена на сумку с выручкой, с тем же номером.

Только после проверки всех этих документов инкассатору вручается сумка с денежными средствами и 2-и экземпляр препроводительной ведомости.

Инкассатор, получая сумку, делает отметку — ставит дату и штамп на 3-м экземпляре препроводительной ведомости, остающейся после этого в торговом предприятии.

В учреждении банка сумку вскрывают, деньги пересчитывают, сверяют с препроводительной ведомостью. Если в результате проверки обнаружены расхождения — недостача, излишки — составляется соответствующий акт, делается отметка на 1-ми 2-м экземплярах. Если среди сданных с банк денежных средств обнаружены фальшивые денежные знаки, они изымаются и составляется соответствующий акт. Все акты составляются банком в одностороннем порядке и обжалованию не подлежат. После проверки деньги зачисляются на счет торгового предприятия, что подтверждается возвратом 2-го экземпляра ведомости в бухгалтерию предприятия.

В условиях рыночной экономики, когда получила широкое развитие мелкорозничная торговля, все чаще предприятия сдают денежные средства, полученные от реализации товаров, в учреждения банка самостоятельно. Такая операция оформляется в обычном порядке с составлением расходного кассового ордера, подтверждающего выбытие выручки из кассы. Вместе с тем при сдаче денег в банк представитель торгового предприятия заполняет объявление на взнос наличными.

Выдача денег под отчет

В заявлении от работника теперь не обязательно указывать сумму аванса и срок, на который его нужно выдать. Подпись руководителя на заявлении также не обязательна. Приказ о выдаче средств можно издать сразу на несколько человек. В приказе перечисляют фамилии работников, суммы и сроки выдачи денег под отчет.

Отменили трехдневный срок отчета по подотчетным суммам.

Теперь организации и ИП могут решать самостоятельно, через какой период времени работник должен сдать авансовый отчет. Выдавать деньги работнику снова можно даже тогда, когда он еще не отчитался за прошлые суммы.

Порядок оформления фонда

Выдача кассиру размена регулируется Типовыми правилами использования ККМ, установленными Минфином №104 от 30 августа 1993 года. В частности, речь об этом идет в пункте 3.8 и 3.8.1. В этих пунктах прописано, что кассир, в начале рабочего дня, должен получить все нужное для исполнения своей деятельности. В перечень необходимых предметов входят и разменные купюры. Выдаются деньги под роспись. Основание выдачи – расходного кассового ордера. Никаких документов больше оформлять не нужно. Составленные расписки и акты приема в данных обстоятельствах не будут иметь юридической силы. Второй шаг – внесение информации в кассовую книгу.

Формирование фонда выполняется на основании этих двух бумаг. Они подтверждают, что в кассе находятся именно деньги для размена, а не излишки. По завершении дня остаток сдается.

Для облегчения прохождения проверки рекомендуется издать локальный приказ о выдаче РФ. В нем указывается точная сумма налички для целей размена, условия выдачи денег, сдача по каждой ККТ. Копию Приказа и ордер рекомендуется хранить на месте установки кассы. Документы должны быть всегда под рукой. Нужно это для того, чтобы их можно было оперативно достать при проверке.

ВАЖНО! На выручку, облагаемую налогом, и разменные деньги составляются различные ордеры.

ВНИМАНИЕ! Если в компании работает несколько кассиров, нужно составить еще одну бумагу. В частности, это книга учета предоставленных денег. Составляется она по форме №КО-5.

Теперь о неприятном

Спойлер: государство хочет, чтобы бизнес работал по безналу.

Расходование денег из кассы

Не все деньги, которые поступили в кассу, можно взять и сразу истратить на какие-то цели. Фактически расходовать напрямую можно только выручку.

Хотя правила наличных расчетов (п. 1 Указаний ЦБ РФ от 09.12.2019 № 5348-У) и содержат еще несколько вариантов, на практике такие ситуации встречаются редко. Например: можно напрямую истратить наличку, поступившую по договору займа от МФО или ломбарда.

Получается, что если подотчетник сдал в кассу остаток средств, то выдать их, например, на зарплату или под отчет другому работнику, уже нельзя. Сначала деньги нужно положить на расчетный счет, а потом снова снять нужную сумму.

Выручку из кассы можно израсходовать на следующие цели:

- зарплата, пособия;

- оплата товаров, работ, услуг:

- выдача под отчет;

- возврат наличных авансов клиенту, если сделка была расторгнута;

- выдача средств на личные нужды предпринимателя.

Нельзя расходовать выручку на:

- покупку ценных бумаг;

- возвраты за товар, ранее оплаченный безналом;

- выплату дивиденды;

- выдачу займов;

- платежи по договору аренды.

Ограничение по расчетам наличными

Максимальная сумма расчетов наличными между организациями и ИП в рамках одного договора осталась прежней: 100 тысяч рублей.

И вообще с 10.01.2021 бизнес будут контролировать жестче. Все операции по снятию или внесению на счет наличных больше 600 тысяч рублей будут попадать «на карандаш». И тот факт, что операция связана с хоздеятельностью предприятия, в расчет приниматься не будет. Эту информацию банк обязан передать в Росфинмониторинг, который, в свою очередь, может оповестить ФНС.

Контроль качества денег

Кассир теперь обязан проверять платежеспособность денег.

Поврежденные, но платежеспособные банкноты и монеты нужно принять в кассу. Деньги проверяют по признакам из п. 1 Указаний Банка России от 26.12.2006 № 1778-У. В частности: купюры могут быть изношенными, потертыми, надорванными, а монеты иметь мелкие механические повреждения.

А вот выдавать из кассы деньги, которые имеют хотя бы одно повреждение из списка в п. 2.9 Положения ЦБ от 29.01.2018 № 630-П, нельзя. Речь идет в частности о купюрах с посторонними надписями, штампами, сквозными отверстиями.

Поврежденные деньги нужно сдавать в банк.