Начиная с 2014 г. действует обязательный порядок досудебного урегулирования налоговых споров (в т.ч. споров, связанных с несогласием налогоплательщиков с решениями налоговых органов по результатам налоговых проверок, актами налоговых органов ненормативного характера и действием или бездействием его должностных лиц). Обозначим основные этапы досудебного обжалования.

Благодаря действию Федерального закона от 02.07.2013 г. №153-ФЗ, с 1 января 2014 г. действует досудебный порядок обжалования для всей категории налоговых споров.

ПРИМЕР

Оспариваемое налогоплательщиком решение вынесено налоговой инспекцией 18.02.2013 г., а вручено 20.02.2013 г. представителю налогоплательщика.

Следовательно, оспариваемое решение вступает в законную силу в течение месяца со дня вручения, то есть 20.03.2013 г. В этом случае налогоплательщик может подать в вышестоящий налоговый орган апелляционную жалобу в срок до 20.03.2013 г. или жалобу на вступившее в законную силу решение инспекции в срок до 18.02.2014 г. Налогоплательщик направил жалобу бандеролью с объявленной ценностью 11.12.2014 г.

Таким образом, налогоплательщиком нарушен срок обжалования решения инспекции, установленный положениями ст.139 НК РФ. Учитывая изложенное, а также отсутствие ходатайства со стороны налогоплательщика о восстановлении пропущенного срока на подачу жалобы Управление ФНС России по г. Москве оставило жалобу без рассмотрения (решение АС г. Москвы от 07.05.2015 г. №А40-211031/2014).

Отсутствие причин к восстановлению срока может послужить основанием для отказа в удовлетворении заявления в судебном заседании в суде первой инстанции, поскольку в силу п. 1 ст.115 АПК РФ, лица, участвующие в деле, утрачивают право на совершение процессуальных действий с истечением процессуальных сроков.

К уважительным причинам пропуска срока относятся обстоятельства объективного характера, не зависящие от заявителя, находящиеся вне его контроля, при соблюдении им той степени заботливости и осмотрительности, какая требовалась от него в целях соблюдения установленного порядка (решение АС Ямало-Ненецкого АО от 30.01.2015 г. №А81-6309/2014).

При этом суды могут признать пропуск срока уважительным ввиду незначительности его нарушения, а также, если ранее уже оспаривалось подобное решение (решение АС Краснодарского края от 25.01.2016 г. №А32-30739/2015).

Порядок досудебного урегулирования налогового спора

Любо решение налогового органа налогоплательщик вправе оспорить как по форме, так и по содержанию. Процесс оспаривания решений налоговых органов возможен не только путем обращения в суд. Законом предусмотрены две процедуры: судебная и внесудебная. Какой стоит отдать предпочтение? Видится – досудебной. Это обусловлено временными, физическими и финансовыми затратами. Тем более, иск о нарушении процедуры принятия какого-либо налогового акта невозможно без предъявления досудебной претензии.

Итак, налогоплательщик принял решение о досудебном порядке урегулирования спора. Рассмотрим, какие действия в этом случае необходимо совершить лицу:

- Первоначально необходимо проанализировать полученный документ — закажите налоговый анализ уже сейчас, чтобы получить полную картину возникшей ситуации. Установить основание принятия акта, причину доначислений, пеней либо штрафа. Выяснить почему налоговый инспектор не учел доводы налогоплательщика, не применил налоговые льготы, не учел те или иные расходы предприятия. А уже после приступить к выполнению задачи по досудебному урегулированию налогового спора.

- Составить жалобу или апелляционную жалобу (далее по тексту – жалоба). Апелляционная жалоба подается на решение налогового органа, которое не вступило в силу. Вступает в силу такое решение по истечении 1 месяца со дня вручения его налогоплательщику. Просто жалоба подается на вступившее в законную силу решение соответствующего органа. Срок для подачи такой жалобы составляет 1 год.

- Далее необходимо подать жалобу на вынесенное решение в вышестоящий налоговый орган, через орган, где зарегистрирован налогоплательщик.

- После подачи жалобы в налоговый орган, в котором зарегистрирован налогоплательщик, она будет направлена в течение 3 рабочих дней в вышестоящий орган. Вышестоящий орган должен вынести решение по соответствующей жалобе лица. Это последнее звено в процедуре досудебного урегулирования спора с налоговой.

- После принятия решения вышестоящим налоговым органом оно подлежит вручению или направлению лицу, которое подало жалобу, в течение 3-х рабочих дней со дня принятия.

- В случае неудовлетворительных результатов досудебного урегулирования спора, налогоплательщик вправе обратиться в суд с помощью Адвокатского бюро «Кацайлиди и партнеры».

Обжалуя решение налогового органа в апелляционном порядке, налогоплательщик фактически продлевает срок вступления в силу решения налогового органа, которое вступит в силу только после вынесения решения по итогам рассмотрения апелляционной жалобы.

Внимание: смотрите видео про обжалование решения налоговой и участие адвоката в налоговой проверке. Подписывайтесь на канал YouTube для возможности получать бесплатные консультации по налогам и иным вопросам через комментарии к роликам:

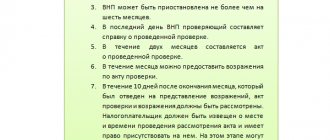

Сроки рассмотрения жалоб вышестоящим налоговым органом также зависят от вида жалоб

Так, жалобы на решения, вынесенные по результатам налоговых проверок, рассматриваются в течение одного месяца со дня их получения. Но при определенных обстоятельствах (например, если возникает необходимость в получении дополнительной информации от нижестоящих налоговых органов) данный срок рассмотрения может быть продлен руководителем (заместителем руководителя) налогового органа не более чем на один месяц.

По иным жалобам решения принимаются налоговым органом в течение 15 рабочих дней со дня их получения. В этом случае срок продления рассмотрения такой жалобы составляет не более 15 рабочих дней, а основания для продления те же, что и для рассмотрения жалоб по налоговым проверкам (абз. 2 п.6 ст.140 НК РФ).

Жалоба на решение либо иной акт ненормативного характера, принятые вышестоящим налоговым органом по итогам рассмотрения жалобы заявителя, может быть подана в ФНС РФ в течение трех месяцев со дня принятия такого решения по жалобе.

Критерии и классификация налоговых разногласий

В зависимости от того, кто из участников начал оспаривание определенного вопроса во взаимоотношениях сторон, конфликты налогового характера разделяются на возникшие по инициативе:

- оплачивающих обязательные бюджетные платежи или сборы, агентов;

- структур таможни или ФНС.

По основанию (предмету) выделяют типы споров:

- об обязанностях, правах сторон, участвующих в налоговых взаимоотношениях (спорных);

- о законности использования нормативного документа, касающегося налогов (сборов), бездействия или неправомерных действий уполномоченных лиц.

По взимаемым суммам конфликты разделяют на связанные с:

- удержаниями прямого типа, их расчетом и выплатами;

- косвенными выплатами, их расчетом и перечислением.

Предметом требований может служить заявление о:

- признании несоответствующими закону действий контролирующей структуры;

- несогласии с отказом контролирующего органа по возврату сумм, перечисленных в излишнем размере;

- обеспечении мер;

- признании (по итогам проверки) незаконными действий ФНС;

- начислении процентов за задержку перечисления средств из бюджета.

По способу разрешения ситуации делят на:

- подлежащие судебному расследованию (в суде общей юрисдикции, арбитражном, конституционном);

- решаемые административным (досудебным) порядком.

Возражаем против новых доказательств

Иногда налоговики при судебных разбирательствах представляют новые доказательства, которых ранее не было при проведении налоговой проверки. Компания имеет право возражать против их приобщения к материалам дела. В судебном разбирательстве могут быть представлены только те доказательства, которые были получены на стадии налогового контроля и проверки, то есть до вынесения решения налоговой инспекцией.

Важно! При таких обстоятельствах и сам налогоплательщик не сможет представить новые доказательства в суде. Поэтому нужно подбирать и представлять документы, которые действительно относятся к делу и были рассмотрены налоговой инспекцией до судебного разбирательства.

Однако законодательством не запрещено представление в суде новых доказательств, если они действительно влияют на исход дела и помогут суду принять верное решение. Суд может их как принять, так и отклонить, и это уже зависит непосредственно от судей. Как показывает судебная практика, этот вопрос достаточно спорный, а потому возможны оба варианта при разбирательстве.

Подводим итоги

Как видите, особых сложностей в досудебном рассмотрении налоговых споров на территории РФ не имеется. Главное в этой процедуре – грамотный подход и полное соблюдение законодательных норм. В общем случае досудебное урегулирование конфликтов в сфере налогообложения реализуется в 5 несложных этапов:

- Анализ возникшей проблемы с определением дальнейшего вектора действий по решению спора.

- Составление жалобы, ее оформление и подача.

- Ожидание рассмотрения поданных бумаг.

- Получение вердикта по итогам решения налогового спора в досудебном порядке.

- Реализация решения вышестоящих чинов или же его обжалование в суде или других госструктурах.

Резюмируя рассмотрение темы сегодняшней статьи, можно констатировать – нет необходимости бояться досудебного урегулирования налоговых конфликтов, так как данная процедура четко регламентируется законодательством РФ. Более того, реализуя ее в соответствии с приведенной сегодня статьей, в успешности процедуры обжалования не следует сомневаться, конечно, при наличии реальных нарушений со стороны налоговиков. Надеемся, представленный материал был для вас полезен и дал ответы на интересующие вопросы. Удачи в разрешении налоговых споров!

О досудебном решении конфликтов с ФНС:

Когда можно обратиться в суд

Подать иск против налоговой инспекции имеет право любое физическое или юридическое лицо, несогласное с ненормативными актами, действиями или решениями чиновников. Если налоговая инспекция неправомерно создает препятствия для предпринимательской деятельности, это тоже может стать предметом иска.

Сроки подачи искового заявления ограничены. У вас есть 3 месяца с момента, когда стало известно о нарушении прав и интересов. По истечении этого периода арбитражный суд не примет иск. В свою очередь, арбитражный суд должен рассмотреть заявление в течение 3 месяцев после подачи иска, и не просто рассмотреть, но и вынести определенное решение. Может оказаться, что решение суда первой инстанции не устроит одну из сторон. Тогда она может обжаловать его в апелляционном суде.

Действия компании после начала проведения налоговой проверки

Прежде чем представлять налоговому органу запрашиваемые документы и информацию, их необходимо тщательно анализировать, в том числе на предмет соответствия друг другу и действующему законодательству. Именно это является основной рекомендацией по предотвращению налоговых рисков.

| Обстоятельства | Случай |

| В документах содержится информация, которая может привести к двояким выводам, и они в конечном итоге будут трактоваться не в пользу компании. | Компания заявила налоговый вычет по НДС, приложив путевые листы, товарно-транспортные накладные и разъездные ведомости. Инспекцией было установлено, что путевые листы не содержат информации о маршруте и спидометре, товарно-транспортные накладные не подтверждаются документально, а в ведомостях не проставлена дата составления. В этой связи, в налоговом вычете было отказано, и суд такую позицию поддержал. |

| Доказательства, представленные компанией, противоречат друг другу. | Компании был доначислен налог на прибыль. В обоснование понесенных затрат она предоставила договор субподряда, счета-фактуры, справку о стоимости выполненных работ и затрат, а также акт о приемке выполненных работ. Однако наименования работ в акте выполненных работ субподрядчика отсутствовали в акте выполненных работ, выставленных компаний генподрядчику. Так же договор субподряда был подписан неустановленным лицом, так как подписант к этому времени умер. Суд решил, что документы противоречивые и доначисление обоснованно. |

Допросы должностных лиц

Отдельно стоит отметить, что при проведении проверки важное значение имеют допросы должностных лиц, которым могут быть известны важные для налогового контроля сведения. Категорически не допустимо, чтобы сотрудники давали показания без предварительной подготовки, а в определенных случаях без адвокатского сопровождения. Не убедительные показания, а также показания, из которых следует, что должностные лица не могут ответить на поставленные вопросы, сыграют злую шутку и в совокупности с другими доказательствами позволят сделать налоговым инспекторам вывод о том, что было допущено нарушение закона и получена необоснованная налоговая выгода.

В ходе проведения допросов лицо, выступающее в качестве свидетеля, довольно часто подвергается психологическому «прессингу» и давлению. Налоговые органы применяют методы запугивания и угрожают привлечением к уголовной ответственности в случае отказа от дачи показаний или дачи заведомо ложных показаний. Одним из любимых приемов инспекторов является обещание незамедлительно передать материалы проверки в органы внутренних дел для принятия решения о возбуждении уголовного дела.

Чтобы смягчить фактор давления со стороны налогового органа, необходима предварительная подготовка и адвокатское сопровождение. Кроме того, это позволит сотрудникам дать показания, которые могут наиболее благоприятным образом повлиять на итоговое решение.

Такой альтернативный способ доказывания как адвокатский опрос давно показал свою эффективность. Он представляет собой имитацию допросов налоговых органов со всеми уловками, которые хорошо знакомы опытным адвокатам.

В каких ситуациях необходима помощь налогового юриста

Любой бизнес стремится снизить расходы и увеличить доходы, и система налогообложения в этом играет немалую роль. Как не переплачивать налоги, но и не вызвать вопросов у ФНС? Как вести бизнес честно, но при этом хорошо зарабатывать? Для того чтобы удостовериться в правильности налоговой отчетности, предприниматели прибегают к аудиторским проверкам. Этот способ хорош для предупреждения возможных конфликтов с налоговой, но что делать, если проблемы уже возникли? Если по вашим данным сумма налогов одна, а инспекция начисляет другую? Как себя вести, если требуют предоставить документы и дать пояснения? Далеко не всегда диалог с налоговой проходит в пользу предпринимателя. Налоговая давно превратилась в надзирающий и карательный орган, а не организацию, которая оказывает содействие честному бизнесу. Автоматизированные системы легко выявляют недочеты и уклонения от налогов. Если от вас требуют дать пояснения, значит, у ФНС нашлись для этого основания. В каких ситуациях необходима помощь юриста по налоговым вопросам?

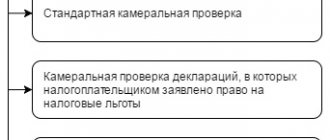

- Вам пришло уведомление о камеральной или выездной проверке. Как подготовиться, как себя вести во время проверок? Специалист проведет инструктаж и будет сопровождать вас во время визита инспекторов.

- Выявлены расхождения между вашими данными и данными налоговой инспекции. Здесь важно выявить причину расхождений, собрать доказательства, подтверждающие правильность ваших цифр.

- Вашу компанию привлекают к налоговой ответственности. Важно выяснить, по каким причинам, соблюдена ли строго установленная процедура.

- Возникли проблемы с применением БСО и ККТ.

- Вы получили отказ в возврате излишне уплаченных налогов или возмещении НДС.

В большинстве случаев обвинения возникают на основе сотрудничества с недобросовестными контрагентами. Часто налоговые органы принимают реальные фирмы за недобросовестные, что влечет за собой налоговые доначисления.