ЕНВД (единый налог на вмененный доход, или «вмененка») представляет собой систему налогообложения определенных видов деятельности, при которой сумма налога рассчитывается не с фактически полученной прибыли, а с вмененного дохода, то есть с дохода, который только предполагается получить.

Единый налог на вмененный доход – это сбор, величина которого не зависит от фактической выручки организации.

Его величина «вменяется» государством исходя из расчетных показателей. Отметим, что режим ЕНВД можно сочетать одновременно с ОСНО и УСН.

В чем отличие ЕНВД от других налоговых режимов

ЕНВД — особый налоговый режим. Его главное отличие от других налоговых режимов заключается в том, что расчет налога осуществляется не на основании реального дохода предпринимателя или компании, а с учетом потенциально возможного дохода.

Этот способ налогообложения привлекателен, конечно, не только для ФНС, но и для предпринимателей.

Потому как зарабатывать можно очень много, а отчислять в казну — фиксированную, и в большинстве случаев меньшую, чем, если бы уплачивались стандартные налоги, сумму.

Совмещение ЕНВД с иными налоговыми режимами

Налог на вменённый доход может быть совмещён с другими системами налогообложения (ОСН, УСН, ЕСХН).

Однако, нельзя применить два налоговых режима к одному виду деятельности одновременно. Также нужно вести раздельный налоговый учёт по каждой системе налогообложения.

Раздельный учёт на ЕНВД

Использование нескольких режимов, требует отделять по ним доходы и расходы. С доходами ситуация довольно проста, а вот разделение расходов имеет ряд нюансов.

Сложно отнести расходы на зарплату работников, занятых во всех видах деятельности, к конкретному налоговому режиму. В качестве примера таких работников можно привести бухгалтера и директора. В этом случае расходы на них нужно делить на две части пропорционально размеру доходов от обоих видов деятельности.

Уведомление налоговой инспекции о начале применения ЕНВД

Для того, чтобы начать применять ЕНВД, необходимо написать заявление, с целью уведомления налоговых органов о начале применения ЕНВД.

Заявление подается по строго установленной форме, для ИП — это ЕНВД-2, для организаций — ЕНВД-1.

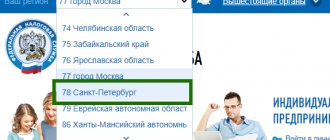

Подавать заявление необходимо в налоговую инспекцию по месту регистрации ИП и ООО или по месту ведения деятельности.

Датой начала использования ЕНВД будет дата, указанная в заявлении налогоплательщика.

Главное условие заключается в том, чтобы налогоплательщик успел встать на учет по ЕНВД в течение 5 дней после начала такой деятельности.

Ставка налога

Ставка налога по этой системе равняется 15 процентам от вмененного дохода, налог расчитываетя и уплачивается независимо от того велась деятельность или нет. Если Вы встали на учет как плательщик данного налога, то обязаны уплатить его в бюджет, остановка оплаты происходит только в случае снятия с учета в ИФНС как плательщика налога на вмененный доход.

Важно! Для применения «вмененки» нужно подать заявление в ИФНС по форме ЕНВД-1 в течение пяти рабочих дней с даты начала деятельности, подпадающей под этот налог. Для снятия с учета по этой системе налогообложения подается заявление ЕНВД-3 также в срок не более пяти дней с даты прекращения.

Формы заявлений приводятся в Приказе налоговой от 11.12.2012 N ММВ-7-6/941.

В каких случаях предприятие не сможет применять ЕНВД

Существуют случаи, когда предприятие не сможет применять ЕНВД.

Не могут использовать «вмененку»:

- крупные налогоплательщики;

- организации, которые работают в сфере общественного питания, соцобеспечения; образовательные и медицинские учреждения;

- фирмы, в которых работает более 100 человек;

- предприятия, где 25% уставного капитала принадлежит другим компаниям (исключения изложены в ст. 346.26 НК);

- фирмы, что участвуют в передаче в аренду газозаправочной или заправочной станции.

Переход на ЕНВД возможен в том случае, если фирма начала вести вид деятельности, который облагается таким видом налога.

Условия применения ЕНВД

Деятельность по оказанию бытовых услуг подпадает под ЕНВД, если услуги:

- платные;

- оказаны гражданам по договорам бытового подряда или договорам возмездного оказания бытовых услуг;

- входят в перечень услуг, предусмотренный Общероссийским классификатором услуг населению (ОКУН).

Об этом сказано в статье 346.27 Налогового кодекса РФ.

Если какое-либо из перечисленных условий не выполняется, применять ЕНВД организация не вправе. В таком случае с доходов от деятельности по оказанию бытовых услуг налоги нужно платить в соответствии с общей или упрощенной системой налогообложения. Аналогичные разъяснения содержатся в письмах Минфина России от 13 мая 2010 г. № 03-11-06/3/72, от 24 июля 2008 г. № 03-11-04/3/354 и от 28 мая 2008 г. № 03-11-04/3/254.

Применение ЕНВД не зависит от формы расчетов с заказчиками (наличная, безналичная, с использованием пластиковых карт, смешанная). Такой вывод следует из положений абзаца 7 статьи 346.27 Налогового кодекса РФ и подтверждается Минфином России (письма от 6 июня 2008 г. № 03-11-05/139, от 5 июня 2008 г. № 03-11-05/138 и от 18 февраля 2008 г. № 03-11-04/3/74).

Если организация оказывает бытовые услуги, поименованные в ОКУН, как гражданам, так и организациям, то она должна вести раздельный учет по деятельности, облагаемой ЕНВД, и по деятельности, в отношении которой применяются иные режимы налогообложения (письмо Минфина России от 27 июля 2011 г. № 03-11-06/3/88).

Ситуация: подпадают ли под ЕНВД бытовые услуги, оказанные гражданину, но оплаченные за него организацией?

Нет, не подпадают.

В целях применения ЕНВД бытовыми являются платные услуги, которые:

- оказываются гражданам (по договорам бытового подряда или договорам возмездного оказания бытовых услуг);

- предусмотрены ОКУН (за исключением услуг ломбардов, услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств, услуг по изготовлению мебели и услуг по строительству индивидуальных домов).

Это следует из положений статьи 346.27 Налогового кодекса РФ.

Из буквального толкования статей 730 и 779 Гражданского кодекса РФ следует, что оказанная услуга должна быть оплачена непосредственно ее заказчиком. В рассматриваемой ситуации заказчиками услуг являются граждане. В связи с этим бытовые услуги, оплаченные за граждан организациями, под ЕНВД не подпадают. Такая позиция подтверждается письмами Минфина России от 13 мая 2010 г. № 03-11-06/3/72, от 24 июля 2008 г. № 03-11-04/3/354 и от 28 мая 2008 г. № 03-11-04/3/254.

Совет: есть аргументы, позволяющие организации платить ЕНВД с бытовых услуг, оказанных гражданину, но оплаченных за него организацией. Они заключаются в следующем.

Во-первых, понятие «бытовые услуги» прописано в статье 346.27 Налогового кодекса РФ. Поэтому применять в налоговых правоотношениях понятия других отраслей законодательства нельзя (п. 1 ст. 11 НК РФ).

Во-вторых, даже если признать ссылку на статью 730 Гражданского кодекса РФ обоснованной, такие операции все равно могут облагаться ЕНВД. Дело в том, что статья 313 Гражданского кодекса РФ разрешает исполнять обязанности по договору иным лицам, которые не являются сторонами соглашения. Следовательно, оплатить услуги, оказанные гражданину, может третье лицо, например организация. В этом случае считается, что оплату произвел именно заказчик (в рассматриваемой ситуации – гражданин). В статье 730 Гражданского кодекса РФ нет запрета на применение статьи 313 Гражданского кодекса РФ, то есть на оплату услуг третьим лицом.

В-третьих, статья 430 Гражданского кодекса предусматривает возможность заключения договора в пользу третьего лица. То есть организация может оказывать услуги гражданам по договорам, заключенным с другими организациями. При этом для целей применения спецрежима не имеет значения, кем является гражданин по договору на оказание бытовых услуг – одной из сторон, или третьим лицом, в пользу которого заключен такой договор. Также неважно, оплачивает человек бытовые услуги за счет своих средств или нет. Определяющим критерием служит тот факт, что гражданин выступает непосредственным потребителем бытовой услуги.

Таким образом, бытовые услуги, оказанные гражданину, но оплаченные за него организацией, подпадают под ЕНВД.

Скорее всего, налоговая инспекция будет настаивать на том, что с доходов от оказания бытовых услуг, оказанных гражданам, но оплаченных организациями, налоги нужно платить в соответствии с общей или упрощенной системой налогообложения. Поэтому, если организация воспользуется приведенными аргументами, такую позицию ей придется отстаивать в суде. В арбитражной практике есть примеры судебных решений, в которых признается, что услуги, оказанные гражданам по договорам, заключенным и оплаченным организациями, подпадают под ЕНВД (см., например, п. 6 информационного письма Президиума ВАС РФ от 5 марта 2013 г. № 157, определение ВАС РФ от 22 августа 2007 г. № 9771/07, постановление ФАС Поволжского округа от 20 апреля 2007 г. № А49-5807/06-271А/22). Кроме того, некоторые суды считают: если бытовые услуги будут оказаны гражданину, им же оплачены, но впоследствии расходы ему будут компенсированы за счет бюджетных средств, организация, оказавшая эти услуги, также вправе платить ЕНВД (см., например, постановление ФАС Восточно-Сибирского округа от 31 мая 2006 г. № А33-29874/05-Ф02-2484/06-С1).

На уплату ЕНВД с деятельности по оказанию бытовых услуг не переводятся:

- услуги ломбардов;

- услуги по ремонту, техническому обслуживанию и мойке автотранспортных средств (для целей ЕНВД эти услуги рассматриваются как самостоятельный вид деятельности);

- услуги по изготовлению мебели;

- услуги по строительству индивидуальных домов.

Об этом сказано в абзаце 7 статьи 346.27 Налогового кодекса РФ.

Кроме того, под ЕНВД не подпадает деятельность, осуществляемая крупнейшими налогоплательщиками, а также организациями в рамках договоров простого товарищества (о совместной деятельности), доверительного управления имуществом (п. 2.1 ст. 346.26 НК РФ). Следовательно, если бытовые услуги оказываются в рамках таких договоров, применять ЕНВД нельзя. В этом случае налоги нужно платить в соответствии с общим режимом налогообложения или по упрощенке.

Основные виды деятельности, при ведении которых может применяться ЕНВД

Перечислим основные виды деятельности, при ведении которых ИП и ООО могут применять ЕНВД. Это:

- предоставление бытовых услуг;

- ветеринарных услуг;

- проведение ремонта автотранспорта, мойки машин;

- автостоянка;

- оказание услуг по пассажиро- и грузоперевозкам;

- осуществление розничной торговли;

- ведение бизнеса, связанного с общепитом;

- размещение наружной рекламы, ее распространение;

- предоставление в аренду торговых мест.

Отметим, что полный перечень видов деятельности, которые попадают под применение ЕНВД, указан в главе 26.3 НК.

Важнейший нюанс: если ИП или ООО ведет деятельность по нескольким направлениям, то единый налог на вмененный доход уплачивается за каждое из них.

При этом сферы предпринимательской деятельности указываются при регистрации бизнеса в соответствующих документах (или добавляются по ходу деятельности).

Это правило можно дополнить еще одним. Если одни виды деятельности попадают под ЕНВД, а другие — нет, то налогообложение по каждому идет раздельное.

Виды деятельности и ЕНВД

Когда речь заходит о едином налоге, то его плательщиками считаются те, кто осуществляет соответствующие виды деятельности в конкретном регионе. В целом же к таким видам деятельности, попадающим под ЕНВД, относятся те, которые указаны в пункте 2 ст.346.26 Налогового Кодекса, а именно:

- Оказание бытовых услуг физическим лицам. К таким услугам относятся: пошив и ремонт меховых, швейных, текстильных и трикотажных изделий, пошив и ремонт обуви, изготовление предметов металлической галантереи и металлоизделий (номерных знаков, ключей, указателей), ритуальные услуги и производство ритуальных предметов (гирлянд, венков, оград, памятников), изготовление и установка окон, дверей, жалюзи в квартирах, ремонт бытовой техники, производство игрушек и игр (кроме компьютерных), прием стеклотары и вторсырья (кроме металлического лома), резка и обработка стекла и зеркал, остекление окон, дверей, ремонт и строительство жилых домов, услуги озеленения, репетиторство, тренерство и услуги по обучению в платных студиях, кружках, спортивных секциях, услуги дизайна и художественное оформление, уборка жилых помещений, присмотр за детьми и больными, выполнение сварочных, монтажных, электромонтажных, сантехнических работ, услуги платных туалетов, бань, массажных салонов, парикмахерских, ветеринарные услуги, переработка и сбыт сельскохозяйственной продукции (производство полуфабрикатов, хранение, транспортировка, упаковка), частная медицинская, фармацевтическая, детективная практика, выпас скота, ведение охотничьего хозяйства, услуги по мелиорации, агрохимии, механизации, осуществление охраны, патрулирования, переноса багажа на вокзалах и в аэропортах, услуги звукозаписи, фотопечати, производство и прокат фильмов, граверные, полиграфические, переплетные и копировально-множительные работы.

- Оказание услуг по техническому обслуживанию, ремонту, мойке автотранспорта и мототранспорта. В виды деятельности для ЕНВД 2014 включено и платное проведение технического осмотра автомобилей. Кроме того, под ЕНВД попадает также размещение рекламы на транспортных средствах.

- Оказание автотранспортных услуг. Услуги по перевозке пассажиров и грузов для физических лиц (только в том случае, если индивидуальный предприниматель или предприятие имеет на условиях аренды или владения не более двадцати транспортных средств), такие же услуги для юридических лиц (возможен только безналичный расчет), доставка товаров оптовым продавцам, международные перевозки по договорам с иностранными заказчиками.

- Услуги аренды и временного проживания. Индивидуальные предприниматели и организации могут сдавать в аренду принадлежащие им здания как физическим, так и юридическим лицам и разрешать проживание там в том случае, если это объект гостиничного типа и проживать там будут физические лица, а площадь спальных помещений по каждому объекту не будет превышать 500 квадратных метров.

- Оказание физическим лицам услуг общепита (в том числе изготовление кулинарной продукции, выпечка хлеба). Могут оказываться в специализированных торговых залах или через объекты, которые не имеют зала обслуживания (в том случае, если торговая точка находится в торговом центре, а не в ларьке).

- Розничная торговля. Оказание услуг торговли разрешено как в условиях стационарной торговой сети (площадь торгового зала должна быть не более 150 квадратных метров), так и организованной по принципу развозной (разносной) торговли или продажи товаров через торговые автоматы, а также разрешена продажа товара по госконтрактам (договорам поставки) с бюджетными организациями.

- Услуги аренды мест для стоянки. ЕНВД распространяется и на аренду нежилых помещений или земельных участков при передаче их для организации мест для стоянки (кроме штрафных стоянок).

Расчет ЕНВД

Расчет вмененного дохода ведется по особой формуле. Для расчета налога ЕНВД за месяц базовую доходность (она зафиксирована законодательно для каждого вида деятельности) необходимо умножить на величину физического показателя и на коэффициенты К1 и К2 (в каждом регионе он свой).

Затем нужно полученное число разделить на количество календарных дней месяца и умножить на количество дней, когда компания вела вмененную деятельность.

Так получается сумма вмененного дохода. В свою очередь как таковой ЕНВД, подлежащий уплате в ФНС, — это 15% от нее, умноженные на 3 (так как налог исчисляется ежеквартально).

Величина каждого из компонентов формулы определяется государством и зависит, главным образом, от вида деятельности и тех ресурсов, которые приносят предпринимателю прибыль.

Базой для исчисления физического показателя может быть персонал, оказывающий услуги.

Или же, например, торговая площадь, на которой ведутся продажи. Базовая доходность в первом случае — это 7500 руб. (в расчете на одного специалиста), во втором — 1800 руб. (на 1 кв. м. площади помещения) в месяц.

Таким образом, при расчетах сумм налога учитываются физические показатели и базовая доходность.

Расчетные нюансы

Принцип расчета налога при вмененке от категории бытовых услуг, фактических объемов деятельности и прочих переменных не зависит. Он регламентирован налоговым законодательством. Формула является обязательной к применению. Отступление от нее приводит к ошибкам исчисления, недоимкам или переплатам. Если налоговая база занижена и сумма ЕНВД меньше актуальной, налогоплательщика ждут штрафные санкции.

При расчете налога используется несколько регламентированных показателей. Условный базовый доход является основным, утверждается НК. Физический показатель коррелирует с конкретным видом деятельности. Региональный коэффициент, как правило, снижает налоговую нагрузку для предпринимателей, зарегистрированных и оказывающих бытовые услуги на определенной территории. Коэффициент-дефлятор, установленный Минэкономразвития, варьируется в пределах 15-7,5% в зависимости от значимости направления деятельности.

Детальнее стоит рассмотреть физический показатель применимо к бытовым услугам. Он определяется по количеству сотрудников, задействованных в оказании услуг (включая ИП).

Льготы для плательщиков ЕНВД

Плательщики ЕНВД освобождены от уплаты НДС, налога на прибыль или НДФЛ, имущественного налога.

Стоит отметить, что на ЕНВД невозможно учесть понесенные расходы.

Взносы в ПФР, ФСС и ФОМС платятся по общим правилам.

Необходимо перечислять НДФЛ, если компания выступает в роли налогового агента.

При этом вмененные налоги можно уменьшить на уплаченные страховые взносы в фонды за ИП и работников. Правда, только за тех людей, чья работа прямо связана с деятельностью, облагаемой ЕНВД.

То есть сумма единого налога может быть уменьшена на размер перечисленных взносов:

- на страхование в Пенсионный фонд;

- на обязательное страхование от профзаболеваний и несчастного случая;

- суммы пособий по временной нетрудоспособности;

- суммы на личное страхование.

При этом ИП с работниками и ООО могут уменьшить налог с ограничениями до 50%.

Для ИП без работников ограничений не предусмотрено, они уменьшают налог до 100%.

То есть, если ИП не имеет наемных сотрудников, то он может уменьшить ЕНВД на сумму сборов, уплаченных в ПФР и ФСС за себя. Причем в полном объеме.

В свою очередь, если есть работники по найму, то использовать для уменьшения ЕНВД предприниматель может только взносы за них. Те, что сделаны за себя — брать в расчет нельзя.

Декларация по единому налогу и срок для уплаты

Декларация по единому налогу сдается каждый квартал до 20 числа месяца после окончания квартала, то есть за первые три месяца года — до 20 апреля, за полугодие — до 20 июля, за третий квартал — до 20 октября и за год нужно подать отчет до 20 января следующего года. Причем срок сдачи — одинаковый как для бумажной так и для электронной формы.

Важно! Срок сдачи может быть перенесен только в том случае, если основной срок выпадет на воскресенье или субботу. В такой ситуации сдача переносится на первый день рабочий после выходного.

Для уплаты налога срок почти тотже, что и для подачи отчета, но на пять дней позже, то есть 25 января, 25 апреля, 25 июля и 25 октября соответственно.

Налоги, которые не платят при ЕНВД

Налоги, которые не платят фирмы

Фирмы, переведенные на «вмененку», перестают платить:

- налог на прибыль;

- НДС. Исключением является ситуация, когда фирма ввозит товары на территорию РФ и иные территории, находящиеся под ее юрисдикцией (в том числе через территорию Особой экономической зоны (ОЭЗ) в Калининградской области). В этом случае должна уплатить НДС.

С 1 июля 2014 года организациям, а с 1 января 2015 года и индивидуальным предпринимателям, уплачивающим ЕНВД придется платить налог на имущество. Но касается это только отдельных объектов, налоговая база по которым определяется как их кадастровая стоимость (п. 3 ст. 2 Федерального закона от 2 апреля 2014 г. № 52-ФЗ). К ним относятся:

- административно-деловые и торговые центры;

- нежилые помещения, предназначенные для размещения офисов, торговых объектов, объектов общепита и бытового обслуживания;

- объекты недвижимости иностранных компаний, которые не имеют в России постоянных представительств, а также объекты, не относящиеся к деятельности иностранной компании через постоянное представительство в России;

- жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов основных средств по правилам бухгалтерского учета.

Эти объекты недвижимости должны быть расположены в регионах, в которых местные власти до 1 января 2014 года приняли решение о переводе их на новый способ расчета налога на имущество, то есть исходя из кадастровой стоимости. Кроме того, не позднее 1 января 2014 года указанные объекты должны быть включены в перечень объектов недвижимого имущества (пп. 1 п. 7 ст. 378.2 НК РФ). Организации-«вмененщики» платят налог на имущество только в отношении объектов недвижимости, включенных в этот перечень. Если по состоянию на 1 января текущего года объекта нет в перечне, определенном субъектом РФ, или не определена его кадастровая стоимость, налог за этот год надо рассчитывать и платить исходя из балансовой стоимости объекта.

Авансовый платеж по налогу на имущество за 9 месяцев 2014 года рассчитывается как одна четвертая кадастровой стоимости объекта недвижимости по состоянию на 1 января 2014 года, умноженная на ставку налога на имущество.

Сумма налога за 2014 год рассчитывается за период с 1 июля по 31 декабря 2014 года как одна вторая стоимости объекта, умноженная на ставку налога за минусом исчисленной суммы авансового платежа за 9 месяцев 2014 года (письмо Минфина России от 2 июня 2014 г. № 03-05-05-01/26195).

Обратите внимание

Если организация совмещает «вмененку» с другими режимами налогообложения, то налог на имущество в отношении недвижимости, включенной в упомянутый перечень, нужно определять исходя из ее кадастровой стоимости.

Если объект недвижимости отсутствует в перечне, то налог на имущество определяется исходя из его среднегодовой стоимости с учетом доли выручки, полученной от «вмененной» деятельности (или с учетом доли площади объекта недвижимости, приходящейся на «вмененную» деятельность).