БЛИЦ! К1 — это федеральный коэффициент, обновляется ежегодно. Значение на 2022 год — 2,005. К2 — это региональный коэффициент, его нужно уточнять в органах местного самоуправления, для каждого региона он свой. Зависит как от вашего региона (иногда даже от муниципального района), так и от вида деятельности, которым вы занимаетесь.

Перед тем, как окончательно остановить свой выбор на каком-либо налоговом режиме, начинающим предпринимателям, да и тем, кто просто решил перейти с одной налоговой схемы на другую, предварительно следует досконально изучить особенности каждой из систем налогообложения, действующих в России, поскольку все они имеют свои тонкости и нюансы. Не является исключением и ЕНВД. Например, при расчете единого налога на вмененный доход бухгалтеру необходимо обязательно учитывать специальные корректирующие коэффициенты К1 и К2.

Коэффициент К1: что это такое и для чего он нужен

Корректирующий коэффициент К1 или, как его еще называют на профессиональном языке, коэффициент-дефлятор отображает размер инфляции. Устанавливается он сроком на один год и подлежит к применению на всей территории Российской федерации.

По закону, расчетом коэффициента К1 занимается Министерство экономического развития России и оно же специальным приказом обязано публиковать его значение на будущий год, причем не позднее 20 ноября года текущего. Если данная процедура не была проведена, то происходит автоматическая пролонгация прошлогодних значений.

Суть расчета коэффициента К1 довольно проста: коэффициент за прошедший год умножается на коэффициент года предстоящего. Правда, предварительная работа намного сложнее: министерским работникам приходится провести тщательный анализ стоимости потребительской корзины и ее изменения в течение года. Как замечают практикующие бухгалтеры, каждый год К1 растет, что в общем, не удивительно, поскольку цены на товары и услуги год от года также увеличиваются.

Налоговая база: базовая доходность и физические показатели

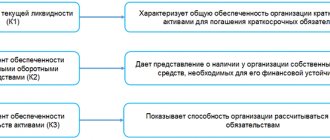

При рассчитывании Единого налога на вмененный доход регуляторами учитывается базовая доходность по тому или иному виду деятельности. Базовая доходность – это предполагаемый месячный доход, соответствующий некоему определенному физическому показателю. В свою очередь, единицей физического показателя могут быть:

- индивидуальные предприниматели и наемные работники,

- торговые места,

- транспортные средства (автомобили и иные),

- площадь торговых помещений, т.е. квадратные метры.

Чтобы было понятнее, приведем примеры: для ветеринарных и бытовых услуг физическим показателем будет число сотрудников, для продуктовых сетей – квадратные метры, для транспортных предприятий в свою очередь — количество задействованных в работе автомобилей и т.д.

Налоговая база = базовая доходность х физические показатели.

В отдельном материале приведена таблица значений базовой доходности и физических показателей в зависимости от вида предпринимательской деятельности.

Важно! Случается, что в налоговом периоде происходит изменение величины физического показателя. При такой ситуации, учитывать это изменение для расчета суммы ЕНВД надо с начала того месяца, в котором оно и произошло.

Физический показатель и базовая доходность каждого вида деятельности, подпадающего под ЕНВД, устанавливаются в соответствующей статье Налогового кодекса РФ.

ВНИМАНИЕ! Именно базовую доходность нужно корректировать на коэффициенты К1 и К2. Благодаря этим коэффициентам можно учесть влияние внешних факторов на получаемую бизнесменами прибыль.

Кстати говоря, поскольку базовый доход рассчитывается, исходя из месячного периода, то при определении налоговой базы, которая на ЕНВД, как известно, равна кварталу его надо увеличивать в три раза (т.е. на три календарных месяца).

ПРИМЕР РАСЧЕТА

Сравним, как изменится налоговое бремя плательщиков ЕНВД при увеличении показателя К1. Представим, что индивидуальный предприниматель оказывает услуги по ремонту обуви, на него работают 2 сапожника. Базовая доходность его деятельности («бытовые услуги») в месяц, согласно НК РФ будет составлять 7500 рублей. Пусть в данном регионе К2 равен 1, а налоговая ставка максимальна – 15%. Для простоты расчетов будем считать, что предприниматель не пользуется льготами за компенсацию уплаты страховых взносов.

Посчитаем, какой налог должен заплатить ИП за 1 квартал 2018 года, когда еще действует показатель К1 прошлого года – 1,798. Сначала вычислим налоговую базу: (7500 × 1 × 1,798 × (2 + 2 + 2 (чел.)) × 3 = 242 730 руб. Умножим ее на налоговую ставку: 242 730 х 15 % = 36 409 руб. (с округлением, как требует НК РФ).

Теперь посмотрим, как изменится этот показатель с ростом К1 до 1,868 – вычислим величину платежа ЕНВД за 2 квартал. Налоговая база составит (7500 × 1 × 1,868 × (2 + 2 + 2 (чел.)) × 3 = 252 180 руб. Берем 15% от этой суммы: 252 180 х 15% = 37 827 руб.

Таким образом, ежеквартальный платеж возрастет на 1418 руб., а по итогам 2022 года данному ИП придется платить примерно на 4254 рубля больше, чем раньше.

Размеры К1 и К2

Величины К1 и К2 ЕНВД в 2022 году следует рассматривать по отдельности. К1 — федеральный коэффициент-дефлятор. Налоговым законодательством предусмотрено, что его утверждает федеральная власть с учетом роста инфляции. Ниже представлена таблица, позволяющая понять, как менялся этот показатель на протяжении последних лет. Хотя некоторое время назад чиновники делали поблажки и не увеличивали коэффициенты, сейчас никаких уступок бизнесу не делают.

| Период | Величина К1 | Реквизиты приказов Минэкономразвития РФ, утвердившие показатели |

| 2020 | 2,009 | От 21.10.2019 № 684 |

| 2019 | 1,915 | От 30.10.2018 № 595 |

| 2018 | 1,868 | От 30.10.2017 № 579 |

| 2017 | 1,798 | От 03.11.2016 № 698 |

| 2016 | 1,798 | От 18.11.2015 № 854 |

| 2015 | 1,798 | От 29.10.2014 № 685 |

| 2014 | 1,672 | От 07.11.2013 № 652 |

| 2013 | 1,569 | От 31.10.2012 № 707 |

Материал по теме 30 фактов о ЕНВД

Если говорить про корректирующий коэффициент К2 в 2022 году для ЕНВД, то его утверждают региональные власти. Законотворческая и исполнительная власти субъекта РФ уполномочены максимально учитывать все условия, в которых работают предприниматели: «доходность» места расположения объекта, маршруты перевозок, количество потенциальных покупателей, их платежеспособность, сезонность и график работы.

В п. 7 ст. 346.29 НК РФ установлено, что пределы коэф К2 для ЕНВД на 2022 год — от 0,005 до 1. То есть региональным властям разрешено либо понижать максимальную сумму налога для бизнеса, либо сохранять ее на предельном уровне. Сами субъекты РФ используют региональный дефлятор, чтобы влиять на решения предпринимателей, где прибыльнее открывать бизнес и в какой конкретно сфере. По установленным показателям легко заметить, что для сельских местностей коэффициент К2 для ЕНВД на 2022 год ниже, чем для городов, а оказание бытовых услуг, к примеру, значительно выгоднее пассажирских перевозок. Предлагая более низкие налоги тем ИП и компаниям, которые согласны работать в небольших населенных пунктах, чиновники стимулируют развитие бизнеса в определенной сфере и местности.

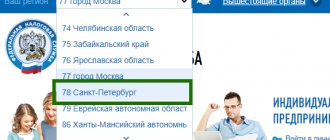

Но поскольку показатели утверждают местные власти, корректирующий коэффициент К2 в 2022 году для ЕНВД в Санкт-Петербурге отличается от того, который действует в Ленобласти или Карелии. Более того, даже в пригородах Северной столицы величины отличаются в зависимости от вида предпринимательской деятельности и предполагаемой чиновниками базовой доходности.

Посмотрим на конкретных примерах, как отличается К2 ЕНВД в 2020 году в СПб и Сосновоборском городском округе Ленобласти (в каждом округе утверждены отдельные величины) в зависимости от вида деятельности и места оказания услуг. Подчеркиваем, что представленный список является неполным. Приведенные значения — выдержки из актуальной редакции Закона Санкт-Петербурга от 17.06.2003 № 299-35 и решения Совета депутатов муниципального образования Сосновоборского городского округа Ленинградской области от 16.10.2007 № 130.

| Вид предпринимательской деятельности | Значения коэффициента К2 в Санкт-Петербурге | Коэффициент К2 по ЕНВД на 2022 год в Ленинградской области (только для Сосновоборского городского округа) | ||

| для муниципальных округов | для городов и поселков | при заработной плате больше регионального МРОТ либо у ИП нет наемных работников | при заработной плате меньше регионального МРОТ | |

| Ремонт обуви | 0,4 | 0,2 | 0,31 | 0,63 |

| Оказание ветеринарных услуг |

|

|

| 1,0 |

| Размещение рекламы на транспортных средствах | 1,0 | 1,0 | 0,21 | 0,42 |

| Ремонт, техобслуживание и мойка автотранспортных средств | 1,0 | 1,0 | 0,52 | 1,0 |

| Перевозка грузов | 1,0 | 1,0 |

| 1,0 |

| Перевозка пассажиров | 0,25 | 0,25 |

|

|

Важно понимать, что самостоятельно производить расчет К2 ЕНВД в 2020 году не надо — это не предусмотрено законом. Предприниматели, конечно, вправе «не заморачиваться» и платить с учетом К2, который равен 1. Но это приведет к переплате, а возвратить лишнюю сумму сложно.

Поэтому заранее узнайте нужный в вашем случае показатель. В этом поможет наша таблица К2 по ЕНВД на 2022 год по регионам со ссылками на действующее законодательство в каждом субъекте.

| 01 | Адыгея |

| 02 | Башкортостан |

| 03 | Бурятия |

| 04 | Республика Алтай |

| 05 | Дагестан |

| 06 | Ингушетия |

| 07 | Кабардино-Балкарская Республика |

| 08 | Калмыкия |

| 09 | Карачаево-Черкесская Республика |

| 10 | Карелия |

| 11 | Коми |

| 12 | Республика Марий Эл |

| 13 | Мордовия |

| 14 | Республика Саха (Якутия) |

| 15 | Республика Северная Осетия — Алания |

| 16 | Татарстан |

| 17 | Тыва |

| 18 | Удмуртия |

| 19 | Хакасия |

| 20 | Чечня |

| 21 | Чувашская Республика |

| 22 | Алтайский край |

| 23 | Краснодарский край |

| 24 | Красноярский край |

| 25 | Приморье |

| 26 | Ставрополье |

| 27 | Хабаровский край |

| 28 | Амурская область |

| 29 | Архангельск и Ненецкий АО |

| 30 | Астрахань |

| 31 | Белгород |

| 32 | Брянск |

| 33 | Владимир |

| 34 | Волгоград |

| 35 | Вологда |

| 36 | Воронеж |

| 37 | Ивановская область |

| 38 | Иркутская область |

| 39 | Калининград |

| 40 | Калуга |

| 41 | Камчатский край |

| 42 | Кемеровская область |

| 43 | Киров |

| 44 | Кострома |

| 45 | Курган |

| 46 | Курская область |

| 47 | Ленинградская область |

| 48 | Липецк |

| 49 | Магадан |

| 50 | Московская область |

| 51 | Мурманск |

| 52 | Нижегородская область |

| 53 | Новгород |

| 54 | Новосибирск |

| 55 | Омск |

| 56 | Оренбург |

| 57 | Орловская область |

| 58 | Пенза |

| 59 | Пермь |

| 60 | Псков |

| 61 | Ростов |

| 62 | Рязань |

| 63 | Самара |

| 64 | Саратов |

| 65 | Сахалин |

| 66 | Свердловск |

| 67 | Смоленск |

| 68 | Тамбов |

| 69 | Тверь |

| 70 | Томск |

| 71 | Тульская область |

| 72 | Тюмень |

| 73 | Ульяновск |

| 74 | Челябинск |

| 75 | Забайкальский край |

| 76 | Ярославль |

| 77 | г. Москва |

| 78 | г. Санкт-Петербург |

| 79 | Еврейская автономная область |

| 86 | Ханты-Мансийский автономный округ — Югра |

| 87 | Чукотский АО |

| 89 | Ямало-Ненецкий автономный округ |

| 91 | Крым |

| 92 | г. Севастополь |

Коэффициент К2: условия и его особенности

Этот коэффициент, также являющийся корректирующим, в отличие от К1, учитывает сразу множество внешних факторов, которые так или иначе способны повлиять на предпринимательскую деятельность предприятия или ИП, работающего по ЕНВД.

К таким факторам относятся:

- режим работы организации или индивидуального предпринимателя;

- сезонность;

- зарплата сотрудников;

- спектр предлагаемых товаров, услуг и выполняемых работ;

- доходность;

- конкретное место (адрес, район) осуществления коммерческой деятельности;

- площадь используемых рекламно-информационных полей и их разновидность;

- другие факторы.

Вышеперечисленные условия, которые учитываются коэффициентом К2, ничем не ограничены, поэтому список их может быть продолжен.

Связано это с тем, что К2 устанавливается в каждом регионе индивидуально представительными органами городских округов, муниципальных районов и т.д. с учетом особенностей данных территорий.

Кстати говоря, по закону, регионы могут и не устанавливать это понижающий коэффициент, но, как правило, местные власти все же идут навстречу представителям малого и среднего бизнеса, которые в основном и работают по ЕНВД.

К СВЕДЕНИЮ! Корректирующий коэффициент К2 считается понижающим. Его роль заключается в уравнивании коммерсантов, работающих в разных условиях.

Например, это важно для тех, кто ведет бизнес не в мегаполисах, а в маленьких деревнях и поселках. Данный коэффициент разрабатывается местными властными структурами и зависит от экономической обстановки в регионе. Причем, представители бизнес-сообщества вправе влиять на размер коэффициента через прямое обращение в муниципальные органы.

Данный коэффициент может равняться 1, если применять понижение не планируется, либо быть меньше 1, тогда в формуле вычисления налога он получиться льготирующим. Если точный размер К2 для своего региона пока не выяснен, и нужно провести предварительный расчет ЕНВД, лучше посчитать К2 равным 1. Минимальное значение коэффициента К2 – 0, 005.

ВНИМАНИЕ! Коэффициенты К1 и К2 устанавливаются на один год и подлежат ежегодному пересчету.

Если заинтересованные властные структуры устанавливают значение К2 во всех подробностях, то для налогоплательщиков это очень удобно. В противном случае, когда муниципалитеты регламентируют только отдельные его составляющие, налоговым субъектам приходиться самостоятельно высчитывать окончательный размер этого коэффициента, перемножая его установленные значения.

Виды деятельности в Липецкой области, которые попадают по ЕНВД

Виды деятельности ЕНВД указаны в статье 346.26 Налогового Кодекса РФ. Однако региональные власти могут вносить корректировку в этот список. Список видов деятельности в Липецкой области, отражен в Решение Липецкого Городского совета депутатов № 333 от 13.09.2011 «Изменения в положение о едином налоге на вмененный доход для отдельных видов деятельности в городе Липецке». Помимо этого в Липецкой области действуют следующие нормативные акты.

| Район | Нормативный акт |

| Грязинский муниципальный район (МУР) | Решение Грязинского районного совета депутатов (РСД) № 24 от 27.11.15 |

| Добринский МУР | Решение Совета депутатов (СД) Добринского муниципального района (МУР) №106-рс от 08.11.16 |

| Задонский МУР | Решение СД Задонского МУР № 370 от 23.12.11 |

| Хлевенский МУР | Решение СД Хлевенского МУР № 65 от 31.10.08 |

| Усманский МУР | Решение СД Усманского МУР № 6/70 от 22.10.08 |

| Данковский МУР | Решение Данковского РСД № 251от 04.08.05 |

| Краснинский МУР | Решение РСД Краснинского МУР № 7/97 от 10.10.08 |

| Лебедянский МУР | Решение Лебедянского РСД № 145 от 25.10.14 |

| Лев-Толстовский МУР | Решение Лев-Толстовского РСД № 170 от 27.07.2005 |

| Добровский МУР | Решение Добровского РСД № 150-рс от 21.06.05 |

| Липецкий МУР | Решение Липецкого РСД № 128 от 29.07.05 |

| Чаплыгинский МУР | Решение СД Чаплыгинского МУР № 101от 25.11.08 |

| Воловский МУР | Решение СД Воловского МУР № 105 от 15.05.09 |

| Долгоруковский МУР | Решение Долгоруковского РСД № 137-рс от 24.06.05 |

| Измалковский МУР | Решение СД Измалковского МУР № 464-рс от 26.12.12 |

| Становлянский МУР | Решение Становлянского РСД № 99 от 09.09.05 |

| Тербунский МУР | Решение Тербунского РСД № 152 от 28.06.05 |

| Город Елец | Решение СД города Ельца № 313 от 25.11.08 |

| Елецкий МУР | Решение СД Елецкого МУР № 311 от 31.10.12 |

Причины для корректировки коэффициента К2

При некоторых обстоятельствах значение коэффициента К2 для каких-то конкретных предприятий или индивидуальных предпринимателей может быть изменено. В частности, это возможно, если:

- работа предприятия или ИП велась меньше налогового периода (например, только два месяца из трех квартальных). Причем если в местных законодательных нормах такая корректировка не прописано, это не может служить основанием для ее отмены;

- деятельность компании происходила не каждый день, например, в связи с санитарными и выходными днями или же по утвержденному внутри организации графику;

- была вынужденная приостановка деятельности, вызванная объективными причинами. К ним относятся форс-мажорные обстоятельства, случаи аварий и ремонтных работ, временная нетрудоспособность работников, приостановление деятельности по решению суда и т.д.

Для того, чтобы у налоговиков не возникло подозрений в желании уклониться от уплаты налогов, данные факты следует обязательно подкреплять соответствующими документами.

ВАЖНО! Если в течение какого-то времени у индивидуального предпринимателя или предприятия, находящегося на ЕНВД по каким-либо причинам не было договоров и сделок, но, тем не менее, фактически коммерческая деятельность велась, то это не может служить законным основанием для неуплаты Единого налога на вмененный доход.

Иными словами, если нет уважительных объяснений для отсутствия доходов, платить данный налог все равно придется.

Коэффициент-дефлятор на 2018-2019 годы для ЕНВД

ЕНВД — специальный налоговый режим, введенный в 1998 году. Перейти на вмененку предприниматели и организации могут по собственному желанию. Принудительный характер спецрежим перестал носить в 2013 году.

Сейчас для перехода на вмененку фирма должна соответствовать ряду критериев, установленных гл. 26.3 НК РФ. Есть ограничения по размеру компании, числу сотрудников, виду деятельности и некоторым другим.

Вмененку выбирают из-за простоты учета и отчетности: вести бухучет (для ИП), сдавать сложные декларации по налогам — НДС, НДФЛ, на прибыль, поскольку от уплаты этих налогов вмененщик освобожден. С июля 2022 года все вмененщики, за редким исключением, обязаны работать с онлайн-кассой.

О применении онлайн-касс при ЕНВД читайте в материале «Применение онлайн-кассы для ЕНВД (нюансы)».

Единый налог рассчитывается исходя из физических показателей вмененной доходности бизнеса, налоговой ставки и коэффициентов по ЕНВД.

Коэффициенты ЕНВД определяются по-разному: коэффициент К1 для ЕНВД на 2018-2019 годы (коэффициент-дефлятор), как и на предшествующие годы, устанавливает Минэкономразвития, а размер коэффициента К2 для расчета ЕНВД нужно искать в местных законодательных актах.