Рассмотрим решение задачи возврата НДФЛ на основании заявления сотрудника.

Изучив материал Вы узнаете:

- как зарегистрировать возврат НДФЛ сотруднику по его заявлению в программе 1С:ЗУП 3;

- какую сумму НДФЛ перечислить в бюджет после возврата налога сотруднику и как отразить это в программе 1С:ЗУП 3;

- как отражается сумма возврата НДФЛ в отчетах: 2-НДФЛ, 6-НДФЛ, Регистре налогового учета по НДФЛ.

Сотруднику Возвращаемому И.П. в январе, феврале начислена заработная плата по 10 000 руб. и исчислен НДФЛ – по 1 300 руб. Заработная плата за январь, февраль полностью выплачена, НДФЛ удержан и перечислен в бюджет. В марте сотрудник принес из налоговой уведомление об имущественном вычете и попросил вернуть НДФЛ за два предыдущих месяца.

Необходимо зарегистрировать возврат НДФЛ в программе 1С:ЗУП 8.

Нормативное регулирование и этапы возврата НДФЛ

Для решения задачи сначала требуется рассмотреть нормативное регулирование возврата НДФЛ. Порядок возврата НДФЛ налогоплательщику описан в ст. 231 НК РФ.

Этапы возврата НДФЛ:

- обнаружен излишне удержанный НДФЛ;

- сообщить в течение 10 рабочих дней об этом сотруднику;

- сотрудник должен написать заявление;

- в течение 3-х месяцев организация должна вернуть НДФЛ;

- возврат НДФЛ производится строго на счет сотрудника в банке, т.е. нельзя вернуть НДФЛ через кассу.

Регистрация имущественного вычета и перерасчет НДФЛ

Имущественный вычет сотруднику регистрируется в программе документом Уведомление НО о праве на вычет (Налоги и взносы – Заявление на вычеты – Уведомление НО о праве на вычеты).

В нем указывается:

- номер и дата уведомления из налогового органа;

- применение имущественного вычета с Января 2022 г.;

- сумма имущественного вычета.

При расчете заработной платы за март 2022 г. в документе Начисление зарплаты и взносов происходит перерасчет НДФЛ с начала года.

На вкладке НДФЛ отражаются суммы фактически предоставленного имущественного вычета по 10 000 руб. за 3 месяца и перерасчитывается НДФЛ за январь и февраль 2022 г. по -1 300 руб.:

На вкладке Корректировка выплаты отражаются суммы НДФЛ к возврату:

По суммам на этой закладке можно отследить возникновение излишне удержанного НДФЛ, о котором нужно сообщить работнику.

Имущественный вычет сотруднику

Содержание:

1. Предоставление имущественного вычета работодателем

2. Право налогоплательщика на имущественный налоговый вычет

3. Расчёт НДФЛ по имущественному вычету в 1С

Предоставление имущественного вычета работодателем

Здравствуйте, коллеги! В данной статье я в деталях расскажу о том, как предоставляются имущественные налоговые вычеты сотруднику от работодателя в программе Зарплата и управление персоналом 3.1. Все сказанное будет проиллюстрировано на реальном примере, так что по прочтении статьи Вы сможете запросто предоставить имущественный вычет сотруднику самостоятельно!

Итак, пример: пусть сотрудница компании в марте 2022 года обратилась с заявлением о предоставлении имущественного вычета работодателем в текущем году по причине приобретения части доли в квартире. Также приложением к заявлению являлось уведомление №7712-1235 от 05.03.2018, которое было выдано ИФНС №14 по городу Москва. Данное приложение подтверждает возможность вычета 150000 рублей согласно расходам, которые пошли на приобретение части квартиры, а также в размере 20000 рублей на уплату кредита, который был взят на приобретение части квартиры. Данный сотрудник работает с окладом раз в месяц, размер оклада 50000 рублей. Поэтому следует, что нужно ввести информацию по праву налогоплательщика на налоговый имущественный вычет на основании получения имущества, а также рассчитать НДФЛ по имущественному вычету.

Право налогоплательщика на имущественный налоговый вычет

Для начала необходимо оформить право на имущественный вычет, чтобы все последующие действия являлись легитимными. Все имущественные вычеты, которые основываются на доходе от продажи имущества, будут отдаваться налогоплательщикам от налоговой, так что регистрации в системе данная операция не подлежит.

Рассмотрим имущественные вычеты в 1С, которые касаются затрат на покупку жилья. В этом случае вычеты могут предоставляться от работодателя. Нам необходим список возможных вычетов. Согласно главе 23 НК РФ они возвращаются физическим лицам от налогового агента во время выяснения общего достатка, который будет облагаться налогами. Данный список располагается в 1С 8 ЗУП 3.1 в справочнике «Виды вычетов НДФЛ» на вкладке «Налоги и взносы», как показано на скриншоте ниже:

Рис. 1 Виды вычетов НДФЛ в 1С 8 ЗУП 3.1

Все необходимые данные о размерах вычетов по доходам по НДФЛ находятся внутри вышеуказанного регистра сведений. В случае изменения законодательства, данные в данном регистре будут автоматически меняться.

Все права сотрудника по имущественным вычетам подлежат регистрации в программе 1С:ЗУП 3.1 при помощи документа «Уведомление НО о праве на вычеты». Вся информация в данном документе должна быть заполнена по данным от налоговой, которые работник предоставляет сам. Вышеуказанный документ находится на вкладке «Налоги и взносы» по ссылке «Заявления на вычеты». Рассмотрим, как происходит заполнение документа «Уведомление НО о праве на вычеты» при работе в 1С ЗУП 3.1:

· В поле «Организация» нужно указать предприятие, от которого и будет предоставлен имущественный налоговый вычет. Обычно данное поле должно быть заполнено автоматически и менять информацию в нём нельзя, так как данные берутся из карточки сотрудника.

· В поле «Дата» нужно указать ту дату, по которой будет регистрироваться данный документ в базе с информацией.

· В поле «Сотрудник» необходимо указать того сотрудника, для которого будет проходить регистрация права на предоставление имущественного вычета работодателем. Если заполнение производится из карточки сотрудника, поле будет заполнено автоматически.

· В поле «Налоговый период» обязательно указать тот налоговый период, в котором проводилась выплата имущественного вычета, согласно стандартным настройкам указан «текущий год»;

· В поле «Применять вычеты с» необходимо избрать тот месяц, начиная с которого и будет выдаваться данный имущественный вычет. Аналогично году, по у3молчанию указан «текущий месяц».

· В разделе «Уведомление о праве на вычет» в полях «Номер», «Дата» и «ИФНС» нужно ввести номер, дату и код уведомления от налоговой инспекции, которая выдала данное уведомление.

· На вкладке «Имущественные вычеты» нужно указать:

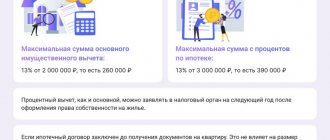

1. в поле «Расходы на строительство/приобретение» – общую сумму, которая была затрачена плательщиком налогов на строительство или приобретение жилья, код данной суммы вычета – 311;

2. в поле «Проценты по кредитам» нужно указать общую сумму, которая была затрачена на погашение процентной ставке по кредитам для строительства/купли жилого помещения, код данного вычета – 312;

3. в поле «Проценты при перекредитовании» указывается сумма, которая была затрачена на оплату процентов от кредитов, полученных в виде рефинансирования кредитов для нового строительства или купли жилого имущества, код данного вычета – 312;

· Далее необходимо кликнуть на «Провести и закрыть», после чего расчет имущественного налогового вычета будет происходить автоматически и будет отражаться каждый месяц в налоговом периоде до того момента, как полностью будут выданы зарегистрированные суммы.

Общий вид и оформление документа «Уведомление НО о праве на вычеты» в 1С:Зарплата и управление персоналом 3.1 продемонстрировано на скриншоте ниже:

Рис. 2 Уведомление НО о праве на вычеты в 1С 8 ЗУП 3.1

Расчёт НДФЛ по имущественному вычету в 1С

Начальник обязан выдавать работнику вычет по НДФЛ за весь год, в случае если работник обращался за данным вычетом. Общая величина налога и удержаний с начала периода налогов до текущего месяца включительно должна быть возвращена налоговой согласно 231-й статье НК РФ. В случаях, когда налоговый инспектор решил вернуть НДФЛ, который был излишне удержан перед подачей заявления про выдачу имущественного вычета, в документе «Уведомление НО о праве на вычеты» в поле «Применять вычеты с» должен быть указан январь, который является месяцем, с которого начинается период налогов.

В нашем примере заявление о налоговом вычете было написано в марте 2022 года. В январе была начислена зарплата в размере 50000 рублей, а также было совершено удержание НДФЛ в виде 6500 рублей, в феврале – аналогично.

При этом работнику должен быть предоставлен имущественный налоговый вычет в размере 170000 рублей согласно описанным выше пунктам. Во время вычислений НДФЛ для марта было выяснено, что общая величина имущественного вычета составляет 50000 рублей.

Рис. 3 Величина предоставляемого имущественного вычета в 1С 8 ЗУП 3.1

По итогу,расчёты по НДФЛ не предоставляют никакого результата. Ещё нужно выполнить перерасчёт по всем прошлым месяцам, для примера – это февраль и январь. Сумма НДФЛ, который был удержан сверх нормы, в примере составит 13000 рублей, как показано на скриншоте ниже:

Рис. 4 Сумма НДФЛ сверх нормы в 1С 8 ЗУП 3.1

НДФЛ, который был удержан выше нормы, выводится в виде задолженности от компании, но величина суммы для выплат не будет увеличена. Чтобы вернуть НДФЛ, который был удержан, нужно в 1С 8 ЗУП 3.1 провести регистрацию документа «Возврат НДФЛ», который находится во вкладке «Налоги и взносы», как демонстрируется на скриншоте ниже:

Рис. 5 Возврат НДФЛ в 1С 8 ЗУП 3.1

Остаток по имущественному вычету, который не был использован, будет перенесён на новый последующий месяц и составит, согласно примеру 20000 рублей, по коду 311. Общая величина дохода в апреле будет 50000 рублей, а сам НДФЛ будет равняться 3900 рублей, как демонстрируется на скриншоте ниже:

Рис. 6 Сумма НДФЛ в 1С 8 ЗУП 3.1

Начиная с мая имущественный вычет уже предоставляться не будет:

Рис. 7 Прекращение имущественного вычета в 1С 8 ЗУП 3.1

Специалист

Айдар Фархутдинов

Возврат НДФЛ

Проверить сумму к возврату можно с помощью сервиса Анализ НДФЛ к возврату (Зарплата – Сервис – Анализ НДФЛ к возврату):

Для регистрации возвращаемой суммы НДФЛ сотруднику необходимо создать документ Возврат НДФЛ (Налоги и взносы – Возврат НДФЛ).

В поле Месяц выбрать месяц, в котором будет отражен возврат НДФЛ. По кнопке Обновить суммы к возврату автоматически загружается сумма – 2 600 руб. с датой получения дохода – 28.02.2017:

Выплата возврата может быть произведена вместе с выплатой заработной платы.

Сумма к выплате составит: 10 000 (зарплата) + 2 600 (возврат НДФЛ) = 12 600 руб.:

Обратите внимание, что выплата возврата НДФЛ должна производиться только через банк (согласно ст. 231 НК РФ). Если выплата зарплаты сотруднику производится через кассу, то для возврата НДФЛ в программе следует ввести отдельную ведомость – документ Ведомость на счета (Выплаты – Ведомости на счета). В поле Выплачивать в этом случае необходимо указать значение Возврат НДФЛ и выбрать введеный ранее документ Возврат НДФЛ.

Перечисление НДФЛ в бюджет в месяце возврата налога

В месяце, когда произошел возврат налога, сумма перечисляемого организацией в бюжет НДФЛ уменьшается на сумму возвращенного НДФЛ.

Для этого в документе Ведомость в банк необходимо снять флажок Налог перечислен вместе с зарплатой:

В результате при проведении Ведомости будет зафиксирована информация по выплаченным суммам сотруднику и удержанному НДФЛ.

Для того чтобы в программе отразить факт перечисления налога, необходимо создать документ Перечисление НДФЛ в бюджет (Налоги и взносы – Перечисления НДФЛ в бюджет).

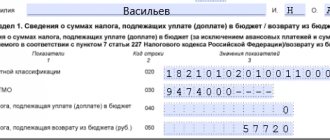

Сумма к перечислению: 7 800 (всего удержанный НДФЛ) – 2 600 (возврат НДФЛ) = 5 200 руб.:

При проведении документа Перечисление НДФЛ в бюджет в регистре накопления Расчеты налоговых агентов с бюджетом по НДФЛ спишется отрицательное перечисление по сотруднику, по которому был возврат, а для остальных сотрудников – зарегистрируются как перечисленные ровно удержанные с них суммы:

Обратите внимание, что начиная с ЗУП 3.1.10.135, ЗУП 3.1.11 изменились движения при перечислении НДФЛ в случае его возврата — ИЗМЕНЕНИЯ В УЧЕТЕ ПЕРЕЧИСЛЕННОГО НДФЛ В СЛУЧАЕ ВОЗВРАТА НАЛОГА (ЗУП 3.1.10.135, ЗУП 3.1.11)

Уточнение даты получения дохода в документе «Возврат НДФЛ»

Начиная с релизов ЗУП 3.1.8 описанные в данном разделе действия производить НЕ СЛЕДУЕТ, иначе это будет приводить к ошибкам при следующих удержаниях НДФЛ.

Для проверки корректности отражения информации по возврату НДФЛ и его перечислению можно сформировать отчет Анализ НДФЛ по месяцам (Налоги и взносы – Отчеты по налогам и взносам — Анализ НДФЛ по месяцам) с группировкой по Сотруднику и Месяцу налогового периода.

В целом сумма уплаченного НДФЛ по сотруднику Возвращаемый И.П. – нулевая, но есть положительная и отрицательная сумма за январь и февраль соответственно:

Получается, что в программе:

- за январь 2022 г.: зафиксирован удержанный, но не возвращенный НДФЛ. Осталась сумма уплаченного налога;

- за февраль 2022 г.: зафиксирован удержанный и излишне возвращенный НДФЛ. Появилась отрицательная сумма уплаченного налога.

Если необходимо, чтобы:

- сумма возвращенного НДФЛ соответствовала сумме удержанного налога не только в целом за период, но и за каждый месяц;

- сумма уплаченного НДФЛ стала нулевой не только в целом за период, но и за каждый месяц,

то необходимо исправить вручную информацию в документе Возврат НДФЛ, разбив общую сумму 2 600 руб. (автоматически попавшую на февраль) на два периода: январь и февраль по 1 300 руб.:

После этого необходимо обновить информацию по налогу в документе Ведомость в банк, нажав соответствующую кнопку Обновить налог.

Далее перепровести документ Перечисление НДФЛ в бюджет.

В результате в регистре накопления Расчеты налоговых агентов с бюджетом по НДФЛ отрицательное перечисление по сотруднику будет разбито на 2 строки — за январь и февраль:

В отчете Анализ НДФЛ по месяцам перечисленный НДФЛ в целом за период и за каждый месяц станет нулевым. Суммы возвращенного и перечисленного НДФЛ будут совпадать не только в целом за период, но и за каждый месяц:

Учет при возврате переплаты по налогу на прибыль за прошлые годы

Для организации обнаруженная и возвращенная сумма налога на прибыль, переплаченная за прошлые годы — нежданный подарок, но для бухгалтера — неприятный сюрприз, если эта переплата по итогам налогового периода учтена не была. О бухгалтерском и налоговом учете, а также о том, как исправить ошибку в этой ситуации рассказывают эксперты службы Правового консалтинга ГАРАНТ Ольга Подволокина и Светлана Мягкова.

В 2012 году по данным сверки с налоговой инспекцией была выявлена переплата по налогу на прибыль за прошлые годы. При этом в бухгалтерском учете разница между дебетовым и кредитовым сальдо по счету 68, субсчет «Расчеты по налогу на прибыль», отсутствует. Организацией было подано заявление о возврате суммы излишне уплаченного налога в налоговую инспекцию. Налоговая инспекция в 2012 году возвратила ей сумму излишне уплаченного налога на прибыль. Организация применяет ПБУ 18/02. Как отразить в бухгалтерском и налоговом учете данную ситуацию?

Налоговый учет

Согласно пп. 5 п. 1 ст. 21 НК РФ налогоплательщики имеют право на своевременный зачет или возврат сумм излишне уплаченных либо излишне взысканных налогов, пени, штрафов.

Порядок зачета или возврата сумм излишне уплаченных налога, сбора, пеней, штрафа производится в порядке, предусмотренном ст. 78 НК РФ.

Возвращенные (зачтенные) налогоплательщикам из бюджета суммы излишне уплаченных (взысканных) налогов не учитываются при определении объекта налогообложения в виде доходов, так как эти суммы не являются экономической выгодой, определяемой в соответствии со ст. 41 НК РФ (письма Минфина России от 24.06.2009 N 03-11-06/2/106, от 21.09.2009 N 03-11-06/3/237).

Несмотря на то, что в приведенных письмах Минфина России разъяснения даны для налогоплательщиков, применяющих УСН, они применимы и для организаций, применяющих общую систему налогообложения и уплачивающих налог на прибыль, поскольку положения ст. 41 НК РФ применяются для обеих из указанных категорий налогоплательщиков.

Таким образом, возвращенные денежные средства в виде излишне перечисленного налога не учитываются в составе доходов при определении налоговой базы по налогу на прибыль организаций.

Бухгалтерский учет

Согласно п. 2 ПБУ 9/99 «Доходы организации» (далее — ПБУ 9/99) доходами организации признается увеличение экономических выгод в результате поступления активов (денежных средств, иного имущества) и (или) погашения обязательств, приводящее к увеличению капитала этой организации, за исключением вкладов участников (собственников имущества).

В рассматриваемой ситуации на основании заявления налогоплательщика налоговая инспекция вернула излишне уплаченную сумму по налогу на прибыль организации, следовательно, у организации на основании п. 2 ПБУ 9/99 в бухгалтерском учете также не возникает дохода.

Согласно Инструкции по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной приказом Минфина России от 31.10.2000 N 94н (далее — Инструкция по применению Плана счетов), для обобщения информации о расчетах с бюджетами по налогам и сборам, уплачиваемым организацией, предназначен счет 68 «Расчеты по налогам и сборам». При этом счет 68 кредитуется на суммы налога, причитающиеся по налоговым декларациям (расчетам) к взносу в бюджеты, в корреспонденции со счетом 99 «Прибыли и убытки», а по дебету счета 68 отражаются суммы, фактически перечисленные в бюджет.

Таким образом, поскольку в бухгалтерском учете начисление налога на прибыль производится по итогам отчетных периодов, то, соответственно, организация, на основании данных налоговой декларации, делает расчет подлежащих начислению в бухгалтерском учете сумм и отражает начисление (доначисление) налога за I квартал, I полугодие, девять месяцев по дебету счета 99 «Прибыли и убытки» в корреспонденции с кредитом счета 68 «Расчеты по налогам и сборам». Уплата авансовых платежей по налогу на прибыль отражается в общеустановленном порядке — по дебету счета 68 в корреспонденции с кредитом счета 51 «Расчетные счета».

Следует отметить, что сумма налога на прибыль, исчисленная за налоговый период, в бухгалтерском учете отдельно не отражается. В учете организация показывает только сумму доплаты или сумму к уменьшению по итогам налогового периода, что отражается записью:

Дебет 99 Кредит 68, субсчет «Расчеты по налогу на прибыль»

— отражена сумма налога на прибыль к доплате (или «сторно» — к уменьшению).

Если по итогам налогового периода у организации имеется переплата по налогу на прибыль, то никаких дополнительных записей в бухгалтерском учете в связи с ее отражением не производится. Сумма переплаты отражается в качестве дебиторской задолженности (дебетовое сальдо по счету 68).

Если за налоговый период сумма исчисленных авансовых платежей превышает сумму начисленного налога за год, то организация по итогам налогового периода должна произвести уменьшение суммы начисленного налога, что, по нашему мнению, может отражаться обратной записью (или записью методом сторно) по счетам 99 и 68 (Инструкция по применению Плана счетов).

В случае, если сумма исчисленных авансовых платежей превышает сумму начисленного налога за год, организации необходимо сделать следующие записи (обобщенно):

Дебет 99 Кредит 68, субсчет «Расчеты по налогу на прибыль»

— начислены авансовые платежи за соответствующие отчетные периоды;

Дебет 68, субсчет «Расчеты по налогу на прибыль» Кредит 51

— перечислены авансовые платежи за соответствующие отчетные периоды;

Дебет 68, субсчет «Расчеты по налогу на прибыль» Кредит 99

— скорректирован налог на прибыль по итогам налогового периода.

В рассматриваемой ситуации в 2012 году по итогам сверки с налоговой инспекцией выявлена переплата по налогу на прибыль за предшествующие налоговые периоды. При этом в бухгалтерском учете разница между дебетовым и кредитовым сальдо по счету 68, субсчет «Расчеты по налогу на прибыль», отсутствует, что, видимо, свидетельствует о том, что при переплате по налогу на прибыль по итогам налоговых периодов в бухгалтерском учете не были сделаны проводки по корректировке налога на прибыль (Дебет 68, субсчет «Расчеты по налогу на прибыль» Кредит 99).

Правила исправления ошибок и порядок раскрытия информации об ошибках в бухгалтерском учете и отчетности устанавливает ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности» (далее — ПБУ 22/2010).

В соответствии с п. 2 ПБУ 22/2010 неправильное отражение (неотражение) фактов хозяйственной деятельности в бухгалтерском учете и (или) бухгалтерской отчетности организации признается ошибкой.

В рассматриваемой ситуации организация допустила ошибку в бухгалтерском учете, не отразив факт переплаты по налогу на прибыль по итогам налогового периода (не скорректировав в учете по итогам налогового периода сумму налога на прибыль).

Выявленные ошибки и их последствия подлежат обязательному исправлению (п. 4 ПБУ 22/2010).

Ошибка отчетного года, выявленная до окончания этого года, исправляется записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка (п. 5 ПБУ 22/2010).

Ошибка отчетного года, выявленная после окончания этого года, но до даты подписания бухгалтерской отчетности за этот год, исправляется записями по соответствующим счетам бухгалтерского учета за декабрь отчетного года (года, за который составляется годовая бухгалтерская отчетность) (п. 6 ПБУ 22/2010).

ПБУ 22/2010 установлен различный порядок исправления ошибки предшествующего отчетного года, выявленной после даты подписания бухгалтерской отчетности за этот год, являющей существенной и существенной не являющейся.

Пунктом 3 ПБУ 22/2010 определено, что ошибка признается существенной, если она в отдельности или в совокупности с другими ошибками за один и тот же отчетный период может повлиять на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности, составленной за этот отчетный период.

Существенность ошибки организация определяет самостоятельно исходя как из величины, так и характера соответствующей статьи (статей) бухгалтерской отчетности.

Исходя из положений п. 3 ПБУ 22/2010 критерии существенности ошибки должны быть прописаны в учетной политике организации.

Ошибка предшествующего отчетного года, не являющаяся существенной, выявленная после даты подписания бухгалтерской отчетности за этот год, исправляется записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка. Прибыль или убыток, возникшие в результате исправления указанной ошибки, отражаются в составе прочих доходов или расходов текущего отчетного периода (п. 14 ПБУ 22/2010).

Порядок исправления существенной ошибки установлен п.п. 7-13 ПБУ 22/2010.

Так, в соответствии с п. 9 ПБУ 22/2010 существенная ошибка предшествующего отчетного года, выявленная после утверждения бухгалтерской отчетности за этот год, исправляется:

1) записями по соответствующим счетам бухгалтерского учета в текущем отчетном периоде. При этом корреспондирующим счетом в записях является счет учета нераспределенной прибыли (непокрытого убытка);

2) путем пересчета сравнительных показателей бухгалтерской отчетности за отчетные периоды, отраженные в бухгалтерской отчетности организации за текущий отчетный год, за исключением случаев, когда невозможно установить связь этой ошибки с конкретным периодом либо невозможно определить влияние этой ошибки накопительным итогом в отношении всех предшествующих отчетных периодов.

Субъекты малого предпринимательства, за исключением эмитентов публично размещаемых ценных бумаг, вправе исправлять существенную ошибку предшествующего отчетного года, выявленную после утверждения бухгалтерской отчетности за этот год, в порядке, установленном п. 14 ПБУ 22/2010 (п. 9 ПБУ 22/2010).

Напоминаем, что в случае, если выявленная ошибка — существенная, то в пояснительной записке к годовой бухгалтерской отчетности необходимо отразить информацию в отношении существенных ошибок предшествующих отчетных периодов, исправленных в отчетном периоде (п. 15 ПБУ 22/2010).

Таким образом, если допущенная в бухгалтерском учете в предшествующих отчетных периодах ошибка, связанная с неотражением факта переплаты по налогу на прибыль, признается организацией существенной (в соответствии с ее учетной политикой), то она исправляется записью по счету 68, субсчет «Расчеты по налогу на прибыль» в корреспонденции по счетом 84 «Нераспределенная прибыль (непокрытый убыток)» (п. 9 ПБУ 22/2010):

Дебет 68, субсчет Расчеты по налогу на прибыль» Кредит 84

— отражена переплата по налогу на прибыль за предшествующие налоговые периоды.

Возврат налога на прибыль на расчетный счет организации отражается проводкой:

Дебет 51 «Расчетный счет» Кредит 68 «Расчеты по налогам и сборам».

Если ошибка не является для организации существенной, то в таком случае при отражении переплаты корреспондирующим счету 68 будет счет 91 «Прочие доходы и расходы») (п. 14 ПБУ 22/2010, Инструкция по применению Плана счетов):

Дебет 68, субсчет «Расчеты по налогу на прибыль» Кредит 91, субсчет «Прочие доходы».

При этом, поскольку в налоговом учете не возникает дохода при возврате излишне уплаченного налога, возникает постоянная разница между бухгалтерской прибылью (убытком) и налогооблагаемой прибылью (убытком) отчетного периода, приводящая к образованию постоянного налогового актива (п.п. 3, 4, 7 ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» (далее — ПБУ 18/02)), что отражается в учете записью:

Дебет 68, субсчет «Расчеты по налогу на прибыль» Кредит 99, субсчет «Постоянный налоговый актив»

— отражен ПНА (произведение суммы возвращенной переплаты на ставку налога на прибыль, действующую на отчетную дату — абзац 3 п. 7 ПБУ 18/02).

С текстами документов, упомянутых в ответе экспертов, можно ознакомиться в справочной правовой системе ГАРАНТ.

Привет, Гость! Предложение от «Клерка»

Онлайн-профпереподготовка «Главный бухгалтер на УСН» с дипломом на 250 ак.часов. Научитесь всему новому, чтобы не допускать ошибок. Обучение онлайн 2 месяца, поток стартует 1 марта.

Записаться

Отражение возврата НДФЛ в отчетах: 2-НДФЛ, 6-НДФЛ, Регистрах налогового учета по НДФЛ

В справке 2-НДФЛ для передачи в ИФНС (Налоги и взносы – 2-НДФЛ для передачи в ИФНС) возврат НДФЛ отдельно не отражается, сумма возврата уменьшает сумму удержанного налога. Из-за уменьшения перечисленной суммы налога в бюджет на сумму возвращенного НДФЛ сотруднику, перечисленный до этой операции налог также уменьшается.

В результате в рассматриваемом примере после регистрации возврата налога в справке 2-НДФЛ налог исчисленный, удержанный и перечисленный будут равны нулю:

В расчете 6-НДФЛ за 1 квартал 2022 г. сумма возвращенного НДФЛ отразится в строке 090 Раздела 1. В Разделе 2 суммы возврата НДФЛ не отражаются.

В Регистре налогового учета по НДФЛ (Налоги и взносы – Отчеты по налогам и взносам — Регистр налогового учета по НДФЛ) операция возврата НДФЛ отражается следующим образом:

- в Разделе 4 – в таблице «Возвращено излишне удержанного налога» показаны суммы возвращенного НДФЛ:

- в Разделе 4 – в таблице «Перечислено налога» отражаются изначально перечисленные суммы НДФЛ в бюджет и такие же отрицательные цифры из-за уменьшения суммы перечисляемого в бюджет налога за счет средств налогоплательщика, которому был произведен возврат НДФЛ :

Обратите внимание, что начиная с ЗУП 3.1.10.135, ЗУП 3.1.11 записи в разделе «Перечислено налога» будут выглядеть по-другому — ИЗМЕНЕНИЯ В УЧЕТЕ ПЕРЕЧИСЛЕННОГО НДФЛ В СЛУЧАЕ ВОЗВРАТА НАЛОГА (ЗУП 3.1.10.135, ЗУП 3.1.11)

- в Разделе 6 для рассматриваемого примера отражаются нулевые суммы исчисленного, удержанного и перечисленного НДФЛ:

В релизе 3.1.2.213 в Регистре налогового учета по НДФЛ ошибочно заполняется колонка Сумма налога, не удержанная налоговым агентом, в которой отражается сумма возвращенного НДФЛ.

Это зарегистрированная ошибка программы 1С:ЗУП 3 была исправлена в версиях ЗУП 3.1.2.316 и 3.1.3.136.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Возможные варианты возврата работнику излишне удержанного с него НДФЛ

Самая распространенная ситуация, когда у работника в течение года может возникнуть переплата по НДФЛ, — это когда он подает работодателю вместе с выданным налоговой инспекцией уведомлением <1> заявление о возврате удержанного НДФЛ в связи с предоставлением ему имущественного вычета по приобретенному жилью (квартире, комнате, жилому дому или доле в них) <2>. Ведь многим хочется не платить НДФЛ сразу после приобретения квартиры.

Это выгоднее и проще, чем дожидаться окончания года и подавать декларацию по форме 3-НДФЛ и заявление на возврат налога в налоговую инспекцию по месту жительства. При этом у бухгалтера организации возникает вопрос: какова процедура возврата уже удержанного в течение года налога и за счет каких средств это можно сделать? Ну что ж, давайте разбираться.

Пересчитываем налог

ШАГ 1. Убедитесь, что в уведомлении о подтверждении налоговым органом права работника на имущественный налоговый вычет правильно указаны все реквизиты вашей организации (наименование, ИНН, КПП), а также фамилия, имя, отчество и паспортные данные вашего работника. Если в данных допущены какие-то ошибки, то попросите работника принести правильное уведомление.

ШАГ 2. Перенесите указанную в уведомлении сумму имущественного вычета в налоговую карточку 1-НДФЛ <3>, заведенную на этого работника. Если вы используете стандартную форму 1-НДФЛ, то вам нужно добавить в раздел 3 карточки сотрудника новую строку «Имущественный налоговый вычет» сразу после строки «Стандартные налоговые вычеты». В уведомлении по отдельным строкам указываются сумма вычета, приходящаяся на стоимость жилья, и сумма вычета, приходящаяся на проценты по целевым займам (кредитам), взятым на приобретение жилья. Если ваш работник принес уведомление, в котором указаны две суммы, то, сложив их, вы получите общую сумму вычета, которую надо перенести в карточку 1-НДФЛ.

Примечание. Если работник только начинает применять имущественный вычет, то в уведомлении может быть указан максимальный размер вычета (без учета процентов по целевым займам (кредитам)) 1 млн руб. или 2 млн руб. — зависит от того, когда возникло право на вычет <4>. А если работник уже заявлял вычет в одном из прошлых годов, то в уведомлении будет указана сумма остатка неиспользованного вычета, перенесенная на 2009 г. В любом случае правильность указанных в уведомлении сумм вы не контролируете.

ШАГ 3. Получите от работника заявление в произвольной форме о предоставлении ему имущественного вычета и о возврате излишне удержанного НДФЛ <5>.

ШАГ 4. В месяце, в котором работник принес уведомление и заявление, пересчитайте налог с начала календарного года <6>. При этом в месяце предоставления имущественного вычета в разделе 3 стандартной карточки 1-НДФЛ по строке «Долг по налогу за налоговым агентом» надо указать сумму излишне удержанного НДФЛ. Далее с этого месяца не удерживайте НДФЛ из доходов работника. Если сумма имущественного вычета превышает годовой доход работника, то налог не надо будет удерживать до конца года.

Если же сумма вычета не превышает годового дохода работника, то с того месяца, в котором сумма исчисленного с начала года дохода превысит сумму вычета, надо будет исчислять и удерживать НДФЛ (при условии, что весь излишне удержанный НДФЛ был возвращен работнику — см. ниже).

ШАГ 5. В бухгалтерском учете отсторнируйте сумму ранее удержанного с работника НДФЛ <7>: Дт 70 «Расчеты с персоналом по оплате труда» — Кт 68 «Расчеты по налогам и сборам», субсчет «Расчеты по НДФЛ по ставке 13%».

Возвращаем налог работнику

Налоговым кодексом РФ не определено, за счет каких средств нужно возвращать работнику НДФЛ, если он подал работодателю заявление о возврате излишне удержанного НДФЛ. Рассмотрим возможные варианты.

ВАРИАНТ 1. Возвращаем налог за счет текущих платежей по НДФЛ по другим работникам

Поскольку удержанный с работника налог уже перечислен в бюджет, то вы можете вернуть ему налог за счет сумм НДФЛ, удержанных в текущем месяце с доходов других работников организации. То есть НДФЛ за текущий месяц, подлежащий уплате в бюджет, вы уменьшаете на сумму переплаты работника. Таким образом, вы фактически делаете зачет самостоятельно. При этом сумма возвращенного налога отражается в разделе 3 стандартной карточки 1-НДФЛ по строке «Возвращена налоговым агентом излишне удержанная сумма налога» в месяце, в котором налог возвращен работнику (выдан из кассы, перечислен на зарплатную карточку). А в бухучете делается проводка: Дт 70 — Кт 50 «Касса», 51 «Расчетные счета».

Организации применяют этот вариант, обосновывая его тем, что уплата НДФЛ не носит персонифицированного характера. Ведь вы перечисляете НДФЛ в бюджет одной платежкой за всех работников. Сумма перечисленного налога, приходящаяся на каждого работника, не отражается ни в карточке 1-НДФЛ, ни в справке 2-НДФЛ <8>, которая ежегодно представляется в налоговый орган <9>, ни в карточке расчетов с бюджетом по НДФЛ, заполняемой ИФНС по вашей организации как налоговому агенту. Заметим, что в этой карточке указывается только общая сумма НДФЛ, перечисляемая вами за всех работников. Причем эта сумма НДФЛ всегда числится как переплата. Начисления налога и пени в ней могут появиться только после проведения налоговой инспекцией выездной проверки на основании решения <10>. Так что даже если вы не будете платить НДФЛ за текущий месяц, недоимка в карточке не появится. Специалисты московского УФНС не имеют ничего против такого возврата <11>.

Вы не сможете вернуть работнику в текущем месяце всю сумму излишне удержанного налога за счет сумм НДФЛ, удержанных в текущем месяце с доходов других работников организации, только если они не перекрывают сумму долга перед работником. В этом случае вы можете вернуть налог за счет собственных средств. Ведь никакой ответственности за это не предусмотрено. Но поскольку организации это невыгодно, то вернуть работнику оставшуюся сумму излишне удержанного налога лучше в следующих месяцах. Итак, подытожим плюсы и минусы первого варианта. (+) При этом варианте работник сразу получает излишне удержанный НДФЛ. Вам же не нужно обращаться в налоговый орган с заявлением о возврате налога.

(?) Минфин против возврата работнику излишне удержанного налога за счет текущего НДФЛ, удержанного с других работников <12> (подробнее см. ниже), и не исключено, что некоторые налоговые инспекции займут позицию финансового органа. Но даже если это случится, то налоговая инспекция не сможет предъявить вам никаких претензий, так как: — во-первых, вы вернули работнику излишне удержанный с него налог в связи с предоставлением ему имущественного вычета на основании уведомления, выданного налоговой инспекцией; — во-вторых, в бюджете не будет недоимки по НДФЛ.

ВАРИАНТ 2. Возвращаем налог из бюджета

Минфин считает, что нельзя возвращать работнику излишне удержанный налог за счет текущего НДФЛ, удержанного с других работников. Более того, финансовое ведомство указало, что поскольку ст. 231 НК РФ особый порядок зачета или возврата налоговым агентом сумм излишне удержанного налога не определен, то применяется общий порядок возврата или зачета, установленный ст. 78 НК РФ <12>. Давайте представим, как будет выглядеть эта процедура на практике <13>. ШАГ 1. Получив от работника, с которого излишне удержан НДФЛ, заявление о возврате налога, налог ему вы не возвращаете. Вы подаете в свою налоговую инспекцию заявление о возврате из бюджета НДФЛ, излишне удержанного у работника <14>. К этому заявлению прилагаете копии документов: заявления работника о возврате налога, уведомления о предоставлении ему имущественного вычета, карточки 1-НДФЛ, где указана сумма долга, числящаяся за налоговым агентом <15>. ШАГ 2. Вы по-прежнему продолжаете платить в бюджет удержанный с других работников НДФЛ. ШАГ 3. После получения на расчетный счет денег из бюджета вы вернете налог работнику. У такого порядка возврата налога есть и достоинства, и недостатки.

(+) В этом случае никакие претензии со стороны налоговиков вам точно не грозят. (-) Неизвестно, сколько времени будет ждать возврата НДФЛ работник, так как возврат налога из бюджета на расчетный счет организации может затянуться надолго. В то же время организация может вернуть излишне удержанный НДФЛ работнику и не дожидаясь, пока налоговая инспекция перечислит ей деньги на расчетный счет, поскольку НК РФ это допускает <16>. То есть организация вернет работнику НДФЛ за счет собственных средств. Но тогда процедура возврата налога будет немного другая.

ШАГ 1. Получив от работника, с которого излишне удержан НДФЛ, заявление о возврате налога, вы возвращаете ему налог за счет собственных средств. ШАГ 2. Вы по-прежнему продолжаете платить в бюджет удержанный с других работников НДФЛ. ШАГ 3. Подаете в свою налоговую инспекцию заявление о возврате из бюджета НДФЛ, излишне удержанного у работника, приложив к нему все документы <17>. ШАГ 4. После получения на расчетный счет денег из бюджета закрываете переплату налога, числящуюся по счету 68. Теперь посмотрим, в чем же плюсы и минусы такой процедуры возврата.

(+) Никаких претензий со стороны налоговой инспекции не будет. Работник быстро получает излишне удержанный НДФЛ. (-) Вы отвлекаете из оборота деньги организации. Однако при применении варианта 2 непонятно, зачем организация должна продолжать перечислять НДФЛ в бюджет в ожидании возврата из бюджета денег, которые нужно вернуть работнику.

ВАРИАНТ 3. Делаем зачет налога в счет предстоящей уплаты НДФЛ этим работником

Минфин России считает, что излишне удержанный налог можно не только вернуть непосредственно работнику, но и зачесть в счет предстоящих платежей по НДФЛ в порядке ст. 78 НК РФ <18>. Хотя п. 1 ст. 231 НК РФ говорит именно о возврате налога работнику. Однако на практике этот вариант будет работать только в том случае, если: — сумма имущественного вычета не превышает сумму годового дохода работника; — работник принес уведомление из налоговой инспекции в начале года, то есть из его доходов удержана небольшая сумма НДФЛ, например за 1 или 2 месяца. Давайте посмотрим, хорош ли вариант 3. (+) В этом случае не будет никаких споров с налоговой инспекцией. (-) Период получения вычета работником растягивается на несколько месяцев в течение года. Кроме того, вариант 3 не всегда можно применить.

* * * С учетом приведенных нами плюсов и минусов выберите наиболее удобный для вас вариант возврата НДФЛ работнику. Самый простой для вас вариант — вернуть налог за счет налога с других работников за текущий месяц. А самый «бесконфликтный» — сделать зачет налога в счет предстоящих платежей по этому работнику.

——————————— <1> приложение к Приказу ФНС России от 07.12.2004 N САЭ-3-04/[email protected] <2> подп. 2 п. 1, п. 3 ст. 220 НК РФ <3> утв. Приказом МНС России от 31.10.2003 N БГ-3-04/583; п. 1 ст. 230 НК РФ <4> подп. 2 п. 1 ст. 220 НК РФ <5> п. 1 ст. 231 НК РФ; Письмо ФНС России от 03.09.2008 N 3-5-04/[email protected]; Письма Минфина России от 02.04.2007 N 03-04-06-01/103, от 13.02.2007 N 03-04-06-01/35, от 26.06.2006 N 03-05-01-04/188; Информационные сообщения ФНС России от 06.04.2005, от 18.03.2005 <6> п. 3 ст. 210, п. 1 ст. 224, п. 3 ст. 226 НК РФ; Письма Минфина России от 02.04.2007 N 03-04-06-01/103, от 13.02.2007 N 03-04-06-01/35, от 26.06.2006 N 03-05-01-04/188; Информационные сообщения ФНС России от 06.04.2005, от 18.03.2005 <7> План счетов и Инструкция по его применению, утв. Приказом Минфина России от 31.10.2000 N 94н <8> утв. Приказом ФНС России от 13.10.2006 N САЭ-3-04/[email protected] <9> п. 2 ст. 230 НК РФ <10> п. 4 разд. VII, п. 1 разд. IX Рекомендаций по порядку ведения в налоговых органах базы данных «Расчеты с бюджетом», утв. Приказом ФНС России от 16.03.2007 N ММ-3-10/[email protected] (ред. от 11.01.2008) <11> Письмо УФНС России по г. Москве от 29.11.2007 N 28-11/113476 <12> Письмо Минфина России от 19.01.2009 N 03-04-06-01/3 <13> п. 1 ст. 231, ст. 78 НК РФ <14> пп. 6, 14 ст. 78 НК РФ <15> Постановление ФАС Уральского округа от 22.07.2008 N Ф09-5055/08-С2 <16> Письмо Минфина России от 03.04.2009 N 03-04-06-01/76 <17> пп. 6, 14 ст. 78 НК РФ <18> Письмо Минфина России от 19.01.2009 N 03-04-06-01/3

Полный текст статьи читайте в журнале «Главная книга» N 09, 2009

Привет, Гость! Предложение от «Клерка»

Онлайн-профпереподготовка «Главный бухгалтер на УСН» с дипломом на 250 ак.часов. Научитесь всему новому, чтобы не допускать ошибок. Обучение онлайн 2 месяца, поток стартует 1 марта.

Записаться