Кто должен покупать патент на работу

Граждане других государств, прибывающие на работу в Российскую Федерацию должны приобретать специальный патент.

При этом патент доступен не всем иностранцам, а только выходцам из тех стран, с которыми у России установлен безвизовый режим.

Этот документ заменил собой ранее обязательное для всех разрешение на трудовую деятельность в нашей стране. В период действия патента его владельцы должны производить строго фиксированные авансовые платежи в Федеральную налоговую службу РФ.

Те же иностранные граждане, которые приехали на заработки в Россию из визовых стран, по-прежнему обязаны получать разрешение на работу.

Следует отметить, что патент необходимо приобретать вне зависимости от того, является ли иностранец предпринимателем и работает на себя лично или относится к наемному персоналу. Также не играет роли организационно-правовой статус его работодателя: в качестве такового может выступать как ИП, так и юридическое лицо.

Ни коммерческие, ни государственные предприятия не имеют права нанимать на работу иностранных граждан без специального разрешения, либо патента.

В противном случае им грозит серьезное административное наказание в виде довольно крупного штрафа.

Условия для уменьшения НДФЛ на сумму фиксированных платежей по патенту

После трудоустройства иностранца НДФЛ с его доходов рассчитывает и удерживает налоговый агент — его работодатель по ставке составляет 13 процентов независимо от того, является ли иностранец резидентом или нет (абз.3 п.3 ст.224 НК РФ).

Сумма НДФЛ уменьшается на сумму фиксированных авансовых платежей за период действия патента (п.6 ст.227.1 НК РФ, письма ФНС РФ от 20.06.2019 г. №БС-4-11/[email protected], Минфина РФ от 20.03.2019 г. № 03-04-07/18414 (доведено до сведения налоговых инспекций письмом ФНС РФ от 11.04.2019 г. №БС-4-11/6803)).

Для того чтобы уменьшить сумму НДФЛ на фиксированные платежи по нему у работодателя должны быть на руках следующие документы:

-уведомление от налоговой инспекции;

-заявление от иностранца;

-документы, подтверждающие оплату «патентного» НДФЛ (п.6 ст.227.1 НК РФ, письма ФНС РФ от 14.03.2016 г. №БС-4-11/[email protected], от 23.09.2015 г. №БС-4-11/[email protected]).

Важно!

Уведомление налоговиками должно выдаваться на каждый налоговый период (п.6 ст.227.1 НК РФ). Если иностранец оплатил «переходящий» патент, то и уведомление нужно получить на каждый год.

При положительном решении уведомление выдается налоговиками в течение 10 рабочих дней. Налоговая инспекция вправе отказать в выдаче уведомления, если:

-иностранцу уже выдавалось в этом же налоговом периоде уведомление;

-в базе данных инспекции отсутствует информация о заключении трудового или гражданско-правового договора с этим иностранцем и выдаче ему патента.

При отказе в выдаче уведомления работодатель не вправе уменьшать сумму НДФЛ на перечисленные фиксированные авансовые платежи (п.2 ст.226, ст.227.1 НК РФ, письмо ФНС РФ от 07.09.2018 г. №БС-4-11/17454).

Кто должен оформлять заявление на право уменьшения НДФЛ

Непосредственным подсчетом и перечислением НДФЛ в налоговую службу занимается обычно не сам иностранец, а его работодатель, который является прямым налоговым агентом. Он же и пишет заявление на сокращение суммы выплачиваемого налога за счет тех авансовых выплат, которые осуществил иностранец в качестве платы за патент. При этом учитываются не все платежи, а только те, которые были произведены в текущем календарном году.

Здесь важно напомнить, что патент можно оплачивать как единовременно, так и частями, поскольку выдается он на срок от 1 до 12 месяцев. Все квитанции и чеки, подтверждающие произведенные выплаты необходимо сохранять.

Фиксированный авансовый платеж по НДФЛ

«Безвизовые» иностранцы, за исключением отдельных категорий иностранных граждан, в случаях, предусмотренных законом, могут работать в России только на основании патента (абз. 1 п. 4 ст. 13, п. 1 ст. 13.3 Федерального закона от 25.07.2002 № 115-ФЗ (далее — Закон № 115-ФЗ)). Патент выдается на срок от 1 до 12 месяцев с правом неоднократного продления на срок от месяца (п. 5 ст. 13.3 Закона № 115-ФЗ). Срок действия патента напрямую зависит от размера внесенного фиксированного авансового платежа по НДФЛ.

26.09.2016 Автор: Елена Титова, эксперт службы Правового консалтинга ГАРАНТ, член Палаты налоговых консультантов

Уплата фиксированного авансового платежа

При первоначальном получении патента фиксированный авансовый платеж уплачивается (самостоятельно по месту осуществления иностранцем деятельности на основании выданного патента) до дня его выдачи, а последующие платежи для продления патента должны быть уплачены до дня окончания срока его действия (п. 4 ст. 227.1 НК РФ). Только при таких обстоятельствах патент считается продленным, в ином случае его действие будет прекращено (абз. 3, 4 п. 5 ст. 13.3 Закона № 115-ФЗ).

Работодатель вправе отстранить сотрудника, срок патента у которого истек, от работы до тех пор, пока патент не будет переоформлен, или вовсе прекратить с ним трудовой договор (ч. 1 ст. 327.5, п. 5 ч. 1 ст. 327.6 ТК РФ)

Работодатель — налоговый агент вправе уменьшить НДФЛ иностранного работника на сумму фиксированных авансовых платежей, уплаченных им самостоятельно.

Cумма фиксированного авансового платежа

Базовый размер фиксированного авансового платежа составляет 1200 рублей в месяц (п. 2 ст. 227.1 НК РФ). Указанная величина ежегодно индексируется на коэффициент-дефлятор и региональный коэффициент.

Ежемесячная сумма фиксированного авансового платежа по НДФЛ = Базовый размер фиксированного авансового платежа х Коэффициент-дефлятор х Региональный коэффициент

На 2016 год коэффициент-дефлятор равен 1,514 (приказ Минэкономразвития России от 20.10.2015 № 772) (в 2015 г. — 1,307) (приказМинэкономразвития России от 29.10.2014 № 685).

Величина регионального коэффициента устанавливается законом субъекта РФ и зависит от региональных особенностей рынка труда. Если такой коэффициент на очередной календарный год не установлен, то его значение принимается равным 1 (абз. 2 п. 3 ст. 227.1 НК РФ).

ПРИМЕР

Гражданин Украины получил патент на право работы в Москве с 04.02.2016 сроком на один месяц. Стоимость патента составляет 4200 руб. в месяц (1200 х 1,514 x 2,3118 (ст. 1 Закона г. Москвы от 26.11.2014 № 55)).

Чтобы продлить патент еще на месяц, указанную сумму необходимо уплатить до 04.02.2016 (03.02.2016 — последний день оплаты). Далее для того, чтобы патент оставался действительным, производить оплату ежемесячного фиксированного авансового платежа можно в любой день, предшествующий 4-му числу каждого месяца. Организация может предложить работнику (но не обязать) производить оплату фиксированного авансового платежа в определенный день, например 31, 1-го числа каждого месяца.

Актуальная бухгалтерия

Разместить:

Комментарии

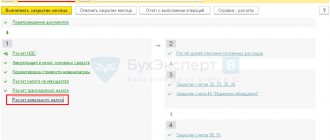

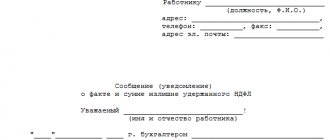

Как получить уведомление

Для того, чтобы получить из налоговой уведомление о праве на уменьшение НДФЛ за счет авансовых выплат, работодателю иностранного гражданина нужно обратиться в местную налоговую службу с соответствующим запросом, который также оформляется в виде заявления по утвержденной форме.

В течение 10 дней после того, как данное заявление будет получено специалистами налоговой, они обязаны выслать требуемое уведомление.

Причем прежде чем его отправить налоговики должны удостовериться в том, что у ФМС существует доказательство заключения трудового договора между иностранцем и российским предприятием, а также в том, что также уведомление в отношения данного человека еще никому не высылалось.

Стоимость Патента на работу для иностранных граждан на 2022 год.

Как известно, авансовые платежи иностранца (сумма фиксированных платежей по патенту на работу) рассчитывается на основании общего коэффициента-дефлятора и регионального коэффициента-дефлятора. Таким образом, в связи с изменением коэффициента-дефлятора на 2022 год, сумма фиксированного авансового платежа НДФЛ за патент на работу в 2022 году тоже изменится.

| Для удобного перемещения по странице, воспользуйтесь навигацией: |

|

В нашей статье мы постарались подробно ответить на вопросы, связанные с изменением оплаты патента в 2022 году и расчетом ежемесячного платежа по патенту, а также привели примеры расчета расчет стоимости патента на 2022 год в различных регионах РФ.

Ниже вы найдете подробную таблицу, в которой указан фиксированный авансовый платеж иностранного гражданина по каждому региону с примерами расчета патента на 2022 год.

Как известно, безвизовые иностранные граждане, работающие на территории России по патенту на работу, должны ежемесячно вносить фиксированные авансовые платежи по патенту – налог НДФЛ, для того чтобы продлить его срок действия и иметь возможность легально работать в России и дальше.

Другими словами, внося платеж за патент на месяц вперед, иностранный гражданин оплачивает НДФЛ от своей работы по патенту в следующем месяце.

Таким образом, оплата патента на работу иностранным гражданином должна производиться каждый месяц или на несколько месяцев вперед.

Важно!

Фиксированный авансовый платеж за патент (НДФЛ иностранного гражданина), должен быть внесен точно в отведенный срок. И в случае неуплаты НДФЛ иностранцем, так же как и в случае просрочки оплаты патента даже на 1 день, патент на работу будет автоматически аннулирован.

Важно!

Обязательно сохраняйте все чеки оплаты квитанции на патент на работу иностранного гражданина по каждому платежу НДФЛ весь срок действия документа.

Ежемесячный фиксированный авансовый платеж за патент 2022 необходимо проводить заранее, желательно за 3-4 дня до даты выдачи патента работу.

То есть, например, если ваш патент был выдан 10 декабря (дата выдачи), то следующую оплату патенту вам нужно произвести не позднее 10 января. При этом оплату за патент лучше производить немного раньше, 8 или 9 января, чтобы к 10 января вся сумма фиксированного авансового платежа НДФЛ по патенту на работу уже «была зачислена на ваш счет».

На сегодняшний день система учета оплаты налога на доход (фиксированных авансовых платежей за патент иностранными гражданами), полностью автоматизирована, поэтому отсутствие авансового платежа на конкретную дату ведет к автоматическому аннулированию патента на работу в базе ГУВМ МВД.

Таким образом, если фиксированный авансовый платеж за патент на работу в 2022 году будет внесен позднее даты получения патента, даже на один день, то документ будет автоматически аннулирован за просрочку оплаты патента.

На сегодняшний день иностранному гражданину необходимо продлевать регистрацию на основании патента всякий раз, когда он оплачивает авансовый НДФЛ по патенту на работу.

То есть, каждый раз после очередной оплаты патента в 2022 году, иностранный гражданин должен будет продлевать свою регистрацию. И поскольку это довольно хлопотная процедура, возникает резонный вопрос, можно ли оплатить патент на работу на несколько месяцев вперед, чтобы не приходилось продлевать регистрацию каждый месяц?

Таким образом, если вас интересует период оплаты патента на работу, то есть, на сколько месяцев вперед иностранный гражданин может заплатить за патент, отвечаем: За один раз иностранный гражданин может внести фиксированный авансовый платеж НДФЛ по патенту за период от 1 до 12 месяцев.

То есть если иностранный гражданин платит за патент на месяц вперед, то ему нужно будет продлить регистрацию по патенту также на 1 месяц. И через месяц все заново: сначала оплата фиксированного авансового платежа НДФЛ по патенту на следующий период, затем сразу после оплаты патента продление регистрации.

Если же иностранец оплачивает патент на 3 месяца вперед, то и регистрацию ему нужно продлевать на 3 месяца вперед. И возвращаться к этому вопросу придется уже только через 3 месяца, сразу после внесения очередного авансового платежа по патенту на работу иностранным гражданином.

Важно! При этом оплатить патент на работу более чем на 12 месяцев не получится, так как документ будет действовать максимум год со дня выдачи.

То есть, например, если иностранный гражданин вносит фиксированный авансовый платеж НДФЛ сразу на 15 месяцев вперед, то патент все равно будет действовать только 12 месяцев со дня выдачи. Остальная оплата фиксированного авансового платежа по патенту за 3 месяца уйдет на счет государства и просто-напросто сгорит.

Соответственно, максимальный срок оплаты фиксированного авансового платежа за патент на работу составляет 12 месяцев со дня выдачи.

Таким образом, иностранный гражданин может заплатить за патент на работу сразу на год вперед, сделав взнос фиксированных авансовых платежей НДФЛ по патенту за 12 последующих месяцев или же ежемесячно вносить авансовый платеж по патенту в течение года.

Многие иностранные граждане уже слышали про изменение стоимости патента на 2022 год, и поэтому их очень интересует вопрос, сильно ли она изменится и сколько нужно платить за патент в 2022 году.

Отвечаем: сумма оплаты патента в 2022 году изменится по сравнению с 2022, поскольку был изменен коэффициент-дефлятор на 2022 год для патента, исходя из которого и рассчитывается ежемесячный налог на патент иностранному гражданину.

Таким образом, приказом Минэкономразвития был утвержден коэффициент-дефлятор НДФЛ на 2022 год, который составил 1,980. Напомним, в прошлом, 2022 году, коэффициент-дефлятор НДФЛ составлял 1,864.

Соответственно, в 2022 году сумма патента для иностранных граждан изменилась, и теперь ежемесячный платеж за патент в 2022 году будет оплачиваться с учетом этих изменений.

Ниже в таблице представлена ежемесячная фиксированная стоимость патента для иностранных граждан в 2022 по каждому региону Российской Федерации. Сколько НФДЛ платить за патент на работу иностранному гражданину в 2022 году, отображено в последнем столбике данной таблицы.

Другими словами, в последнем столбике таблицы вы можете посмотреть размер фиксированного авансового платежа за патент на работу для иностранцев в 2022 году по регионам РФ.

Далее представлена стоимость патента для иностранных граждан в 2022 году с учетом нового регионального коэффициента-дефлятора на 2022 год представлена для каждого региона РФ.

Важно! Еще не утвержденный региональный коэффициент на 2022 год, и, соответственно, не утвержденная стоимость патента на 2022 год, выделены красным.

*Установленный региональный коэффициент-дефлятор на 2022 год указан в скобках (). **Сумма ежемесячного налога на доходы физических лиц по патенту в 2022 году выделена жирным

Как оформить заявление и передать его в налоговую

Заявление пишется строго по образцу, разработанному и утвержденному Федеральной налоговой службой.

Бланк включает в себя сведения о работодателе и иностранном работнике, а также налоговой инспекции, в которую подается заявление, а вот размер НДФЛ в нем не отмечается.

После того, как заявление будет должным образом составлено, его нужно передать в налоговую инспекцию. Сделать это можно любым удобным способом:

- придя в налоговую лично,

- придя с представителем, имеющим на руках доверенность,

- через средства электронной связи (при условии, что у работодателя имеется цифровая подпись, зарегистрированная по всем правилам),

- путем отправки через Почту России заказным письмом с уведомлением о вручении.

Образец заполнения заявления о подтверждении права на зачет авансовых платежей по НДФЛ

Структура бланка довольно проста и понятна, но все же некоторые моменты могут вызвать небольшие затруднения.

- Вначале документа пишется ИНН и КПП предприятия, которое является работодателем иностранца, рядом указывается количество страниц в заявлении.

- Ниже, следует вписать порядковый номер заявления в текущем году (напомним, его можно писать хоть каждый месяц – никаких разъяснений и ограничений по этому вопросу в законодательстве не дано).

- Затем цифрами вносится код той налоговой службы, в которую будет передан заполняемый бланк.

- После этого в заявлении указывается полное наименование организации-работодателя или персональные данные ИП.

- Далее в соответствующих ячейках следует отметить год, за который требуется уменьшить сумму НДФЛ и количество страниц, на которых заявление написано.

- Рядом нужно указать, сколько документов, подтверждающих уплату авансовых платежей, прилагается.

Заполнение сведений о налогоплательщике

Заполнение сведений о налогоплательщике находится в левом нижнем углу первого листа документа. Здесь вносятся данные о том человеке, который своей подписью подтверждает подлинность внесенных в заявление сведений: руководителем компании, его представителем, или ИП.

Нужно указать данные физического лица:

- фамилию-имя-отчество,

- ИНН,

- контактный телефон (на тот случай, если у налоговиков возникнут какие-либо вопросы),

- дату заполнения заявления.

Справа отведено место для заполнения налоговым специалистом, здесь налогоплательщику ничего не нужно писать.

Образец заполнения второй старницы заявления

Следующая часть касается непосредственно того иностранного гражданина, который претендует на уменьшение НДФЛ за счет авансовых платежей по патенту. Тут надо вписать его личные данные:

- ФИО,

- дату рождения,

- ИНН,

- сведения из документа, удостоверяющего личность: серию, номер, дату составления и место выдачи.

Затем вся внесенная в заявление информация подтверждается подписью заявителя.

Фиксированные авансовые платежи в справке 2-НДФЛ для ФНС

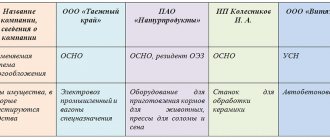

С 2022 года справки 2-НДФЛ имеют две формы – для подачи в налоговую инспекцию и для выдачи наемному персоналу (Приказ от 02.10.2018 г. № ММВ-7-11/[email protected]). При заполнении обоих бланков по доходам иностранных граждан, работающим у российских субъектов предпринимательства, будут проявляться отличия от справок по доходам граждан РФ:

- статус налогоплательщика – для иностранцев, которые трудоустроены по патенту, действует код «6»;

- код страны гражданства;

- у физического лица может не быть отчества и ИНН российского образца, а его ФИО допустимо указывать латиницей;

- документом, удостоверяющим личность работника, может быть паспорт иностранного гражданина (код «10»);

- сумма удержанного и уплаченного в бюджет налога будет отличаться от расчетной за счет ее корректировки на авансовые платежи, произведенные иностранцем самостоятельно при оплате патента.

Фиксированные авансовые платежи в справке 2-НДФЛ, подаваемой в налоговый орган будут выделены в разделе 2. Платежи за патент вводятся одной суммой, учтенной нанимателем в совокупности за показываемый период.

Например, на предприятии в Республике Крым работает гражданин Китая. Он оплатил стоимость патента на работу за 12 месяцев. Его ежемесячный заработок составляет 35 800 руб., в июле доход состоял из отпускных, начисленных в сумме 33 650 руб. НДФЛ с доходов иностранного работника удерживается по ставке 13% (п. 3 ст. 224 НК РФ) с учетом стандартного вычета на двоих детей, предоставляемого ему как налоговому резиденту (право на эту льготу сохранялось в январе-сентябре, после чего был превышен лимит доходов). При оформлении справки 2-НДФЛ, сумма фиксированных авансовых платежей и размер итоговых налоговых обязательств перед бюджетом отражаются следующим образом:

- общие доходы фиксируются по сведениям, отраженным в Приложении к справке, и составляют 427 450 руб.;

- налоговая база отражается за минусом «детских» вычетов – 402 250 руб. (427 450 – 1400 х 9 мес. х 2);

- исчисленный годовой налог равен 52 293 руб. (402 250 х 13%);

- платежи за патент показываются в подтвержденной документально сумме 38 700 руб. (размер ежемесячного платежа в Крыму 3225 х 12 месяцев);

- удержанный и перечисленный налог отражается с учетом корректировки на фиксированные авансовые платежи – 13 593 руб. (52 293 – 38 700).

Уведомление, полученное работодателем от налоговиков, которым дано разрешение на зачет патентных платежей иностранного гражданина при налогообложении зарплаты, отражается в последних строках раздела 3 (код уведомления – «3», дата и номер документа, шифр налогового органа, которым оформлено уведомление)

Читайте также: Коды доходов в справке 2-НДФЛ в 2019 году