НДС в стоимости коммунальных услуг

Услуги, которые предоставляют организации коммунального комплекса, облагаются НДС в стандартном порядке — по ставке 20 %. К таким организациям относятся юрлица, которые занимаются системами коммунальной инфраструктуры или эксплуатируют объекты для утилизации ТКО.

Если вы приобретаете услуги напрямую у ресурсоснабжающих организаций, то будете платить НДС в стандартном порядке. Еще один вариант — приобретать услуги через управляющие организации. Для них есть особое правило.

Управляющие организации ТСЖ, ЖК, ЖСК и иные потребительские кооперативы могут освободить от НДС реализацию коммунальных услуг, если соблюдены условия (пп. 29 п. 3 ст. 149 НК РФ):

- услуги приобретены у ресурсоснабжающих организаций или региональных операторов по обращению с ТКО по предельным единым тарифам;

- услуги реализованы потребителям в пределах цены их приобретения (с учетом НДС).

Если хотя бы одно из условий нарушено, управляющая организация должна начислить и уплатить НДС.

Освобождение от НДС действует независимо от того, кому оказаны услуги — физическим или юридическим лицам, собственникам или арендаторам, жилым или нежилым помещениям (письмо Минфина от 23.01.2017 N 03-07-11/2838). Управляющая организация может отказаться от льготы, платить НДС и принимать налог к вычету в стандартном порядке.

Размер платы за коммунальные услуги не изменяется, если управляющая организация применяет льготу. Если вы приобретаете услуги напрямую у ресурсоснабжающей компании, управляющей организации со льготой или без, сумма будет учитывать НДС.

Это связано с тем, что управляющая организация приобретает у ресурсоснабжающих компаний услуги уже с учетом НДС. Она не прибавляет дополнительный НДС при реализации услуг потребителям, но учитывает предъявленный ресурсоснабжающей компанией НДС в их стоимости. Поэтому потребители платят за коммунальные услуги цену, в которой уже заложен НДС. Например, электростанция предоставила управляющей организации услуги по электроснабжению по тарифу с НДС согласно тарифу: 100 и 20 рублей соответственно.

Если вы покупаете услуги напрямую у ресурсоснабжающей организации или у управляющей организации, которая отказалась от льготы, то будете оплачивать тариф, увеличенный на сумму НДС, — те же самые 120 рублей, где 100 рублей тариф и 20 рублей НДС.

Перевыставление расходов контрагенту: налоговые последствия

Перевыставление отдельных расходов, возмещение расходов – отношения между контрагентами весьма распространённые.

С этим сталкиваются компании при:

—

поставках товаров – перевыставляют транспортные расходы;

—

аренде, лизинге – перевыставляют коммунальные расходы, расходы на страхование;

—

строительстве – генподрядчик перевыставляет расходы на электроэнергию подрядчику.

Практика обычная. Но так ли безобидны налоговые последствия подобных хозяйственных операций и что по этому поводу думает налоговая служба. Давайте разбираться.

Транспортные расходы

При отражении в бухгалтерском и налоговом учёте расходов организация руководствуется, как минимум, ПБУ 10 «Расходы организации» и 25 главой Налогового кодекса РФ. В данных документах чётко указаны требования по признанию расходов.

Расходы должны быть документально подтверждены и экономически обоснованы, то есть, связаны с получением дохода (п. 1 ст. 252 НК РФ). И в Законе о бухучёте сказано, что каждый факт хозяйственной жизни компании должен оформляться первичными учётными документами (ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ).

В зависимости от факта хозяйственной жизни мы формируем соответствующий пакет первичных документов. О требованиях к первичным документам ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ говорит следующее. Обязательными реквизитами первичного учётного документа являются:

—

наименование документа;

—

дата составления документа;

—

наименование экономического субъекта, составившего документ;

—

содержание факта хозяйственной жизни;

—

величина натурального и (или) денежного измерения факта хозяйственной жизни с указанием единиц измерения;

—

наименование должности лица (лиц), совершившего (совершивших) сделку, операцию и ответственного (ответственных) за её оформление, либо наименование должности лица (лиц), ответственного (ответственных) за оформление свершившегося события;

—

подписи лиц, предусмотренных пунктом 6 настоящей части, с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц.

И уже рассматривая данные требования, мы видим, что при перевыставлении расходов требования, изложенные в подпунктах 3, 6, 7 не выполняются!

В вышеуказанных нормативных актах речь идёт о расходах, понесённых самой организацией, а не какой-либо другой организации. И в этом случае Минфин и ФНС РФ неоднократно давали комментарии о невозможности признания «чужих» расходов.

Рассмотрим письмо Минфина от 08.02.2019 №03-03-07/7618 «Об учёте в целях налога на прибыль расходов в виде возмещения расходов другого налогоплательщика», где ведомство прямо указывает: «В случае если налогоплательщиком возмещаются расходы другого налогоплательщика, то такие расходы не могут рассматриваться как расходы, произведённые для осуществления деятельности самого налогоплательщика, в связи с чем не подлежат учёту при формировании налоговой базы по налогу на прибыль организаций».

Наиболее часто перевыставлют поставщики транспортные расходы, мотивируя тем, что так написано в договоре: «… покупатель возмещает поставщику расходы на доставку товара». Давайте внимательно рассмотрим данный факт хозяйственной жизни. Поставщик, поставляя товар, является заказчиком транспортных услуг у компании – перевозчика. Перевозчик выставляет первичные документы по факту перевозки в адрес поставщика. Всё верно. У поставщика транспортные услуги учитываются в составе расходов, связанных с продажей товаров. А вот что поставщик перевыставляет покупателю – большой вопрос.

Пункт 5 статьи 38 НК РФ говорит следующее: «Услугой для целей налогообложения признаётся деятельность, результаты которой не имеют материального выражения, реализуются и потребляются в процессе осуществления этой деятельности».

Согласно положениям подпункта 1 пункта 3 статьи 169 и пункта 3 статьи 168 Налогового кодекса РФ при реализации товаров (работ, услуг) налогоплательщик обязан составить соответствующие счета-фактуры при совершении операций, признаваемых объектом налогообложения, не позднее пяти календарных дней, считая со дня отгрузки товара (выполнения работ, оказания услуг).

Таким образом, поставщик потребил транспортную услугу в момент её оказания. Что же тогда он пытается «перепродать»? Потреблённую услугу? Поставщик-то «перепродаёт» и при этом отражает доход и формирует налогооблагаемую базу по двум налогам: налогу на прибыль организации и налогу на добавленную стоимость. А вот что принимает на учёт покупатель под видом перевыставленных транспортных услуг? Вопрос открыт. Ведь при таком отражении искажённых фактов хозяйственной деятельности поставщик выставляет счёт-фактуру. Правомерно ли?

Минфин России в Письме от 22.02.2018 N 03-07-09/11443 указал, что если согласно условиям договора продавец услуг по предоставлению вагонов для перевозки грузов обязуется их оказать, а покупатель оплатить эти услуги и возместить понесённые продавцом транспортные расходы при подаче (возврате) вагонов для (после) оказания услуг, то данные возмещаемые расходы по оплате услуг по транспортировке подаваемых (возвращаемых) вагонов, оказываемых третьими лицами, не учитываются продавцом при определении налоговой базы по налогу на добавленную стоимость и, соответственно, в счёте-фактуре, выставляемом им по услугам по предоставлению вагонов, не указываются.

«Входной» НДС по товарам (работам, услугам), приобретенным для выполнения договора (т.е. для деятельности, облагаемой НДС), стоимость которых возмещена контрагентом, принимайте к вычету в общем порядке (п. 1 ст. 172 НК РФ, Письма Минфина от 22.04.2015 N 03-07-11/22989, от 22.10.2013 N 03-07-09/44156).

Поскольку сам продавец не оказывает при этом услугу перевозки, то и счёт-фактуру, полученный от перевозчика, он не может просто перевыставить покупателю от своего имени (Письма Минфина от 13.04.2016 N 03-07-09/21127, от 22.10.2013 N 03-07-09/44156). Соответственно, покупатель не вправе принять к вычету НДС со стоимости перевозки по такому счёту-фактуре.

Перевыставлять счета-фактуры могут только посредники — агенты и комиссионеры.

Вариант организации взаимоотношений между организациями, во избежание налоговых рисков, на стадии переговоров расходы на доставку товаров включать в стоимость товаров.

Утилизационный сбор

Можно ли списать в расходы возмещённый контрагенту утилизационный сбор? Организация, возместившая поставщику сумму уплаченного им утилизационного сбора, не вправе учесть сумму такого возмещения в «прибыльной» базе.

В своём письме от 14.08.2019 № 03-03-06/1/61449 Минфин напоминает, что в целях налога на прибыль к расходам относятся экономически обоснованные и документально подтверждённые затраты, произведённые при ведении деятельности, направленной на получение дохода. В общем случае возмещение затрат, произведённых иными организациями, не отвечает критериям «прибыльных» расходов.

Следовательно, возмещаемая поставщику продукции (плательщику утилизационного сбора) сумма сбора не учитывается при определении базы по налогу на прибыль у покупателя продукции.

И таких примеров немало.

Об учете лизингополучателем сумм возмещения затрат лизингодателя, связанных с приобретением и передачей предмета лизинга, в целях налога на прибыль

Достаточно часто приходится сталкиваться с тем, что после определённого срока действия договора лизинга лизингодатель перевыставляет лизингополучателю какие- либо расходы. Например, расходы на страхование, на уплату транспортного налога или налога на имущество организации. И вот в этом случае в письме от 27.10.2017 N 03-03-06/1/70590 Минфин говорит, что лизинговые платежи, которые учитываются у лизингополучателя при определении налоговой базы по налогу на прибыль организации, уже должны включать в себя суммы возмещения затрат лизингодателя, связанные с приобретением и передачей предмета лизинга.

Таким образом, мы видим, что перевыставление расходов по сделке является весьма рискованным действием для обоих сторон договора. Большую часть рисков можно снять на стадии обсуждения условий договора.

налоговая отчетность налоги

Отправить

Запинить

Твитнуть

Поделиться

Поделиться

Учет коммунальных услуг у собственников помещений

Чтобы учесть расходы на коммунальные услуги, нужно получить от поставщика подтверждающие их документы: договор, акт об оказании услуг, квитанция, счет-фактура. Как правило, поставщики выставляют счета в конце месяца.

Если коммунальные расходы относятся к объектам непроизводственного назначения, при расчете налога их не учитывайте.

Период списания расходов, в том числе НДС, зависит от метода учета доходов и расходов — кассовый метод или метод начисления.

При методе начисления расходы спишите в периоде, в котором получили счет на оплату или акт оказания услуг от ресурсоснабжающей организации. Если счета или акта нет, спишите расходы на дату, предусмотренную условиями договора.

При кассовом методе расходы признайте в том периоде, в котором они оплачены.

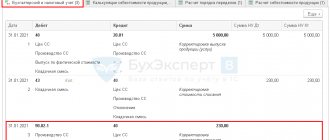

В бухучете сформируйте следующие проводки:

1. Если являетесь плательщиком НДС:

- Дт 20 (23 ,25, 26, 29, 44, 91-2) Кт 60 (76) — получен счет на оплату, подписан акт об оказании услуг;

- Дт 19 Кт 60 (76) — отражен входной НДС;

- Дт 68 НДС Кт 19 — входной НДС принят к вычету;

- Дт 60 (76) Кт 51 — оплачены коммунальные услуги.

НДС с коммунальных услуг принимается к вычету в стандартном порядке. Для этого должны соблюдаться все условия, предусмотренные ст. 171 и ст. 172 НК РФ: принятие услуг к учету, их использование в облагаемой НДС деятельности и наличие документов с выделенной суммой налога.

2. Если не являетесь плательщиком НДС:

- Дт 20 (23 ,25, 26, 29, 44, 91-2) Кт 60 (76) — получен счет на оплату, подписан акт об оказании услуг;

- Дт 19 Кт 60 (76) — отражен входной НДС;

- Дт 20 (23 ,25, 26, 29, 44, 91-2) НДС Кт 19 — входной НДС учтен в расходах;

- Дт 60 (76) Кт 51 — оплачены коммунальные услуги.

Перевыставление коммунальных платежей арендатору: бухучет и налоги

В определении ВАС РФ от 29.01.2021 N 18186/07 судьи констатировали, что суммы возмещения по оплате коммунальных платежей, полученные от арендатора, не являются доходом арендодателя, поскольку в данном случае компенсируют расходы по содержанию и использованию сданного в аренду помещения, а затраты на оплату коммунальных услуг, связанные с эксплуатацией сданного в аренду помещения, не являются расходами собственника, поскольку они не приводят к уменьшению его экономических выгод так как компенсируются арендатором.

В то же время более поздние судебные решения представляют противоположное мнение. Так, в постановлении Президиума ВАС РФ от 25.02.2021 N 12664/08 указано, что без обеспечения нежилых помещений электроэнергией, водой, теплоэнергией, другими видами коммунального обслуживания арендатор не может реализовать право пользования арендуемыми помещениями, необходимыми ему для осуществления своей деятельности. Следовательно, это обслуживание неразрывно связано с предоставлением услуг по аренде, а порядок расчетов между арендатором (в данном случае — обществом) и арендодателем за названные услуги значения не имеет. Вычет НДС со стоимости коммунальных услуг, компенсируемой арендодателю, является правомерным при соблюдении предусмотренных законодательством о налогах и сборах условий применения налоговых вычетов (смотрите также постановления ФАС Северо-Западного округа от 24.08.2021 N А56-44025/2021, ФАС Западно-Сибирского округа от 28.04.2021 N А45-8185/2021).

Рекомендуем прочесть: Могут ли приставы арестовать имущество которое заложено другому человеку

Учет коммунальных услуг у арендодателей и арендаторов

Арендаторы помещений возмещают коммунальные услуги арендодателю. Это можно сделать одним из трех способов: включить коммуналку в сумму аренды, добавлять ее сверху или перечислять в рамках посреднического договора. От выбранного способа зависит порядок уплаты и принятия НДС к вычету.

Коммунальные услуги включены в арендную плату

Это самый простой способ возмещения расходов на коммуналку для целей НДС. Если коммунальные платежи входят в арендную плату, то налогом облагается вся сумма платежа по договору, включая коммуналку.

Арендодатель выставляет арендатору счет-фактуру на всю сумму арендной платы. Входной НДС от поставщиков коммунальных услуг можно принять к вычету в полном размере на основании подтверждающих документов.

Арендатор вправе принять к вычету всю сумму входного НДС, в том числе по коммунальным услугам. Для этого достаточно счета-фактуры от арендодателя.

Коммунальные услуги оплачиваются сверх арендной платы

Если коммунальные услуги перевыставлены сверх арендной платы, НДС на их стоимость не начисляется, так как нет объекта налогообложения. Арендодатель не может принять к вычету входной НДС от поставщиков услуг, он включается в стоимость коммунальных услуг, перевыставленную арендатору.

Арендатор в этом случае тоже не может принять налог к вычету, так как эта операция не признается реализацией для целей НДС, арендодатель не предъявил НДС и не выставил счет-фактуру.

Коммунальные услуги перевыставлены по посредническому договору

Перевыставленные коммунальные услуги облагаются НДС в том же порядке, что и другие перевыставленные расходы. Арендодатель в этом случае не начисляет, не платит и не принимает НДС к вычету. Он перевыставляет арендатору счет-фактуру, если провел расходы от своего имени. Если же расходы приобретены от имени арендатора, поставщик услуг сразу выписывает счет-фактуру на него.

Перевыставление услуг, проводки, что явлется нашим доходом и расходом

При таких, хоть и непонятных формулировках, должно следовать, что посредник должен быть абонентом

у энергоснабжающей организации, а вы

субабонентом

. Хотя для этого не надо договора вашего с э/организацией. Для этого состаляется договор э/организации с посредником как абонентом, а в этом договоре определяется субабонент. Разберитесь с этим ибо в этом суть по НДС. При таком определении посредник-абонент должен выставлять вам с/ф.

Рекомендуем прочесть: Пенсии И Льготы Чернобыльцам 2022г

Картина следующая: С энергетической компанией заключен договор на потребление электроэнергии, но счетчик наш, и учет энергии идет через фирму посредника. выставляет нам счета на э/энергию, мы оплачиваем их напрямую Энергетической компании, иногда платим Напрямую получать счета от Энергетической компании мы не можем, тк эта подстанция принадлежит «Посредник» и учет должен идти через него.

Перевыставление Электроэнергии Проводки

2 ст. 539 ГК РФ). Как правило, арендатор не является владельцем тепло- и энергосетей, и у него нет соответствующего оборудования для получения энергии, топлива, воды. Вероятность подписания договора с арендатором невелика.

Порядок бухгалтерского и налогового учета коммунальных расходов арендатора зависит от того, как именно производится оплата за эти услуги. На практике арендатор может заплатить за «коммуналку» разными способами:

Рекомендуем прочесть: Взыскание В Устном Порядке