Виды и условия предоставления матпомощи

Действующее законодательство не запрещает работодателю оказывать своим работникам материальную помощь (далее — матпомощь). В пп. 2.2.2.1 раздела 2 ГОСТ Р 52495-2005, утв. пр. Федерального агентства по техническому регулированию и метрологии от 30.12.2005 № 532-ст, содержится определение материальной помощи (далее — матпомощь), как социально-экономической услуги, состоящей в предоставлении клиентам денежных средств, продуктов питания, средств санитарии и т.д.

Материальная помощь носит разовый характер и выплачивается по заявлению работника на основании приказа руководителя. Она может быть связана, например:

- с рождением ребенка;

- со смертью работника или члена его семьи;

- с лечением;

- с ущербом, причиненным вследствие стихийного бедствия;

- с выходом на пенсию по инвалидности или по возрасту.

Такие выплаты не включаются в состав оплаты труда, так как не носят стимулирующего или компенсационного характера. Они направлены на поддержку работника в сложной жизненной ситуации.

Форма 6-НДФЛ

Все лица, которые признаются налоговыми агентами (ст. 226, 226.1 НК), начиная с 01.01.2016 года, обязаны ежеквартально представлять в налоговые органы по месту учета Форму 6-НДФЛ (приказ ФНС № ММВ-7-11/[email protected]).

Расчет составляется нарастающим итогом, причем 1-й раздел формируется нарастающим итогом, а 2-й отражает только те сведения, что соответствуют кварталу периода, за который подаются сведения.

Форма расчета состоит из:

- Титульного листа.

- Раздела 1 «Обобщенные показатели».

- Раздела 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

Особенности учета материальной помощи в НДФЛ

Возможность выдать матпомощь нужно учесть в нормативных актах и документах организации: положении об оплате труда, коллективном договоре и (или) в трудовом договоре с работником.

В НДФЛ матпомощь рассматривается как экономическая выгода, что образует объект налогообложения (ст. 208, 209, 210 НК РФ). Но ее социальный статус позволяет освободить от налогообложения либо отдельные виды матпомощи (ст. 217 НК РФ), либо отдельные суммы в пределах лимита. Например:

- с рождением ребенка — освобождается от налога, но не более 50 000 руб. на ребенка;

- со смертью работника или члена его семьи — освобождается от налога;

- с ущербом, причиненным стихийным бедствием — освобождается от налога;

- с выходом на пенсию по инвалидности или по возрасту — освобождается от налога, но не более 4000 руб.;

- по другим основаниям — освобождается от налога, но не более 4000 руб.

Материальная помощь подлежит налогообложению

Материальная помощь, указанная в перечне Приложения 2 Приказа ФНС России от 10.09.2015 № ММВ-7-11/[email protected], может не облагаться НДФЛ, но отражается в 6-НДФЛ. Так происходит, потому что для этих видов матпомощи установлен необлагаемый лимит на год, а со всех выплат сверху НДФЛ уже надо будет удерживать.

Это касается следующих видов матпомощи:

- единовременная помощь сотруднику при рождении или усыновлении ребенка в пределах 50 000 рублей;

- матпомощь участникам ВОВ, их вдовам, военнопленным и узникам в пределах 10 000 рублей, если помощь предоставлялась не из бюджета РФ или иностранного государства, а от других лиц;

- материальная помощь в пределах 4 000 рублей в год, предоставленная работникам и бывшим работникам, уволившимся в связи с выходом на пенсию по инвалидности или возрасту (к отпуску, к свадьбе, на лечение, при выходе на пенсию.

Прочие виды материальной помощи следует отражать в декларации.

Рассмотрим несколько примеров.

У ИП Хрумова работает 3 сотрудника. Зарплату получают два раза в месяц: аванс 25 числа и окончательный расчет 10 числа каждого месяца. Налоговых вычетов на детей нет. За январь — июнь индивидуальный предприниматель начислил своим сотрудникам заработную плату в размере 630 тыс. рублей.

Пример 1

По случаю выхода на пенсию Иванову И. И. 22 июня 2022 года начислили материальную помощь в размере 10 000 рублей. Выплата работодателем при выходе сотрудника на пенсию не облагается НДФЛ при сумме выплат не более 4 000 рублей.

В разделе 1 матпомощь будет отражена следующим образом:

- В строке 020 пишем сумму удержанного за последние три месяца НДФЛ — 82 680 рублей, сюда же входит налог с матпомощи — 780 рублей (10 000 — 4 000) × 13 %;

- В строке 021 указываем дату, в которую должны перечислить удержанный налог в бюджет. Для матпомощи — следующий за выплатой рабочий день — 23.06.2021 года;

- В строке 022 указываем сумму НДФЛ, перечисленного в дату из строки 021 — 780 рублей.

Дополнительно в первом разделе будут заполнены строки 021 и 022 для каждой выплаты с апреля по июнь — аванса и расчета по итогам месяца.

Во втором разделе 6-НДФЛ за полугодие матпомощи тоже будет отражена

- в строке 110 указываем сумму начисленных физлицам доходов с начала года — 640 000 рублей = 630 000 рублей зарплата + 10 000 рублей матпомощь. Эту же сумму дублируем в строке 112, так как все доходы были по трудовым договорам;

- в строке 120 пишем количество получателей дохода — 3 человека;

- в строке 130 указываем сумму вычета с матпомощи — 4 000 рублей;

- в строке 140 указываем общую сумму исчисленного налога — 82 680 рублей= (630 000 + 10 000 — 4 000) × 13 %;

- в строке 160 прописываем сумму удержанного налога — 82 680 рублей.

Пример 2

Индивидуальный предприниматель выплатил 5 июня сотруднице 55 тыс. рублей по случаю рождения ребенка 1 июня. Сумма выплаты, не превышающая 50 тыс. рублей, не облагается НДФЛ.

Для наглядности представим, что других выплат в течение отчетного периода не было.

Раздел 1 заполняем так:

- В строке 020 пишем сумму удержанного за последние три месяца НДФЛ, включая налог с облагаемой части матпомощи — 650 рублей (55 000 рублей — 50 000 рублей) × 13 %;

- В строке 021 указываем дату, в которую должны перечислить НДФЛ с матпомощи — 06.06.2021 года;

- В строке 022 указываем сумму НДФЛ, перечисленного в дату из строки 021 — 650 рублей.

В разделе 2 матпомощь нужно показать в общей сумме начисленных доходов, а в строке 130 прописать необлагаемую сумму — 50 000 рублей. В целом заполнение будет аналогично примеру 1:

- в строке 110 — 55 000 рублей;

- в строке 120 — 1 человек;

- в строке 130 — 50 000 рублей;

- в строке 140 — 650 рублей = (55 000 — 50 000) × 13 %;

- в строке 160 прописываем сумму удержанного налога — 650 рублей.

Если бы выплата в связи с материнством составила 50 тыс. рублей или менее, то удерживать налог бы не пришлось, так как сумма выплаты не превышает 50 тыс.рублей.

Материальную помощь по рождению ребенка до 50 000 рублей включительно ФНС разрешает не показывать в 6-НДФЛ (письмо от 15.12.2016 № БС-4-11/[email protected]). Если вы ее все же отразили, она также должна быть указана в справке о доходах и суммах налога физлица по итогам года.

Пример 3

С 14 по 27 мая Сидоров А.А. уходит в ежегодный отпуск. По коллективному договору каждому сотруднику полагается материальная помощь в размере 4 000 рублей. Она не облагается НДФЛ, так как не превышает 4 000 рублей. Но если в течение года помощь окажется больше, со всей суммы превышения надо будет исчислить и удержать НДФЛ в стандартном порядке.

- За год сумма дохода составила 420 000 рублей = 35 000 рублей × 12 месяцев.

- Размер среднедневного заработка составил 1 194,54 рублей = 420 000 / 12 месяцев / 29,3.

- Размер отпускных составил 16 723,56 рублей = 1 194,54 × 14 дней.

- Единовременная помощь к отпуску 4 000 рублей.

При заполнении первого раздела отдельно заполняются строки 021 и 022, для отпускных, отдельно для материальной помощи, отдельно для зарплаты, если все выплаты произведены в разные даты.

- в строке 020 пишем общую сумму удержанного за последние три месяца НДФЛ — 56 774.06 рубля = (420 000 + 16 723.56 + 4 000 — 4 000) × 13 %.

Для отпускных:

- В строке 021 — 31.05.2021 (НДФЛ с отпускных уплачивается не позднее последнего числа месяца, в котором отпускные были получены);

- В строке 022 — 2 174 .06 рубля (16 723,56 рубля × 13 %).

Для материальной помощи строки заполнять не требуется, так как в данном случае НДФЛ с нее не уплачивается. Однако, если бы мы платили с нее налог, в строке 021 была бы указана дата, следующая за днем выплаты матпомощи к отпуску. Дополнительно должны быть заполнены строки 021 и 022 для зарплаты.

В раздел 2 будут внесены следующие данные:

- В строках 110 и 112 пишем 440 723.56 рубля = 420 000 + 16 723.56 + 4 000.

- В строке 130 — 4 000 рублей.

- В строках 140 и 160 — 56 774.06 рубля = (420 000 + 16 723.56 + 4 000 — 4 000) × 13 %.

Как отразить материальную помощь в 6-НДФЛ

В тех случаях, когда сумма матпомощи не подлежит налогообложению, налоговый агент вправе не отражать её в расчете 6-НДФЛ. А в выплатах, которые имеют лимит, нужно указываеть всю сумму матпомощи и приходящийся на неё налоговый вычет.

Дата получения дохода в виде матпомощи — день выплаты денег, либо день передачи доходов в натуральной форме (п. 1 ст. 223 НК РФ).

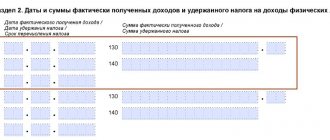

Поскольку такая выплата обычно производится в межрасчетный период, на основании отдельного платежного документа, то матпомощь в 6-НДФЛ (Раздел 2) отражается отдельными строкам 100, 110 и 120.

Отражение в отчете материальной помощи к отпуску

Часто на предприятиях установлен порядок совмещения ежегодной материальной помощи сотруднику с отпускными. Это определяется внутренними нормативными актами организации, регулирующими вопросы труда и его оплаты. Когда материальная помощь выдается одновременно с отпускными, то в отчете 6-НДФЛ:

- дни выдачи, удержания, ставки НДФЛ будут совпадать;

- даты уплаты налогов в бюджет будут различаться.

Датой получения дохода по двум видам станет день выдачи средств работнику. Этот же день станет датой удержания НДФЛ. Что касается даты перечисления подоходного налога, то они могут розниться по видам доходов. По НДФЛ с суммы отпускных датой перечисления НДФЛ будет последний день месяца, а по матпомощи – день, следующий за ее выдачей. Поэтому в отчете 6-НДФЛ нужно заполнить по каждому сроку выплат отдельно строки 100-140 во втором разделе.

Отражение материальной помощи в 6-НДФЛ: пример заполнения

Предположим, что 21.07.2017 в связи с тяжелым финансовым положением работника, ему была начислена и выплачена материальная помощь в размере 5000 руб., из которых не облагаются 4000 руб. (п. 28) ст. 217 НК РФ, код вычета 2760 «Материальная помощь, оказываемая работодателями своим работникам» в соотв. с пр. ФНС РФ от 10.09.2015 № ММВ-7-11/[email protected]). В отчете 6-НДФЛ, материальная помощь, 4000 рублей нужно указать в поле суммы налогового вычета.

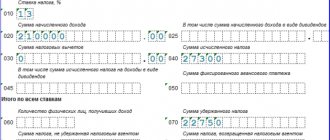

Шаг 1. В Форме 6-НДФЛ (при отсутствии прочих данных за отчетный период) в графе 020 укажите размер матпомощи.

Шаг 2. В поле 030 впишите величину лимита.

Шаг 3. В поле 100 укажите дату, когда была выдана матпомощь. В поле 110 — когда удержан налог (не может быть раньше предыдущего числа). В поле 120 — дату перечисления налога. В примере 25 января — пятница, поэтому налог перечисляется в понедельник, 28 января.

Итоговая форма 6-НДФЛ будет выглядеть так.

Матпомощь в 6-НДФЛ до 2022 года

Что касается бланка 6-НДФЛ до 2022 года, то принцип отражения в нем матпомощи был аналогичным. А построчное заполнение вы можете увидеть ниже на примерах.

Пример 1

У менеджера Сафиуллина Р. 2 недели назад родилась дочь, и администрация фирмы приняла решение выплатить ему единовременное пособие величиной 20 000 руб.

Стр. 100 — дата выплаты;

Стр. 110 и 120 — «00.00.0000» (письмо ФНС от 09.08.2016 N ГД-3-11/[email protected]);

Стр. 130 — сумма матпомощи;

Стр. 140 — «0».

Пример 2

Кузнец Степанов Т., работающий в другом городе одноклассник менеджера Р. Сафиуллина, в тот же промежуток времени получил единовременную «детскую» выплату. Ее величина составила 65 000 руб.

Но на зарплатную карту ему перечислили только 63 050 руб. — повлияло удержание НДФЛ с суммы, превысившей необлагаемый порог (50 000 руб.).

НДФЛ = 1 950 руб. ((65 000 – 50 000) × 13%).

В 6-НДФЛ будут занесены следующие данные:

- строки 020 и 130 (начисленная помощь) — 65 000 руб.;

- строка 030 (необлагаемый порог) — 50 000 руб.;

- строки 040 и 070 (рассчитанный и удержанный налог) — 1 950 руб.

Как влияет наличие в штатном расписании профессии «кузнец» на издержки фирмы, см. в статье «Что относится к вредным условиям труда (нюансы)?».

Пример 3

Недавно уволившийся из компании с формулировкой «по собственному желанию» слесарь Ворончихин А. С. попросил бывшего работодателя поддержать его материально (для оплаты лекарств близкому родственнику). Ему выдали 3 500 руб.

При заполнении 6-НДФЛ данную выплату не учли исходя из следующих соображений:

- вид дохода — материальная помощь;

- сумма не выходит за ограничительные рамки, предусмотренные п. 28 ст. 217 НК РФ (4 000 руб. в год).

Такой подход оказался ошибочным. Специалисты фирмы не обратили внимания на то, что помощь была оказана лицу, уволившемуся не из-за выхода на пенсию или в связи с инвалидностью, а по собственному желанию. Под ст. 217 НК РФ подвести данный доход невозможно. Его необходимо отразить в 6-НДФЛ, а также рассчитать НДФЛ с его полной суммы: 3 500 руб. × 13% = 455 руб.

О том, что положено решившему расстаться с фирмой сотруднику, рассказано в статье «Порядок расчета и выплаты выходного пособия при увольнении».