Формулы расчета

В общем случае формула расчета будет выглядеть следующим образом:

При этом для беспроцентного займа формула трансформируется:

Для пересчета выгоды по валютным займам необходимо использовать официальный курс валюты по данным ЦБ РФ на дату дохода, т.е. последний день месяца (п. 4 ст. 226, пп.7 п. 1 ст. 223 НК РФ, письма Минфина № 03-04-06/19792 от 07.04.16 г., № 03-04-07/15279 от 18.03.16, письмо ФНС № БС-4-11/ от 29.03.16).

Дата получения дохода

Материальную выгоду нужно рассчитывать на дату получения дохода. Такой датой будет последний день каждого месяца в течение срока, на который сотрудник получил заем. Поэтому размер материальной выгоды определяйте ежемесячно независимо от даты:

- уплаты процентов;

- получения и погашения займа.

Например, на 31 января 2016 года, на 29 февраля 2016 года и т. д. Даже если договор заключен до 2016 года.

Об этом сказано в подпункте 7 пункта 1 статьи 223 Налогового кодекса РФ и разъяснено Минфином России в письме от 18 марта 2016 г. № 03-04-07/15279 (доведено до сведения налоговых инспекций письмом ФНС России от 29 марта 2016 г. № БС-4-11/5338).

Удержать налог можно из очередной зарплаты. Сумма удержания не может превышать 50 процентов выплаты. Это следует из пункта 4 статьи 226 Налогового кодекса РФ.

Ситуация: в какой момент надо определять материальную выгоду от экономии на процентах по беспроцентному займу. Заем выдан сотруднику в 2015 году, погасят его в 2016 году?

Материальную выгоду определяйте на последний день каждого месяца начиная с 31 января 2016 года.

В рассматриваемой ситуации нужно применять новые правила, которые действуют с 1 января 2016 года. То есть доход в виде материальной выгоды по беспроцентным займам определять на последний день каждого месяца. Впервые это нужно сделать лишь начиная с января 2016 года, когда новый порядок уже вступил в силу.

В течение 2015 года дохода в виде материальной выгоды у человека не возникало. Поскольку по старым правилам до 2016 года доход в виде матвыгоды считали на дату погашения займа. Раз беспроцентный заем выдан в 2015 году, а срок его возврата приходится на 2016 год, то первой датой получения дохода будет 31 января 2016 года. Такое решение дали специалисты Минфина России.

Материальную выгоду, которую определяете первый раз в переходном периоде, считайте со дня выдачи займа и по 31 января 2016 года. В дальнейшем вплоть до даты погашения займа доход определяйте уже за каждый месяц в последний его день (29 февраля, 31 марта и т. д.).

Такой порядок следует из подпункта 7 пункта 1 статьи 223 Налогового кодекса РФ. Его подтверждают и представители Минфина России в частных разъяснениях.

Пример, как определить материальную выгоду по беспроцентному займу. Заем выдали в 2015 году со сроком погашения в 2016 году

1 октября 2015 года ООО «Альфа» выдало сотруднику беспроцентный заем в размере 600 000 руб. Срок погашения займа – 31 марта 2016 года.

На 31 января 2016 года бухгалтер рассчитал НДФЛ с материальной выгоды за период с 1 октября 2015 года по 31 января 2016 года.

Количество дней в 2015 году – 365, в 2016 году – 366.

Ставка рефинансирования (условно) с 1 января 2016 года – 11 процентов.

31 января 2016 года:

Количество дней пользования займом для расчета процентов: – со 2 октября 2015 года по 31 декабря 2015 года – 91 день; – с 1 по 31 января 2016 года – 31 день.

Сумма материальной выгоды на 31января составила: 600 000 руб. × 2/3 × 11% : 365 дн. × 91 дн. + 600 000 руб. × 2/3 × 11% : 366 дн. × 31 дн. = 14 697 руб.

НДФЛ с материальной выгоды за январь: 14 697 руб. × 35% = 5144 руб.

В дальнейшем бухгалтер рассчитывает НДФЛ на конец каждого месяца пользования займом.

29 февраля 2016 года:

Сумма материальной выгоды на 29 февраля составила: 600 000 руб. × 2/3 × 11% : 366 дн. × 29 дн. = 3486 руб.

НДФЛ с материальной выгоды за февраль: 3486 руб. × 35% = 1220 руб.

31 марта 2016 года:

Сумма материальной выгоды на 31 марта, составила: 600 000 руб. × 2/3 × 11% : 366 дн. × 31 дн. = 3727 руб.

НДФЛ с материальной выгоды за март: 3727 руб. × 35% = 1304 руб.

Налогообложение

НДФЛ

Все обязанности, связанные с НДФЛ, в данном случае лежат на налоговом агенте, который предоставил заемные средства. Применяемые ставки:

- 35% для резидентов (п. 2 ст. 224 НК РФ, письмо Минфина № 03-04-05/81521 от 13.11.18),

- 30% для нерезидентов (п. 3 ст. 224 НК РФ).

Перечислить налог в бюджет бухгалтеру нужно не позднее дня, следующего за днем его удержания, а удержан посчитанный налог должен быть из первой выплаты.

Страховые взносы

Обязанности по исчислению страховых взносов у бухгалтера не возникает (ст. 420 НК РФ, письмо ФНС № БС-4-11/8019 от 26.04.17, п. 1 ст. 20.1 Закона № 125-ФЗ от 24.07.1998).

Возможности калькулятора процентов по займу

Калькулятор процентов по договору займа позволяет получить довольно точные данные. Связано это с тем, что ошибка в подсчетах возможна только при внесении ложной информации. Вы можете практически моментально получить любое решение как с компьютера, так и со смартфона.

С помощью сервиса:

- легко посчитать проценты по займу онлайн на карту или наличными;

- использовать актуальную сумму задолженности и периоды просрочки, чтобы посмотреть суммы переплаты;

- составить наиболее оптимальный график платежей, если только планируете заключать договор.

Теперь вам не нужно тратить время на изучение всех нюансов программ от микрофинансовых организаций.Также вы можете сравните полученные данные из разных МФО, чтобы выбрать то предложение, которое подходит вам наилучшим способом.

Калькулятор займа под проценты онлайн может быть использован и гражданами, которые не хотят тратить время на самостоятельный подсчет всех переплат. Здесь достаточно ввести информацию, чтобы в автоматическом режиме получить результат расчета.

Пример

Единовременное погашение займа в полной сумме

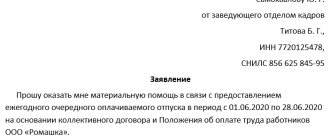

Допустим в ООО «Ромашка» инженеру К.К. Климову был выдан беспроцентный заем 01.03.2021 г. в сумме 30 000 рублей с условием погашения в полной сумме 31.05.2021 г.

Официальная статистика ЦБ РФ по изменению ключевой ставки в 2021 г.:

На 01.01.2021г. – 4,25%

С 22.03.2021г. – 4,50%

С 26.04.2021г. – 5,00%

С 15.06.2021г. – 5,50%

За время пользования займом бухгалтер сделал следующие расчеты:

| Месяц | Ср. | К | З, руб. | Расчет MB, руб. | Расчет НДФЛ, руб. |

| Март 2021 | 4,50 | 30 | 30 000 | 2/3 х 4,50 х 30 000 / 365 х 30 = 73,97 | 73,97 х 35% = 26 |

| Апрель 2021 | 5,00 | 30 | 30 000 | 2/3 х 5,00 х 30 000 / 365 х 30 = 82,19 | 82,19 х 35% = 29 |

| Май 2021 | 5,00 | 31 | 30 000 | 2/3 х 5,00 х 30 000 / 365 х 31 = 84,93 | 84,93 х 35% = 30 |

| Итого | 85 | ||||

Важно: при подсчете количества дней пользования заемными средствами в расчет берется последний день, но не берется первый день, если условиями заключенного договора не предусмотрено иное.

Ежемесячное погашение займа

Изменим условие предыдущего примера: по условиям договора заем подлежит погашению ежемесячно по 10 000 рублей путем удержания из начисленной заработной платы. Тогда расчет бухгалтера будет выглядеть следующим образом:

| Месяц | Ср. | К | З, руб. | Расчет MB, руб. | Расчет НДФЛ, руб. |

| Март 2021 | 4,50 | 30 | 30 000 | 2/3 х 4,50 х 30 000 / 365 х 30 = 73,97 | 73,97 х 35% = 26 |

| Апрель 2021 | 5,00 | 30 | 20 000 | 2/3 х 5,00 х 20 000 / 365 х 30 = 54,79 | 54,79 х 35% = 19 |

| Май 2021 | 5,00 | 31 | 10 000 | 2/3 х 5,00 х 10 000 / 365 х 31 = 28,31 | 31,14 х 35% = 10 |

| Итого | 55 | ||||

Что такое материальная выгода?

Доходы налогоплательщиков облагаются налогом на доходы физических лиц по ставке 13%. Например, с заработной платы работодатель удерживает НДФЛ 13%. Но налоги платятся не только с полученных денежных средств, но и с сэкономленных.

Если Вы взяли беспроцентный кредит или заём под низкий процент, то есть ниже предельной ставки, то, согласно Налоговому Кодексу, Вы получили неявный доход за счет экономии на кредитных процентах. Этот неявный доход называется материальной выгодой. В этом случае Вы должны с этого дохода уплатить налог.

Пример: Луговой С.В. взял у своего работодателя беспроцентный кредит. С момента получения кредита у Лугового С.В. возникает доход в виде материальной выгоды, с которой будет удерживаться налог.

Материальная выгода возникает при получении займов (кредитов) под низкий процент, при приобретении товаров (работ, услуг) у лиц и организаций, являющихся взаимозависимыми по отношению к Вам, а также при приобретении ценных бумаг по ценам ниже рыночных.

Мы рассмотрим только материальную выгоду, полученную от экономии на процентах за пользование заемными средствами, т.к. этот случай является самым распространенным.

НДФЛ с займа сотруднику

Когда сотрудник получает от работодателя беспроцентный заем, либо когда процентная ставка в договоре установлена менее 2/3 ставки рефинансирования, то у работника возникает материальная выгода. Выгода возникает в связи с экономией на процентах на займу. С этой экономии работодатель обязан удержать НДФЛ и перечислить его в бюджет.

Важно! Размер налоговой ставки с материальной выгоды сотрудника будет зависеть от его статуса. Если заем получил резидент, то НДФЛ нужно будет удержать по ставке 35%, а если заемщик является нерезидентом – то по ставке 30%.

Выгоду, возникающую у сотрудника и НДФЛ определяют на последнюю дату каждого месяца в течение всего срока действия договора займа. Если расчет производится в зависимости от ставки рефинансирования, то ставка учитывается та, которая установлена на дату расчета. Также следует помнить, что ставка рефинансирования с 2016 года считается равной ключевой ставке. Причем значение этого показателя довольно часто меняется и перед тем как приступить к расчету необходимо уточнить его размер (

Когда МВ не облагается НДФЛ

Та же ст. 212 НК РФ предопределяет случаи, при которых МВ не облагается НДФЛ ни при каких обстоятельствах.

| Исключения (когда МВ от экономии по процентам не облагается НДФЛ) | ||

| 1 | 2 | 3 |

| МВ от банков, связанная с операциями по картам на протяжении всего беспроцентного периода в соответствии с соглашением | Если заем (кредит) предоставлен под строительство либо для покупки жилья (долей), участков земли под ИЖС (либо с уже имеющимися на них жилыми строениями) | Если заем (кредит) предоставлен для целей рефинансирования (перекредитования) ранее полученных средств на строительство (покупку) жилья и т. п. |

Что касается пунктов 2 и 3 таблицы, то применительно к их содержанию, НДФЛ не удерживают только при условии, что заемщик имеет право на имущественный вычет по пп. 3 п. 1 ст. 220 НК РФ. Речь идет о вычете по отношению к недвижимости, на покупку которой выделены заемные средства. Но данную привилегию необходимо подтвердить.

В качестве подтверждающих документов используются типовые бланки уведомления и справки. Оформляет и выдает их налоговая. Формат уведомления введен соответствующим Распоряжением ФНС № ММВ-7-11/[email protected] от 14.01.2015.

Уведомление о подтверждении права на имущественный вычет

Формат справки отрекомендован Письмом ФНС№ БС-4-11/[email protected] от 15.01.2016.

Справка

Если у организации–займодавца ужеимеется подтверждение права заемщика на вычет, то уведомление (либо справку) представлять не нужно.

Договор займа с сотрудником

Несмотря на то, что при выдаче займа сотруднику работодатель заключает с ним договор – к трудовым отношениям это не имеет никакого отношения. Выдача займа работнику относится к договорам гражданско-правового характера. Взаимоотношения между работодателем и сотрудником, то есть, соответственно, займодавцем и заемщиком регламентируются главой 42 ГК РФ. Согласно ст. 808 ГК РФ выдача займа сотруднику сопровождается заключением договора займа в письменном виде. В договоре должны указываются следующие условия:

- сумма займа;

- срок, в течение которого работник обязан вернуть денежные средства,

- процентная ставка за пользование денежными средствами.

Если хотя бы одно из условий договора не будет прописано, то договор займа могут признать недействительным.

В соответствии со статьей 809 ГК РФ договор займа может быть и беспроцентным. То есть работодатель вправе и не взыскивать с сотрудника проценты за пользование им предоставленными деньгами. Однако, такое условие также должно быть прописано в договоре. Если это условие не указать, то процент займа будет определяться в зависимости от ключевой ставки Банка России.

Порядок, по которому происходит заключение договора займа установлен главой 42 ГК РФ. При заключении такого договора работодатель признается займодавцем, а работник – заемщиком. С заключением договора как у займодавца, так и у заемщика возникают некоторые права и обязанности. К обязанностям займодавца относится передача заемщику денежных средства, а к обязанностям заемщика – возврат такой же денежной суммы, а в определенных случаях и процентов. Договор займа считается заключенным не с того момента, как подписан договор, а с момента передачи заемщику денежных средств.

Если работнику выдается беспроцентный заем, то он должен будет вернуть только положенный долг, при этом такое условие должно обязательно прописываться в договоре. Если заем выдается под определенный процент, то его размер, а также порядок уплаты процентов также прописываются в договоре.

Важно! Если порядок уплаты процентов и сроки в договоре не предусмотрены, то проценты будут уплачиваться каждый месяц до момента возврата заемной суммы, в соответствии со статьей 809 ГК РФ.

Помимо этого, в договоре может указываться условие по использованию заемных средств для конкретных целей. В этом случае заем признается целевым, а заемщик должен предоставить возможность займодавцу контролировать процесс использования денежных средств.

Одним из важных условий договора также является срок возврата займа. В том случае, если конкретный срок возврата не указывается, то заем необходимо будет вернуть в срок до 30 дней с момента предъявления требования о возврате. Досрочно погасить можно только беспроцентный заем. В том случае, если заем предоставляется под определенный процент, то вернуть его досрочно можно только при согласии займодавца (810 ГК РФ).