Налогообложение командировочных расходов: общие правила

Работнику, направляемому в командировку, работодатель обязан:

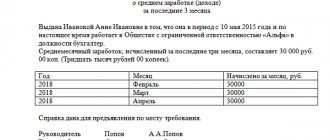

1. Выплачивать среднюю заработную плату — за период нахождения в поездке.

Узнать о том, как она рассчитывается, вы можете в статье «Как рассчитывается среднемесячная заработная плата».

НДФЛ на среднюю командировочную зарплату начисляется точно так же, как и на обычную в период нахождения человека на рабочем месте. В целом по одним и тем же принципам командировочная и обычная зарплата отражаются в налоговой отчетности (но здесь есть нюансы — мы рассмотрим их далее в статье).

2. Оплачивать проезд и проживание там, куда человек командируется.

Налогом такие расходы не облагаются, т. к. не являются доходом сотрудника (п. 3 ст. 217 НК РФ). Сведения о них после командировки в 6-НДФЛ не отражаются.

3. Выдавать суточные.

Это суммы, которые работник может использовать в личных целях — как правило, связанные с оплатой питания, общественного транспорта и такси внутри населенного пункта, в который он уехал.

Узнать больше о размере суточных, на которые вправе рассчитывать работник в командировке, вы можете в статье «Каков размер суточных при командировках».

В предусмотренном законом порядке суточные облагаются НДФЛ и подлежат отражению в налоговой отчетности.

Рассмотрим подробнее особенности исчисления и отражения в форме 6-НДФЛ тех компонентов командировочных выплат, которые облагаются НДФЛ, — средней зарплаты и частично суточных.

Зарплата в командировке: сроки выплаты

Владение информацией о сроках перечисления физлицу облагаемых налогом выплат — важнейшее условие корректного заполнения формы 6-НДФЛ.

Командировочная зарплата (которая начисляется, как мы уже отметили выше, на основе среднего заработка) выплачивается работнику в те же сроки, что и основная зарплата, поскольку является одним из вариантов оплаты труда, частью зарплаты как таковой (ст. 167, 139 ТК РФ).

Если зарплата переводится на карту работника, то каких-либо практических сложностей в соблюдении сроков ее выплаты, как правило, не возникает (исключение — если, например, в населенном пункте, куда уехал командированный, нет банкоматов и эквайринга в силу того, что он удален от сетей связи).

Если зарплата традиционно выдается через кассу организации (либо имеют место отмеченные технические трудности в пользовании картой), то работодателю следует воспользоваться доступными альтернативами — так, чтобы сотрудник в командировке вовремя получил свою зарплату. В федеральном законодательстве на этот случай предлагается осуществление денежного перевода за счет работодателя (п. 11 Положения по постановлению Правительства России от 13.10.2008 № 749).

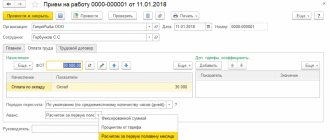

На практике командировочная часть зарплаты может быть включена в расчет:

- аванса (зарплаты за первые полмесяца);

- основной зарплаты (за вторую половину месяца).

В зависимости от того, в какую часть зарплаты включена ее «командировочная» составляющая, определяется порядок отражения данной составляющей в 6-НДФЛ. Рассмотрим, какие здесь есть варианты.

Как отразить командировочную зарплату в 6-НДФЛ

Заработная плата признается доходом физлица по состоянию на последний день месяца, за который она рассчитана. А налог с нее удерживается со следующей ближайшей выплаты (как правило, до 15-го числа следующего месяца).

То есть НДФЛ по командировочной составляющей зарплаты будет:

- Исчислен (на основании признания дохода физлица полученным) — в конце месяца (вне зависимости от того, во что включены командировочные — в аванс или основную зарплату).

- Удержан — одновременно с выплатой основной части зарплаты.

- Перечислен в бюджет — на следующий день после удержания.

Таким образом, в отчете 6-НДФЛ показываются (в части суммы среднего заработка в период командировки и НДФЛ, который на нее начислен):

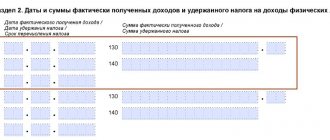

1. В разделе 2 отчета:

- в стр. 110 и 112 — сумма командировочных;

- в стр. 140 и 160 — исчисленный и удержанный с этой суммы налог.

2. В разделе 1 отчета:

- в стр. 021 — следующий рабочий день за днем увольнения;

- в стр. 022 — сумма удержанного НДФЛ.

Далее расскажем, как отразить в 6-НДФЛ командировочные выплаты в части суточных.

6-НДФЛ: как отразить средний заработок за время командировки?

В целях обложения НДФЛ датой фактического получения дохода в виде среднего заработка, сохраняемого при направлении работника в служебную командировку, выплачиваемого в сроки, установленные для выплаты заработной платы, согласно пункту 2 статьи 223 НК РФ признается последний день месяца, за который налогоплательщику был начислен указанный доход.

Рассмотрим ситуацию.

23 июля 2022 года произведена выплата среднего заработка за время нахождения в командировке (с 2 февраля 2022 года по 10 февраля 2022 года), рассчитанного с учетом выплаченной в июле 2018 года премии по итогам работы за 2016 год.

В разделе 2 расчета по форме 6-НДФЛ за 9 месяцев 2022 года данную выплату нужно отразить следующим образом:

- по строке 100 указывается 28.02.2017;

- по строке 110 – 23.07.2018;

- по строке 120 – 24.07.2018;

- по строкам 130, 140 – соответствующие суммовые показатели.

Уточненный расчет по форме 6-НДФЛ, согласно пункту 6 статьи 81 НК РФ, представляется налоговым агентом в налоговый орган при обнаружении в поданном им в налоговый орган расчете факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению или завышению суммы налога, подлежащей перечислению. Таким образом, налоговому агенту при доначислении в 2018 году среднего заработка за время нахождения в командировке в 2017 году следует представить в налоговый орган уточненный расчет по форме 6-НДФЛ за 2022 год.

Обратите внимание

Уточнению подлежит только раздел 1 расчета по форме 6-НДФЛ за 2017 год, указанная выплата в разделе 2 не отражается.

Налогообложение сверхлимитных суточных: общие моменты

Суточные не облагаются налогом в пределах сумм на одного работника (п. 3 ст. 217 НК РФ):

- 700 рублей в день — при командировках по России;

- 2500 рублей в день — при зарубежных командировках.

Суммы, подпадающие под указанный лимит, никак не должны отражаться в отчете 6-НДФЛ.

В этом принципиальное отличие суточных от налоговых вычетов, которые, в предусмотренных законом случаях снижая НДФЛ до нуля, тем не менее подлежат отражению в отчетности.

Налогооблагаемые же суточные, как и зарплата, подлежат включению в налоговую отчетность. При этом суточные признаются доходом в конце месяца, в котором бухгалтерией утвержден авансовый отчет вернувшегося из командировки сотрудника (подп. 6 п. 1 ст. 223 НК РФ).

Отчет сотрудник сдает в течение 3 дней после возвращения на работу. Срок утверждения принятого отчета определяет сам работодатель (п. 6.3 Указания Банка России от 11.03.2014 № 3210-У). По аналогии с зарплатой налог со сверхлимитных суточных, которые признаются доходом по состоянию на конец месяца, удерживается с ближайшей следующей заработной платы (на практике — с одной из ее частей, аванса или основной суммы). Не имеет никакого значения, когда сотрудник получил суточные фактически, — момент их получения на руки никак не отражается в отчетности и не влияет на порядок ее составления.

Рассмотрим на примере, каким образом осуществляется фиксация командировочных в 6-НДФЛ, если они представлены сверх лимита.

Регистрация

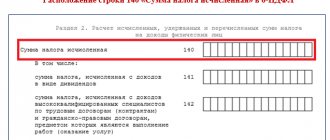

В Разделе 1 указываются обобщенные по всем физическим лицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей налоговой ставке.

Если работодатель выплачивал физическим лицам в течение налогового периода (периода представления) доходы, облагаемые по разным ставкам, раздел 1, за исключением строк 060 — 090, заполняется для каждой из ставок налога.

В случае если показатели соответствующих строк Раздела 1 не могут быть размещены на одной странице, то заполняется необходимое количество страниц.

Итоговые показатели по всем ставкам по строкам 060 — 090 заполняются на первой странице Раздела 1.

По строке 010 нужно указать соответствующую ставку налога, с применением которой исчислены суммы налога.

По строке 020 — обобщенная по всем физическим лицам сумма начисленного дохода нарастающим итогом с начала налогового периода. В этой строке указываются все доходы, дата получения которых приходится на период представления расчета. Например, если это I квартал, то следует указать всю зарплату, начисленную за январь — март, включая часть зарплаты за март, выплаченную в апреле (п. 2 ст. 223 НК РФ, письма ФНС от 18 марта 2016 г. № БС-4-11/[email protected], от 25 февраля 2016 г. № БС-4-11/[email protected]).

Если пособие по временной нетрудоспособности начислено в одном отчетном периоде, а выплачено в другом, то и сумма дохода (строка 020), и сумма исчисленного с него НДФЛ (строка 040) должны быть отражены в отчете, который составляется за период, на который приходится период выплаты пособия. Это разъяснение дано в письме ФНС России от 1 августа 2016 г. № БС-4-11/13984. Напомним, что в целях НДФЛ датой получения денежного дохода (в том числе дохода в виде пособия по временной нетрудоспособности) считается день его выплаты.

По строке 025 — обобщенная по всем физическим лицам сумма начисленного дохода в виде дивидендов нарастающим итогом с начала налогового периода.

По строке 030 — обобщенная по всем физическим лицам сумма налоговых вычетов, уменьшающих доход, подлежащий налогообложению, нарастающим итогом с начала налогового периода. Если сумма предоставленных работнику вычетов по НДФЛ превышает начисленную ему зарплату, по строке 030 «Сумма налоговых вычетов» указывается только зачтенная сумма вычета, которая равна сумме начисленного дохода, указанная по строке 020 (письмо ФНС России от 5 августа 2016 г. № БС-4-11/14373).

По строке 040 — обобщенная по всем физическим лицам сумма исчисленного налога нарастающим итогом с начала налогового периода по соответствующей ставке. Эту сумму считают так: (общий доход (стр. 020) – общий вычет (стр. 030) х ставка НДФЛ (стр. 010).

По строке 045 — обобщенная по всем физическим лицам сумма исчисленного налога на доходы в виде дивидендов нарастающим итогом с начала налогового периода.

По строке 050 — обобщенная по всем иностранным работникам, работающим по патентам, сумма фиксированных авансовых платежей, принимаемая в уменьшение суммы исчисленного налога с начала налогового периода.

Далее указывают сводные показатели по всем ставкам налога.

По строке 060 укажите общее количество физических лиц, получивших в налоговом периоде облагаемый налогом доход. В случае увольнения и приема на работу в течение одного налогового периода одного и того же физического лица, количество физических лиц не корректируется.

Как одно лицо учитывается:

- человек, получивший в течение одного периода доходы по разным договорам;

- человек получивший доходы, облагаемые НДФЛ по разным ставкам.

По строке 070 — общая сумма удержанного налога нарастающим итогом с начала налогового периода.

По строке 080 — общая сумма налога, не удержанная налоговым агентом, нарастающим итогом с начала налогового периода (например, в случае, когда физлицо получает доход в натуральной форме или в виде материальной выгоды). Общая сумма НДФЛ, не удержанная налоговым агентом с этих доходов, отражается в строке 080, если иные доходы в денежной форме отсутствуют (письмо ФНС РФ от 19 июля 2016 г. № БС-4-11/[email protected]).

Как отразить сверхлимитные суточные в 6-НДФЛ: пример

Иванов А. А. 08 июля 2022 года поехал в командировку на 15 дней, получив на руки суточные в сумме 15 000 рублей. По возвращении он подготовил авансовый отчет и сдал его в бухгалтерию 23 июля. За июль Иванов получил зарплату 06 августа.

Бухгалтерии нужно будет:

1. Исчислить налогооблагаемую сумму сверхлимитных суточных.

Это просто: 15 000 делим на 15 дней командировки — получается 1000 рублей в день. Из них 300 руб. (1 000 — 700) — налогооблагаемый доход работника. Всего за командировку налогооблагаемых доходов — 4 500 рублей (300 × 15 дней).

2. Отразить в отчете 6-НДФЛ за 9 месяцев (в части налогооблагаемых сумм по сверхлимитным суточным):

1. В разделе 2:

- в графах 110 и 112 — 4 500 рублей дохода;

- в графах 140 и 160 — по 585 рублей (исчисленный и удержанный налог).

2. В разделе 1:

- в графе 021 — 09.08.2021 (НДФЛ перечислен в бюджет);

- в графе 022 — 585 рублей (НДФЛ с суточных).

Рассмотренные нами сроки исчисления и отражения в отчете 6-НДФЛ командировочных выплат определяются в привязке к статусу физического лица как работника организации. Но как быть с этими процедурами в случае, если на момент признания суточных полученным и налогооблагаемым доходом работник уволен? Этот сценарий можно отнести к числу особых — ознакомимся с порядком действия бухгалтерии при нем.

Общий алгоритм заполнения всех разделов 6-НДФЛ

Алгоритм заполнения разных разделов отчета будет различаться:

- В Разделе 1 НДФЛ с зарплаты и отпускных будут разделены на 2 строки в зависимости от срока перечисления налога: 30.12.2021 г. для зарплаты и 10.01.2022 г. для отпускных.

- В Раздел 2 зарплата и отпускные будут включены в состав строк 110 и 112, а исчисленный и удержанный налог – в строки 140 и 160.

- В Приложении 1 6-НДФЛ зарплата и отпускные попадут в сведения о доходах за декабрь, но с разными кодами доходов: 2000 для зарплаты и 2012 для отпускных. НДФЛ с отпускных и зарплаты будет учтен в общей сумме исчисленного, удержанного и перечисленного налога.

Разберем заполнение 6-НДФЛ при одновременной выплате зарплаты с отпускными на примере.

Сотруднику Волкову М.С. 29.12.2021 г. были выплачены:

- зарплата за декабрь. Сумма дохода 65 000 руб., НДФЛ 8 450 руб.

- отпускные за период 10.01.2022 г. – 14.01.2022 г. Сумма дохода 15 400 руб., НДФЛ 2 002 руб.

Проверим, как отразится эта операция в 6-НДФЛ за 2022 год.

Особые сценарии: отчетность по суточным при увольнении работника

Для наглядности рассмотрим еще один пример.

Иванов А. А. сдал отчет по командировке 5 июля 2022 года, затем, проработав в компании до 16 числа, написал заявление об увольнении. Стороны договорились прекратить трудовые правоотношения с 19 июля и произвести все расчеты.

Возникает вопрос — как удержать НДФЛ (и отразить его в отчетности), если день, в котором сверхлимитные суточные признаются доходом — 31 июля 2022 года — наступает позже дня увольнения работника?

В этом случае НДФЛ подлежит удержанию одновременно с расчетами при увольнении. В форме 6-НДФЛ фиксируются (в разделе 1):

- в графе 022 — 20.07.2021 (дата перечисления налога в бюджет).