Все работодатели ежеквартально обязаны сдавать отчет 6-НДФЛ. Несмотря на то, что в 2022 году ожидается грандиозное обновление формы этого отчета, помощники проверки корректности его заполнения останутся прежними.

Итак, в программе 1С:Зарплата и управление персоналом ред. 3.1 отчет 6-НДФЛ формируется в разделе «Отчетность, справки» — «1С-Отчетность».

Нажмите кнопку «Создать» и в разделе «ФНС» найдите отчет «6-НДФЛ».

С помощью «кнопок-стрелок» задайте период отчета.

Нажмите кнопку «Заполнить».

Отчет имеет два раздела:

Раздел 1 — «Обобщенные показатели», включающий данные о суммах начисленного дохода, налоговых вычетов, суммах исчисленного налога. Пользователь может посмотреть детализацию сумм ячеек отчета. Для того щелкните правой кнопкой мышки на ячейке и выберите команду «Расшифровать».

Получив расшифровку данных формы в разрезе кодов доходов, пользователь может их проанализировать.

Раздел 2 — «Даты и суммы фактически полученных доходов и удержанного НДФЛ». Здесь пользователь также может получить детальную информацию расшифровки любой ячейки. Этот способ помогает проанализировать данные и найти ошибки в отчете.

Кроме детализации ячеек отчета, в 1С есть еще «отчеты-помощники», дающие возможность проанализировать данные по НДФЛ. Они помогут пользователю при заполнении и проверке формы «6-НДФЛ»:

- «Сводная справка 2-НДФЛ»;

- Анализ НДФЛ по датам получения доходов;

- Анализ НДФЛ по документам-основаниям;

- Анализ НДФЛ по месяцам;

- Контроль сроков уплаты НДФЛ;

- Начисленные доходы в отчетности по НДФЛ;

- Начисленные и полученные доходы в отчетности по НДФЛ;

- Подробный анализ НДФЛ по сотруднику;

- Проверка раздела 2 6-НДФЛ;

- Регистр налогового учета по НДФЛ;

- Удержанный НДФЛ.

Сформировать их можно несколькими способами:

1 вариант — в разделе Налоги и взносы« — «Отчеты по налогам и взносам».

Открыв раздел, вы увидите список отчетов по НДФЛ.

2 вариант — в разделе «Зарплата» — «Отчеты по зарплате».

Перейдите в самый низ списка отчетов и перейдите по гиперссылке «Все отчеты».

Откройте раздел «Налоги и взносы» и в правой стороне отобразится список дополнительный отчетов для анализа НДФЛ.

Рассмотрим коротко эти отчеты. Какую информацию пользователь может получить из них?

«Сводная» справка 2-НДФЛ

Саму форму «Справки о доходах (2-НДФЛ) для сотрудника» можно сформировать в разделе «Отчетность, справки».

Документ содержит информацию о доходах и НДФЛ выбранного сотрудника.

Отчет «Сводная» справка 2-НДФЛ, содержит информацию, из которой формируется справка 2-НДФЛ. Плюс отчета в том, что он формирует данные по всем сотрудникам. С его помощью можно проверить все данные по доходам сотрудника, начислениям и удержаниям НДФЛ, примененных вычетах.

При необходимости можно установить отбор в кнопке «Настройка».

При обнаружении ошибки пользователь может вовремя внести исправления в программе.

Например, не предоставлен, не закрыт или неверно указан вычет сотруднику.

Перейдите в карточку сотрудника — в справочнике «Сотрудники» и внесите или исправьте данные о вычетах в разделе «Налог на доходы».

В разделе можно ввести:

- новое заявление на стандартные вычеты;

- уведомление налогового органа о праве на вычет.

А также просмотреть все заявления на вычеты сотрудника, перейдя по одноименной гиперссылке.

Взаимоувязка показателей 6-НДФЛ и приложения № 1 к расчету 6-НДФЛ

Налоговые инспекторы сопоставляют данные этих отчетов.

Прежде всего должно быть соблюдено равенство между цифрой в строке 120 формы 6-НДФЛ с количеством составленных разделов 2 приложений № 1 по соответствующей ставке налога. Напомним, что приложение составляется индивидуально на каждого работника. Сколько работников получало доходы, инспекторы без труда увидят в форме 6-НДФЛ.

Помимо равенства физлиц, нужно соблюдать равенство доходов.

Строка 110 формы 6-НДФЛ (годовая) = суммарное значение строк «Общая сумма дохода» по соответствующей ставке налога приложений № 1.

Инспекторы обязательно проверят и такое соотношение показателей: строка 140 6-НДФЛ за год по соответствующей ставке налога = суммарное значение строк «Сумма налога исчисленная» по соответствующей ставке всех составленных приложений № 1. Если это не так, сумма исчисленного налога может быть завышена или занижена.

Строка 111 6-НДФЛ = сумма доходов в виде дивидендов (по коду дохода 1010) приложений № 1 к 6-НДФЛ, представленных по всем налогоплательщикам. Если они не равны, проверьте правильность отражения в отчетности выплаченных дивидендов.

Строка 170 6-НДФЛ = сумма строк «Сумма налога, не удержанная налоговым агентом» приложений № 1 к 6-НДФЛ. Если равенства нет, неверно рассчитан неудержанный налог.

Общая сумма вычетов из строки 130 должна быть равна сумме всех вычетов из строки «Сумма вычета» раздела 3 приложения № 1.

Строка 150 по соответствующей ставке налога должна быть равна сумме строк «Сумма фиксированных авансовых платежей» раздела 2 приложений № 1. Если это не так, в расчете фиксированных авансовых платежей есть ошибки.

Анализ НДФЛ по датам получения доходов

Отчет позволяет получить пользователю информацию о начисленных и выплаченных доходах, об исчисленном и удержанном НДФЛ и т.п. Информация выводится в отчет в разрезе дат и объединена по месяцам. С помощью значков-группировок » » и «-» данные можно сворачивать и разворачивать.

Информацию, представленную в таком виде, проще проверять и анализировать. С ее помощью легко обнаружить ошибки.

Используя кнопку «Настройки», можно устанавливать дополнительные параметры формирования отчета.

Установите вид настройки — «Расширенный» и на закладке «Отбор» добавьте дополнительный отбор. Нажмите кнопку «Добавить отбор» и добавьте поле «Сотрудник».

Установите «Сотрудник», условие «Равно» и в поле «Значение» выберите сотрудника из справочника. В нашем примере — Акопян М.С.

Нажмите «Закрыть и сформировать». Данные в отчете отобразятся в соответствии с условием отбора.

Если вы часто пользуетесь отчетом для удобства можно вынести отбор по сотруднику в его шапку. Тогда для выбора сотрудника не надо каждый раз заходить в настройку. Для этого в строке отбора щелкните мышкой на условное обозначение «-» и выберите «В шапке отчета».

В результате настройки, в шапке отчета появилось поле отбора по сотруднику.

Такая настройка применима к любому отчету в 1С.

Как и в любом другом отчете пользователь может проанализировать данные, посмотрев их расшифровку. Щелкните мышкой дважды на значении ячейки и выберите значение поля «Регистратор».

В результате отобразится расшифровка, в разрезе документов, которые сделали запись в регистр. Двойной щелчок мышкой на названии документа-основания откроет сам документ.

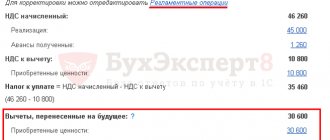

Проверка «математики» в 2-НДФЛ

Проверить «математику» (соответствие исчисленного налога налоговой базе и др.) в 2-НДФЛ можно с помощью программы Налогоплательщик ЮЛ.

Скачать программу Налогоплательщик ЮЛ можно на сайте nalog.ru по ссылке →

При начале работы с программой необходимо будет заполнить данные по организации, далее выгрузить файл со справками 2-НДФЛ из программы 1С и загрузить в Налогоплательщик ЮЛ.

После запуска проверки ее результаты в Налогоплательщике ЮЛ могут выводиться в следующем виде:

Самое ценное в программе это то, что проверяется «математика». Например, сравнивается:

- сумма НДФЛ исчисленного в справке 2-НДФЛ с расчетным НДФЛ исчисленным;

- сумма НДФЛ перечисленного и удержанного (НДФЛ перечисленный не должен быть больше удержанного налога);

- сумма НДФЛ удержанного с расчетным НДФЛ удержанным.

Анализ НДФЛ по месяцам

Группа отчетов «Анализ НДФЛ по месяцам» позволяет получить сопоставить исчисленный, удержанный и перечисленный НДФЛ, проанализировать налогооблагаемую базу и примененные вычеты. Отчет представлен в полном и упрощенном варианте, а также с детализацией месяцев налогового периода и месяцев взаиморасчетов с сотрудниками.

Упрощенный вариант содержит сводную информацию по показателям.

Для детализации записей в разрезе сотрудников установите галочку «Подробно по сотрудникам». В отчете добавится одноименный раздел.

Второй вариант отчета «Анализ по месяцам» отображает такую же информацию, но немного в другом интерфейсе.

В отчете «Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов с сотрудниками» добавлены дополнительные настройки и отборы. Пользователь может указать:

- период получения дохода;

- период взаиморасчетов;

- организацию и филиал;

- ИФНС.

Суммы в этом отчете, как и во всех других отчетах, можно детализировать, щелкнув правой кнопкой мышки и выбрав вариант для детализации. Например, по полю «Регистратор», т.е. по документу.

Пример 1 проверки данных в 6-НДФЛ за 1 квартал 2022 г.

Построим Свод… или Анализ зарплаты по сотрудникам (Зарплата – Отчеты по зарплате) за 1 квартал 2022 г.

В настроенном отчете Анализ НДФЛ по месяцам установим отбор по Периоду взаиморасчетов — 1 квартал 2022 г.

Сумма дохода и исчисленного НДФЛ в Анализе НДФЛ по месяцам должны сойтись со Сводом…

Это будет означать, что все начисления попали в налоговый учет по НДФЛ.

На колонку Осталось удержать в этом случае не следует обращать внимание, т.к. данные «отсекаются» на конец Периода взаиморасчетов (на 31.03.2021 г.). Поэтому всегда будет неудержанный НДФЛ.

Можно сбросить флажок Осталось удержать, чтобы эта колонка не выводилась.

Установим отбора по Периоду получения дохода.

Тогда можно сверять:

- Доходы со строкой 110 Раздела 2 отчета 6–НДФЛ (с 2022 года)

- Вычеты со строкой 130 Раздела 2 отчета 6–НДФЛ (с 2022 года)

- Исчисленный НДФЛ со строкой 140 Раздела 2 отчета 6–НДФЛ (с 2022 года)

В отчете Анализ НДФЛ по месяцам можно проверить, что исчисленный НДФЛ равен удержанному.

Однако 160 строку при отборе по Периоду получения доходов не сверить. Чтобы получить в Анализе НДФЛ по месяцам значение по 160 строке Раздела 2 отчета 6-НДФЛ (с 2022 года) установим отбор по Периоду взаиморасчетов – 1 квартал 2022 г.

Например, в нашем случае сюда попали суммы не только за 1 квартал 2022 г., но и декабрьская зарплата, выплаченная в январе 2021 г.

В итоге сумма Удержанного налога из Анализа НДФЛ по месяцам совпала со 160 строкой Раздела 2 отчета 6-НДФЛ (с 2021 года).

Для проверки Раздела 1 отчета 6-НДФЛ (с 2021 года) в отчете Анализ НДФЛ по месяцам данные в колонке Удержано налога расшифруем до поля Крайний срок уплаты. Для чего два раза щелкнем мышкой по общей сумме в колонке Удержано налога и выберем поле Крайний срок уплаты.

Получим такие же данные, как в Разделе 1 отчета 6-НДФЛ (с 2021 года).

Для просмотра возврата НДФЛ установим в Анализе НДФЛ по месяцам флажок Возврат налога.

Подробный анализ НДФЛ по сотруднику

Отчет позволяет просмотреть всю информацию по выбранному сотруднику:

- Начисленный и выплаченный доход;

- Примененные вычеты;

- Налоговую базу;

- Начисленный, удержанный, перечисленный НДФЛ и задолженность по налогу.

Отчет формируется с указанием первичных документов, в разрезе месяцев начисления.

Проверка разд. 2 6-НДФЛ

В помощь для проверки раздела 2 отчета «6-НДФЛ» послужит одноименная форма отчета. Она содержит информацию о суммах удержанного НДФЛ и полученного дохода, с указанием документа, срока перечисления и даты удержания.

Взаимоувязка показателей 6-НДФЛ и расчета по страховым взносам (РСВ)

И 6-НДФЛ, и РСВ — это отчеты по людям. Вполне логично, что между этими формами также должны выполняться некоторые равенства. Тем более что с 2022 года взносы с зарплаты и прочих доходов находятся во власти ФНС. Всего лишь одну проверочную формулу предлагает компаниям ФНС.

Во-первых, сумма строк 112 и 113 расчета 6-НДФЛ не должна быть меньше строки 050 приложения 1 к разделу 1 РСВ. Допускается и равенство. Но если сумма меньше, есть вероятность занижения налоговой базы.

И, разумеется, если компания сдает 6-НДФЛ, она обязана подавать и РСВ.

Заполните и отправьте отчетность 6-НДФЛ онлайн без ошибок. Для вас 14 дней Экстерна бесплатно!

Попробовать бесплатно

Как заполнить раздел 2 отчёта 6-НДФЛ?

Обобщает данные за все месяцы отчётного периода — с 1 января по последний день отчётного квартала.

Строка 110: укажите доходы физлиц с начала года — до того, как из доходов вычли НДФЛ. Для второго квартала — зарплату с января по июнь, включая зарплату за июнь, которую вы выплатили уже в июле. Отпускные и пособия по больничным, которые выплатили с января по июнь — неважно, за какой период. Другие доходы, которые физик получил с января по июнь и с которых вы должны удержать НДФЛ.

Строки 111, 112 и 113 отвечают за разные виды начислений: дивиденды, выплаты по трудовым договорам и по договорам ГПХ. Укажите общие суммы с начала года.

Строка 120 — число людей, доходы которых вы отразили в 6-НДФЛ.

Строка 130 — сумма вычетов по доходам из строки 110. Например, детских, имущественных, социальных вычетов.

Строка 140 — сумма НДФЛ с доходов из строки 110.

Строка 141 — сумма НДФЛ только с дивидендов, если платили их.

Строка 150 — заполняйте, если есть иностранные работники с патентом.

Строка 160 — сумма НДФЛ, которую удержали с начала года. Она может не совпадать с суммой в строке 140. Например, не получается удержать НДФЛ до конца года или доход получен в одном квартале, а налог удержан в другом.

Строка 170 — НДФЛ, который вы не сможете удержать до конца года. Например, НДФЛ с подарка дороже 4 000 рублей человеку, который не получает от вас денежные доходы.

Строка 180 — заполняйте, если удержали больше НДФЛ, чем полагалось.

Строка 190 — заполняйте, если возвращали налог работникам.

Сдать отчёт на бумаге можно, если у вас не больше 10 сотрудников. И только электронно — если сотрудников больше 10.

Сверка данных в отчетах 6-НДФЛ (формат 2022 года) и данных в регистрах. ЗУП 3.1

Отчет разработан по мотивам отчета Реестр регламентированных отчетов 6-НДФЛ по всем организациям и обособленным подразделениям. Контроль удержанного НДФЛ. ЗУП 3.1

С 2022 года форма 6-НДФЛ изменилась. Старые отчеты не подходят… нужно было разработать новый отчет, для формы отчета 6-НДФЛ с 2022 года.

Отчет полезен всем компаниям — для проверки правильности заполнения 6-НДФЛ, а также для понимания, как изменились данные в регистрах после того, как сдали 6-НДФЛ.

А особенно отчет полезен большим организациям, имеющим много обособленных подразделений. По каждому обособленному подразделению сдается свой 6-НДФЛ. Когда обособленных подразделений много — сложно проверять правильность сформированных отчетов, также нужно не пропустить ни одного обособленного подразделения… Также можно увидеть отклонения в случаях, когда бухгалтер вручную изменяет данные в отчете 6-НДФЛ…

Данный отчет содержит реестр отчетов 6-НДФЛ, с данными Разделов 1 и 2 этих отчетов. А также к каждому отчету 6-НДФЛ собираются данные из регистров, на основании которых формируется 6-НДФЛ.

В отчет отбираются по одному отчету 6-НДФЛ по каждому обособленному подразделению, или организации (если нет обособленных подразделений) за отчетный период. (Столкнулась с ситуацией, что бухгалтера формируют несколько отчетов и только один из них отправляют в налоговую. Для анализа нужен только тот отчет, который сдали. Идеально — если все «лишние» сформированные отчеты 6-НДФЛ, помечают на удаление. Но так бывает не всегда). Если сформировано несколько 6-НДФЛ для одного КПП/ОКТМО, тогда в отчет для анализа отбираются отчеты по принципу: 1. непомеченные на удаление, 2. последний по виду (Первичный, Корректирующий 1, корректирующий 2… — будет выбран последний из этих отчетов), 3. последний отчет по дате подписи.

В отчете три параметра отчета:

1. «Организация» — если организация не выбрана/не заполнена, тогда отчет формируется по всем организациям, по которым ведется учет зарплаты в базе.

2. «Период отчета» — период, за который нужен реестр отчетов 6-НДФЛ. (это могут быть периоды: 1 квартал, 1 полугодие, 9 месяцев и год). Следует понимать, что период может быть не ранее 2022 года — так как в 2022 году сделали новую форму отчета 6-НДФЛ с новыми правилами заполнения, и именно для этой формы разработан данный отчет.

3. «Все отчеты с начала года» — флажок. Если флажок не установлен, то отчет формируется только по отчетам 6-НДФЛ, соответствующим параметру «Периоду отчета». Если флажок установлен, то отчет будет содержать информацию по всем отчетам с начала года по дату окончания параметра «Период отчета». Например, если параметр «Период отчета» равен с 01/01/2021 по 30/06/2021 и установлен флажок «Все отчеты с начала года», то отчет будет содержать отчеты 6-НДФЛ за 1 квартал 2022 года и отчеты 6-НДФЛ за 1 полугодие 2022 года.

Данные по регистрам собираются за период отчета и группируются по КПП/ОКТМО.

Так как в отчетах 6-НДФЛ с 2022 года новые правила заполнения ОКТМО, то для отчета данные группируются по первым восьми знакам ОКТМО. (Столкнулась с ситуацией, когда в отчете 6-НДФЛ 11-тизначный ОКТМО обрезался до 8-ми знаков, в связи с этим пришлось в отчете использовать всегда восемь знаков — иначе не сопоставляются данные 6-НДФЛ и регистров). Если у вас есть понимание и идеи как еще можно сопоставить данные 6-НДФЛ и регистров — пишите — подумаем — доработаем!

Теперь подробнее о данных в отчете.

Отчет содержит следующие данные из 6-НДФЛ:

Раздел 2: в отчете содержатся все данные всех страниц Раздела 2. В отчете данные Раздела 2 выводятся — по ставкам, как и в отчете 6-НДФЛ.

Раздел 1: в отчете содержатся итоговые данные строк 020 и 030 всех страниц Раздела 1. Так было сделано потому, что страницы Раздела 1 и Раздела 2 не коррелируют друг с другом. Поэтому решила собрать итоги всех страниц Раздела 1. …Хотя, сейчас уже вырисовывается понимание как это можно было еще реализовать…

Сверяются следующие данные отчетов 6-НДФЛ и регистров (всего их 8):

1. 6-НДФЛ Раздел 1 строка (020) НДФЛ удержанный в последнем квартале, итого по всем КБК = РегНак. НДФЛ удержано в период — за последние 3 месяца, итого, (д.б. = 020)

2. 6-НДФЛ Раздел 1 строка (030) НДФЛ возвращенный в последнем квартале, итого по всем КБК = РегНак. НДФЛ возвращено в период — за последние 3 месяца, итого, (д.б. = 030)

3. 6-НДФЛ Раздел 2 строка (110) Сумма начисленного дохода = РегНак. Сумма дохода, (д.б. = 110)

4. 6-НДФЛ Раздел 2 строка (130) Вычеты = РегНак. Вычеты итого, (д.б. = 130)

5. 6-НДФЛ Раздел 2 строка (140) НДФЛ исчисленный = РегНак. НДФЛ исчисленный, итого, (д.б. = 140)

6. 6-НДФЛ Раздел 2 строка (150) НДФЛ Фиксированные авансовые платежи = РегНак. НДФЛ зачет авансовых платежей, итого, (д.б. = 150)

7. 6-НДФЛ Раздел 2 строка (160) НДФЛ удержанный (по дате выплаты дохода) = РегНак. НДФЛ удержанный, итого, (д.б. = 160)

8. 6-НДФЛ Раздел 2 строка (190) НДФЛ возвращенный = РегНак. НДФЛ возвращено при удержании, итого, (д.б. = 190)

Сверяются данные только для группировки КПП + ОКТМО. Если для группировки КПП + ОКТМО есть отклонение в данных 6-НДФЛ и данных в регистрах, то эта группировка КПП + ОКМО тоже выделяется цветом (цвет будет соответствовать цвету, которым выделяется последнее из отклонений).

Следует принимать во внимание тот факт, что при формировании отчета 6-НДФЛ в программе отбираются данные из регистров с учетом Даты подписи. В данном отчете не учитывается Дата подписи — из регистров всегда отбираются все имеющиеся данные на текущий момент. Из-за этого могут быть отклонения в данных в 6-НДФЛ и данных в регистрах.

Отчет содержит много различных данных: доходы, вычеты, облагаемая база, расчетный НДФЛ, сверка расчетного НДФЛ с НДФЛ из отчета 6-НДФЛ, НДФЛ исчисленный, удержанный, возвращенный….

Отчет проверен на версиях ЗУП 3.1.14.587, ЗУП 3.1.18.216. (не было возможности проверить данные по фиксированным авансовым платежам). Если обнаружите ошибку — пишите — будем дорабатывать отчет!

Отчет добавляется в конфигурацию как внешний отчет: Администрирование — Печатные формы, отчеты, обработки — Дополнительные отчеты и обработки — Добавить из файла — выбираете файл с отчетом и настраиваете «Размещение» и «Быстрый доступ» для пользователей.

Принимаются предложения и замечания.

Сроки сдачи 6-НДФЛ

6-НДФЛ следует сдавать один раз в квартал:

- за 1 квартал — до 4 мая,

- за полугодие — до 1 августа,

- за 9 месяцев — до 31 октября,

- за год — до 1 марта следующего года.

Если вы впервые заплатили физлицу только во 2 квартале, сдайте 6-НДФЛ за полугодие, 9 месяцев и год.

Антон — индивидуальный предприниматель и работает один. В июне он обратился к копирайтеру, который написал 5 статей для сайта. Всё оформили договором авторского заказа. Антон заплатил 10 000 рублей копирайтеру и 1495 рублей НДФЛ государству. В июле Антону нужно сдать 6-НДФЛ за полгода, 9 месяцев, а потом ещё отчитаться за год.