Все работодатели ежеквартально обязаны сдавать отчет 6-НДФЛ. Несмотря на то, что в 2022 году ожидается грандиозное обновление формы этого отчета, помощники проверки корректности его заполнения останутся прежними.

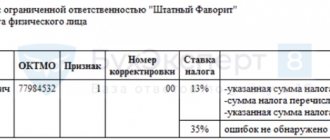

Итак, в программе 1С:Зарплата и управление персоналом ред. 3.1 отчет 6-НДФЛ формируется в разделе «Отчетность, справки» — «1С-Отчетность».

Нажмите кнопку «Создать» и в разделе «ФНС» найдите отчет «6-НДФЛ».

С помощью «кнопок-стрелок» задайте период отчета.

Нажмите кнопку «Заполнить».

Отчет имеет два раздела:

Раздел 1 — «Обобщенные показатели», включающий данные о суммах начисленного дохода, налоговых вычетов, суммах исчисленного налога. Пользователь может посмотреть детализацию сумм ячеек отчета. Для того щелкните правой кнопкой мышки на ячейке и выберите команду «Расшифровать».

Получив расшифровку данных формы в разрезе кодов доходов, пользователь может их проанализировать.

Раздел 2 — «Даты и суммы фактически полученных доходов и удержанного НДФЛ». Здесь пользователь также может получить детальную информацию расшифровки любой ячейки. Этот способ помогает проанализировать данные и найти ошибки в отчете.

Кроме детализации ячеек отчета, в 1С есть еще «отчеты-помощники», дающие возможность проанализировать данные по НДФЛ. Они помогут пользователю при заполнении и проверке формы «6-НДФЛ»:

- «Сводная справка 2-НДФЛ»;

- Анализ НДФЛ по датам получения доходов;

- Анализ НДФЛ по документам-основаниям;

- Анализ НДФЛ по месяцам;

- Контроль сроков уплаты НДФЛ;

- Начисленные доходы в отчетности по НДФЛ;

- Начисленные и полученные доходы в отчетности по НДФЛ;

- Подробный анализ НДФЛ по сотруднику;

- Проверка раздела 2 6-НДФЛ;

- Регистр налогового учета по НДФЛ;

- Удержанный НДФЛ.

Сформировать их можно несколькими способами:

1 вариант — в разделе Налоги и взносы« — «Отчеты по налогам и взносам».

Открыв раздел, вы увидите список отчетов по НДФЛ.

2 вариант — в разделе «Зарплата» — «Отчеты по зарплате».

Перейдите в самый низ списка отчетов и перейдите по гиперссылке «Все отчеты».

Откройте раздел «Налоги и взносы» и в правой стороне отобразится список дополнительный отчетов для анализа НДФЛ.

Рассмотрим коротко эти отчеты. Какую информацию пользователь может получить из них?

«Сводная» справка 2-НДФЛ

Саму форму «Справки о доходах (2-НДФЛ) для сотрудника» можно сформировать в разделе «Отчетность, справки».

Документ содержит информацию о доходах и НДФЛ выбранного сотрудника.

Отчет «Сводная» справка 2-НДФЛ, содержит информацию, из которой формируется справка 2-НДФЛ. Плюс отчета в том, что он формирует данные по всем сотрудникам. С его помощью можно проверить все данные по доходам сотрудника, начислениям и удержаниям НДФЛ, примененных вычетах.

При необходимости можно установить отбор в кнопке «Настройка».

При обнаружении ошибки пользователь может вовремя внести исправления в программе.

Например, не предоставлен, не закрыт или неверно указан вычет сотруднику.

Перейдите в карточку сотрудника — в справочнике «Сотрудники» и внесите или исправьте данные о вычетах в разделе «Налог на доходы».

В разделе можно ввести:

- новое заявление на стандартные вычеты;

- уведомление налогового органа о праве на вычет.

А также просмотреть все заявления на вычеты сотрудника, перейдя по одноименной гиперссылке.

Какова ответственность за предоставление поддельной справки

Прежде чем говорить об ответственности за поддельную справку 2 НДФЛ в банк, нужно разобраться, какие действия при ее заполнении относятся к мошенничеству. Здесь два критерия:

- справка выдана организацией, не являющейся работодателем клиента банка;

- в ф. 2-НДФЛ завышен доход хозяина справки.

Все остальные ошибки, в том числе и использование справок старого образца, относятся к человеческому фактору, в результате чего на практике допускаются неточности: невнимательность, отсутствие знаний для заполнения такого вида форм и т.д.

При обнаружении липового документа, события могут развиваться в разной плоскости. Все зависит, на какой стадии обнаружен подлог. Если при рассмотрении заявки, то банк может:

- открыть кредитную линию, но под максимально высокий процент;

- просто отклонить заявку;

- отказать в кредите и внести клиента в неофициальный «стоп-лист», что практически всегда означает закрытие доступа к займам во всех крупных банках страны (они обмениваются такого рода информацией).

Иногда пишут, что банки в таких случаях обращаются в суд или полицию. Это не совсем так. Оснований у полиции для открытия уголовного дела нет (против клиента банка), т.к. нет потерпевших. Есть только намерение совершить преступление с использованием мошеннических схем.

А вот в отношении тех, кто выдал или изготовил документ, прокуратура может возбудить уголовное дело по служебному подлогу (ст. 292 УК РФ) или подделке бланков и печатей (ст. 327 часть 3 УК РФ).

Совершенно по-другому могут развиваться события, если кредит или ипотека выданы. Здесь судьба недобросовестного клиента полностью в руках кредитора, т.к. при обращении в полицию мошенникам грозит реальный тюремный срок с возмещением убытков потерпевшей стороне, а при подаче иска – расторжение договора. А если он еще и ипотечный, то с потерей внесенных за квартиру средств и самой квартиры, как залога (ст. 450 ГК РФ). В судебной практике уже имеются прецеденты.

Внимание: при регулярном погашении кредитной задолженности у банка нет оснований и времени перепроверять поданные заемщиком документы. Поэтому, если был совершен подлог, нельзя провоцировать банк на повторное рассмотрение пакета предъявленных для получения ссуды документов.

При подаче заявления в полицию по факту мошенничества, рассмотрение дела проводится в соответствии со ст. 165 УК РФ, где предусматривается штраф до 300,0 тыс. руб. или, в случае причинения ущерба в особо крупном размере, 2 года исправительных работ. Особо злостным мошенникам судом может быть назначен реальный тюремный срок до 2 лет.

А чем грозит липовая справка 2 НДФЛ для банка? Практически ничем. Он всегда имеет возможность взыскать задолженность по кредиту через суд. Попытка должника объявить себя в судебном порядке банкротом в такой ситуации не проходит как раз из-за липовой справки 2 НДФЛ.

Анализ НДФЛ по датам получения доходов

Отчет позволяет получить пользователю информацию о начисленных и выплаченных доходах, об исчисленном и удержанном НДФЛ и т.п. Информация выводится в отчет в разрезе дат и объединена по месяцам. С помощью значков-группировок » » и «-» данные можно сворачивать и разворачивать.

Информацию, представленную в таком виде, проще проверять и анализировать. С ее помощью легко обнаружить ошибки.

Используя кнопку «Настройки», можно устанавливать дополнительные параметры формирования отчета.

Установите вид настройки — «Расширенный» и на закладке «Отбор» добавьте дополнительный отбор. Нажмите кнопку «Добавить отбор» и добавьте поле «Сотрудник».

Установите «Сотрудник», условие «Равно» и в поле «Значение» выберите сотрудника из справочника. В нашем примере — Акопян М.С.

Нажмите «Закрыть и сформировать». Данные в отчете отобразятся в соответствии с условием отбора.

Если вы часто пользуетесь отчетом для удобства можно вынести отбор по сотруднику в его шапку. Тогда для выбора сотрудника не надо каждый раз заходить в настройку. Для этого в строке отбора щелкните мышкой на условное обозначение «-» и выберите «В шапке отчета».

В результате настройки, в шапке отчета появилось поле отбора по сотруднику.

Такая настройка применима к любому отчету в 1С.

Как и в любом другом отчете пользователь может проанализировать данные, посмотрев их расшифровку. Щелкните мышкой дважды на значении ячейки и выберите значение поля «Регистратор».

В результате отобразится расшифровка, в разрезе документов, которые сделали запись в регистр. Двойной щелчок мышкой на названии документа-основания откроет сам документ.

Проверка декларации 3-НДФЛ

После того как будет окончен налоговый период, вы обязаны предоставить в ФНС отчет. Также вы имеете право подать декларацию, если хотите получить налоговый вычет.

Одной из возможностей осуществить налоговый контроль в этом случае, является камеральная проверка.

Проверять документацию будут в налоговой, не выезжая непосредственно в вашу компанию.

Срок проверки

Проверка длится три месяца, с того момента, как вы предоставите отчет в налоговую инспекцию.

Рассматриваться будет только тот период, за который вы подали документацию, второй раз проверку осуществлять не будут.

Как проходит процедура

После того как вы подадите все необходимые документы и заполненную декларацию, начнется проверка. При этом уведомлять вас о ней никто не будет.

Важно то, что ее могут приостановить, если обнаружат противоречия, ошибки или недочеты разного характера. У вас же специалисты ФНС запросят пояснения либо попросят исправить допущенные ошибки. На это вам дается пятидневный срок.

Вас известят, что процедура проверки прервана одним из следующих вариантов:

- Вам пришлют требование предоставить определенную документацию;

- Попросят явиться лично.

Чтобы не допустить возникновения проблем, оставляйте инспектору ваш контактный номер телефона.

Получается, если вы доносили документацию дополнительно, или что-то исправляли, срок проверки увеличивается. На это решение руководителя ФНС не требуется.

После того как проверка декларации будет завершена, развитие событий может быть следующим:

- Если обнаружены ошибки, нужно будет принести обновленный список документации;

- Если обнаружены неточности, декларацию нужно будет откорректировать и проверка будет произведена снова;

- Если ошибок и несоответствий не выявлено, уплаченный налог вам возместят.

Как узнать статус проверки

Если у вас есть желание лично контролировать процедуру, сделать это можно несколькими способами:

- Посредством телефонных звонков инспектору;

- Зарегистрировавшись на сайте ФНС, в разделе «Электронные сервисы».

Используя эти способы, вы сможете отслеживать действия проверяющих, сразу получать разъяснения по всем возникшим вопросам.

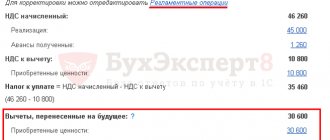

Анализ НДФЛ по месяцам

Группа отчетов «Анализ НДФЛ по месяцам» позволяет получить сопоставить исчисленный, удержанный и перечисленный НДФЛ, проанализировать налогооблагаемую базу и примененные вычеты. Отчет представлен в полном и упрощенном варианте, а также с детализацией месяцев налогового периода и месяцев взаиморасчетов с сотрудниками.

Упрощенный вариант содержит сводную информацию по показателям.

Для детализации записей в разрезе сотрудников установите галочку «Подробно по сотрудникам». В отчете добавится одноименный раздел.

Второй вариант отчета «Анализ по месяцам» отображает такую же информацию, но немного в другом интерфейсе.

В отчете «Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов с сотрудниками» добавлены дополнительные настройки и отборы. Пользователь может указать:

- период получения дохода;

- период взаиморасчетов;

- организацию и филиал;

- ИФНС.

Суммы в этом отчете, как и во всех других отчетах, можно детализировать, щелкнув правой кнопкой мышки и выбрав вариант для детализации. Например, по полю «Регистратор», т.е. по документу.

Как налоговая проверяет 6-НДФЛ

C 2022 года формуляр 6-НДФЛ кардинально обновился. Заполнить и сдать 6-НДФЛ за 2022 год по новой форме вам поможет Готовое решение от КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

Камералка проводится непосредственно в стенах налогового органа, без выезда к налоговому агенту. Проверка данного вида длится в течение 3 месяцев со дня подачи расчета (п. 2 ст. 88 НК РФ).

Анализ данных происходит внутри расчета (контрольные соотношения в письме ФНС от 23.03.2021 № БС-4-11/[email protected]), а также в сопоставлении с карточкой расчетов с бюджетом и другими отчетами, подаваемыми в ИФНС, например, ЕРСВ (сверка с этим расчетом проводится согласно контрольным соотношениям из письма ФНС от 19.02.2021 № БС-4-11/[email protected]).

Перечислим, какие контрольные соотношения используют налоговики, чтобы найти нестыковки в расчете 6-НДФЛ:

- Отслеживается дата представления расчета, зафиксированная налоговым органом на титульном листе. Она не должна быть позже установленной законом.

- Значение в строке 110 должно быть больше или равно значению в строке 130.

- Значение в строке 140 должно быть больше или равно значению в строке 150.

- Необходимо соблюдение следующего равенства: строка 140 = строка 100 × (строка 110 – строка 130).

Отметим, что равенство строк 140 и 160 соблюдаться не должно, поскольку НДФЛ может быть начислен в одном периоде, а удержан в другом. Например, если зарплата сотрудникам выплачивается в следующем месяце после месяца ее начисления. В такой ситуации НДФЛ с зарплаты за последний месяц квартала исчисляется в одном квартале, а удерживается и перечисляется в бюджет в следующем.

Повторимся, налоговики сверяют данные в 6-НДФЛ с ЕРСВ. Что делать, если выявлен разрыв между отчетами, разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы увидеть экспертные рекомендации.

Подробный анализ НДФЛ по сотруднику

Отчет позволяет просмотреть всю информацию по выбранному сотруднику:

- Начисленный и выплаченный доход;

- Примененные вычеты;

- Налоговую базу;

- Начисленный, удержанный, перечисленный НДФЛ и задолженность по налогу.

Отчет формируется с указанием первичных документов, в разрезе месяцев начисления.

Проверка разд. 2 6-НДФЛ

В помощь для проверки раздела 2 отчета «6-НДФЛ» послужит одноименная форма отчета. Она содержит информацию о суммах удержанного НДФЛ и полученного дохода, с указанием документа, срока перечисления и даты удержания.

Проведение выездной проверки по НДФЛ

Выездную налоговую проверку осуществляют, основываясь на требованиях НК РФ.

За одну проверку вашу компанию могут проверить как:

- Налогоплательщика;

- Плательщика сборов;

- Налогового агента.

При этом проверка может охватить три последних года деятельности вашей компании.

Но стоит отметить, что под проверку может попасть и текущий период, хотя, если судить по практике это обстоятельство используется редко.

Это легко объяснимо: текущий период проще проверять не выезжая в ваш офис, то есть посредством камеральной проверки.

Еще один факт, из-за которого проверяющий может проигнорировать текущий период – это специфика самой процедуры налогообложения.

Для части налоговых платежей итоги определяются за текущий календарный год. Получается, что до того, как начнется следующий календарный год, проверять попросту нечего.

Инспекторы ФНС проверяют:

- Сроки и полноту оплаты налогов в бюджет;

- Насколько правильно применяется налоговая ставка;

- Правильность оформления налоговых вычетов;

- Правильно ли определяется налоговая база.

Какую документацию могут запросить:

- Кадровую документацию;

- Статистические формы;

- Налоговые карточки по НДФЛ;

- Справки 2-НДФЛ;

- Первичную финансовую документацию.

Этот перечень является открытым, так как при возникновении такой необходимости, проверяющие могут запросить и дополнительные документы.