Учтен актуальный бланк декларации и новые требования к заполнению

Сразу отметим, что рассматриваемая программа заполнить 3-НДФЛ за 2017 год позволяет с учетом всех требований, установленных базовым приказом Налоговой службы России от 24 декабря 2014 года № ММВ-7-11/671 (далее – Приказ № ММВ-7-11/671) в самой новейшей редакции – от 25.10.2017. Напомним, что им закреплены:

- форма декларации 3-НДФЛ за 2022 год;

- электронный формат файла с этим отчетом;

- правила заполнения бланка декларации.

Таким образом, в программе «Декларация 2017» заполнить 3-НДФЛ в 2018 году с нарушением действующих требований практически невозможно. Ведь в неё заложен:

- Самый актуальный бланк декларации, аналогичный бумажному варианту.

- Соответствующий алгоритм заполнения с учетом наличия всех обязательных реквизитов, а также последних изменений в Приказ № ММВ-7-11/671.

Также см. «».

Что нужно для заполнения декларации 3-НДФЛ

Вначале нужно скачать форму декларации 3-НДФЛ 2022, распечатать ее, если заполнение производится вручную, или заполнить форму на компьютере. Декларацию по новой форме также можно заполнить с помощью специальной программы, уже размещенной на сайте ФНС.

Скачать форму 3-НДФЛ 2022, актуальную в 2022 году, можно ниже.

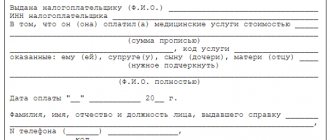

Вносить данные в декларацию следует после того, как собраны все необходимые подтверждающие документы. Сведения для заполнения получают из справок о доходах «2-НДФЛ», выдаваемых налоговым агентом, из платежных, расчетных и иных подтверждающих документов, а также из расчетов, которые производятся на основании этих документов.

Что делает приложение от ФНС

Перед тем, как заполнить декларацию 3-НДФЛ в программе, важно понимать, что она сама в автоматическом режиме сформирует необходимые для вашего случая листы декларации по итогам сведений, которые вы ввели.

Проще говоря в итоговый вариант вашей 3-НДФЛ войдет столько листов, сколько нужно. Лишние приложение ФНС автоматически пропустит.

Стандартный бланк 3-НДФЛ с 2022 года включает 20 листов. В итоговый вариант их войдет меньше всего, если вы декларируете только доходы и вычеты не заявляете. Но с вычетами количество листов будет больше.

Также см. «Скачиваем для заполнения декларацию 3-НДФЛ за 2022 год».

После того, как заполнить 3-НДФЛ через программу, она сама сформирует листы:

- по всем облагаемым доходам от отечественных и зарубежных источников;

- по доходам от предпринимательства и частной практики;

- данные для расчета профессиональных вычетов по авторским гонорарам, гражданско-правовым договорам;

- вычетов по имуществу;

- данных для расчета налоговой базы по операциям с ценными бумагами, финансовыми инструментами срочных сделок и облагаемого дохода от участия в инвестиционных товариществах;

- для расчета стандартных, социальных и инвестиционного вычетов (+ убытки по ценным бумагам и фин. инструментам).

Самое главное, инструкция заполнения 3-НДФЛ через программу заверяет, что в приложение встроен:

- контроль вводимых данных на их наличие (обязательные реквизиты);

- контроль их правильности.

Также см. “Устанавливаем программу “Декларация” для заполнения 3-НДФЛ за 2022 год: инструкция“.

С чего начать

Найдите на рабочем столе следующий значок и запустите его:

Как правило, заполнение 3-НДФЛ в программе «Декларация 2017» не вызывает больших трудностей, поскольку её интерфейс довольно прост и понятен. Например, главный экран, с которым вам придется работать, выглядит так:

Чтобы понять, как правильно заполнить 3-НДФЛ в программе, важно понимать общий принцип: сначала вбиваете отдельные сведения, а потом это приложение от ФНС соберет их вместе. Что-то пропустить практически невозможно. Ведь если какие-то обязательные данные отсутствуют, программа просто не сформирует вашу 3-НДФЛ за 2017 год.

Наша инструкция, как заполнить 3-НДФЛ в 2022 году в программе от ФНС была бы неполной, если не расскажем об основных опциях, с которыми придется работать при заполнении отчета.

Панель инструментов

Выглядит она следующим образом:

Это доступ к разным функциям главного меню. Достаточно единожды щелкнуть на нужную кнопку. Если что, подсказка под стрелкой мышки поможет разобраться. По сути, это пошаговые правила заполнения 3-НДФЛ в программе.

Главное меню

Оно имеет такой обычный вид:

При выборе «Файл» вылезет подменю такого содержания:

Здесь правила заполнения декларации 3-НДФЛ в программе от ФНС России позволяют:

| Возможности подменю «Файл» | |

| Опция | Что дает |

| Создать | Формирует новую декларацию. При этом, если одновременно открыта другая декларацию и изменения в нее внесены, но не сохранены, появится предложение об их сохранении. Согласно инструкции, программа 3-НДФЛ каждый свой старт начинает с создания новой декларации. То есть можно вводить и изменять данные. |

| Открыть | Дает возможность открыть файл с 3-НДФЛ, которая была ранее введена и сохранена. При этом, если одновременно открыта другая декларация и изменения в нее внесены, но не сохранены, появится предложение об их сохранении. |

| Сохранить | Позволяет сохранить активную декларацию в файл |

| Сохранить как… | Запросит имя и месторасположение файла для сохранения |

| Выход | Позволяет уйти из программы |

Обратите внимание: все эти опции продублированы на панели инструментов.

Важная инструкция при заполнении 3-НДФЛ в программе: если после выбора опций Создать/Открыть/Сохранить/Выход запрос на сохранение изменений был подтвержден, но при этом вы не ввели имя файла, всё же появится диалог с запросом имени и месторасположения нового файла. То есть введённые данные никуда не исчезнут.

При выборе пункта «Декларация» появится такое подменю:

| Возможности подменю «Декларация» | |

| Опция | Что дает |

| Просмотр | Предварительный просмотр сформированной декларации в том виде и объеме, в котором она будет напечатана, если будет выбрана «Печать» |

| Печать | Печать выбранной 3-НДФЛ |

| Экспорт | Перемещает данные текущей декларации в файл в утвержденном ФНС формате (xml) для отправки в ИФНС |

| Проверить | Анализ сформированной декларации на полноту и соответствие введенных данных |

Обратите внимание: все эти опции продублированы на панели инструментов.

При выборе пункта «Настройки» вы увидите:

Она позволяет включить либо отключить:

- показ панели инструментов;

- отображение надписей под кнопками на панели инструментов.

При выборе пункта «Справка» появится подменю:

Здесь:

- «Справка» – вызов комментариев к программе (также можно открыть клавишей F1);

- «О программе» – ее версия и контакты службы технической поддержки.

Панель навигации

Она показывает тематический раздел, который вы заполняете. Достаточно один раз щёлкнуть по нему.

Учтите, что согласно инструкции к программе «Декларация» 3-НДФЛ некоторые кнопки могут быть недоступны. Это зависит от того, какие условия вы изначально задали («Задание условий»).

Главное окно

Именно в нем необходимо вводить и редактировать основные сведения, которые пойдут в отчет 3-НДФЛ:

Отметим, что по сравнению в прошлогодней версией этой программы в 2022 появилось поле для указания ОКТМО (см. выше).

Также см. «Какой ОКТМО указать в 3-НДФЛ».

Внутренняя инструкция по заполнению декларации 3-НДФЛ в программе говорит о том, что при запуске приложение автоматически формирует «пустую» декларацию. Причем в любой момент можно:

- сохранить введенные данные на диск;

- загрузить ранее сохраненную декларацию;

- создать новую.

В заголовке будет показано имя, которые вы дали файлу с 3-НДФЛ.

Вносим основные сведения

Теперь о том, как заполнить 3-НДФЛ за 2022 год в программе. Инструкция предлагает начинать с главного окна (см. рисунок выше). Здесь вводят основные условия (причину) заполнения этой декларации.

Если вы сдаете первичный отчет 3-НДФЛ, в поле «Номер корректировки» ставьте «0». В обратной ситуации инструкция к программе заполнения 3-НДФЛ за 2022 год требует проставлять ту цифру, в который раз вы сдаете уточненную декларацию.

Поле ОКТМО введено с 2013 года вместо поля ОКАТО. Его значение можно узнать в вашей ИФНС.

Панель «Имеются доходы» как бы логически разделяет ввод сведений. Для неё подробная инструкция заполнения 3-НДФЛ в программе показана ниже в таблице.

| Как заполнять «Имеются доходы» | |

| Опция | Пояснение |

| Выбирайте первую опцию, если есть доходы: • согласно справкам 2-НДФЛ; • по гражданско-правовым договорам; • авторские гонорары; • от продажи имущества, и др. | Это данные по доходам, которые облагаемы по ставкам 13, 9 и 35% (в случае нерезидента – 13, 15 и 30%). Исключение составляют: • доходы в иностранной валюте; • доходы ИП; • прибыль от частной практики; • поступления от участия в инвестиционных товариществах. |

| Если есть доходы в иностранной валюте | Ставьте галочку напротив «В иностранной валюте» |

| Если есть доходы от предпринимательской деятельности | Ставьте галочку напротив «От предпринимательской деятельности» |

| Когда есть поступления от участия в инвестиционных товариществах | Галочка напротив «Инвест. товарищества» |

Имейте в виду: пошаговое заполнение 3-НДФЛ в программе организовано таким образом, что каждый из этих пунктов разрешает либо запрещает доступ к вводу соответствующей информации. Если вы не выбрали ни один из пунктов, вводить сможете только данные о себе.

Теперь о том, как правильно заполнить в программе для 3-НДФЛ поле «Номер инспекции». Здесь тоже особых сложностей быть не должно. Актуальный список всех российских налоговых инспекций (на момент выпуска вашей версии программы) уже пристёгнут к данному полю (см. рисунок ниже). Достаточно нажать кнопку «…»:

Однако, как заполнить 3-НДФЛ с помощью программы, если в этом перечне вдруг нет вашего налогового органа? ФНС заверяет, что его можно отредактировать самостоятельно в любом текстовом редакторе.

Инспекции достаточно часто реорганизовывают, поэтому они меняют свой код. Если год назад вы обращались в ИФНС (условно с кодом 7777), то это не означает, что следует добавлять её в список. Сначала узнайте, не поменяла ли она название и код. Возможно, она уже есть в справочнике, но под своим новым кодом – условно 7778.

Второй подход заполнения 3-НДФЛ через программу «Декларация» в этой части – воспользоваться встроенным режимом обновления списка инспекций. Правда, он более сложный: нужно самостоятельно закачать из Интернета архив и распаковать его в соответствующее место.

Также см. «Как правильно указать ИФНС в 3-НДФЛ».

Далее идут сведения о декларанте и его адрес:

Отметим, что в отличие от прошлого года указывать точный адрес проживания, в том числе за границей, с 2022 года не нужно.

В целом, как заполнить декларацию 3-НДФЛ через программу по этим графам, полностью соответствует оформлению титульного листа этой формы в бумажном варианте.

Если ранее получалось заполнить 3-НДФЛ с помощью программы «Декларация» прежних версий (2002 – 2016) и остался файл со сведениями о себе, вы фактически освободили себя от необходимости заполнения большей части данных о себе. Просто откройте старый файл в новой программе: сведения о прошлых доходах будут проигнорированы, а личная информация будет извлечена. Это сэкономит время на заполнение отчета.

Код страны приводите согласно Общероссийскому классификатору стран мира (ОКСМ). Если гражданства/подданства вообще нет, то в поле «Код страны» указывайте государство, которое выдало документ, удостоверяющий личность.

Поле ИНН обязательно заполнять только индивидуальным предпринимателям. Иные физлица могут этого не делать.

Следующая основная вкладка – «Доходы, полученные в РФ». Для ввода здесь предусмотрено 4 экрана. Переключение между ними происходит с помощью цифровых кнопок со ставками НДФЛ сверху главного окна (см. рисунок ниже).

Заметьте, что экраны разделены по ставкам: 13, 9, 35% (Лист А декларации). При этом доходы от дивидендов, которые с 2015 года идут по ставке 13%, показывают на отдельном экране («13» зеленого цвета).

А для нерезидентов заложен другой набор налоговых ставок: 30, 15 и 13 процентов.

Добавляют источник выплаты с помощью кнопки «+», удаляют «-», а отредактировать – самая нижняя кнопка (см. рисунок).

Также см. «Источники выплаты в 3-НДФЛ: раскрываем карты».

Кнопка «…» открывает справочник доходов (вычетов, если по данному доходу положен вычет, иначе эта кнопка недоступна). Выбор вычета автоматически добавит в 3-НДФЛ соответствующие листы.

Успех того, как работать с программой для 3-НДФЛ, во многом зависит и от качества заполнения справок 2-НДФЛ. ФНС советует не забывать заполнять итоговые суммы по источнику выплат (это пункты 5.2 – 5.4 формы справки). Когда источник дохода не рассчитывал облагаемый доход и налог, это нужно сделать самостоятельно.

Также см. «В чем отличие 2-НДФЛ от 3-НДФЛ».

C чего начать

Шаг 1

Чтобы подойти к образцу заполнения в программе 3-НДФЛ за 2017 год, необходимо для начала кликнуть по значку программы на вашем рабочем столе и ввести данные в обязательные поля.

Также см. «Инструкция по заполнению 3-НДФЛ в 2022 году в программе «Декларация 2017».

Шаг 2

Сразу задаем условия для последующего формирования только нужных листов декларации 3-НДФЛ. Выбираем:

- тип декларации – «3-НДФЛ»;

- номер налоговой инспекции по месту жительства/пребывания (их полный список прикреплён справа к данному полю);

- номер корректировки – «0» (по этой сделке Широкова сдаёт 3-НДФЛ впервые);

- ОКТМО (можно узнать в интернете или на сайте ФНС);

- признак плательщика – «Иное физлицо»;

- тип дохода – от продажи имущества;

- кто отвечает за достоверность – «Лично».

Код ОКТМО должен соответствовать муниципальному образованию, где проживает (зарегистрирован) заявитель по декларации 3-НДФЛ. Узнать его точное значение можно с помощью специального сервиса официального сайта ФНС России. Вот точная ссылка (приведен индекс г. Москва):

https://www.nalog.ru/rn77/service/oktmo/

Шаг 3

Далее переходим к вкладке со сведениями о декларанте. Здесь нужно вбить некоторые личные сведения, а также контактный номер телефона, по которому ИФНС сможет оперативно найти вас. С 2022 года указывать свой адрес больше не нужно!

Имейте в виду: обычные физические лица (не ИП) свой ИНН могут не указывать. Программа не сочтет это за ошибку.

Кем выдан документ, удостоверяющий личность, лучше указать ровно так, как написано в нём. Отдельного списка для выбора в данном поле не предусмотрено.

Шаг 4

Затем переходим к вкладке с доходами, полученными в России. Выбираем для нашей ситуации ставку 13% (кнопка с этой цифрой желтого цвета). Далее путем нажатия на зелёный плюс нужно заполнить 2 подокна:

- Источник выплаты.

- Сведения о доходе.

Если вы получили доход от обычного физического лица, то помимо Ф.И.О. нужно указать его ИНН. Тогда налоговики смогут его идентифицировать. Если не вбить ИНН либо указать неверный номер, система сразу выдаст предупреждение об ошибке. А адрес покупателя указывать больше не нужно.

Также см. «Источники выплаты в 3-НДФЛ: раскрываем карты».

Шаг 5

Окно про доход включает 2 прикрепленных списка:

- С кодами доходов.

- С кодами вычетов (расходов).

Учтите, что эти коды по своим значениям не совпадают с общими кодами по НДФЛ, которые утверждены для заполнения справок 2-НДФЛ и декларации 3-НДФЛ не через программу.

Заметим, что если по вашему доходу закон не позволяет делать вычеты, то поле с ними останется неактивным.

Большой плюс в том, что приложение от ФНС само автоматом выдаст сумму положенного вычета, которая уменьшит облагаемый доход (см. ниже серым цветом). А выбор вычета автоматически добавит в состав итоговой 3-НДФЛ соответствующие листы.

Окно, которое показано выше, с 2022 года видоизменилось. Налоговики добавили сюда новые поля с кадастровыми данными для имущества, которое приобретено физлицом после 01.01.2016. Они соответствуют Приложению к декларации 3-НДФЛ, которое появилось с 2018 года.

Суть в том, что с 2016 года налоговую базу по доходам от продажи недвижимости физлица определяют с учетом ст. 217.1 НК РФ. Согласно её п. 5, если доходы от продажи меньше стоимости по кадастру, помноженной на понижающий коэффициент 0,7, то для целей НДФЛ доходы признают равными кадастровой стоимости.

По условию Широкова получила квартиру по наследству, поэтому особых расходов на ее приобретение не понесла. Следовательно, логичнее заявить вычет НДФЛ в фиксированной сумме 1 млн рублей. Выбираем 901:

Шаг 6

Вот, что получаем в итоге:

Свой пример заполнения в программе 3-НДФЛ за 2022 год Широкова может предварительно просмотреть, нажав кнопку с лупой «Просмотр». Этот вариант декларации поместился на 7 листах:

Масштаб здесь можно регулировать. Также не пугайтесь плюсов по бокам листов. Они нужны инспекторам, когда они будут сканировать ваш бланк отчета о доходах за 2022 год.

Подробнее об этом см. «Сохраняем и распечатываем 3-НДФЛ за 2022 год из программы ФНС «Декларация 2017».

Особенности для ИП

Бизнесмены заполняют 3-НДФЛ за 2022 год в программе по тому же принципу, но в других окнах. По принципу Листа “В” бумажной декларации:

Обратите внимание на опцию «Имеются документально подтвержденные расходы». Она позволяет вводить данные по ним. Есть 2 варианта:

- Затраты, подтвержденные документами.

- Расчет расходов по нормативной (20%) ставке относительно доходов.

Кроме того, ИП должны указать свой код ОКВЭД. Его выбирают из пристегнутого к программе справочника. При поиске нужного кода некоторые подуровни для конкретного вида деятельности могут не приводиться.

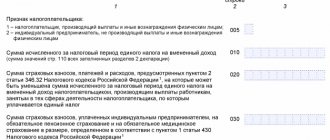

Образец оформления листа А

Предлагаем рассмотреть в качестве образца заполнения новой формы справки 3-НДФЛ за 2022 год страницу бланка, обозначенную русской буквой “А”. Данный лист посвящен прибыли, полученной физическими лицами на территории России. Лист А разделен на несколько частей, в каждой из которой указывается информация, касающаяся отдельного источника прибыли. Налогоплательщику потребуется внести в данную страницу бланка такие параметры:

- Размер ставки. Так как выплаты НДФЛ не всегда подразумевают снятие тринадцати процентов с доходов физических лиц, то в отдельном поле нужно отметить размер налоговой ставки, касающийся конкретного источника выплаты.

- Коды. Поскольку прибыль может быть получена не только в результате выполнения физическим лицом своих прямых обязанностей, но и в результате дарения, продажи недвижимости, а также других обстоятельств, то необходимо указать код вида. Кроме этого, пишется идентификационный код российского источника выплаты, его код по ОКТМО и код причины постановки на учет.

- Наименование. Также обязательно налогоплательщик должен написать название источника его прибыли, если это организация, а если это физическое лицо, то указать его Ф.И.О.

- Суммы. И последнее, что нужно сделать, – это записать четыре суммы. В строку 070 – общий размер прибыли, в строку 080 – размер дохода, подлежащий удержанию налоговых сборов, в строку 090 – исчисленный НДФЛ, а в строку 100 – удержанный налог.

Ознакомиться со всеми остальными нюансами, касающимися того, как заполнить справку 3-НДФЛ для подачи в налоговую службу, можно при помощи специальной инструкции, опубликованной к приказу № ММВ-7-11/552.