Причины отказа от УСН

Почему отказываются:

- Прекращение деятельности. В этом случае порядок ликвидации практически не отличается от общей системы и включает выполнение всех необходимых этапов, в том числе составление промежуточного ликвидационного баланса.

- Переход на другой режим налогообложения. Смена налогового режима происходит на основании добровольного решения налогоплательщика либо по вынужденным обстоятельствам.

Причины добровольного отказа:

- покупатели (заказчики), обеспечивающие наибольший оборот компании, являются плательщиками НДС. Сотрудничество с контрагентом на упрощенке становится для них невыгодным ввиду невозможности возмещения сумм налога;

- в будущем году планируется открытие филиалов или увеличение штата сотрудников;

- ИП переходит на режим для самозанятых (применяется в некоторых регионах России).

Принудительный отказ происходит по причине превышения предельного размера выручки или других критериев, соблюдение которых обязательно при УСН. Во всех случаях необходимо уведомить налоговые органы о смене режима.

Образец уведомления о выборе ИФНС для уплаты НДФЛ

А теперь заполним уведомление на примере.

Пример

У ООО «Кондитер» два обособленных подразделения, расположенных на территории одного муниципального образования города Москвы. Основное предприятие зарегистрировано в ИФНС № 20, одно подразделение — в ИФНС № 19, другое — в ИФНС № 18.

Компания, учитывая последние изменения законодательства (п. 7 ст. 226, п. 2 ст. 230 НК РФ), с 01.01.2020 решила сдавать отчетность и платить НДФЛ через налоговую инспекцию № 19. Об этом нужно оповестить ИФНС № 19 уведомлением о выборе налогового органа по НДФЛ.

Заполняем первую страницу уведомления НДФЛ

Заполняем вторую страницу уведомления НДФЛ

Образец уведомления о выборе налогового органа по НДФЛ

Как уведомить налоговую

При добровольном переходе уведомление в налоговую службу необходимо подать не позднее 15 января года, в котором планируется переход. Если вы приняли решение о смене режима позднее этого срока, то переход возможен только в следующем году. Рекомендованная форма уведомления — 26.2-3 (Приказ ФНС России от 02.11.2012 № ММВ-7-3/[email protected]). Подача декларации по налогу, уплачиваемому в связи с применением упрощенной системы и уплата налога, производится в обычные сроки:

- для организаций — не позднее 31 марта года, следующего за истекшим налоговым периодом;

- для ИП — не позднее 30 апреля года, следующего за истекшим налоговым периодом.

В случае прекращения деятельности, в отношении которой применялась упрощенка, необходимо подать уведомление в течение 15 рабочих дней после принятия соответствующего решения.

Необходимые документы

Для того, чтобы воспользоваться положенной по закону льготой, собственник недвижимости должен оповестить ФНС о своем праве и предоставить подтверждающие документы. Основанием для выбора объекта для налогового освобождения является заявление от гражданина, заполненное на бланке установленного образца в строгом соответствии с утвержденным форматом.

Для каждой из льготных категорий требуется представить документы, подтверждающие его гражданский статус. При обращении за льготой пенсионера, прикладывают копию пенсионного удостоверения.

Если гражданин, имеющий право на освобождение от налога, уже предоставлял документы для подтверждения льготы, повторного представления пакета документов не потребуется. Если льгота ранее не применялась, сотрудник налоговой произведет перерасчет налога только после предоставления гражданином документов.

Согласно последних изменений в отношении налога на имущества, принятых в 2022 году, физическое лицо, имеющее право на льготу может выбрать тот объект собственности, который будет освобожден от исчисления налога. Уведомление о выбранных объектах налогообложения происходит путем написания заявления собственником недвижимости.

Данный документ заполняется по образцу и подается не позднее 1 ноября года, за который предстоит начисление налога. Таким образом, чтобы получить правильный расчет с учетом реализации льготы, необходимо своевременно обратиться в налоговую инспекцию.

При отсутствии уведомления от владельца недвижимости, сотрудник налоговой произведет выбор освобождаемого объекта по своему усмотрению. Бланк заявления был утвержден отдельным письмом ФНС БС-4-11/[email protected] в 2022 году. Несмотря на то, что форма уведомления лишь рекомендована, заполнение бланка по предложенному формату избавит от необходимости составлять текст самостоятельно и переписывать его в случае недостаточности указанной информации.

Порядок прекращения деятельности

Процедура прекращения деятельности при УСН делится на несколько этапов:

- Принятие решения.

- Подача уведомления по соответствующей форме. Необходимо заполнить его вручную или машиночитаемым способом. Документ предоставляется лично, передается по телекоммуникационным каналам или отправляется заказным письмом.

- Сдача отчетности и уплата налога.

Риски отказа от УСН

Необходимо проанализировать текущие обороты, источники пополнения оборотных средств и благонадежность контрагентов. Желательно запросить у существующих и потенциальных покупателей (заказчиков) следующие документы:

- копии налоговых деклараций и бухгалтерской отчетности за последний отчетный период;

- справку о состоянии расчетов с бюджетом;

- справку об оборотах по расчетному счету.

Кроме того, следует уточнить, являются ли основные поставщики плательщиками НДС. Если вы работаете с компаниями, применяющими спецрежимы, возмещение НДС невозможно, а значит, теряется смысл отказа от упрощенки.

В каких случаях уведомление не заполняется

Уведомление не заполняют:

- при ликвидации;

- при планируемом переходе на ОСНО или другой спецрежим по тем видам деятельности, которые облагаются единым налогом по УСН;

- при превышении установленных критериев для упрощенки (принудительный отказ).

Как применять?

Реализация права на льготу осуществляется согласно пп.3-4 ст. 407 НК. Вне зависимости от количества оснований для освобождения от налога, каждый гражданин вправе воспользоваться льготой по одному объекту по своему выбору. Однако, на региональном уровне возможны иные дополнительные льготы, дающие дополнительное снижение размера суммы уплачиваемого налога.

Порядок применения региональных льгот и основания из использования утверждены в п.2 ст. 399 НК.

Федеральное законодательство не распространяет перечень льгот в отношении недвижимости со стоимостью по кадастру от трехсот миллионов рублей, а также недвижимости организаций, налог по которым определяется по общей кадастровой цене. Данный случай касается помещений в торговых и административных комплексах, а также указанных объектов целиком.

Что сделать с переплатой по налогам

Образовавшийся излишек возвращают налогоплательщику или засчитывают в счет других налоговых платежей. Налогоплательщики распоряжаются переплатой следующим образом:

- учитывают излишки средств в счет будущих платежей по данному виду налога или сбора;

- возвращают переплату на расчетный счет налогоплательщика;

- зачитывают переплату в счет задолженностей по иным налоговым обязательствам;

- рассчитываются за действующие штрафы, пени и недоимки.

Такие нормы установлены в статье 78 Налогового кодекса и действуют на все налоговые обязательства, установленные на территории России, в том числе на авансовые платежи и государственные пошлины. Налогоплательщикам следует знать, что зачет переплаты удовлетворят только при отсутствии задолженностей по другим налогам и сборам.

ВАЖНО!

Бланки заявления на возврат переплаты по налогу и на зачет излишне уплаченных сумм утверждены Приказом ФНС № ММВ-7-8/ от 14.02.2017. С 23.10.2021 вступил в силу приказ ФНС № ЕД-7-8/ от 17.08.2021. С этого момента налогоплательщики обязаны применять новые формы заявок о зачете и возврате сумм излишне уплаченных налогов и сборов.

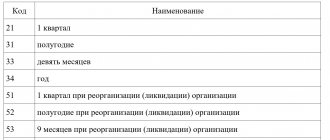

Формы практически не поменялись. Обновили штрихкоды и добавили строки для даты и номера платежных поручений, если возвращаете переплату по госпошлине. Но в новых бланках есть одно существенное отличие от старых: код налогового расчетного периода в форме по КНД 1150057 и КНД 1150058 больше не указывают. Налоговики исключили эту строку из заявки.

Как заполнить заявление о зачете

Формируйте документ о зачете на унифицированном бланке КНД 1150057. Учтите, что ИП и организации заполняют только первую и вторую страницы документа, третья страница предусмотрена для обращений от физических лиц, которые не являются индивидуальными предпринимателями.

Рассмотрим пример: ООО «Clubtk.ru» при перечислении страховых взносов за сентябрь 2022 года допустило ошибку: платеж по обязательному медицинскому страхованию отправлен на пенсионное страхование в сумме 150 000 рублей. Бухгалтер приступил к заполнению заявления о зачете образовавшейся переплаты по ОПС в счет будущих платежей.

Шаг 1. Заполняем ИНН, КПП и полное наименование организации. Указываем номер заявления и код территориального отделения налоговой инспекции, в которую предоставляется обращение. Если заявление составляет индивидуальный предприниматель, следует указать его фамилию, имя и отчество (при наличии). В пустых клетках ставим прочерки.

Шаг 2. Определяем статус налогоплательщика и указываем номер статьи НК РФ, являющейся основанием для письменного обращения за зачетом. Допустимы следующие значения статей-оснований:

- ст. 78 — для зачета излишков средств по страховым взносам, сборам, пеням, штрафам;

- ст. 79 — для возврата излишне взысканных сумм;

- ст. 203 — для зачета излишков по акцизам;

- ст. 333.40 — для возврата переплат по государственным пошлинам.

Просим зачесть переплату. Указываем код платежа.

Шаг 3. Заполняем ОКТМО и КБК.

ОКТМО и КБК проверяем в платежном поручении на перечисление налогового обязательства.

Прописываем код налогового органа, в котором числится переплата.

Шаг 4. Указываем количество заполненных страниц заявления, число листов приложений, сведения о руководителе и номер контактного телефона. Ставим дату составления и заверяем готовый документ у руководителя.

Шаг 5. Заполняем продолжение страницы 1. Вносим код, обозначающий решение налогоплательщика, как распорядиться переплаченными в бюджет деньгами. Для зачета в счет других платежей укажите «1», в счет будущих периодов — «2». Теперь пропишите налоговый период, ОКТМО и КБК налога, на который планируете перевести переплату. Прописываем код налогового органа, в котором числится задолженность.

ВАЖНО!

Теперь зачет излишне уплаченного налога разрешено проводить между взносами любого уровня: федерального, регионального, местного.

Актуальный образец заполнения формы 1150057 для ООО «Clubtk.ru»: