Работодатели должны удерживать налог на доходы физических лиц (НДФЛ) из зарплаты своих сотрудников. Поэтому, если у работника оклад 30 000 ₽, на руки за вычетом НДФЛ 13% он получит только 26 100 ₽, если без всяких сложностей.

Чтобы некоторые группы сотрудников получали больше, придумали налоговые вычеты. Вычет работает так: берут доход сотрудника, уменьшают его на сумму вычета и уже с этой суммы рассчитывают налог. То есть уменьшают налоговую базу, а не сам налог.

Пример

У флориста Кати оклад 30 000 ₽ и вычет 1 400 ₽ на дочку, значит с её оклада удержат:

— в январе: (30 000 — 1 400) × 0,13 = 3 718 ₽

— в феврале: (60 000 — 2 800) × 0,13 — 3 718 = 3 718 ₽ и так далее.

Вычеты по НДФЛ бывают разные: стандартные, имущественные, социальные и профессиональные. Чаще всего сотрудники приходят со стандартными налоговыми вычетами: за себя или за ребёнка.

!

Помните, НДФЛ всегда считается нарастающим итогом с начала года как на примере

Стандартные налоговые вычеты уменьшают доходы, которые облагают НДФЛ по ставке 13%. К доходам по другим ставкам и дивидендам стандартные вычеты не применяют. Нерезиденты использовать вычеты тоже не могут. Напомним, нерезидент — это физлицо, которое находится на территории РФ менее 183 дней в течение одного года.

Вычет на ребёнка

Родителям положен вычет на каждого ребёнка до 18 лет. Если ребёнок — аспирант, ординатор, интерн, студент или курсант и учится очно, то предельный возраст увеличивают до 24 лет.

Вычет могут получить:

— каждый из родителей — не важно, состоят ли они в браке, разведены или никогда не были женаты;

— муж или жена родителя;

— каждый из усыновителей, опекунов, попечителей, когда их несколько;

— каждый из приемных родителей, если их двое.

Если родитель единственный или второй родитель отказался от вычета, можно рассчитывать на двойной вычет. Причём отказаться от вычета может только работающий родитель: если родитель не работает, то у него нет права на вычет, а значит отказаться не от чего.

Размеры вычетов за детей

Размеры вычетов сейчас такие:

— на первого и второго ребёнка — 1 400 ₽

— на третьего и каждого последующего — 3 000 ₽

Детей считают независимо от возраста. Например, у сотрудника три ребёнка. Двое уже взрослые: 25 лет и 23 года, а третьему 16 лет. Сотруднику полагается один вычет на третьего ребёнка — 3 000 рублей.

На детишек-инвалидов вычеты больше:

— для родителей и усыновителей — 12 000 ₽

— для опекунов, попечителей, приёмных родителей — 6 000 ₽

При этом не важно, каким по счёту является ребёнок-инвалид в семье. А ещё к ним можно прибавить общие вычеты на детей. Например, на единственного ребёнка-инвалида вычет составит 13 400 ₽. Ведь родителям положен вычет на первого ребёнка — 1 400₽ и на ребёнка-инвалида — 12 000 ₽.

!

Стандартный налоговый вычет на ребенка предоставляйте до месяца, в котором доходы сотрудника с начала года превысят 350 000 ₽.

Интересный факт

Если ребёнок быстро вырос и вступил в брак, то вычет на него уже нельзя получить — теперь он обеспечивает себя сам. А вот если он решил попробовать себя в работе, то у родителей ещё остается право на вычет. В общем, женитьба — дело ответственное:)

Если вычета больше дохода

Может получиться так, что вычет по НДФЛ больше начисленной зарплаты. Причины могут быть разные.

Из нашей группы Вконтакте мы узнали, что на практике бухгалтеры сталкиваются со следующей проблемой.

Вот что написал один из наших подписчиков:

Всем доброго времени суток! Помогите советом. В организации появился товарищ, чьим налоговым агентом по НДФЛ мы являемся, и вот у него выходит, что вычет на доходы превышает сам доход. Т.е., к примеру, в январе был доход, с него заминусовала вычеты на детей и профвычеты, с налогооблагаемой базы оплатила НДФЛ, а в феврале и марте у него доход был три копейки, а вычеты никто не отменял. И вот сейчас получается, что за квартал я удержала НДФЛ (январский) больше, чем положено. Как быть в таких ситуациях, 6-ндфл сдавать с переплатой и потом нарастающим итогом выровнять все или сдать отчет, как он должен быть (без переплаты)?

Коллега прав: вычет нужно предоставить, даже если дохода не хватает. Об этом писал Минфин в письме от 2 марта 2022 г. № 03-04-06/15364.

Основной вывод такой: если сумма вычетов больше облагаемых доходов, то база по НДФЛ равна 0 (п. 3 ст. 210 НК). То есть и налог тоже будет равен 0. А в учете сумму превышения вычетов над доходами можно переносить с одного месяца на другой. Но только в течение года.

Значит, появившийся в течение года за счет превышения вычетов над текущими доходами излишне удержанный НДФЛ до конца года может быть погашен налогом со следующих доходов.

Его можно также вернуть работнику по его заявлению, а если налог не получится ни зачесть, ни возвратить, по итогам года работник может сам обратиться в налоговую инспекцию за его возвратом (ст. 231 НК РФ). На следующий календарный год излишек налоговых вычетов не переносится (кроме имущественного).

А как заполнять 6-НДФЛ?

Документы на вычет за ребёнка

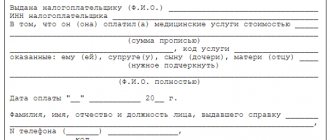

Для начала работнику нужно написать заявление на вычет в свободной форме и приложить к нему подтверждающие документы: свидетельство о рождении или справку из учебного заведения.

Шаблон заявления на вычет

Если сотрудник работает не с начала года или по совместительству трудится в другой организации, попросите у него справку по форме 2-НДФЛ с других мест работы. Она подтвердит, что доход с начала года не превысил 350 000 ₽.

!

Не предоставляйте сотруднику стандартные налоговые вычеты, которые он не получил у прежнего работодателя или получил не в полном размере.

В некоторых случаях будут нужны и другие документы. Например, у супруга, который не является родителем или опекуном ребенка, попросите заявление матери или отца ребенка о том, что супруг его обеспечивает.

Некоторые документы нужно обновлять каждый год. Общее правило: если документ подтверждает право на вычет только в одном периоде, значит, в следующем его нужно обновить. Например, справку из ВУЗа запрашивайте ежегодно, ведь ситуация в следующем году может измениться.

Полезное видео

Ознакомьтесь с дополнительной информацией о стандартном вычете на детей на видео ниже:

Можно сделать выводы, что если зарплата меньше вычета на детей, в бухгалтерии по месту работы должны высчитать сумму доходов и льгот за все месяцы года до текущего. И уже исходя из результатов, возвращать разницу НДФЛ «на руки» или вместе с зарплатой, либо же признавать налоговую базу нулевой. Перенос вычета на детей при маленьком доходе возможен на другие месяцы только в рамках календарного года. На следующий год разрешают переносить лишь имущественные льготы.

Период предоставления вычета на ребёнка

Предоставляйте вычет с того месяца, в котором сотрудник подтвердит, что у него появился ребёнок. Если сотрудник подал заявление в текущем году, то вычеты предоставляйте с начала года. Даже если о своем праве на вычет он заявил в середине или конце года.

Пример

Алиса работает в организации с начала года, а вот о том, что у неё есть право на вычет, она вспомнила только в мае, тогда и подала заявление. Алиса — мама, у неё есть два несовершеннолетних сына. А значит, с января по май вычетов накопилось на 14 000 ₽ (1 400 × 2 × 5).

У Алисы оклад 40 000 ₽, всего с января по апрель Алисе начислили 160 000 ₽ (40 000 × 4) и удержали НДФЛ — 20 800 ₽.

В мае бухгалтер посчитает все неучтённые вычеты и из зарплаты удержат только НДФЛ в 3 380 ₽ ((200 000 — 14 000) × 0,13 — 20 800), вместо 5 200 ₽ (200 000 × 0,13 — 20 800). А значит на руки Алиса получит 36 620 ₽ (40 000 — 3 380), вместо 34 800 ₽ (40 000 — 5 200).

А вот если у сотрудника было право на вычет в прошлом году и он забыл заявить о нём, то получить этот вычет он сможет только самостоятельно через налоговую.

Забыли применить вычет по НДФЛ — как исправить в 1С: ЗУП ред. 3.1?

Опубликовано 13.07.2020 13:27 Автор: Administrator В работе бухгалтера нередко может возникнуть ситуация, когда необходимо внести изменения в право на вычеты сотрудников для исчисления НДФЛ. Обычно, такое случается, когда зарплата уже начислена (и не за один месяц), а бухгалтер забыл отразить предоставленную справку о вычетах или же сотрудник не вовремя ее предоставил. А еще больше вопросов возникает, когда сумма «пропущенных» вычетов становится больше начисленного за текущий месяц НДФЛ. Как поступать в таких ситуациях, чтобы программа 1С: ЗУП ред. 3.1 корректно рассчитала НДФЛ и правильно отразила данные в отчетах 6-НДФЛ и 2-НДФЛ? Оба случая подробно рассмотрим в статье.

Ситуация № 1: предоставленный вычет меньше исчисленного НДФЛ

Для начала посмотрим, в каком документе наглядно отражаются вычеты?

При начислении зарплаты в документе «Начисление зарплаты и взносов» на вкладке «НДФЛ» кроме сумм исчисленного налога есть информация о предоставленных вычетах – колонка «Примененные вычеты».

По щелчку мышкой на строке с интересующим сотрудником откроется подробная информация об исчисленном НДФЛ, доходах и примененных вычетах с начала года.

В случае, если вычеты не отражены или отражены неверно, их надо внести или исправить данные. При предоставлении документов о праве на вычет, данные вносятся в карточку сотрудника: «Кадры» – «Сотрудники», в разделе «Налог на доходы» отражается информация о вычетах.

У сотрудника Грушевский С.Н. учтен вычет на двух детей.

В этом разделе можно:

• исправить данные о вычетах; • ввести новое заявление о вычетах; • прекратить право на вычет.

У сотрудницы Алферовой С.А. бухгалтер не учла предоставленную справку о праве на вычет и с начала года вычеты ей не предоставлялись.

Исправим эту ситуацию.

Шаг 1. Откроем в разделе «Кадры» справочник «Сотрудники». Выберем сотрудника и перейдем по гиперссылке «Налог на доходы».

Шаг 2. Переходим по гиперссылке «Ввести новое заявление на стандартные вычеты».

Шаг 3. Заполним данные о предоставленном вычете.

Указываем:

• дату заявления; • с какого месяца предоставляется; • код вычета; • по какой месяц предоставляется вычет; • документ, подтверждающий право на применение вычета.

Одна маленькая подсказка: в поле «Предоставляется по (включительно)» программа по умолчанию ставит декабрь текущего налогового периода. В этом случае в начале следующего нужно будет снова внести информацию о вычете в программу. Но мы понимаем, сколько работы у бухгалтера в конце и начале года, есть большая вероятность, что про вычет вы даже и не вспомните в период сдачи отчетности. Соответственно, зарплата будет начислена без вычета НДФЛ, что в последствии приведет к перерасчету налога. Поэтому рекомендуем вам в этом поле сразу поставить месяц и год, в котором ребенку исполняется 18 лет. В этом случае вам больше не придется возвращаться к этому вопросу, если не произойдет никаких изменений.

Шаг 4. Сохраняем документ – «Провести и закрыть».

Вычет сотрудницы Алферовой С.А. зафиксирован. Для внесения исправлений в имеющееся заявление переходим по гиперссылке «Исправить заявление на стандартные вычеты».

Перейдем к расчету зарплаты и начислению НДФЛ в текущем месяце. Рассмотрим, как отразится наше изменение данных.

При начисленной зарплате текущего месяца, чтобы не затрагивать других сотрудников, нажимаем на нужной строке правой кнопкой мышки и в контекстном меню выбираем «Пересчитать сотрудника».

В результате пересчета программа учтет внесенные данные о предоставленных вычетах и пересчитает НДФЛ.

Откроем расшифровку НДФЛ, щелкнув двойным щелчком мышки на фамилии сотрудника.

В строке за текущий месяц стоит сумма предоставленных вычетов с начала года. По щелчку мышкой откроется окно с детализацией месяцев, за который они предоставлены.

В результате ввода справки задним числом все вычеты за текущий год учтены.

Проверим, как отразились предоставленные вычеты в отчетах.

Для проверки сформируем следующие отчеты:

1. Справка 2-НДФЛ; 2. Отчет 6-НДФЛ.

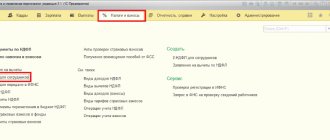

Переходим в раздел «Отчетность, справки» – «2-НДФЛ для сотрудников».

Шаг 1. Нажимаем «Создать».

Шаг 2. Выбираем сотрудника. Данные в справке заполнятся автоматически.

В справке отражены доходы сотрудника, суммы исчисленного и удержанного налога, а также предоставленные вычеты.

Шаг 3. Сформируем печатную форму справки – «Справка о доходах (2-НДФЛ)».

В печатной форме видно, что сумма вычетов предоставлена за весь указанный нами период.

Сформируем отчет 6-НДФЛ и посмотрим, как отразились в нем данные сотрудника.

Шаг 1. Переходим в раздел «Отчетность, справки» – «1С-Отчетность».

Шаг 2. Нажимаем «Создать» и в категории «Отчетность по физлицам» выбираем «6-НДФЛ».

Шаг 3. С помощью кнопок выбора периода установим период отчета. В нашем примере июль входит в период 9 месяцев. Нажимаем «Создать».

Шаг 4. Сформируем отчет – кнопка «Заполнить».

В первом разделе отчета отражены суммы дохода, исчисленного налога и примененных вычетов в целом по организации.

Выделив ячейку в отчете, ее можно расшифровать разными способами:

1. Нажав кнопку «Расшифровать»; 2. Щелкнув правой кнопкой мышки на ячейке и выбрав команду «Расшифровать»; 3. Выбрав «Расшифровать» в подменю по кнопке «Еще»;

В детализации ячейки отчета «Сумма налоговых вычетов» видны предоставленные вычеты по всем сотрудникам. У сотрудницы Алферовой С.А. вычеты в полной сумме учтены в отчете 6-НДФЛ.

Ситуация № 2: предоставленный вычет больше исчисленного НДФЛ

Рассмотрим нередкий случай, когда в результате применения накопленного вычета его сумма больше, чем налог, исчисленный за текущий месяц. Ведь ничто не пугает бухгалтера больше, чем красный минус в документе или отчете.

Предположим, сотруднице Алферовой С.А. предоставлен вычет на ребенка инвалида (код 129/117) в размере 12000 руб. ежемесячно. Этот код отражается в карточке сотрудника в заявлении на вычеты.

Пересчитаем начисления сотрудника и проанализируем ситуацию.

Из начисления видно, что Алферовой С.А. предоставлен вычет в текущем месяце в размере 84000 руб., из расчета 12000 руб. за период с января по июль. В результате сумма НДФЛ отразилась к возврату с минусом. Детально это видно в расшифровке строки. Откроем детализацию двойным щелчком мышки в документе начисления на строке сотрудника и в появившемся окне нажмём на ячейку «Вычеты».

На вкладке «Начисления» сформируем расчетный листок по сотруднику.

В расчетном листке отражена сумма перерасчета НДФЛ и сумма излишне удержанного НДФЛ.

Посмотрим, как отразится данное исправление в справке 2-НДФЛ.

Вернемся к нашей справке в разделе «Отчетность, справки» – «2-НДФЛ для сотрудников». Нажимаем «Заполнить», чтобы обновить данные.

В справке отражена сумма предоставленного вычета и сумма излишне удержанного налога.

Сформируем отчет 6-НДФЛ после исправления данных («Отчетность, справки» – «1С-Отчетность»).

Откроем ранее сохраненный отчет и нажимаем «Заполнить».

Сведения изменились. В расшифровке ячейки «Сумма налоговых вычетов» видно измененную сумму вычетов по сотруднице Алферовой С.А.

Таким образом мы исправили недочеты в предоставлении вычетов сотруднику.

Для правильного расчета налога при начислении зарплаты важно контролировать корректность применения вычетов и при обнаружении ошибки своевременно ее исправлять. Так как применение вычетов и расчет НДФЛ происходят нарастающим итогом с начала года, то такое исправление допустимо.

Автор статьи: Ольга Круглова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Комментарии

0 Ирина 08.02.2022 01:22 Здравствуйте, Ольга. Мы обнаружили не применённый вычет в ноябре и двух последних месяцев года не хватило, чтобы возместить излишне удержанный налог. В январе нового года программа не учла оставшуюся задолженость. Что-то с программой? Можно подправить вручную? Или такая задолженность не переходит на следующий год?

Цитировать

0 Ирина Плотникова 28.01.2021 18:49 Цитирую Лариса:

Здравствуйте! Подскажите сотрудник принес льготы на детей.Ошибочно предоставили льготу на двоих детей с апреля 2022г.А оказалось одно свидетельство это установление отцовства на этого же ребенка. Обнаружили в 4кв.2020г. Нужно сдавать уточненки по 6-НДФЛ за полугодие и 9 месяцев по 1 разделу? или можно все декабрем провести?

Лариса, здравствуйте. В Вашем случае налоговый агент неправомерно предоставил вычет физлицу. Соответственно, он перечислил в бюджет НДФЛ в меньшем размере, чем необходимо. Образовалась недоимка по налогу в виде разницы между суммой НДФЛ, которую требовалось удержать, и величиной НДФЛ, который был фактически удержан. Эту задолженность следует удержать из очередной выплаты в пользу сотрудника (например, из заработной платы за следующий месяц). Однако пересчитывать зарплату придется во всех месяцах, где допущена ошибка. При этом необходимо помнить об ограничении: общая сумма удержания за текущий месяц не должна превышать 50 процентов от суммы выплаты (п. 4 ст. 226 НК РФ). Вместе с доплатой суммы, которая не была удержана ранее, налоговый агент обязан уплатить пени за несвоевременное перечисление НДФЛ (ст. 75 НК РФ). Пени рассчитываются с момента, когда работодатель должен был удержать и уплатить НДФЛ в бюджет, до фактического срока исполнения этой обязанности (п. 2 постановления Пленума ВАС РФ от 30.07.2013 № 57). Кроме того, придется сдать корректирующие расчеты по форме 6-НДФЛ за соответствующие периоды (полугодие и 9 месяцев) Цитировать

0 Лариса 27.01.2021 16:43 Здравствуйте! Подскажите сотрудник принес льготы на детей.Ошибочно предоставили льготу на двоих детей с апреля 2022г.А оказалось одно свидетельство это установление отцовства на этого же ребенка. Обнаружили в 4кв.2020г. Нужно сдавать уточненки по 6-НДФЛ за полугодие и 9 месяцев по 1 разделу? или можно все декабрем провести?

Цитировать

0 Лариса 27.01.2021 16:40 Здравствуйте!Пр и пересчете по вычетам с начала года по 6-НДФЛ Нужно сдавать уточненки за предыдущие кварталы?

Цитировать

0 Ирина Плотникова 14.08.2020 05:36 Цитирую Татьяна:

Добрый день! Была ситуация как в примере №2, также не были предоставлены вычеты на детей с января по июнь, в июле исправили, все стало красиво, но при расчете за август предоставленные вычеты отражаются с минусом и налог считается больше чем был, например на одного ребенка в июле пересчитал и предоставил вычеты в размере 9800, а в августе савит вычеты минус 7300. Что можете подсказать?

Татьяна, добрый день. Если программа сторнирует вычеты красным, значит они были использованы в каком-то документе. Возможно, вычет был использован в документах августа (отпуск, премия, больничный и т.д.), потом было принято решение о применении вычета в июльском начислении зарплаты. Тем самым использованы 2 документа, где фигурирует вычет. Программа видит этот недочёт и сторнирует вычет. Рекомендую распровести все документы за июль и август по сотруднику и провести всё в хронологической последовательно сти. При распроведении документов используйте расчетный листок, чтобы не упустить ни одного документа начисления и выплаты. Цитировать

0 Татьяна 13.08.2020 19:37 Добрый день! Была ситуация как в примере №2, также не были предоставлены вычеты на детей с января по июнь, в июле исправили, все стало красиво, но при расчете за август предоставленные вычеты отражаются с минусом и налог считается больше чем был, например на одного ребенка в июле пересчитал и предоставил вычеты в размере 9800, а в августе савит вычеты минус 7300. Что можете подсказать?

Цитировать

0 Ирина 27.07.2020 16:38 Супер!!!

Цитировать

Обновить список комментариев

JComments

Вычет на себя

Некоторым взрослым положен вычет в 500 ₽ или 3 000 ₽. Размер зависит от того, к какой льготной категории относится работник. Среди них инвалиды, пострадавшие от Чернобыльской катастрофы, участники военных действий, герои России и многие другие. Все категории можно посмотреть в пп. 1 и 2 п. 1 ст. 218 НК РФ.

Чтобы получить вычет, сотрудник приносит заявление и документы, подтверждающие его право на вычет.

Такие вычеты нельзя складывать и использовать одновременно. Если сотрудник имеет право на несколько стандартных вычетов, предоставьте один из них — максимальный. Зато здесь нет лимита доходов — вычеты за себя предоставляйте независимо от размера полученных доходов.