Код по КНД — это указание на тип налоговой декларации по специальному справочнику. В статье описаны функции классификатора, его структура и приведены основные значения для самой распространенной отчетности.

В бухгалтерской документации нередко встречается комбинация цифр, означающая код КНД: расшифровка аббревиатуры достаточно проста — это код налоговой декларации. Код по КНД можно найти в специальном справочнике, утвержденном Приказом ФНС России от 28.05.2013 (он соотносит значения КНД и КБК). Кроме того, структуру классификатора налоговых документов утвердил Приказ ФНС России от 22.03.2017 № ММВ-7-17/ .

Любой документ, имеющий 7-значную кодификацию, представляет собой расчет того или иного налога в письменной или электронной форме, произведенный самим налогоплательщиком в целях его уплаты. Для поверки и контроля налогоплательщик также указывает в бланке другую необходимую информацию: объект налогообложения, источники доходов, базу для исчисления, применяемые льготы и т. д.

Задачи

В самом справочнике акцент сделан на соотношении кодов бюджетной классификации и кодов налоговых деклараций. Это необходимо, с точки зрения налогового регулирования, в целях автоматического открытия обязательств перед ФНС РФ.

Сами КНД предназначены также для:

- упрощенного приема и оперативной обработки отчетности физических и юридических лиц, организаций и индивидуальных предпринимателей (по обсуждаемому показателю специалисты ИФНС РФ могут быстро проверить правильность указания КБК, что существенно уменьшает временные затраты на обработку);

- правильного и оперативного проведения выездных проверок ИФНС РФ (по обсуждаемому показателю специалисты быстро устанавливают перечень КБК, также применяется он при проверке нулевых форм отчетности).

Назначение справочника

Цель разработки и внедрения в действие справочника соответствия кодов налоговых деклараций кодам бюджетной классификации являлась чисто прикладной, то есть не имеющей отношения к статистике, а направленной исключительно на координацию работы ФНС с налоговыми декларациями.

Так, в соответствии с вышеуказанным Приказом ФНС, справочник соответствия кодов налоговых деклараций кодам бюджетной классификации, призван унифицировать все имеющиеся программные средства и алгоритмы, так или иначе участвующие в составлении, приеме и обработке налоговых деклараций и других документов, оформляемых с целью исчисления и последующей уплаты различных налогов и сборов.

С прикладной точки зрения справочник используется с целью автоматизированного формирования кодов бюджетной классификации:

- в налоговых декларациях;

- уточненных налоговых декларациях;

- иных документах, назначением которых является расчет и уплата налогов.

Помимо этого, справочник применяется:

- с целью неопосредствованного (автоматического) открытия налоговых обязательств;

- для приема и последующей обработки отчетов по налогам;

- для определения реестра кодов КБК по КНД и для проверки представленной нулевой отчетности в случаях проведения налоговых проверок.

Структура и конкретные примеры

Показатель представляет собой комбинацию из семи цифр, каждая позиция состоит из блока, необходимого для идентификации, и блока наименования самого объекта идентификации. Форма КНД включает класс формы, подкласс, регистрационный номер внутри подкласса (три цифры) и последние две цифры — контрольное число.

Приведем самые распространенные значения в таблице.

| Значение | Наименование документа (по какому налогу декларация) |

| На прибыль организаций | |

| На доходы физических лиц | |

| Сведения о среднесписочной численности работников |

Классификатор налоговой документации (КНД)

— классификатор документации разработанный и используемый Федеральной налоговой службой Российской Федерации (ФНС РФ).

Структура

Визуально справочник состоит из таблицы, в каждую из строк которой входят:

- порядковый номер;

- имя поля и длина в рубрике «представление в АСВК»;

- наименование поля;

- содержание поля.

Таким образом, в каждой из строк справочника соответствия содержатся следующие сведения:

- код бюджетной классификации в соответствии с КДБ (классификатором доходов бюджета);

- код налоговой документации по КНД;

- наименование документа, дата его утверждения и реквизиты приказа;

- дата начала и конца действия.

Комментарий

Классификатор налоговой документации (КНД) разработан и используется ФНС РФ. КНД утвержден Приказом МНС РФ от 12.10.1999 N АП-3-14/319.

Объектами классификации в КНД являются используемые налоговыми органами формы документов, утверждаемые ФНС России.

КНД указывается на утвержденных ФНС РФ формах налоговой отчетности.

Структура классификатора

Структура КНД полностью совпадает со структурой ОКУД:

код формы налогового документа состоит из семи цифровых десятичных знаков;

принятая система классификации — иерархическая с тремя уровнями;

каждая позиция КНД состоит из блока идентификации (идентификация ФНД проводится через классификацию) и блока наименования объекта классификации.

Структура кодового обозначения ФНД по КНД:

КК.ПП.РРР.Ч,

где: КК — класс форм (признак, отражающий принадлежность формы документа к налоговой документации);

ПП — подкласс форм (признак, отражающий общность содержания подмножества форм налоговых документов и направленность их использования);

РРР — регистрационный номер ФНД внутри подкласса;

КЧ — контрольное число.

Классификатор налоговой документации

В КНД представлены следующие подклассы форм документов:

10 — документация по учету НП, поступающая в НО (входные документы);

20 — документация, выдаваемая (высылаемая) налоговыми органами при осуществлении процедур по учету НП и ККМ (выходные документы);

30 — документация, которой обмениваются НО;

40 — учетная документация, ведущаяся в налоговых органах (журналы, реестры, листы учета и т.п.);

50 — документация по налоговой отчетности (входные документы: налоговые декларации, расчеты, отчеты по налогам, справки и т.д.);

60 — документация по обеспечению исполнения обязанностей по уплате налогов и сборов (выходные документы: требования об уплате налогов и сборов, извещения о явке в НО по вопросам налогообложения и т.п.);

70 — платежная документация;

80 — отчетная и справочная документация (о работе по учету НП; по поступлениям налоговых платежей, задолженностям, штрафам и пеням; по контрольно — проверочной деятельности).

Пример

Налоговая декларация по налогу на прибыль организаций — 1151006

Декларация по налогу на добавленную стоимость — 1151001

Акт о сверке расчетов по платежам в бюджет — 1142006

Дополнительно

Налоговая декларация — заявление налогоплательщика (в письменной или электронной форме) об объектах налогообложения, о полученных доходах и произведенных расходах, об источниках доходов, о налоговой базе, налоговых льготах, об исчисленной сумме налога и (или) о других данных, служащих основанием для исчисления и уплаты налога

О продукции «

ООО «

уже более шестидесяти лет занимает первые позиции ведущей российской организации в области разработки, освоения, а также серийном выпуске и ремонте оборудования и приборов пневматики на рынке устройств пневмоавтоматики.

За шестидесятилетнюю историю освоил более ста типов продукции, которая нашла широкое применение во всех отраслях промышленности. Специалисты конструкторского и технологических отделов предприятия ООО «

составляют главный интеллектуальный потенциал производственного предприятия. Здесь берёт своё начало сложная технологическая последовательность создания нового пневмооборудования: от конструкторской разработки до нового пневматического прибора. Чтобы изготовить уникальную технику, специалистам компании приходится работать с различной технической документацией. В конечном итоге с использованием высококвалифицированного труда рабочих и автоматизации производств в цехах предприятия

ООО «

рождается мощный арсенал изделий.

Основная продукция, производимая ООО «, включает в себя:

— усилители мощности пневматические; — приборы контроля пневматические с электрическим приводом диаграммы; — устройства регулирующие пневматические; — станции управления пневматические; — редукторы давления с фильтром; — прибор селектирования сигналов пневматические и многие другие приборы и оборудование.

Наша компания, являясь поставщиком ООО «, предлагает Вашему вниманию полный перечень продукции предприятия. Мы гарантируем исполнение любого заказа в максимально сжатые сроки с взаимовыгодными условиями сотрудничества.

Онлайн-каталог нашего ресурса, а также высококвалифицированные технические специалисты будут рады помочь Вам сделать оптимальный и правильный выбор продукции завода.

Смеем утверждать, что многолетний опыт инженеров и конструкторов «старой школы», умноженный на прогрессивные знания молодых специалистов ООО «АналитТеплоКонтроль», а также отлаженная схема диалога с Заказчиком в полной мере позволят Вам взять под контроль регулирование и автоматизацию любого технологического процесса.

Комиссия по делам несовершеннолетних и защите их прав

является органом, который, в первую очередь,

занимается профилактикой, предупреждением правонарушений среди несовершеннолетних.

Поэтому систему работы КДН можно представить следующим образом:

- Работа с родителями или лицами, их заменяющими, в виде вынесения общественного порицания за невыполнение долга по воспитанию детей (ограничение в дееспособности, лишение родительских прав).

- Выявление негативной роли взрослых, вовлекающих подростков в преступную деятельность.

Работа по профилактике преступлений несовершеннолетних правонарушителей:

- учет правонарушителей;

- установление причин совершения преступлений;

- пути устранения этих причин.

В современный период правонарушение несовершеннолетнего рассматривается как свидетельство недостатков в воспитательной работе, а совокупность фактов антиобщественного поведения и правонарушений подростков на территории города Смоленска — как серьезный показатель недостатков проводимой здесь воспитательной и профилактической работы. В профилактике и ликвидации правонарушений несовершеннолетних особенно велика роль общественности. Одной из основных форм участия граждан в воспитательно-профилактической работе с подростками является КДН при городской администрации. КДН — государственный орган. Ее деятельность носит организационный и правовой характер. Она наделена полномочиями властного характера. Почти все лица, входящие в состав комиссии- представители государственных органов и общественных организаций — выполняют свои обязанности безвозмездно.

Главными задачами КДН являются:

Организация работы по предупреждению безнадзорности, правонарушений несовершеннолетних. Устройство и охрана прав и интересов несовершеннолетних. Координация усилий государственных органов и общественных организаций по указанным вопросам.

Рассмотрение дел о правонарушениях несовершеннолетних.

Осуществление контроля за условиями содержания и проведением воспитательной работы с несовершеннолетними в учреждениях.

Комиссия систематически информирует о своей работе общественные организации и коллективы. Состав КДН постоянен. Недопустима временная замена члена КДН другим лицом. Как показала практика работы в КДН, при существующем объеме работы комиссии одними силами общественности невозможно обеспечить эффективность ее деятельности, объем работы все больше увеличивается. Выносимые КДН постановления обладают юридической силой и подлежат обязательному исполнению (указываются сроки исполнения). КДН строит свою работу по плану совместно с прокуратурой, судом и милицией.

КДН выявляет и берет на учет:

- Детей и подростков, оставшихся без родителей.

- Несовершеннолетних, имеющих родителей, которые не обеспечивают надлежащих условий для воспитания детей.

- Подростков, оставивших школу и не работающих и других, нуждающихся в государственной помощи.

- Принимают меры к их устройству. КДН выявляет семьи, в которых дети находятся в неблагоприятных условиях воспитания, и ведет учет таких семей.

На КДН возлагается рассмотрение дел о несовершеннолетних в случаях:

- совершения общественно опасного действия в возрасте до 14 лет;

- совершения общественно опасного деяния в возрасте от 14 до 16 лет;

- совершения в возрасте до 16 лет мелкого хулиганства или в возрасте до 18 лет мелкой спекуляции или административного правонарушения;

- совершения другого антиобщественного поступка;

- уклонения от учебы или работы.

Основанием для рассмотрения дела в КДН является протокол по каждому нарушению. КДН может применять к подросткам следующие меры воздействия: Обязать подростка принести публичное извинение. Вынести предупреждение. Объявить выговор или строгий выговор. Наложить на несовершеннолетнего, достигшего 16 лет и имеющего самостоятельный заработок, штраф. Передать несовершеннолетнего под надзор родителей или лиц, их заменяющих. Направить несовершеннолетнего в специальное лечебно-воспитательное учреждение. Поместить несовершеннолетнего в случае совершения им общественно опасного деяния в специальное лечебно-воспитательное учреждение. В практике работы КДН широко применяется условное направление подростков в спецучреждения. Эта форма воздействия является эффективной и в большинстве случаев приносит положительные результаты. Необходимо отметить, что КДН является органом, занимающимся профилактикой и предупреждением правонарушений среди несовершеннолетних, поэтому работа с «нерадивыми» родителями также является важным участком ее деятельности. Общественное порицание — это публичное осуждение родителей или лиц, их заменяющих, за невыполнение ими своего долга по воспитанию детей. Оно объявляется чаще всего на заседании КДН. КДН имеет право и наложить штраф на родителей. Ограничение в дееспособности применяется в отношении граждан, которые вследствие злоупотребления спиртными напитками или наркотическими веществами ставят свою семью в тяжелое материальное положение (ст. 30 ГК РФ).

Родители или один из них могут быть лишены родительских прав, если будет установлено, что они уклоняются от выполнения своих обязанностей по воспитанию детей или злоупотребляют своими родительскими правами. Лишение родительских прав является крайней мерой воздействия.

КДН рассматривает дела:

- переданные в порядке, предусмотренном ст.8 и 10 УПК РСФСР;

- по представлению органов милиции, народного образования и профессионально-технического образования;

- по представлению родительских комитетов при школах, домовых комитетов, при домоуправлениях и других организаций;

- по заявлениям граждан;

- по собственной инициативе.

КДН рассматривает дела в срок не позднее 15 дней с момента их поступления. Основное количество дел о правонарушениях поступает из инспекций по делам несовершеннолетних. Часть дел КДН передает в товарищеский суд по месту учебы или работы подростка.

КДН обязана выявлять причины и условия, способствовавшие совершению правонарушений несовершеннолетним. И принимать меры к их устранению. В ходе обследования выявляются мотивы правонарушения, а также то вредное влияние, в силу которого сформировался преступный умысел у подростка и неблагоприятная обстановка в семье. В случае отказа несовершеннолетнего от явки на комиссию без уважительных причин, он может быть доставлен через органы милиции. Заседание комиссии является правомочным при наличии не менее половины ее состава. На КДН вызывается подросток, родители и представители воспитательных учреждений. Комиссия вправе удалить несовершеннолетнего с заседания на время исследования обстоятельств, обсуждение которых может отрицательно повлиять на него. Заседания комиссии проводятся с большим тактом, умением и опытом и должны оказывать на подростков воспитательное действие. Нельзя допускать формальной процедуры разбирательства дела.

На заседаниях ведется протокол с краткой записью объяснений и показаний вызванных людей. Изучение обобщенных систематических данных помогает комиссии установить причины совершения правонарушений несовершеннолетних, определив слабые звенья в работе, и наметить пути к их устранению.

Положение о комиссиях по делам несовершеннолетних (DOC)

На каждой налоговой декларации, которые обязаны сдавать налогоплательщики, да и на многих других налоговых формах в правом верхнем углу указан код по КНД. Что такое КНД и зачем он нужен?

Аббревиатура КНД расшифровывается как классификатор налоговых документов (п.1 Стандарта состава, структуры, порядка формирования и ведения ведомственного классификатора налоговых документов, утв. Приказом ФНС от 22.03.2017 N ММВ-7-17/ , далее — Стандарт). И на каждой конкретной форме декларации указывается свой код КНД. Но давайте обо всем по порядку.

Структура КНД

Каждый код состоит из 7 цифр вида ККППРРР. В них можно выделить 3 уровня (пп. «б» п.5 Стандарта):

- первые 2 цифры КК — означают класс документа. Класс 11 говорит о том, что форма относится именно к налоговой документации;

- следующие 2 цифры ПП — это подкласс документа. Он отражает «характер» налогового документа и его предназначение (форма отчетности, внутренний документ налоговиков и др.);

- последние 3 цифры РРР — регистрационный номер внутри подкласса.

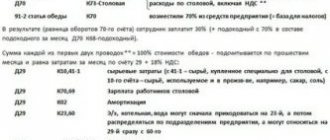

То есть больше всего информации несут цифры в подклассе. Если в КНД 3-я цифра, например (Приложение N 1 к Стандарту):

- 1, то перед вами документ, необходимый для учета налогоплательщиков/ККТ, либо для лицензирования, учета деятельности налогоплательщиков, либо для установления обязанности по уплате налогов и сборов. Такие документы представляются в налоговые органы, т. е. являются входными документами для налоговиков. Допустим, КНД 1112501 стоит на заявлении о государственной регистрации физического лица в качестве индивидуального предпринимателя (утв. Приказом ФНС России от 25.01.2012 № ММВ-7-6/);

- 2, то это документация, выдаваемая / высылаемая налоговиками в связи с учетом налогоплательщиков, ККТ, а также в связи с лицензированием, учетом деятельности налогоплательщиков (выходные документы). Это такие документы, как свидетельство о постановке на учет российской организации в налоговом органе по месту ее нахождения с КНД 1121007, уведомление о снятии с учета российской организации в налоговом органе с КНД 1121013 (утв. Приказом ФНС России от 11.08.2011 № ЯК-7-6/) и др.;

- 5, то это документ, связанный с уплатой налогов. В том числе это может быть форма налоговой отчетности: налоговая декларация, расчет, отчет по налогам и проч. К примеру, КНД 1151006 указан на налоговой декларация по налогу на прибыль организаций (утв. Приказом ФНС России от 19.10.2016 № ММВ-7-3/).

Кстати, подкласс 51 в коде означает, что документ относится к федеральным налогам и сборам, 52 — к региональным, а 53 — к местным.

Отметим, что иерархическая структура кодов соответствует Общероссийскому классификатору управленческой документации (утв. Постановлением Госстандарта России от 30.12.1993 № 299). Это было сделано специально, чтобы налоговая документация также могла быть представлена частью ОКУД, и принципы ее кодировки не отличались от общепринятой системы.

Сведения о среднесписочной численности работников (СЧР) — это информация о количестве списочного состава организации или ИП. В списочный состав включают только работающих, принятых по . Данные сдают на специальном бланке (форма называется КНД 1110018), утверждённом приказом ФНС России от 29.03.2007 № ММ-3-25/

Таблица соответствия кодов КНД кодам КБК

| КНД | КБК | Наименование документа | Номер и дата утверждения приказа |

| 1151001 | 18210301000011000110 | Налоговая декларация по налогу на добавленную стоимость | Приказ Минфина России от 15.10.2009 N 104н в редакции от 21.04.2010 N 36н |

| 1151003 | 18210302050011000110 18210302141011000110 18210302142011000110 18210302143011000110 18210902030021000110 | Налоговая декларация по акцизам | Приказ МНС России от 04.01.2002 N БГ-3-03/3 в редакции от 16.07.2002 N БГ-3-03/365 |

| 1151006 | 18210101011011000110 18210101012021000110 18210101040011000110 18210101060011000110 18210101070011000110 18210901010031000110 18210901020041000110 18210901030051000110 | Налоговая декларация по налогу на прибыль организаций | Приказ ФНС России от 22.03.2012 N ММВ-7-3/[email protected] |

| 1151020 | 18210102010011000110 18210102020011000110 18210102030011000110 18210102040011000110 18210903021051000110 | Налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ) | Приказ ФНС России от 10.11.2011 N ММВ-7-3/[email protected] |

| 1151026 | 18210702010011000110 18210702020011000110 18210702030011000110 18210903021031000110 18210903021041000110 18210903021051000110 18210903022011000110 18210903023011000110 18210903024011000110 18210903025011000110 18210903040011000110 18210903050011000110 18210903061011000110 18211202030010000120 18211202080010000120 | Расчет регулярных платежей за пользование недрами | Приказ МНС России от 11.02.2004 N БГ-3-21/[email protected] |

| 1151038 | 18210101011011000110 18210101012021000110 18210101050011000110 18210101070011000110 18210901010031000110 18210901020041000110 18210901030051000110 | Налоговая декларация по налогу на прибыль иностранных организаций | Приказ МНС России от 05.01.2004 N БГ-3-23/1 |

| 1151039 | 18210902020011000110 | Налоговая декларация по акцизам на нефтепродукты | Приказ Минфина России от 03.03.2005 N 32н в редакции от 30.12.2005 N 168н |

| 1151040 | 18210902010011000110 | Налоговая декларация по акцизу на подакцизное минеральное сырье (природный газ) | Приказ Минфина России от 03.03.2005 N 32н |

| 1151044 | 18210905030011000110 | Расчет сумм сбора за использование наименований»Россия», «Российская Федерация» и образованных на их основании слов и словосочетаний | Приказ МНС России от 29.06.2000 N БГ-3-02/246 |

| 1151046 | 18210909010011000110 18210909020071000110 18210909030081000110 18210909040091000110 | Налоговая декларация по единому социальному налогу для налогоплательщиков, производящих выплаты физическим лицам | Приказ Минфина России от 29.12.2007 N 163н |

| 1151050 | 18210909010011000110 18210909020071000110 18210909030081000110 18210909040091000110 | Расчет авансовых платежей по единому социальному налогу для налогоплательщиков, производящих выплаты физическим лицам | Приказ Минфина России от 09.02.2007 N 13н |

| 1151054 | 18210701011011000110 18210701012011000110 18210701013011000110 18210701020011000110 18210701030011000110 18210701040011000110 18210701050011000110 18210701060011000110 | Налоговая декларация по налогу на добычу полезных ископаемых | Приказ ФНС России от 16.12.2011 N ММВ-7-3/[email protected] |

| 1151056 | 18210101030011000110 18210101050011000110 18210101070011000110 | Налоговый расчет (информация) о суммах, выплаченных иностранным организациям доходов и удержанных налогов | Приказ МНС России от 14.04.2004 N САЭ-3-23/[email protected] |

| 1151059 | 18210503010011000110 18210503020011000110 | Налоговая декларация по единому сельскохозяйственному налогу | Приказ Минфина России от 22.06.2009 N 57н |

| 1151063 | 18210909010011000110 18210909030081000110 18210909040091000110 | Налоговая декларации по единому социальному налогу для ИП, адвокатов, нотариусов, занимающихся частной практикой | Приказ Минфина России от 17.12.2003 N 132н |

| 1151066 | 18210905020011000110 | Расчет (декларация) по налогу на операции с ценными бумагами | Приказ МНС России от 18.11.2003 N БГ-3-24/633 |

| 1151072 | 18210703000011000110 | Налоговая декларация по водному налогу | Приказ Минфина России от 03.03.2005 N 29н в редакции от 12.02.2007 N 15н |

| 1151074 | 18210302030011000110 | Налоговая декларация по акцизам на табачные изделия | Приказ Минфина России от 14.11.2006 N 146н в редакции от 20.12.2007 N 142н |

| 1151081 | 18210909010011000110 18210909030081000110 18210909040091000110 | Данные об исчисленных суммах единого социального налога с доходов адвокатов | Приказ Минфина России от 06.02.2006 N 23н |

| 1151082 | 18210101020011000110 | Налоговая декларация по налогу на прибыль организаций при выполнении соглашений о разделе продукции | Приказ Минфина России от 07.04.2006 N 55н в редакции от 09.01.2007 N 2н |

| 1151084 | 18210302011011000110 18210302012011000110 18210302013011000110 18210302020011000110 18210302041011000110 18210302042011000110 18210302060011000110 18210302070011000110 18210302080011000110 18210302090011000110 18210302100011000110 18210302110011000110 18210302130011000110 18210302210011000110 | Налоговая декларация по акцизам на подакцизные товары за исключением табачных изделий | Приказ ФНС России от 14.06.2011 N ММВ-7-3/[email protected] |

| 1151088 | 18210401000011000110 18210402011011000110 18210402012011000110 18210402013011000110 18210402020011000110 18210402030011000110 18210402040011000110 18210402060011000110 18210402070011000110 18210402080011000110 18210402090011000110 18210402100011000110 18210402110011000110 18210402130011000110 18210402140011000110 18210402150011000110 | Налоговая декларация по косвенным налогам (налогу на добавленную стоимость и акцизам) при импорте товаров на территорию Российской Федерации с территории государств — членов Таможенного союза | Приказ Минфина России от 07.07.2010 N 69н |

| 1152001 | 18210904010021000110 | Расчет по налогу на имущество предприятий | Приказ МНС России от 21.04.2003 N БГ-3-21/203 |

| 1152002 | 18210904010021000110 | Расчет по налогу на имущество предприятий (по обособленному подразделению) | Приказ МНС России от 18.01.2002 N БГ-3-21/22 |

| 1152004 | 18210604011021000110 | Налоговая декларация по транспортному налогу | Приказ ФНС России от 20.02.2012 N ММВ-7-11/[email protected] |

| 1152011 | 18210605000021000110 | Налоговая декларация по налогу на игорный бизнес | Приказ ФНС России от 28.12.2011 N ММВ-7-3/[email protected] |

| 1152016 | 18210502010021000110 18210502020021000110 | Налоговая декларация по единому налогу на вмененный доход для отдельных видов деятельности | Приказ ФНС России от 23.01.2012 N ММВ-7-3/[email protected] |

| 1152017 | 18210501011011000110 18210501012011000110 18210501021011000110 18210501022011000110 18210501030011000110 18210501050011000110 | Налоговая декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения | Приказ Минфина России от 22.06.2009 N 58н в редакции от 20.04.2011 N 48н |

| 1152019 | 18210903091011000110 | Расчет лесных податей при отпуске древесины с учетом по площади и по числу деревьев, назначенных на рубку | Инструкция Госналогслужбы РФ от 19.04.1994 N 25 |

| 1153001 | 18210904051031000110 18210904052041000110 18210904053051000110 18210904053101000110 | Налоговая декларация по земельному налогу | Приказ МНС России от 29.12.2003 N БГ-3-21/725 |

| 1153005 | 18210606011031000110 18210606012041000110 18210606013051000110 18210606013101000110 18210606021031000110 18210606022041000110 18210606023051000110 18210606023101000110 | Налоговая декларация по земельному налогу | Приказ ФНС России от 28.10.2011 N ММВ-7-11/[email protected] |

| 1152026 | 18210602010021000110 18210602020021000110 | Налоговая декларация по налогу на имущество организаций | Приказ ФНС России от 24.11.2011 N ММВ-7-11/[email protected] |

| 1152028 | 18210602010021000110 18210602020021000110 | Налоговый расчет по авансовому платежу по налогу на имущество организаций | Приказ ФНС России от 24.11.2011 N ММВ-7-11/[email protected] |

| 1110011 | 18210704020011000110 18210704030011000110 | Сведения о полученных разрешениях на добычу (вылов) водных биологических ресурсов, суммах сбора за добычу (вылов) водных биологических ресурсов, подлежащих уплате в виде разового и регулярных взносов | Приказ ФНС России от 26.02.2006 N САЭ-3-21/[email protected] в редакции от 07.07.2010N ММВ-7-3/321 |

| 1110012 | 18210704010011000110 | Сведения о полученных лицензиях (разрешениях) на пользование объектами животного мира, суммах сбора за пользование объектами животного мира, подлежащих уплате, и суммах фактически уплаченного сбора | Приказ ФНС России от 26.02.2006 N САЭ-3-21/[email protected] |

| 1110022 | 18210704020011000110 18210704030011000110 | Сведения о количестве объектов водных биологических ресурсов, подлежащих изъятию из среды их обитания в качестве разрешенного прилова, на основании разрешения на добычу (вылов) водных биологических ресурсов, и суммах сбора, подлежащих уплате в виде единовременного взноса | Приказ ФНС РФ от 07.07.2010N ММВ-7-3/[email protected] |

ФАЙЛЫ

Кто обязан сдавать КНД 1110018

Судя по названию отчётности, сообщать сведения о среднесписочной численности работников должны только работодатели, но это не совсем так. Действительно, индивидуальные предприниматели, не нанимавшие в отчётном году персонал по трудовым договорам, форму КНД 1110018 не сдают.

Что касается юридических лиц, то для них эта обязанность установлена даже при отсутствии персонала. Статья 80 (3) НК РФ гласит, что сведения о среднесписочной численности работников за предыдущий год представляются организацией (индивидуальным предпринимателем, привлекавшим в указанный период наёмных работников). То есть, оговорка о наличии персонала сделана только в отношении ИП, а организации обязаны отчитаться в любом случае.

Такое же мнение отражено в письме Минфина РФ от 4 февраля 2014 г. № 03-02-07/1/4390: «…не предусмотрено освобождение организаций, не имеющих работников, от представления в налоговые органы в установленный срок сведений о среднесписочной численности».

Итого, сообщать о среднесписочной численности работников 2019 года должны:

- индивидуальные предприниматели, заключившие трудовые договоры с сотрудниками;

- все юридические лица, независимо от наличия сотрудников.

Срок сдачи сведений о количестве работающих по найму установлен общий для всех: не позднее 20 января текущего года за предыдущий. Даже если это количество за год не изменилось, сдать КНД 1110018 необходимо.

Кроме того, не позже 20-го числа месяца, следующего за месяцем регистрации, должны подать сведения о среднесписочной численности вновь созданные организации.

Например, ООО, зарегистрированное 25 августа 2022 года, первый раз сдает СЧР до 20.09.19 включительно, а затем по итогам года — не позже 20 января 2022 года.