Организации, предлагающие страховые услуги, обязаны вести бухучет. Деятельность их контролируется департаментом страхового рынка, существующим при ЦБ.

Вопрос: Как отражаются в бухгалтерском и налоговом учете расходы на страхование имущества (в том числе лизингового, арендованного)? Организация заключила договор имущественного страхования сроком на 12 месяцев (365 дней) и единовременно уплатила страховую премию в сумме 146 000 руб. Договор страхования действует с 1 марта текущего года (даты уплаты страховой премии) по 28 февраля следующего года включительно. Для целей налогообложения доходы и расходы учитываются методом начисления. Отчетными периодами по налогу на прибыль признаются I квартал, полугодие, девять месяцев календарного года. Промежуточная бухгалтерская отчетность составляется на последнее число каждого квартала. Посмотреть ответ

Первичная документация

Первичная документация – это бумаги, на основании которых ведется бухучет. Первичка для страховой организации:

- Учредительные бумаги: устав, лицензия.

- Договоры о страховании.

- Бумаги, подтверждающие наступление случая (заявка, страховой акт).

- Бумаги, подтверждающие покрытие убытков.

- Регистры налогового учета.

Страховой компании нужно утвердить график документооборота и формы документов, которые необходимы для нужд бухучета.

Как при расторжении договора ОСАГО отражается в бухгалтерском учете страховая премия?

Как отразить в бухгалтерском учете страхование автомобиля

Любое предприятие, в распоряжении которого есть автомобиль, помимо расходов на его содержание, несет расходы и на страхование. Говоря о страховании автомобиля, мы подразумеваем 3 вида страховки: ОСАГО, ДСАГО и КАСКО.

При страховании КАСКО, страховые компании обязуются возместить страхователю затраты на восстановление автомобиля в случае ДТП или выплатить стоимость автомобиля в случае его хищения. Причем, вне зависимости от того, по чьей вине произошло ДТП, при котором пострадал автомобиль. Такой вид страхования является только добровольным. Обязательным же видом страховки на авто является ОСАГО. По этому договору страхования возмещается ущерб, который может быть причинен третьим лицам.

Но бывает, что установленный лимит возмещений по ОСАГО недостаточен для покрытия убытков пострадавшей стороны. Поэтому существует еще один вид добровольного страхования авто – ДСАГО. При любом виде страхования заключается договор. Организация должна хранить такого вида договоры в течение 5 лет.

Иногда для заключения договора требуется прохождение техосмотра и получение диагностической карты.

Затраты на прохождение техосмотра отражаются проводкой:

- Д20 (26) К60 – затраты на техосмотр отнесли на расходы

Поступление полиса нужно учитывать на забалансовом счете, допустим счет13 «Полисы ОСАГО, ДСАГО, КАСКО», проводка:

- Д13 – учтен полис

Расчеты по страхованию автомобиля в бухгалтерском учете организации необходимо отразить на 76-1 счете «Расчеты по имущественному и личному страхованию».

Учет платежей по основным соглашениям со страхователями

Организация делает страховые выплаты при наступлении страховых случаев. Они могут касаться различных сфер:

- Собственности (выплаты делаются на случаи краж, затоплений и прочего ущерба).

- Медицины (выплаты на случай болезни).

- Авто (платежи на случай угона авто).

Как ведется бухучет при страховании предмета лизинга лизингополучателем (сублизингополучателем)?

Страховые выплаты формируются из совокупности всех поступлений от людей, заключивших с организацией страховое соглашение. Выплаты учитываются на счете 22. Сведения о них собираются в регистрах. Аналитический учет осуществляется в разрезе форм соглашений и страхователей. Сведения фиксируются в учете на дату наступления страхового права.

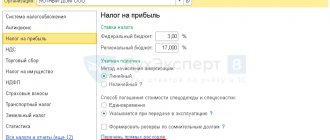

Как отразить расходы на страхование в 1С

Затраты на страхование и суммы выплат проще отображать в базе 1С, в качестве примера можно привести покупку полиса КАСКО. Руководство автошколы «За рулем» оформило полис КАСКО 23.10.2019 на год по стоимости 5700 рублей. Проводка с оплатой отображается в документации под пунктом «Списывание с расчетных счетов». В качестве типа для операции выбирают «Другие списания» с проводкой Д76. 01 К51.

Статья по теме: Страхование ответственности по договору

Сумма премии должна списываться обязательно ежемесячно равными платежами, их отражают в разделе «Поступление услуг и товаров» с типом операции «Услуги». Важно указать номер полиса и расчетного счета вместе с контрагентом. В таблице указывают счет для списания, тип услуги и каждую сумму. Зная о том, как правильно списать страховку, бухгалтер сможет вести учет на протяжении всего периода действия полиса.

Учет премий

Страховые премии – это выплаты лица в адрес организации. Страховое соглашение вступает в силу или с даты, прописанной в нем, или с даты внесения первой премии.

Как ведется бухучет при страховании груза грузоотправителем?

Компенсация при наступлении страхслучая выплачивается только тогда, когда у лица нет задолженностей по премиям. Все суммы за прошедший период должны быть внесены.

Компенсация, уплачиваемая застрахованному лицу, может засчитываться в счет следующих страховых премий.

Рассмотрим пример. Застрахованному лицу начислено возмещение в размере 50 000 рублей. Были также подтверждены дополнительные траты, связанные со страховым случаем. Лицо решило направить половину из этой суммы в счет следующих платежей по страховке. В этом случае используются эти проводки:

- ДТ22/1 КТ51. Выплата возмещения по страховке.

- ДТ22/1 КТ51. Выплата дополнительных трат.

- ДТ22/1 КТ77/1. Зачет части суммы возмещения в счет следующих страховых премий.

Законность всех выплат подтверждается первичкой.

Особенности проводок по страховому договору

Бухгалтерские проводки в страховой сфере – это записи в единой компьютерной базе. Они нужны для отображения изменений состояния объектов учета – премий страхователей. Данные по полису можно учитывать и фиксировать, начиная с того дня, когда он будет считаться действительным. В законодательной базе нет единого порядка учета для трат на услуги страхования, их можно отнести на расходы один раз либо корректировать на протяжении всего периода действия страховки. При этом, в расходы включают лишь фактически выплаченную часть премии. Когда ее сумму вносят частично, премию рассчитывают не на весь срок, а на уже проплаченный период.

Важно! Размер премии по страховке присутствует в страховом полисе и рассчитывается по тарифным ставкам, принятым страховщиком либо надзорными органами. Если договор прекращается досрочно или наступает страховой случай, сумма возмещения отображается в базе учета.

Проводки в бухгалтерском и налоговом учете делятся на две части: дебетовую и кредитовую. Во второй указывают субсчет 76-1, когда страхователем является юридическое лицо. В дебетовую включают счета для основных затрат и других расходов, если дело касается единовременного списания.

Статья по теме: Какие документы подтверждают заключение договора страхования

При каждом типе списывания возникают расхождения между сведениями бухгалтерского учета и налогового:

- В бухучете списания происходят сразу и на протяжении полного страхового срока. В НУ премия спишется один раз только по страховке, которая действует в рамках единственного отчетного срока по налогу на прибыль.

- Затраты в БУ учитывают полностью, в НУ присутствуют рамки по тарифам для всех страховых продуктов.

- В БУ отображение расходов начинают с того дня, когда полис начнет действовать по закону, в НУ его фиксируют с момента внесения оплаты страхователем.

Для страховки автомобиля и другого транспорта используют единую систему учета по счету с номером 76-1.

Учет имущественного страхования

Страхование имущества бывает добровольным либо обязательным, этот страховой продукт входит в список наиболее распространенных. Проводки по договору страхования имущества фиксируются на стандартном счете с номером 76-1. Если сумма премии уже оплачена, ее фиксируют таким образом – Д76-1 К51. Расходы по страхованию имущественного типа считают с даты начала вступления полиса в законную силу. Когда она не предусматривается, страховка признается действительной после оплаты премии. После учета всех затрат в базу вносят проводки типа Д20 (26) К97 (76-1).

Учет расходов на полисы ОСАГО и КАСКО

Затраты на страховку автотранспорта учитывают как расходы по стандартным типам деятельности. Учет КАСКО или ОСАГО в БУ и ОСНО проводят с помощью счета под номером 76-1, как и для полисов по имущественному виду страхования. Для полисов ОСАГО на машину с периодом больше 1 месяца используют проводку с нумерацией Д20 (26) К76-1, менее месяца – Д20 (26) К76-1. В случае расторжения полиса КАСКО либо ОСАГО до истечения срока действия, страховщик обязан возвратить часть суммы страхователю, и проводка в бухгалтерии будет выглядеть так: Д51 К76-1. После списания полиса автострахования его фиксируют в базе проводкой К13.

Статья по теме: Расторжение договора страхования и возврат денег в СК «Росгосстрах»

Отражение в учете страховок для сотрудников

Сотрудникам разных компаний чаще всего оформляют медицинские полисы от работодателя. Это страхование расценивается в качестве добровольного типа, затраты по таким договорам можно учесть на счете с номером 76-1. На момент оплаты суммы премии добавляют проводку с нумерацией Д76-1 К51. Для договоров со сроком больше месяца и расходных данных, учтенных в списке затрат, используется проводка вида Д20 (26) К76-1. Если речь идет о полисе со сроком не больше месяца, то сумма платежа учитывается в перечне затрат другой проводкой Д20 (26) К76-1.

Учет при перестраховании

Перестрахование – это передача обязательств по защите от рисков. Предполагается, что эти обязательства передаются от одной организации другой. То есть договор лицо заключает с одной организацией. Она будет считаться основным страхователем. Именно она несет ответственность перед клиентами. Она же принимает различные претензии, касающиеся страховки.

Если выполняется перестрахование, становятся актуальными эти проводки:

- ДТ92/4 КТ77/4. Премия, направленная на перестрахование.

- ДТ77/4 КТ91/1. Деньги, полученные от перестраховщика.

- ДТ77/4 КТ77/6. Деньги, депонированные по соглашениям, направленным в перестрахование.

Соглашение о перестраховании – это отдельный договор. Перестраховщик делает выплаты только в размерах, установленных договором. Суммы больше лимита выплачиваются основным страховщиком.

Добровольное страхование имущества

Конкретный перечень расходов, относимых к расходам на добровольное страхование имущества, приведен в статье 263 Налогового кодекса РФ.

Расходы по перечисленным видам добровольного страхования включаются в состав прочих расходов при исчислении налога на прибыль в размере фактических затрат.

ПРИМЕР 3. СТРАХУЕМ «ПРО ЗАПАС»

ООО «Пагода» произвело добровольное страхование товарно-материальных запасов. Расходы на данный вид страхования составили 38 500 руб.Так как расходы на добровольное страхование товарно-материальных запасов поименованы в статье 263 Налогового кодекса РФ, то эти расходы в полной сумме принимаются при расчете налога на прибыль.

В письме Минфина России от 08.12.2017 № 03-03-06/1/81913 указывается, что если страхование предпринимательских и финансовых рисков является обязательным условием для осуществления налогоплательщиком своей деятельности, предусмотренным законодательством Российской Федерации, то такие расходы могут быть включены в налоговую базу при расчете налога на прибыль организаций.

И очень интересным дополнительным разъяснением может послужить письмо ФНС РФ от 15.10.2009 № 3-2-09/[email protected] «Об учете в целях налогообложения прибыли страховых взносов».

Так, в нем говорится, что если заказчиком, уполномоченным органом установлено требование обеспечения исполнения государственного или муниципального контракта, то страховые взносы по договору страхования ответственности по вышеуказанному контракту могут учитываться в расходах для целей налогообложения прибыли на основании подпункта 10 пункта 1 статьи 263 Налогового кодекса РФ при условии, что конкурсной документацией данный вид обеспечения исполнения контракта не исключается.

То есть получается, что формально налогоплательщик может осуществить любые виды страхования добровольно, главное, чтобы это условие было прописано контрагентом в качестве обязательного для исполнения контракта.

Если же вид страхования не поименован в перечне, приведенном в Налогового кодекса РФ, то принять расходы для налогового учета не получится.

ПРИМЕР 4. СТРАХУЕМ «ОТВЕТСТВЕННО»

ООО «Амазонка» решило застраховать гражданскую ответственность владельца опасного объекта за причинение вреда не потерпевшим, а окружающей среде в результате аварии на опасном объекте.Понесенные расходы не будут приняты в целях расчета налога на прибыль, так как такой вид страхования не поименован в статье 263 Налогового кодекса РФ (письмо Минфина России от 18.01.2016 № 03-03-06/1/1119 и др.).

Учет платежей по соглашениям о состраховании

Лицо может заключить страховые соглашения с несколькими организациями. В этом случае компании будут нести солидарную ответственность перед лицом при возникновении страхового случая. То есть каждая организация вносит определенную долю. Существует 2 варианта оформления соглашения:

- Лицо заключает отдельные соглашения с каждой компанией. Расчеты осуществляются каждой организацией в отдельном порядке.

- Все операции выполняются одной организацией, которая действует от лица других.

Если с соглашения заключены с каждой организацией отдельно, используются эти проводки:

- ДТ77/1 КТ92/1. Начисление страховой премии.

- ДТ51 КТ77/1. Внесение премии.

- ДТ22/1 КТ77/1. Начисление выплаты при наступлении страхового случая.

- ДТ77/1 КТ51. Перечисление выплаты.

Если расчеты ведутся одной организацией, учет осуществляет каждая страховая компания. В учете отражаются суммы, пропорциональные доле организации.

Как отразить в бухгалтерском учете страхование имущества

Самыми распространенными формами страхования являются страхование риска потери или повреждения конкретного имущества. После заключения договора страхования имущества выдается страховой полис. При этом страхование имущества осуществляется по действительной страховой стоимости, но не выше продажной цены, либо исходя из цен, действующих на момент приобретения этого имущества.

Страхование имущества может быть как добровольным, так и обязательным. Однако в основном, такой вид страховки не входит в перечень обязательных видов страхования, за исключением предусмотренных законодательством случаев. Расчеты по страхованию имущества также как и автомобиля отражаются на 76-1 счете.

На дату оплаты страховой премии нужно отразить в учете:

- Д76-1 К51 – оплачена страховая премия

Расходы на страховку признаются на ту дату, с которой договор вступает в силу. Если же дата не предусмотрена, то он вступает в с того момента, когда выплачена страховая премия. Когда страховой договор заключен сроком более, чем 1 месяц, затраты списывают ежемесячно на протяжении всего срока действия страховки.

Учет страхования ответственности

Страхование ответственности предполагает компенсацию ущерба, нанесенного страховщиком третьему лицу. К примеру, человек получил страховку на случай затопления квартиры. А потом он затопил квартиру соседа. В этом случае страховая организация возмещает ущерб, нанесенный этому соседу. Рассмотрим другие распространенные случаи страхования ответственности:

- Ущерб, нанесенный чужому ТС в ходе его эксплуатации.

- Ущерб, нанесенный окружающей среде или людям в связи с потенциально опасной деятельностью.

- Ущерб, нанесенный третьим лицам в связи с выполнением адвокатской или медицинской деятельности.

Рассмотрим записи, выполняемые при страховании ответственности (пример):

- ДТ22/1 КТ51. Выплата ущерба пострадавшему в автоаварии лицу.

- ДТ91/2 КТ22/1. Выплата включена в структуру трат.

- ДТ50 КТ91/1. Поступление денег от лица, признанного виновным в аварии.

К СВЕДЕНИЮ! Застраховать можно предпринимательские риски. В этом случае действие страхового соглашения оканчивается досрочно при завершении предпринимательской деятельности.

Как отразить в бухгалтерском учете страхование сотрудников

Оформление медицинской страховки сотрудникам организации является одним из способов проявления заботы о персонале. Причем, такая забота поощряется на законодательном уровне, предоставляя таким компаниям различные налоговые послабления. По инициативе работодателя на сотрудников можно оформлять договора медицинского страхования. В этом случае страхование считается добровольным.

Расчеты по таким страховкам ведутся также на счете 76-1. На дату оплаты страховой премии делается проводка:

- Д76-1 К51 – страховая премия оплачена.

При этом также, в случае когда договор заключается сроком более одного месяца, затраты списывают ежемесячно в течение всего срока договора:

- Д20(26) К76-1 – расходы на страхование учтены в составе затрат.

Если договор заключен на срок не более одного месяца, расходы учитываются в составе затрат в том месяце, когда заключен договор, либо оплачена страховка:

- Д20(26) К76-1 – расходы на страхование учтены в составе затрат.

Пример отражения страховки

решило застраховать своих сотрудников и заключило договор добровольного медицинского страхования сотрудников с 25.05.2017г по 24.05.2022г (срок 365 дней), заплатив страховую премию 25000,00 рублей. В день оформления страховки делается проводка:

| Дата | Хозяйственная операция | Дебет | Кредит | Сумма, рублей |

| 24.05.2017г | Оплата страховой премии | 76-1 | 51 | 25000,00 |

| 31.05.2017г | Списаны расходы на страхование | 26 | 76-1 | 25000,00/365дней*7дн = 479,45 |

И далее в конце каждого месяца списываются расходы на страхование до окончания срока договора.

Особенности учета ДМС

ДМС – это один из видов личного страхования. Как правило, входит в «социальный пакет», предоставляемый работодателем. Взносы на ДМС включаются в расходы при наличии обстоятельств, оговоренных в подпункте 16 статьи 255 НК РФ. Рассмотрим эти обстоятельства:

- Соглашение ДМС подписывается на срок больше года.

- У страховой организации есть лицензия на ведение страховой деятельности.

- Фиксируются расходы не больше 6% от совокупности трат на оплату труда.

В бухучете траты на ДМС относятся к тому периоду, в котором они возникли. Платежи по страхованию фиксируются по ДТ счетов расходов (к примеру, счет 20, 26, 44). Компания может вносить страховые платежи за лиц, трудовые отношения с которыми не оформлены. Сопутствующие траты будут фиксироваться на ДТ 91. К нему открывается субсчет 02.

Бухгалтерский учет операций по договорам добровольного страхования

Для обобщения информации о расчетах по добровольному страхованию работников организации Планом счетов финансово — хозяйственной деятельности организаций и Инструкцией по его применению, утвержденной Приказом Минфина Российской Федерации от 31 октября 2000 года №94н «Об утверждении плана счетов бухгалтерского учета финансово — хозяйственной деятельности организаций и инструкции по его применению» предназначен счет 76 «Расчеты с разными дебиторами и кредиторами», субсчет 76-1 «Расчеты по имущественному и личному страхованию».

Оплата страховых взносов страховой компании отражается по дебету счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет 76-1 «Расчеты по имущественному и личному страхованию» в корреспонденции со счетами учета денежных средств. На основании пунктов 7, 8 ПБУ 10/99, утвержденного Приказом Минфина Российской Федерации от 6 мая 1999 года №33н «Об утверждении положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99» (далее — ПБУ 10/99), расходы на добровольное страхование работников могут относиться к расходам по обычным видам деятельности и включаются в себестоимость продукции (работ, услуг) или в состав расходов на продажу. При этом, согласно пункту 18 ПБУ 10/99 расходы организации признаются в том отчетном периоде, в котором они имели место, независимо от времени фактической выплаты денежных средств и иной формы осуществления (допущение временной определенности фактов хозяйственной деятельности).

Традиционным сроком для заключения договора добровольного страхования является 1 год. В случае заключения договора добровольного страхования на срок 12 месяцев, расходы по нему признаются в учете ежемесячно в размере 1/12 от суммы страхового взноса.

Информация о расходах, произведенных в данном отчетном периоде, но относящихся к будущим отчетным периодам обобщается на счете 97 «Расходы будущих периодов». Расходы, учтенные на счете 97 «Расходы будущих периодов», списываются организациями в дебет счетов учета затрат.

Начисление суммы страхового возмещения, причитающейся по договору страхования работнику организации, в случае наступления страхового случая, отражается в бухгалтерском учете, согласно Плану счетов:

Дебет счета 76 «Расчеты с разными дебиторами и кредиторами» субсчет 76-1 «Расчеты по имущественному и личному страхованию»

Кредит счета 73 «Расчеты с персоналом по прочим операциям»

Суммы страхового возмещения, полученные организацией от страховых организаций, в соответствии с договорами страхования, отражаются:

Дебет счета 51 «Расчетные счета»

Кредит счета 76 «Расчеты с разными дебиторами и кредиторами» субсчет 76-1 «Расчеты по имущественному и личному страхованию»

На практике, в большинстве случаев, выплаты пострадавшему сумм страхового возмещения производятся без участия страхователя, и страховая сумма выплачивается страховщиком непосредственно застрахованному.

Пример 1.

В январе, производственной организацией заключен договор со страховой компанией на добровольное страхование от несчастных случаев своих работников сроком на один год. Страховой взнос, в соответствии с условиями договора, уплачивается организацией единовременно в сумме 54 000 рублей. В июле, в результате страхового случая, одному из работников произведена страховая выплата в размере 6800 рублей. Указанная сумма перечислена страховой организацией на расчетный счет организации и выдана застрахованному работнику из кассы организации.

Рассмотрим отражение операций в бухгалтерском учете организации:

Бухгалтерские записи в январе.

| Корреспонденция счетов | Сумма, рублей | Содержание операции | |

| Дебет | Кредит | ||

| 76-1 | 51 | 54 000 | Перечислена сумма страхового взноса страховщику |

| 97 | 76-1 | 54 000 | Сумма страхового взноса отражена в составе расходов будущих периодов |

| 20 | 97 | 4 500 | Отражены в составе расходов по страхованию, относящиеся к текущему месяцу (54 000 рублей : 12) |

| 76-1 | 73 | 6 800 | Начислена сумма страхового возмещения |

| 51 | 76-1 | 6 800 | Получены средства от страховой компании для выплаты застрахованному лицу |

| 73 | 50 | 6800 | Выплачено страховое возмещение работнику организации |

Окончание примера.

Пример 2.

Организация 6 января заключила договор добровольного медицинского страхования на 1 год (366 дней). Страховая премия составила за год 20 000 рублей на каждого из 15 сотрудников. Страховые взносы были уплачены разовым платежом 6 января.

Для правомерного списания страховых взносов организация должна рассчитать их сумму за январь.

Она составила 21 369,86 рубля (20 000 рублей х 15 человек / 365 дней) х (31 день – 5 дней)).

Рассчитаем сумму на оставшиеся месяцы текущего года.

Она составила 24 956,41 рубля (20 000 рублей х 15 человек / 365 дней) х (365 дней -31 день) / 11.

| Корреспонденция счетов | Сумма, рублей | Содержание операции | |

| Дебет | Кредит | ||

| 76-1 | 51 | 300 000 | Перечислена страховщику страховая премия (20 000 рублей х 15 человек) |

| 97 | 76-1 | 300 000 | Страховая премия отнесена на расходы будущих периодов |

| 44 | 97 | 21 369,86 | Приняты к учету страховые взносы за январь текущего года |

| 44 | 97 | 24 956,41 | Приняты к учету страховые взносы за февраль текущего года |

| 44 | 97 | 24 956,41 | Приняты к учету страховые взносы за март текущего года |

| 44 | 97 | 24 956,41 | Приняты к учету страховые взносы за апрель текущего года |

| 44 | 97 | 24 956,41 | Приняты к учету страховые взносы за май текущего года |

| 44 | 97 | 24 956,41 | Приняты к учету страховые взносы за июнь текущего года |

| 44 | 97 | 24 956,41 | Приняты к учету страховые взносы за июль текущего года |

| 44 | 97 | 24 956,41 | Приняты к учету страховые взносы за август текущего года |

| 44 | 97 | 24 956,41 | Приняты к учету страховые взносы за сентябрь текущего года |

| 44 | 97 | 24 956,41 | Приняты к учету страховые взносы за октябрь текущего года |

| 44 | 97 | 24 956,41 | Приняты к учету страховые взносы за ноябрь текущего года |

| 44 | 97 | 24 956,41 | Приняты к учету страховые взносы за декабрь текущего года |

| 44 | 97 | 4 109,63 | Приняты к учету страховые взносы за январь следующего года |

Окончание примера.

Более подробно с вопросами, касающимися расходов будущих периодов, Вы можете ознакомиться в книге авторов ЗАО «BKR-ИНТЕРКОМ-АУДИТ» «Расходы будущих периодов».

Бухгалтерский учет операций по договору добровольного страхования груза

В соответствии с пунктом 2 ПБУ 5/01, утвержденного Приказом Минфина Российской Федерации от 9 июня 2001 года №44н «Об утверждении положения по бухгалтерскому учету «Учет материально-производственных запасов» ПБУ 5/01» (далее ПБУ 5/01) товары являются частью материально-производственных запасов, приобретенных или полученных от других юридических или физических лиц и предназначенные для продажи.

Согласно пункту 5 ПБУ 5/01 материально-производственные запасы принимаются к учету по фактической себестоимости. В соответствии с пунктом 6 ПБУ 5/01 фактической себестоимостью материально-производственных запасов, приобретенных за плату, признается сумма фактических затрат организации на приобретение, за исключением налога на добавленную стоимость и иных возмещаемых налогов.

К фактическим затратам относятся:

— суммы, уплачиваемые в соответствии с договором поставщику (продавцу);

— суммы, уплачиваемые организациям за информационные и консультационные услуги, связанные с приобретением материально — производственных запасов;

— таможенные пошлины;

— не возмещаемые налоги, уплачиваемые в связи с приобретением единицы материально — производственных запасов;

— вознаграждения, уплачиваемые посреднической организации, через которую приобретены материально — производственные запасы;

— затраты по заготовке и доставке материально — производственных запасов до места их использования, включая расходы по страхованию. В нашем случае это расходы на страхование груза.

Пример 1.

Организация, основным видом деятельности которой является оптовая торговля, приобрела партию товара стоимостью 120 000 рублей (в том числе НДС). Для доставки товара заключен договор на транспортно-экспедиционное обслуживание. Одним из условий договора является страхование товара заказчика за его счет путем заключения договора со страховой организацией. Стоимость услуг транспортной организации по доставке товара составляет 4 800 рублей (в том числе НДС), Расходы по страхованию составляют 7000 рублей. В страховом полисе, выданном страховой организацией, указано, что страхователем является транспортная организация, а выгодоприобретателем – организация, купившая товар. Задолженность перед поставщиком товара и транспортной организацией погашена с расчетного счета организации.

На счетах бухгалтерского учета данная операция будет отражена следующим образом.

| Корреспонденция счетов | Сумма, рублей | Содержание операции | |

| Дебет | Кредит | ||

| 41-1 | 60 | 101 694,92 | Оприходован поступивший товар |

| 19-3 | 60 | 18305,08 | Отражен НДС по поступившим товарам |

| 41-1 | 76 | 4 067,80 | Включены в стоимость товара транспортные расходы |

| 19-3 | 76 | 732,20 | Отражен НДС по транспортным расходам |

| 41-1 | 76 | 7 000 | Включены в стоимость товара расходы по страхованию |

| 60 | 51 | 120 000 | Произведена оплата поставщику товара. |

| 76 | 51 | 11 800 | Произведена оплата транспортной организации за доставку и страховку товара |

| 68 | 19-3 | 19037,28 | Принят к зачету НДС по товарам и транспортным услугам |

В рассматриваемом примере стоимость товара составит 112 762,20 рубля (101 694,92 + 4 067,80 + 7 000).

Окончание примера.

Что касается основных средств, то на основании пункта 12 ПБУ 6/01 «Учет основных средств», утвержденного Приказом Минфина России от 30 марта 2001 года №26н, то в их первоначальную стоимость включаются фактические расходы организации на доставку, и приведение основного средства в пригодное для использования состояние. Согласно же пункту 8 ПБУ 6/01, в стоимость основных средств разрешено включать и иные затраты, связанные с их изготовлением и приобретением. Основываясь на эти пункты ПБУ, можно сказать, что в расходы могут включаться и затраты по страхованию грузов.

В плане счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденным Приказом Минфина России от 31 октября 2000 года №94н, для расчетов по страхованию, предусмотрен счет 76 субсчет 1 «Расчеты по имущественному и личному страхованию».

Пример 2.

Организация приобрела холодильный шкаф 10 ноября по цене 410000 руб. (без НДС) и застраховала его на период перевозки. Страховая премия в размере 900 рублей, была выплачена страховой компании 11 ноября. Шкаф был доставлен на место и введен в эксплуатацию 17 ноября. Перевозка обошлась организации в 15000 рублей.

В бухгалтерском учете организации сделаны следующие проводки:

| Корреспонденция счетов | Сумма, рублей | Содержание операции | |

| Дебет | Кредит | ||

| 08 | 60 | 410000 | Отражена стоимость холодильника |

| 08 | 76 | 900 | Отражена сумма страховой премии |

| 76/1 | 51 | 900 | Уплачена страховая премия |

| 08 | 60 | 15000 | Отражена стоимость перевозки |

| 01 | 08 | 425900 | Холодильник сдан в эксплуатацию |

Стоимость холодильника составила (410000+900+15000) = 425900 руб.

Окончание примера.

Бухгалтерский учет операций по добровольному страхованию транспортного средства

В бухгалтерском учете, согласно пункту 5 ПБУ 10/99, расходы, осуществление которых связано с выполнением работ, оказанием услуг, являются расходами по обычным видам деятельности. Следовательно, расходы организации по страхованию транспортных средств относятся к расходам по обычным видам деятельности.

Согласно пункту 18 ПБУ 10/99, расходы признаются в том отчетном периоде, в котором они имели место, независимо от времени фактической выплаты денежных средств и иной формы осуществления (допущение временной определенности фактов хозяйственной деятельности). При этом должны быть соблюдены условия указанные в пункте 16 ПБУ 10/99.

В соответствии с пунктом 65 Положения по ведению бухгалтерского учета и отчетности, утвержденного Приказом Минфина Российской Федерации от 29 июля 1998 года №34н «Об утверждении положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации», затраты, произведенные организацией в отчетном периоде, но относящиеся к следующим отчетным периодам, отражаются в бухгалтерском балансе отдельной статьей как расходы будущих периодов и подлежат списанию в порядке, устанавливаемом организацией (равномерно, пропорционально объему продукции) в течение периода, к которому они относятся.

Следовательно, если договор страхования заключен на период, который превышает 12 месяцев, суммы страхового взноса следует учитывать как расходы будущих периодов. Затем их следует ежемесячно равными долями списывать на счета учета затрат.

Пример 3.

Организация 15 апреля застраховала добровольно собственный автомобиль «ВАЗ –2107» от угона. Срок действия договора составляет 12 месяцев (с 15 апреля текущего года по 15 апреля следующего года включительно). Сумма страхового платежа по договору добровольного страхования составляет 15 000 рублей, которая была перечислена 15 апреля текущего года.

Отражение операций в бухгалтерском учете, которые проведены 15 апреля текущего года:

| Корреспонденция счетов | Сумма, рублей | Содержание операции | |

| Дебет | Кредит | ||

| 76-1 | 51 | 15000 | Перечислен страховой взнос |

| 97 | 76-1 | 15000 | Учтен страховой взнос в составе будущих периодов |

Рассчитаем частичные расходы по страхованию автомобиля 30 апреля текущего года:

| Корреспонденция счетов | Сумма, рублей | Содержание операции | |

| Дебет | Кредит | ||

| 26 | 97 | 666,66 | Списаны частично расходы по добровольному страхованию (15000 рублей/12 мес.х16 дн./30 дн.) |

Ежемесячно в период с мая текущего года по март следующего года включительно:

| Корреспонденция счетов | Сумма, рублей | Содержание операции | |

| Дебет | Кредит | ||

| 26 | 97 | 1250 | Списаны расходы по страхованию транспортного средства |

14 апреля следующего года в бухгалтерском учете сделана бухгалтерская запись:

| Корреспонденция счетов | Сумма, рублей | Содержание операции | |

| Дебет | Кредит | ||

| 26 | 97 | 583,34 | Списаны частично расходы по добровольному страхованию транспортного средства (15000 рублей/12мес.х14дн./30дн.) |

Окончание примера.

Обратите внимание!

Если транспортное средство угнано и тому подобное, то действие договора добровольного страхования прекращается. В бухгалтерском учете происходит отражение операции на сумму страховых платежей, которые были отражены на счете 76 или 97 и не включены в расходы:

Дебет счета 99 «Прибыли и убытки» субсчет «Чрезвычайные расходы»

Кредит счетов 76 «Расчеты с разными дебиторами и кредиторами», 97 «Расходы будущих периодов» — списывается сумма страховых взносов, не включенных в расходы на дату, когда автомобиль был угнан.

БУХГАЛТЕРСКИЙ УЧЕТ ОПЕРАЦИЙ ПО ДОБРОВОЛЬНОМУ СТРАХОВАНИЮ РИСКОВ, СВЯЗАННЫХ С ВЫПОЛНЕНИЕМ СТРОИТЕЛЬНО-МОНТАЖНЫХ РАБОТ

На основании пункта 11 Положения по бухгалтерскому учету «Учет договоров (контрактов) на капитальное строительство» (ПБУ 2/94), утвержденного Приказом Минфина РФ от 20 декабря 1994 года №167, затраты подрядчика складываются из всех расходов, связанных с выполнением подрядных работ по договору. В связи с этим, если строительно-монтажные риски застрахованы, то такие затраты будут расходами по обычным видам деятельности. На базе этих расходов формируется себестоимость выполненных строительных работ, согласно пункту 9 ПБУ 10/99.

При этом согласно пункту 18 ПБУ 10/99, расходы признаются в том отчетном периоде, в котором они имели место, в независимости от времени фактической выплаты денежных средств. По мнению налоговых органов, если организация перечисляет страховой компании деньги по договору, заключенному, к примеру, на один год, то расходы по такому договору следует отразить вначале в составе расходов будущих периодов, а затем списывать на затраты в течение всего срока действия договора.

Основываясь на пункт 1 статьи 318 Налогового кодекса Российской Федерации (далее – НК РФ), расходы по страхованию, признанные в налоговом учете в отчетном периоде, являются косвенными расходами, то есть такие расходы в полном объеме относятся на уменьшение доходов отчетного периода, и их не нужно распределять по видам незавершенного производства.

Пример 4.

Подрядная Организация заключила договор страхования строительно-монтажных рисков со страховой компанией. Договор заключен 25 июня текущего года и действует до 24 июня следующего года включительно.

Страховая премия в размере 48 000 руб. уплачена единовременно 25 июня текущего года.

В июне текущего года в учете Организации бухгалтеру следует сделает следующие проводки:

| Корреспонденция счетов | Сумма, рублей | Содержание операции | |

| Дебет | Кредит | ||

| 97 | 76/1 | 48000 | Начислена задолженность страховой компании |

| 76/1 | 51 | 48000 | Перечислена страховая премия страховой компании |

| 20 | 97 | 800 | (48000руб./12мес/30дн.*6дн.) отражены расходы относящиеся к июню текущего года. |

| 20 | 97 | 4000 | (48000руб./12мес.) списана часть расходов по страхованию, относящихся к каждому последующему отчетному месяцу. |

| 20 | 97 | 3200 | (48000руб./12мес./30дн.*24 дн.) отражены расходы относящиеся к июню следующего года. |

Окончание примера.

Если страховой случай наступил, организация в обязательном порядке проводит инвентаризацию имущества. Факт наступления страхового случая фиксируется страховым актом.

Основываясь на пункт 9 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденного Приказом Минфина России от 6 мая 1999 года №32н, поступления, которые возникают как последствия чрезвычайных обстоятельств, считаются чрезвычайными доходами. К таким поступлениям могут относиться:

· страховое возмещение;

· стоимость материалов, остающихся от списания имущества, непригодного к восстановлению и использованию.

Возникшие при этом расходы, отражают в составе чрезвычайных расходов (пункт 13 ПБУ 10/99).

Чрезвычайные доходы и расходы списываются на счет прибылей и убытков (пункт 11 ПБУ 9/99, пункт 15 ПБУ 10/99.

Если организация заключила договор страхования, то все убытки от наступления страхового случая отражаются на счете 76 «Расчеты с разными дебиторами и кредиторами» (субсчет 1 «Расчеты по имущественному и личному страхованию»). На нем же отражаются суммы возмещения, полученного от страховщика. И только сальдо по счету 76 (субсчет 1 «Расчеты по имущественному и личному страхованию»), а это есть потери от страховых случаев, которые не покрывает страховое возмещение, списывают на счет 99 «Прибыли и убытки».

Организации так же необходимо восстановить «входной» НДС по материалам, которые были испорчены в результате наступления страхового случая (если, НДС по ним не был возмещен из бюджета). Сумма данного налога будет покрываться за счет страхового возмещения.

Пример 5.

Организация застраховала строительно-монтажные риски, за что уплатила страховой компании страховую премию в размере 48 000 руб.

В результате стихийного бедствия была затоплена стройплощадка и испорчены строительные материалы стоимостью 600 000 руб. (сумма НДС в размере 120 000 руб. по этим материалам ранее была принята к вычету).

При ликвидации последствий стихийного бедствия затраты составили 900 000 руб., в том числе:

— 400 000 руб. (НДС в сумме 80 000 руб. ранее был принят к вычету) — использование различных материалов;

— 500 000 руб. — оплачен труд работников, занятых ликвидацией последствий стихийного бедствия, включая страховые отчисления.

От страховой компании было получено страховое возмещение — 1 400 000 руб.

В бухгалтерском учете Организации данная операция отражена следующими проводками:

| Корреспонденция счетов | Сумма, рублей | Содержание операции | |

| Дебет | Кредит | ||

| 76/1 | 10 | 600000 | Списана стоимость испорченных материалов |

| 76/1 | 68/1 | 120000 | Восстановлен НДС по испорченным стройматериалам |

| 76/1 | 10 | 400000 | Списана стоимость материалов, использованных при ликвидации стихийного бедствия |

| 76/1 | 68/1 | 80000 | Восстановлен НДС по материалам, использованным при ликвидации стихийного бедствия. |

| 76/1 | 70 | 500000 | Отражены расходы по оплате труда работников, занятых на ликвидации |

| 51 | 76/1 | 1400000 | Получено страховое возмещение от страховой компании |

| 99 | 76/1 | 300000 | (1400000-600000-120000-400000-80000-500000) – списана сумма убытка от стихийного бедствия, не покрытая страховым возмещением. |

Окончание примера.

Привет, Гость! Предложение от «Клерка»

Онлайн-профпереподготовка «Главный бухгалтер на УСН» с дипломом на 250 ак.часов. Научитесь всему новому, чтобы не допускать ошибок. Обучение онлайн 2 месяца, поток стартует 1 марта.

Записаться

Особенности создания страховых резервов

Формирование страховых резервов – это мероприятие, считающееся обязательным для страховой компании. Обязательность создания таких резервов оговорена в статье 26 ФЗ №4015-1 «О страховом деле» от 27 ноября 1992 года. Последовательность формирования резервов оговорена в приказе Минфина №51 н от 11 июня 2002 года.

Рассмотрим последовательность формирования резервов:

- Установление нужного вида резерва. В этом помогут приказы Минфина 32н и 51н. Ориентироваться также нужно на локальные акты фирмы.

- Установление метода определения резерва.

- Определение резерва по каждому страховому соглашению.

Резерв нужен для того, чтобы у организации всегда была сумма средств, которая необходима при возникновении страхового случая.