Значение знаков «плюс» и «минус» в данном документе

Взаимоотношения предприятий и налоговых органов (ИФНС) не прекращаются на протяжении всей истории хозяйственной деятельности. Это отрегулировано налоговым законодательством Российской Федерации.

Все, казалось бы, просто и понятно, но на самом деле очень часто между хозяйственным субъектом и ИФНС возникают технические, экономические и финансовые разногласия.

Почему это происходит и что необходимо делать в этой ситуации, мы разберем в материале этой статьи.

Прежде чем рассматривать тему статьи в деталях, ответим на главный вопрос, что означает знаки «плюс» и «минус» в Справке о состоянии расчетов по налогам (далее просто «Справка»).

Итак, Справка может быть:

- «Нейтральной» – это указывает, что ваши финансовые параметры полностью совпали с показателями налоговых органов;

- Справка со знаком « плюс» – ваша компания при выполнении налоговых отчислений имеет переплату;

- Справка со знаком «минус»- ваша компания при выполнении налоговых отчислений имеет задолженность пред бюджетом.

Каждому предприятию время от времени необходимо уточнять состояние бюджетных отчислений. Знакомая ситуация, когда компания запросила справку об отсутствии у нее задолженности пред бюджетом. Но в выдачи указанного документа из налоговых органов было отказано по причине существующей задолженности.

Для того чтобы предприятие не попадало в подобную ситуацию «цейтнота» необходимо через определенный период сверять свои данные с ИФНС. Кроме того этого требует достоверность отчетности бухгалтерии компании (инвентаризация бюджетных расчетов при составлении годового отчета бухгалтерии).

Несколько моментов о процедуре сверки

ИФНС согласно утвержденному Регламенту может инициировать сверку отчислений компаниями в бюджет:

- Ежеквартально для предприятий – крупных хозяйственных субъектов для конкретной инспекции;

- Если ваша компания изменила юридический и физический адрес. И предприятие должно сменить ИФНС;

- Ликвидации компании или ее банкротство.

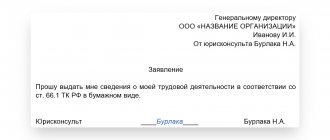

Сверка может проводиться по инициативе хозяйствующего субъекта. Для этого необходимо направить письмо в налоговые органы, о необходимости проведении сверки с указанием календарного периода сверки.

Важно знать! В период сверки законодательно не имеет ограничений, тем ни менее инспекторы налоговых органов, чаще всего проводят сверку за последние три года работы компании.

Если вам необходимо сверить данные отчислений в бюджет за более поздний срок, вы смело можете на этом настаивать. В противном случае вы всегда сможете опротестовать незаконный отказ через вышестоящую инстанцию ИФНС.

Письмо – запрос не имеет установленного формата. Вы можете все излагать в произвольной форме и отправить курьером или через сервис почтовой службы с получением уведомления.

Возможно, конечно, общаться и по телефону, но в случае возникновения серьезных разногласий, решение споров может быть перенесено и судебные инстанции. И соблюдение или нарушения Регламента может иметь в этом случае веские основания.

Получив ваше письмо, у инспектора налоговой есть всего пять дней для формирования раздела I Акта сверки. Раздел отражает сальдо налоговых отчислений (расчётов).

Если данные (компании налогоплательщика) совпадают с актом сверки, вам остается только подписать этот документ. Время сверки при отсутствии разногласий, как правило, занимает не более десяти дней (с момента поступления письма в инспекцию). В жизни, конечно, все не так гладко, как предписано нормативными документами.

Инспекторы тоже не всегда придерживаются принятых правил. Это может нарушить сроки получения Справки о состоянии расчетов по налогам и привести к некоторым неудобствам работы компании.

Вы получили акт, но данные бухгалтерии компании не совпадают с данными налоговой инспекции:

- Компания возвращает Акт сверки в ИФНС с указанием несовпадающих сумм. В результате вы отправляете Акт с разногласиями. Далее необходимо искать причины разногласий.

- ИФНС после получения от компании Раздел I должны приступить к формированию Раздела II для более детального отражения бюджетных перечислений компании.

- После устранения всех разногласий и при полном соответствии сумм между компанией (налогоплательщиком), инспекторы обязаны, повторено подготовить Раздел I указанного акта и вручить его предприятию.

Подведём резюме

Все возможные противоречия и разногласия при выполнении своих налоговых обязательств компания обязана устранять в самые минимальные сроки. И добиваться этого только за счет официального регламента не всегда удается.

Необходимо постоянно держать руку на финансовом пульсе. Налоговая политика компании отражает ее реальный рейтинговый статус. Нужно не забывать это.

Справка о состоянии расчётов

По справке о состоянии расчётов вы проверите, есть ли вообще долг или переплата.

В первом столбце указано название налога, по которому вы сверяетесь. Информация о долгах и переплатах содержится в столбцах 4 — по налогу, 6 —по пеням, 8 — по штрафам:

- 0 — никто никому не должен, можно вздохнуть спокойно.

- Положительная сумма — у вас переплата.

- Сумма с минусом — вы должны налоговой.

Почему в справке возникает переплата?

- Вы действительно переплатили и теперь можете вернуть эти деньги из налоговой или зачесть как будущие платежи.

- Вы заказали справку до подачи годового отчёта по УСН. В этот момент налоговая ещё не знает, сколько вы должны заплатить. Она поймёт это из декларации за год. До сдачи декларации ежеквартальные авансы по УСН числятся как переплата, а потом налоговая начисляет налог и переплата пропадает. Поэтому переплата в размере авансов по УСН в течение года — ещё не повод бежать в налоговую за возвратом денег.

Если вы увидели в справке непонятные долги или переплаты, понадобится выписка операций по расчётам с бюджетом, чтобы выяснить причину их возникновения.

Какие бывают справки и как их заказать

Справку по расчетам налогов могут предоставить как на бумаге с синей печатью, так и в электронном виде. Разбираемся как заказать и получить любую из этих справок.

- Чтобы получить справку на бумаге, нужно обратиться с письменным запросом в ФНС лично или отправить письменный запрос по почте. После того, как запрос будет получен, налоговая должна в течение 5 рабочих дней предоставить запрашиваемую справку. Способ получения справки нужно указать в запросе, если справку не заберут лично, то в течение ограниченного времени ФНС отправит ее по почте.

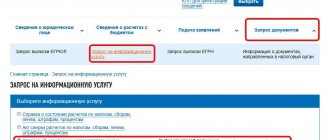

- Можно заказать справку в электронном виде на сайте ФНС. Для этого нужно активировать свой личный кабинет на официальном сайте налоговой и через него сделать запрос на получение справки. Логин и пароль для активации кабинета необходимо получить в отделении ФНС лично.

- Наиболее простой способ запросить справку — через вашу бухгалтерскую систему, например, СБИС Электронная Отчетность.

Как заказать справку в СБИС:

- Создайте запрос на сверку «Справка о состоянии расчетов по налогам, сборам, взносам, пеням, штрафам, процентам».

- Выберите формат представления ответа (RTF, XML, XLS, PDF).

- Укажите дату, на которую вы хотите получить справку. Выбрать строку «период на..»

- Сохраните запрос и отправьте в ФНС.

Что это за справка и зачем она нужна

При помощи этой справки получится оперативно уточнить, нет ли какой-либо переплаты или долгов в сфере бюджетных платежей. Используется для постоянного контроля ситуации, чтобы не получить штрафы или пени, а также, при наличии переплаты, сократить расходы в следующем месяце. Учитывая тот факт, что на данный момент актуальной является форма КНД 1160080, возникает недопонимание, что за справка КНД 1166112 и для чего ее использовать? Этот документ является устаревшей формой и сейчас не используется, но по старой привычке бумагу называют именно так.

Как поменялся бланк справки

Бланк справки в последнее время претерпел изменения – в связи с серьезными переменами, связанными с передачей части полномочий от фондов налоговикам. Перемены в налоговом законодательстве повлекли за собой изменения документации. Прежняя форма справки 39-1 была отменена в связи с передачей прав администрирования по страховым взносам в ФНС. Прежняя форма справки не предусматривала отражение данных о состоянии расчетов по страховым взносам. Новый бланк был утвержден Приказом ФНС России от 28.12.2016 № ММВ-7-17/[email protected] (форма КНД 1160080).

Актуальный образец бланка можно посмотреть здесь.

Справка на бумаге подписывается руководителем или заместителем руководителя налогового органа и заверяется гербовой печатью.

Как заказать Выписку по расчетам с бюджетом

Получить выписку по налогам можно электронно или лично обратиться в инспекцию с заявлением. В заявлении указываются реквизиты налогоплательщика, название налога, по которому нужны сведения и период времени. Образец заявления в этом документе по ссылке https://iphelper.ru/wp-content/uploads/2018/02/Zayavlenie_na_vypisku_po_raschetam_s_budjetom.docx.

Положительное сальдо расчетов – переплата, отрицательное – недоимка… На определенную дату, совокупно/обособленно по налогам-пеням-штрафам… по каждому налогу…

Незнание законов не освобождает от ответственности – но лишает многих прав.

Ваши права в разделе

- Вы не можете начать новую тему

- You may not post replies

- You may not post attachments

- You may not edit your posts

Правила форума

Как физически проходит сверка

Плательщик направляет в свою налоговую заявление по форме из письма ФНС от 28.10.2020 № АБ-4-19/17644. Возможных способов подачи несколько:

- лично;

- через МФЦ (это новая возможность);

- по почте;

- через интернет с помощью оператора ЭДО;

- через личный кабинет налогоплательщика с ЭЦП.

Далее налоговая инспекция формирует сверку.

Если в заявлении не указали период сверки расчетов, ФНС сформирует результаты за период с 1 января текущего года по дату получения заявления.

Если в заявлении не указали КБК, по которым нужна сверка, ФНС проводит сверку по всем КБК, по которым были оплачены налоги, сборы и взносы.

ФНС может отказать в сверке, если:

- обратились в ИФНС не по месту учета,

- указали КБК по тем налогам, по которым нет оплат,

- если в заявлении на сверку нет полных реквизитов плательщика,

- если заявление подали через представителя, не уполномоченного приказом или доверенностью.

Письмо-отказ в проведении сверки ФНС направляет в течение пяти дней со дня получения заявления на сверку, с обоснованием причины отказа.

Если данные организации отличаются от данных ФНС, то тогда налоговая сверяет данные из своих информационных ресурсов с данными из первичных документов организации.

Как расшифровывается понятие

КРСБ расшифровывается как карточка расчетов с бюджетом и является четко сгруппированным информационным ресурсом, в котором отражены сведения по начисленным и погашенным налоговым выплатам. Карточка налогоплательщика формируется из налоговых отчетностей, подаваемых лицом в ФНС. В спорных ситуациях, возможных между сторонами, этот документ позволяет выявить расхождения и проконтролировать уплату налогов. В соответствии с едиными требованиями , карточки расчетов с бюджетом ведутся для каждого налогоплательщика и по каждому отдельному виду налогов. За каждым видом платежей закреплен свой код (КБК), а также учитывается код муниципального образования, куда поступают налоговые сборы (ОКТМО). Для налогоплательщика и налогового агента предусмотрены разные карточки, поэтому в случае если одно и тоже лицо выполняет сразу две налоговые функции, то на него заводят соответственно две КРСБ.

Когда может возникнуть потребность в добровольной сверке

Организация запускает сверку, если хочет убедиться, что перечислила в бюджет все необходимые налоги и сборы и за ней нет задолженности.

Есть смысл сверяться, если организация переезжает (меняет ИФНС) либо ликвидируется или реорганизуется. Дело в том, что сейчас сверка в таких случаях не обязательна (приказ ФНС от 20.12.2018 № ММВ-7-19/822). Но, например, при переезде у новой ИФНС могут возникнуть вопросы по расчетам с бюджетом. И будет дальновидным шагом заранее получить акт сверки в своей первой налоговой, чтобы подкрепить свою позицию не словами, а документом.

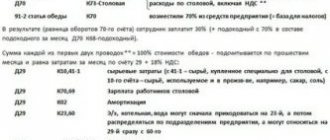

Как читать выписку по расчетам с бюджетом

Выписка содержит дату и период, который охватывает приведенные сведения. Ниже в ней указаны данные о налогоплательщики и инспекции: ИНН, ФИО, адрес и номер ИФНС.

В таблице указаны основные расчетные сведения.

В графах 1 и 2 указываются даты внесения операции в карточку и сроки уплаты. В данном примере первая дата 10 января 2022 — это дата когда ИП сдал декларацию за 2022 год. Даты во 2 графе соответствуют начислениями авансовых платежей по налогу из сданной декларации : 25 апреля, 25 июля и 25 октября.

В графе 3 указывается наименование операции. Мы видим две операции: «уплачено» и «начислено по расчету». Бывают и другие операции, например, «программно доначислена пеня по пересчету»

«Уплачено» — платежи ИП в налоговую.

«Начислено по расчёту» — налог, который необходимо заплатить. Начисленные платежи налоговая проводит по декларации, из которой узнает когда и сколько должен заплатить ИП.

В графах 4-8 указываются сведения о документе, по которому сделана запись. Так, для декларации указывается дата сдачи в налоговую, а для платежного поручения дата списания с расчетного счета. В столбце «Вид» зашифрованы документы:

РНАлП — начислено по расчету (сведения из декларации или налогового расчета).

ПлПор — платежное поручение.

ПрРас — программный расчет пеней.

ПС — инкассо

Графа 9 «Вид платежа» может принимать значение налог, пени и штраф.

В графах 10-12 указываются суммы. Платежи предпринимателя попадают в столбец «Кредит», а начисленный налог — в столбец «Дебет».

В графах 13 и 14 «Сальдо расчетов» подводятся итоги по долгу или переплате нарастающим итогом. Со знаком «+» указываются переплата налогоплательщика, а с «–» задолженность. Сальдо расчётов разделено на два столбца: «По виду платежа» и «По карточке расчёты с бюджетом». В первом указаны сведения по конкретному платежу — только по налогу, по пени или штрафу. Во втором общий итог по карточке с учетом налога и пени.

Подробная расшифровка выписки из вышеуказанного примера выглядит так:

Выписка по налогу УСН с объектом «доходы» содержит сведения за период с 1 января 2022 г. по 13 октября 2022 г. 1. Сальдо расчетов на 1 января в пользу налогоплательщика (переплата) составляет 82 126 руб. 2. По итогам сданной декларации по УСН за 2016 г. 10 января 2022 начислены обязательства: — за 1 кв 2016 г. 1 920 руб. по сроку 25 апреля 2016 г. — за полугодие 2016 г. 10 295 руб. по сроку 25 июля 2016 г. — за 9 мес 2016 г. 69 911 руб. по сроку 25 октября 2016 г. Всего 82 162 руб. Обязательства погашены переплатой числящейся на 1 января 2022 г. и сальдо расчетов с ИФНС равно 0. 3. По платежному поручению № 47 от 10 января 2022 г. поступила сумма 114 760 руб. в оплату налога. Сальдо 114 760 руб. в пользу налогоплательщика (переплата). 4. По платежному поручению № 11 от 7 апреля 2022 г. поступила сумма 1 720 руб. в оплату налога. Сальдо 116 480 руб. в пользу налогоплательщика (переплата). 5. Отражено обязательство по налогу за год по декларации за 2016 г. в размере 114 760 руб. по сроку оплаты 2 мая 2022 г. Обязательство погашено переплатой. Сальдо расчетов 1 720 руб. в пользу налогоплательщика (переплата). 6. По платежному поручению № 55 от 6 июля 2022 г. поступила сумма 7 950 руб. в оплату налога. Сальдо 9 670 руб. в пользу налогоплательщика (переплата). 7. По платежному поручению № 66 от 5 октября 2022 г. поступила сумма 81 580 руб. в оплату налога. Сальдо 91 250 руб. в пользу налогоплательщика (переплата). По состоянию на 13 октября сальдо по налогу составляет 91 250 руб. в пользу налогоплательщика (переплата).

Данная переплата вовсе не означает, что её можно попросить у налоговой к возврату на расчетный счет. Если посмотреть внимательно, то видим, что сальдо 91 250 руб. состоит из трех платежей: – 1 720 от 07.04.2017 г. – 7 950 руб. от 06.07.2017 г. – 81 580 руб. от 05.10.2017 г. Эти суммы не что иное как авансовые платежи по налогу, которые платятся каждый квартал в течении года. До сдачи декларации эти платежи числятся в карточке как переплата, но после проведения налоговых обязательств они будут зачтены в оплату налога. Срок сдачи декларации по УСН для ИП до 30 апреля следующего за отчетным годом, поэтому в данном примере переплата «уйдет» после сдачи декларации уже в 2022 году.

Купить системы КонсультантПлюс

Положения п. 69 Инструкции № 33н не устанавливают особых требований к отражению в сведениях (ф. 0503769) показателей по счету 0 304 06 000, применяемому при оформлении операции по переводу капитальных вложений с КВФО 5 на КВФО 4. Таким образом, сформированные на отчетную дату показатели по этим счетам указываются в сведениях в общем порядке.

В графе 10 указывается итоговое сальдо расчетов по налоговым санкциям (переплата «+» или задолженность «-«).

Сверку с налоговой проводите регулярно, чтобы держать расчёты с государством под контролем и сразу узнавать, если что-то пойдёт не так.