В книге покупок собирается информация о полученных от продавцов счетах-фактурах. Отражение поступившего документа в книге выполняется с помощью регистрационной записи, которые последовательно вносятся в табличную часть по мере поступления с/ф. Ведение книги обязательно для лиц, признаваемых плательщиками НДС. В дальнейшем сведения из этого журнала используются для формирования 8-го раздела квартальной налоговой отчетности по добавленному налогу. В статье рассмотрим бланк книги покупок, представим образец и инструкцию по заполнению.

Раздел 8. Сведения из книги покупок об операциях, отражаемых за истекший налоговый период

- Частые вопросы

Раздел 8 декларации заполняется организациями и ИП (в том числе налоговыми агентами) в случаях возникновения права на налоговые вычеты за истекший налоговый период. Исключение составляют налоговые агенты, уполномоченные осуществлять реализацию конфискованного, бесхозного и прочего аналогичного имущества, а также осуществляющие предпринимательскую деятельность с участием в расчетах на основе договоров поручения, договоров комиссии или агентских договоров с иностранными лицами, не состоящими на учете в налоговых органах в качестве налогоплательщиков.

При представлении в налоговый орган уточненной декларации в обязательном порядке заполняется поле «Корректировка. Ранее представленные сведения». Признак «не требуется исправлять» выбирается в случае, если ранее отправленные сведения данного раздела отражены верно и не требуют корректировки. Признак «требуется исправить» указывается при условии, что ранее отправленные сведения были отражены с ошибками или вообще не указаны.

Далее в разделе необходимо заполнить сведения по каждому счету-фактуре, зарегистрированному в книге покупок, а именно указать код операции, номер и дату счета-фактуры продавца, ИНН и КПП продавца, дату принятия на учет товаров (работ, услуг), стоимость покупок по данному счету-фактуре (включая НДС) и сумму НДС по счету-фактуре.

В отношении прослеживаемых товаров обязательно указываются: регистрационный номер партии прослеживаемого товара, код количественной единицы измерения товара в соответствии с ОКЕИ, количество и стоимость такого товара.

В данном разделе предусмотрено также отражение таких дополнительных сведений, как: номер и дата исправления счета-фактуры продавца, номер и дата корректировочного счета-фактуры продавца, номер и дата исправления корректировочного счета-фактуры, номер таможенной декларации, код валюты в соответствии с общероссийским классификатором валют, а также номер и дата платежного документа, подтверждающего внесение авансового платежа.

Итоговые суммы стоимости покупок и налога по книге покупок рассчитываются в разделе 8 автоматически.

Порядок заполнения книги покупок

Основные правила работы с книгой покупок:

- заполняйте книгу покупок удобным для вас способом — на бумаге или электронно;

- стоимостные показатели указывайте в рублях и копейках (исключение — графа 14, заполняемая при приобретении ТРУ или имущественных прав за инвалюту);

- для исправления неверных записей в книге покупок регистрируйте или аннулируйте исправленный счет-фактуру в доплисте книги покупок в том же квартале, когда был получен первый счет-фактура;

- бумажный вариант книги покупок по окончании каждого квартала (не позднее 25-го числа следующего за окончанием квартала месяца) подпишите у руководителя (или уполномоченного лица), прошнуруйте и пронумеруйте страницы, скрепите их печатью (при ее наличии);

- храните книги продаж не менее 4 лет с даты последней записи.

Что учесть при заполнении счета-фактуры, узнайте из материалов этой рубрики нашего сайта.

Какие коды операций можно указывать в разделе 8 декларации по НДС?

С целью правильного указания кодов операций в разделах 8-11 декларации налоговыми органами были подготовлены Примеры отражения записей по счетам-фактурам в книге покупок и книге продаж с указанием КВО.

В соответствии с этими Примерами и письмами ФНС (от 16.01.2018 № СД-4-3/[email protected], от 09.01.2018 № СД-4-3/[email protected]) в разделе 8 могут указываться следующие коды операций:

| № п/п | Код вида операции | Наименование вида операции |

| 1 | 01 | Отгрузка (приобретение) товаров (работ, услуг) |

| 2 | 02 | Получение (перечисление) авансовых платежей |

| 3 | 06 | Операции, совершаемые налоговыми агентами (ст. 161 НК) |

| 4 | 13 | Подрядные работы по капитальному строительству |

| 5 | 15 | Регистрация посредником в одном счете-фактуре собственных товаров и товаров комитента |

| 6 | 16 | Возврат товаров от покупателя – неплательщика НДС |

| 7 | 17 | Возврат товаров от покупателя – физического лица |

| 8 | 18 | Корректировка реализации товаров (работ, услуг) в сторону уменьшения |

| 9 | 19 | Ввоз товаров из ЕАЭС |

| 10 | 20 | Ввоз товаров из стран, кроме ЕАЭС |

| 11 | 22 | Вычет НДС с ранее полученного аванса или при возврате аванса |

| 12 | 23 | Приобретение услуг, оформленных БСО (п. 7 ст. 171 НК) |

| 13 | 24 | Вычет НДС по экспортным операциям (абз. 2 п. 9 ст. 165, п. 10 ст. 171 НК) |

| 14 | 25 | Восстановление НДС при использовании товаров в операциях, облагаемых по 0% |

| 15 | 26 | Реализация товаров (получение авансов) покупателям – неплательщикам НДС, в т.ч. физическим лицам |

| 16 | 27 | Составление посредником сводного счета-фактуры при реализации (приобретении) товаров |

| 17 | 28 | Составление посредником сводного счета-фактуры на аванс |

| 18 | 32 | Принятие к вычету НДС по товарам, ввезенным на территорию Калининградской ОЭЗ (п. 14 ст. 171 НК) |

| 19 | 34 | Корректировка стоимости отгрузок сырых шкур и лома в сторону уменьшения |

| 20 | 36 | Вычет НДС по товарам, по которым иностранцу была выплачена компенсация (система «tax free») |

| 21 | 41 | Вычет НДС при перечислении аванса в счет поставки сырых шкур и лома («как за покупателя») |

| 22 | 42 | Вычет НДС при отгрузке сырых шкур и лома («как за покупателя»), в т.ч. при увеличении стоимости отгрузки |

| 23 | 43 | Вычет НДС с аванса после отгрузки сырых шкур и лома («как за продавца») |

| 24 | 44 | Вычет НДС при уменьшении стоимости отгрузок сырых шкур и лома («как за продавца») |

Что попадает в книгу покупок

В книге покупок регистрируются:

- Счета-фактуры, в том числе:

- полученные от продавцов (п. 2 правил ведения книги покупок, утв. постановлением 1137; далее — Правила ведения книги покупок);

- авансовые счета-фактуры при отгрузке товаров, работ, услуг (ТРУ) (п. 22 Правил ведения книги покупок), см. материал «Принятие к вычету НДС с полученных авансов»;

- корректировочные счета-фактуры на уменьшение стоимости отгрузки у продавца и ее увеличение у покупателя (п. 9 и 12 Правил ведения книги покупок), см. материал «Что такое корректировочный счет-фактура и когда он нужен?»;

- на СМР для собственного потребления, при принятии НДС по ним к вычету (п. 20 Правил ведения книги покупок).

- Другие документы, которые наравне со счетами-фактурами служат основанием для вычета НДС, например:

- бланки строгой отчетности или их копии — при вычете по командировочным расходам (п. 18 Правил ведения книги покупок);

- таможенная декларация и платежные документы, подтверждающие уплату ввозного НДС, — при импорте (п. 6 Правил ведения книги покупок);

- заявления о ввозе товаров и уплате косвенных налогов — при ввозе товаров из ЕАЭС (п. 6 Правил ведения книги покупок) и др.

Записи в книге покупок производятся по мере возникновения права на налоговые вычеты.

См. материал «Что такое налоговые вычеты по НДС?».

При этом в едином порядке регистрируются счета-фактуры (п. 2 Правил ведения книги покупок):

- обычные, корректировочные и исправленные;

- полученные на бумажном носителе и в электронном виде;

- заполненные частично с помощью компьютера, частично от руки.

Порядок заполнения уточненной декларации

Уточненную декларацию заполняют по той же форме, что и первичную. В состав данной декларации включают:

- все разделы, которые присутствовали в ранее поданной декларации (даже если в них не было ошибок);

- дополнительные разделы, в которых нужно отразить данные, не указанные в первичной декларации.

Для создания уточненной декларации нужно:

- на титульном листе в поле «Номер корректировки» указать порядковый номер уточненной декларации;

- в поле «Корректировка. Ранее представленные сведения» выбрать признак актуальности ранее поданных сведений.

Признак «не требуется исправлять» указывается, если ранее отправленные сведения раздела отражены верно и не требуют корректировки. В этом случае такой раздел повторно в составе уточненной декларации не отправляется.

Признак «требуется исправить» указывается, если ранее отправленные сведения были отражены с ошибками или вообще не указаны. В таком случае данный раздел с внесенными в него изменениями повторно отправляется в составе уточненной декларации. Для создания и заполнения раздела, которого не было в первичной декларации, также выбирается этот признак.

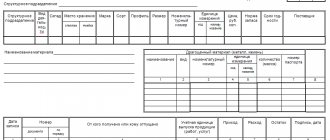

Инструкция по заполнению книги

Перед внесением записей в книгу необходимо ознакомиться с содержанием Правил, утвержденных правительственным постановлением №1137. Заполнение граф книги покупок:

| Номер графы | Пояснения по заполнению |

| 1 | Порядковая нумерация строк таблицы с регистрационными записями. |

| 2 | Код операции берется из Перечня, приложенного к приказу ФНС ММВ[email protected] от 14.03.16. Коды можно указать через запятую, если в регистрируемом с/ф одновременно отражены несколько операций. |

| 3 | №, число, месяц, год, указанные в регистрируемом документе (из гр.1 с/ф). |

| 4 | Заполняется № и дата, если регистрации подлежит исправленный с/ф, то есть переносятся данные из стр.1а в с/ф. |

| 5 | Вносится № и дата с/ф корректировочного типа – самостоятельного документа, составляемого в дополнение к исходному. |

| 6 | Указывается № и дата исправленного с/ф корректировочного типа. |

| 7 | Реквизиты платежного документа заполняются, если момент уплаты налога предшествует принятию этого налога к вычету:

|

| 8 | День, в который ценности, услуг, работы, указанные в с/ф, оприходованы. |

| 9-10 | Реквизиты продавца из полей 2 и 2б с/ф. |

| 11-12 | Реквизиты посредника, если с/ф составляется при выполнении компанией функций налогового агента. |

| 13 | № таможенной декларации, если для ввозимых в РФ ценностей требуется таможенное декларирование. Для корректировочного (в том числе исправленного корректировочного) с/ф графу заполнять не нужно. |

| 14 | Ставится код и название валюты, если суммы в с/ф выражены в иностранной валюте. Если суммы в российских рублях, графа не заполняется. |

| 15 | Общая стоимость по с/ф, включающая НДС, из гр.9 в строке «всего» регистрируемого с/ф. Если регистрируется авансовый с/ф, то вписывается общая величина аванса с НДС. |

| 16 | Общий НДС по с/ф, который компания вправе направить к вычету, берется из гр.8 с/ф в стр. «Всего». |

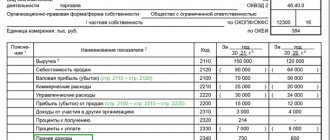

Пример заполнения книги покупок:

Как заполнить уточненную декларацию при наличии ошибки в реквизитах счета-фактуры?

При обнаружении ошибок, в результате которых НДС не был занижен, представлять уточненную декларацию необязательно. Ошибки в реквизитах счета-фактуры (неверный номер и (или) дата) на расчет налоговой базы и размер вычетов не влияют, поэтому уточненную декларацию можно не подавать. Если налоговый орган в данном случае потребует представить пояснения, то необходимо ответить на требование, указав верные данные.

Однако, налогоплательщик может добровольно, не дожидаясь требования ИФНС, подать уточненную декларацию.

В этом случае можно использовать разные варианты уточнения данных в декларации. Самые распространенные следующие:

- 1) при заполнении уточненной декларации в том разделе, в котором указан счет-фактура с неверными реквизитами, необходимо проставить признак актуальности. Для этого в поле «Корректировка. Ранее представленные сведения» выбирается признак «требуется исправить» и указываются правильные реквизиты счета-фактуры;

- 2) раздел декларации, в котором был указан счет-фактура с неверными реквизитами, остается без изменений, для чего в поле «Корректировка. Ранее представленные сведения» выбирается признак «не требуется исправлять» (как будто там все верно). Но в этом случае необходимо заполнить приложение 1 к разделу 8 или 9, отразив в нем сначала данные о счете-фактуре, при регистрации которого допущена ошибка, с отрицательным значением, а затем зарегистрировать этот же счет-фактуру правильно. Если приложение 1 было и раньше в уточненной декларации, у него должен быть признак актуальности «требуется исправить».

Например, ООО «Мастер плюс» в первичной декларации за 2 квартал 2021 года неправильно указал дату счета-фактуры № 201, полученного от ОАО «Омега».

Обнаружив ошибку раньше налоговиков и не дожидаясь требования из ИФНС, ООО «Мастер плюс» решил сдать уточненную декларацию. В этом случае можно внести исправления по первому варианту:

- открыть сданную первичную декларацию и в поле «Номер корректировки» титульного листа указать «1»;

- разделы, в которых отсутствуют ошибки, оставить без изменений;

- в разделе 8, в котором был указан неверный счет-фактура, указать признак актуальности «требуется исправить» и правильную дату счета-фактуры. Все остальное в разделе оставить без изменений.

Также можно исправить данные и по второму варианту:

- открыть сданную первичную декларацию и в поле «Номер корректировки» титульного листа указать «1»;

- разделы, в которых отсутствуют ошибки, оставить без изменений;

- в разделе 8 указать признак актуальности «не требуется исправлять» и никакие изменения не вносить;

- в приложении 1 к разделу 8 указать признак актуальности «требуется исправить», отразить данные по ошибочному счету-фактуре со знаком «минус» и зарегистрировать счет-фактуру с верными реквизитами.

Книга продаж

Организации и ИП, являющиеся плательщиками НДС, обязаны вести книгу продаж.

Бланк утвержден в Приложении № 5 Постановления № 1137. Скачать бесплатно бланк книги продаж 2022 можно в конце статьи.

В форме подлежат регистрации следующие документы:

- счета-фактуры и корректировочные счета-фактуры;

- бланки строгой отчетности;

- кассовые чеки;

- товарные накладные;

- другие документы, оказывающие влияние на увеличение налога.

Документы регистрируются во всех случаях, когда возникает обязанность по исчислению НДС. При этом правила заполнения технически совпадают с теми, которые предусмотрены для формирования книги покупок с той только разницей, что записываются сведения из выданных самим налогоплательщиком документов.

Как отразить в декларации корректировочный счет-фактуру контрагента?

Корректировочный счет-фактура составляется продавцом товаров, работ или услуг в случае изменения стоимостных показателей (при увеличении или снижении цены, количества или объема поставок).

Порядок отражения такого счета-фактуры в декларации зависит от типа корректировки и роли контрагента в сделке (продавец или покупатель).

| Контрагент | Порядок отражения корректировочного счета-фактуры |

| Продавец | При уменьшении стоимости поставки:

|

При увеличении стоимости поставки:

| |

При одновременном уменьшении и увеличении стоимости поставки:

| |

| Покупатель | При уменьшении стоимости поставки:

|

При увеличении стоимости поставки:

| |

При одновременном уменьшении и увеличении стоимости поставки:

|

Например, ООО «Мастер плюс» в марте 2022 года отгрузил ОАО «Омега» партию деревянных дверей в количестве 100 шт. по цене без НДС 30000 руб., выставив счет-фактуру № 35 на общую сумму 3600 тыс. руб. Данный счет-фактура был зарегистрирован в книге продаж ООО «Мастер плюс» и отражен в разделе 9 декларации по НДС за 1 квартал 2021 года.

У покупателя данный счет-фактура был зарегистрирован в книге покупок и отражен в разделе 8 декларации за 1 квартал 2021 года.

В момент приемки товара покупателем обнаружилось, что продавец отгрузил товар в количестве не 100 штук, а 105. Покупатель решил принять весь товар, согласовав это с продавцом. ООО «Мастер плюс», в свою очередь, выставил покупателю корректировочный счет-фактуру № 42 на увеличение стоимости поставки в размере 180 тыс. руб., в т.ч. НДС 30 тыс. руб., отразив его в книге продаж и в разделе 9 декларации по НДС.

ОАО «Омега» зарегистрировал полученный от продавца корректировочный счет-фактуру в книге покупок и отразил его в разделе 8 декларации.

Кто и как должен вести книгу покупок

Так как в бланке отражаются данные по счетам-фактурам, то обязанность по ведению книги возлагается на всех плательщиков НДС (лиц на общем режиме), кроме лиц:

- обладающих правом на освобождение от добавленного налога;

- совершающих операции, не требующие начисления налога.

Компания самостоятельно выбирает удобный для себя способ ведения книги – электронный или бумажный. Электронный формат документа утвержден ФНС от 04.03.15 приказом ММВ-7-6/[email protected], бумажный – Постановлением 1137 от 26.12.11 в ред. от 29.11.14. Если книга заполняется на бумажном носителе, то на конец квартала все страницы должны иметь порядковую нумерацию. Листы должны быть прошиты, а сама книга заверена подписью руководителя.

Если книга ведется на электронном носителе, то руководитель должен заверить ее своей УКЭП.

По мере поступления документации, подлежащей внесению в книгу, необходимо совершать регистрационные записи, фиксируя основные сведения о поступившем документе в графах таблицы.