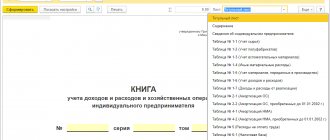

Статья 346.24 НК РФ обязывает фирмы и ИП, выбравших УСН, вести учет по налогам через Книгу учета доходов и расходов (далее – КУДиР, Книга). Нарушение указанного требования грозит компании штрафом в размере до 10 тысяч рублей за налоговый период. Если нарушение затрагивает более одного такого периода, штраф составит до 30 тысяч рублей (статья 120). Матрица КУДиР, а также правила ее заполнения утверждены приказом ФНС России от 22.10.2012 года №135н. Если говорить о программе 1С:Бухгалтерия, то она позволяет реализовать функционал по формированию Книги в абсолютном соответствии с законом.

Зачем нужна КУДиР

ИП на упрощенке не ведет бухгалтерский учет. Но чтобы правильно рассчитать налог на УСН, ИП должен вести налоговый учет в специальной Книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения (далее – КУДиР).

Также с КУДиР работают все организации на УСН.

Стоит сказать, что многие банки, в которых у ИП или организаций открыт расчетный счет, сейчас предоставляют сервисы, которые ведут книгу учета доходов и расходов автоматически (без участия пользователя). Это очень удобно. Но если вы хотите более подробно разобраться в формировании показателей КУДиР, можете посмотреть это видео:

Ведение книги учета доходов и расходов

Ведение КУДиР

считается обязательной процедурой. При этом стоит знать о том, кто должен

заполнять книгу ведения учета доходов и расходов

.

Виды КУДиР:

1. Применяемые для УСН – ее заполняют не только ИП, находящиеся на УСН, но также ООО, также выбравшие данную систему налогообложения. Что касается формы заполнения данного подотчетного документа, то она будет однотипной, независимо от выбранного объекта налогообложения;

2. Используемая при ПСН – предприниматели, которые используют патентную систему налогообложения, при заполнении КУДиР

заносят туда только информацию о получаемых доходах. Использование книги в данном случае необходимо лишь для того, чтобы была возможность полноценно отследить соблюдение лимита получаемых доходов. Это связано с тем, что применение ПСН возможно только в случае, если доход не превышает 60 миллионов руб.;

3. При ОСН – заполнение КУДиР в данном случае производят исключительно ИП, находящиеся на данной системе налогообложения. Это необходимо для исчислений НДФЛ;

4. При использовании ЕСХН индивидуальными предпринимателями.

Как правильно заполнить КУДиР?

Стоит помнить, что хранение книги производится на протяжении 4 лет. При этом, заполнение книги также возможно несколькими способами:

1. Заполнить книгу учета доходов и расходов вручную

. В данной ситуации необходимо приобрести книгу самостоятельно, а также позаботиться о наличии печати и этикетки на последней странице, содержащей надпись «Прошито-пронумеровано (количество) страниц». Данная наклейка обязательно должна содержать подпись ИП или директора компании.

2. Заполнение КУДиР в электронном виде

. Чаще используют

заполнение книги учета доходов и расходов в excel

документе.

Отмена КУДиР с 2022 года: это фейк?

В скором времени ИП и организации на УСН не будут вести книга учета по УСН и сдавать декларацию по упрощенке. Об этом сообщил в эфире программы «Налоги» заместитель руководителя ФНС России Дмитрий Сатин. Информация об этом – на официальном сайте ФНС по ссылке.

“Как отметил представитель ФНС, сейчас ИП и компании на УСН должны вести книгу учета доходов и расходов и ежегодно сдавать декларации по упрощенке. Это требует времени и знаний. А новый режим УСН-онлайн позвонит упрощенцам полностью отказаться от текущей отчетности по УСН. «УСН-онлайн: предприниматели на этом спецрежиме, использующие онлайн-кассы, уже в следующем году смогут избавиться практически от всей отчетности. Налоговый орган самостоятельно рассчитает сумму налога по данным, которые передают онлайн-ККТ, и пришлет уведомление на уплату.”

Новый налоговый режим УСН-онлайн планировали ввести ещё с 1 июля 2020 года. После этой даты упрощенцы с объектом “доходы”, применяющие онлайн-кассы, надеялись забыть о сдаче деклараций и ведении КУДиР. Однако до введения нового специального налогового режима книгу нужно вести. В 2022 году его так и не ввели.

Также см.: Отмена деклараций по УСН.

Электронные документы

КУДиР – книга учета доходов и расходов, которую обязаны вести: ИП на УСН, ОСН, ПСН, ЕСХН (т.е. все кроме ЕНВД), а так же организации на УСН.

КУДиР можно вести самостоятельно, т.е. вручную в бумажном виде. Тем не менее, при большом количестве доходных операций, в целях экономии времени и во избежание ошибок при заполнении КУДиР, лучше использовать наш сервис «

Заполнение книги учёта доходов и расходов онлайн«. Сервис поможет вам сформировать книгу как в автоматическом режиме с загрузкой выписок из вашего банка(ов), так и вручную, так же сервис позволяет применить оба варианта заполнения. При применении автоматического или полуавтоматического формирования вам необходимо получить выписку из банка в формате 1С, кодировка WIN. Сервис позволяет загрузить несколько выписок из нескольких банков, главное что бы они были за тот отчетный период за который вы формируете КУДиР. После заполнения всех форм вы получите готовую книгу в формате Excel. Вам останется только проверить ее, распечатать, пронумеровать, прошнуровать и заверить подписью и печатью. ОБЯЗАТЕЛЬНО ПРОВЕРЯЙТЕ ПОЛУЧЕННУЮ КНИГУ!!! Проверьте платежи со словом ВОЗВРАТ и его производными. Если Вы выбрали смешанный режим заполнения, обязательно внимательно просмотрите полученный файл на предмет добавления одних и тех же платежей. Обратите внимание что в графу “доходы” не должны попадать денежные средства:

- — от ФСС по выплате пособий;

- — по кредитам и займам;

- — в качестве оплаты уставного капитала;

- — залог и задаток (за исключением последующего зачета);

- — по агентскому или комиссионному договору (стоит указать только ваш доход);

- — возврат обеспечительного платежа от участия в торгах и аукционах;

- — суммы от возврата некачественного товара или аванса;

- — по договору цессии (стоит указывать только ваш доход);

- — дивиденды, если часть доли принадлежит обществу;

- — проценты по вкладам (только для индивидуальных предпринимателей).

ПОДАЧА И ЗАВЕРЕНИЕ КУДиР

Сдавать КУДиР в налоговую инспекцию самостоятельно не нужно, исключительно по запросу. Однако, прошитая и пронумерованная КУДиР должна быть обязательно в наличии за прошлые отчетные периоды, даже при отсутствии деятельности, прибыли или расходов, в этом случае делается «нулевая» КУДиР. Штраф за ее отсутствие для ИП – 200 рублей, для организаций – 10 000 рублей. 20 февраля 2022 года в первом чтении, Госдума приняла законопроект отменящий с 1 июля 2022 года КУДиР для упрощенцев на объекте «Доходы». Данное послабление касается только лиц, которые осуществляют расчеты с покупателями товаров (работ, услуг) с применением контрольно-кассовой техники.

Форма (бланк) КУДиР в 2022 году

Форма и порядок заполнения книги учета утверждены приказом Минфина от 22.10.2012 № 135н. Такую книгу учета доходов и расходов на УСН заполняют не только ИП, но и организации на УСН.

При объекте «доходы» и «доходы минус расходы» форма книги учета доходов и расходов одинаковая, отличаются только разделы.

Для вас:

- ;

- ;

- .

| УСН “доходы” – 6 процентов | УСН “доходы минус расходы” – 15 процентов |

Если объект налогообложения «доходы», то ведут следующие разделы:

| Если организация или ИП выбрали в качестве объекта налогообложения «доходы, уменьшенные на величину расходов», то в КУДиР они заполняют:

|

[/su_table]

Образец заполнения ИП книги учета доходов и расходов по УСН с объектом “доходы” можно посмотреть в КонсультантПлюс здесь.

Образец заполнения КУДиР организации на УСН с объектом “доходы минус расходы” за 2022 год в КонсультантПлюс размещён здесь.

Какие сервисы подходят для ИП на ОСНО

Выяснилось, что большинство облачных сервисов не предназначены для ведения учета ИП на ОСНО.

Решения от «Контура» — «Контур.Эльба» и «Контур. Бухгалтерия» — популярны среди предпринимателей, но подходят только для ИП на УСН и ПСН.

«Бухсофт Онлайн» — сервис для ИП на любых режимах, кроме ОСНО.

Онлайн-бухгалтерия «Небо» тоже не подходит для ИП на ОСНО.

Только два производителя облачных программ для бухгалтерии предусмотрели возможность работы с ИП на ОСНО. Естественно, это старая добрая фирма 1С, которая на базе известной «восьмерки» разработала для ИП продукт «1С:Предприниматель». В облаке оно доступно в приложении 1С: ФРЕШ. Альтернатива — интернет-бухгалтерия «Мое дело», в которой конфигурация сервиса определяется настройками в начале работы.

Способ ведения

В 2022 году КУДиР можно вести как на бумаге, так и в электронном виде. На каждый новый календарный год открывают новую КУДиР.

Бумажная КУДиР должна быть прошнурована и пронумерована. На последней странице необходимо указать общее количество содержащихся в ней страниц и заверить подписью руководителя организации и печатью (если есть). ИП заверяет Книгу своей подписью и печатью, если она у ИП есть.

Электронную КУДиР нужно распечатывать по окончании каждого квартала. По окончании года такую КУДиР также прошнуровывают, пронумеровывают и заверяют подписью и печатью.

Как заполнять КУДиР

Ведение КУДиР для вмененщиков может стать проблемой: они никогда не были обязаны вести книгу. Поэтому поговорим о правилах и рассмотрим инструкцию по оформлению документа.

Правила ведения КУДиР

Минфин регламентирует правила ведения КУДиР для ИП и ООО на ОСНО и других режимах налогообложения. Они следующие:

- Книга учета доходов и расходов для ИП должна по окончании налогового периода быть распечатана, прошнурована и пронумерована.

- Документ необходимо опечатать и заверить подписью руководителя предприятия и печатью (если есть).

- Документ ведётся в хронологическом порядке.

- Указывать нужно лишь те деньги, которые входят в налоговую базу (НБ). Например, в случае с ИП на УСН не нужно указывать доходы, которые облагаются налогами, отличными от основной ставки по налогу на прибыль/НДФЛ.

- Предприниматели обязаны заполнять документ на русском. Если есть необходимость приложить документы на другом языке, они должны иметь перевод.

Инструкции по заполнению КУДиР

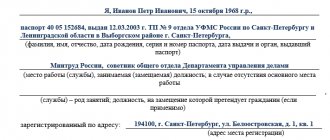

Для начала о титульном листе. Строгих требований к его оформлению нет. Обязательно нужно отражать следующую информацию:

- дату начала ведения;

- объект налогообложения;

- сведения о предприятии (ФИО предпринимателя или название организации, ИНН/КПП, расчетный счет, если есть, и юридический адрес).

Образец заполнения титульного листа КУДиР:

Книга учета доходов и расходов для ИП на патенте отличается от остальных: бланк имеет только две страницы. В документе для патентной системы есть только титульный лист и страница с доходами, поэтому порядок заполнения намного проще, чем в случае с остальными режимами.

Ведение КУДиР для ИП на УСН зависит от выбранного объекта налогообложения. Если предприниматель платит с дохода, ему нужно заполнять разделы I, IV и V. Для платы с разницы между прибылью и затратами понадобятся страницы с I по III. Поговорим о каждом разделе и рассмотрим образцы заполнения КУДиР:

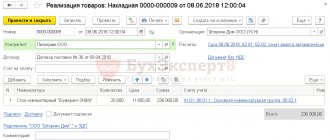

- Доходы и расходы. Самый главный раздел. Здесь указываются операции, которые необходимо учесть в (НБ). Причём регистрируются они по факту получения. Авансы тоже вносятся в регистр. В первом разделе КУДиР для ИП на УСН доходы заполняются с первой по четвертую графу. Для объекта «Доходы минус расходы» нужны все пять.

- 1 графа: номер прихода или расхода;

- 2 графа: дата создания первичного документа и его номер;

- 3 графа: содержание хозяйственной операции;

- 4 графа: доходы, которые учитываются при вычислении НБ. Не учитывается следующее: личные деньги, займы, возврат средств от поставщика, задатки, пополнения уставного капитала и возвращённые излишки налогов;

- 5 графа: расходы, которые нужно учитывать при вычислении НБ.

- Расчет расходов на приобретение основных средств и нематериальных активов. Необходим к заполнению в КУДиР на УСН с объектом «Доходы минус расходы». Основные средства – материальные активы, которые могут эксплуатироваться дольше года и стоят больше 100 000 рублей. Например, различные коммерческие помещения, транспортные средства и так далее.

- Расчет суммы убытка, уменьшающей НБ. Обязанность по заполнению этого раздела также возложена на предпринимателей, которые применяют УСН и платят налог с разницы между доходом и расходом. Если подтвержденные траты превысили приход в прошлых налоговых периодах, убыток пишут здесь.

- Расходы, которые уменьшают сумму налога (авансовые платежи по налогу). Заполняется на упрощенке, когда предприятие платит налог с выручки. В этом разделе указываются страховые взносы за работников и, если речь идет о ИП, за предпринимателя.

- Торговый сбор. Обязательно должен быть заполнен, если предприятие платит налог на УСН «доходы». Как понятно из названия, здесь указываются уплаченные торговые сборы.

Пример этого раздела КУДиР:

Итак, мы рассмотрели примеры заполнения книги учета доходов и расходов КУДиР. Она обязательна для большинства предпринимателей. Подробно рассматривать КУДиР на патенте не имеет смысла: она проста и имеет только две страницы. Пример заполнения книги учета доходов и расходов на патенте можно посмотреть на скриншотах:

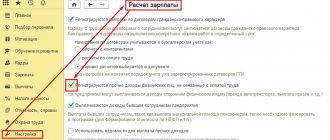

Формирование отчета

По кнопке Сформировать отчет будет построен по заданной настройками форме.

По отчету проверяем выполнение условий — зарплата:

- начислена;

- выплачена;

- принимается в НУ.

Как видно из отчета, несмотря на то, что сотруднику Калининой С.В. была начислена и выплачена зарплата, не было выполнено третье условие для включения затрат по выплате зарплаты в расходы УСН: графа Отражение в НУ — Не принимаются. Ошибка кроется в указанном для Калининой С.В. способе отражения в НУ расходов по зарплате.

Изменив Отражение в УСН и перепроведя документы начисления и выплаты, отчет сформирует правильные данные:

- Отражение в УСН — Принимаются.

Соответственно, расходы по зарплате Калининой С.В. отразятся в КУДиР за 1 кв. 2022 PDF

По данным рассмотренного отчета легко найти причину, по которой затраты на оплату труда, налоги и взносы не включаются в КУДИР, и определить, что нужно сделать, чтобы исправить ситуацию.

Чтобы каждый раз не пришлось настраивать отчет заново, БухЭксперт8 советует сохранить в 1С настройки по кнопке Сохранить вариант отчета.

После ввода наименования настройки, например, Проверка включения расходов по оплате труда, налогов и взносов в КУДиР, вам не придется каждый раз настраивать отчет заново. По кнопке Выбрать настройки достаточно обратиться к сохраненной настройке.

Настройки можно выгрузить или передать по почте. Подробнее:

- Как отправить настройки по электронной почте

- Как выгрузить и загрузить настройки

Настройку Универсального отчета можно загрузить на другие компьютеры и базы данных по кнопке ЕЩЕ — Прочее — Изменить вариант отчета. Для этого в открывшейся форме настроек выберите команду Загрузить настройки: кнопка ЕЩЕ — Загрузить настройки.

См. также:

- Порядок признания расходов на приобретение товаров (НУ)

- Регистр Расходы при УСН

- Статусы оплаты расходов УСН

- Помощник бухгалтера – Универсальный отчет

- Проверка заполнения в КУДиР стоимости проданного товара

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Универсальный отчет по проверке стоимости реализованных товаров в книге учета доходов и расходов При работе на УСН не всегда понятно, почему некоторые расходы…

- Принципы учета расходов на оплату труда У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую…

- Универсальный отчет по проверке расчетной ведомости Т-51 Бывает, у бухгалтера возникает ошибка при формировании расчетной ведомости Т-51,…

- Универсальный отчет по проверке задолженность организации по зарплате …

Ошибка заполнения расходов в КУДиР оплаты труда

В программе 1С поддерживается автоматическое заполнение отчета Книга доходов и расходов УСН: раздел Отчеты — УСН — Книга доходов и расходов УСН. Иногда возникает ситуация, когда данные в отчете заполняются некорректно, отсутствуют или неверно отражаются сведения. При этом никаких «объяснений» отчет не дает, и совершенно непонятно, где искать ошибку.

01 января 2022 Организация приняла на работу нового сотрудника Калинину С.В. на должность швеи с окладом 35 000 руб.

За январь, февраль и март месяцы сотруднику была начислена и выплачена зарплата, но в состав расходов КУДиР сумма выплаченного дохода Калининой С.В. не попала.

Для проверки данных по непринятому расходу на зарплату воспользуемся настройкой Универсального отчета по регистру Расходы при УСН.

Ведение КУДиР в Excel или Google-таблицах

Это уже более удачный вариант. Расчет налога к уплате можно частично автоматизировать, достаточно уметь пользоваться формулами в Excel. Потерять электронный КУДиР гораздо сложнее. Его могут «съесть» вирусы, но для безопасности заведите резервный файл на флешке или в облаке.

Но есть и минусы. Если у вас не было резервной копии, придется тратить время на восстановление книги. Формула для автоматических расчетов может содержать ошибку, которая аукнется только в конце года при подсчете налога. И автоматизацию вы получаете довольно усеченной. Заполнять другие отчеты придется вручную.