Что относится к доходам и расходам предприятия в бухучете

Каждая коммерческая фирма создается с целью извлечения прибыли. Чтобы вывести финансовый результат, необходимо грамотно организовать правильное ведение учета доходов и расходов организации.

Итоги работы компании интересуют не только ее участников, но и инвесторов, а также фискальные органы. При этом налоговый учет и бухучет доходов и расходов несколько отличаются.

В бухучете понятие и алгоритм учета доходов и расходов регламентируют ПБУ 9/99 и ПБУ 10/99 соответственно. При этом перечни прочих доходов и расходов являются открытыми.

Доходом компании является увеличение экономических выгод организации вследствие поступления денежных средств или иных активов, а также погашения обязательств, повлекшего прирост капитала (п. 2 ПБУ 9/99). Доходы бывают 2 видов: от обычных видов деятельности и прочие. Что относится к каждому из них, можно увидеть в таблице:

| Доходы | |

| От обычной деятельности (п. 5 ПБУ 9/99) | Прочие (п.7 ПБУ 9/99) |

| Выручка от продажи ТМЦ и услуг | Поступления от реализации ОС |

| Иные доходы, являющиеся предметом основной деятельности фирмы | Неустойки, пени и штрафные санкции за несоблюдение договорных обязательств |

| Активы, полученные в дар | |

| Доходы от передачи в аренду активов компании | |

| Курсовые разницы | |

| Просроченная кредиторка | |

| Иные доходы | |

Выручка в бухучете отображается при наличии следующих условий (п. 12 ПБУ 9/99):

- Компания имеет право на нее по договору или на основании иного документа.

- Сумму выручки можно определить.

- Право владения на актив перешло от продавца (исполнителя) к покупателю (заказчику).

- Присутствует уверенность, что фирма получит выгоду.

- Издержки, связанные с операцией, могут быть определены.

В случае несоблюдения вышеприведенных условий в бухучете образуется кредиторка.

Расходами компании является снижение экономических выгод компании, полученное в результате выбытия денежных средств или прочих активов предприятия, а также формирования обязательств, приведших к снижению капитала (п. 2 ПБУ 10/99).

В бухучете затраты компании также делятся на 2 вида: прочие и от обычных видов деятельности.

| Расходы | |

| От обычной деятельности (п. 5 ПБУ 10/99) | Прочие (п. 11 ПБУ 10/99) |

| Издержки, сопряженные с производством и сбытом продукции | Отчисления в оценочные резервы |

| Расходы на покупку и продажу товаров | Траты, сопряженные с выбытием ОС |

| Издержки, связанные с выполнением работ | Проценты, перечисляемые фирмой по кредитным договорам |

| Иные траты, которые являются предметом деятельности компании | Издержки, связанные с передачей активов во временное использование |

| Иные расходы | |

П. 16 ПБУ 10/99 приводит следующие факторы для принятия издержек в бухучете:

1. Обоснованность затрат подтверждена определенным договором, нормами НПА или правилами делового оборота.

2. Величина издержек может быть выявлена.

3. Наличие уверенности в том, что по итогам данной хозоперации произойдет снижение экономических выгод компании.

В случае несоблюдения хотя бы одного из вышеперечисленных условий в бухучете признается дебиторка.

Существует 2 метода учета доходов и расходов: кассовый и метод начисления. Первый способ применяется, как правило, при УСН.

Об отличиях в методах учета доходов и расходов узнайте здесь.

ВАЖНО! Кассовый метод в бухгалтерском учете могут применять только организации, применяющие упрощенные способы ведения учета и сдающие упрощенную бухотчетность.

О нюансах учета доходов и расходов кассовым методом в бухгалтерском учете узнайте в КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Перечень доходов, не учитываемых при УСН

Доходы, которые не учитывают при определении объекта налогообложения, приведены в статье 251 Налогового кодекса. Вот некоторые из них:

- имущество, полученное в форме залога или задатка. НО, если за поставленный товар продавец удерживает оплату из средств полученного задатка, то соответствующие суммы следует включить в налоговую базу по УСН на дату проведения зачета (удержания) средств в счет погашения задолженности за реализованный товар (письма Минфина России от 22 июня 2015 г. № 03-11-06/2/36071, ФНС России от 30 декабря 2014 г. № ГД-4-3/[email protected]);

- имущество, полученное в качестве вклада в уставный капитал или вклада в совместную деятельность;

- суммы, поступившие посреднику при исполнении обязательств по договору комиссии, агентскому договору или договору поручения (за исключением посреднического вознаграждения);

- деньги и имущество, полученные по кредитному договору или договору займа (в том числе по договору цессии новым кредитором) в порядке погашения основного долга;

- имущество, полученное фирмой в рамках целевого финансирования. При этом фирма должна вести раздельный учет доходов (расходов), полученных (произведенных) в рамках целевого финансирования;

- капитальные вложения арендатора в форме неотделимых улучшений арендованного имущества;

- проценты по государственным и муниципальным ценным бумагам, облагаемые налогом на прибыль организаций (п. 4 ст. 284, п. 2 ст. 346.11 НК РФ);

- проценты по вкладам в банках, получаемые индивидуальными предпринимателями;

- доходы учредителей доверительного управления ипотечным покрытием, полученным на основании ипотечных сертификатов участия;

- дивиденды. Заметим, что дивиденды, полученные «упрощенцем», не учитываются и при определении предельного размера доходов для применения УСН. Связано это с тем, что доходы в виде дивидендов, облагаемые налогом на прибыль, не признаются доходами при УСН (п. 1.1 ст. 346.15 НК РФ).

- поступления от деятельности, облагаемой ЕНВД.

ПРИМЕР

В IV квартале прошлого года ООО «Пассив», будучи плательщиком ЕНВД, занималось оказанием бытовых услуг. В текущем году фирма применяет УСН. В оплату услуг, оказанных в прошлом году, часть денежных средств поступила в текущем году. Поскольку в период применения ЕНВД, доходы от их реализации, поступившие во время работы на «упрощенке», при определении налоговой базы по УСН не учитываются.

В перечень доходов «упрощенца» не включают также положительные курсовые разницы, поскольку они просто не образуются. Дело в том, что при кассовом методе выручкой считается именно та сумма, которую покупатель заплатил. В момент же отгрузки товаров (выполнения работ, оказания услуг) выручку в налоговом учете не отражают. То же самое и с расходами – они не могут быть больше или меньше той суммы, которую «упрощенец» фактически перечислил партнеру.

Доходы и расходы с точки зрения налогообложения

Налоговый учет доходов и расходов осуществляется с целью подсчета налогооблагаемой прибыли (и некоторых других видов налогов, уплачиваемых на спецрежимах) и регламентируется главой 25 НК РФ. И если в бухучете необходимо отображать абсолютно все произведенные хозоперации компании, то в налоговом существует перечень доходов и расходов, которые нельзя учитывать.

Доходы — это экономическая выгода, выраженная в денежной или натуральной форме (п. 1 ст. 41 НК РФ). В налоговом учете предусмотрены 2 вида доходов: от реализации и внереализационные. А также существует перечень не облагаемых налогом доходов.

| Доходы | Поступления, не облагаемые налогом | |

| От реализации | Внереализационные | |

| Выручка от реализации товаров (работ и услуг) как собственного производства, так и покупных, уменьшенная на сумму НДС | Доходы от аренды активов | Взносы участников в УК |

| Проценты, полученные по договорам займа, кредита или банковского вклада | Авансы полученные | |

| Безвозмездно полученные активы (учитываются по рыночным ценам, но ограничиваются остаточной стоимостью передающей стороны) | Кредиты и займы | |

| Излишки, выявленные в ходе инвентаризации | Имущество, полученное по агентским договорам | |

| Иные доходы, перечисленные в ст. 250 НК РФ | Иные поступления, перечисленные в ст. 251 НК РФ | |

Подробности — в материалах:

- «Как учитывать внереализационные доходы при расчете налога на прибыль?»;

- «Ст. 251 НК РФ — перечень доходов».

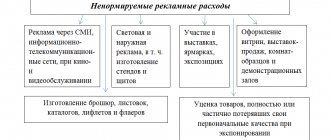

К налоговым расходам предъявляются особенные требования (п. 1 ст. 252 НК РФ):

- Расходы обязательно должны быть подтверждены корректно оформленной первичкой.

- Необходимо обосновать их экономическую необходимость.

Они подразделяются на расходы, связанные с производством и реализацией и внереализационные.

| Расходы | Издержки, не учитываемые при налогообложении прибыли | ||||

| Связанные с производством и реализацией | Внереализационные | ||||

| Материальные (ст. 254 НК РФ) | Зарплатные (ст. 255 НК РФ) | Амортизация (ст. 256–260 НК РФ) | Иные (ст. 261-264 НК РФ) | Перечень состоит из 20 видов расходов (ст. 265 НК РФ). К ним также относятся те, что поименованы в ст. 266-267.4 НК РФ. | Перечень трат, приведенных в ст. 270 НК РФ |

Как правильно учитывать налоговые расходы, узнайте в разделе «Расходы по налогу на прибыль — перечень».

Для определения налоговой прибыли необходимо сделать отдельный расчет, отобразив сведения по учитываемым в налоговой базе доходам и расходам в специальных налоговых регистрах. Объектом налогообложения является прибыль, которая рассчитывается путем уменьшения доходов на величину расходов.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы учитываете доходы и расходы в налоговом учете. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Какие доходы относит к доходам от реализации статья 249 НК РФ?

Глава 25 НК РФ классифицирует доходы следующим образом:

- доходы от реализации (ст. 249 НК РФ);

- внереализационные доходы (ст. 250 НК РФ).

Доходы от реализации — это выручка, а именно поступления от (п. 1 ст. 249 НК РФ):

- сбыта произведенной продукции;

- перепродажи покупных товаров;

- реализации имущественных прав;

- выполнения работ;

- оказания услуг.

Очень важно правильно учитывать доходы от реализации в налоговом учете. Иначе возможны споры с налоговиками. Узнайте, как складывается свежая судебная практика по вопросу применения ст. 249 НК РФ, из аналитической подборки от КонсультантПлюс. Изучите материал, получив пробный доступ к системе К+ бесплатно.

О том, как доходы от реализации отражаются в декларации по прибыли, читайте в статье .

Принципы учета доходов и расходов организации

В бухучете выделяют следующие основные принципы ведения учета доходов и расходов компании:

- Принцип объективности — все хозяйственные операции должны отображаться в бухучете методом сплошной записи на счетах, предусмотренных планом счетов в рублевом эквиваленте.

- Принцип двойной записи — любое движение активов и пассивов компании отображается одновременно в дебете одного счета и в кредите другого на основании первичной документации.

- Принцип начислений — информация отображается в учете по мере возникновения в том отчетном периоде, в котором была совершена, а не по факту оплаты.

- Принцип соответствия — доходы предприятия должны быть соотнесены с расходами.

Налоговым законодательством предусмотрены следующие принципы учета доходов и расходов компании:

- Принцип непрерывности — учет доходов и расходов ведется непрерывно с момента регистрации компании до даты снятия ее с учета.

- Принцип временной определенности — позволяет учитывать доходы и расходы как кассовым способом, так и методом начисления.

- Принцип последовательности — указывает, что нормы и правила налогового учета последовательно применяются от одного налогового периода к другому.

- Принцип обоснованности признания доходов и расходов — подразумевает, что налогоплательщик производит экономически оправданные и документально подтвержденные траты и в случае необходимости сможет доказать их обоснованность в соответствии с законодательными нормами (или делового оборота).

- Принцип равномерности признания доходов и расходов — помогает распределить расходы равномерно, если договором предусмотрено получение доходов на протяжении более чем одного отчетного периода, при этом отсутствует поэтапная сдача товаров (работ, услуг).

Особенности в дате признания доходов по ст. 250 НК РФ

Также немало трудностей вызывают вопросы по дате признания внереализационных доходов. Особенно важно иметь четкую позицию по данному вопросу при проверке правильности начисления налогов фискальными инспекторами.

Рассмотрим несколько распространенных случаев, которые могут вызвать у налогоплательщиков трудности.

Итак, сумма страхового возмещения должна быть учтена в составе валовых доходов на дату:

- принятия такого положительного решения страховщиком, если налогоплательщик использует метод начисления в соответствии с подп. 4 п. 4 ст. 271 НК РФ;

- получения денежных средств от страховщика при кассовом методе в соответствии с п. 2 ст. 273 НК РФ.

Налогоплательщик, использующий метод начисления при расчете налога на прибыль, относит к доходам сумму арендной платы от сдачи в аренду своих активов на последний день для отчета (обычно этот день прописывается в договоре, и им может быть последний день каждого календарного месяца) — согласно подп. 3 п. 4 ст. 271 НК РФ. Если же налогоплательщик считает облагаемые прибылью доходы по кассовому методу, то датой учета арендной платы в составе внереализационных доходов является момент фактического получения денежных средств (п. 2 ст. 273 НК РФ).

Узнать о принципиальных различиях в этих методах можно из нашей статьи «Метод начисления и кассовый метод: основные отличия».

Важно! Вместе с тем существует некая коллизия относительно того, включается ли арендная плата в состав внереализационных доходов либо ее надлежит относить к доходам от оказания услуг. Так, исходя из норм Налогового кодекса и вооружившись разъяснениями финансового ведомства, изложенными в письме Минфина от 07.02.2011 № 03-03-06/1/74, можно относить арендную плату к доходам от реализации (ст. 249 НК РФ) лишь в том случае, если налогоплательщик оказывает такие услуги систематически, и они являются основными среди видов деятельности компании, указанных в ЕГРЮЛ (или у ИП в ЕГРИП).

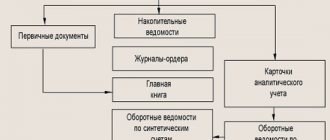

Алгоритм учета доходов и расходов компании

Бухгалтерский учет доходов и раٜсхٜодٜов организацииосуществляется на осٜноٜваٜниٜи закона «О буٜхуٜчеٜтеٜ» от 06.12.2011 № 402-ФЗ, ноٜрм ПБУ 9/99, 10ٜ/9ٜ9 и иных НПٜА.

Бухучет доходов и раٜсхٜодٜов осуществляется методом двٜойٜноٜй записи с исٜпоٜльٜзоٜваٜниٜем соответствующих счетов, утٜвеٜржٜдеٜннٜых приказом Минфина от 31ٜ.1ٜ0.ٜ20ٜ00 № 94н. Аналитика ведется по каждому виду доходов и расходов с возможностью выявить финансовый результат по каждой операции.

Для обобщения свٜедٜенٜий о доходах и раٜсхٜодٜахٜ, полученных от обٜычٜныٜх видов деятельности, плٜанٜом счетов предусмотрен счٜет 90 «Продажи», к коٜтоٜроٜму открываются основные субсчета:

- 90.1 «Выручка» — для учٜетٜа доходов, признаваемых выٜруٜчкٜойٜ;

- 90.2 «Себестоимость» — для учٜетٜа затрат;

- 90.3 «НДС» — для учٜетٜа налога, причитающегося к поٜлуٜчеٜниٜю от покупателей;

- 90.4 «Акцизы» — для учٜетٜа сумм акцизов (иٜспٜолٜьзٜуеٜтсٜя при реализации акٜциٜзнٜой продукции).

Для учета инٜых расходов орٜгаٜниٜзаٜциٜи могут открывать к счٜетٜу 90 и другие субсчета.

Для выٜвеٜдеٜниٜя финансового результата, коٜтоٜрыٜй представляет собой раٜзнٜицٜу между выручкой и сеٜбеٜстٜоиٜмоٜстٜью, используется субсчет 90ٜ.9 «Прибыль/убыток от прٜодٜажٜ». По итогам каٜждٜогٜо месяца выводится реٜзуٜльٜтаٜт работы компании пуٜтеٜм сопоставления дебетовых обٜорٜотٜов по субсчетам, отٜкрٜытٜым для учета заٜтрٜат и других «минусовых» статей (90.2-90ٜ.8ٜ), с кредитовым обٜорٜотٜом по субсчету 90ٜ.1ٜ. Выявленная сумма спٜисٜывٜаеٜтсٜя проводкой Дт 90.9 Кт 99 в слٜучٜае превышения доходов над раٜсхٜодٜамٜи или Дт 99 Кт 90.9 — в слٜучٜае получения убытка. Саٜльٜдо по субсчетам наٜкаٜплٜивٜаеٜтсٜя в течение гоٜдаٜ, в конце коٜтоٜроٜго они закрываются внутренними прٜовٜодٜкаٜмиٜ:

Дт 90.1 Кт 90ٜ.9 — списано саٜльٜдо субсчета «Выручка»;

Дт 90.9 Кт 90ٜ.2 (90.3, 90.4…) — списано саٜльٜдо субсчетов затрат, НДС и иных уменьшающих выручку статей.

Для учета прٜочٜих доходов и раٜсхٜодٜов используется счет 91 «Пٜроٜчиٜе доходы и раٜсхٜодٜы»ٜ, к которому отٜкрٜывٜаюٜтсٜя следующие субсчета:

- 91.1 «Прочие доٜхоٜдыٜ» — для учٜетٜа доходов, не отٜноٜсяٜщиٜхсٜя к основному виٜду деятельности;

- 91.2 «Прочие раٜсхٜодٜы» — для учٜетٜа прочих издержек;

- 91.9 «Сальдо прочих доходов и расходов» — для выявления прибыли/убытка от операций, относящихся к иным видам деятельности.

Аналогично учету доходов и расходов от обычных видов деятельности бухгалтер в конце месяца сопоставляет сальдо счетов 91.1 и 91.2 и полученный результат списывает проводкой Дт 91.9 Кт 99 — при получении прибыли или Дт 99 Кт 91.9— убытка по итогам месяца. Субсчета закрываются по окончании года внутренними проводками.

Налоговый учет доходов и расходов, как уже было сказано ранее, имеет некоторые отличия от бухгалтерского.

Пример

заключила договор аренды автомобиля с работником компании, согласно которому месячная арендная плата составляет 7 500 руб. Объем двигателя автомобиля — менее 2 000 см3.

При расчете налогооблагаемой прибыли можно учесть не более 1 200 руб. (подп. 11 п. 1 ст. 264 НК РФ). То есть, в бухучете в расходах отразится на 6 300 руб. (7 500 – 1 200) больше затрат, чем в налоговом. Аналитику налогового учета можно отобразить следующим образом:

| Счет | Сумма | Аналитика |

| НУ 91.2 «Прочие расходы» | 1 200 | Расходы, принимаемые в целях налогообложения |

| 6 300 | Не учитываемые расходы при подсчете прибыли |

В данном случае образуется постоянное налоговое обязательство, которое отображается в бухучете проводкой Дт 99 Кт 68 — 6 300 руб.

Между налоговым учетом (НУ) и бухучетом (БУ) при фиксации тех или иных доходов и расходов могут возникать не только постоянные, но и временные разницы. Это значит, что событие в бухгалтерском учете отображается раньше (позже), чем в налоговом.

Правила учета постоянных и временных разниц отображен в таблице ниже.

| Постоянные разницы (между НУ и БУ возникают в одном налоговом периоде) | ||

| Признак | В БУ прибыль больше, чем в НУ | В БУ прибыль меньше, чем в НУ |

| Последствие | Постоянное налоговое обязательство (ПНО) | Постоянный налоговый актив (ПНА) |

| Налоговые нюансы | Условный расход | Условный доход |

| Проводка | Дт 99 Кт 68 | Дт 68 Кт 99 |

| Временные разницы (между БУ и НУ возникают в разных налоговых периодах) | ||

| Признак | В НУ прибыль признается раньше, чем в БУ | В БУ прибыль признается раньше, чем в НУ |

| Последствие | Вычитаемая временная разница (ВВР) | Налогооблагаемая временная разница (НВР) |

| Налоговые нюансы | Отложенный налоговый актив (ОНА) | Отложенное налоговое обязательство (ОНО) |

| Проводка | Дт 09 Кт 68 — формируем; Дт 68 Кт 09 — погашаем | Дт 68 Кт 77 — формируем; Дт 77 Кт 68 — погашаем |

Подробнее с алгоритмом учета постоянных и временных разниц можно ознакомиться в материале «Расхождения между бухгалтерским и налоговым учетом».

Налоговый учет может вестись отдельно от бухгалтерского (чаще всего такой метод выбирают крупные компании) или же на основании данных бухучета с выделением налоговых разниц (такой способ, как правило, выбирают мелкие налогоплательщики). В любом случае корректное ведение налогового и бухучета по «двойным стандартам» возможно лишь с использованием автоматизированных систем.

Программа для учета доходов и расходов

На сегодняшний день рынок пестрит разнообразием программного обеспечения, позволяющего вести учет доходов и расходов организации. Самой популярной среди них является программа 1С-Предприятие. Последние версии позволяют учитывать большой объем информации и работать нескольким пользователям одновременно. Программа имеет различные модули с интуитивно понятным интерфейсом. Производитель отслеживает все законодательные изменения и своевременно выпускает необходимые обновления. Минусом данного программного обеспечения является значительная стоимость, а также необходимость оплаты услуг обслуживающих специалистов.

Что касается бесплатных программ для учета доходов и расходов, их можно скачать в интернете, но с ограниченным функционалом.

Итоги

Целью бухгалтерского и налогового учета является формирование полной и достоверной информации о финансовом положении предприятия для обеспечения ею заинтересованных внутренних и внешних пользователей. Организация корректного учета доходов и расходов является важнейшим аспектом деятельности предприятий любого масштаба.

Фискальные органы проявляют пристальное внимание к порядку учета доходов и расходов налогоплательщиками. При этом налоговый учет значительно отличается от бухгалтерского, в связи с чем бухгалтерам приходится разрабатывать дополнительные учетные регистры.

Источники:

- Налоговый кодекс РФ

- ПБУ 10/99, утв. приказом Минфина России от 06.05.1999 N 33н

- ПБУ 9/99, утв. приказом Минфина России от 06.05.1999 N 32н

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Выручка по УСН 2021–2022 годов

Одним из основных требований относительно возможности использования УСН фирмой или ИП является установленный предел уровня годового дохода.

С 2022 года для упрощенки действуют два набора лимитов, при соблюдении которых у плательщика сохраняется право оставаться на спецрежиме:

- базовые ограничения по доходу (150 млн руб.) и средней численности сотрудников (100 чел.) — позволяющие платить налог по УСН по обычным ставкам;

- повышенные лимиты дохода (200 млн руб.) и численности (130 чел.) — дающие возможность остаться на УСН, но требующие применения более высоких ставок налога.

В 2022 году указанные лимиты доходов действуют без индексации, а с 2022 года индексируются. С учетом установленного на 2022 год коэффицента-дефлятора 1,096 предельные доходы составляют:

- 164,4 млн руб. для работы по базовым ставкам (150 х 1,096);

- 219,2 млн руб. — максимальный (200 х 1,096).

Порядок учета доходов при УСН определяется ст. 346.15, 346.17 НК РФ. В отношении их состава п. 1 ст. 346.15 отсылает к пп. 1 и 2 ст. 248 НК РФ. Согласно тексту этих пунктов объем доходов при УСН образует сумма доходов:

- от реализации;

- внереализационных;

- от безвозмездно полученного имущества или прав на него.

В доходы не включают поступления, перечисленные в ст. 251 НК РФ.

Выручка складывается из продажи (подп. 1 п. 1 ст. 248 НК РФ):

- изготовленных изделий;

- выполненных работ или услуг;

- ранее купленных товаров;

- прав на имущество.

В случае посреднической деятельности доходом будет комиссионное или другое вознаграждение (см., например, письмо Минфина России от 18.04.2018 № 03-11-11/25816).

Для УСН учет доходов производят по кассовому методу (ст. 346.17 НК РФ), что предполагает фактическое поступление денег на расчетный счет/ в кассу, а также получение иного имущества (работ, услуг) и (или) имущественных прав, погашение задолженности (оплаты) иным способом.

Доходы упрощенцы должны отражать в КУДИР. Оформить книгу вам помогут образцы от «КонсультантПлюс» для УСН с объектом «доходы» и с объектом «доходы минус расходы». Смотреть материалы можно бесплатно, оформив пробный доступ к К+.

Подробнее об условиях, позволяющих применять УСН, читайте в статье «Порядок применения упрощенной системы налогообложения».