Признаем доходы и расходы по начислению

В ст. 271 и 272 НК определены нормы, касающиеся метода начисления. Все они сводятся к тому, что доходы и расходы при расчете налога на прибыль учитываются в том периоде, в котором они произошли, т. е. момент их признания не ставится в зависимость от даты поступления или расходования денежных средств.

Когда доходы и расходы относятся к нескольким налоговым периодам, их потребуется распределить либо согласно договору, либо в соответствии с утвержденными локальными нормативными актами.

Большое значение при учете расходов имеет группа, к которой они относятся. Расходы Налоговым кодексом подразделяются:

- на прямые;

- косвенные.

Затраты из первой группы, относящиеся на остатки незавершенного производства или нереализованных товаров, не учитываются в расходах отчетного периода.

Любые доходно-расходные операции должны быть задокументированы с помощью договоров, актов, накладных и т. д.

Порядок признания доходов

Замечание 1

Поступившие в результате какой-либо операции средства должны отражаться в бухгалтерском учете предприятия. Порядок признания зависит непосредственно от того, связано ли появление данных средств с основным видом деятельности компании или нет.

Все организации, кроме страховых и кредитных, являющиеся по юридическими лицами, обязаны консолидировать информацию о полученных доходах согласно правилам, обозначенным в ПБУ9/99 «Доходы организации».

ПБУ9/99 применяется и некоммерческими организациями, но исключительно в отношении доходов, которые получены от предпринимательской деятельности.

Доходом предприятия согласно определению, которое изложено в п. 2 ПБУ9/99, считается увеличение экономических выгод предприятия от поступления активов или погашения обязательств, приводящее к росту капитала этой компании.

Ты эксперт в этой предметной области? Предлагаем стать автором Справочника Условия работы

При этом не все денежные средства и имущество полученные организацией являются доходом. В соответствии с п.3 ПБУ9/99 не признаются доходами предприятия поступления следующего характера:

- суммы НДС, акцизов, пошлин экспортных и других подобных обязательных платежей;

- по комиссионным, агентским и аналогичным договорам в пользу принципала, комитента и подобным;

- предварительная оплата товаров, продукции, работ или услуг;

- авансов в счет оплаты продукции, товаров, работ, услуг;

- суммы задатка;

- средства в залог;

- средства в погашение кредита, займа.

Что такое кассовый метод при начислении налога на прибыль

Кассовому методу посвящена ст. 273 НК РФ. Согласно ей доходы признаются в том периоде, в котором они были получены, а расходы — когда были понесены.

Моментом получения доходов является либо день погашения задолженности перед компанией ее покупателями и прочими дебиторами, либо день получения авансового платежа в счет предстоящих отгрузок.

Для расходов же момент их признания определяется как день погашения обязательств перед кредиторами путем выплаты денежных средств из кассы или их списания с расчетного счета либо путем выбытия прочего имущества.

Однако нужно знать и некоторые особенности. Например, для того чтобы учесть расходы на закупку матценностей в конкретном налоговом периоде, необходимо одновременное выполнение сразу трех условий:

- материалы оплачены;

- списаны в производство;

- использованы в производстве на конец месяца, т. е. нет остатков НЗП.

А чтобы учесть расходы на покупные товары, нужно не только расплатиться с поставщиком за них, но и реализовать покупателю.

Для данного метода учета кроме первичной документации, полученной от поставщика и выписанной покупателю, основанием для включения той или иной операции в расчет налога на прибыль выступают первичные документы, отражающие движение денежных средств: приходники и расходники по кассе, платежные поручения, банковские выписки.

Как правильно настраивать выплату прочих доходов

В 1С ЗУП настроить подобные выплаты можно, используя два способа:

- С переносом сведений о таких доходах в систему ведения бухгалтерского учёта компании. При этом все начисления происходят в ЗУПе. Затем данные переносятся в бухгалтерскую программу.

- Без переноса данных в программу, где ведётся бухгалтерский учёт компании. Начисление доходов будет происходить в бухгалтерской системе. При этом в ЗУПе будут только данные, необходимые для начисления страховых взносов и НДФЛ.

Начнём с рассмотрения первого варианта. Для этого следует зайти в настройки, активировать там опцию «Расчёт зарплаты»

Проделав это, можно увидеть, что в разделе «Зарплата» появились два новых журнала. Это «Плановые начисления прочих доходов» и «Начисления прочих доходов». Второй журнал раньше назывался «Регистрация прочих доходов».

Открываем документ «Начисления прочих доходов», жмём на кнопку «Создать». Здесь необходимо указать период проведения, вид дохода и организацию. Существует справочник, в котором уже имеется выбор видов дохода:

- выдача призов;

- аренда транспорта;

- вознаграждение, выплачиваемое наследникам или правопреемникам авторов;

- доходы по лицензионным договорам;

- выдача призов в рекламных целях;

- доходы, полученные от отчуждения авторских или смежных прав.

Этот документ можно открывать прямо из раздела «Выплаты». Там имеется только ограниченный список вариантов дохода. Поэтому его можно расширить, внеся собственный пункт. Это может быть, например, аренда помещения или аренда автотранспорта.

Чтобы попрактиковаться, добавим в список пункт «Аренда квартир». Для этого откроем справочник «Виды прочих доходов физических лиц», нажмём кнопку «Создать». В поле введём наименование «Аренда квартир». Этот вид начисления не облагается страховыми взносами. Код дохода по НДФЛ будет 1400 (доходы от аренды или иного использования имущества (кроме доходов от сдачи в аренду компьютерных сетей, автотранспорта, средств связи)).

Переходим к созданному виду дохода. Видим, что проставлены код и вид дохода. Здесь эти данные изменить нельзя. Чтобы это сделать, нужно вернуться назад, в справочник «Виды прочих доходов физических лиц». А здесь следует проставить дату выплаты дохода, которая пойдёт в отчётность по НДФЛ, а также реквизиты документа.

Затем требуется указать, кому и в каком размере начислены данные суммы. Для этого нужно открыть справочник с перечнем физических лиц, который открывается при нажатии на кнопку «Подбор». Там будут только те лица, которые раньше уже получали доходы. Чтобы внести в список новое физлицо, которое в базе присутствует, но ещё не получало дохода, необходимо сделать активной опцию «Выбирать из полного списка физических лиц».

Если нужного физлица нет вообще, следует нажать на кнопку «Создать», затем создать его в базе. Те же самые действия доступны, если перейти к разделу «Кадры» — «Физические лица».

Далее следует указать сумму дохода и провести новый документ. Это обеспечит формирование отчётности по НДФЛ, а также по страховым взносам.

В «Отражении зарплаты в учёте» данный вид операции будет называться «Доходы контрагентов».

После того, как это будет сделано, в бухгалтерской программе отразятся проводки по начислению дохода, взносам и НДФЛ.

У кого есть право выбора учетных методов, а у кого нет

Метод начисления могут применять абсолютно все компании, уплачивающие налог на прибыль. По кассовому методу существуют ограничения — воспользоваться им могут только:

- организации, у которых в среднем за предшествующие 4 квартала выручка от реализации продукции (работ, услуг) без НДС не превысила 1 млн руб. за квартал;

- участники проекта «Сколково», определяющие доходы и расходы по упрощенной схеме, независимо от величины среднеквартальной выручки.

Кассовый метод недоступен участникам договоров доверительного управления имуществом или простого товарищества.

Если размер среднеквартальной выручки слишком близок к установленному лимиту либо предприятие планирует организовать совместную деятельность, лучше не прибегать к кассовому методу. Ведь выйдя за установленные ограничения, компания должна будет пересчитать все доходы и расходы по начислению с начала года.

Метод начисления доходов

Если организация в учете использует метод начисления, то доходы считаются полученными в периоде, когда у компании когда они отгружены, т.е. имеется право собственности (но пока не оплачены) на основании того, что при получении будет иметь месть. Сроки оплаты реализованных товаров значения не имеют.

Моменты признания доходов

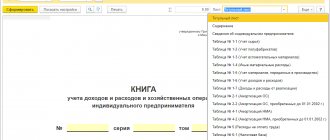

| Вид реализации | Признание дохода |

| товаров (работ, услуг) | день получения прав собственности (отгрузки) от продавца к покупателю |

| товаров (работ, услуг) по договору комиссии налогоплательщиком-комитентом | дата реализации имущества (имущественных прав), которую комиссионер указывает в извещении о реализации |

| недвижимого имущества | дата передачи такого имущества по акту приемки-передачи или другому документу о передаче |

| ценных бумаг | дата прекращения обязательства по их передаче зачетом встречных требований |

Дату получения доходов от не основной определяют в момент начисления.

Если доходы относятся к нескольким периодам, организация распределяет их равномерно (при работах, выполняемых в течение длительного срока – более года или начатых в одном году, законченных в другом, т.е. в двух налоговых (отчетных) периодах).

В налоговом учете предусмотрены такие способы учета выручки:

- равномерно (доход делится на число месяцев договора)

- пропорционально доле расходов в отдельно взятом периоде по смете к договору.

Где прописывается выбранный метод

Выбор между методом начисления и кассовым методом осуществляется в учетной политике для целей налогообложения. Однако даже те субъекты, у которых права выбора нет, обычно отмечают в ней, как будет вестись налоговый учет. Тем же, кто вправе выбирать, нужно помнить, что при методе начисления моменты признания доходов и расходов зачастую совпадают с бухгалтерским учетом, что значительно упрощает работу бухгалтеров. Однако и тут возможно появление временных разниц, связанных с различиями в моментах признания доходов и расходов, как, например, при получении компанией дивидендов от участия в капитале другой организации или при некоторых компенсационных выплатах сотрудникам.

Признание отдельных доходов

Как указано в Письме Минфина России от 13.11.2010 N 03-03-06/2/197, в отношении штрафов, пеней и (или) иных санкций за нарушение договорных или долговых обязательств датой получения кредитной организацией дохода будет признаваться дата признания должником либо дата вступления в законную силу решения суда. В Письме от 04.04.2011 N 03-03-06/4/27 Минфин России пришел к выводу, что в целях налогообложения прибыли датой получения дохода в виде субсидий является дата их зачисления на расчетный счет налогоплательщика. Доход в виде кредиторской задолженности, по которой истек срок исковой давности, учитывается в составе внереализационных доходов в последний день того отчетного периода, в котором истекает срок исковой давности. Это следует из Письма Минфина России от 27.12.2007 N 03-03-06/1/894. Положения НК РФ не устанавливают порядок определения даты реализации предмета лизинга. Как следует из разъяснений, приведенных в Письме Минфина России от 10.06.2004 N 03-02-05/2/35, сумма выкупной стоимости имущества отражается в составе доходов лизингодателя по мере поступления этих платежей. В судебной практике единообразной позиции по данному вопросу нет. Часть судов поддерживает такие выводы (см., например, Постановление ФАС Поволжского округа от 21.03.2007 по делу N А55-10628/06). Однако по данному вопросу существует и иная позиция, согласно которой доходы лизингодателя, составляющие компенсацию стоимости имущества, которое передано в лизинг, включаются в налоговую базу по налогу на прибыль организаций в момент перехода права собственности на это имущество (см., например, Постановление ФАС Северо-Западного округа от 23.11.2006 по делу N А05-5133/2006-31). Если организация не требует от покупателей уплаты штрафных санкций, а должниками, в свою очередь, не совершаются действия, свидетельствующие о признании долга в виде штрафных санкций, а также отсутствуют вступившие в законную силу решения суда о взыскании штрафных санкций, у налогоплательщика отсутствуют основания для признания суммы штрафных санкций в составе внереализационных доходов, уменьшающих налогооблагаемую прибыль. Правомерность подобных выводов подтверждает арбитражная практика (см., например, Постановления ФАС Уральского округа от 12.09.2005 N Ф09-3932/05-С7, ФАС Центрального округа от 15.04.2005 N А64-5748/04-11). На практике может возникнуть вопрос о том, правомерно ли включение во внереализационные доходы сумм штрафных санкций или возмещаемых убытков только в связи с наличием этих условий в договоре, вне зависимости от претензий, предъявленных налогоплательщиками контрагентам, и при отсутствии возражений должника. Судебная практика исходит из того, что моментом признания таких доходов является дата подписания документа о согласии со штрафными санкциями (см., например, Решение ВАС РФ от 14.08.2003 N 8551/03, Постановление ФАС Северо-Западного округа от 19.10.2007 по делу N А56-56889/2005). Как следует из Письма Минфина России от 07.10.2009 N 03-03-06/1/651, депонированная зарплата учитывается в доходах по истечении срока исковой давности, который равен трем месяцам. В то же время ФНС России в Письме от 06.10.2009 N 3-2-06/109 разъяснила, что срок обращения работника с требованием о выплате депонированной заработной платы к работодателю законодательством не ограничен. В случае отказа работодателя удовлетворить данное требование и обращения работника в суд с соблюдением определенного ст. 392 Трудового кодекса РФ трехмесячного срока суд может вынести решение об удовлетворении иска, если не истек общий, т.е. трехлетний, срок исковой давности. Следовательно, спорная кредиторская задолженность учитывается в доходах, если депонированная заработная плата не была востребована работником в течение трех лет.

Особенности использования методов отдельными хозяйствующими субъектами

Помимо общего режима, где организациями считается налог на прибыль, существуют и другие системы налогообложения, в которых налоговый учет ведется иначе. Кроме того, его должны вести не только организации, но и индивидуальные предприниматели. Попробуем разобраться со всеми нюансами далее.

Как учитывают доходы и расходы хозсубъекты на УСН — кассовым методом или методом начисления?

Хозяйствующие субъекты на УСН, независимо от того, являются ли они юрлицами или ИП, считают доходы и расходы в целях исчисления единого налога кассовым методом. Об этом прямо сказано в п. 1 и п. 2 ст. 346.17 НК РФ.

Если с доходами всё более или менее понятно: поступили деньги — доход признан, то для признания некоторых расходов установлены отдельные требования. Например, как и на общем режиме, для товаров, предназначенных для перепродажи, помимо оплаты за них поставщику требуется факт реализации, чтобы стоимость товаров была учтена при расчете единого налога в отчетном периоде. В то время как для материальных ресурсов отгрузки произведенной продукции (работ, услуг) не требуется, чтобы учесть стоимость таких ресурсов в налоговом учете. Также в отличие от ОСН не требуется и отпуска этих ресурсов в производство.

Равномерное распределение

Вместе с тем в установленных НК РФ случаях доходы распределяются налогоплательщиком самостоятельно, с учетом принципа равномерности признания доходов и расходов. Так, распределение доходов с учетом принципа равномерности признания доходов и расходов предусмотрено ст. 271 НК РФ в следующих случаях: — если доходы относятся к нескольким отчетным (налоговым) периодам; — если связь между доходами и расходами не может быть определена четко или определяется косвенным путем; — если производство имеет длительный (более одного налогового периода) технологический цикл, в случае когда условиями заключенных договоров не предусмотрена поэтапная сдача работ (услуг). Каждое из указанных обстоятельств является самостоятельным основанием для распределения налогоплательщиком в налоговом учете доходов с учетом принципа равномерности признания доходов и расходов. Вопрос о порядке признания доходов от реализации продукции при применении метода начисления рассмотрен в Письме Минфина России от 24.09.2010 N 03-03-06/1/615. Как разъяснило финансовое ведомство, НК РФ предусмотрено равномерное распределение доходов от реализации работ и услуг. При этом при производстве продукции (товаров) с длительным производственным циклом распределение доходов от их реализации не производится. Таким образом, основным принципом распределения дохода от реализации между отчетными (налоговыми) периодами является принцип формирования расходов. Налоговые органы поддерживают мнение Минфина России по данному вопросу (см., например, Письмо МНС России от 15.09.2004 N 02-5-10/54). Сложившаяся судебная практика в подавляющем большинстве использует ту же позицию (см., например, Постановление ФАС Центрального округа от 31.05.2006 по делу N А36-4182/2005). Поэтому в ситуации, когда, скажем, организация заключила договор о выполнении работ в период с 10.12.2010 по 24.02.2011 и оплата производится 24.02.2011, доходы по этому договору распределяются пропорционально произведенным расходам. Позиция налогового органа, считающего, что доходы налогоплательщика должны быть распределены равномерно между налоговыми периодами, неверна.