Налог на имущество организаций при УСН в 2022 – 2022 годах

Налог на имущество — это региональный налог. Все нюансы, касающиеся его, приведены в гл. 30 Налогового кодекса (НК). Каждый из субъектов России разрабатывает свои законы о нем применительно к региону, руководствуясь НК. В них региональные законодатели уточняют объем льгот, ставку налога, порядок и сроки уплаты. В НК оговорены только максимальные ставки налога.

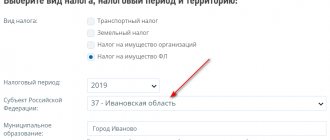

Узнать ставку налога и льготы в своем регионе можно с помощью сервиса ФНС по ссылке.

Налог на имущество УСН 2021–2022 годов начисляется по ряду объектов недвижимости, имеющих кадастровую стоимость (п. 1 ст. 378.2 НК РФ). Для юрлиц-«упрощенцев» уплата налога по таким объектам становится обязательной (п. 2 ст. 346.11 НК РФ).

ВАЖНО! С отчетности за 2022 год все организации обязаны указывать сведения о движимом имущстве, учитываемом в составе ОС, в декларации по налогу на имущество. Для этого приказом ФНС от 09.12.2020 № КЧ-7-21/[email protected] в формуляр ввели новый раздел 4. Подробности см. здесь. За 2022 год необходимо сдавать деклаарцию в редакции приказа ФНС от 18.06.2021 № ЕД-7-21/[email protected]

Что касается ИП на УСН, то этот налог имеет к нему отношение, если перечисленное в п. 1 ст. 378.2 НК РФ имущество используется для предпринимательской деятельности. Если оно включено в перечень объектов для обложения налогом по кадастровой стоимости, то с его стоимости будут брать налог на имущество физических лиц (п. 3 ст. 346.11 НК РФ). При этом ФНС самостоятельно рассчитает сумму налога для предпринимателя.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы заплатили налог на имущество при УСН. Если доступа к системе нет, получите пробный демо-доступ бесплатно.

Сроки уплаты налогов по УСН

На основании статьи 346.19, а также пункта 7 статьи 346.21 Налогового кодекса, уплата налога по УСН предполагает отчисление авансовых платежей в установленные законодательством сроки:

- до 25 апреля текущего года – за 1 квартал;

- до 25 июля текущего года – за полугодие;

- до 25 октября текущего года – за 9 месяцев.

Конечную сумму налога по УСН за 2022 год нужно перечислить в бюджет государства не позднее, чем 31 марта 2022 года. В этот же срок необходимо сдать декларацию по УСН для организаций и до 30 апреля 2022 года для ИП. Аналогичные сроки установлены для уплаты налога и сдачи отчета за 2022 год — до 31 марта 2023 года и до 30 апреля 2023 года.

Напомним, что у предпринимателей и организаций на УСН нет обязанности отчитываться в налоговую инспекцию по уплате авансовых платежей.

Кто должен уплачивать налог в 2022 – 2022 годах

При каких условиях организация или ИП на УСН должны уплачивать имущественный налог? Они таковы:

- в субъекте РФ утверждены результаты кадастровой оценки объектов недвижимости, перечисленных в п. 1 ст. 378.2 НК РФ;

- субъектом принят закон о налоге на имущество, устанавливающий особенности определения налоговой базы по нему.

Таким образом, «упрощенцы» обязаны уплатить налог на имущество при соблюдении следующих условий:

- У них имеются здания, в котором помещения используются для размещения офисов, торговли различными товарами и оказания услуг. См. также «Упрощенцам нужно платить налог на имущество с помещений в здании, даже если само здание в кадастровом перечне не упомянуто».

- Региональной властью утверждена кадастровая оценка имущества, перечисленного в п. 1 ст. 378.2 НК РФ.

- Законодателями региона, где находится это имущество, принят закон, устанавливающий правила начисления и уплаты налога по недвижимости, оцененной по кадастровой стоимости.

- На начало года определена кадастровая стоимость объектов.

Как узнать кадастровую стоимость имущества, читайте здесь.

У фирмы недвижимость должна быть отражена по счетам 01 или 03. Узнать, входит ли ваше имущество в кадастровый перечень, можно, затребовав этот список в налоговой инспекции. Можно также уточнить данные по недвижимости в Росреестре региона, отправив туда запрос на получение выписки из кадастра о стоимости здания.

В ряде регионов перечни кадастровой недвижимости были утверждены еще в 2013 году. Эти же перечни действуют в 2021–2022 годах и будут применяться в последующие периоды с внесением в них необходимых дополнений. Если недвижимость попала в данный список, она останется там навсегда.

Если 20% здания используется под офисы или в коммерческих целях, то его считают административно-деловым центром, признаваемым объектом обложения налогом (п. 3 ст. 378.2 НК РФ).

Налогоплательщикам, обязанным платить налог по зданию, попавшему в кадастровый перечень, разрешено оспорить факт внесения этого объекта в перечень в суде, если они посчитают, что помещение включено туда ошибочно (п. 15 ст. 378.2 НК РФ).

Нюансы и условия

Кроме определения кадастровой (реестровой) стоимости, юридическое лицо должно проследить о выполнении перечня условий по отношению к объектам:

- Наличие права собственности или хозяйственного ведения на имущество.

- Учет объекта на балансе юрлица по счетам бухучета 01 или 03.

- Разрешение на размещение на земельном участке торговых точек или офисных зданий.

- Использование имущества в указанных Уставом целях в размере более 20%.Обязательно подтверждение данного факта.

- Имущество включено в соответствующий перечень. Это официальный список для определения налоговой базы по кадастровой стоимости.

Список по последнему пункту определяется субъектами РФ и публикуется на странице официального сайта. Чтобы выяснить кадастровую стоимость, нужно получить выписку в Росреестре. По балансовой стоимости налог не платится.

Условия уплаты налога на имущество и упрощенная система налогообложения

Итак, при соблюдении вышеперечисленных условий плательщик УСН становится плательщиком налога на имущество. Организации при этом обязаны не только оплачивать налог, но и сдавать по нему налоговую декларацию.

Как заполнить декларацию по налогу на имущество за 2021 год, читайте в нашей статье.

Для ИП налог рассчитает ИФНС, направив результаты своего расчета в виде уведомления физлицу на уплату налога.

Сведения по налогу, рассчитываемому от кадастровой стоимости, вносятся в раздел 3. Если у фирмы имеется несколько облагаемых объектов, заполняется отдельная страница на каждый из них. При наличии льгот по налогу их отражают здесь же. Кроме того, в расчете заполняются титульный лист и раздел 1.

Сроки уплаты налога для юрлиц установлен Налоговым кодексом РФ (п. 1 ст. 383 НК РФ) — 1 марта следующего за отчетным года. Таким образом, уплатить имущественный налог за 2022 год следует до 1 марта 2022 года. Авансовые платежи, если они установлены регином, вносят до последнего числа месяца, следующего за отчетным кварталом.

Для ИП, уплачивающего имущественные налоги по правилам, установленным для физлиц, крайний срок указан в НК РФ. В отношении платежей за 2022 год он соответствует 01.12.2022.

Подробнее о налоге на имущество физлиц читайте в статье «Как исчисляется налог на имущество физических лиц?».

Какие налоги обязательны для уплаты на «упрощенке»?

Организации и индивидуальные предприниматели, у которых есть в собственности земельные участки, которые признаны объектами налогообложения, обязаны уплачивать земельный налог. В данном случае это касается и тех предпринимателей, которые работают на Упрощенной системе налогообложения.

В соответствии со статьей 358 Налогового кодекса, индивидуальные предприниматели и организации, у которых зарегистрированы транспортные средства, должны платить транспортный налог. И в этой ситуации бизнесмены на УСН не исключение.

Перечислим налоги и сборы обязательные к уплате при УСН при определенных условиях:

1. Государственная пошлина (при обращении в уполномоченные органы за совершением юридически значимых действий); 2. Водный налог (при пользовании водными объектами); 3. Сборы за пользование объектами животного мира и водных биологических ресурсов (при получении разрешения на добычу объектов животного мира, водных биологических ресурсов); 4. Страховые взносы:

- на обязательное пенсионное страхование;

- на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

- на обязательное медицинское страхование;

- на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (при наличии выплат наемным работникам).

5. НДФЛ за наемных работников и за себя; 6. Торговый сбор.

Ставки имущественного налога и его расчет

Максимальное значение налоговой ставки (2%) устанавливает НК РФ (п. 1.1 ст. 380, подп. 2 п. 2 ст. 406 НК РФ). Регионы могут ее дифференцировать, привязывая к категории плательщика и виду используемого им имущества.

Фирмы на УСН должны платить авансы по налогу на имущество ежеквартально, если в региональном законе выбран этот порядок уплаты. Сдавать ежеквартальные авансовые расчет больше не нужно.

Величину авансового платежа определяют как произведение кадастровой стоимости имущества и ставки налога, разделенное на 4 (п. 4 ст. 382 НК РФ). Тем самым устанавливается сумма налога за квартал.

Если недвижимость организации является составной частью здания, то первоначально нужно уточнить, какой процент составляет занимаемая фирмой площадь по отношению ко всей облагаемой площади. Тогда полученный результат должен быть умножен на уменьшающий коэффициент пропорционально занимаемой площади.

Для объектов, находящихся в собственности неполный год (квартал), в расчете налога применяется коэффициент, учитывающий число полных месяцев владения в расчетном периоде. С 2016 года за полный принимается месяц, в котором объект возник у налогоплательщика не позже 15 числа или исчез после 15 числа (п. 5 ст. 382 НК РФ).

Правильно рассчитать налог на имущество вам поможет наша статья «Пошаговая инструкция по расчету налога на имущество с кадастровой стоимости».

Как спецрежимнику заполнить декларацию по налогу на имущество, узнайте в Готовом решении от КонсультантПлюс. Изучите материал, получив пробный доступ к системе бесплатно.

Порядок расчета налога по кадастровой стоимости

Если ваша компания платит налог от кадастровой стоимости, алгоритм расчета такой:

1. Запросите кадастровую стоимость здания на начало налогового периода в региональном отделении Росреестра.

Если кадастровая стоимость помещения не определена, но известна кадастровая стоимость здания, в котором оно расположено, то налоговая база определяется как доля кадастровой стоимости здания, соответствующая доле площади помещения в здании.

2. Сумма налога за год равна кадастровой стоимости здания, умноженной на налоговую ставку и на коэффициент К.

К = число месяцев отчетного периода, в течение которых компания владела имуществом (включая месяцы поступления и выбытия) / число месяцев в отчетном периоде.

Если у здания несколько собственников, умножьте кадастровую стоимость на свою долю, а потом на налоговую ставку и коэффициент К.

3. Если закон субъекта РФ предусматривает квартальные авансовые платежи внутри налогового периода, то авансовый платеж равен ¼ суммы налога, рассчитанной выше. Все авансовые платежи затем нужно будет учесть при расчете налога за год.

Итоги

Ежегодно до 1 января региональные власти утверждают кадастровую стоимость недвижимости, информация о которой вносится в специальные перечни. Если активы «упрощенца» присутствуют в данном списке, то он становится плательщиком налога на имущество. При этом компании обязаны ежеквартально представлять расчеты по авансовым платежам, а по итогам года и саму декларацию. Для ИП на УСН расчет осуществляет налоговая инспекция и направляет соответствующее уведомление по месту жительства.

Можно ли списать уплаченный налог в расходы по УСН, узнайте здесь.

Источники: налоговый кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Законодательные акты

Основными НПА в данной теме являются:

- Налоговый кодекс РФ. Содержит описание понятия налогообложения, структуру, правила. полный перечень информации.

- ГК РФ. В законе четкое определение юридического лица, его прав, обязанностей и ответственности.

- Закон № 52-ФЗ от 02.04.2014 г. В тексте перечень поправок, вносимых в НК РФ, касательно налога на имущество для упрощенцев.

- Письмо № БС-4-21/15191 от 06.08.2022 г., в котором ФНС сгруппировала все изменения в НК по сбору на имущество.

Перечень объектов

Правительство каждого региона на начало года составляет список объектов, налоговая база по которым определяется как их кадастровая стоимость. Это относится к торговым и административным центрам и иным помещениям, используемым под офисы и бизнес. Этот перечень должен быть направлен в региональное Управление ФНС, а также размещен на сайте самого органа исполнительной власти субъекта.

Соответственно, платить или нет налог на недвижимость на упрощенке, зависит от ее типа. Если имущество компании или ИП на УСН не включено в упомянутый перечень, то налогом оно не облагается.

Например, в 2022 году в Москве в такой перечень попадают нежилые здания, расположенные на земельных участках для размещения объектов торговли, общепита, бытового обслуживания населения или офисов. А также нежилые здания или помещения в них, которые как минимум на 20% используются для размещения указанных объектов (есть дополнительные условия).

Налоги на коммерческую недвижимость для организаций и предпринимателей различаются по порядку расчета, сроку уплаты и отчетности. Поэтому рассмотрим особенности каждого из них в отдельности.

В каких случаях предприниматели уплачивают НДС?

Согласно общему порядку, предприниматели, которые применяют «упрощенку», не уплачивают НДС. Тем не менее, в некоторых случаях им придется перечислить налог на добавленную стоимость и сдать декларацию, а именно:

- если предприниматель (организация) участвует в договоре совместной деятельности;

- при трастовых сделках;

- если предприниматель (организация) выполняет обязанность налогового агента по НДС;

- при выставлении счетов-фактур по собственной инициативе предпринимателя (организации).

В целом, сроки уплаты НДС и сдачи отчетности по этому налогу разные и зависят от ситуации.

Имущество признаваемое и непризнаваемое объектом налогообложения (таблица)

Имущественный налог начисляется на объекты не/движимого имущества, числящиеся на балансе предприятия и используемые в производственных процессах в целях получения прибыли:

- основные средства, участвующие в производственном процессе;

- материальные ценности;

- собственность, отданная на время другому предприятию;

- денежный вклад.

Не облагаются имущественным налогом:

- основные средства, не участвующие в производстве;

- участки земли;

- природные объекты;

- морской транспорт, числящийся в Госреестре;

- культурное наследие;

- исторические и архитектурные памятники;

- ядерные установки;

- склады ядерных отходов;

- космические объекты;

- объекты, отданные на время в распоряжение федеральным властям в целях ведения военных действий, защиты территории страны и обеспечение правопорядка.

Какие налоги не должны платить предприниматели на УСН?

В статье 346.11 (пункты 2-3), содержится перечень налогов, от уплаты которых освобождены ИП и организации, применяющие Упрощенную систему налогообложения.

Итак, индивидуальные предприниматели и организации не должны платить следующие налоги в 2022 году:

| Налог, который не нужно платить на УСН | Исключение и комментарий |

| Налог на имущество | Необходимо уплатить налог на имущество по кадастровой оценке |

| Налог на прибыль компаний | Подлежит уплате с дивидендов, которые полагаются предпринимателям на УСН с других бизнесов |

| Налог на добавленную стоимость (НДС) с реализации ценностей (в подавляющем большинстве случаев) | Нет необходимости вести книгу покупок и продаж, сдавать отчеты и выписывать счет-фактуру |

| Налог на доход физического лица (НДФЛ) в отношении доходов от деятельности ИП | НДФЛ заменяется упрощенным единым налогом |

Чтобы знать, какие налоги и в какой срок должны платить ИП, рекомендуем изучить этот налоговый календарь.

То есть, все налоги, которые были перечислены в таблице, ИП и организация платить не обязана. Все сборы заменяются налогом по УСН.

Добавим, что налог по УСН может иметь один из следующих объектов налогообложения:

- доходы;

- доходы минус расходы.

Отметим, что применение упрощенного налогового режима не освобождает ни организации, ни предпринимателей от выполнения функции налогового агента по НДФЛ.

Налогообложение ИП на УСН и ООО на УСН (таблица)

Рассмотрим подробнее налогообложение ИП:

| ИП на УСН | ООО на УСН |

| Ставки налога | |

| – 6%, объектом налогообложения являются совокупные доходы предприятия за год. Затраты в расчет не идут. Режим выгоден тем, кто получает стабильные доходы и не несет больших затрат. – 15%, налогооблагаемая база складывается из разницы между доходами и расходами предприятия. Система выгодна тем, кто имеет сравнительно много затрат в процессе своей деятельности и нанимает сотрудников. | |

| Периодичность уплаты налога | |

| Один раз в год | Каждый квартал (авансовые платежи, 25% от общего размера налога) |

| Сдача отчетности | |

| Декларацию подавать нужно всего один раз по итогам года. | |

| Бухгалтерский учет и документооборот | |

| Если применяется ставка 6%, бухгалтерский учет вообще не требуется. Если выбрана система со ставкой 15%, нужно вести Книгу учета доходов и затрат. И в том, и в другом случае, вести бухгалтерию и налаживать документооборот не представляется сложным занятием. | |

| Минимум возможностей получить претензии от налоговой службы | |

| Список затрат, которые возможно учесть при расчете налога и тем самым уменьшить налоговую базу, является закрытым, а значит другие расходы невозможно внести в список затрат в принципе. Поэтому практически невозможно вызвать недовольство налоговой по поводу неправомерности уменьшения налогооблагаемой базы. | |

| Отсутствие необходимости уплаты НДС | |

| Еще одним поводом к налоговой проверке меньше. | |

| Отсутствие налога на прибыль | |

| А вместе с ним – и необходимости ФНС контролировать учет убытков предприятия | |

| Ограничения на применение УСН | |

| – Не более ста сотрудников, включая совместителей и подрядчиков; – Существует лимит доходов: c 1 января 2022 года это 150 млн. рублей. | |

| Ограничение перехода на УСН – Сумма доходов за 9 месяцев не может быть выше 112 млн. рублей; – Собственный капитал фирмы должен быть не менее 75% от общего показателя; – Стоимость основных средств не должна превысить 150 млн. рублей. | |